Как самозанятым подтвердить доходы при оформлении кредита

Содержание:

- Как ИП вывести деньги с расчётного счёта на личные нужды

- Как подтвердить доходы ИП на ЕНВД

- В каком случае составляется форма?

- Оформляется ли справка 2-НДФЛ для ИП?

- Кому предоставляется справка и в какие сроки

- Справка 2-ндфл для ип: инструкция по заполнению

- Декларация ИП на УСН за 2020 год

- Виды и особенности справок

- Инструкция по заполнению справки о доходах

- Произвольная форма

Как ИП вывести деньги с расчётного счёта на личные нужды

Деньги, полученные от бизнеса, ИП может тратить на личные нужды без ограничений и дополнительного налогообложения. Этим индивидуальный предприниматель принципиально отличается от учредителя ООО. Собственник компании доход от дела может получить только в виде дивидендов, заплатив ещё и налог по ставке 13%.

Приведём две цитаты, явно подтверждающие право предпринимателя распоряжаться полученным им доходом в 2021 году на своё усмотрение:

«Денежные средства, которые остались на расчётном счёте индивидуального предпринимателя после уплаты налогов, сборов и обязательных платежей, могут быть использованы им на личные цели. Налогообложение сумм денежных средств, переведенных с расчётного счёта индивидуального предпринимателя на счёт физического лица, Кодексом не предусмотрено» (из письма Минфина России от 11 августа 2014 г. N 03-04-05/39905).

«Наличные деньги, полученные индивидуальным предпринимателем с банковского счёта, могут без ограничений расходоваться им на личные нужды. Составление авансового отчета о суммах наличных денег, израсходованных непосредственно индивидуальным предпринимателем на любые цели, не производится» (из письма Банка России от 2 августа 2012 г. N 29-1-2/5603).

Перевести деньги с расчётного счёта ИП на личные нужды в 2021 году можно тремя способами.

Получить наличные деньги в кассе банка по чеку или платёжному поручению. Этот способ мало отличается от того, когда предприниматель снимает наличность для расчёта с контрагентами или работниками. Наличные деньги так же приходуются в кассу ИП по приходному ордеру, а выдаются по расходному ордеру.Чтобы не переплачивать банку комиссию, некоторые предприниматели указывают в назначении платежа «Зарплата индивидуального предпринимателя». Это неправильно. ИП не может сам себе платить зарплату, о чем неоднократно высказывались Роструд, Минфин, ФНС. Банк вправе отказаться выполнять такое платёжное поручение, поэтому при переводе средств ИП на личные нужды надо так и указывать: «Перевод собственных средств» или «Выдача денежных средств на личные нужды».

Перевести наличные на текущий счёт физического лица и привязанную к нему карту. В этом случае наличные деньги сразу с расчётного счёта предприниматель не снимает, поэтому банк не взимает комиссию за обналичивание, и кассовые документы оформлять не требуется

Далее деньги с карты снимаются уже в банкомате обычным способом.Очень важно, чтобы карта, на которую переводятся деньги, снятые на личные нужды ИП, была оформлена на самого предпринимателя, а не на другое лицо, например, супруга

Если же вы проведете такую транзакцию, то деньги, переведённые на карту другого лица, облагаются налогом, а предприниматель, как налоговый агент, должен удержать и перечислить НДФЛ в бюджет.Обратите внимание: если вы оформили карту не в том банке, где у вас открыт расчётный счёт, то в некоторых случаях при переводе денег на вашу карту в другом банке может взиматься комиссия.

Перевести деньги на банковский вклад физического лица. Предприниматель может иметь не только расчётный и текущий счёт, но и накопительный или депозитный. На этот счёт тоже можно переводить деньги, а затем получить их наличными деньгами после закрытия депозита.

Таким образом, самый простой способ снятия денег ИП на личные нужды, не требующий комиссии на обналичивание и оформления кассовых документов, – это перевод денег на карту физического лица. Именно его мы и рекомендуем нашим пользователям.

Как подтвердить доходы ИП на ЕНВД

В отличие от других видов налогообложения, ИП находящиеся на ЕНВД, при необходимости подтверждения доходов оказываются в несколько более сложной ситуации.

Все дело в том, что для исчисления налогообложения здесь используются не доходы, а виды деятельности. При этом, размер налога для каждого вида деятельности имеет фиксированное значение, исходя их уровня предполагаемой доходности, физического показателя и корректирующих федеральных и региональных коэффициентов. То есть, фактический доход, который ИП получает на ЕНВД на самом деле, в любом случае, отличается от того, что предполагается при расчете этого налога. Более того – государство никак не обязывает предпринимателей, работающих по ЕНВД вести контроль и учет за своими доходами.

Что делать в этом случае?

Варианта два:

- независимо от воли законодателей все же вести учет доходов в упрощенном виде;

- доказывать доходность через предъявление первичных документов.

Здесь первый вариант требует некоторого пояснения. Практически все ИП, находящиеся на «вмененке» так или иначе все же контролируют уровень своих доходов. Что, в общем, логично: каждый ИП хочет быть уверенным в том, что его дело рентабельно и приносит прибыль, а также четко понимать, какой именно размер дохода он имеет. Однако, главный вопрос тут возникает не в самом факте учета, а в том, в какой форме он ведется. Например, если это обычные журналы или тетради, заполненные от руки, то конечно никакой доказательной силы они иметь не будут

Важно, чтобы учет доходов велся в документальной форме с присвоением внутренним учетным документам официального статуса. Это возможно, если каждый такой документ будет иметь соответствующие реквизиты

Закон четко определяет информацию, которая должна содержаться в реквизитах, подтверждающих доходы на «вмененке»:

- наименование;

- дата и место составления;

- ФИО ИП;

- ИНН ИП;

- регистрационный номер ИП;

- подпись и печать (если имеется) ИП.

Кроме того, в данном документе обязательно должны быть прописаны:

- название произведенной хозяйственной операции;

- конкретная сумма дохода или расхода, если учет ведется и по расходам.

Все учетные документы нужно обязательно вести в хронологическом порядке, с внесением в них всех без исключения сведений о затратах и прибыли.

Внимание! Поскольку по ЕНВД отчетным налоговым периодом является один квартал, то и подводить итоги по внутреннему учету расходов и доходов нужно раз в три месяца. По итогам года надо выводить отдельные годовые результаты

В каком случае составляется форма?

Составляться справка о заработной плате для подачи ее в соцзащиту может во многих жизненных ситуациях.

Образец справки для получения субсидий, назначения пенсии.

Центр занятости также запрашивает у своих посетителей оригинал этого документа с мокрой печатью — образец для центра занятости.

Гражданину России в случае подачи искового заявления в суд либо при открытии визы на выезд заграницу также нужно будет предоставить заверенные сведения о его доходах.

Даже если берутся какие-либо средства из банка на определенные нужды, физическое лицо обязано предъявить для финансового учреждения документ, который официально отображает размер всех его официальных заработков.

Оформляется ли справка 2-НДФЛ для ИП?

Для получения социальных льгот либо материальной помощи от федеральных или муниципальных органов физлицам обычно требуется предоставить справку о своих доходах, ведь сумма такой помощи напрямую зависит от размера дохода заявителя. С целью подтверждения своих доходов обычные граждане представляют справки, выданные и оформленные работодателями по утвержденной законом форме 2-НДФЛ.Скачать заполненный образец за 2021 год можно здесь.

Справки о доходах также требуются гражданам и для других целей, например для получения кредита. Говоря о справке 2-НДФЛ для ИП, нужно учитывать следующее.

Во-первых, данную справку они смогут получить от своего работодателя в случае, если совмещают предпринимательскую деятельность с работой по найму. Тогда ИП обращается к работодателю, который выдает ему справку 2-НДФЛ в обычном порядке. Но справку он получает только в отношении «зарплатных» доходов. Доходов от собственного бизнеса в ней не будет.

Во-вторых, на практике существуют и другие ситуации, когда ИП, занимающийся исключительно предпринимательством, может столкнуться с требованием справки 2-НДФЛ, например, когда он обращается в банк за кредитом, но не как ИП, а как обычное физлицо. В этом случае он, как и все граждане, получает от банка список необходимых к представлению документов, среди которых фигурирует справка 2-НДФЛ.

Однако следует понимать, что речь в данном случае может идти не о 2-НДФЛ, а об аналогичной справке о доходах, составленной предпринимателем в свободной форме (или по форме запрашивающей инстанции), поскольку 2-НДФЛ оформляют налоговые агенты, а ИП таковым является только по отношению к своим наемным работникам. А это значит, что 2-НДФЛ он может оформить на них, но не на себя.

ВАЖНО! ИП как работодатель обязан ежегодно передавать 2-НДФЛ в ФНС. Но начиная с 1-го квартала 2021 года форма 2-НДФЛ входит в состав 6-НДФЛ и сдавать ее нужно ежеквартально

Подробности см. здесь.

См. также статью «Кто имеет право подписывать справку 2-НДФЛ?».

Также следует учитывать и нюансы применяемого ИП налогового режима. В большинстве ситуаций ИП, который находится на общей либо упрощенной системе налогообложения, вместо справки может предоставлять копии сданных в ИФНС деклараций 3-НДФЛ или по упрощенному налогу соответственно. При этом налоговая декларация с отметкой ИФНС (либо распечатанная квитанция о принятии отчета оператором налоговой службы) может полностью заменить справку о доходах.

Внимание! Сдавать 3-НДФЛ за 2021 год нужно по новой форме. О заполнении декларации ИП читайте в нашей статье

Однако не все инстанции могут согласиться с такой заменой, ведь законом подтверждающая доходы ИП форма однозначно не установлена, а бюрократические инструкции специально для ИП не будут переписываться. Поэтому, если учреждение настаивает именно на 2-НДФЛ по доходам от предпринимательской деятельности, стоит уточнить, подойдет ли справка о доходах в свободной форме. В противном случае представить ее не получится.

В определенных случаях ИП может потребоваться справка о суммах уплаченных страховых взносов. Куда сдают такую справку, как и где ее получить (а за разные периоды ее выдают разные разные органы), вы можете узнать в КонсультантПлюс. Бесплатно получите пробный доступ к системе и переходите к разъяснениям эксперта.

Кому предоставляется справка и в какие сроки

Справка по форме 2-НДФЛ представляется налоговым агентом:

- В отношении налога, удержанного у физлица, – ежегодно в ИФНС (не позднее 1 марта года, следующего за отчетным). Справки готовятся на каждого работника, которому выплачивался доход в течение календарного года. Если работник трудился в течение налогового периода в нескольких подразделениях одного предприятия, то для заполнения формы 2-НДФЛ следует воспользоваться рекомендациями из письма Минфина России от 23.07.2013 № 03-02-08/28888.

- В отношении налога, который работодатель не смог удержать у физлица, – ежегодно в ИФНС (не позднее 1 марта года, следующего за отчетным).

ВАЖНО! Чиновники сократили срок сдачи 2-НДФЛ с признаком 1 на 1 месяц. Теперь формуляр вне зависмости от установленного признака нужно сдать до 01 марта

Для отчета за 2021 год срок не переносится, т.к. 01.03.2021 — рабочий понедельник. Подробности см. в материале «Сократили срок сдачи 6-НДФЛ и 2-НДФЛ».

О том, какого рода последствия повлечет за собой непредставление справки в налоговый орган, читайте в статье «Какова ответственность за непредставление 2-НДФЛ?».

По требованию работника неограниченное число раз, причем работодатель не может отказать работнику в его праве (письмо УФНС г. Москвы от 24.02.2011 № 20-14/3/16873). Работник также может потребовать предоставить сразу несколько оригиналов справки.

ВНИМАНИЕ! 2-НДФЛ для работника можно заверить ЭЦП. Подробнее см

здесь.

В ст. 230 НК РФ не оговорен срок изготовления справки после обращения работника. В то же время в ст. 62 ТК РФ для выдачи справки о зарплате установлен трехдневный срок со дня поступления письменного заявления работника.

Означает ли это, что для получения справки необходимо в обязательном порядке писать заявление? Не всегда. Некоторые работодатели выдают такие документы по устной просьбе работника, а также при увольнении — без напоминаний (в соответствии со ст. 84.1 ТК РФ). Если же предприятие большое либо работодатель занял позицию, что без заявления ничего предоставлять не будет, следует написать ходатайство в произвольной форме.

В заявлении важно правильно указать свои личные данные, а также период (он измеряется в годах), за который требуется справка. Справка должна выдаваться сколько угодно раз по обращению работника в пределах трехлетнего срока, за который учитываются его доходы

В какой срок нужно выдать 2-НДФЛ увольняющемуся работнику, а также физлицу (не вашему работнику), которое получало от вас доход, рассказали эксперты КонсультантПлюс. Переходите к разъяснениям, оформив бесплатный пробный доступ к системе.

Справка 2-ндфл для ип: инструкция по заполнению

- В заголовке справки указываются даты отчетного периода, порядковый номер справки, дата выдачи (ч/м/г). Далее там же прописывается признак формы № 1 в том случае, если НДФЛ удерживается, или № 2, если этот налог удержать нельзя. Выбранный номер корректировки: первичный, уточненный, отменяющий и шифр ИФНС.

- В первом разделе отражаются сведения об ИП (полное наименование организации, ИНН, КПП, ОКТМО и контактный телефон).

- Во втором разделе указываются сведения непосредственно о физическом лице – предпринимателе (Ф.И.О., ИНН, код гражданства, дата рождения, паспортный данные и адрес прописки (проживания)).

- В третьем разделе отражается сумма дохода по каждому месяцу отдельно.

- В четвертом разделе перечисляются все виды налоговых вычетов: стандартные, социальные, инвестиционные и имущественные. Перечисляются в виде шифров и конкретной ставки на уменьшение за весь календарный год.

- В пятом разделе указывается общий размер доходов и налоговых отчислений.

Справка 2-НДФЛ — это документ, оформляемый налоговым агентом, в котором содержатся данные о доходах физического лица (за определенный срок). В роли налогового агента чаще всего выступает работодатель.

Итак, по первой цели выписки справки всё понятно — подтверждение дохода физ. лица для предоставления различным госучреждениям и кредитным организациям. Но есть и вторая сторона медали — отчётность компании-работодателя в налоговую службу. Мы уже упоминали, каким образом этот расчёт формирует общую базу всех налогоплательщиков страны. Поэтому не стоит ещё раз говорить, насколько важна своевременная подача информации по своим работникам в ИФНС.

Логично, что форма готовится персонально по каждому сотруднику ИП и по каждой ставке отдельно (если были разные тарифы в прошедшем году).

- В заголовке справки указываются даты отчетного периода, порядковый номер справки, дата выдачи (ч/м/г). Далее там же прописывается признак формы № 1 в том случае, если НДФЛ удерживается, или № 2, если этот налог удержать нельзя. Выбранный номер корректировки: первичный, уточненный, отменяющий и шифр ИФНС.

В первом разделе отражаются сведения об ИП (полное наименование организации, ИНН, КПП, ОКТМО и контактный телефон).

Во втором разделе указываются сведения непосредственно о физическом лице – предпринимателе (Ф.И.О., ИНН, код гражданства, дата рождения, паспортный данные и адрес прописки (проживания)).

В третьем разделе отражается сумма дохода по каждому месяцу отдельно.

В четвертом разделе перечисляются все виды налоговых вычетов: стандартные, социальные, инвестиционные и имущественные. Перечисляются в виде шифров и конкретной ставки на уменьшение за весь календарный год.

В пятом разделе указывается общий размер доходов и налоговых отчислений.

Подделка справки 2-НДФЛ создает угрозу привлечения лица, его использующего, к уголовной ответственности по ст. 327 УК РФ «Подделка документов». Однако судебная практика такова, что судам не удается в полной мере инкриминировать данное преступление в ситуации с использованием подложной справки, поэтому обвинительные приговоры крайне редки.

Как правило, такие ситуации возникают в случае заведомого отказа от погашения кредиторской задолженности, если же подделка 2-НДФЛ нужна для добросовестного заемщика, то неприятности маловероятны. На сегодняшний день банки не имеют возможности точной проверки подлинности справки, так как налоговые органы не вправе разглашать информацию о налогоплательщиках.

Инфо

Будет иметь юридическую силу и квитанция, в которой будет сказано, что в налоговой был принят его отчет. Вот только не в каждой инстанции согласятся принять такой документ и могут потребовать, чтобы предоставили 2-НДФЛ, оформленную в соответствии со всеми стандартами. В этом случае предприниматель может сам ее себе выдать, совмещая должности и руководителя, и работника.

Он, согласно нормам закона, не обязан отчитываться о реальных доходах.

Отчитываться в налоговую инспекцию ИП по 2 НДФЛ не нужно. Но это не значит, что частник может не уплачивать налоги, он заполняет другую форму. Это касается ИП на ОСНО, при этом режиме налогообложения сдается декларация 3 НДФЛ.

Копии сданных деклараций могут быть представлены по месту требования вместо справки 2 НДФЛ.Сотрудник бухгалтерии этот документ должен выдать в течение трех дней. Завизировать ее может как руководитель предприятия (организации, компании), так и тот из его подчиненных, кому он доверит это сделать, например, его заместитель.

Декларация ИП на УСН за 2020 год

Большое количество отечественных индивидуальных предпринимателей перешло на использование или уже применяют упрощенную систему налогообложения. Это вызвано теми преимуществами, которые предлагает система: минимальное количество налогов, небольшим количеством отчетов, а также проста расчетов сумм налога, подлежащего к уплате. Использование упомянутой системы обязывает ИП представлять отчетность УСН за 2020 год.

В соответствии с действующим законодательством индивидуальный предприниматель должен сдавать только одну декларацию в год независимо от выбранного объекта налогообложения: либо это доходы, либо доходы минус расходы. Подчеркнем, что несмотря на необходимость уплаты ежеквартальных авансовых платежей, декларация ИП УСН за 2020 год подается однократно.

В тех случаях, когда предприниматель использует труд наемных работников, то ему необходимо представлять налоговые декларации по форме 2-НДФЛ и 6-НДФЛ по всем наемным работникам, которым он платил заработную плату и удерживал подоходный налог. Предприниматель не должен подавать декларацию 2-НДФЛ за себя, поскольку он имеет освобождение от уплаты НДФЛ. Больше никакой другой отчетности ИП не предоставляет за исключением случаев, когда предприниматель должен платить какие-либо специальные налоги, например, акцизы.

Сроки сдачи отчетности ИП на УСН

Сроки сдачи отчетности УСН одинаковы для всех индивидуальных предпринимателей независимо от вида деятельности, а также количества сотрудников или объекта налогообложения.

Налоговый кодекс определил срок сдачи отчетности до 30 апреля года, следующего за отчетным. Срок подачи сведений о среднесписочной численности — до 20 января, крайний срок подачи налоговых деклараций по подоходному налогу на сотрудников – до 1 апреля.

В связи с коронавирусом переноса сроков подачи декларации по УСН не предусмотрено.

Датой представления Декларации в налоговый орган считается:

- дата получения декларации налоговым органом в случае ее представлении лично либо через представителя;

- дата отправки декларации по почте с описью вложения ;

- дата отправки по телекоммуникационным каналам, зафиксированная в подтверждении специализированного оператора связи, при ее передаче по телекоммуникационным каналам связи.

Допускается заполнение декларации как машинописным, так и рукописным способом с использованием чернил синего или черного цвета, при этом исправление ошибок с помощью средств для коррекции не допускается. Возможна распечатка декларации на принтере.

Налогоплательщики на УСН , которые выбрали объектом налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на:

- сумму страховых взносов на обязательное пенсионное страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование;

- обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, которые уплачены в данном налоговом периоде.

Виды и особенности справок

Чтобы получить от работодателя справочные сведения для представления в различные учреждения, работнику нужно написать письменное заявление. Там же указать, какая конкретно информация должна быть отражена в документе, за какой период, и для каких целей будут использованы указанные сведения. Конкретную цель можно и не указывать, тогда исполнитель просто пропишет «по месту требования».

В целом, справки с места работы о доходе от нанимателя можно поделить на два вида:

- удостоверяющие время работы гражданина (в целом, и на текущем месте трудоустройства), его квалификацию, должность. Дополнительно могут указывать сведения об уровне образования и учреждении, в котором учился работник;

- удостоверяющие его заработок за последний период. Обычно это три или шесть месяцев.

Вне зависимости от форм и целей, в бумаге обязательно прописываются реквизиты компании, общие сведения о работнике и удостоверяющем его личность документе. Из-за того, что в документе прописываются такие личные сведения, которые нельзя разглашать посторонним, нанимателю требуется составлять письменное заявление.

Заполняется информация о работнике на основании первичных и учетных документов компании:

- личных дел;

- трудовых книг;

- платежных ведомостей;

- налоговых деклараций и прочих.

Зачастую применяются установленные образцы справок о доходах 2-НДФЛ, 3-НДФЛ, форма 182н, справки по форме учреждений, для которых составляются (по форме банка) или в свободной форме.

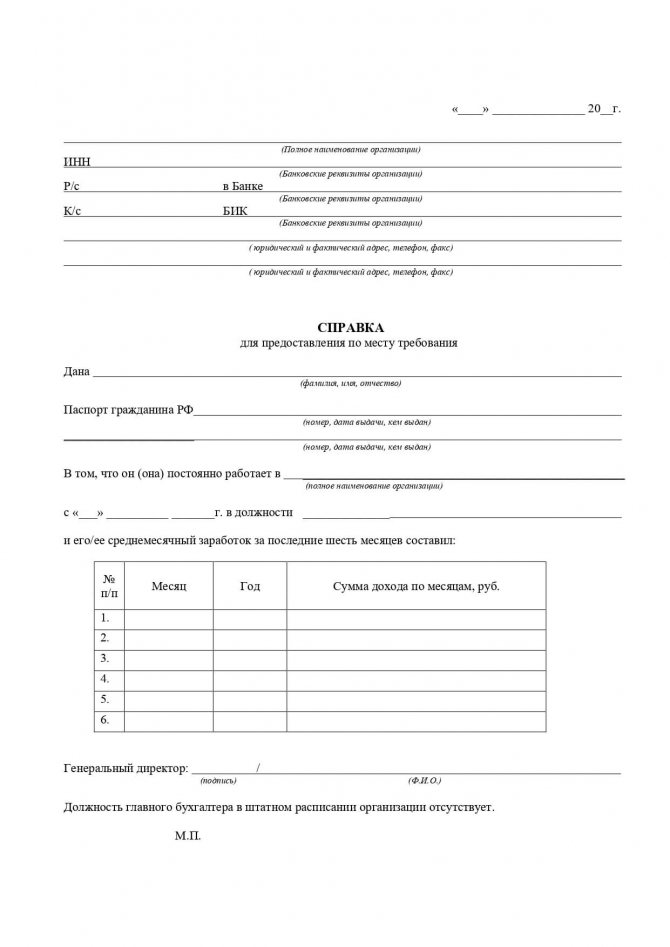

Инструкция по заполнению справки о доходах

Выдачами справок занимается бухгалтер. Если с установленными образцами ясен порядок заполнения и форма, то при заполнении бумаги в свободной форме могут возникнуть вопросы.

Во-первых, уточните по месту требования, есть ли у них свои, рекомендательные образцы. К примеру, такие разрабатываются различными банками. Попросите образец и занесите его в бухгалтерию. Исполнителю останется его заполнить

Это важно, потому как Вы можете запросить только о доходах информацию, а в итоге окажется, что от Вас хотели еще и справку об имуществе и обязательствах и расходах за прошедший 2021

Во-вторых, если по месту требования не установлено своей формы, уточните полный перечень сведений, который должен отразить бухгалтер.

В остальном, если нет требований к форме и обязательной информации, исполнитель заполнит сведения о компании, работнике и его доходах за последнее время.

Нами рассматривается самый простой вариант. Сверху ставится дата выдачи и контактный номер телефона, а также прямоугольный штамп с реквизитами компании. Если справка составляется на фирменном бланке – штамп не нужен. Если нет – дополнительно лучше еще указать ИНН, КПП и ОГРН.

После слова «Выдана» указывается информация о получателе документа, периоде работы и должности, в которой он состоит.

Далее – прописывается основной блок информации – о доходах сотрудника. В нашем примере указывается доход за последние три месяца. Поскольку справка дается в начале апреля (в примере), то расчетными для нас становятся март, февраль и январь. В соцзащиту или банк потребуется образец справки о доходах за 6 месяцев.

Таблицу можно усовершенствовать, добавив еще информацию о исчисленных налогах и доход до налогообложения.

В конце руководитель и старший бухгалтер ставят подписи. На обозначение М. П. ставится гербовая печать при ее наличии.

Произвольная форма

Поскольку конкретного шаблона ИП, работающие по УСН или ЕНВД в части составления справок о доходах, не имеют, то могут оформить справку ИП о заработной плате самому себе в свободной форме. Для этого в шапке его указывают следующие сведения:

- ФИО ИП;

- номер паспорта, кем выдан;

- ИНН;

- ОГРНИП;

- номер свидетельства о регистрации;

- юр. адрес;

- номер счета в банке, наименование банка;

- где и когда составлен документ (город, дата).

Обратите внимание! Форма представления информации в шапке при произвольном составлении документа роли не играет. В основной части, после слова «справка» ИП отмечает, что подтверждает все представленные в шапке сведения, действительно является предпринимателем, и доход его за вычетом уплаченных налогов (на апрель 2019 г

— пример), составляет (конкретная цифра)

В основной части, после слова «справка» ИП отмечает, что подтверждает все представленные в шапке сведения, действительно является предпринимателем, и доход его за вычетом уплаченных налогов (на апрель 2019 г. — пример), составляет (конкретная цифра).

К справке ИП обязан приложить какой-нибудь подтверждающий его слова документ. Это могут быть:

- декларация формы 3-НДФЛ за нужный период;

- выписки со счета в банке;

- квитанции по оплате за конкретные предоставленные ИП услуги;

- любые другие документы, свидетельствующие о финансовой деятельности.

Завершают справку подпись и печать самого ее составителя. Если ИП работает не один и у него есть лицо, официально отвечающее за ведение бухгалтерии, то на документе он также проставляет и его подпись.

Декларация 3-НДФЛ