Как оценить возможные риски в бизнес-плане?

Содержание:

- Система классификации

- Как избежать риски или снизить их воздействие?

- Общая характеристика рисков

- Как оформить страхование гражданской ответственности?

- Способы снижения бизнес-рисков

- Основные подходы к делению рисков на классы

- Управление рисками как ключевой инструмент, направленный на повышение эффективности деятельности

- Найдено научных статей по теме — 15

- Организационные риски управления деловой репутацией

- Структурные риски в крупных организационных структурах

- Организационные риски реализации северных мегапроектов

- Методика подбора кадров с учетом организационных рисков

- Организационно-экономическая модель оценки рисков проектов

- Организационные аспекты управления рисками лизинговой компании

- Организационные проблемы в управлении профессиональными рисками

- Организационно-экономические аспекты оптимизации валютных рисков

- Организационный риск-менеджмент конкурентоспособного производства

- Системные организационные риски: практики эффективного управления

- Механизмы оценки организационных рисков перерабатывающих предприятий

- Организационные основы современной системы управления банковскими рисками

- Организации как сверхсложные системы и организационно-управленческие риски

- Социальные риски

- Матрицы и индивидуальные карты профессиональных рисков

- Анализ рисков и возможностей: пошаговая инструкция

- Виды страхования в России

- Что такое производственные риски

- Алгоритм оценки финансовых рисков предприятия

Система классификации

Классификация рисков подразумевает систематизацию их множества по разным критериям, объединяющую подмножества в единые понятия.

При создании классификации учитываются понятия, относящиеся к характеристике рисков, в числе которых:

- период образования;

- причины и явления, способствующие возникновению;

- метод подсчета;

- тип последствий;

- ареал охвата.

По периоду возникновения риски делят на:

По характеру учета риски бывают:

- Внутренние, вызванные работой компании исходя из деловой активности ее руководства, показателей специализации, производительности, стратегии маркетинга, технической оснащенности.

- Внешние, непосредственно не касающиеся производственного процесса и образуемые экономическими, политическими, географическими причинами.

В зависимости от последствий риски подразделяют на:

- Спекулятивные. Они могут стать причиной как потерь, так и добавочной прибыли из-за резких колебаний курсов валют, законодательства (по налогам), рыночной конъюнктуры.

- Чистые. Их характерной особенностью являются обязательные производственные потери из-за природных бедствий, войн, несчастных случаев.

По сфере образования риски делят на:

- Производственный, связываемый с неисполнением планов и производственных обязательств организации из-за влияния (неблагоприятного) внешних обстоятельств или ошибочного применения новых основных или оборотных средств. Основными причинами его возникновения могут быть:

- понижение планируемых объемов выпуска;

- увеличение затрат;

- оплата завышенных сумм обязательных платежей;

- несоблюдение условий поставок;

- поломка (уничтожение) оборудования.

- Коммерческий, возникающий при продаже товаров (услуг), изготовленных или приобретенных организацией. Главными причинами служат:

- понижение размера реализации по конъюнктурным или иным причинам;

- рост стоимости закупа продукции;

- уменьшение товарной массы в обращении;

- увеличение издержек.

- Финансовый, зависящий от возможности неисполнения компанией обязательств по причине:

- обесценивания портфеля инвестиций из-за колебания курсов валюты;

- непроведения проплат.

- Страховой или шанс образования страховой ситуации, оговоренной сделкой, по которой страховщик обязан оплатить возмещение.

По причинам возникновения подразделяют риски на политические (война, запрещение вывоза/завоза товаров, запрет на передвижения/перемещения через границу) и экономические, вызванные изменениями в организации или в экономике государства (колебания рыночной конъюнктуры, дисбаланс ликвидности, падение уровня управления).

Исходя из производственного процесса риски делят на:

- Организационные, возникающие из-за ошибок сотрудников или менеджмента компании, нарушений внутреннего контроля или правил выполнения работ.

- Рыночные, зависящие от конъюнктуры рынка (товарной стоимости, спроса на товар, потери ликвидности, курсовых колебаний).

- Кредитные, связанные с нарушением контрагентом срока исполнения обязательств по сделке. Имеют отношение к предприятиям с дебиторской задолженностью, к компаниям, занятым на рынке ценных бумаг.

- Юридические, когда потери возникают из-за отсутствия учета законодательных норм, их изменения в период сделки, некорректности составления документации, несоответствия законов разных государств.

- Технические и производственные, связанные с причинением вреда окружающей среде, с авариями из-за нарушения работы объекта из-за ошибок при проектировании, строительстве.

С учетом потенциальных последствий риски классифицируются на:

- Допустимые, когда из-за отсутствия некоторых действий компании угрожает потеря дохода (прибыли). В этом случае коммерческая деятельность не лишается экономической целесообразности, так как размер потерь не больше размера прогнозируемого дохода.

- Критические, при которых организации грозит утрата выручки, заведомо перекрывающей прогнозируемую прибыль. При самом плохом раскладе компании угрожает потеря всех средств, направленных на реализацию сделки.

- Катастрофические, когда предприятие теряет платежеспособность. Размер потерь может превысить размер собственного капитала предприятия. К указанной категории относятся ситуации, угрожающие экологической катастрофой или безопасности граждан.

Как избежать риски или снизить их воздействие?

Избежать риски в малом бизнесе можно с помощью использования контрольных отслеживающих мероприятий.

Профессиональная команда сотрудников

- Не жалейте времени на поиск профессионалов в сфере Вашего бизнеса.

- Мотивируйте сотрудников с помощью тренингов.

- Проводите обучение персонала по направлениям деятельности компании.

- Стимулируйте премиями активных сотрудников.

- Одобряйте креативный и творческий подход.

Неблагоприятные отрасли и емкость рынка

Технический прогресс не стоит на месте

Важно вовремя отслеживать необходимость продукции или товара, которые Вы предлагаете

- Изучайте тенденции рынка, посещайте выставки в направлении Вашего бизнеса.

- Переходите на новые технологии. Используйте новейшие материалы, чтобы постоянно опережать конкурентов.

- Проводите маркетинговые исследования своей отрасли.

Расширение ассортимента продукции и диверсификация производства

С целью снижения рисков важно постоянно обновлять ассортимент предлагаемого товара. Диверсификация деятельности компании малого бизнеса — это одновременное развитие нескольких направлений

Товарное разнообразие позволит увеличить доход и положительно сказывается на выживаемость в условиях «жесткой конкуренции».

- Поиск сопутствующих товаров, которые можно продать вместе с основным.

- Выявление и прекращение выпуска товаров не пользующихся спросом.

- Производство новой востребованной продукции.

- Анализ рентабельности категорий товаров.

Общая характеристика рисков

Любой вид подразумевает под собой все негативные явления, в той или иной мере препятствующие реализации поставленной цели на различных этапах её достижения.

Вероятность возникновения подобной ситуации может быть рассчитана при помощи использования различных математических методов.

С учетом проведенного анализа всех возможных отклонений от запланированного результата, так называемые риск-аналитики ориентируются на среднеожидаемую величину риска. Она является наиболее обоснованной с точки зрения конечного результата конкретной деятельности.

Принято выделять две составляющие риска: ситуационную и индивидуальную.

Рассматривая конкретный тип, выясняют степень причастности к нему индивидуума и так называемые сторонние факторы. В зависимости от процентного эквивалента той или иной составляющей, риску присваивается соответствующее название.

Большинство рисков поддаётся прогнозированию. Это позволяет снизить нежелательные последствия для компании на пути к намеченной цели.

Управление риском, особенно в случае с различными инновационными проектами, подразумевает разработку и применение совершенных методов и способов по выявлению наиболее выгодных и оптимальных для данной ситуации путей дальнейшего развития.

Это интересно: Степень огнестойкости зданий и сооружений. Как определить (таблица)

Как оформить страхование гражданской ответственности?

Выбор страховой компании

К выбору страховой стоит отнестись ответственно, не все страховщики одинаковые, каждая компания имеет свой пакет программ, свои особенности, свои плюсы и минусы.

При выборе страховой компании стоит обратить внимание на следующие факторы:

- Стаж на рынке, чем больше, тем надежнее,

- Финансовая стабильность, можно определить по размеру уставного капитала, объему выплат по страховым случаям и по величине резервного фонда,

- Место в независимых рейтингах,

- Наличие сети филиалов,

- Спектр и широта предлагаемых услуг,

- Количество клиентов.

Можно изучить дополнительно отзывы клиентов, а лучше узнать у знакомых мнение о той или иной страховой компании.

Вот рейтинг ТОП-5 надежных страховых компаний в 2021 году:

- Ингосстрах. Компания на рынке с 1947 года, работает профессионально, надежно и быстро. Можно застраховать гражданскую и профессиональную ответственность, имеется широкий выбор страхования для корпоративных клиентов для любого вида бизнеса.

- РЕСО-Гарантия. На рынке более 25 лет. Список программ страхования для физических и юридических лиц составляет более 100 наименований. РЕСО имеет довольно широкую агентскую сети из 850 филиалов, в которой работают более 20 тысяч профессионалов.

- Альфа-Страхование – компания международного уровня с наивысшими показателями платежеспособности и широкой сетью филиалов по России. На рынке компания работает уже более 20 лет, сегодня у нее более 250 филиалов по России. Альфа-Страхование предоставляет качественный клиентский сервис, большинство программ можно оформить в онлайн-режиме с оперативной доставкой документов на дом. Любой пользователь может получить бесплатную консультацию по телефону или на сайте.

- Росгосстрах – это одна из старейших страховых компаний в России. Является правопреемником компании ГОССТРАХ, имеет более 3000 отделений по всей России, где работают десятки тысяч страховых агентов. Занимается страхованием всех видом ответственности, о которых мы говорили выше.

Выбрать страховую компанию и выгодную программу страхования может помочь и страховой брокер:

- Определение предмета для страхования. В каждом страховом договоре имеется перечень рисков, от количества которых зависит итоговая сумма страховки. Исключение составляют обязательные виды страхования гражданской ответственности, в них, как правило, уже имеется ограниченный перечень возможных рисков.

- Сбор и предоставление документов. Список документов для страхования гражданской ответственности минимальный, зависит от вида страхования. Как правило, это паспорт, ПТС, договор, подтверждающий права собственности на недвижимость, технические документы на имущество. Точный список можно получить для конкретной ситуации в отделе страхования. Чаще всего требуются документы, которые имеются у вас на руках, в некоторых случаях могут потребоваться справки, которые нужно будет заказать.

- Подписание договора.

Особенно то, что написано мелким шрифтом, размешено в виде сносок или написано в приложении. Чаще всего именно там размещается самая важная информация, касающаяся страховых выплат при наступлении страхового случая. В большинстве случаев, мы начинаем изучать собственный договор страхования только в момент наступления такого случая, что может привести к серьезным финансовым потерям и неприятным сюрпризам.

- Оплата суммы полиса. Оплатить страховку можно наличным, через электронные кошельки или банковским переводом. Оплата может быть единоразовой или разбита на систематически платежи (каждый месяц или квартал).

Способы снижения бизнес-рисков

Продуктивность работы организации напрямую связана со способностью руководителя применять методы и способы управления рисками. Большая роль в них отводится приемам уменьшения уровня угроз. Существуют следующие их варианты:

- Исключение риска из перечня приемлемого. Это означает, что компания не совершает вложений и не выполняет никаких операций, которые связаны с существенными опасностями или могут создавать проблемы с получением прибыли.

- Уменьшение уровня угрозы за счет резервирования. Также для этой цели применяют установление лимитов и диверсификацию производства.

- Перенаправление опасностей третьему лицу. Данный способ подразумевает использование страхования. Также может применяться хеджирование.

Отказаться от потенциальной опасности удастся только на стадии составления прогнозов. При этом передать угрозу третьему лицу или постараться уменьшить их можно на любом этапе реализации проекта.

Страхование – один из способов минимизации рисков

Страхование – один из способов минимизации рисков

Основные подходы к делению рисков на классы

Понятие и классификация рисков занимает ключевые места в научном и методологическом знании риск-менеджмента, одной из самых молодых дисциплин современной управленческой доктрины. Многие видовые категории универсальны, и им подвержены практически все компании и организации деловой среды. Однако имеют место виды деятельности, которым соответствуют специфические виды рисков. Например, банковская и страховая сферы бизнеса имеют свои уникальные группы рисков, которые проявляются в других отраслях лишь эпизодически.

Видовое многообразие выявляемых угроз велико: от терактов и техногенных катастроф до банкротств, вызванных внешними кризисными явлениями, структурной ломкой на уровне целых отраслей или отдельного предприятия. Современный мир постепенно, но неуклонно втягивается в зону турбулентности, если можно так сказать. Возникают невиданные ранее в России виды рисков, вызванные:

- транснационализацией бизнеса;

- введенным режимом санкций;

- ответными мерами правительства РФ;

- локальными военными конфликтами у границ страны;

- межгосударственными черными PR-акциями.

Парадоксально, но такие типы рисков, как потери в результате компьютерных сбоев, сокращения персонала, банкротства предприятия из-за отказа кредитной организации реструктуризировать долги, на фоне происходящих событий уже не кажутся столь трагичными. Все чаще проявляется так называемый «эффект домино», когда банкротство крупной организации является основанием для возникновения серии потерь предприятий, связанных с ней тесными хозяйственными связями.

С рисками компания сталкивается на разных фазах своего жизненного цикла. Основные условия их возникновения формируются благодаря неопределенности источников результатов действующей в бизнесе ситуации. К подобным источникам следует отнести:

- хозяйственную деятельность предприятия;

- деятельность руководителя организации;

- недостаточность информационного обеспечения принятия решений (состояние внешней среды).

Характерен пример организации, руководство которого принимает решение, не владея полной информацией о партнерах по сделке, их финансовом состоянии, законности деятельности. Это зачастую несет в себе риск возникновения потерь в будущем. Другим примером служит отсутствие информации о последних изменениях в налоговом законодательстве, которые таят в себе угрозу штрафов для предприятия. Сущность и классификация рисков позволяют раскрыть их принадлежность к различным видовым группам благодаря основным отличительным признакам, которые представлены с табличной форме далее.

Деление видов риска по основным классификационным признакам

Управление рисками как ключевой инструмент, направленный на повышение эффективности деятельности

Управление рисками является одним из ключевых инструментов, направленных на повышение эффективности программ деятельности руководителей предприятия, которую они могут использовать для снижения стоимости жизненного цикла продукции и смягчить или избежать потенциальных проблем, которые могут помешать успеху деятельности предприятия.

Достижение целей предприятия требует конкретных представлений об основном виде деятельности, технологиях производства, а также изучения основных видов рисков. Предупреждение рисков и снижение потерь от воздействия приводит к устойчивому развитию предприятия. Процесс, при котором деятельность предприятия направляется и координируется с точки зрения эффективности управления риском и представляет собой риск-менеджмент. Управление рисками является процессом выявления потерь, с которыми организация сталкивается в процессе основного вида деятельности и степени их воздействия, и выбора наиболее подходящего метода для управления каждым отдельным видом риска.

В другом представлении, управление рисками представляет собой систематический процесс, при котором риски, оцениваются и анализируются для уменьшения или устранения их последствий, а так же для достижения целей.

На основе вышесказанного можно прийти к выводу, что управление рисками для обеспечения жизнеспособности и эффективности деятельности предприятия, является циклическим и непрерывным процессом, который координирует и направляет основные виды деятельности. Это целесообразно осуществлять при помощи выявления, контроля и снижения влияния всех видов рисков, включая мониторинг, контакты и консультации, направленные на удовлетворение потребностей населения, без ущерба для возможности будущих поколений удовлетворять свои собственные потребности. Оценка риска приводит к стабильности деятельности предприятия, способствующей его устойчивому развитию. Управление рисками — вклад в устойчивое развитие, является существенным фактором в поддержание и повышение стабильной деятельности предприятия. Активный риск-менеджмент имеет решающее значение для процесса управления, в направлении подтверждения, что риски обрабатываются на соответствующем уровне.

Планирование и осуществление управления рисками включает в себя следующие этапы:

- управление рисками;

- определение рисков и степени их влияния на бизнес-процессы;

- применение качественного и количественного анализа рисков;

- разработка и исполнение планов реагирования на риски и их реализацию;

- осуществление мониторинга рисков и процессов управления;

- взаимосвязь между управлением рисками и результатами деятельности;

- оценка общего процесса управления рисками.

Найдено научных статей по теме — 15

Организационные риски управления деловой репутацией

Дорошко Виталий Николаевич

Современное общество постепенно приходит к осознанию эволюции общественного производства в виде новой качественной формы «логики обслуживания».

Структурные риски в крупных организационных структурах

Раудсепп Я.В.

В статье рассмотрена актуальная проблема организационных рисков, которым подвержены крупные организационные структуры: корпорации, концерны и конгломераты.

Организационные риски реализации северных мегапроектов

Пляскина Нина Ильинична, Харитонова Виктория Никитична, Вижина Ирина Александровна

В докладе показано, что мегапроекты представляют собой свод стратегических инвестиционных намерений компаний, республиканских и Федеральных органов власти.

Методика подбора кадров с учетом организационных рисков

В.А. Занора, Л.С. Чернова, Ю.Н. Кузьминская, Е.Б. Данченко

Разработана методика подбора кадров с использованием математического метода решения многокритериальных задач оптимизации.

Организационно-экономическая модель оценки рисков проектов

Орлов А.И., Цисарский А.Д.

При моделировании жизненного цикла программы создания наукоемкой продукции необходимо учитывать риски, специфические при создании ракетно-космической техники.

Организационные аспекты управления рисками лизинговой компании

Хромцова Лина Сергеевна, Деев Олег Викторович

В статье выявляются проблемы реализации эффективной системы риск-менеджмента лизинговой компании.

Организационные проблемы в управлении профессиональными рисками

Баранов Юрий Владимирович, Косинова Наталья Владимировна

В статье представлен анализ процесса реформирования органов управления охраной труда, их готовности обеспечить переход к управлению профессиональными рисками.

Организационно-экономические аспекты оптимизации валютных рисков

Малащук Дмитрий Валерьевич, Василюк Дмитрий Михайлович

В статье с позиции комплексного подхода исследована система методов и моделей оптимизации валютных рисков.

Организационный риск-менеджмент конкурентоспособного производства

Решетов Вячеслав Владимирович

Структурное рассмотрение модели организации конкурентоспособного производства в условиях организационных рисков это результат анализа, прогнозирования, оптимизации и выбора из ограниченного множества организационных приоритетов, о

Системные организационные риски: практики эффективного управления

Фёдорова Анна Валерьевна, Хорольцева Елена Борисовна

Анализируются организационные и управленческие риски с позиций системного подхода.

Механизмы оценки организационных рисков перерабатывающих предприятий

Булгакова И

Н.

В статье выявлены тенденции развития регулятивных механизмов функционирования экономики перерабатывающих предприятий, отличительной особенностью авторской позиции являются практические рекомендации по управлению рисками как важное

Организационные основы современной системы управления банковскими рисками

Дыдыкин А.В.

В статье отмечается, что современная система управления банковскими рисками основана на нормативной и методической базе, дающей возможность для разработки интегрированной модели, которая состоит из двух подмоделей: модели управлен

Организации как сверхсложные системы и организационно-управленческие риски

Федорова Анна Валерьевна

Рассматриваются современные организации и критерии эффективности управленческих практик в них.

Социальные риски

Для отдельно взятого человека ключевую роль играют именно социальные риски, сущность которых состоит в ухудшении общего положения индивида в обществе. В зависимости от ситуации, они могут проявляться в форме:

- обретения тяжелого заболевания или нетрудоспособности;

- утраты дееспособности;

- потери работы (увольнения).

В первом случае проблема касается не только пострадавшего, но и всего общества. Так, например, медики регулярно рассчитывают атрибутивный риск, который помогает оценить, как заболевание влияет на всю популяцию. Яркий пример — мониторинг распространения ВИЧ.Отдельно следует отметить такое понятие, как индивидуальный профессиональный риск. Он выражается в получении ущерба от осуществления своих прямых обязанностей. Для каждой сферы перечень таких ситуаций будет уникальным, но в качестве понятных примеров можно привести следующие события:

- заражение врача от пациента в процессе операции;

- ранение работника силовых структур при задержании преступника;

- травма рабочего на лесопилке.

Таким образом, все риски тесно взаимосвязаны. Политические факторы влияют на деятельность предприятий, бизнес подстраивается под сложившиеся реалии и непосредственно меняет жизнь наемных работников, ну а природные и техногенные катаклизмы вообще способны кардинально изменить привычные устои. В предложенном ниже видео вы найдете полезную информацию о том, как просчитать риски при запуске нового проекта.

Матрицы и индивидуальные карты профессиональных рисков

На следующем этапе внедрения системы управления профессиональными рисками на основе произведенной оценки рисков разрабатываются карты профессиональных рисков.

На основе произведенной оценки риски формируются в упорядоченную систему в виде матрицы, учитывающей все составляющие риска.

Таблица 3. Матрица профессиональных рисков

1-4: Малый – приемлемый уровень риска, который подлежит исследованию

5-10: Существенный – средний уровень риска, требуются меры по его снижению

11-25: Очень высокий – неприемлемый уровень риска, необходимо прекращение деятельности

В свою очередь карты профессиональных рисков представляют собой двухсторонние печатные карты-матрицы, с помощью которых работники могут самостоятельно оценивать риски и предпринимать необходимые действия, требуемые в каждом конкретном случае. На лицевой стороне карты указывается возможный риск, свойственный определенному рабочему месту.

На оборотной стороне карты – действия, которые необходимо предпринять с целью снижения либо устранения возникшего риска.

Таблица 4. Индивидуальная карта риска. Лицевая сторона

Таблица 5. Индивидуальная карта риска. Оборотная сторона

На лицевой стороне карты в одном или нескольких блоках матрицы в зависимости от вероятности возникновения риска указывается наименование риска, свойственное определенному рабочему месту.

Например, “отсутствие средств индивидуальной защиты от падения с высоты” (продолжение работы на высоте в данном случае может привести к несчастному случаю вследствие падения работника). Блоки матрицы окрашены в три разных цвета в зависимости от степеней риска (опасности последствий). Если наименование риска, указанного на лицевой стороне карты, вписано в серый или красный блок, то данный риск является недопустимым.

На оборотной стороне карты указываются профилактические (защитные) меры, которые требуется совершить работнику для снижения недопустимого риска.

Карты профессиональных рисков призваны подтвердить правильность оценки риска самим работником и в случае необходимости уточнить порядок его действий с целью снижения предполагаемого риска.

Работники должны пройти соответствующее обучение по использованию карт профессиональных рисков. В обязательном порядке с работниками согласовываются варианты карт профессиональных рисков, а в должностных регламентах работников указывается обязанность их использовать.

Анализ рисков и возможностей: пошаговая инструкция

Шаг 1.

Создайте рабочую группу по анализу рисков и возможностей. Включите в ее состав ключевых руководителей, совокупная компетентность которых охватывает все направления деятельности предприятия. Лучше всего, если это будут руководители высшего звена.

Шаг 3.

Обозначьте перечень возможных рисков и ранжируйте их по степени важности:

-

Единичные или массовые отравления пищевой продукцией предприятия.

-

Отзыв продукции с рынка в случае массовых отравлений.

-

Непрохождение внешнего контроля качества работы (аудитов «сетей»).

-

Выявление несоответствий

контрольно-надзорными органами . -

Претензии потребителей, связанные с безопасностью пищевой продукции.

Далее следует обсудить варианты реагирования на риски:

-

Отказаться от риска. В данном случае это невозможно по организационным, техническим, экономическим или иным причинам. Для пищевого предприятия это неприемлемо, так как отказ от риска равнозначен отказу от выпуска пищевой продукции.

-

Исключить риск. Этот вариант неприемлем, так как производство пищевой продукции сопряжено с риском ее загрязнения и, как следствие, вероятностью причинения вреда здоровью человека.

-

Диверсифицировать риск. Этот вариант также неприемлем, так как распределение рисков по различным нишам с целью их минимизации не решает проблем, связанных с загрязнением продукции.

-

Распределить риск, например, поставщиками. Однако доказать вину последних непросто. Более того, штрафные санкции накладываются по результатам проверки самого производителя, а не его поставщиков.

-

Снизить вероятность наступления рисков и тяжесть последствий невозможно, так как потребители, надзирающие и контролирующие органы, а также торговые сети находятся вне системы управления предприятием.

-

Сохранить риск. Делать это также нежелательно, так как последствия наступления риска могут серьезно повлиять на показатели эффективности и повлечь серьезные имиджевые потери.

Шаг 4.

Примите решение.

Его реализация должна позволить предприятию минимизировать риски причинения вреда здоровью человека.

Самым результативным способом нивелирования риска выпуска небезопасной продукции является разработка и внедрение на предприятии

системы менеджмента безопасности пищевой продукции в соответствии с требованиями ИСО 22000:2018.

Шаг 5.

Проведите анализ позитивных последствий для предприятия, которое поставило перед собой цель создания СМБПП.

В их числе могут быть:

-

Снижение риска, связанного с пищевыми отравлениями продукцией предприятия.

-

Снижение вероятности отзыва продукции.

-

Уменьшение количество жалоб и негативных отзывов потребителя.

-

Повышение вероятности представить свою продукцию в крупных сетевых магазинах, где одним из важных требований является наличие сертифицированной СМБПП.

-

СМБПП – это возможность успешно проходить проверки контролирующих органов.

-

Повышение качества управления. Так как в основе СМБПП, созданной в соответствии с требованиями ИСО 22000:2018, лежат общесистемные требования, включающие в себя все необходимые элементы системы управления предприятием.

-

Надлежащая степень предсказуемости работы предприятия.

Шаг 6.

Проведите анализ необходимых инвестиций.

Как правило, они связаны с дополнительными расходами на развертывание и сертификацию СМБПП.

Виды страхования в России

В основе классификаций новых видов страхования — его объекты и страхуемые риски. Среди них выделим шесть основных видов, наиболее распространенных на отечественном рынке. Рассмотрим далее, когда и какой вид применяется на практике.

Имущественное

Страхуемый объект — имущество в любом его виде. Юрлица, физлица заключают страховой договор, страхуя:

- транспорт (на случай ДТП, поломок, хищений);

- недвижимое имущество (от ущерба при пожаре, затоплении, стихийных бедствиях);

- бизнес (на случай ущерба при простое, сокращении оборотов производства);

- финансовые риски (от неполучения дохода из-за потери работы при штатном сокращении, на случай непредвиденных трат при рассмотрении дел в суде);

- грузы (от утраты, убытков, возникших при его перевозке различным транспортом).

Застраховать в России можно практически любое имущество на случай всевозможных рисков, даже, к примеру, повышения стоимости топлива. И от ущерба, который, как предполагается, вызовет это повышение.

Личное

В этом случае страхуют здоровье, жизнь, трудоспособность, пенсионное обеспечение. Варианты этого вида страхования:

- Страхование жизни в любом возрасте, например, заемщика при оформлении ипотеки в пользу банка.

- Медстрахование: для компенсации дорогостоящих медицинских услуг в случае болезни страхователя.

- Страхование жизни с накоплением либо пенсионное страхование: деньги (пенсию) выплачивают при наступлении определенного возраста сразу либо частями по желанию получателя.

- От несчастных случаев: страхуют здоровье, жизнь пассажиров, работников предприятия.

- На случай различных происшествий, рисков при выезде за рубеж (нападение, потеря багажа, задержка рейса, отмена поездки).

Сюда относят все виды страховых услуг, имеющие отношение к случайным событиям в жизни страхователя либо застрахованного лица.

Страхование ответственности

Предусматривает возмещение ущерба, который страхователь (застрахованное лицо) причинил своими действиями либо бездействием стороннему лицу. Страхуют гражданскую ответственность:

- Водителей (на случай ДТП).

- Нанимателей (причинение вреда имуществу, здоровью, жизни работникам).

- Товаропроизводителей (получение ущерба при использовании товаров либо услуг).

- Предприятий, деятельность которых представляет повышенную опасность для окружающей среды.

Наглядный пример — страховка ОСАГО. Защищает ответственность страхователя перед другими участниками дорожного движения. По ОСАГО страховщик возместит траты пострадавшему лицу при наступлении страхового случая. К примеру, оплатит ремонт авто, попавшего в ДТП по вине его клиента.

Титульное

Этот вид связан с риском финансовых потерь, обусловленных возможной утратой права собственности на приобретенное имущество. Подобная ситуация наблюдается при следующих обстоятельствах:

- наличие незаконных сделок, совершенных ранее;

- мошеннические действия;

- участие в сделке недееспособных лиц;

- ошибки при оформлении, регистрации;

- нарушение прав других заинтересованных лиц.

Предположим, гражданин N купил на вторичном рынке квартиру. Впоследствии оказалось, что некогда при ее приватизации не были учтены интересы ребенка, который теперь может оспорить сделку. Если он это сделает, право собственности гражданина N аннулируют

Отсюда следует: важно своевременно страховать право собственности честного приобретателя

Страхование рисков предпринимательской деятельности

Предприниматель может защитить свою деятельность от разных рисков, следствием которых является материальный ущерб. Тогда ему возместят понесенные убытки либо неполученную предполагаемую прибыль. Предпринимательская деятельность страхуется на случай:

- нарушения обязательств контрагентами;

- изменения условий деятельности по причинам, независимым от предпринимателя.

Предприниматель может застраховать, к примеру, риск неплатежа, депозиты, инвестиции от коммерческих рисков, банкротства контрагентов. Стороны соглашения вправе включить в договор любые условия, не противоречащие российскому законодательству.

Профессиональное страхование

Здесь можно говорить о двух составляющих. Первая касается обязательного соцстрахования лиц, которые заняты на опасных работах, трудятся в тяжелых условиях. Их работа связана с повышенным травматизмом.

Вторая — страхование профессиональной ответственности нотариусов, адвокатов и других лиц, занимающихся частной практикой. Случается, что ошибки, неумышленные действия этих профессионалов наносят ущерб клиентам. Застраховавшись, они могут «перенести» ответственность за причиненный ущерб на страховщика.

Что такое производственные риски

Производственный риск делят на следующие категории:

- Технический риск. Подразумевает ошибочные инвестиции, просчеты.

- Производственный риск.

- Транспортный риск.

Производственный риск классифицируют на несколько видов:

- Риск снабженческий.

- Стратегический риск.

- Риск, связанный с нарушением планов или сроков.

Снабженческий риск подразумевает:

- Отсутствие конкретного вида ресурса или поставщика данного ресурса, без которого нет возможности для производства.

- Отсутствие подходящей рыночной цены на расходные материалы или сырье.

- Неожиданный отказ от сотрудничества поставщиков.

- Прямая необходимость в заключении договоров на тех условиях, которые менее выгодны предприятию.

- Срок на весь цикл закупок увеличен.

- Несоблюдение плановых сроков по расходам и доходам.

Самые частые причины для возникновения производственных рисков на предприятии:

- уменьшение планируемых объемов по производству, реализации продукции предприятия. Объемы снижаются из-за производительности труда, неисправности оборудования, потери рабочих часов, нехватки расходных материалов или увеличения брака;

- падение рыночной цены на товар. Подразумевается резкое изменение цены, Когда в планах на будущую реализацию рассчитывалась иная рыночная цена. Здесь же учитывают и падение спроса на товары, услуги или выполненные работы;

- увеличены расходные составляющие по сырью, топливу, электроэнергии. Здесь же учитывают и транспортные расходы, торговые издержки и другие непредвиденные расходы;

- фонд оплаты труда. Речь о росте заработной платы для рабочего персонала;

- налоговые платежи и иные отчисления в государственные учреждения;

- поставки на нерегулярной основе, перебой с доставкой топливо или периодические отключения электричества;

- оборудование предприятия в неисправном состоянии.

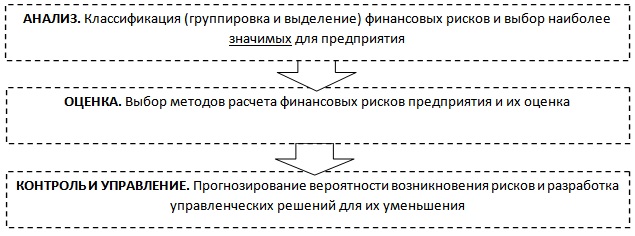

Алгоритм оценки финансовых рисков предприятия

Рассмотрим типовой алгоритм для оценки финансовых рисков, который состоит из трех частей. Во-первых, анализ всех возможных финансовых рисков и выбор наиболее значимых рисков, которые могут оказать существенное воздействие на финансово-хозяйственную деятельность организации. Во-вторых, определяется метод расчета того или иного финансового риска, который позволяет количественно/качественно формализовать угрозу. На последнем этапе происходит прогнозирование изменения размера потерь/вероятность при различных сценариях развития предприятия, и разрабатываются управленческие решения для минимизации негативных последствий.