Ип на осно какую отчетность сдает без работников и с ними

Содержание:

- Шаг 5. Отправка отчёта

- Сдача налоговой отчетности для ИП в 2020 году и ее сроки

- ЕСХН

- Оплата налога и представление отчётности

- Зарплатные отчеты для ИП: когда сдаются и что в них входит

- Другая отчётность ИП

- Отчетность в ПФР

- Налоговая декларация для ИП: 4 основных вида

- Какую отчетность должен сдавать ИП

- Отчетность для индивидуальных предпринимателей с УСН, ЕНВД

Шаг 5. Отправка отчёта

Можно ещё раз проверить исполнение всех условий для работы с КЭП, а затем нажать «Начать работу с сервисом». Загрузится окно профиля – в нём нужно указать ключевую для ИП информацию. Далее во вкладке «Загрузка файла» следует выбрать файл контейнера и нажать «Отправить».

После удачной отправки пользователь увидит свою налоговую декларацию в списке переданных файлов со статусом «В ожидании». Когда статус сменится на «Завершено (успешно)», декларация будет считаться представленной.

На этом рассмотрение вопроса о том, как подать налоговую декларацию для ИП на УСН в режиме онлайн, можно завершить. Как видно, у ФНС нет единого ПО или портала, где ИП через интернет мог бы пройти процесс полностью – от формирования отчёта до его отправки. Пользователям приходится работать с разными сервисами и программами, а это не всегда легко. Надеемся, что наша инструкция в этом поможет.

Сдача налоговой отчетности для ИП в 2020 году и ее сроки

Сдача налоговой отчетности обязательна для всех индивидуальных предпринимателей вне зависимости от применяемой системы налогообложения. В законодательстве установлены крайние сроки по сдачи каждой отчетности.

Важный момент: если последний день сдачи выпадает на выходной день (субботу, воскресенье или праздник), срок сдвигается вперед на ближайший после выходных рабочий день.

Если вы применяете несколько режимов налогообложения, то должны сдавать отчетность в полном объеме по каждому из них.

Сроки сдачи отчетности ИП на ОСНО в 2020 году

Даже если вы не занимались предпринимательской деятельностью весь год, это не освобождает вас от сдачи декларации по НДС и НДФЛ. В такой ситуации готовьте нулевые отчетности и сдавайте их в положенные сроки. Если этого не сделать, ФНС выпишет штраф.

Если вы ранее никогда не заполняли декларацию по НДС, посмотрите другую нашу статью. В ней описаны все правила формирования документа, а также представлен образец заполнения. Вы можете ориентироваться на него при заполнении своей декларации.

Работая на ОСНО и осуществляя предпринимательскую деятельность, ИП должен сдавать декларацию 3-НДФЛ. В ней указываются все полученные доходы в течение года.

Если у ИП есть имущество (недвижимость, транспорт, земля), то он обязан платить предусмотренные законом имущественные налоги. При этом декларации делать не нужно — налоговая инспекция сама посчитает налог и пришлет уведомление.

Сроки сдачи отчетности ИП на УСН в 2020 году

Упрощенная система налогообложения снижает не только налоговую нагрузку на предпринимателя, но и избавляет его от формирования излишней отчетности. ИП на УСН сдают декларацию только по итогам года. В 2020 году за 2019 год вы должны предоставить отчетность в ИФНС по месту регистрации до 30 апреля. Если в течение 2019 года вы не осуществляли деятельность и не получали никаких доходов, то не освобождаетесь от сдачи декларации. В таком случае надо предоставить нулевую отчетность.

О правилах подготовки декларации по УСН за год мы ранее рассказывали в другой статье. Вы можете прочитать ее, и тогда сможете заполнить документ.

При этом каждый квартал вы обязаны платить авансовые платежи по УСН. Это сделано для равномерного поступления денежных средств в бюджет.

Сроки сдачи отчетности ИП на ЕНВД в 2020 году

Внимание! 2020 год — последний год действия единого налога на вмененный доход (ЕНВД). С 1 января 2021 года он утратит свою силу

Советуем заранее перейти на другую систему налогообложения.

Вы обязаны сдавать декларацию по ЕНВД, даже если фактическая деятельность в один из периодов не осуществлялась. Отсутствие деятельности и фактически полученного дохода не освобождает от уплаты налога на вмененный доход, предусмотренного законом.

Сроки сдачи отчетности ИП на патенте в 2020 году

Если вы применяете патентную систему налогообложения, то должны в течение всего срока действия патента вести Книгу учета доходов и расходов (КУДиР). Вам нужно вести учет только доходов, расходы записывать в книгу не обязательно.

Важный момент: предприниматели на ПСН не отчитываются за себя в ФНС, ПФР и ФСС.

Какую отчетность сдавать ИП, если не было доходов

Некоторые предприниматели полагают, что если они не осуществляли деятельность в течение отчетного периода и не получали доходы, они освобождаются от сдачи какой-либо отчетности.

На самом деле в такой ситуации вы должны предоставить в налоговую службу нулевую отчетность. Она покажет, что вы не получали никаких доходов и не должны вносить какие-либо платежи в бюджет.

Если вы проигнорируете данное требование, то должны будете заплатить штраф в размере 1 000 рублей в соответствии с пунктом 1 статьи 119 НК РФ.

ЕСХН

Единый сельхозналог платят предприниматели, занятые в сфере сельского хозяйства и рыболовства. Если после регистрации было подано заявление о переходе на этот режим, то нулевая отчётность для ИП состоит из годовой декларации ЕСХН.

Патентная система налогообложения

Отчётность ИП на патенте – это только книга учёта доходов, деклараций на ПСН нет. Расчёт налога производится сразу при оформлении патента, а его стоимость указывается в выданном документе.

В отношении ПСН есть один спорный нюанс. С одной стороны, нулевая отчётность ИП на патенте вообще не подаётся, ведь в статье 346.52 НК РФ чётко указано, что налоговая декларация для патентной системы не предусмотрена.

С другой стороны, если при регистрации ИП указал также коды ОКВЭД, не подходящие для патентной деятельности, есть вероятность, что налоговая инспекция потребует по ним отчитаться. Например, если предприниматель выбрал коды ОКВЭД, соответствующие оптовой торговле, то патент на такой бизнес нельзя получить в принципе. Ведь патентные виды деятельности ограничены розницей, общепитом, бытовыми услугами.

Если же уведомление не было подано, вполне возможно, что отчётность ИП на патенте должна включать в себя нулевые декларации общей системы налогообложения: по НДС и 3-НДФЛ. Рекомендуем уточнять этот вопрос в своей налоговой инспекции.

Налог на профессиональный доход

Работать на НПД могут не только самозанятые, но и индивидуальные предприниматели. Никаких деклараций и книг учёта на этом режиме нет, даже если ИП получает доходы от деятельности. Налог рассчитывает налоговая служба, на основании сведений в личном кабинете. При отсутствии выручки налог начисляться не будет.

Основная система налогообложения

Если предприниматель не сообщил о переходе на льготный режим, то он признаётся плательщиком общей системы налогообложения. Нулевая отчётность ИП на ОСНО включает в себя две декларации: по НДС и по НДФЛ.

Единая упрощённая декларация

Существует ещё одна форма налоговой отчётности, которую можно сдавать по разным налогам. Это единая упрощённая декларация, но подать её могут только предприниматели, которые не проводили никаких операций по расчётному счёту, в том числе, расходных.

В принципе, нулевая отчётность ИП на УСН и ЕСХН может быть заменена подачей единой упрощённой декларации. Однако срок сдачи ЕУД за прошедший год уже истёк, поэтому и отчитаться по ней сейчас не получится.

Оплата налога и представление отчётности

^

Отчетный период

Квартал

Полугодие

9 месяцев

Налоговый период

Год

Порядок действий

1

Платим налог авансомНе позднее 25 календарных дней со дня окончания отчетного периода. Уплаченные авансовые платежи засчитываются в счет налога по итогам налогового (отчетного) периода (года) ()

2Заполняем и подаем декларацию по УСН

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели- не позднее 30 апреля года, следующего за истекшим налоговым периодом

3

Платим налог по итогам года

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Через банк-клиент

- Сформировать платёжное поручение

- Квитанция для безналичной оплаты

Подача декларации

Порядок и сроки представления налоговой декларации

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Налогоплательщик — не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность по УСН

- Налогоплательщик — не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право применять УСН

За налоговый период до 2021 года налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме.

Начиная с налогового периода за 2021 год налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 25.12.2020 № ЕД-7-3/958@ «Об утверждении формы, порядка заполнения и формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме и о признании утратившим силу приказа ФНС России от 26.02.2016 № ММВ-7-3/99@» (Зарегистрирован 20.01.2021 № 62152).

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (61 кб)

Загрузить

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (58 кб)

Загрузить

Обращаем внимание, что налоговые декларации за налоговый период 2020 года налоговыми органами принимаются по формам и форматам, утвержденным приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, а также с приказом ФНС России от 25.12.2020 № ЕД-7-3/958@, в случае их представления с 20.03.2021 (письмо ФНС России от 02.02.2021 № СД-4-3/1135@).

Контрольные соотношения для целей самостоятельной проверки декларации, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, на предмет корректности ее заполнения направлены письмом ФНС России от 30.05.2016 № СД-4-3/9567@.

Налоговые декларации, действовавшие в предыдущих периодах, и периоды применения, размещены на странице «Представление налоговой и бухгалтерской отчетности» в разделе «Представление на бумажном носителе» в подразделе «Шаблоны форм налоговых деклараций»

Зарплатные отчеты для ИП: когда сдаются и что в них входит

Индивидуальный предприниматель может затеять бизнес и самостоятельно вести все дела. Однако часто случается, что человек в одиночку перестает справляться с работой и ему приходится нанимать людей по трудовым договорам или договорам гражданско-правового характера. В этом случае ИП начинает выступать в роли работодателя, что связано с выплатой заработной платы, расчетом и удержанием НДФЛ, начислением страховых взносов со всех выплат, произведенных в пользу наемных работников. В подобных ситуациях состав отчетности ИП на ОСН значительно расширяется. Что она в себя включает, расскажем далее.

Отчеты в налоговую инспекцию

Отчетность, предназначенная для сдачи ИП-работодателем в налоговые органы, будет состоять:

Из расчета 6-НДФЛ, введенного в оборот приказом ФНС России от 15.10.2020 № ЕД-7-11/753@. Он содержит общие сведения о начисленных работникам доходах и суммах НДФЛ, рассчитанных и удержанных с таких доходов. Отчетными периодами являются: 1 квартал, полугодие, 9 месяцев и год. Оформить и сдать расчет за первые три перечисленных периода нужно до последнего числа месяца, следующего за отчетным периодом. Годовой должен сдаваться до 1 марта следующего года, квартальные — не позднее последнего дня месяца, следующего за соответствующим периодом.

ВНИМАНИЕ! До конца 2020 года совместно с 6-НДФл ИП должен был сдавать справки 2-НДФЛ. Но с 2021 года они отменены

Сведения из справок с 1-го квартала включаются в 6-НДФЛ. Подробности см. здесь.

Единого расчета по страховым взносам, утвержденного приказом ФНС от 18.09.2019 № ММВ-7-11/470@ в редакции приказа ФНС России от 15.10.2020 № ЕД-7-11/751@. Отчет содержит информацию о выплатах в пользу работников и рассчитанных взносах на ОПС, ОМС, ВНиМ. Он очень объемный и состоит из титульного листа, трех разделов, десяти приложений к разделу 1 и одного приложения к разделу 2. Но сдавать необходимо только те части, в которые вносятся данные. Расчет сдается по итогам 1 квартала, полугодия, 9 месяцев и года. Последний срок подачи — 30-е число месяца, следующего за отчетным периодом.

Отчетность в Пенсионный фонд

Основные отчеты, которые ждет Пенсионный фонд от работодателей, и ИП в том числе, это:

- Ежемесячная СЗВ-М— направляется в ПФР по окончании каждого месяца до 15-го числа следующего. Бланк этого отчета утвержден постановлением Правления ПФР от 01.02.2016 № 83п. Он содержит информацию о лицах, с которыми у работодателя были заключены договоры (трудовые и гражданско-правовые). Здесь приводятся Ф.И.О., СНИЛС, ИНН по каждому работнику.

- Ежегодная СЗВ-СТАЖ совместно с формой ОДВ-1 — сдается по окончании года до 1 марта следующего. За 2020 год нужно отчитаться по форме, утвержденной постановлением Правления ПФР от 06.12.2018 № 507п. Отчет предназначен для представления сведений о стаже застрахованных лиц. Он также должен быть сдан предпринимателем при выходе его работников на пенсию.

- С 2020 года — форма СЗВ-ТД (утв. постановлением Правления ПФР от 25.12.2019 № 730п). Подробнее о ней читайте здесь.

Помимо перечисленных существуют еще такие отчеты, как СЗВ-КОРР, СЗВ-ИСХ, ДСВ-3 и СЗВ-К, которые подаются при обнаружении ошибок или при представлении дополнительных сведений.

Отчет в Фонд соцстрахования

Вся отчетность, которую надлежит передать в Фонд соцстраха предпринимателям, использующим наемный труд, состоит из одной-единственной формы 4-ФСС по страховым взносам от несчастных случаев на производстве и профзаболеваний. Бланк указанного отчета был закреплен приказом ФСС РФ от 26.09.2016 № 381 и отредактирован приказом от 07.06.2017 № 275.

ВАЖНО! С отчетности за квартал 2021 года ожидаются поправки в форму 4-ФСС в связи с переходом всех регионов на прямые выплаты. и указаний по ее заполнению можно посмотреть на Федеральном портале проектов НПА. А разъяснения наших экспертов здесь

Форма включает титульник и 6 таблиц, но обязательно нужно сдавать лишь титульный лист и таблицы 1, 2, 5. В них содержатся сведения:

- о выплатах, образующих базу для начисления взносов НС и ПЗ;

- выплатах, с которых взносы не начисляются;

- тарифах взносов, присваиваемых Фондом соцстрахования на основании видов деятельности, включенных в выписку из ЕГРИП;

- величине исчисленных взносов;

- прохождении работниками предпринимателя медосмотров и проведении у ИП специальной оценки условий труда.

Таблицы 1.1, 3 и 4 оформляются и сдаются лишь при наличии данных.

Представляется отчет по итогам отчетных периодов: 1 квартала, полугодия, 9 месяцев, года. Сроки для сдачи отчета зависят от формы представления. Если отчет сдается на бумаге, то отчитаться надо до 20-го числа месяца, следующего за отчетным периодом; если отчет передается электронным способом — то до 25-го числа.

Другая отчётность ИП

При наличии объекта налогообложения индивидуальные предприниматели обязаны отчитываться в любом случае

При этом неважно, какой спецрежим они применяют. В число таких случаев входят уплата налога на добычу полезных ископаемых, акцизов, водного налога и других им подобных

При уплате земельного и транспортного налога по уведомлениям из налоговой инспекции предприниматели не подают декларацию.

Отчетность за наемных работников

Отчетность, представляемая ИП за физлиц, работающих по трудовым соглашениям или договорам ГПХ, не зависит от налогового режима, поэтому перечень единый для всех предпринимателей.

| Вид отчетности | Куда подается | Сроки представления |

| Сведения о среднесписочной численности персонала | В ИФНС по месту регистрации | По итогам календарного года не позже 20 января года, идущего за отчетным |

| Единый расчет по страховым взносам (ЕРСВ) | По итогам 1 квартала, полугодия, 9 месяцев и года.

Не позже 30 числа месяца, идущего за отчетным периодом (кварталом) |

|

| Форма 6-НДФЛ | Аналогично ЕРСВ, за исключением годового отчета – за год форма сдается не позже 1 апреля следующего года | |

| Справка 2-НДФЛ | По итогам года не позже 1 апреля года, идущего за отчетным | |

| Форма СЗВ-М | В отделение Пенсионного фонда по месту учета ИП, как работодателя | По итогам каждого месяца до 15 числа месяца, идущего за отчетным |

| Формы: СЗВ-СТАЖ, ОДВ-1 | По итогам года до 1 марта года, идущего за отчетным

При подаче физлицом заявления о выходе на пенсию – в течение 3 дней с момента обращения лица к работодателю |

|

| Расчет 4-ФСС | В филиал ФСС по месту учета ИП, как работодателя | По итогам 1 квартала, полугодия, 9 месяцев и года.

Не позже 20 числа месяца, следующего за отчетным периодом (когда бланк сдается на бумаге), или до 25 числа месяца (включительно), идущего за отчетным периодом (при подаче в электронном виде) |

| Заявление и справка-подтверждение основного вида деятельности | Ежегодно до 15 апреля года, идущего за отчетным |

Отчетность в органы статистики

Сдавать статистическую отчетность обязаны предприниматели, относящиеся к сектору малого бизнеса, которые попали в выборку Росстата, а также ИП, владеющие средним или крупным бизнесом. Таким ИП органы статистики рассылают соответствующие уведомления. Проверить, должен ли коммерсант сдавать статистические отчеты, можно самостоятельно на сайте: statreg.gks.ru

Если ИП обязан отчитаться перед органами статистики, на сайте будет отображена следующая информация:

- перечень отчетов, которые следует представить;

- сроки их подачи;

- инструкции по заполнению отчетной документации.

Отчетность в Росстат также подают все ИП в рамках сплошного наблюдения, которое проводится один раз в 5 лет. Следующая тотальная проверка состоится за 2020 год, соответственно, отчитаться перед органами статистики предстоит всем коммерсантам в 2021 году.

Отчетность в ПФР

Отчет по форме СЗВ-СТАЖ

Сведения о страховом стаже застрахованных лиц по форме СЗВ-СТАЖ – это годовая форма отчетности в ПФР для работодателей.

Более подробно про отчет СЗВ-СТАЖ.

Отчет по форме СЗВ-М

Отчет по форме СЗВ-М – это ежемесячная отчетность в ПФР для работодателей. Её необходимо сдавать начиная с апреля 2016 года (в том числе за сотрудников работающим по договорам ГПХ).

Более подробно про отчет СЗВ-М.

Отчет по форме СЗВ-ТД

В 2020 году ввели новую форму отчетности — СЗВ-ТД. Она содержит сведения о трудовой деятельности. Подавать ее нужно при увольнении, найме или переводе работника.

Более подробно про отчет СЗВ-ТД.

Налоговая декларация для ИП: 4 основных вида

Итак, вы частный предприниматель.

Теперь вам нужно определиться с системой налогообложения. Каждый тип налогообложения предполагает определенные виды деятельности

Иногда важно и место ведения деятельности

Существует 4 основных способа уплаты налога для ИП:

- ЕНВД

- УСН

- ЕСХН

- ОСН

1) Налоговая декларация для ЕНВД

В документе указывается приблизительный доход, с которого взимается налог в 15%.

Даже если не велась предпринимательская деятельность, отчет подавать необходимо.

При такой форме налогообложения возможность подачи «нулевой» декларации не предусмотрена.

Отчетные документы при ЕНВД предоставляются в налоговые органы ежеквартально.

Крайний срок подачи: 20 число следующего за отчетным кварталом месяца. Это единственный вид отчетных документов для этого типа налогообложения.

Сдавать отчет следует по месту ведения бизнеса.

Для некоторых видов деятельности, когда сложно определить место оказания услуг (например, развоз продуктов питания на заказ), бланки отчетности сдаются по месту жительства предпринимателя.

Скачать бланк декларации по ЕНВД можно на официальном сайте (https://www.nalog.ru/rn77/taxation/submission_statements/#title8) или взять в ИФНС, лично посетив инстанцию.

ЕНВД вменяется ИП на следующие виды предпринимательства:

- общепит;

- сдача в аренду жилья, земельных участков, торговых точек;

- транспортные услуги;

- розничная торговля;

- бытовые услуги;

- техобслуживание;

- ветеринарные услуги;

- наружная реклама.

2) Декларация для УСН

Установленная форма – НДФЛ-3.

Если отсутствует движение денег на счетах в банках, нет самих объектов налогообложения или ИП закрывается, подается нулевая отчетность по УСН (ежеквартально).

Обязательные поля, которые должны быть заполнены в бланке налогового отчета по УСН:

- ФИО (или зарегистрированное название организации),

- ИНН,

- налог в процентах,

- период налогообложения,

- код ОКВЭД,

- взносы по страхованию,

- КБК (код бюджетной классификации),

- ОКАТО.

Декларацию предоставляют 1 раз за год. Предусмотрена возможность подачи документа до 30 апреля следующего календарного года.

Есть 2 способа подачи документа:

- В первом варианте указывается прибыль и затраты за текущий период.

- Во втором варианте указывается доход и предусмотренная законом сумма уменьшения налога.

Найти бланки можно также на официальном сайте или взять, лично посетив налоговую инспекцию.

Недавно появилась декларация с 0%-й ставкой по УСН для предпринимателей Крыма, Севастополя и регионов, где введены налоговые каникулы.

3) Декларация для ЕСХН

Подается по месту расположения земельного участка, которым владеет или который арендует ИП.

Предусмотренный отрезок времени отчетности по получению доходов – 1 календарный год.

Крайние сроки подачи документа: до 31 марта следующего года после отчетного периода.

Если деятельности по ведению сельского хозяйства не было, то декларацию подают до 25 числа месяца, следующим после ее прекращения.

За не предоставленный вовремя отчет начисляются штрафы.

4) Декларации при ОСН

Крайний срок подачи: месяц + 5 дней с момента фиксации прибыли.

Для ИП, который только начинает свою работу, ее подача является обязательной. В документе рассчитываются авансовые платежи.

Для ИП, которые работают не первый год, эти платежи могут быть рассчитаны на основе предыдущих данных.

Поэтому, штрафы за неподачу отчетности не предусмотрены.

ОСН – это более сложная форма отчетности.

Она может сочетать несколько способов уплаты налогов: может подаваться отчетность по ЕНВД, единая упрощенная, отчетность по транспортному налогу и пр.

Также предоставляется декларация по НДС.

Отчетным периодом для этой формы налогообложения является квартал. 25 число следующего месяца после отчетного периода – конечное число предоставления документа.

Если отсутствовали движения средств по счетам, то предприниматель имеет возможность отчитаться по единой упрощенной декларации:

Налог на Добавочную Стоимость (НДС) вменяется участникам ВЭД (Внеэкономическая Деятельность), которые осуществляют экспорт и импорт товаров.

Предусмотрена форма отчетности по косвенным налогам для ИП, которые осуществляют доставку товара через Таможенный Союз.

Это новый тип отчетности. Декларация по НДС может подаваться как уточненная.

Происходит это в случае обнаружения ошибок в поданном документе: указанный налог меньше или больше необходимой суммы.

Какую отчетность должен сдавать ИП

Все предприниматели в совокупности сдают 4 вида отчетности: бухгалтерскую, налоговую, статистическую и отчетность в банки или внутреннюю отчетность для руководства.

Основная

Основной отчетностью является бухгалтерская и налоговая отчетность. Они предоставляются в обязательном порядке (за исключением ИП на патенте, они предоставляют только налоговую отчетность).

Бухгалтерская отчетность нужна исключительно для отражения информации об имуществе ИП, поступающих и выбывающих денежных средствах, образовывающихся задолженностях и всей остальной бухгалтерской информации. В том числе, о налогах и сборах. Например: книга учета доходов и расходов, бухгалтерский баланс, отчет о финансовых результатах, пояснительная записка к балансу и так далее.

Налоговая отчетность представляет собой информацию исключительно о налогах, сборах, штрафах, пени и взносах. Считаться она может по-другому, поэтому, чтобы отражать налоги в бухгалтерском учете, нужно сразу задуматься о тонкостях налогового учета.

Справка! С недавнего времени, отчетность в ПФР и ФСС больше не сдается, вместо этого предприниматель предоставляет ее в налоговые органы.

Книга учета доходов и расходов обязательна для всех предпринимателей. До 2013 года ее необходимо было заверить перед сдачей, сейчас этого делать не нужно. Хранится она у предпринимателя. За её отсутствие предприниматель может получить штраф. Чтобы предоставить книгу, нужно перед началом каждого года заверять её. Если она бумажная, то еще до начала ее ведения (то есть перед внесением каких либо записей в начале года). Если книга в электронной форме – заверяется до конца марта отчетного года

Книга учета доходов и расходов

Что должна отражать обязательная отчетность? Отчетность перед налоговой включает не только информацию о налоговых платежах, но и о средней численности работников. Если ИП использует кассовый аппарат, то нужно предоставить:

- Кассовые ордера;

- Кассовую книгу;

- Книга учета (если за кассу отвечают несколько человек).

Дополнительная

Дополнительная отчетность носит обязательный характер только для случаев, прописанных в законодательстве Российской Федерации. Например, если годовой доход превышает 60 миллионов рублей. Итак, какая отчетность является дополнительной? Во-первых, это статистическая отчетность. Предоставляется в органы статистики (Росстат).

Другая отчетность составляется для банков или внутренних пользователей (в данном случае, это, в основном, предприниматель). В части основной отчетности есть дополнительная налоговая отчетность: земельный, водный или акцизный налог, НДПИ и тому подобное. Уплате подлежат только те предприниматели, которые занимаются деятельностью только в сфере указанного налога. Например, ИП, занимающиеся реализацией табака, спирта или алкогольной продукцией обязаны платить акцизы.

Если ИП занимается каким-либо производством или другой деятельностью, которая влияет на экологию – необходимо предоставлять отчеты ИП в МСП.

Справка! Если у ИП нет работников, то отчетность он предоставляет только за себя.

Отчетность для индивидуальных предпринимателей с УСН, ЕНВД

Начинающий предприниматель делает выбор по системе уплаты налогов, между упрощенной системой налогообложения и единым налогом на вмененный доход.

Каждая система имеет определенные характеристики, которые играют свою роль по размеру уплачиваемых налогов.

Нужно сделать анализ и на его основе правильный выбор, чтобы сократить свои выплаты.

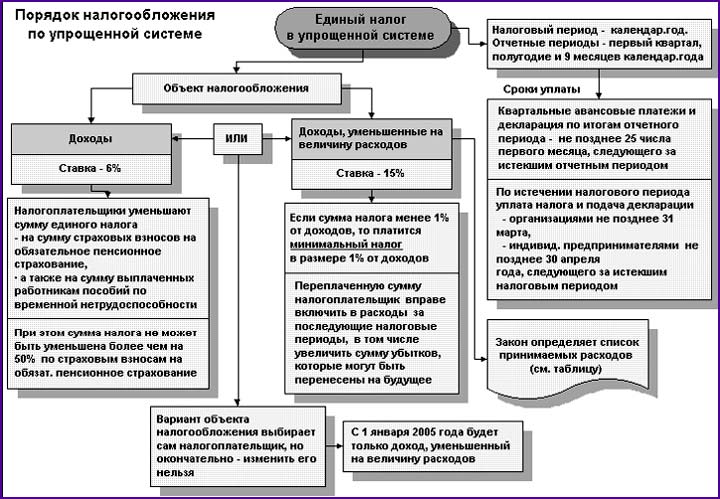

ИП на упрощенной системе налогобложения

Самым простым и наиболее используемым режимом для оплаты налогов малого и среднего бизнеса будет упрощенная система. В данном случае нужно уплачивать налог по итогам текущего года по статье 346.21 Налогового кодекса РФ.

До 25 апреля текущего года нужно сдать декларацию по расчетам налога за первый квартал и уплатить его, до 25 июля — декларацию за полугодие, до 25 октября предоставить декларацию по расчету налога за 9 месяцев. До 31 декабря необходимо уплатить суммы налога за год по ФФОМС и Пенсионному Фонду. До 30 апреля нужно сдать декларацию и выплатить налог за четвертый квартал.

При окончании своей работы индивидуальному предпринимателю нужно сдать последнюю декларацию за крайний месяц до 25 числа.

Можно платить 6% от общих доходов, или платить 15% от той суммы, которая получается при вычете расходов из доходов.

При выборе упрощенной системы налогообложения и уплате 6% от доходов и если при этом в штате нет сотрудников, индивидуальный предприниматель еще и экономит на налоге на страховые взносы до 100%.

Это получается, когда страховые взносы в полном объеме внесены на счет пенсионного фонда.

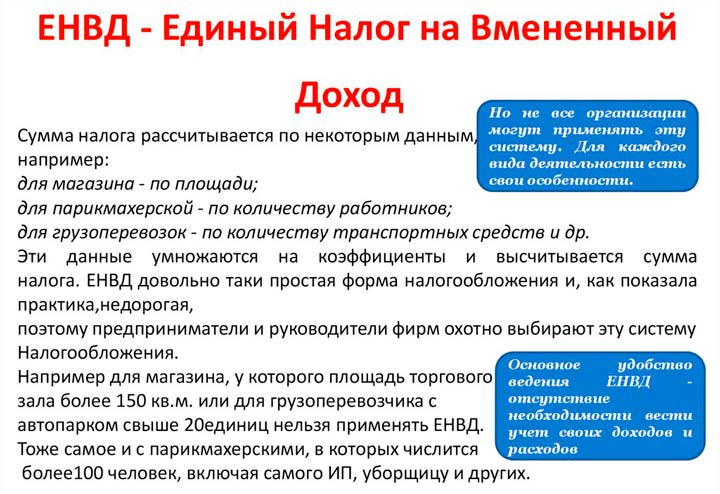

ИП на едином налоге на вмененный доход

Единый налог на вмененный доход — это такой налоговый режим, когда выплата налога рассчитывается исходя из потенциально возможного дохода, без учета реально полученных денежных средств. То есть здесь идет учет только физических показателей, это площадь торгового места, автостоянки.

Соответственно, чем больше эти показатели, тем больше и налогооблагаемый доход. Его особенность также в том, что если дохода нет, то налог все равно придется платить, но если доход растет, то налог останется фиксированным.

Налоговая отчетность при ЕНВД нужно сдавать до 20 числа каждого квартала, то есть до 20 апреля, 20 июля, 20 октября и до двадцатого января.

Налоговая отчетность при ЕНВД нужно сдавать до 20 числа каждого квартала, то есть до 20 апреля, 20 июля, 20 октября и до двадцатого января.

Налоговые декларации и любая налоговая отчетность сдается в отделе налоговой службы по фактическому месту ведения бизнеса, если их несколько, то по месту жительства.

По месту жительства также сдается налоговая отчетность при оказании таких услуг, как перевозка грузов или пассажиров, развоз товара по клиентам, услуге по рекламе в маршрутках.

По месту жительства также сдается налоговая отчетность при оказании таких услуг, как перевозка грузов или пассажиров, развоз товара по клиентам, услуге по рекламе в маршрутках.

Для подтверждения нужно представить документы, например документ аренды помещения, откуда берутся данные о площади, занимаемой для работы.