Приказ (распоряжение) о направлении работника в командировку. форма n т-9

Содержание:

- Особенности предоставляемых услуг

- Что учесть и как оформить?

- Что такое командировка по ТК РФ и каковы ее отличительные признаки

- Работа с командировками и без: что лучше?

- Деловые поездки менеджеров по продажам

- Срок командировки

- Некоторые нюансы

- Документы о результатах проделанной работы

- Загранкомандировки

- Функционал решения

- Смета расходов на командировку

- Категории сотрудников, которые не могут быть отправлены в деловую поездку

- Можно ли отправить сотрудника в выходной день

- Учет командировочных расходов: расчет и оформление

- Расчет средней зарплаты

Особенности предоставляемых услуг

Организация командировок профессионалами компании осуществляется на основе надежных партнерских отношений и многолетнего опыта. Основными причинами обратиться к нам являются экономия денежных ресурсов и времени, а также гарантии того, что деловые командировки будут продуманы до мелочей. Мы готовы предоставить полный комплекс услуг по планированию поездок крупных руководителей и их подчиненных.

При организации командировок наши специалисты готовы обеспечить следующее:

- разработка оптимального маршрута и графика поездки,

- бронирование и приобретение любых необходимых билетов,

- бронирование номеров на необходимое время в любой стране мира,

- оформление виз,

- трансфер,

- оптимизация расходов,

- страхование,

- ВИП-обслуживание для руководителей.

Организация зарубежных командировок предполагает тщательное планирование не только с точки зрения расходов

Важно правильно оформить визу, обеспечить встречу в аэропорту и трансфер к месту проживания, на деловые встречи, организовать качественное питание. Все это готовы в кратчайшие сроки выполнить опытные специалисты компании

При планировании деловых командировок мы в полном объеме учитываем все интересы клиентов. Квалификация специалистов компании дает возможность эффективно решить все задачи.

Что учесть и как оформить?

Поскольку командировка на один день отличается от многодневной лишь сроком пребывания работника в разъездах, оформляется она обычным порядком, узаконенным Положением о командировках (пост. Правительства №749 от 13/10/08).

По смыслу п. 11 этого документа понятно, что однодневной законодатель называет командировку, из которой сотрудник может возвращаться каждодневно к месту, где постоянно проживает.

Вопрос: Коллективным договором установлено, что при однодневных командировках работникам выплачиваются суточные в размере 700 руб. для возмещения расходов на питание. Работник подтвердил расходы на питание счетами и чеками кафе. Облагается ли НДФЛ сумма суточных?Посмотреть ответ

Работодатель должен самостоятельно определить, целесообразно ли такое возвращение для работника, с учетом:

- расстояния до места выполнения служебного поручения;

- реальной возможности воспользоваться транспортом, чтобы вернуться в тот же день;

- объема и сложности служебного поручения.

Необходимо учитывать и тот факт, что работник на следующий день должен явиться на службу отдохнувшим, значит, у него должно остаться время на полноценный сон.

Вопрос: Согласно локальному акту работник, направленный в однодневную командировку по территории РФ, получает дополнительную денежную сумму в размере 700 руб. Представление документов, подтверждающих расходование указанной суммы (чеков ККТ, квитанций, БСО), локальным актом не предусмотрено. Облагается ли данная выплата НДФЛ?Посмотреть ответ

Порядок оформления однодневной командировки стандартный:

- Издание приказа о командировке. Здесь указываются срок, цели поездки, порядок оплаты, согласно ЛНА о командировках фирмы, и другие сведения, необходимые кадровой, бухгалтерской службе для оформления и расчета командировочных.

- Выдача аванса командированному лицу – наличными или перечислением на карту, согласно ЛНА.

Хотя это не является обязательным, многие фирмы ведут журнал учета командированных, что особенно актуально, если организация крупная и часть работников постоянно находятся в служебных разъездах. Порядок, закрепленный в ЛНА, может предусматривать и выдачу служебного задания, даже на один командировочный день.

Полагаются ли суточные за однодневную командировку, если квитанция по услугам такси из аэропорта датирована следующим днем?

Если командируется внешний совместитель, такую ситуацию тоже лучше заранее предусмотреть в ЛНА. Как правило, требуется его письменное согласие на однодневную (как и на многодневную) командировку; от фирмы – справка о направлении в командировку. Командированному необходимо решить производственные вопросы по основному месту работы, к примеру, взять на это время отгул.

В табеле учета рабочего времени однодневная командировка обозначается «К» или «06».

Вопрос: Как рассчитать и отразить в учете средний заработок, сохраняемый за работником на время однодневной служебной командировки?

Работник направлен в однодневную служебную командировку в марте 2020 г. Должностной оклад работника составляет 60 000 руб. В организации установлена пятидневная рабочая неделя. В расчетном периоде работник находился в основном оплачиваемом отпуске продолжительностью 28 календарных дней (с 1 по 28 июля 2019 г.), в связи с чем сумма начисленной заработной платы за фактически отработанное в июле 2019 г. время составила 7 826,09 руб. Иные периоды, исключаемые из расчетного, а также начисленные за эти периоды выплаты в пользу работника отсутствуют. Сумма среднего заработка перечисляется на банковский счет работника. Командировка связана с производственной деятельностью организации и не направлена на приобретение активов.

Для целей налогообложения прибыли учет доходов и расходов ведется методом начисления.Посмотреть ответ

После возвращения работник на общих основаниях сдает авансовый отчет с приложением первичных оправдательных документов на понесенные расходы.

Важно! Нельзя отправлять даже в однодневные командировки беременных; имеющих детей до трех лет – только с их согласия; одного родителя (опекуна), воспитывающего малолетнего ребенка; сотрудников, ухаживающих за больными родственниками; заключивших ученический договор, кроме целей ученичества (ст. 259, 203, 268, 264 ТК РФ)

Что такое командировка по ТК РФ и каковы ее отличительные признаки

Что считается командировкой по ТК РФ? В положениях кодекса сказано, что командировка — это поездка сотрудника фирмы, имеющая определенный срок и осуществляемая в соответствии с распоряжением работодателя, на объект, который расположен вне штатного места работы (ст. 166 ТК РФ). Трудовой кодекс разграничивает понятие командировки и служебной поездки — осуществляемой работником на должности, которая предполагает выполнение работы разъездного характера.

Командировкой также считается временный отъезд работника в структурное подразделение организации, расположенное в другом населенном пункте или за рубежом.

Командировка, в отличие от служебной поездки, требует оформления в особом порядке — установленном постановлением Правительства России от 13.10.2008 № 749. На практике это означает:

- издание руководством приказа о командировке;

- выплату командируемому аванса;

- заполнение вернувшимся из командировки сотрудником авансового отчета (а также служебного задания и отчета о командировке, если это предусмотрено локальными нормативами работодателя).

Для командируемых работников, в отличие от тех, кто участвует в служебных поездках, установлен широкий спектр гарантий и компенсаций. Зарплата командируемому начисляется по особому принципу — исходя из среднего заработка.

Узнать больше о специфике расчета зарплаты для сотрудников в командировках вы можете в статье «Расчет среднего заработка для командировки».

Учет рабочего времени сотрудников в командировке также имеет особенности. Рассмотрим их.

Работа с командировками и без: что лучше?

В наше время служебные поездки являются одной из важных составляющих работы на самых разных должностях и во многих компаниях. Командировки бывают краткосрочные и длительные, в прилегающие регионы и весьма удаленные, а также за границу.

В наше время служебные поездки являются одной из важных составляющих работы на самых разных должностях и во многих компаниях. Командировки бывают краткосрочные и длительные, в прилегающие регионы и весьма удаленные, а также за границу.

Но вот отношение к работе разъездного характера у соискателей может быть совершенно разным. Кто-то к деловым поездкам относится как к неизбежной части работы, кто-то старается их избегать, а для кого-то находиться подолгу в разъездах – естественный стиль работы.

Так в чём особенности “командировочной” работы? Что нужно учитывать тем, кто планирует много ездить по службе, и как искать работу с командировками (или, наоборот, без оных)? Об этом мы и будем говорить в данной статье.

Итак, давайте с самого начала. Что такое командировка?

Командировка – это служебная поездка сотрудника с целью выполнения какой-либо задачи, поставленной работодателем, вне места постоянной работы.

Деловые поездки менеджеров по продажам

Как оформить командировку сотрудника, ответственного за обслуживание клиентов и сбыт продукции? Перед менеджерами по продажам обычно ставятся четкие цели, выраженные в количественных показателях. От того, насколько качественно и результативно работник выполняет бизнес-план, зависят его заработки и перспективы карьерного роста.

Если сотруднику, ответственному за работу с клиентами, не удается выполнить главную задачу деловой поездки (совершить продажу), работодатель все равно желает получить максимум информации о потенциальном заказчике, перспективах сотрудничества с ним, а также о причинах, по которым не удалось заключить сделку.

Кроме того, руководителю компании, нацеленной на расширение клиентской базы, важно понимать, с кем из фирм-конкурентов сотрудничает потенциальный заказчик и на каких условиях заключены договора. Поэтому когда менеджер по продажам отправляется в командировку, перед ним ставят многоуровневую цель, включающую в себя задачи, касающиеся не только переговоров с заказчиком, но и сбору рыночной информации

Поэтому когда менеджер по продажам отправляется в командировку, перед ним ставят многоуровневую цель, включающую в себя задачи, касающиеся не только переговоров с заказчиком, но и сбору рыночной информации.

Основное служебное задание может звучать следующим образом:

- проведение переговоров и установление первичного контакта с ООО «Будущий клиент»;

- заключение договора на поставку материалов для ;

- расширение клиентской базы, изучение возможностей рынка г. Н-ска;

- участие в выставке «Стройматериалы сегодня» 01 августа 2016 г.;

- обмен опытом с менеджерами по продажам Западного филиала компании; участие в корпоративной конференции «Прибыльные сделки»;

- обучение новых сотрудников отдела сбыта Западного филиала;

- организация и проведение семинара «Успешная работа».

«Заключение контракта на поставку товара» — наиболее популярная цель командировок сотрудников, ответственных за работу с клиентами. Она может быть раскрыта в задачах:

- встреча с представителем отдела закупок ООО «Будущий заказчик», выявление и анализ потребностей;

- визит на предприятия-конкуренты ООО «Соперник 1» и АО «Соперник 2» качестве «тайного покупателя»: получение прайс-листов, сбор информации об условиях сотрудничества с заказчиками, составление отчета для отдела маркетинга, выявление сильных сторон ООО «Соперник 1» и АО «Соперник 2»;

- переговоры с начальником отдела закупок ООО «Будущий клиент», демонстрация образцов продукции, согласование условий контракта;

- встреча с генеральным директором ООО «Будущий клиент», подписание контракта.

По возвращении из поездки менеджер по продажам обязан представить отчет о выполнении каждой задачи и полученных результатах. К нему прилагаются протоколы проведенных переговоров, анализ потребностей потенциального клиента, материалы для маркетинговых исследований, копии коммерческих предложений, подписанный контракт (при наличии).

Аналогичным образом могут быть сформулированы цели командировки для начальника клиентского подразделения или директора департамента продаж.

Перед руководящим составом могут быть поставлены и такие задачи:

- проведение внутрифирменного аудита сделок по реализации,

- контроль за работой филиала компании,

- участие в собрании Комитета по улучшению качества обслуживания клиентов,

- предоставление отчета о продажах перед членами совета директоров на ежегодном собрании.

Срок командировки

Срок командировки регулируется в п. 4 Положения об особенностях направления работников в служебные командировки. Положение о служебных командировках утверждено в Постановлении Правительства РФ от 13 ноября 2008 № 749. В соответствии с ним срок служебной командировки определяется самим работодателем и зависит от сложности и объема выполняемого задания, а также иных обстоятельств, от которых может зависеть исполнение поручения.

День отправления любого транспортного средства, которое использовал командированный сотрудник, является датой выезда в командировку, а день прибытия данного транспорта на постоянное место работы – датой приезда из командировки. Есть один нюанс: если сотрудник выехал в командировку до 24 часов включительно, то будут считаться текущие сутки, а начиная с 0 часов и позже – последующие сутки.

Служебная командировка может продолжаться неограниченное количество времени, поскольку ни максимальный, ни минимальный сроки служебной командировки нигде не установлены.

Регулирование со стороны законодательства

Процесс направления сотрудника в командировку регулируется на официальном уровне. Вся необходимая информация по данному вопросу содержится в положениях трудового законодательства, в частности – в главе 24 ТК РФ. Там указано точное понятие служебной командировки, ее основные признаки, а также гарантии и компенсации, которые положены направляемому в служебную поездку служащему.

Для того чтобы глава 24 ТК РФ действовала в отношении конкретной поездки подчиненного, сначала необходимо признать такую поездку именно служебной командировкой. Для этого работодателю нужно помнить о некоторых важных условиях, в частности:

В поездку направляется полноценный сотрудник предприятия. Тут подразумевается, что гражданин должен быть трудоустроен в данной организации в официальном порядке. Это означает, что со служащим должен быть заключен трудовой договор, а также внесена соответствующая запись о трудоустройстве в трудовую книжку физического лица.

Оформляемая поездка сотрудника характеризуется его перемещением в другой пункт, место расположения которого отличается от текущего места нахождения работы сотрудника.

Сама процедура направления служащего в такую поездку осуществляется в установленном порядке. Это означает, что данное действие происходит на основании распоряжения директора организации либо иного уполномоченного лица. Выпущенный таким лицом приказ при этом должен содержать в себе все важные сведения относительно будущей поездки сотрудника.

Главной целью организуемой поездки является выполнение того или иного служебного задания

Такое задание может предусматривать самые различные действия сотрудника, например: встречу с потенциальными клиентами, принятие участия в семинаре, подписание важного договора на поставку товаров, обмен опытом с другими компаниями и т.д. Список таких заданий достаточно обширен

Главное, чтобы поставленная перед сотрудником цель имела прямое отношение к его профессиональной деятельности в данной организации.

Продолжительность такой поездки обладает строго очерченными временными рамками. В соответствии с действующими требованиями, абсолютно каждая служебная поездка должна характеризоваться указанием точных сроков. В соответствующую дату окончания командировки сотрудник будет обязан явиться на свое рабочее место.

Во время такой поездки сотрудник не занимается исполнением своих стандартных профессиональных задач. Отличным примером такой ситуации может являться труд курьера. Как известно, в его регулярные служебные функции входят постоянные поездки. Естественно, такие поездки не могут быть признаны командировками.

Некоторые нюансы

Как оформить поездку на несколько сотрудников сразу (бригаду)?

В случае составления приказа о направлении в командировку сразу нескольких сотрудников (бригады) удобнее воспользоваться унифицированной формой № Т-9а – приказом о командировке группы работников.

Нужно ли готовить все бумаги при поездке длительностью 4 часа?

Командировкой считается задание на определенный срок, выполняемое вне места постоянной работы сотрудником, чья деятельность не имеет постоянный разъездной характер и не связана с экспедициями.

Но в случае краткосрочной поездки работнику не будут начисляться расходы на проживание и суточные.

Документы о результатах проделанной работы

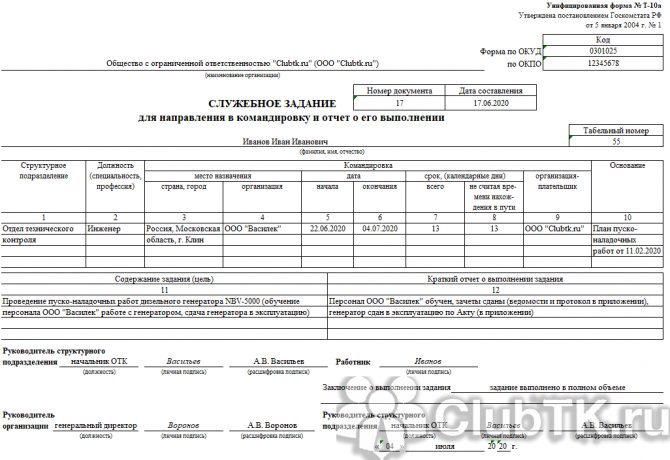

Вся рабочая документация разрабатывается работодателем самостоятельно, поскольку требование предоставить отчет о проделанной работе в командировке в ТК РФ не содержится. С этой целью работодатель, опираясь на положения статей 8 и 22 ТК РФ, вправе издать нормативный акт, которым обяжет сотрудников оформлять необходимые бумаги при их возвращении из служебных поездок. При решении этого вопроса организация вправе разработать собственные бланки либо воспользоваться имеющимися унифицированными формами Т-10 и Т-10а, утвержденными постановлением Госкомстата от 05.01.2004 № 1.

Пример написания отчета по командировке по форме Т-10а

В случае использования формы Т-10а заключение о результатах выполнения служебного задания или цели поездки делает руководитель подразделения, вписывая в бланк короткую запись, что задание выполнено в полном объеме.

Если цель в ходе рабочей поездки не достигнута, вносится запись, что задание не выполнено. Причины и условия, по которым оно не выполнено, излагаются работником в виде докладной записки на имя руководителя (генерального директора), который принимает решение:

- о направлении работника в очередную поездку для достижения поставленных целей;

- о нецелесообразности новых поездок;

- о принятии мер дисциплинарного характера в случае вины работника и т. п.

Загранкомандировки

У зарубежных служебных поездок есть свои особенности.

Суточные, выданные в валюте, нужно пересчитать в рубли по курсу, который действовал на день их выдачи. Размер суточных, освобожденных от НДФЛ, за день, когда сотрудник пересек границу, равен: при отъезде в командировку 2 500 руб., при возвращении из командировки 700 руб. Это следует из пункта 18 Положения о командировках.

Средний заработок, выплаченный работнику за время загранкомандировки, считается его доходом, полученным от источника в РФ. Если сотрудник находился в зарубежной поездке недолго и сохранил статус налогового резидента, то НДФЛ с его среднего заработка считается по ставке 13%. Если же статус резидента утрачен, то применяется ставка 30%. Об этом говорится в письме Минфина России от 28.03.12 № 03-04-06/6-82 (см. «Минфин напомнил порядок налогообложения НДФЛ доходов работника, отправленного в зарубежную командировку»).

Таблица 2

Спорные вопросы, связанные с командировочными расходами (мнение чиновников и позиция судей)

| Вопрос | Ответ | Реквизиты документа |

|---|---|---|

| Оплата проезда | ||

| Освобождается ли от НДФЛ и страховых сзносов (в т.ч. «на травматизм») возмещение расходов на такси? | Освобождается |

Письмо Минфина России от 27.06.12 № 03-04-06/6-180 |

| Освобождается ли от НДФЛ возмещение расходов на проезд до места стажировки? | Освобождается |

Письмо Минфина России от 12.04.13 № 03-04-06/12417 |

| Можно ли списать в налоговом учете стоимость проезда работника-надомника? | Можно |

Письмо Минфина России от 20.03.12 № 03-03-06/1/135 |

| Можно ли списать в налоговом учете затраты на проезд в общественном транспорте в черте города? | Можно |

Письмо Минфина России от 21.07.11 № 03-03-06/4/80 |

| Можно ли списать в налоговом учете стоимость авиа перелета, если в билете не указана его цена? | Нельзя |

Письмо Минфина России от 26.09.12 № 03-07-11/398

|

| Можно ли списать в налоговом учете штрафы за возврат билета? | Можно |

Письмо Минфина России от 29.11.11 № 03-03-06/1/786 |

| Можно ли списать в налоговом учете стоимость электронного авиабилета, если он оплачен с карты не командированного работника, а другого лица? | Можно |

Письмо Минфина России от 23.09.11 № 03-03-07/34 |

| Можно ли принять к вычету НДС со стоимости авиабилета на основании счета-фактуры, выставленного турфирмой | Можно | Постановление ФАС Восточно-Сибирского округа от 27.11.12 № А19-5831/2012 |

| Можно ли списать в налоговом учете затраты на перелет чартерным, а не регулярным рейсом? | Можно | Постановление ФАС Московского округа от 19.06.12 № А40-110493/11-99-474 |

| Нужно ли удержать НДФЛ со стоимости билетов, если работник по своей инициативе задержался в командировке на праздники и выходные? | Не нужно |

Письмо Минфина России от 10.08.12 № 03-04-06/6-234 |

| Нужно ли удержать НДФЛ и начислить взносы на стоимость обратного билета, если работник остался в месте командировки для проведения ежегодного оплачиваемого отпуска? | Нужно | |

| Нужно ли удержать НДФЛ со стоимости обратного билета, если работник по окончании командировки направился в отпуск? | Нужно | |

| Нужно ли удержать НДФЛ со стоимости билета, если работник направился из места проведения отпуска в командировку, а затем вернулся на работу? | Не нужно | |

| Можно ли списать в налоговом учете стоимость авиабилета, если сотрудник опоздал на вылет из места пересадки? | Можно списать стоимость перелета до места пересадки |

Письмо Минфина России от 09.04.12 № 03-03-07/20 |

| Стоимость проживания и дополнительные услуги | ||

| Можно ли списать в налоговом учете затраты на услуги химчистки? Нужно ли удержать НДФЛ? | Можно. НДФЛ не удерживается |

Письмо Минфина России от 23.05.13 № 03-03-06/1/18308 |

| Можно ли списать в налоговом учете расходы на бронирование отелей? | Можно |

Письмо Минфина России от 10.03.11 № 03-03-06/1/131

|

| Загранкомандировки | ||

| Может ли сотрудник самостоятельно перевести документы по загранкомандировке на русский язык? | Может |

Письмо Минфина России от 20.04.12 № 03-03-06/1/202 |

| Можно ли списать в налоговом учете расходы на курьерскую доставку визы? | Можно |

Письмо ФНС России от 25.11.11 № ЕД-4-3/19756@ |

| Можно ли списать в налоговом учете «иностранный» НДС, выделенные в гостиничном счете? | Можно |

Письмо Минфина России от 31.01.12 № 03-03-06/1/37 |

| В каком размере можно учесть расходы на аренду жилья и обучение детей работника, направленного в длительную загранкомандировку? | В пределах 20% от зарплаты |

Письмо Минфина России от 17.01.13 № 03-03-06/1/15 |

Функционал решения

Годовое и ежемесячное планирование

- Планирование годового бюджета

- Планирование месячного бюджета

- Согласование бюджета руководителем и финансовой службой

- Контроль исполнения бюджета

Согласование заявок на командировки

-

Заполнение и согласование заявок на командировки

-

Создание составных командировок

-

Создание запросов на бронирование билетов и гостиницы

-

Создание запросов на выплату аванса

-

Получение проездных документов

Согласование отчетов по командировкам

-

Создание и согласование отчета о командировке

-

Заполнение авансового отчета

-

Получение и проведение отчетов бухгалтерией

-

Выгрузка авансовых отчетов

Аналитическая отчетность

-

Журнал маршрутов

-

Журнал сотрудников, уезжающих в командировки

-

Журнал согласованных заявок

-

Отчеты по нормам проезда, проживания, трансфера, суточных расходов, стоимости оформления визы

Смета расходов на командировку

Пунктом 1 р.III «бюджетной» Инструкции № 59 предусмотрено оформление сметы расходов при направлении работника в командировку за границу. При этом, для командировок в пределах Украины составление сметы расходов на командировку нормами Инструкции № 59 не предусмотрено. Учитывая бюджетную направленность данного документа, коммерческие предприятия вправе игнорировать составление сметы расходов на командировку. Чаще всего они ограничиваются указанием в приказе на служебную командировку ориентировочной суммы командировочных расходов. В тоже время составление сметы расходов на командировку работника может существенно облегчить расчет аванса на командировку работника. Составляется смета расходов на командировку работника в произвольной форме. Основанием для ее составления являются тарифы (расценки) на проезд, проживание, нормы суточных, и др. информация.

Категории сотрудников, которые не могут быть отправлены в деловую поездку

Наниматель имеет право оформить командировку для подчиненного, постоянно трудящегося в компании на одной должности. Однако данное правило не касается работников, связанных с транспортной деятельностью (например, дальнобойщики или курьеры), а также субъектов, работающих по гражданско-правовому соглашению.

Чтобы направление в деловую поездку было правомерным, работодателю необходимо убедиться, что подчиненный не относится к категории сотрудников, которым запрещено отправляться в командировки. Помимо этого, также существуют группы, для которых отправление в командировку правомерно только с их письменного согласия.

Так, к первой категории сотрудников, которым запрещено отправляться в командировки, относятся:

- женщины, ожидающие появление ребенка;

- сотрудники, осуществляющие трудовую деятельность параллельно с обучением;

- работники, которые еще не достигли 18 лет. Исключением являются работники творческого профиля, а также спортсмены;

- субъекты, трудоустроенные в фирме на основании гражданско-правового соглашения.

Ко второй категории сотрудников, направление в командировку которых возможно только с их письменного согласия, относятся:

- матери детей, которым еще не исполнилось 3 года;

- родители-одиночки, чьим детям не исполнилось 5 лет;

- родители, опекуны и усыновители несовершеннолетних инвалидов;

- субъекты, которые осуществляют уход за родственниками, основываясь на медицинском предписании.

Можно ли отправить сотрудника в выходной день

Иногда поездка подразумевает, что выполнение обязанностей на новом месте работник должен начать с понедельника. Для этого, ему нужно отправиться в командировку в выходной.

Этот момент должен обязательно согласовываться с самим сотрудником — чтобы выполнить оформление командировки в выходной день, необходимо будет издать приказ, что командировка начнется в выходной, а работник должен дать на это письменное согласие. В таком приказе обязательно необходимо указать режим работы для данного дня — этот шаг нужен для того, чтобы исключить споры об оплате таких дней.

Например, если поезд отправляется за несколько часов до полуночи, то в приказе нужно указать, что оплате подлежат только данные часы. В противном случае работодателю необходимо будет компенсировать весь день. А это придется делать либо в двойном размере, либо в одинарном, но с предоставлением дополнительного дня на отдых.

Учет командировочных расходов: расчет и оформление

Многие компании и ИП в процессе своей деятельности сталкиваются с необходимостью отправить сотрудников в поездку вне места постоянной работы с целью выполнения определенных поручений. Такая поездка называется командировкой (ст. 161 ТК РФ). При этом работодатель обязан сохранить за командированным работником его рабочее место, средний заработок, а также возместить понесенные им издержки, перечень которых установлен законодательством. Чтобы правильно и обоснованно учитывать командировочные расходы, бухгалтер должен иметь надлежащим образом оформленные документы, подтверждающие факт хозяйственной операции.

Учет командировочных расходов можно разделить на 2 основных этапа:

- предварительный расчет и выдача денег под отчет командированному лицу;

- утверждение авансового отчета сотрудника о потраченных суммах.

Для того чтобы выплатить аванс работнику на расходы для командировки, бухгалтеру нужно рассчитать его на основании внутренних документов:

- приказа или распоряжения руководителя о направлении работника компании в служебную командировку, в котором указываются Ф. И. О. сотрудника, срок и назначение поездки (для выполнения служебного задания);

- письменного решения руководителя о поездке сотрудника в командировку на служебном или личном транспорте (если таковое принято).

Исходя из того, что написано в этих двух локальных документах, а также положения о командировках, разработанного и принятого в компании, бухгалтер рассчитывает денежный аванс, в который входят:

- стоимость билетов за проезд до места командировки и обратно;

- оплата за проживание в гостинице;

- суточные на каждый день нахождения в командировке;

О том, платить ли работнику суточные за дни в пути, если билетом предусмотрено питание, читайте в материале «Билетом в командировку предусмотрено питание — платить ли работнику суточные за дни в пути?».

другие траты, разрешенные руководством.

Можно ли учесть при налогообложении расходы командированного лица на такси читайте в статье «Отражаем расходы на такси в налоговом учете (нюансы)».

Размер суточных не зависит от затрат на проезд и жилье. Эта отдельная статья расходов определяется как денежные средства, необходимые для выполнения работы и проживания во время командировки (на питание).

Суточные не ограничены законодательством, и каждая коммерческая организация вправе установить их размер внутренним актом. При этом нужно помнить, что существует лимит, свыше которого необходимо рассчитывать НДФЛ и удерживать его с работника, а также начислять страховые взносы. В 2020-2021 годах этот лимит равен 700 руб. в сутки для командировок по России и 2 500 руб. — для загранкомандировок.

Выплачиваются суточные за все дни в командировке, в том числе за выходные и нерабочие праздничные, а также дни в пути и вынужденные остановки (п. 11 положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.2008 № 749). Отчитываться за использование суточных работнику не нужно.

Другими расходами могут быть траты на мобильную связь, интернет, оплата товаров и услуг, необходимых для работы.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учли командировочные расходы при подсчете налога на прибыль. Если доступа нет, получите пробный онлайн-доступ

Работник получает аванс в кассе организации или безналичным перечислением на карту и до окончания 3 дней после возвращения на постоянное место работы отчитывается в бухгалтерии за полученные деньги.

Расчет средней зарплаты

За время поездки необходимо выплатить среднюю зарплату. Её расчёт происходит следующим образом:

- Необходимо учесть полученную сотрудником зарплату за 12 месяцев до того момента, как он уехал в командировку. При этом учитываются календарные месяцы (с первого до последнего числа).

- Из полученной величины необходимо исключить определенные периоды. Это относится к времени, когда человек получал среднюю зарплату, был на больничном или в отпуске по беременности и родам. Не учитываются периоды вынужденного простоя. При расчёте не учитываются дни, когда выполнялся уход за детьми-инвалидами.

- Полученная сумма делится на количество рабочих дней для получения среднедневного заработка.

- Полученная величина умножается на количество дней командировки с учетом времени, проведенного в дороге.

Нужно учитывать, что сотрудник, отбывший в командировку работает в соответствии с режимом, установленным на том предприятии, куда он прибыл

Это имеет важное значение в том случае, если распорядок отличается от того, какой был на родном предприятии. Например, от этого зависит, работал ли он в командировке в выходные дни, и должен ли получить за это оплату при возвращении из поездки

Как оформить приказ на командировку, рассказывает Елена А. Пономарева:

Форма для приема вопроса, напишите свой