Виды стоимостных оценок акций

Содержание:

- Классификация ценных бумаг

- В чем различия цены и стоимости

- Основные виды ценных бумаг

- Обыкновенные и привилегированные акции

- Чем отличается от рыночной цены

- Номиналы в древности

- Понятие номинальной и реальной стоимости

- Чем рискует инвестор при покупке акций

- Как и где можно купить бумаги

- Особые соображения

- Основные виды ценных бумаг

- Облигации по сроку существования

Классификация ценных бумаг

Для того, чтобы не запутаться в понятиях, функциях, определениях, мы систематизировали основной подход к классификации ценных бумаг. Это необходимо, так как это дает понимание структуры организации рынка ценных бумаг и их процессов в России.

Предъявительские бумаги можно классифицировать по таким признакам как:

-

вид;

-

класс;

-

группа;

-

разрядка;

-

тип;

-

категория.

По виду:

-

облигации;

-

векселя;

-

чеки;

-

депозитные и сберегательные сертификаты;

-

банковские сберегательные книжки на предъявителя;

-

простое и двойное складское свидетельство;

-

коносаменты;

-

акции;

-

приватизационные бумаги.

По организационно-правовой принадлежности:

-

группы из государственных ценных бумаг;

-

группы корпоративных ценных бумаг.

По способу регистрации выпуска:

-

эмиссионные (бумага, которая включает последовательные действия эмитента к выпуску и размещению серии ценных бумаг);

-

неэмиссионные.

Классификацию по классам и способу выпуска можно отразить в данной схеме (рис.1)

Рисунок 1.

По функциям:

-

долговые (возврат суммы долга к назначенному сроку с выплатой процента);

-

долевые (определение доли инвестора в капитале);

-

платежные (ценные бумаги, служащие официальным платежным средством);

-

товарораспорядительные (предназначены для обслуживание оборота товаров);

-

производные (бездокументарная форма, которая возникает в связи с изменением цен);

-

залоговые.

Классификация по функциям изображена следующей схеме (рис.2)

Рисунок 2.

По способу передачи прав собственности:

-

именные (долговые и долевые ценные бумаги, кроме банковской книжки, платежные, товарораспорядительные документы, опционные, свидетельства, закладные и складские свидетельства);

-

предъявительские (все ценные бумаги, которые могут обращаться на территории РФ. Исключение: депозитные, сберегательные сертификаты, опционные, складские и закладные свидетельства);

-

ордерные (включают в себя платежные и товарораспорядительные документы).

Примечание: они отличаются друг от друга порядком передачи прав, некоторые формы ценных бумаг могут являться одновременно к двум, у трем типам. (рис.3)

Рисунок 3.

Именные ценные бумаги:

Плюс – документы можно просто передать новому владельцу. Лицо, продавшее бумагу, несет за нее ответственность только в том случае, если она оказалась фальшивой. В данном случае все претензии предъявляются к эмитенту.

Фиксирование сделки передачи именной бумаги может осуществляться двумя способами:

-

переходом прав с момента внесения записи по счету депо нового владельца;

-

переходом прав с момента внесения записи по лицевому счету нового владельца, то есть через реестр.

Переход именной бумаги новому владельцу:

-

соответственно, либо через реестр – с момента получения сертификата ценной бумаги после записи по лицевому счету;

-

либо через депо – с момента записи по счету депо.

Ордерные ценные бумаги:

Переход права на ордерные бумаги осуществляется путем передачи надписи, или индоссаментом. При таком типе передачи достаточно только подпись продавца ценной бумаги (индоссата). Он же несет ответственность за права и реализацию.

По срокам обращения:

-

краткосрочные (до года);

-

долгосрочные (от года до пяти лет);

-

долгосрочные (более пяти лет).

По форме получения:

-

процентные с постоянным и переменным доходом;

-

купонные;

-

дисконтные;

-

выигрышные;

-

дивидендные.

По форме выпуска:

-

предъявительские ценные бумаги в документарной форме (все, которые имеют допуск к обращению на территории РФ);

-

предъявительские ценные бумаги в бездокументарной форме (государственные облигации, облигации, акции). Примечание: акции в Российской Федерации выпускаются только в бездокументарной форме.

Определение 17

Документарная форма – это вид эмиссионных ценных бумаг, где владелец устанавливается на основе сертификата ценной бумаги или на основании записи по счету депо.

Определение 18

Недокументарная форма – вид эмиссионных ценных бумаг, где владелец устанавливается на основании записи в реестре или на основании записи по счету депо.

Эти два определения прописаны в федеральном законе «О рынке ценных бумаг». Из анализа и систематизирования вышеперечисленных классификаций можно сделать следующий вывод: нами были рассмотрены классификации по определенным признакам и видам.

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

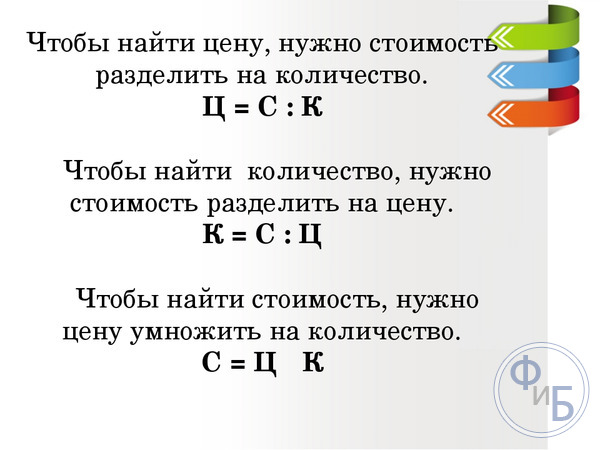

В чем различия цены и стоимости

Хотя и цена, и стоимость связаны с обменом денег, они не являются синонимами. С точки зрения бизнеса стоимость стоит до цены. Так как «стоимость» означает деньги продавца, связанные с получением товара, «цена» относится к деньгам, предоставленным продавцу для продукта. Стоимость здесь включает капитал, материалы, счета, зарплату и заработную плату рабочих, а также размещение продукта, поэтому все включено при определении «стоимости» продукта.

Цена, с другой стороны, является точкой, где предложение отвечает требованиям. Она представляет ценность самого продукта. Кроме того, «цена» продукта представляет собой комбинацию издержек производства и добавленной прибыли для продавца. Для продавца цена является будущим доходом, тогда как стоимость прошлым.

«Цена» и «стоимость» — это термины, часто упоминаемые в контексте продаж. Они используются взаимозаменяемо в обычном разговоре, но в экономике или бизнесе каждый термин приобретает другой смысл и его не следует путать. Технически «цена» определяется как фактическая сумма денег, которую клиент или потребитель должен заплатить за приобретение определенного продукта или услуги. «Цена» предполагает будущее, если потребитель платит указанную сумму денег.

С другой стороны, «стоимость» известна как сумма, уплаченная за выпуск продукта или услуги до его продажи, или продажи ее предполагаемым потребителям. Рассматривая ее в этом контексте, «стоимость» подразумевает объем денег, связанных с производством, маркетингом и распределением. Этот термин также может относиться к сумме денег, необходимых для поддержания продукта или услуги.

И «цена», и «стоимость» связаны с элементом денег, но контекст, в котором они используются, вовсе не то же самое.

«Цена» относится к деньгам, предоставленным продавцу для продукта, тогда как «стоимость» включает в себя деньги продавца для производства ценностей. Стоимость может включать в себя рабочую силу, капитал, материалы, счета, зарплату и заработную плату работников, а также другие операции, такие как маркетинг, сбыт и доставку.

Фактически, затраты на выставление продукта и прибыль продавца могут быть добавлены для определения цены продукта или услуги. И «цена», и «стоимость» имеют разные виды и классификации. Цена может быть далее классифицирована как цена продажи, сделки, предложения или покупки. С другой стороны, «стоимость» может быть классифицирована как фиксированная, переменная или потерянная возможность. Первые два вида затрат относятся к эксплуатационным расходам в производстве. С точки зрения продавца, стоимость — это уже потраченные деньги, в то время как цена — это ожидаемый доход как способ вернуть произведенные затраты.

Ключевые различия между ценой и стоимостью:

- Цена — это то, что оплачивается за приобретенные товары или услуги; Стоимость — это сумма затрат, связанных с производством продукта.

- Цена рассчитывается в численных выражениях, стоимость также рассчитывается в числовых выражениях, но значение никогда не может быть рассчитано числами.

- Цена одинакова для всех клиентов; Стоимость также одинакова для всех, но варьируется от клиента к клиенту.

- Цену меряют по ценовой политике; стоимость по фактическим расходам, понесенным при изготовлении определенного продукта, но ее оценка основывается на мнении клиента.

- Взлеты и падения на рынке повлияют на цену любого продукта, в то время как стоимость остается неизменной.

- Установление цены осуществляется с учетом потребителя; стоимость определяется с точки зрения производителя.

Основные виды ценных бумаг

Акции это, пожалуй, наиболее известный и популярный вид ценных бумаг. Они представляют собой форму долевого участия в бизнесе выпустившей их компании. Это долевое участие предполагает как возможность влиять на судьбу компании посредством голосования на общих собраниях акционеров (чем большая доля акций находится во владении, тем больше эта возможность), так и получение своей доли прибыли в виде дивидендов.

Существуют различные типы акций, одни из них гарантируют выплату дивидендов в ущерб возможности голосования, другие, наоборот, обеспечивают право голоса, но не обещают стабильной выплаты дивидендов. Подробнее об этом вы можете узнать здесь: Различные типы акций.

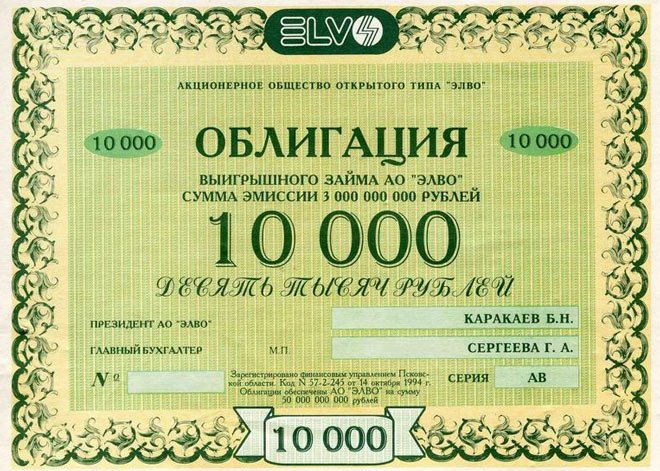

Облигации это тоже довольно известный в широких кругах финансовый инструмент. В отличие от акций, облигации не предполагают долевого участия в делах выпустившей их компании. Они являют собой аналог простой долговой расписки и предназначены для того, чтобы компания-эмитент могла занять денег в долг. Покупая облигации инвесторы, таким образом, занимают деньги на нужды компании, а та, в свою очередь, обязуется выплачивать им за это оговоренный процент (купонный доход).

Депозитные и сберегательные сертификаты представляют собой бумаги подтверждающие права их владельцев на банковский вклад. По ним, как правило, начисляется несколько больший процент, чем по простым вкладам. Депозитные сертификаты выпускаются на юридических лиц, а сберегательные сертификаты — на физических.

Векселя относятся к долговым неэмиссионным ценным бумагам. Это означает, что они являют собой документ подтверждающий наличие долга одного лица по отношению к другому, но при этом выпускаются не в массовом порядке (сериями, как например акции или облигации), а в единичных экземплярах. Векселя могут быть простыми и переводными, именными и на предъявителя. Их можно передавать другому лицу посредством нанесения специальной передаточной надписи — индоссамента.

Чек представляет

собой не что иное, как простое распоряжение

владельца банковского счёта выдать по

его предъявлении указанную в нём сумму

денег. Того кто выписывает чек принято

называть чекодателем, а того, кому этот

чек выписывается — чекодержателем.

Чекодержатель может обналичить выданный

ему чек в любом отделении указанного в

нём банка, но не позднее определённого

срока (6 месяцев в США, 15 месяцев в

Австралии и т.д.).

Коносамент это

документ выдаваемый владельцу груза

при его перевозке. Этот документ

выписывает и выдаёт ему грузоперевозчик.

При этом коносамент выполняет функции

сразу нескольких документов. Он

одновременно представляет собой и

акт-приёма передачи, и товарораспорядительный

документ, и товарно-транспортную

накладную, и фактическое подтверждение

договора заключённого с владельцем

перевозимого груза.

Варранты представляют собой бумаги удостоверяющие право своего владельца приобрести оговоренное количество акций по заданной в них цене. Обычно эта цена несколько ниже рыночной. Срок действия варранта обычно ограничен, но они могут быть и бессрочными.

Кроме этого, варрантом

именуют товарораспорядительный документ

– свидетельство выдаваемое складом о

том, что указанный в нём товар принят

на хранение.

Фьючерсы это производный финансовый инструмент, то есть они имеют в своей основе какой-либо базовый актив (например те же акции, облигации или биржевые товары) по отношению к которому заключается определённый договор. Например, покупка шестимесячного фьючерсного контракта на 100 баррелей нефти BRENT сроком означает, обязательство выкупить данный товар через полгода по заранее оговоренной в контракте цене. Но до реального выкупа товара дело, как правило, не доходит и в настоящее время большинство фьючерсных контрактов заканчиваются простыми взаиморасчётами между их сторонами.

График фьючерса на нефть марки Brent

График фьючерса на нефть марки Brent

Опционы также являются производными финансовыми инструментами и во многом схожи с фьючерсами. Однако в отличие от них, они предполагают не обязанность, а лишь право заключения указанной в них сделки. То есть, другими словами, опционный контракт на покупку той же нефти BRENT из предыдущего примера, не обязателен к исполнению. Он может быть исполнен в том случае, когда указанная в нём цена окажется выгоднее рыночной. А если цена нефти прописанная в опционном контракте, к моменту его истечения будет выше рыночной, то исполнять этот контракт (в данном случае покупать нефть) будет вовсе не обязательно.

Обыкновенные и привилегированные акции

Акции бывают обыкновенными и привилегированными. Компании могут выпускать и те и другие, а могут — только обыкновенные.

Владельцы обыкновенных акций имеют право голоса на общем собрании акционеров и могут влиять на жизнь компании. Зато дивиденды по ним платят не всегда — это зависит от прибыли компании и решения, которое акционеры вместе приняли на общем собрании.

Те, у кого есть привилегированные акции, могут рассчитывать на фиксированные или увеличенные дивиденды — это прописано в уставе компании. Если бизнес получил небольшую прибыль, владельцы привилегированных акций имеют первоочередное право при распределении дивидендов. А вот голосовать на общем собрании они обычно не имеют права.

Большинство акций на бирже обыкновенные, привилегированные встречаются реже.

Чем отличается от рыночной цены

Главное отличие номинальной цены от рыночной в том, что первая не меняется в процессе биржевых торгов. Инвестора же в первую очередь интересует именно рыночная котировка. Ее увеличение приведет к росту доходов, а снижение – к убыткам.

Сравним номинальную и рыночную стоимость обыкновенных акций нескольких крупнейших компаний России (по состоянию на конец марта 2021 года). У ГМК “Норникель” рыночная цена больше номинальной в 23 078 раз, а у Роснефти – в 57 065 раз.

| Компания | Номинальная цена, руб. | Рыночная цена, руб. |

| Сбербанк | 3 | 293,07 |

| Роснефть | 0,01 | 570,65 |

| Аэрофлот | 1 | 66,62 |

| Норникель | 1 | 23 078 |

Есть и бумаги, которые за все время обращения на фондовой бирже так и не смогли далеко уйти от своего номинала. Например, акции ВТБ сейчас торгуются по 0,04 руб. при номинале 0,01 руб. А у компании ФСК ЕЭС сегодняшние котировки ниже номинала: 0,21736 руб. против 0,5 руб. в Уставе.

Номиналы в древности

В римском мире, а также в современном, для упрощения денежных сделок было несколько номинальных стоимостей, на котором описании мы теперь также остановимся. В первую очередь, основа системы была сделана девятью номинальными стоимостями, которые чеканились имперским правительством. Эти монеты использовались через всю территорию Империи без любых отказов. Были законы, под который люди, которые отказались принимать для платежных монет, опираясь на себя, имперские знаки (vultu principum signatam monetam) могли быть подвергнуты согласно штрафу, изгнанию или даже выполнению. Поэтому показывавший монету с лицом Императора, Вы могли быть уверены, что оно будет принято даже если это по некоторым причинам не на характере Вашему партнеру в сделке.

Такая административная опора была важна, с одной стороны, потому что нисколько моменты банкнот истории Империи не были в курсе событий в реальном заполнении драгоценным металлом (мы напомним, который в денежной стоимости древних времен монеты был на самом деле неотделим от металлической цены, из которой это было сделано, т.е. стоило, был передан вместе.

С другой стороны, Империя состояла из разнообразных территорий, на которых люди исторически привыкли, чтобы иметь дело с номинальными стоимостями. Если культурный уровень какого-либо сообщность был высок, то люди особенно упорствовали в предпочтениях, сопротивляясь введению номинальных стоимостей, чуждых им. Например, Эллада, Малая Азия, Сирия, Египет, в общей восточной части Империи были плотно населены с греческим населением, которое использовало денежный адрес все еще в те дни, когда римляне не были никому неизвестными пастухами в заброшенных задворках, живущих в бартерных условиях. Поскольку века денежных греков обращения привыкли к денежной единице – драхме и им не нравился сильный “одинаривание”. Тем более, что также отношение между единицами было неудобно – за четыре драхмы, дал три динария. Это было добавлено здесь и известная неприязнь к грекам для римлян – они не могли признать ни в каком случае, что оказались под властью людей, которым преподавали все, включая, между прочим, и штамповка монет. Скорее всего, твердая судьба на самом деле римских номинальных стоимостей в восточных областях Империи, где греки держали фигу в кармане и побудили правительство принимать так жесткие законы.

Понятие номинальной и реальной стоимости

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Когда эмитент выпускает какую-либо бумагу на рынок в свободное обращение (будь то акция, облигация или пай), то он устанавливает некую стартовую цену, от которой отталкиваются инвесторы при первоначальных покупках. Для разных типов бумаг она устанавливается по-разному. Например, облигации обычно размещаются по исходной цене в 1000 рублей, паи ПИФов или ETF – аналогично, а вот стоимость акций может быть любой.

Таким образом, номинальная цена – это начальная стоимость ценной бумаги при ее размещении на бирже. Устанавливает номинал андеррайтер – организация, занимающаяся непосредственно размещением. Причем, эта цена обязательно согласовывается с эмитентом – компанией, которая выпускает саму бумагу.

Важно понимать, что номинальная стоимость – это цена, которая обозначается только один раз и играет роль при начальных торгах. Далее стоимость бумаги меняется в зависимости от ситуации на бирже, и она может быть как выше, так и ниже номинала

Например, акции Google при начальном размещении в 2004 году стоили 85 долларов, и за 15 лет их цена превысила 1100 долларов. То есть, номинальная цена акций Google всего 85 долларов, а реальная – более 1100.

Чем рискует инвестор при покупке акций

Покупка ценных бумаг всегда связана с риском: ни один эксперт не сможет точно предсказать, как изменится стоимость акций со временем. Инвестор может потерять деньги, если:

-

Акции подешевеют, и их придётся продать по более низкой цене, чем купил.

-

Компания обанкротится и не выполнит свои обязательства. Акции не будут стоить ничего.

-

Акции не получится продать — бывают и такие случаи.

Акции — это высокорисковый финансовый инструмент. Если у вас пока недостаточно опыта на рынке ценных бумаг, не составляйте инвестиционный портфель только из акций — сбалансируйте его с помощью более консервативных активов, например облигаций.

Как и где можно купить бумаги

В России основной площадкой торговли ценными бумагами является Московская биржа. Здесь покупку для инвестора выполняет брокер. Он владеет ситуацией на рынке, может дать полезную информацию, которая поможет грамотно вложить деньги в рост.

Дополнительно имеются несколько ресурсов в интернете, которые можно установить на смартфоны, а потом приобретать облигации не только отечественных, но и зарубежных заёмщиков. Для производства подобных операций нужно иметь счета в разных видах валюты.

Приложения, с помощью которых возможна торговля ценными бумагами:

Сбербанк Инвестор – работает с Облигациями Федерального займа (ОФЗ).

ВТБ Мои Инвестиции – может работать с ОФЗ, а также европейскими ценными бумагами.

Мой брокер – бронирует место на основных финансовых биржах. К нему за отдельную плату можно подключить электронного помощника, который анализирует состояние рынка и даёт своё рекомендации. Данное приложение выгодно при условии совершения крупных сделок.

FinamTrade – разработка США, иногда приносит весьма ощутимый доход

Пользоваться с осторожностью, бывают необъяснимые сбои в работе.

Тинькофф Инвестиции – новый развивающийся проект. Здесь производится продажа и покупка акций и облигаций

Игра на курсах валют. Возможны вложения в нефтегазовые контракты ведущих мировых компаний.

Yango – довольно интересная площадка. Пользователи, освоившие меню и принципы работы, говорят, что торговать тут бывает довольно выгодно.

Особые соображения

В большинстве случаев номинальная стоимость акций сегодня является не более чем проблемой бухгалтерского учета, причем относительно незначительной.

Единственный финансовый эффект выпуска ценных бумаг без номинальной стоимости заключается в том, что любое акционерное финансирование, полученное в результате продажи акций без номинальной стоимости, зачисляется на счет обыкновенных акций. И наоборот, средства от продажи акций с номинальной стоимостью делятся между счетом обыкновенных акций и счетом оплаченного капитала.

Номинальная стоимость акций, возможно, стала исторической странностью, но это не относится к облигациям. Облигации – это ценные бумаги с фиксированным доходом, выпущенные корпорациями и государственными органами для привлечения капитала. Облигация с номинальной стоимостью 1000 долларов действительно может быть погашена за 1000 долларов при наступлении срока погашения.

#А

Основные виды ценных бумаг

Ценные бумаги – в основе мировых и российских финансовых операций. Их используют для инвестирования и мобилизации источников финансирования. Рассмотрим характеристику основных видов ЦБ.

Акции

Акция — эмиссионная бумага, означающая инвестиции в капитал акционерного общества. Акция определяет права владельца на получение доли прибыли компании, на участие в управлении и на часть имущества в случае ликвидации АО.

Существует два типа акций: обыкновенные и привилегированные (префы). Обыкновенные – полностью соответствуют определению, данному выше. Привилегированные не дают владельцу прав на управлении АО, но предоставляют первоочередные права на получение дивидендов.

В случае ликвидации обладатели префов получают выплаты в первую очередь. Привилегированные документы распространяют по закрытой или открытой подписке.

Номинал ЦБ бывает разным, чаще всего – небольшим.

Облигации

Бумага относится к классу долговых документов. Облигации – эмиссионные бумаги, означающие, что покупатель предоставил эмитенту определенную денежную сумму. В определенный срок владелец имеет право получить за облигацию установленную сумму, прописанную в документации и процент от стоимости облигации.

СПРАВКА! Доход от ценной бумаги называется процент или дисконт. Выплаты процентов по купонным облигация производят раз в квартал или два раза в год.

Организации выпускают именные или купонные облигации (на предъявителя). Процентные или беспроцентные (для определенного товара/услуги), а так же ограниченной области обращения или свободнообращающиеся. На практике большинство облигаций – купонные.

В зависимости от эмитента, облигации делят на муниципальные, государственные и бумаги от юридических лиц.

Государственные ценные бумаги (ОФЗ) отличаются надежностью, ведь гарантом выплат выступает государство, бумаги обеспечены государственным имуществом.

Муниципальные бумаги, выпускаемые областями, округами и городами тоже надежны. Эксперты отмечают их большую доходность по сравнению с ОФЗ.

Коммерческие облигации, эмитентом которых являются юридические лица – наиболее доходный вариант. Но с уровнем доходности возрастает уровень риска.

Вексель

ЦБ, фиксирующая обязательство векселедателя выплатить владельцу векселя определенную денежную сумму. Векселя по предъявлению не имеют срока выплаты. В срочных векселях прописана конкретная дата выплаты или указан период, по истечении которого долг должен быть возмещен.

Особенности векселя, как долгового обязательства:

- абстрактность. Вексель не привязан к конкретной сделке и существует как самостоятельный документ;

- бесспорность. Векселедержатель освобождён от возражений со стороны векселедателя;

- право на протест. Если должник не отдает долг, держатель векселя может зафиксировать факт нарушения в нотариальной конторе.

Основные эмитенты векселей – банковские структуры.

Депозитарные расписки

Депозитарные расписки относятся к вторичным ценным бумагам. Это документ, подтверждающий размещение первичных ценных бумаг в банках. Стоимость расписки меняется в зависимости от колебания первичных бумаг.

Чеки

Чек — бумага, фиксирующая долговое обязательство. Чекодержатель обязан уплатить чекодателю определенную денежную сумму. В основном чеки выпускают банки.

Закладная

Закладная – документ, оформленный по условиям договора. Чаще всего – ипотечного займа. В закладной прописаны права собственника ипотечного жилья и условия залога на имущество с обременением.

Депозитный (сберегательный) сертификат

Сертификат – документ, выданный банком и подтверждающий факт внесения денежных средств на банковский счет. Сберегательный сертификат свидетельствует о праве вкладчика или его правопреемника на получение депозита и процентов по нему в определенный срок.

Облигации по сроку существования

Виды облигации по сроку существования делятся на срочные облигации и бессрочные облигации.

Срочные облигации выпускаются на какой-то заранее оговоренный срок, измеряемый годами, по окончании которого номинальная стоимость облигации возвращается к последнему владельцу облигации.

Бессрочные облигации – это облигации, которые не имеют определенной даты погашения, но которые могут быть выкуплены обратно эмитентом этих облигаций на определенных оговоренных условиях. Такие условия могут, например, заключаться в праве (опционе) эмитента определять момент выкупа облигаций или в праве (опционе) владельца облигации (инвестора) определять этот момент. Возможны и иные комбинации подобных прав (опционов).