Возврат ндс при экспорте. условия, сроки, пример, проводки

Содержание:

- Договорная подстраховка от недобросовестного покупателя

- Когда экспортер может получить бюджетные деньги

- Учет экспорта товаров за пределы Таможенного союза

- Регистрация таможенных деклараций по экспортным операциям

- Возврат НДС при экспорте из России

- Какие нужны документы для возврата НДС при экспорте?

- Как проводится проверка по возврату НДС при импорте товаров?

- Риски с НДС при экспорте

- Минфин уполномочен разъяснить…

- Виды документов, свидетельствующих о праве на нулевую ставку

- НДС при экспорте: что важно знать?

Договорная подстраховка от недобросовестного покупателя

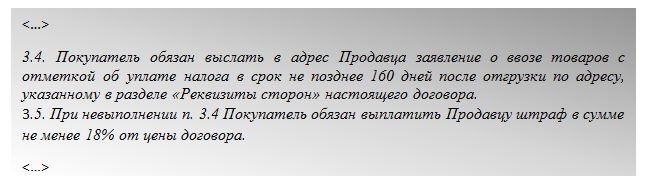

Чтобы хоть как-то себя обезопасить от нерадивых покупателей из ЕАЭС, предусмотрите в договорах с ними специальные условия. Например:

- Обязанность покупателя по уплате штрафа (компенсирующего потери продавца от уплаты НДС и пеней по нему), если заявление о ввозе от него не поступит в течение оговоренного срока (например, не позднее 160 дней с момента отгрузки).

- Указание на судебный орган (российский или белорусский), в котором будет рассматриваться спор, если покупатель откажется от уплаты штрафных санкций. Не секрет, что свои интересы лучше защищать на своей территории с участием грамотных юристов.

«Штрафной» элемент договора может выглядеть так:

Когда экспортер может получить бюджетные деньги

По завершении трехмесячной камеральной проверки налоговая служба выносит решение, в котором предписывает полностью или частично возместить компании-экспортеру уплаченный «входной» НДС. На принятие решения закон выделяет контролирующему органу не более 7 календарных дней.

Налогоплательщик может заявить о намерении направить сумму возмещения на покрытие имеющейся недоимки по обязательным платежам. Если такое заявление не поступило в ФНС, в течение пяти банковских дней на расчетный счет экспортера должна поступить сумма возмещения.

Отказ в возмещении налога

В ряде случае налоговая служба может отказать экспортеру в возмещении НДС. Отрицательное решение ФНС может быть вызвано следующими причинами:

- наличие явных ошибок при учете экспортных операций и составлении первичных документов;

- сделки совершены взаимосвязанными компаниями;

- необоснованная, с точки зрения ФНС, постановка товаров на учет.

При получении отказа налогоплательщик может оспорить решение инспектора ФНС в вышестоящей инспекции или в суде.

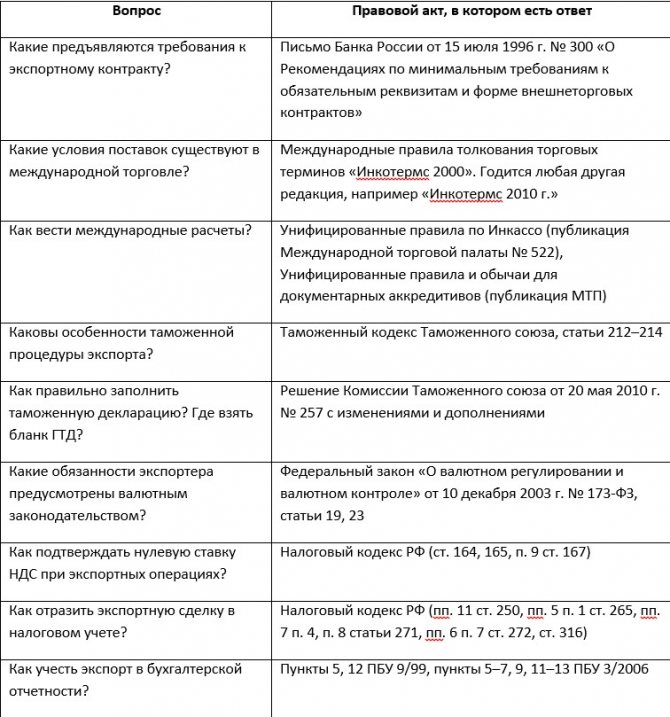

Учет экспорта товаров за пределы Таможенного союза

Ниже приведена таблица с вопросами, касающимися экспорта товаров, налогового и бухгалтерского учета экспортных операций, наиболее часто возникающими в практической деятельности экспортеров. По каждому из них в таблице даются ссылки на соответствующие правовые акты, в которых можно найти ответы на них. Речь идет об учете отгрузки и продажи товаров на экспорт за пределы Таможенного союза.

Для детального анализа учета экспорта товаров требуется большой объема информации о рынке, которой у предприятия часто нет. Поэтому стоит обратиться к профессионалам. Наша информационно-аналитическая является одной из тех, что стояли у истоков бизнеса по обработке и адаптации рыночной статистики, собираемой федеральными ведомствами.

Узнать подробнее

Качество в нашем деле – это, в первую очередь, точность и полнота информации. Когда вы принимаете решение на основе данных, которые, мягко говоря, неверны, сколько будут стоить ваши потери? Принимая важные стратегические решения, необходимо опираться только на достоверную статистическую информацию. Но как быть уверенным, что именно эта информация достоверна? Это можно проверить! И мы предоставим вам такую возможность.

Уточнить все детали можно по телефонам: +7 (495) 565-35-51 и 8.

Заказать обратный звонок

Регистрация таможенных деклараций по экспортным операциям

Чтобы воспользоваться ставкой НДС 0%, необходимо ее обосновать, предоставив в ИФНС определенный пакет документов.

По сырьевым товарам право на вычет по входящему НДС зависит от того, подтвержден экспорт или нет. Документальное подтверждение ставки НДС 0% нужно для того, чтобы иметь право оформить реализацию на экспорт с такой пониженной ставкой и применить вычет входящего НДС.

Для подтверждения ставки НДС 0% по экспорту в ИФНС предоставляется пакет документов (ст. 165 НК РФ). Документы можно сдать на полностью бумажных носителях или в более удобном виде — на бумажном носителе и в электронном виде с помощью специального реестра.

Вариант № 1. Пакет документов на бумажных носителях:

- контракт (копия) с иностранным покупателем;

- таможенная декларация с отметками таможенного органа;

- копии транспортных, товаросопроводительных и (или) иных документов с отметками таможенных органов мест убытия, подтверждающих вывоз товаров из РФ.

Вариант № 2. Пакет документов на бумажных носителях и в электронном виде:

- контракт (копия) с иностранным покупателем (Письмо ФНС РФ от 25.01.2016 N ЕД-4-15/);

- реестры таможенных деклараций (полных таможенных деклараций) транспортных, товаросопроводительных и (или) иных документов в электронном виде (п. 15 ст. 165 НК РФ, Приложение N 5 к Приказу ФНС от 30.09.2015 N ММВ-7-15/427, Письмо ФНС РФ от 04.02.2016 N ЕД-4-15/1636).

Реестр таможенных деклараций предоставляется в ИФНС в электронном виде и заменяет все документы, кроме контракта. Подтверждающие документы, в т. ч. реестры, предоставляются в ИФНС одновременно с декларацией по НДС (п. 10 ст. 165 НК РФ).

Для автоматического заполнения Реестра по НДС: Приложение 05 необходимо предварительно ввести документ Таможенная декларация (экспорт) в разделе Продажи – Продажи – Таможенные декларации (экспорт). Данный документ можно создать на основании документа Реализация (акт, накладная) по кнопке Создать на основании, выбрав Таможенная декларация (экспорт).

Рассмотрим особенности заполнения документа Таможенная декларация (экспорт) по примеру.

Шапка документа:

- Номер — регистрационный номер таможенной декларации (3 блока номера ТД). PDF

- от — дата регистрации данных ТД. В нашем примере в поле от отражена дата формирования документа в 1С при подтверждении ставки НДС 0%.

- Код операции — 1011422 «Реализация сырьевых товаров, вывезенных в таможенной процедуре экспорта…» (Приложение N 1 к Порядку заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом ФНС РФ от 29.10.2014 N ММВ-7-3/).

- Основания — документ-основание Реализация (акт, накладная) по ставке НДС 0%, к которому оформлена таможенная декларация.

Табличная часть документа:

- Вид транспорта — 30 «Автодорожный транспорт (за исключением транспортных средств, указанных под кодами 31, 32)»: код того вида транспорта, которым товары вывозились из РФ. Реквизит выбирается из выпадающего списка.

- Сопроводительный документ — 01 «CMR»: код того транспортного (товаросопроводительного) документа, который подтверждает вывоз товаров из РФ. Реквизит выбирается из выпадающего списка.

- Номер — номер CMR; указывается номер сопроводительного документа. Если у документа нет №, то допускается проставить в поле значение б/н — «без номера».

- Дата — дата CMR; указывается дата сопроводительного документа.

- Примечание — можно указать иные документы по реализации на экспорт, которые предоставляются вместе с декларацией по НДС. Например, реквизиты контракта. В нашем случае — Контракт №12/18 от 08.12.2018 г. Информация из этого поля также попадает в документ Реестр по НДС: Приложение 05.

Табличная часть документа Реестр НДС: Приложение 05 заполняется по правилам, которые утверждены Приказом ФНС от 30.09.2015 N ММВ-7-15/427.

Документ не формирует проводки в БУ и НУ.

Возврат НДС при экспорте из России

Сбор документов для подтверждения нулевой ставки — это только первый шаг. Далее контролирующие органы ИФНС приступают к проверке подлинности документов и рассмотрению соблюдения всех требований законодательства, а также к проверке наличия задолженности экспортера перед бюджетом.

Собранные документы предоставляются в ИФНС вместе с декларацией НДС за период, в котором они были собраны. Налоговые органы в течение трех месяцев проводят камеральную проверку и по ее итогам выносят решение о возмещении НДС или отказе в возмещении.

Проводки по экспортному НДС

Если по прошествии 180 дней экспорт не подтвержден, то суммы неподтвержденного НДС отражаются с помощью проводок:

| Дт | Кт | Описание операции |

| 68(НДС возмещ.) | 68 (НДС начисл.) | Начисление по неподтвержденному экспорту |

| 99 | 68 | Начисление пени |

| 68 | 51 | Перечисление пени в бюджет |

Проводки по возмещению НДС при подтверждении экспорта:

| Дт | Кт | Описание операции |

| 51 | 68 | Возмещение НДС |

Форма возмещения НДС может быть выбрана из двух вариантов: возврат на расчетный счет либо зачет, в счет штрафов, недоимок или будущих платежей. Вариант возмещения выбирает сам орган ФНС, либо налогоплательщик в своем заявлении.

При отказе в возмещении НДС проводка будет выглядеть так:

| Дт | Кт | Описание операции |

| 91 | 68 | Сумма НДС к возмещению списывается на расходы |

Несмотря на декларируемую льготность, применение нулевой ставки скорее можно считать обязанностью организации, а не правом.

Вывоз товара иностранным покупателем

Если экспортный товар вывозит не сторонняя транспортная компания, а сам покупатель, для подтверждения ставки используется тот же перечень документов. Копии необходимых документов предоставляет иностранный партнер, с этими документами российский экспортер проводит процедуру подтверждения ставки в обычном порядке.

Экспорт в ЕАЭС

При вывозе товаров в страны Евразийского экономического союза, к которым принадлежат Белоруссия, Казахстан, Армения, Киргизия, подтверждение ставки 0% не требуется. Для подтверждения правомерности применения этой ставки необходимо запросить справку об уплате НДС покупателем.

Какие нужны документы для возврата НДС при экспорте?

Чтобы налоговая ставка при экспортных операциях обнулилась, следует подать в налоговую службу все полагающиеся документы и справки. К ним относятся:

- договор с иностранным лицом об организации товарных поставок за пределы РФ;

- банковская выписка, подтверждающая поступление выручки (прибыли) от юридического лица другой страны;

- грузовая таможенная декларация (можно копию) с пометкой таможни;

транспортные, сопроводительные и другие документы (копии), касающиеся груза, с отметкой пограничной службы для подтверждения перемещения товара за рубеж.

Если же экспортные операции проводятся через агента, поверенного или человека, который берет комиссию, то документы нужны следующие:

- договор комиссии (поручения, агента) налогоплательщика с уполномоченным лицом или агентом;

- контракт (или копия) между лицом, экспортирующим товары за рубеж по поручению налогоплательщика, с иностранной компанией (юр. лицом) о поставке российских товаров за границу;

- банковская выписка (или копия) о поступлении денег от иностранного лица на счет налогоплательщика (агента) в российском банке;

- грузовая таможенная декларация (можно копию);

транспортные, сопроводительные и другие документы (копии), касающиеся груза, с отметкой пограничной службы для подтверждения перемещения товара за рубеж.

Можно подвести итог в том, что для применения налоговой ставки 0%, нужно подтвердить документально только следующие факты:

- наличие отношений по договору об экспортной поставке товаров или услуг (работ);

- зачисление денежных средств по экспортному договору на счет налогоплательщика;

- вывоз товара за территорию России.

Дополнительно должно выполняться одно общее требование законодательств по вычету НДС – оплата со стороны российских поставщиков товара, в дальнейшем экспортируемого за рубеж.

На практике налогоплательщики и контролирующие органы относятся к соблюдению данных требований по-разному. Очевидно, что налоговые службы, стремясь исключить случаи лжеэкспорта, иногда перегибают палку. Это вызывает арбитражные разбирательства, которые в основном выигрывают организации и ИП.

Сплошь и рядом идут споры о подтверждении поступления денег за продажу экспортных товаров на счета налогоплательщиков в российских банках. Налоговые органы отстаивают мнение, что оплата экспортной продукции за покупателя третьим лицом не даёт право на 0% ставку и возврат НДС при экспорте. Здесь нужны документальные подтверждения действительной оплаты экспортных товаров покупателем.

Как проводится проверка по возврату НДС при импорте товаров?

В целях проверки правомерности возмещения импортного НДС контролерами проводятся следующие мероприятия:

- Анализ представленных импортером документов, во время которого устанавливают декларанта, грузоотправителей, грузополучателей, фактические склады временного хранения и определяют факт пересечения транспортными средствами таможенных постов.

- Определение иностранного производителя (осуществляется путем направления запроса в соответствующие контрольные органы иностранных государств). Также может производиться анализ наличия либо отсутствия информации об иностранном контрагенте в интернете.

- Установление фактического покупателя товара по результатам исследования движения товара: проверяются транспортные и сопроводительные бумаги, определяется перевозчик, вид используемого транспорта и его собственник. Также объем ввезенной партии проверяется на соответствие грузоподъемности транспорта, устанавливается маршрут товародвижения, производятся контрольные мероприятия в отношении всех лиц, задействованных в цепочке (перевозчиков, экспедиторов, грузополучателей и даже водителей).

- Установление конечного покупателя по вышеописанной схеме.

Проводя подробную проверку, налоговики пытаются установить факты незаконного возмещения НДС, в том числе путем применения серых налоговых схем.

О процедуре такой проверки читайте в статье «Особенности камеральной проверки по НДС к возмещению».

Риски с НДС при экспорте

Рассмотрим ситуацию, когда компания осуществляет операции, по которым нельзя отказаться от нулевой ставки НДС (например, поставляет товар в Белоруссию). Или по операциям, по которым можно отказаться, но она это в свое время не сделала. Предположим, организация решила заложить в стоимость сделки 20-процентный НДС, рассчитывая, что в этом случае она ничем не рискует, ведь бюджет получит свой налог.

Но риски все же возникают.

Дело в том, что установление законодательством нулевой ставки приводит к тому, что в соответствующих операциях отсутствует как таковой факт предъявления покупателю суммы НДС. Более того, установленный налоговым законодательством алгоритм действий в случае неподтверждения права на применение нулевой ставки НДС в необходимые сроки предполагает уплату исчисленного НДС за счет собственных средств. Поэтому и в нашем случае факт предъявления НДС отсутствует.

Дело в том, что установление законодательством нулевой ставки приводит к тому, что в соответствующих операциях отсутствует как таковой факт предъявления покупателю суммы НДС. Более того, установленный налоговым законодательством алгоритм действий в случае неподтверждения права на применение нулевой ставки НДС в необходимые сроки предполагает уплату исчисленного НДС за счет собственных средств. Поэтому и в нашем случае факт предъявления НДС отсутствует.

Это значит, что если компания закладывает в сумму сделки 20-процентный НДС, то она предъявляет своему покупателю НДС незаконно.

Данное обстоятельство налоговые органы могут расценить таким образом, что предъявленная сумма НДС не является налогом, предъявленным в соответствии с законодательством. Иными словами, предъявленная клиенту сумма НДС является не налогом в том смысле, в котором он упомянут в отдельных положениях НК РФ, а неосновательным обогащением (определение Верховного Суда РФ от 23.06.2015 по делу № 305-ЭС14-8805, А40-2065/2014, постановление Президиума ВАС РФ от 08.11.2011 № 6889/11 по делу № А57-12246/2010).

Данный вывод может повлечь за собой налоговые риски сразу по двум налогам: НДС и налогу на прибыль.

Так, в соответствие с п. 1 ст. 154 НК РФ налоговая база при реализации налогоплательщиком товаров (работ, услуг), если иное не предусмотрено настоящей статьей, определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога.

Если исходить из того, что предъявленная сумма НДС не может считаться налогом как таковым, то при расчете НДС, подлежащего исчислению в случае неподтверждения права на применение нулевой ставки, в налоговую базу следует включить всю сумму, полученную от клиента (т.е. сумму с учетом неправомерно предъявленного НДС). Соответственно, сумма НДС налоговыми органами может быть исчислена в завышенном размере.

Пример 1

Перевозчик оказал услугу за 120 руб. (в т.ч. НДС – 20 руб.) В итоге в бюджет была уплачена сумма НДС в размере 20 руб. Однако налоговики посчитали, что в данном случае сумма НДС должна была определяться так: 120 руб. х 20% = 24 руб. В итоге перевозчику будет доначислена сумма НДС в размере 4 руб. (24 руб. – 20 руб.).

В части налога на прибыль риск возникнет в том случае, если организация включит в облагаемый доход сумму выручки за минусом предъявленного клиенту НДС.

Так, в соответствии с п. 1 ст. 248 НК РФ при определении доходов из них исключаются суммы налогов, предъявленные в соответствии с настоящим Кодексом налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав).

Поскольку налог, который предъявила организация своему клиенту, был предъявлен не в соответствии с положениями НК РФ, то оснований для исключения его при определении дохода у организации не имеется.

Пример 2

Условия примера те же, что и в примере 1. Перевозчик включил в облагаемый налогом на прибыль доход сумму в размере 100 руб., посчитав, что имеет право вычесть из дохода предъявленную сумму НДС в размере 20 руб. Налоговики указали, что перевозчик занизил налоговую базу по налогу на прибыль на 20 руб., поскольку в доход следовало отнести не 100, а 120 руб. В итоге сумма доначисленного налога на прибыль составила 4 руб. (20 руб. х 20%).

Конечно, совсем не обязательно, что проверяющие поступят именно таким образом, но исключить такую вероятность нельзя.

Кроме того, налоговые органы могут посчитать, что организация допустила грубое нарушение правил учета доходов и расходов и объектов налогообложения, и, соответственно, оштрафовать по ст. 120 НК РФ.

Минфин уполномочен разъяснить…

В соответствии с подп. 5 п. 3 ст. 170 НК РФ в редакции Федерального закона от 19 июля 2011 г. № 245-ФЗ, вступившего в силу с 1 октября 2011 г., суммы НДС, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам (ОС), нематериальным активам (НМА) и имущественным правам, подлежат восстановлению в размере, ранее принятом к вычету, в случае дальнейшего их использования для осуществления операций по реализации товаров (работ, услуг), облагаемых по нулевой ставке налога. Восстановление сумм НДС производится в том налоговом периоде, в котором осуществляется отгрузка товаров (выполнение работ, оказание услуг), облагаемых по нулевой ставке. Данная норма вызвала много вопросов, поскольку формально требует восстанавливать суммы налога в размере, ранее принятом к вычету. И никаких исключений в отношении ОС и НМА не делает. То есть при буквальном ее применении в отношении ОС и НМА, которые постоянно участвуют в операциях, облагаемых по ставке 0%, к вычету принять входной НДС вообще не удастся. Налогоплательщик будет постоянно восстанавливать принятые к вычету суммы в полном объеме.

Минфину пришлось «доработать» норму и разъяснить порядок ее применения.

Поскольку большинство операций, облагаемых НДС по нулевой ставке, связано с экспортом товаров, чтобы не утомлять читателей повторами, будем называть их «экспортными операциями», а отгрузку товаров (работ, услуг), облагаемых по нулевой ставке, – «отгрузкой на экспорт».

Итак, официальные правила восстановления НДС по «экспортным» операциям можно сформулировать следующим образом.

Во-первых, НДС следует восстанавливать только по тем ОС, которые приобретались исключительно для использования на внутреннем рынке,

т. е. для использования в операциях, облагаемых по ставке 10 и 18%,но в последующем стали использоваться для операций, подлежащих налогообложению по нулевой ставке. Если сразу известно, что приобретаемое ОС будет использоваться в экспортных операциях, то налогоплательщик обязан «отложить» принятие к вычету НДС, относящегося к нему, до момента определения налоговой базы, облагаемой по ставке 0%. Как разъяснял Минфин России в своих предыдущих письмах, восстановление не заменяет раздельного учетавходного НДС, порядок ведения которого налогоплательщик устанавливает в учетнойполитике (письма Минфина РФ от 2.02.2012 г. №03-07-08/27, от 30.11.2011 г. №03-07-08/337).

Во-вторых, требование о восстановлении относится только к «новым» ОС, т. е. принятым к учету начиная с 1 октября 2011 г. и позднее.

В-третьих (самое главное!), восстанавливать нужно только часть НДС, а не всю сумму, ранее принятую к вычету.

По мнению Минфина России, расчет налога, подлежащего восстановлению по основным средствам, производится исходя из суммы налога, принятой к вычету, в той доле, в которой основные средства используются при производстве и (или) реализации товаров (работ, услуг), облагаемых по нулевой ставке налога, и пропорционально остаточной (балансовой) стоимости без учета переоценки.

В-четвертых, восстанавливать НДС по «экспортным» ОС нужно только один раз.

Восстановленный налог принимается к вычету в периоде, на который приходится момент определения налоговой базы по операциям по реализации товаров (работ, услуг), облагаемых по нулевой ставке. И в случае дальнейшего использования основных средств в таких операциях «восстановленные» суммы налога, принятые к вычету, повторному восстановлению не подлежат.

Виды документов, свидетельствующих о праве на нулевую ставку

Основой каждого комплекта документов является контракт с зарубежным контрагентом или выписка из него (если в этом документе присутствуют сведения, содержащие гостайну), т. е. документ, отражающий данные о сторонах и предмете сделки, а также условиях ее выполнения. Если он не предполагает разового исполнения по сделке, то подать его в налоговый орган можно только 1 раз, извещая затем ИФНС о данных того комплекта, в котором этот контракт был представлен (п. 10 ст. 165 НК РФ).

Вторым обязательным документом при вывозе (в режимах экспорта, реэкспорта, свободной таможенной зоны) в страну, на границе с которой имеется таможня, становится таможенная декларация (полная таможенная декларация, если транспортировка осуществляется по трубопроводам или линиям электропередач), содержащая отметки таможенного органа о вывозе за пределы РФ или о помещении под конкретный таможенный режим. Одновременная подача товаросопроводительных документов в комплекте не предусмотрена, однако за ИФНС сохраняется право потребовать их представления при возникновении вопросов во время проверки (п. 1.2 ст. 165 НК РФ).

Обязательными товаросопроводительные (транспортные, перевозочные) документы становятся при оказании услуг:

- по перевозке грузов;

- экспедированию;

- предоставлению транспортных средств для перевозки;

- транспортировке газа и нефтепродуктов по трубопроводам;

- переработке ввезенного товара;

- транзитному перемещению по территории РФ.

Также их потребуется представить при вывозе припасов.

Кроме того, в числе обязательных документов в зависимости от того, к какой именно операции они относятся, могут оказаться (ст. 165 НК РФ):

- свидетельство, подтверждающее регистрацию резидента особой экономической зоны (подп. 5 п. 1);

- документ об оплате товара иностранным покупателем (подп. 6 п. 1);

- документ о приемке груза к перевозке или отгрузке (коносамент, морская накладная, поручение на отгрузку, международная авиационная накладная), содержащий указание на порт/аэропорт разгрузки (п. 1.2, подп. 3 п. 3.5, подп. 3 п. 3.8, подп. 2 п. 14);

- договор поручения и договор, заключенный по этому поручению с иностранным покупателем (п. 2);

- документ об обязательствах по погашению госдолга (подп. 1, 2 п. 3);

- акт, отразивший факт оказания услуги или передачи товара (подп. 2 п. 3.4, подп. 3 п. 7, подп. 2 п. 8, подп. 3 п. 13);

- документ, содержащий описание маршрута перевозки (п. 3.9);

- отчет о доходах от перевозок (п. 5.2);

- сертификат на технику, связанную с космосом (подп. 4 п. 7);

- выписка из реестра строящихся судов (подп. 2 п. 13).

При большом объеме документов, свидетельствующих об оказании услуг, возможно подать по ним реестры (п. 15 ст. 165 НК РФ). Это действует для перевозочных, транспортных, товаросопроводительных и иных документов, а также таможенных деклараций. ИФНС вправе запросить для контроля любой из документов, попавших в такой реестр.

В отношении перевозок, осуществляемых по железной дороге, подтверждающие документы можно направить в контролирующий орган не в бумажном, а в электронном виде (п. 20 ст. 165 НК РФ).

Как подтвердить нулевую ставку при грузоперевозках, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

НДС при экспорте: что важно знать?

Но мне интересно, что на самом деле делает его домом Бога, а не просто случайным зданием? Имам совершил какой-то ритуал, который превращает мечеть из среднего здания в святое место?

В отличие от этого, в западном христианстве есть две основные точки зрения: протестантская и католическая. Протестанты считают, что «церковь — просто обычное здание» и что нет ничего особенного или святого в здании, где они собираются вместе, чтобы молиться, читать Библию и поклоняться — вместо этого сами люди рассматриваются как важная вещь и место где находится Бог. В то время как католики полагают, что церкви нужно освятить : я не совсем уверен, что это за участие, но, по-видимому, епископ или священник должен пройти ритуал и благословить церковь — это, как полагают, освящает его, превращая его в «дом Бог «и святой участок.

Что касается мечетей, нужно ли им благословляться и освящаться / освящаться, как в католицизме? Или это просто обычное здание, как в протестантизме?

(Если мечети действительно должны быть благословлены до того, как их можно будет использовать, я хотел бы узнать некоторые подробности о благословении. Что сказано? Что сделано?)

Medi1Saif

Я не думаю, что есть какие-то необходимые ритуалы, чтобы открыть мечеть, так как можно молиться где угодно, пока кусок земли, на котором молится, не является нечистым. (Это пока что комментарий, как только я успею написать хорошо продуманный ответ, или кто-нибудь другой ответил на этот вопрос, я удалю его).