Бухгалтерский учет отрицательной курсовой разницы

Содержание:

- Документальное оформление

- Учет курсовой разницы при УСН

- Курсовые разницы при выплате дивидендов

- По договорам комиссии

- Рекомендации по учету курсовых разниц

- Понятие курсовых разниц

- Расчет курсовой разницы, пример и каким образом отражаются начисления

- Гражданско-правовые основы

- Отражение курсовых разниц рубля в бухгалтерском учете

- Выводы

Документальное оформление

Товарная накладная, акт

В соответствии со ст. 12 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон о бухгалтерском учете) денежное измерение объектов бухгалтерского учета производится в валюте Российской Федерации.

Стоимость объектов бухгалтерского учета, выраженная в иностранной валюте, подлежит пересчету в валюту Российской Федерации.

В то же время согласно ч. 2 ст. 9 Закона о бухгалтерском учете одним из обязательных реквизитов первичного учетного документа является величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения.

В силу п.4 ст. 9 Закона о бухгалтерском учете для оформления хозяйственных операций организация может применять как унифицированные, так и самостоятельно разработанные формы документов.

Помимо денежной оценки товаров (работ, услуг, имущественных прав), выраженной в рублях, допустимо дополнительно указывать их стоимость в иностранной валюте (условных единицах), а также вправе привести информацию о курсе (или) порядке расчета соответствующих рублевых показателей.

Поскольку организация может применять для оформления любых хозяйственных операций самостоятельно разработанные формы документов, то она вправе указывать в первичных документах стоимость операции в условных денежных единицах (в иностранной валюте).

Иными словами, бухгалтерское законодательство не препятствует тому, чтобы в первичных учетных документах стоимость товаров отражалась в у. е.

При этом заполнение форм только в иностранной валюте рассматривается как нарушение требований законодательства, предъявляемых к первичным документам.

Поэтому при необходимости указания в первичной документации данных о стоимости товаров (работ, услуг, имущественных прав) в условных единицах (в иностранной валюте) организация может включить в типовую форму документа дополнительные графы, обязательно указывая и рублевые цены.

Таким образом, в товарной накладной на отгрузку товаров или в акте выполненных работ (оказанных услуг) не запрещается указывать стоимость товаров (работ, услуг) в у. е.

Счет

Требования к счетам, выставляемым на оплату по контрактам в условных денежных единицах, в части используемой валюты практически отсутствуют.

На практике счет повторяет валюту обязательства из договора с обязательным указанием того, что оплата производится в рублях, а также ссылкой на то, по какому курсу какой валюты и на какую дату производится расчет.

Счет-фактура

Иначе обстоит дело в отношении счетов-фактур.

В соответствии с пп. «м» п. 1 Правил заполнения счета-фактуры, применяемых при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137, в строке 7 «Валюта: наименование, код» счета-фактуры указываются наименование валюты, являющейся единой для всех перечисленных в счете-фактуре товаров (работ, услуг), имущественных прав, и ее цифровой код в соответствии с Общероссийским классификатором валют (утв. Постановлением Госстандарта России от 25.12.2000 N 405-ст), в том числе при безденежных формах расчетов.

При реализации товаров (работ, услуг), имущественных прав по договорам, обязательство об оплате которых предусмотрено в российских рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах, указываются наименование и код валюты Российской Федерации.

При выставлении счета-фактуры в российской валюте стр.7 нужно заполнить следующим образом: «российский рубль, 643».

Таким образом, стоимость товаров в счете-фактуре необходимо указывать в рублях.

При этом налогоплательщик НДС вправе в названном документе указать дополнительные реквизиты (сведения) (письма Минфина России от 24.07.2013 N 03-07-09/29204, ФНС России от 17.06.2013 N ЕД-4-3/10769).

Иными словами, информация о стоимости товаров в у. е. может содержаться в счете-фактуре, но эта информация будет лишь дополнять обязательную — о стоимости товаров в рублях.

Таким образом, в счете-фактуре стоимость товаров должна указываться в рублях. Вместе с тем налогоплательщик вправе внести в названный документ дополнительные реквизиты, в том числе графу «Стоимость товаров в у. е.».

Учет курсовой разницы при УСН

Обратите внимание!

Курсовые разницы возникают только в том случае, когда стоимость товаров (работ, услуг) по договору выражена в иностранной валюте и оплата производится тоже в иностранной валюте. Если стоимость товаров (работ, услуг) по договору выражена в иностранной валюте, а оплата производится в рублях РФ, то в налоговом учете возникают суммовые разницы, которые в составе доходов и расходов при УСН не учитываются — пункт 3 статьи 346.17 НК РФ.

Объект налогообложения «Доходы»

Согласно пункту 1 статьи 346.17 НК РФ налогоплательщики, применяющие УСН, при определении даты получения доходов пользуются кассовым методом. При кассовом методе датой получения доходов признается день оплаты. Оплата может быть произведена разными способами:

- поступление денежных средств на счета в банках и/или в кассу;

- получение иного имущества (работ, услуг) и/или имущественных прав;

- а также погашения задолженности (оплаты) налогоплательщику иным способом.

В соответствии с пунктом 1 статьи 346.15 НК РФ организации, применяющие упрощенную систему налогообложения, при определении объекта налогообложения учитывают доходы от реализации товаров (работ, услуг), имущественных прав, определяемые в соответствии со ст.249 НК РФ, и внереализационные доходы, определяемые в соответствии со статьей 250 НК РФ. При определении объекта налогообложения организациями не учитываются доходы, предусмотренные статьей 251 НК РФ.

Согласно пункту 11 статьи 250 НК РФ внереализационными доходами налогоплательщика признаются, в частности, доходы в виде положительной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований (обязательств), стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю РФ, установленного ЦБ РФ.

Положительной курсовой разницей признается курсовая разница, возникающая при дооценке имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований, выраженных в иностранной валюте, либо при уценке выраженных в иностранной валюте обязательств — пункт 11 статьи 250 НК РФ.

Положительные курсовые разницы организация должна по мере их образования отражать в графе 4 Книги учета доходов и расходов.

Обратите внимание!

Минфин России и налоговые органы считают, что все налогоплательщики, применяющие УСН обязаны переоценивать обязательства (требования), стоимость которых выражена в иностранной валюте, на последний день отчетного (налогового) периода. Возникающий при этом внереализационный доход учитывается при определении объекта налогообложения при упрощенной системе с объектом налогообложения доходы — письмо Минфина России от 05.10.2007 № 03-11-04/2/248; письмо УФНС России по г

Москве от 25.01.2008 № 18-11/3/006272@.

Объект налогообложения «Доходы уменьшенные на величину расходов»

Положительные курсовые разницы, которые возникают при дооценке имущества в виде валютных ценностей и требований, выраженных в иностранной валюте, либо при уценке выраженных в иностранной валюте обязательств, учитываются налогоплательщиками, использующими упрощенную систему налогообложения, в составе доходов на основании статьи 346.15 и пункта 11 статьи 250 НК РФ.

Положительные курсовые разницы организация должна по мере их образования отражать в графе 4 Книги учета доходов и расходов.

В соответствии с подпунктом 34 пункта 1 статьи 346.16 НК РФ налогоплательщики, применяющие упрощенную систему налогообложения, учитывают при определении налоговой базы расходы в виде отрицательной курсовой разницы, образующейся от переоценки имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю РФ, установленного ЦБ РФ.

Отрицательные курсовые разницы организация должна по мере их образования отражать в графе 5 Книги учета доходов и расходов.

Курсовые разницы при выплате дивидендов

Кроме того, курсовые разницы возникают и при выплате дивидендов.

Дивиденды представляют собой часть прибыли акционерного общества или общества с ограниченной ответственностью, распределяемую между акционерами или участниками в соответствии с количеством акций, долей.

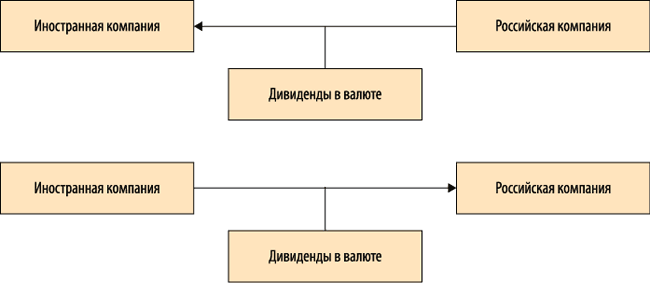

На практике курсовая разница при выплате дивидендов может возникнуть в двух основных случаях (рис. 6).

Рис. 6. Возникновение курсовой разницы при выплате дивидендов

Согласно п. 1 ст. 265 НК РФ в состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией. К таким расходам относятся расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований (обязательств), стоимость которых выражена в иностранной валюте, за исключением авансов, выданных (полученных) в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю РФ, установленного ЦБ РФ (подп. 5 п. 1 ст. 265 НК РФ).

Суммы курсовой разницы можно учесть в полном объеме при выплате дивидендов.

Курсовая разница, полученная в результате дооценки выраженного в иностранной валюте обязательства по выплате дивидендов, возникает объективно вне воли налогоплательщика вследствие макроэкономических процессов и изменения курса рубля по отношению к иностранной валюте и представляет собой потери в имущественной сфере налогоплательщика в результате увеличения размера его обязательства в рублевом исчислении.

Обратите внимание!

Положения подп. 5 п. 1 ст. 265 НК РФ не содержат каких-либо ограничений для учета в целях налогообложения отрицательных курсовых разниц, возникающих в результате дооценки выраженного в иностранной валюте обязательства, принятого налогоплательщиками в рамках деятельности, направленной на получение дохода. Отсутствуют в данной норме и какие-либо ограничения для учета отрицательных курсовых разниц, возникших в связи с переоценкой обязательств по выплате дивидендов (Постановление Президиума ВАС РФ от 29.05.2012 № 16335/11 по делу № А81-5904/2010).

На основании п. 20 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» (ПБУ 18/02), утвержденного Приказом Минфина России от 19.11.2002 № 114н (в ред. от 24.12.2010), при признании в бухгалтерском учете дохода в виде дивидендов, а также соответствующих курсовых разниц по расчетам с дочерними компаниями организация начисляет условный расход (доход) по налогу на прибыль исходя из ставки налога 9 %.

В таблице 5 представлен пример расчетов по дивидендам с казахстанской дочерней компанией.

|

Таблица 5. Расчеты по дивидендам |

||||

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

Первичный документ |

|

Расчеты по дивидендам с казахстанской дочерней компанией |

||||

|

Бухгалтерские записи 31.01.2014 (курс — 0,2042 руб./тенге) |

||||

|

Признан доход в виде дивидендов (1 000 000 x 0,2042) |

76-3 |

91-1 |

204 200 |

Протокол о распределении прибыли |

|

Начислено ОНО (204 200 x 9 %) |

68 |

77 |

18 378 |

Бухгалтерская справка-расчет |

|

Начислен условный расход по налогу на прибыль (без учета иных операций) (204 200 x 9 %) |

99 |

68 |

18 378 |

Бухгалтерская справка-расчет |

|

Бухгалтерские записи 01.02.2014 (курс — 0,2040 руб./тенге) |

||||

|

Отражена курсовая разница по расчетам с дочерней компанией ((0,2042 – 0,2040) x 1 000 000) |

91-2 |

76-3 |

200 |

Бухгалтерская справка-расчет |

|

Получены денежные средства в оплату дивидендов от казахстанской компании (900 000 x 0,2040) |

52 |

76-3 |

183 600 |

Выписка банка по валютному счету |

|

Отражена сумма удержанного налога, не превышающая предельного размера налога, принимаемого к зачету при наличии необходимых |

76-5 |

76-3 |

18 360 |

Бухгалтерская справка-расчет |

|

Отражена сумма удержанного налога, превышающая предельную сумму налога, принимаемого к зачету при наличии необходимых документов (1 000 000 x 0,2040 x 10 % – 18 360) |

91-2 |

76-3 |

2040 |

Бухгалтерская справка-расчет |

|

Отражено постоянное налоговое обязательство (ПНО) (2040 x 20 %) |

99 |

68 |

408 |

Бухгалтерская справка-расчет |

|

Отражено ПНО (200 x 20 %) |

99 |

68 |

40 |

Бухгалтерская справка-расчет |

|

Уменьшено ОНО (1 000 000 x 0,2040 x 9 %) |

77 |

68 |

18 360 |

Бухгалтерская справка-расчет |

|

Списан остаток непогашенного ОНО (18 378 – 18 360) |

77 |

99 |

18 |

Бухгалтерская справка-расчет |

|

Начислен условный доход по налогу на прибыль (без учета иных операций) ((200 + 2040) x 20 %) |

68 |

99 |

448 |

Бухгалтерская справка-расчет |

По договорам комиссии

Известно, что комиссионеры при выполнении данных им поручений должны действовать добросовестно, осмотрительно и в интересах своих клиентов.

В случае если предметом поручения выступает приобретение для клиента товара заграницей или у иностранного поставщика, то расчеты, как правило, производятся в валюте, а комитент переводит комиссионеру рубли.

В данном случае у комиссионера возникает риск образования курсовой разницы при расчетах.

Общие требования таковы:

- контракт с иностранной стороной следует заключать в интересах комитента в полном соответствии с условиями поручения;

- обо всех возникающих проблемах следует немедленно сообщать комитенту;

- действовать в соответствии с инструкциями, полученными от комитента.

Пренебрежение этими правилами приводит к тому, что курсовая разница может быть отнесена на счет комиссионера.

Так, по одному делу у комиссионера образовалась курсовая разница в связи с тем, что контракт он заключил с оплатой на условиях отсрочки платежа. Суд отказал в удовлетворении иска комиссионера о взыскании с комитента курсовой разницы, указав, что:

- комитент своевременно перечислил комиссионеру денежные средства;

- комиссионер обладал достаточными средствами для оплаты товара в иностранной валюте;

- комитенту не было известно о поэтапной оплате комиссионером товара;

- покупка товара в рассрочку создает риск несвоевременной и ненадлежащей оплаты товара;

- комиссионер не снизил этот риск, хотя и имел внесенные ответчиком денежные средства в необходимой для покупки товара сумме (постановление ФАС Московского округа от 22.01.13 по делу № А40-29225/12-133-263).

Рекомендации по учету курсовых разниц

Как облегчить учет курсовых разниц?

Мы рекомендуем

В данном случае рекомендуем продавцу составлять первичные договоры по договорам в у. е. в рублях. Дело в том, что только такие документы чиновники признают законными. Об этом сказано в письме Минфина России от 12.01.2007 № 03-03-04/1/866.

Кроме того, учитывайте курсовые разницы по актуальному курсу центрального банка. Чтобы впоследствии не возникали проблемы с проверяющими, распечатывайте актуальные курсы и прикладывайте к актам или договору (эти данные у вас должны храниться в документах), например, в виде представленных ниже таблиц:

| Курсы доллара на 14.01.2014 (валюта / USD) |

| 1 австралийский доллар — 0,8908 долл. |

| 1 азербайджанский манат — 1,2765 долл. |

| 1 фунт стерлингов Соединенного королевства — 1,6402 долл. |

| 1000 армянских драмов — 2,4661 долл. |

| 10 000 белорусских рублей — 1,0417 долл. |

| 1 болгарский лев — 0,6973 долл. |

| 1 бразильский реал — 0,4247 долл. |

| 100 венгерских форинтов — 0,4556 долл. |

| 10 датских крон — 1,8276 долл. |

| 100 российских рублей — 2,9979 долл. |

| Курсы доллара на 14.01.2014 (USD /валюта) |

| 1 USD = 1,1226 AUD |

| 1 USD = 0,7834 AZN |

| 1 USD = 0,6097 GBP |

| 1 USD = 405,5002 AMD |

| 1 USD = 9600,0115 BYR |

| 1 USD = 1,4341 BGN |

| 1 USD = 2,3545 BRL |

| 1 USD = 219,4949 HUF |

| 1 USD = 5,4717 DKK |

| 1 USD = 33,3562 RUB |

У многих компаний возникает вопрос, можно ли учитывать курсовые разницы для целей налогообложения. И если, например, дивиденды не учитываются для целей налогообложения, то расходы в виде отрицательной курсовой разницы правомерно учесть в целях налогообложения (абз. 3 п. 1 ст. 54 НК РФ).

Положительные и отрицательные курсовые разницы, возникающие при пересчете обязательств, выраженных в иностранной валюте, в рубли и признаваемые таковыми в соответствии с п. 11 ст. 250, подп. 5 п. 1 ст. 265 НК РФ, учитываются в целях налогообложения прибыли в составе соответственно внереализационных доходов или внереализационных расходов по самостоятельному основанию, предусмотренному п. 11 ст. 250 или подп. 5 п. 1 ст. 265 НК РФ.

Спорным является также вопрос возникновения курсовых разниц, если между поставкой и оприходованием на склад прошло какое-то время. Курсовая разница в стоимости товаров, приобретенных за иностранную валюту, между датами оприходования товаров на склад и датой их оплаты для целей уплаты налога на доходы физических лиц не определяется (письмо Минфина России от 11.09.2013 № 03-04-05/37474).

Требует разъяснений и возникновение курсовых разниц при переоценке долга в валюте. По мнению Минфина России, курсовые разницы (положительные и отрицательные) в связи с переоценкой непогашенной суммы долгового обязательства в виде кредита, выданного в иностранной валюте, а также проценты по таким договорам организация-заемщик вправе отнести к внереализационным расходам (доходам) для целей налогообложения прибыли организаций на дату прекращения (исполнения) долгового обязательства по возврату кредита и (или) на последнее число отчетного (налогового) периода в зависимости от того, что произошло раньше (письмо Минфина России от 03.06.2013 № 03-03-06/1/20151).

При заключении договора можно предусмотреть компенсацию курсовых разниц. Такое условие позволит в случае получения отрицательных курсовых разниц компенсировать возможные потери по договору. Такое условие актуально для договоров строительного подряда, договоров поставки с длительным сроком исполнения. Однако подобное соглашение или договор должны быть подписаны двумя сторонами. В противном случае даже в суде не удастся доказать необходимость компенсации курсовых потерь. В качестве примера можно назвать Постановление ФАС Дальневосточного округа от 22.04.2013 № Ф03-1562/2013 по делу № А04-4415/2012, в котором соглашение о компенсации курсовой разницы признано незаключенным, так как оно не подписано покупателем.

В заключение необходимо отметить, что курсовые разницы возникают у многих компаний, занимающихся экспортно-импортными операциями, выплачивающих дивиденды иностранным подразделениям или осуществляющих заимствования в иностранной валюте, и их необходимо учитывать при планировании, в бухгалтерском и налоговом учете.

Версия для печати

Понятие курсовых разниц

Вопрос: Включаются ли во внереализационные доходы для целей налога на прибыль положительные курсовые разницы от переоценки средств целевого финансирования (целевых поступлений) (п. 11 ст. 250 НК РФ)?Посмотреть ответ

Перевод в национальные валютные знаки осуществляется по курсу, утвержденному ЦБ РФ на дату исполнения имеющегося обязательства. До момента фактического принятия объекта к учету может пройти время, за которое величина курса будет обновлена. Разница между пересчитанными на рубли стоимостными оценками на момент возникновения обязательств и день постановки актива на баланс будет считаться курсовой.

СПРАВОЧНО! Использование термина курсовых разниц характерно для компаний, осуществляющих экспортно-импортную деятельность.

Возникновение разницы в стоимостной оценке присуще не все операциям. Это явление имеет место только при колебаниях цены рубля. Цена рублевых денежных знаков по отношению к другим валютам оказывает прямое воздействие на учетную цену. Пересчет надо производить обязательно для всех типов активов, которые приобретаются или реализуются в инвалюте. Норма закреплена ст. 271 и 272 НК РФ.

Как курсовые разницы влияют на налогообложение НДС?

Расчет курсовой разницы, пример и каким образом отражаются начисления

Для расчета курсового различия существует несколько устоявшихся методов. Первый из них называется вариантом «от обратного». Для этого необходимо записать сальдо счета в иностранной валюте и умножить его на текущий курс. Это является покрытием валюты. Затем из рублевого покрытия нужно вычесть сальдо по национальным показателям. Полученное число и будет являться нужной величиной. Обязательно нужно учитывать курс.

Если рассматривать второй способ, то он называется «разность курсов». Рассчитывается он по определенной формуле, которая состоит из таких величин, как «курс валют центрального банка», касающийся рубля и других валют, «курс валют центрального банка на предыдущую дату», «сальдо счета в иностранной валюте».

Таким образом, формула в конечном варианте выглядит так:

Курс и его разность = КЦБ.ТД – КЦБ. ПРД. * С.ив.

Гражданско-правовые основы

Согласно п. 1 ст. 317 ГК РФ денежные обязательства должны быть выражены в рублях.

При этом п. 2 ст. 317 ГК РФ гласит: в денежном обязательстве может быть предусмотрено, что оно подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или условных денежных единицах (экю, специальных правах заимствования и др.). Тогда подлежащая уплате в рублях сумма исчисляется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон.

Стороны вправе в соглашении установить собственный курс пересчета иностранной валюты (условных денежных единиц) в рубли или закрепить порядок определения такого курса. Такой вывод следует из п. 12 Информационного письма Президиума ВАС РФ от 04.11.2002 N 70.

В данном письме также разграничены понятия «валюта долга» и «валюта платежа». Под первой следует понимать валюту, в которой выражено денежное обязательство по договору, а под второй — валюту, в которой это обязательство должно быть оплачено.

Таким образом, российские организации могут заключать договоры и вести расчеты с российскими контрагентами в рублях, при этом определяя сумму платежа как эквивалентную сумме в условных единицах, установленной сторонами.

Если даты возникновения обязательств и даты их погашения не совпадают, возникают разницы вследствие изменения курсов иностранных валют или условных единиц.

Отражение курсовых разниц рубля в бухгалтерском учете

Известно, что до 2015 года в налоговом учете данный процесс прописывался как «суммовая разница». Это подразумевало, что в договоре денежные средства необходимо отражать или указывать в иностранных купюрах, а считать и выплачивать в рублях по установленному курсу. Однако уже в 2016 году такой вариант проведения сделок начал называться «Курсовым» в бухучете. В учете с таким названием он отражался вплоть до текущего года.

Такие суммовые денежные изменения в соотношении оплаты для налогового учета делятся и отражаются как внереализационные расходы и средства дохода, которые требуют рассчитывать в рублях.

Таким образом, можно сделать основной вывод о том, что суммовые курсовые изменения – это достаточно распространенное явление среди финансовой сферы проведения бухгалтерского учета, касающиеся скачка рубля и других валют. В данном процессе есть несколько вариантов для развития событий. Это положительный и отрицательный тип. Все зависит от текущего курса рубля к иностранной валюте, который установлен центральным банком за раз на этот период.

Чтобы грамотно заполнять налоговые документы, а также, справляться с курсовой разницей со стороны бухгалтерского учета, необходимо изучать все дополнительные инструкции и бумаги, где присутствует отражение всех требований.

Курсовая разница — это достаточно важное понятие, которое учитывается не только в документах по оплате и приходу средств, но и по учету налоговой инспекции, а также по соотношению рубля к другому банковскому курсу. Для этого требуется регулярно проверять все справки, квитанции, чеки, вытяжки из авансов и командировочных трат

Так же стоит учитывать отличия, указанные в документах клиента и второй стороны, включая все виды услуг, которые были ранее оплачены. Необходимо высчитать при помощи калькулятора сумму различия (добавить ее или отнять).

Выводы

Зарубежная валюта всегда фиксируется бухгалтерским учетом в рублях по действующему официальному курсу – курсу ЦБ.

Пересмотр рублевого эквивалента иностранной валюты осуществляется обычно на определенную дату при зачислении или расходовании валютных средств, при составлении юридическим лицом резидентом финансовой отчетности, при любых колебаниях курса ЦБ.

Нередко такой пересчет завершается обнаружением отрицательной (негативной) разницы курсов, обычно учитываемой по дебету 91-счета как прочие (иные) затраты.

Положительная курсовая разница при реализации продукции на экспорт

ООО «Буренка» занимается реализацией продукции животноводства на экспорт. По договору, заключенного с иностранной компанией, оплата за продукцию осуществляется в 2 этапа: аванс 1250 долл. США, окончательный расчет по факту отгрузки 3150 долл. США. Себестоимость продукции — 215 000 руб.

Условный курс доллара составляет:

- на дату зачисления аванса — 75,1 руб./долл. США;

- на дату отгрузки продукции — 75,8 руб./долл. США;

- на дату окончательного расчета — 76,2 руб./долл. США.

В учете ООО «Буренка» были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 52 | 62 а | Поступление средств в счет предоплаты за продукцию (1250 долл. США * 75,1) | 93 875 руб. | Платежное поручение |

| 62 | 90_1 | Отражение выручки от реализованной продукции (93 875 руб. + 3150 долл. США * 75,8) | 332 645 руб. | Договор поставки |

| 90_2 | 43 | Списание себестоимости продукции | 215 000 руб. | Калькуляция себестоимости |

| 62 а | 62 | Зачисление суммы аванса в счет оплаты за продукцию | 93 875 руб. | Платежное поручение |

| 52 | 62 | Поступление средств в качестве окончательного расчета за продукцию (3150 долл. США * 76,2) | 240 030 руб. | Платежное поручение |

| 62 | 91_1 | Отражение положительной курсовой разницы ((76,2 — 75,8) * 3150 долл. США) | 1260 руб. | Платежное поручение, товарная накладная. |

Отрицательная курсовая разница при получении валютного кредита траншами

ООО «Магнат» оформил краткосрочный банковский кредит в валюте на сумму 34 000 долл. США. Предоставление кредита осуществляется 2-мя этапами: первая выплата — 01.10.2015 в сумме 17 000 долл. США, вторая выплата — 01.11.2015.

Условный курс доллара составляет:

- 01.10.2015 — 70,98 руб./долл. США;

- 30.10.2015 — 71,29 руб./долл. США;

- 01.11.2015 — 71,03 руб./долл. США.

В учете ООО «Магнат» были сделаны проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 52 | 66 | Зачисление первой выплаты по кредиту (17 000 * 70,98) | 1 206 660 руб. | Банковская выписка |

| 76 | 66 | Отражение задолженности банка по выплатам | 1 206 660 руб. | Кредитный договор |

| 52 | 91_1 | Отражение положительной курсовой разницы по переоценке валюты ((71,29 — 70,98) * 17 000) | 5 270 руб. | Банковская выписка |

| 91_2 | 66 | Отражение отрицательной курсовой разницы по обязательству «Магната» перед банком | 5 270 руб. | Кредитный договор |

| 76 | 91_1 | Отражение положительной курсовой разницы по обязательству банка | 5 270 руб. | Кредитный договор |

| 66 | 91_1 | Отражение положительной курсовой разницы по обязательству «Магната» перед банком ((71,29-71,03) * 17 000) | 4 420 руб. | Кредитный договор |

| 52 | 66 | Зачисление второй выплаты по кредиту (17 000 * 71,03) | 1 207 510 руб. | Банковская выписка |

| 76 | 66 | Сторно обязательств банка | 1 206 660 руб. | Кредитный договор |

| 76 | 91_1 | Сторно положительной курсовой разницы по обязательству банка | 5 270 руб. | Кредитный договор |