Ответы на вопросы про кудир

Содержание:

- Содержание и правила заполнения

- Внереализационный доход – что это такое и как его считать?

- Общий порядок ведения КУДиР в 2020 году

- Ведение книги доходов и расходов при УСН: правила и ответственность

- Как вести Книгу?

- Заполнение КУДиР при УСН «доходы минус расходы» — примеры нужных страниц

- КУДиР для ИП и ООО в 2021 году

- Полезные программы для заполнения КУДиР

- Книги

- Правила ведения журнала учета доходов и расходов

- Где взять и как вести?

Содержание и правила заполнения

КУДиР должна содержать информацию, по которой будет осуществляться исчисление налога. Некоторым ИП она также нужна для заполнения деклараций. При разных формах отчетности («доходы минус расходы» или «доход») используются различные варианты документа и методы ведения. Главным образом в Книге отображаются данные о доходах, которые формируют налогооблагаемую базу. При этом следует учитывать, что не все поступления учитываются при расчете налога. Соответственно те доходы, которые не принимают участия в формировании единого налога, или вовсе не заносятся в документ, или фиксируются особым образом.

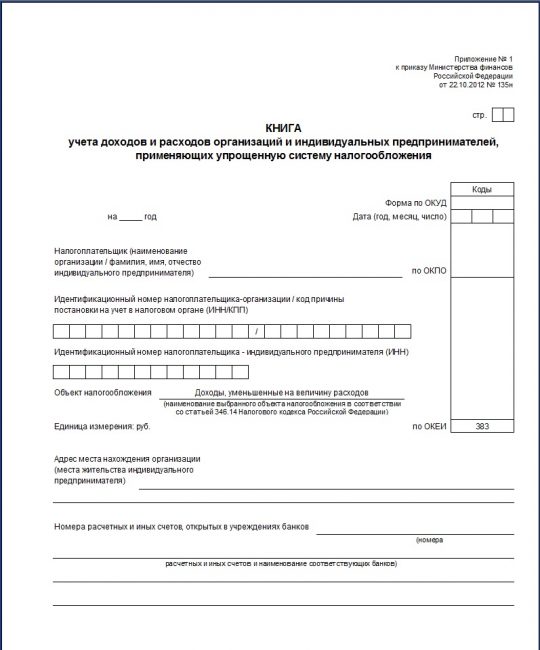

Состав КУДиР включает несколько разделов. Первая часть представляет собой титульный лист. В нем указывается код фирмы по ОКУД, дата начала ведения, адрес жительства или местонахождения, номера расчетных счетов, название банка и прочее. После титульного листа идут четыре раздела. ИП заполняют только те, которые относятся к расходам и доходам. Важными требованиями к ведению КУДиР являются:

- обоснование каждой записи первичным документом;

- подтверждение исправлений печатью и подписью ИП;

- написание только на русском языке;

- внесение записей с соблюдением хронологии;

- запись каждой операции в отдельную строку.

Внереализационный доход – что это такое и как его считать?

Самое главное, что нужно понять про внереализационный доход – скорее всего, у вас его не будет, и, соответственно, считать его не придется. Но если вы и столкнетесь с ним, то теперь будете знать, как себя вести.

Что может быть внереализационным доходом? В общем смысле – все деньги, которые вы получили не в результате хозяйственной деятельности, а по финансовым операциям. Например, на ваш остаток по счету банк начислил проценты. Или вы продали своему банку валюту по курсу, который был выше курса Нацбанка на эту дату. В реальности это может произойти в двух случаях: либо вы продаете валюту в день резких скачков курса, когда рынок перегоняет Нацбанк, либо вы продаете многомиллионные суммы и банк согласился предложить вам такой выгодный курс.

Как подсчитать внереализационный доход от такой продажи валюты? Это будет разница между обменом по курсу Нацбанка и тем обменом, который в действительности у вас состоялся. Допустим, 10 июля 2019 года вы продали своему банку 100.000 евро, и ради такой суммы он предложил вам курс 2,3, хотя курс Нацбанка был только 2,2971. Соответственно, меняя по курсу Нацбанка, вы бы получили 229.710 белорусских рублей, а вам удалось получить 230.000. Разница между этими суммами – 290 рублей – и будет вашим внереализационным доходом, с которого вам тоже придется заплатить 5% налога.

Как и куда записать эту сумму в книге учета доходов и расходов? Внереализационный доход сразу записывается в часть I, не дублируясь нигде в части II, отдельной строкой после итогов предыдущего месяца. Датой записи (столбец 1) у вас будет дата выгодной продажи валюты, то есть 10.07.2019. Во второй столбец запишите номер и дату документа, согласно которому вы продавали валюту – например, “Платежное поручение №99, 10.07.2019”. В третьем столбце надо написать “Продажа валюты”. На этот раз столбцы 4-5 остаются пустыми, а вот в столбцах 6-7 вы и фиксируете свой внереализационный доход – те самые 290 рублей.

Когда вести книгу учета доходов и расходов?

Конечно, разумнее всего сразу вносить каждое поступление денег или подписание акта в книгу – тогда вы точно ничего не забудете и не потеряете. Но на практике многим предпринимателям некогда это делать, и заполнение книги откладывается до конца квартала, когда уже нужно подавать декларацию и откладывать некуда.

В таком случае постарайтесь хотя бы собирать все необходимые документы – акты, банковские выписки и прочее – в одной папке, чтобы потом не пришлось их искать.

Лайфхак: бухгалтерские консультации могут стоить дороже в дни подачи деклараций и прямо перед ними, так что лучше разберитесь с книгой в межсезонье, чтобы не переплачивать за консультацию, если запутаетесь сами.

Но лучший вариант – не лениться разобраться со всем прямо сейчас, чтобы бумаги для внесения в книгу не накапливались и не отвлекали вас потом надолго от вашего бизнеса.

Бухгалтерия ИП самостоятельно: как подавать декларации и платить налоги

Читайте нас в Telegram и

первыми узнавайте о новых статьях!

Общий порядок ведения КУДиР в 2020 году

Форма КУДиР (книга учета доходов и расходов) была утверждена приказом Минфина РФ №135н от 22 октября 2012 года.

В 2020 году книгу должны вести все, кто работает на УСН:

- организации;

- ИП.

В документе отражают все хозяйственные операции, которые проводились в отчетном (налоговом периоде).

Записываются все операции в хронологическом порядке.

КУДИР заполняется кассовым методом, то есть учитывается только реальное поступление денег в кассу или на расчетный счет. При осуществлении отгрузки, но не получении денег, запись в КУДиР не осуществляется. Соответственно при получении товара, пока он не оплачен вами, запись в КУДиР также не производится.

Вести книгу учета доходов и расходов при УСН в 2020 году можно двумя способами (на основании пункта 1.4 Порядка, который был утвержден приказом российского Министерства финансов № 135н от 22.10.2012 года):

1. В электронном формате

По окончании налогового периода КУДиР следует:

- распечатать;

- пронумеровать страницы (с указанием их количества на последней странице документа);

- сшить страницы книги;

- поставить подпись руководства предприятия и печать фирмы.

2. На бумаге

В КУДИР на бумаге при обнаружении ошибки допущенную ошибку исправляют следующим образом: зачеркивают неверную запись, рядом пишут правильную формулировку, заверяя ее должностью, ФИО и подписью ответственного лица, фиксируют дату внесения исправления.

По завершении налогового периода необходимо:

- заполнить титульный лист КУДиР;

- пронумеровать страницы (с указанием их количества на последней странице документа);

- сшить страницы документа;

- заверить печатью организации и подписью ее руководства.

Отчетными периодами при УСН признаются:

- 1-й квартал;

- полугодие;

- 9 месяцев.

По истечении каждого из отчетных периодов книгу учета доходов и расходов в электронной форме не нужно распечатывать (на основании пунктов 1.4-1.5 Порядка, который был утвержден приказом российского Министерства финансов № 135н от 22.10.2012 года). Как было сказано выше, КУДиР распечатывается после окончания налогового периода, т.е. календарного года.

Ведение книги доходов и расходов при УСН: правила и ответственность

Форма этого регистра и правила (порядок) его заполнения утверждены приказом Минфина России от 22.10.2012 № 135н (далее — Порядок, приказ № 135н).

Вестись книга может каким угодно способом (заполняться вручную или на компьютере), но в любом случае ее итоговый экземпляр должен существовать в бумажном виде, иметь пронумерованные листы и быть заверенным подписью руководителя юрлица или ИП и печатью (если она есть).

Книгу не требуется сдавать в ИФНС вместе с налоговой декларацией, но при проведении проверки она должна быть представлена проверяющим в 10-дневный срок (п. 3 ст. 93 НК РФ).

Если книга не ведется либо при ее заполнении допущены существенные нарушения, которые привели к занижению объекта налогообложения, налогоплательщику-нарушителю грозит штраф. Максимальный размер штрафа — 20% от суммы не поступившего в казну единого УСН-налога, минимальный — 40 000 руб. (п. 3 ст. 120 НК РФ).

Подробнее об ответственности за совершенные налоговые правонарушения читайте в статье «Ответственность за налоговые правонарушения: основания и размер санкций».

Как вести Книгу?

Книга доходов должна храниться у вас в бумажном виде. Но это вовсе не значит, что нужно покупать какие-то печатные бланки и руками вписывать в них все свои доходы. Книгу можно вести и в электронном виде — в таблице Excel или в каком-то специальном сервисе. Но когда придёт время заводить новую книгу, старая должна быть распечатана, прошита, пронумерована и подписана.

Как понять, что пришло время заводить новую Книгу доходов? В случае с УСН Книга заводится на календарный год. Т.е. 31 декабря нужно вписать в Книгу свои последние доходы и распечатать. Затем слушаем обращение президента и прошиваем Книгу доходов. А под бой курантов заводим новую.

Для патента всё несколько интересней. Как обычно, на эту тему есть два мнения. Кто-то считает, что на патенте Книгу доходов можно вести по аналогии с УСН — завести в начале года одну книгу, и пока год не закончится, заносить в нее все свои доходы по всем патентам.

Есть другое мнение, согласно которому на каждый патент нужно заводить отдельную книгу. Т.е. если вы купили два патента: один с 1 февраля по 30 апреля, а другой с 1 марта по 30 июня, то нужно заводить две Книги:

- С 1 февраля по 30 апреля по первому патенту.

- С 1 марта по 30 июня по второму патенту.

Делая такой вывод, мы опираемся на Налоговый кодекс и Приказ Минфина.

Т.е. в Налоговом кодексе сказано, что предприниматели на ПСН должны вести Книгу доходов и порядок её заполнения утверждается Минфином. А Минфин в своём приказе, утверждающем порядок заполнения, говорит, что в книге учитываются доходы, полученные «в налоговом периоде (периоде, на который куплен патент)». Т.е. Книга заводится на каждый налоговый период. А каждый патент является самостоятельным налоговым периодом. Получается, что на каждый патент нужна своя Книга доходов.

Но если вам совершенно не нравится идея заводить под каждый патент отдельную Книгу, то, в принципе, вы можете пойти первым путём, и учитывать все доходы в одной Книге. К слову, именно так рекомендует делать налоговая, хоть мы с ней в этом и не согласны.

Заполнение КУДиР при УСН «доходы минус расходы» — примеры нужных страниц

Упрощенцам, применяющим шестипроцентный налог, не вменяется обязанность тотально контролировать, и тем более вносить в Книгу свои бизнес-расходы, так как они не влияют на налоговую базу при расчёте налога. Бизнесменам же на УСН «доходы — расходы» нужно вносить в отчётный документ все реквизиты по затратам.

Титульный лист КУДиР ИП на УСН 15% отличается от ставки 6% только строкой «Объект налогообложения»

Полный список затрат, которые ИП на УСН 15% имеет право принять к вычету, есть в статье №346.16 НК РФ, а также в приложении 2 к приказу Минфина РФ от 22.10.2012 г. №135н. При заполнении КУДиР и отчётности нужно руководствоваться этими нормативными актами. Приведём наиболее распространённые затраты, которые можно учесть при расчёте налоговой базы УСН «доходы минус расходы»:

- товарно-материальные ценности, сырьё, материалы для осуществления бизнес-деятельности;

- расходы на доставку ТМЦ и другие транспортные затраты;

- арендные платежи;

- НДС, выставленный контрагентам;

- торговый сбор, взносы;

- затраты на оплату труда работников, премии, другие мотивационные выплаты персоналу;

- расходы на интернет и пр.

Как уже говорилось, раздел I КУДиР для бизнеса на упрощёнке тоже нужен. Только в отличие от варианта УСН 6% здесь полноценно заполняются оба столбца: и доходы, и расходы.

В варианте УСН 15% заполняются уже и расходы, причём к ним нужно относиться особенно тщательно

Основные затраты бизнеса в развёрнутом виде отражаются в Книге учёта в блоке II. Это расчёт расходов на приобретение ОС, нематериальных активов. Внешне этот блок кажется массивным и сложным, но здесь нужно только точно вносить данные в столбцы. Здесь важен основополагающий подход — бизнес-траты можно принять к учёту, только если расходы экономически обоснованы, подтверждены документами и в перспективе несут ИП прибыль.

В разделе II указываются не только суммы затрат, ещё нужны и даты ввода ОС в эксплуатацию, и много других моментов

Отметим несколько важных моментов, которые нужно учесть при ведении КУДиР:

- при расчёте единого налога по УСН 15% учитываются только затраты на материалы, сырьё, другие ТМЦ только в тот момент, когда они складированы у ИП, оплачены контрагенту и реализованы;

- страховые взносы по ОМС, ОПС и ОСС за работников при УСН 15% не сокращают единый налоговый сбор, а включаются в налогооблагаемую базу в качестве расходов в полном объёме;

- личные траты индивидуального предпринимателя на УСН «доходы — расходы», напрямую не связанные с получением прибыли, запрещено ставить в КУДиР.

Несмотря на то что ведение бизнеса на упрощёнке считается элементарным, при ближайшем рассмотрении отчётности и учёта этого налогового режима всё становится не так и очевидно. Есть масса требований от налоговиков и подводных камней, которые могут спровоцировать неприятные моменты с ИФНС и штрафные санкции. Поэтому к налоговому учёту лучше изначально относиться серьёзно.

КУДиР для ИП и ООО в 2021 году

КУДиР

– книга учета доходов и расходов, которую обязаны вести:

- ИП на УСН, ОСН, ПСН, ЕСХН. То есть все, кроме плательщиков ЕНВД и тех ИП, кто применяет новый налоговый режим НПД.

- Организации на УСН.

КУДиР можно вести самостоятельно, т.е. вручную. Тем не менее при большом количестве доходно-расходных операций, в целях экономии времени и во избежание ошибок при заполнении КУДиР, лучше использовать предназначенные для этого программы или онлайн-сервисы.

Подача и заверение КУДиР

Сдавать КУДиР в налоговую инспекцию не нужно. Кроме того, с 2013 года отменено обязательное заверение книги учета доходов и расходов в налоговом органе. Однако, прошитая и пронумерованная КУДиР должна быть обязательно. Штраф за ее отсутствие для ИП – 200 рублей, для организаций – 10 000 рублей.

Бланки КУДиР

В зависимости от системы налогообложения в 2021 году используются следующие бланки книги учета доходов и расходов:

- КУДиР для УСН (подходит для ИП и организаций);

- КУДиР для ОСН;

- КУДиР для ЕСХН;

- КУД (книга учета доходов) для ПСН.

Заполнение КУДиР

Основные правила ведения КУДиР:

- На каждый налоговый период заводится новая книга учета доходов и расходов.

- Каждая операция заносится в хронологическом порядке отдельной строкой и подтверждается соответствующим документом (договор, чек, накладная, платежное поручение и т.п.).

- Пополнение счета и увеличение уставного капитала доходами не признаются и, соответственно, в КУДиР не заносятся.

- КУДиР может применяться в бумажном или электронном виде. При ведении книги в электронном виде по окончании налогового периода КУДиР необходимо вывести на бумажные носители.

- Книга должна быть прошнурована, пронумерована и подтверждена подписью руководителя и печатью (при наличии).

- Незаполненные разделы КУДиР также распечатываются и сшиваются в общем порядке.

- При отсутствии деятельности, прибыли или расходов ИП и организации должны иметь нулевую КУДиР.

Инструкция и образцы заполнения КУДиР

Ниже представлены инструкция и образцы КУДиР на УСН (подойдет также для ПСН и ЕСХН, поскольку они очень похожи и являются более простыми в заполнении).

Образцы заполнения КУДиР на УСН

Посмотреть заполненный образец КУДИР на УСН вы можете по этой ссылке.

Посмотреть заполненный пример нулевой КУДИР на УСН вы можете по этой ссылке.

Инструкция по заполнению КУДиР на УСН

Поле «Форма по ОКУД

» не заполняется.

В поле «Дата

» записывается год, месяц и число начала ведения книги (т.е. дата первой записи в КУДИР).

- Поле «ОКПО » заполняется, если у Вас есть информационное письмо из Росстата, в котором указан данный номер.

- В поле «Объект налогообложения » указываются «Доходы» или «Доходы, уменьшенные на величину расходов».

- Помимо этого не забудьте указать:

- год, за который заполняется КУДИР;

- название ООО либо ФИО ИП;

- ИНН и КПП для ООО или ИНН для ИП (предусмотрены два разных поля);

- юридический адрес ООО либо адрес места жительства ИП;

- номера расчетных счетов и название банков, в которых они открыты (если есть).

Содержит четыре таблицы (по одной на каждый квартал). Каждая таблица состоит из 5 граф (столбцов).

ГРАФА №1

. Порядковый номер записи.

ГРАФА №2

. Дата и номер первичного документа, подтверждающего доход либо расход.

При доходе:

- Если средства поступили в кассу

Полезные программы для заполнения КУДиР

Книгу учета можно оформлять в виде бумажного либо электронного документа.

Бумажная:

- в начале налогового периода нумеруется, прошивается, заверяется печатью ИП;

- заполняется чернилами либо пастой синего или черного цвета;

- ведется без использования корректирующих жидкостей — ошибка зачеркивается одной ровной линией, снизу записываются достоверные данные, ИП заверяет исправление подписью и (при наличии) печатью.

Важно! Лицу, работающему без печати, рекомендуется посетить налоговый орган и заверить книгу его печатью. Электронная ведется с помощью ПК, ноутбука либо гаджета, на который установлено специальное ПО, созданное для ведения учета и (как правило) сдачи отчетности

В конце налогового периода КУДиР распечатывается на бумагу, прошивается, заверяется. До заверения в журнал можно вносить любые исправления в электронном режиме, после — ошибки исправляются, как указано выше

Электронная ведется с помощью ПК, ноутбука либо гаджета, на который установлено специальное ПО, созданное для ведения учета и (как правило) сдачи отчетности. В конце налогового периода КУДиР распечатывается на бумагу, прошивается, заверяется. До заверения в журнал можно вносить любые исправления в электронном режиме, после — ошибки исправляются, как указано выше.

Для оформления электронного журнала учета можно пользоваться бесплатной либо платной программой.

В качестве бесплатной программы подходит обычный Excel, но мы рекомендуем софт, упрощающий учет, нередко обладающий полезными дополнительными функциями. Самое распространенное ПО:

- «Книга доходов и расходов»;

- ИП УСН 2;

- БухСофт (упрощенная версия);

- «Мое дело».

Популярнейшие платные программы:

- «1С:Бухгалтерия»;

- «Парус-Предприятие»;

- «Контур.Эльба».

Ведение КУДиР связано со знанием особенностей своего налогового режима, правильным разделением операций на подлежащие внесению в учетный журнал и не подлежащие, корректным оформлением первичных документов. Бизнес-субъекты, постоянно решающие сложные задачи, справляются и с учетом хозяйственных фактов, влияющих на размер налога.

*Размеры штрафов актуальны на август 2019 г.

Книги

Нормативные правовые актыОбщественные и гуманитарные наукиРелигия. Оккультизм. ЭзотерикаОхрана труда, обеспечение безопасностиСанПины, СП, МУ, МР, ГНПодарочные книгиПутешествия. Отдых. Хобби. СпортНаука. Техника. МедицинаКосмосРостехнадзорИскусство. Культура. ФилологияДругоеКниги издательства «Комсомольская правда»Книги в электронном видеКомпьютеры и интернетБукинистическая литератураСНиП, СП, СО,СТО, РД, НП, ПБ, МДК, МДС, ВСНГОСТы, ОСТыЭнциклопедии, справочники, словариДомашний кругДетская литератураУчебный годСборники рецептур блюд для предприятий общественного питанияЭкономическая литератураХудожественная литература

Правила ведения журнала учета доходов и расходов

Основной принцип внесения хозяйственно-финансовых фактов из «первички» — в порядке хронологии.

Вносить в книгу (журнал) следует операции:

- прописанные в ст.ст. 249-250 НК РФ;

- указанные в п. 1 ст. 346.16 НК;

- имеющие подтверждение первичными учетными документами.

К первичным документам, или «первичке», относятся кассовые чеки и приравненные к ним БСО, платежные поручения, банковские выписки, накладные, ордера.

Поступления фиксируются в журнале в непреложном порядке, а траты в КУДиР не записываются, если сумма расходов не играет роли при расчете налога.

Каждая последующая операция заносится в книгу с новой строки.

Обратите внимание! Момент, когда пора зарегистрировать расходную операцию, наступает не ранее чем по факту получения продукта либо услуги и перечисления поставщику окончательной оплаты. Авансовые платежи заказчиков услуг/товаров ИП, наоборот, нужно фиксировать в день прихода средств, не дожидаясь окончательного расчета

Такие поступления, как и все прочие, фиксируются кассовым методом — строго в день зачисления денег на счет либо уплаты наличными в кассу. Это касается даже получения платежей банковскими картами по эквайрингу

Авансовые платежи заказчиков услуг/товаров ИП, наоборот, нужно фиксировать в день прихода средств, не дожидаясь окончательного расчета. Такие поступления, как и все прочие, фиксируются кассовым методом — строго в день зачисления денег на счет либо уплаты наличными в кассу. Это касается даже получения платежей банковскими картами по эквайрингу.

Дополнительная информация! Если приходная операция, занесенная в книгу, в дальнейшем подлежит отмене (что подтверждается первичным документом), сумма платежа снова вписывается в графу «Доходы», но уже со знаком «минус».

На УСН (упрощенка)

Журнал учета доходов и расходов для ИП при УСН начинается с титульного листа. Здесь необходимо вписать:

- ФИО;

- ИНН;

- ОГРНИП;

- налоговый период (год, на который заведена книга);

- адрес, совпадающий с указанным при регистрации ИП в налоговом органе;

- объект налогообложения;

- банковские реквизиты.

Титулка заполняется так

Раздел I — это таблицы количеством одна на квартал. Сюда вносятся:

- порядковый номер операции;

- номер и дата первичного учетного документа;

- сведения об операции;

- сумма поступления;

- сумма траты.

Образец записей в раздел I

Расходы отражаются в книге только в том случае, если упрощенка действует по алгоритму «Доходы минус расходы».

Квартальный отчет

Когда истекает очередной квартал, в таблицу вносится итоговая сумма за эти три месяца и за весь истекший отрезок налогового периода (полугодие, 9 месяцев).

В разделы II и III при разновидности упрощёнки «Доходы» не вписывается ничего.

Раздел IV содержит данные о страховых взносах. ИП, который справляется без наемных работников, вносит суммы, уплаченные за себя. В ином случае указываются выплаты за себя и персонал.

Так вносятся сведения в раздел IV

С 2018 года бланк журнала учета содержит также раздел V, где фиксируются операции, связанные с торговым сбором. На сегодняшний день этот раздел обязаны заполнить только ИП, действующие на территории Москвы.

На ОСНО

ИП на ОСНО обязаны вести учет доходов и расходов — значит, в книге учета непременно отражаются как поступления, так и траты, сопряженные с хозяйственной деятельностью. Это объясняется тем, что применение ОСНО обязывает частного предпринимателя уплачивать НДФЛ.

Соответственно ИП должен бережно хранить всю без исключения «первичку» — не только подтверждающую законность извлеченных доходов, но и основания для понесенных расходов.

На ЕНВД

Индивидуальные предприниматели, платящие государству ЕНВД, — единственная категория занимающихся хозяйственной деятельностью физлиц, от которых заполнение журнала учета не требуется.

Соответственно налоговые органы не вправе применять к ИП на ЕНВД никаких взысканий в случае отсутствия КУДиР.

На патентной системе налогообложения

Патентная система налогообложения (аббр. ПСН) заключается в оплате хозяйствующим субъектом патента, который имеет фиксированную стоимость. Она определяется размером потенциального дохода на текущий год — показателя, зависящего в свою очередь от субъекта федерации, на территории которого оформляется патент.

Важно! Хотя ставка налога по ПСН – величина, независящая от реальных доходов и расходов, извлеченных / понесенных налогоплательщиком, он все равно обязан отражать финансово-хозяйственные факты, связанные с извлечением дохода, в КУДиР. Новый журнал учета заводится на каждый новый патент

Новый журнал учета заводится на каждый новый патент.

Где взять и как вести?

Данная книга может вестись электронно или вручную. Чтобы избежать ошибок, большинство субъектов экономической деятельности предпочитают использовать специальные онлайн-программы и вести электронные КУДиР.

Независимо от способа ведения книги, ее можно скачать на любом официальном портале с нормативно-правовыми документами в виде файла MS Excel, заполнять книгу на компьютере или распечатать для ведения вручную.

Преимущество электронного заполнения заключается в том, что в любой момент можно исправить ошибочно внесенные сведения. Если погрешности обнаружены после того, как Книга распечатана и прошита, ошибка зачеркивается, вносятся корректные данные, они заверяются подписью руководителя предприятия и печатью организации (при наличии). Аналогично делаются исправления, когда Книга заполняется вручную.

Порядок ведения книги:

| На бумажном носителе | Электронная форма |

До момента начала первой записи, нужно выполнить следующие действия:

|

Если предполагается ведение электронной книги, то по окончании отчетного периода документ:

|

Поскольку КУДиР выполняет функцию налогового регистра, и применяется для исчисления величины налога, то вносятся в документ только операции, учитываемые при расчете базы налогообложения для УСН.

В Книге последовательно отражаются все операции по доходам в графе «Доход» и по расходам — графа «Расход». При этом каждая новая запись вносится только на основании подтверждающих приход или выбытие денежных средств документов. Если таких подтверждающих документов нет, то данные в КУДиР не заносятся. Это будет считаться нарушением.

Отдельно Книга никуда не подается, а прикладывается к налоговой декларации по УСН. Тем не менее каждое предприятие обязано вести документ и предоставлять его для налоговой по первому требованию.

При наличии у предприятия обособленных структурных подразделений, КУДиР ведется налогоплательщиком, которым является головная организация. В Книгу заносится сумма доходных и расходных операций без привязки или разбивки по подразделениям.