Порядок открытия и использования корреспондентских счетов в 2019 году

Содержание:

- Чем отличается расчетный счет от корреспондентского

- Где узнать корреспондентский счёт банка

- Что такое расчетный счет?

- Какие документы нужны для открытия корреспондентского банковского счета?

- Структура корсчета

- Что такое расчетный счет

- Что такое корреспондентский счет

- Корреспондентский счет: перевод безналичных средств

- Расчетный счет

- Корреспондентский счет

- Реквизиты территориальных подразделений

- Информация о банке

- Открытие корсчета в коммерческом банке

- Какими бывают корреспондентские счета

- Корреспондентский счет организации: типы операций

- Операционное время для проведения расчетов по корреспондентским счетам, открытым в ПАО «Промсвязьбанк»

- Что такое расчетный счет

- Значение цифровой кодировки номера

- Расчетный счет

- Понятие расчетного и корреспондентского счетов

- Что такое корреспондентский счет

- Отличия от расчетного счета

- Что такое корреспондентский счет Сбербанка

- Может ли корсчет поменяться?

Чем отличается расчетный счет от корреспондентского

Мы сравнили два счета и выписали основные различия между ними:

| Расчетный счет | Корреспондентский счет |

| Открывают юридические лица и индивидуальные предприниматели | Открывают банки в других финансовых организациях |

| Можно использовать для займов | Используется только расчетов |

| Переводы осуществляются на основании платежных поручений компаний или ИП | Переводы осуществляются на основании платежных поручений от банков |

| Необходим для деятельности компаний или ИП | Необходим для деятельности финансовых организаций |

Распознать, является счет корреспондентским или расчетным не сложно. Первые 3 цифры у корреспондентского счета — 301, а у расчетного — 407 или 408. Последние 3 цифры корреспондентского счета — это БИК, а у расчетного — обычный номер в банковской информационной системе.

Где узнать корреспондентский счёт банка

Ничего сложного в этом нет. Реквизиты не являются секретными, поэтому банки без проблем предоставляют их всем желающим и указывают кор счет в свободном доступе. При наличии договора на банковское обслуживания все данные можно найти в нем.

Узнать номер всегда можно на сайте интересующего банка в разделе с реквизитами. Если у клиента есть доступ в онлайн-банкинг, то при формировании какого-либо платежного поручения все необходимые данные для операции, включая кор счет, будут занесены в документ автоматически. Обычно достаточно указать только БИК.

Также можно обратиться в сам банк. У каждой организации есть бесплатная горячая линия, где без проблем предоставят информацию. Можно посетить отделение банка и запросить реквизиты у менеджера. Но самый простой метод — получение информации в интернете, данные можно узнать за несколько минут.

Что такое расчетный счет?

Расчетный счет – это счет в банке, который используется для проведения каких-либо финансовых операций, не связанных с хранением на нем денежных средств и начислением процентов. Расчетный счет может быть открыт индивидуальным предпринимателем или юридическим лицом для:

- расчетов с контрагентами;

- уплаты взносов в государственный бюджет;

- получения оплаты от клиентов;

- выплаты заработной платы работникам и т.д.

Под расчетным счетом понимается некое хранилище денег предпринимателя. Они сконцентрированы в одном месте, но при необходимости он всегда может воспользоваться ими для проведения безналичной транзакции. Осуществление операций возможно только на основании распоряжения владельца счета.

У одного бизнесмена может быть открыто одновременно несколько расчетных счетов, каждый из которых будет обладать уникальным сочетанием цифр. Именно эта числовая комбинация необходима для того, чтобы деньги, которые отправил контрагент, поступили именно той организации, которой они предназначались.

Какие документы нужны для открытия корреспондентского банковского счета?

- копия файла регистрации банка (или финансовой компании), нотариально заверенная и апостилированная, включая (свидетельство о регистрации, меморандум и устав, реестр директоров, реестр акционеров)

- копия банковской лицензии (или лицензии на финансовые услуги), нотариально заверенная и апостилированная

- копия паспорта директора / акционера, нотариально заверенная

- документ, подтверждающий адрес проживания

- биографические данные директора / акционера

Данный перечень документов, неокончательный. Банк вправе запросить дополнительные документы для более детального изучения профиля потенциального клиента.

Структура корсчета

Корреспондентский счет состоит из 20-значного номера. Рассмотрим расшифровку на примере к/с Сбербанка.

301 01 810 0 00000000 608

- 301 – код для финансово-кредитного учреждения России;

- 01 – уникальный код, по которому идентифицируется финансовая организация;

- 810 – код валюты (810 – рубль, 840 – доллар, 978 – евро);

- 0 – контрольная цифра, рассчитывается по алгоритму;

- 00000000 – промежуточный код;

- 608 – последние три цифры БИК (у Сбербанка БИК 042406608).

Номера к/с Сбербанка в разных регионах будут отличаться.

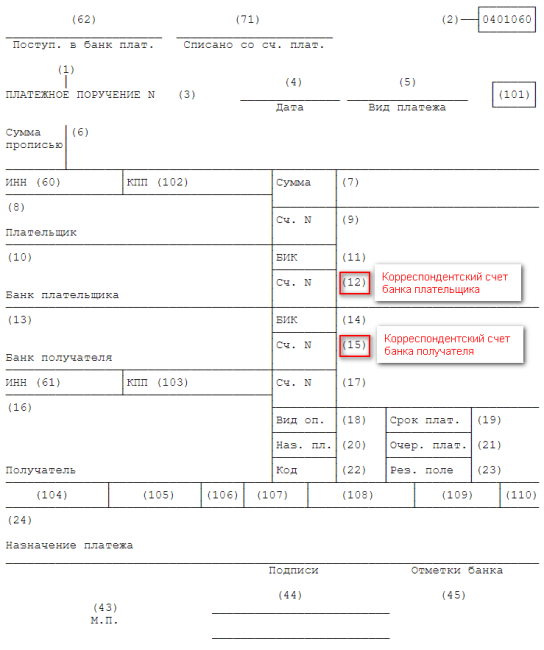

При любой приходно-расходной операции необходимо оформить поручение. У него есть установленная форма, в которую строго вписывается определенная информация. В поля 12 и 15 заносятся номера корсчетов банков плательщика и получателя. Рекомендую заранее узнать к/с, чтобы деньги пришли вовремя и по назначению.

Что такое расчетный счет

Расчетный счет открывают юридические лица и индивидуальные предприниматели для ведения бизнеса. С его помощью проводятся финансовые операции, прежде всего, уплата налогов. Помимо этого, законом запрещается проводить сделки по наличному расчету на сумму свыше 100 тысяч рублей, поэтому многие бизнесмены должны использовать расчетный счет. На расчетном счете лежат денежные средства, которые принадлежат компании или индивидуальному предпринимателю.

Главные задачи, которые выполняет расчетный счет:

- осуществление безналичных операций;

- перевод заработной платы работникам;

- обязательные перечисления в государственные органы.

Для того, чтобы открыть расчетный счет, необходимо обратиться в банковское учреждение или оставить онлайн-заявку на нашем сайте. После этого менеджер кредитной организации свяжется с отправителем и проконсультирует по условиям обслуживания. Счет открывается достаточно быстро, если предоставить весь пакет документов сразу. Стоимость открытия расчетного счета нужно узнавать у менеджера банка. Мы провели свой анализ банков и составили рейтинг самых выгодных предложений для открытия расчетного счета в 2020 году. В него вошли:

- Модульбанк;

- Точка;

- Тинькофф;

- Локобанк.

- переводить денежные средства поставщикам товаров и услуг;

- осуществлять обязательные переводы;

- снимать наличные деньги;

- получать безналичную оплату от юридических и физических лиц и прочее.

Имея расчетный счет в банке, можно подключить дополнительные банковские услуги: эквайринг, зарплатный проект, овердрафт, валютный контроль и прочее. Подробнее о расчетном счете можно прочитать на нашем сайте.

Закон не запрещает заводить несколько расчетных счетов, поэтому можно открыть их сколько угодно в разных банках.

Что такое корреспондентский счет

Корсчет используется для финансовых операций между юридическими лицами, ведущими финансовую деятельность.

Он используется для расчетов с Центробанком и требуется для:

- уплаты налогов;

- валютных операций;

- денежных переводов;

- перечисления з/п;

- размещения свободных средств и др.

Отрывают к/с в любых банках, их может быть несколько, количество не ограничено. Обязательно подписание соглашения.

Центробанк контролирует правомерность операций. Из показателей к/с формируется рейтинговая оценка компании.

Другие банки заводят счет в ЦБ РФ, чтобы вести учет, формировать резервы и т.д. Чтобы открыть к/с нужен пакет документов, включающий:

- заявление;

- копии лицензии, паспорта, учредительных документов, свидетельства о регистрации ФНС, приказов сотрудников;

- свидетельство ОГРН;

- заверение о принадлежности сотрудников к должности бухгалтера;

- образцы подписей данных сотрудников;

- оттиск печати;

- список учредителей/акционеров (при наличии).

К/с может открыть только финансовая организация. Даже если она находится за рубежом, все сведения обязаны каждый месяц отправляться в ЦБ РФ. Переводить средства и совершать другие операции между корсчетами одного учреждения незаконно.

Межбанковские операции происходят с использованием счетов, обслуживающих компании или сторонних к/с, открытых еще одной организацией. Иногда прибегают к помощи клиринговых центров.

Два типа корсчетов:

- Приходной. Предназначен для входящих средств, которые пересылаются только на расчетный счет владельца.

- Расходный. На него приходят деньги с р/с, пересылка допустима и на к/с хозяина, и иным лицам.

Три возможных варианта начисления процентов:

- Без начисления. Популярность корсчета снижается.

- Начисление по общим правилам. Обычно уровень к/с больше, чем у р/с.

- Начисление по повышенной ставке. Способ непопулярен, потому что банковская система усложняется.

Корреспондентские переводы бывают внутренними, происходящими внутри РФ на национальном рынке или международными, актуальными для валютных и всемирных рынков.

Порядок зачисления средств на счет контролирует ЦБ РФ. При переводе он уведомляет получателя и проверяет законность операции.

Если все в порядке, он присылает итоги проверки получателю, а уведомление о поступлении – РКЦ, который и переводит средства. Номер к/с состоит из 20-ти цифр.

Отличия от расчетного счета

Главное отличие в том, что расчетный счет может открыть любая фирма. Каждому клиенту банка разрешено проводить с его помощью такие операции, как:

- переводы;

- получение платежей;

- займы;

- выплаты з/п;

- выплаты по решению суда и др.

Не у всех компаний или ИП есть р/с, но они значительно облегчают работы. Разрешается иметь несколько счетов, но нужно выбрать один основной.

Внешнее отличие корреспондентского счета от р/с – структура. Номера обоих «кодируются», но по разному принципу.

Для перечисления средств в банк прописывается р/с компании и к/с ЦБ РФ, даже если сами средства направляются в другую кредитную организацию. В банке, где уже открыт р/с, не должно быть к/с этого лица.

Основные отличия

Проще всего отличия двух видов финансовых операций представить в таблице:

| Корреспондентский счет | Расчетный счет |

|---|---|

| Открывают банки в других банках. | Открывают небанковские учреждения. |

| Для работы с клиентами. | Для работы с банком. |

| Кредиты не выдают. | Кредиты выдают. |

Корреспондентский счет: перевод безналичных средств

Банки ввиду необходимости выполнения межбанковских расчетов, возникающих вследствие их взаимного кредитования, перевода средств между ними, ценных бумаг открывают корреспондентский счет. Перевод безналичных средств между поставщиками и клиентами за продукцию также обусловливает взаимные межбанковские расчеты.

Корреспондентские отношения можно разделить на две категории относительно географической ориентации:

- Внутренние. Межбанковские расчеты внутри страны, их присутствие на валютных, денежных национальных рынках.

- Международные. Межбанковские международные расчеты, их присутствие на валютных, денежных мировых рынках.

В практике КС открывают преимущественно банки, активно осуществляющие инкассовые, аккредитивные, переводные, другие расчетные операции за услуги, продукцию.

Расчетный счет

Расчетный счет открывается организации или индивидуальному предпринимателю в банковских учреждениях. Он имеет собственный баланс для хранения денежных средств и для проведения платежных операций с другими лицами. Расчетный счет выступает основным инструментом для осуществления безналичных расчетов.

На расчетном счете аккумулируется вся наличность, которой располагает предприятие или индивидуальный предприниматель, через него проводятся расчеты с поставщиками товаров и услуг, с налоговыми службами и пенсионными фондами, а также выплачивается заработная плата работникам организации. Центробанк заинтересован в том, чтобы все финансовые операции происходили в безналичной форме, поэтому он ввел ограничения по наличным расчетам в пределах ста тысячи рублей в рамках одного договора (ЦБ РФ от 20.06.2007 N 1843-У).

Корреспондентский счет

Корреспондентским называют специальный счет, который открывается в ЦБ или любой другой банковской организации. Во всех платежных документах, которые проводятся между отечественными банками, указывается именно он. Если идет речь о расчетах между странами, то эта составляющая не является обязательной.

Кредитные учреждения, между которыми возникают описанные отношения, называются корриспондирующими, а их отношения, соответственно, корреспондентские. Эти отношения делятся на виды в зависимости от того или иного критерия.

| По месту расположения | Внутренние (в пределах страны) |

| Внешние (межгосударственные) | |

| По типу транзакций | Обслуживание (предоставление услуг – трастовых и гарантийных; проведение сделок) |

| Межбанковские сделки (получение займов; купля/продажа ценных бумаг) | |

| По характеру | Прямые отношения |

| Через третье учреждение |

Обычно между банками открываются взаимные корреспондентские счета. При их открытии происходит обмен документацией (отчетность, копии лицензионных и уставных документов и т.д.). Это даст возможность обеим сторонам оценить надежность и платежеспособность друг друга. Важным пунктом при открытии является и договоренность о незлоупотреблении. Расчетный регламент, условия списания комиссий, режим обмена информацией, период действия договора, условия досрочного расторжения – все это прописывается на начальном этапе сотрудничества.

Финансисты выделяют три вида:

- «Ностро» (респондент открывает в учреждении-корреспонденте; «Ностро» числится на активе первого);

- «Лоро» (предоставляется корреспондентом для респондента и находится на пассиве первого);

- «Востро» (под этим словом понимают счет зарубежного учреждения в российской организации в рублях или иностранной валюте).

Отметим, что если рассматривать корреспондентский счет и расчетный счет – отличие в количестве цифр у них отсутствует – и тот, и тот имеет по 20 знаков.

Реквизиты территориальных подразделений

| Головной офис | 127051, г. Москва, Цветной бульвар, д. 18 | 30101810500000000976 | 7736046991 | 770201001 | 044525976 | 17527415 | 1027700024560 |

| Филиал в г. Екатеринбург | 620026, г. Екатеринбург, ул. Белинского, д. 61 | 30101810800000000921 | 7736046991 | 667102001 | 046577921 | 81184453 | 1027700024560 |

| Филиал в г. Краснодар | 350002, г. Краснодар, ул. Северная, д. 476 | 30101810000000000841 | 7736046991 | 231043001 | 040349841 | 87948644 | 1027700024560 |

| Филиал в г. Новосибирск | 630132, г. Новосибирск, ул. Челюскинцев, д. 18/2 | 30101810100000000708 | 7736046991 | 540745001 | 045004708 | 85000266 | 1027700024560 |

| Филиал в г. Санкт-Петербург | 191119, г. Санкт-Петербург, ул. Марата, д. 69-71А | 30101810900000000703 | 7736046991 | 784043001 | 044030703 | 77668599 | 1027700024560 |

| Филиал в г. Самара | 443010, г. Самара, ул. Вилоновская, д. 20 | 30101810800000000829 | 7736046991 | 631602001 | 043601829 | 80638047 | 1027700024560 |

Информация о банке

Акционерное общество коммерческий банк «Ситибанк» действует на территории России с 1992 года. Компания входит в состав ведущей мировой финансовой корпорации Citi с историей, превышающей 200-летний период. Председатель правления и президентом является Мария Львовна Иванова.

Для физических лиц коммерческий банк подготовил интересные кредитные и дебетовые карты, депозитные программы, ипотечные кредиты и прочие финансовые услуги. Обслуживание клиентов осуществляется при помощи Интернет — банка.

Отделения финансовой организации находятся в городах: Москва, Санкт-Петербург, Екатеринбург, Ростов-на-Дону, Вологда, Нижний Новгород, Казань, Самара и Уфа. Помимо этого, есть представительство в г. Новосибирск.

Открытие корсчета в коммерческом банке

Открывая корреспондентский счет организации, осуществляющей финансовую деятельность, коммерческий банк может потребовать следующие виды документов:

- заявление на открытие корсчета, которое должно быть подкреплено печатью кредитной организации и подписями руководителя и главного бухгалтера;

- копию лицензии на проведение финансовых операций, заверенную нотариусом;

- заверенные нотариусом копии учредительных документов;

- письмо от Банка России, в котором имеется подтверждение принадлежности лиц к должностям руководителя и главного бухгалтера финансового учреждения;

- карточка с образцами подписей уполномоченных лиц, которые имеют право проводить операции с денежными средствами, на счете и оттиском печати банковского учреждения, открывающего счет;

- копии приказов на лиц, которые имеют право расписываться на платежных документах;

- копии паспортов лиц, указанных в карточке, с образцами подписей, заверенные нотариусом;

- для обществ с ограниченной ответственностью – список учредителей, для акционерных обществ – перечень акционеров;

- заверенная нотариусом копия свидетельства, подтверждающего, что организация находится на учете в налоговой службе;

- копия письма от Росреестра с перечнем кодов статистики, принадлежащих организации;

- нотариальная копия свидетельства ОГРН.

Если кредитная организация намерена открыть корреспондентский счет своему филиалу, то ей необходимо предоставить:

- копию положения об учреждении филиала, заверенную нотариусом;

- нотариальную копию информационного письма от Центробанка, в котором указан порядковый номер филиала в Книге госрегистрации финансовых учреждений;

- оригинал доверенности, выписанной руководителю филиала головным офисом банка, которой подтверждаются его возможность открыть корсчет и распоряжение деньгами на нем;

- заверенная нотариусом копия свидетельства, подтверждающего, что филиал находится на учете в налоговой службе.

Какими бывают корреспондентские счета

Большинство крупных кредитных организаций РФ имеют не только российские, но и зарубежные корсчета. Связано это с желанием клиентов держать свои сбережения в иностранных банках и иметь возможность управлять своими накоплениями. После открытия корсчёта в кредитной организации – нерезиденте, российское финансовое учреждение получает возможность осуществлять валютные денежные операции по поручению клиентов.

Кор счет банка может быть трех видов:

- «Ностро», как правило, предназначается для осуществления расходных операций по оплате услуг различных компаний и частных лиц в России и за рубежом. При работе с ним используется межбанковский канал связи SWIFT.

-

«Лоро» − открывается по заявлению банка – респондента в банке – корреспондента. В процедуре могут принимать участие несколько кредитных организаций, а также ЦБ РФ. Расчеты осуществляются в иностранной валюте или рублях. Финансовые операции, производимые по поручению респондента, находят отражение в его пассиве.

- «Востро» − счёт, открываемый иностранным банком в финансовой организации, являющейся резидентом России. Через них допускается осуществление операций, как в национальной, так и в иностранной валюте.

Корреспондентский счет организации: типы операций

Корреспондентский счет организации схож с традиционным счетом с учетом специфики банка, где он открыт. Однако его отличает возможность зачислять кроме неиспользованной денежной массы банка деньги его клиентов, заемные деньги иных кредитных учреждений.

С помощью подобного счета вы сможете осуществлять различные финансовые операции, в частности связанные с открытием депозитов в Центробанке.

Межбанковские операции можно проводить тремя способами:

- Использование КС, которые обслуживают финансовые организации.

- Применение КС открытых коммерческими финучреждениями, в третьей кредитной организации.

- Создание клиринговых центров для проведения зачета взаимных требований.

Корреспондентский счет разрешено открывать в рублях либо инвалюте.

Операционное время для проведения расчетов по корреспондентским счетам, открытым в ПАО «Промсвязьбанк»

- КОРРЕСПОНДЕНТ — ПАО «Промсвязьбанк»; РЕСПОНДЕНТ — кредитная организация (резидент РФ или нерезидент РФ), на имя которой в ПАО «Промсвязьбанк» открыт корреспондентский счет в соответствующей валюте (далее ─ СЧЕТ); Т ─ текущий рабочий день в РФ; ДВ — дата валютирования.

В качестве единой шкалы времени при работе по СЧЕТУ определяется московское поясное время.

- Устанавливается следующее операционное время приема платежных поручений РЕСПОНДЕНТА:

Рубли РФ, до 17-00 дня Т, Т

Рубли РФ, до 19-00 дня Т, ТДоллары США, до 17-00 дня Т, ТДоллары США, до 19-00 дня Т, Т

ЕВРО:

при поступлении платежных поручений по системе «Телекс», на бумажном носителе; до 13-00 дня Т, Тпри поступлении платежных поручений по системам SWIFT, «Банк-Клиент», «PSB On-Line», до 15-30 дня Т, Т

Швейцарские франки, до 11-00 дня Т, Т

Английские фунты:

при поступлении платежных поручений по системе «Телекс», на бумажном носителе; до 13-00 дня Т, Тпри поступлении платежных поручений по системам SWIFT, «Банк-Клиент», «PSB On-Line», до 15-30 дня Т, Т

Молдавский лей, до 15-00 дня Т, Т

Белорусские рубли, до 12-00 дня Т, ТАрмянские драмы, до 11-00 дня Т, ТКазахстанские тенге, до 10-00 дня Т, ТДатские кроны, до 11-00 дня Т, ТНорвежские кроны, до 11-00 дня Т, ТШведские кроны, до 11-00 дня Т, ТКанадские доллары, до 16-00 дня Т, ТАвстралийские доллары, до 16-00 дня Т, Т+1 Дирхамы (ОАЭ), до 16-00 дня Т, Т+1 Японские йены, до 16-00 дня Т, Т+1 Польские злотые, до 16-00 дня Т, Т+1 Украинская гривна, до 16-00 дня Т, Т+2 Китайские юани, до 18-00 дня Т, Т+2

- Перечисление денежных средств по платежному поручению РЕСПОНДЕНТА со СЧЕТА, открытого в валюте, отличной от указанных в пункте 2 валют, осуществляется:— днем Т+2 — при условии поступления платежного поручения к КОРРЕСПОНДЕНТУ до 16-00 дня Т. При этом для целей исполнения платежных поручений списание денежных средств со СЧЕТА осуществляется днем Т+1;— днем Т+3 — при условии поступления платежного поручения к КОРРЕСПОНДЕНТУ после 16-00 дня Т. При этом для целей исполнения платежных поручений списание денежных средств со СЧЕТА осуществляется днем Т+2.

- В случае поступления платежных поручений по перечислению средств в любой валюте в пользу КОРРЕСПОНДЕНТА или на счета клиентов КОРРЕСПОНДЕНТА, открытые у КОРРЕСПОНДЕНТА, операционное время приема платежных поручений РЕСПОНДЕНТА устанавливается до 20-00 независимо от валюты СЧЕТА.

- При совпадении ДВ, проставленной в платежном поручении РЕСПОНДЕНТА, с выходным/праздничным днем в стране происхождения валюты СЧЕТА перечисление денежных средств со СЧЕТА осуществляется в ближайший рабочий день в стране происхождения валюты СЧЕТА, для чего КОРРЕСПОНДЕНТ изменяет ДВ соответствующим образом.

- Устанавливается следующее операционное время приема документов о зачислении денежных средств на СЧЕТ РЕСПОНДЕНТА:— Рубли РФ: время поступления документа о зачислении денежных средств на СЧЕТ РЕСПОНДЕНТА до 24-00— Иностранная валюта: время поступления документа о зачислении денежных средств на СЧЕТ РЕСПОНДЕНТА до20-00

- Порядок и сроки исполнения платежных поручений РЕСПОНДЕНТА, порядок зачисления денежных средств на СЧЕТ РЕСПОНДЕНТА в случае поступления соответствующих документов в операционное или внеоперационное время устанавливается Договором корреспондентского счета между КОРРЕСПОНДЕНТОМ и РЕСПОНДЕНТОМ.

Что такое расчетный счет

Расчетный счет оформляется для субъектов коммерческой деятельности и используется для совершения операций, направленных на получение прибыли. На таких счетах, как правило, хранятся все деньги, которыми располагает организация или ИП.

Основное назначение счета:

- выполнение безналичных транзакций;

- выплата зарплаты сотрудникам;

- оплата налогов, госпошлин, страховых взносов и т. д.

Расчетный счет состоит 20 чисел. Например, в счете 12452840566667000777 цифры 124 означают счет 1 порядка, 52 — счет 2 порядка, 840 — валюта, в которой хранятся деньги, 5 — проверочный код, 6666 — код отделения, 000777 — номер счета.

Значение цифровой кодировки номера

Корреспондентский счёт – это учётный номер, состоящий из 20 цифр, каждая из которых несет определенную информацию. Первая пятерка отражает номера балансовых счетов 1-го и 2-го порядка. Начальные три цифры для кредитных организаций РФ это всегда число «301». Балансовые счёта 2-го порядка закреплены индивидуально за каждым банком и отражены в значениях 4-й и 5-й цифры.

Следующая тройка обозначает кодировку используемой валюты, для рубля это «810». Идущая за ней цифра предназначена для проверки, вычисляется она при помощи специального алгоритма. Далее, с 10-го по 17-й знаки следует обозначение, указывающее код счёта кредитной организации в банке-корреспонденте. Последняя тройка совпадает с конечными цифрами БИК банка.

Расчетный счет

Расчетный счет и корреспондентский счет – разница в этих двух понятиях немалая, несмотря на то, что имеют они схожую специфику. Чтобы понять, в чем заключаются отличия, нужно подробно рассмотреть их определения.

Итак, расчетным счетом (текущим, чековым или до востребования) является учетная запись, которая используется финансовым учреждением для учета денежных операций конкретного клиента. Его состояние на текущий момент – это сумма денежных средств, которые принадлежат этому клиенту. Для получения пассивного дохода (т.е. процентов) или для накапливания сбережений его не используют.

Основное его предназначение – создание быстрой и надежной возможности входа к денежным средствам по первому требованию. Доступ можно осуществить посредством различных каналов передачи распоряжений.

В одном финансовом учреждении клиент может иметь несколько расчетных счетов (например, для разных валют или в зависимости от целевого назначения денег).

Понятие расчетного и корреспондентского счетов

Чтобы компания имела возможность осуществлять безналичные расчеты со своими контрагентами, ей необходимо оформить расчетный счет. Подобный счет представляет собой упорядоченный набор двадцати цифр, который присваивается каждому предприятию. Счет является уникальным, и должен отражаться в документации, оформляемой при денежных расчетах с компанией.

Действующее законодательство РФ установило ограничение на наличные расчеты. В случае, когда сумма сделки по контракту превышает 100 тыс. руб., то компания или ИП должны оформить банковский счет, а не осуществлять операцию с помощью наличных средств.

Посредством расчетного счета проводятся такие банковские операции:

- финансовые переводы между деловыми партнерами или бюджетными организациями;

- использование средств, внесенных через кассу наличными;

- снятие денег для использования наличных средств на нужды производства, либо на личные потребности в условиях, если владелец бизнеса ИП.

Фактически, рассматриваемый счет является своеобразным хранилищем финансов предпринимателя. Деньги сохраняются в ведомстве банка, однако субъект наделяется правом расходовать их в любой момент. При этом все расчетные процедуры происходят только с согласия основателя счета.

Предприниматель или компания могут иметь сразу несколько счетов. При этом они могут концентрироваться как в одном банке, так и находиться в нескольких учреждениях. Каждый счет, тем не менее, представлен уникальной комбинацией и предоставляет пользователю полный комплект банковских услуг в контексте использования счета.

В свою очередь, банки также нуждаются в проведении разных безналичных операций ввиду специфики осуществляемой деятельности. С целью упростить расчеты между банками составляется соглашение, которое называется корреспондентским.

Такой контракт может визироваться как разными банками друг между другом, так и с одной стороны рядовой кредитной компанией, а с другой – ЦБ РФ. Услугами ЦБ РФ банки пользуются в тех ситуациях, когда существует потребность в обеспечении сохранности собственных средств. Это обусловлено тем, что множество банков вынуждены покинуть рынок, потеряв не только свои средства, но и деньги вкладчиков. Такая статистика сложила практику, в результате которой оформление соглашения с Центробанком – первый этап создания кредитной компании.

Следовательно, корреспондентский счет (или корсчет) – это расчетный счет для банковской структуры, который предназначен для расчета одного банка с другим.

Существуют такие виды корсчетов:

- ностро – счет одного банка в другом;

- лоро – счета, которые банк регистрирует прочим кредитным организациям;

- востро – банк оформляет счета зарубежным организациям. При этом нередко, как демонстрирует практика, данный вид корсчета ошибочно именуется «лоро».

Подразумевается, что для расчетов между контрагентами, чьи счета находятся в разных банках, также необходим корсчет организации. Так, если в платежном поручении отмечается счет компании из другого банка, то необходимо прописывать также корсчет этого банка для проведения платежа.

Если расчеты происходят в рамках одного и того же банка, то указание корсчета не является актуальным.

Корреспондентский договор может предполагать несколько сторон. Подобное обуславливается потребностями производства и спецификой осуществляемых всеми участниками сделки платежей.

Что такое корреспондентский счет

Корреспондентский счет — это счет, используемый для взаиморасчетов между банками. То есть такой счет может быть открыт только банку, а не ИП или ООО. Если вы переводите деньги со своего счета на счет, созданный в другом банке, то для успешного выполнения транзакции нужны сведения о корр. счете данного финансового учреждения.

Существуют следующие виды корр. счетов:

- Ностро — открывается одним финучреждением (А) в другом (Б).

- Лоро — формируется в одном банке (Б) для другого (А).

- Востро — создается банком для международных финансовых учреждений.

Межбанковские операции по корр. счетам осуществляются следующими способами:

- В обоих банках на ранее оговоренных условиях или в одном из банков, который является более крупным.

- На базе счетов, открытых фин. учреждениями в третьем банке. Например, выполнение транзакций с помощью Центробанка.

- Посредством использования клиринговых центров, где их участники осуществляют зачет взаимных договоренностей.

Корр. счет формируется из 20 чисел, каждое из которых имеет определенное значение. Например, в счете 30155840677777777022 цифры 301 означают номер счета 1 порядка, 55 — номер счета 2 порядка, 840 — код валюты, 6 — проверочный код, 77777777 — код счета в банке, 022 — БИК.

Снятие средств с корр. счета возможно только с согласия финансового учреждения, открывшего его.

Отличия от расчетного счета

В глазах обывателя часто расчетный и корреспондентский счета – одно и то же. Но это не так. Рассмотрим в таблице, чем они отличаются:

| Параметры сравнения | Расчетный счет | Корреспондентский счет |

| Кто открывает | Любое юридическое лицо, ИП и лицо, занимающееся частной практикой | Банки и другие финансово-кредитные организации |

| Назначение | Для обслуживания деятельности юридических лиц, ИП и лиц, занимающихся частной практикой при посредничестве банка | Для обслуживания деятельности кредитных организаций при посредничестве других кредитных организаций |

| Возможность получения кредита | Есть | Нет |

| Документооборот | Поручение от юрлица, ИП и лица, занимающегося частной практикой, банку | Поручение от банка другому банку |

| Как пишется номер | Может начинаться с цифр 407 или 408. В конце 20-значного ряда обычный номер в банковской системе | Всегда начинается с цифр 301. Заканчивается тремя последними цифрами БИК |

Что такое корреспондентский счет Сбербанка

Двадцатизначный индивидуальный номер, присваиваемый каждой банковской организации, и служащий для регистрации операционных сведений, называется корреспондентским счетом. Зная номер корсчета, контролирующие органы могут просматривать информацию о состоянии счет и движении средств по нему.Корреспондентский счет является одним из основных информационных ресурсов, позволяющих ЦБ судить о надежности коммерческой банковской организации, ее состоянии и законности производимой ею действий. При образовании отрицательного значения на корсчете, операции по переводам денежных средств будут недоступны.Такой способ идентификации присущ не только крупным банкам, таким как Сбербанк, корсчет присваивается любой организации осуществляющей коммерческую деятельность в банковском секторе РФ. Номера данного типа уникальны и ни в коем случае не повторяются. Узнать номер Корреспондентского счета не составит труда, данные общедоступны на официальной интернет-странице выбранного банка. Данные правила не касаются распространения информации об операциях и балансе. Получение данных сведений требует специальных прав, которыми обладает ЦБ и некоторые частные организации, например, те, что ведут аудиторскую деятельность.

Как использует корсчет банк?

После того, как мы определились с тем, кому и для чего необходим корсчет в реквизитах, посмотрим, как он используется. По своей сути – он являет собой некий депозит, созданный по принципу «до востребования».

Только в данном случае управлять им может не частное лицо, а кредитно-финансовая организация.

На этом «депозите» размещаются не только средства самого банка, но и заемные средства, финансы клиентов. С использованием этого счета и происходит отрытые депозитных счетов в Центральной Банке РФ.

К примеру, если на этом счете оказывается сумма денежных средств меньше, чем минимально допустимая, то эта организация на данный момент испытывает финансовые трудности.

Структура номера коррсчета

Теперь о том, сколько знаков корреспондентский счет имеет. Обычно у каждой страны здесь своя специфика.

В России традиционно количество цифр корреспондентского счета составляет 20 знаков – десятичных разрядов. Причём первые 3 разряда (т. н. счёт первого порядка) – всегда 301.

Далее показан пример, сколько цифр в корреспондентском счете:

К/с: 30101810700000000145

БИК: 044525145

Балансовые счёта 2-го порядка закреплены индивидуально за каждым банком и находят отражение в значениях 4-й и 5-й цифры коррсчёта.

Идущая следом тройка обозначает кодировку используемой валюты. Для российского рубля это – «810». Следующая цифра служит для проверки. Её определяют с помощью специального алгоритма.

Многие интересуются, сколько нулей корреспондентский счет включает. Отвечаем: обычно их подряд идёт 8.

Что касается последних 3-х цифр номера корреспондентского счёта, который открывают в самой кредитной организации (18-й, 19-й, 20-й разряды), то они обозначают трёхзначный условный номер участника расчётов. Кстати, они полностью соответствуют 7-му, 8-му и 9-му разрядам БИК (банковский идентификационный код).

ИНФОРМАЦИЯ

Что зашифровано в КС?

Что такое корреспондентский счет Сбербанка России? Выше мы писали, что счет состоит из двадцати цифр, они не берутся случайным образом, в них сокрыта необходимая информация.

- первые три числа – обозначение принадлежности банка к РФ. Это или 201 или 301;

- после идет номер персонального банковского счета, состоящего из 14 цифр;

- и последние три числа обозначают банковский индивидуальный код (БИК).

Сам БИК имеет от семи- до девятизначного набора цифр, и назначается он тоже Центральным Банком РФ, и является обязательным реквизитом, как способ узнать назначение платежа. БИК находится в открытом доступе, и его можно найти на официальном сайте банка, в личном кабинете (ЛК), позвонив или придя в филиал банка.

КС соединен с регионом, в котором находится банк, поэтому сколько бы ни было филиалов у Сбера, КС привязан к Москве. Т. е. даже если в реквизитах написано местоположение счета, обычно для совершения перевода средств достаточно указать лишь цифры.

Может ли корсчет поменяться?

Такое решение принимает Центральный Банк России, а коммерческие банковские компании обязаны подчиняться. Поэтому и БИК и корреспондентский номер могут быть в любой момент изменены

Клиенту стоит обращать внимание на актуальные данные

В случае, если допустить ошибку в общих реквизитах, т. е. БИКе, КС или ИНН, то деньги не смогут быть переведены и не дойдут до адресата, они будут возвращены отправителю. А все путешествие денежных средств может занять до 10 рабочих дней.

Обычно БИК и корсчет меняются из-за смены в названии банка или изменения юридического местонахождения. В любом случае все решения диктуются именно ЦБ.

Как можно изменить корреспондентский счет?

ЦБ РФ может рассмотреть вопрос об изменении основных реквизитов банковской организации

Для корректной работы с переводами, требуется обращать особое внимание на актуальность идентификационных данных банковской организации.При допущении ошибок в одном из реквизитов, денежные средства не будут получены адресатом, произойдет их возврат отправителю. На отмену ошибочного перевода и возврат денег на счет отправителя может быть затрачено до 10 суток (рабочих).Смена реквизитов, как правило, сопутствует изменению юридического статуса, названия или местоположения банка

Проверка на актуальность

Нужно помнить, что корреспондентский счет также может измениться. Как уберечь себя и свои финансы, не попасть в неловкую ситуацию? Для начала разберемся, в каких ситуациях меняются корсчета:

- в случае смены наименования организации;

- при смене БИКа;

- в слиянии, поглощении и т.д.