Особенности выдачи аванса новому сотруднику в первый месяц работы

Содержание:

- Налогообложение и выплата налогов

- Поводы для получения аванса

- Аванс по зарплате в 2020-2021 году — расчет по новому

- Ответственность за нарушение сроков выплаты аванса и зарплаты

- Что такое аванс и в какие сроки его необходимо выдавать?

- Аванс пропорционально отработанному времени

- Как выдается аванс за первую половину месяца

- Размер аванса: от чего зависит и как регулируется?

- Сколько процентов от зарплаты составляет аванс

Налогообложение и выплата налогов

Компания как налоговый агент должна удержать из зарплаты сотрудника подоходный налог. У работников-резидентов им облагаются все доходы, полученные как на территории страны, так и за ее пределами, а у нерезидентов — только полученные внутри России.

НК РФ устанавливает несколько видов ставок. Обычно применяются ставки 13% для резидентов и 30% для нерезидентов.

В 2015 году были приняты новые нормы, которые определяют даты таких событий, как возникновение дохода, удержания и срок оплаты НДФЛ. Днем возникновения дохода в виде зарплаты является последний день месяца. Начисленную сумму налога нужно удержать из зарплаты во время ее выплаты. Перечислить в бюджет его нужно не позднее дня, следующего за датой оплаты (п.6 Ст. 226 НК РФ).

А вот налог с отпускных и больничных может быть уплачен не позднее последнего дня месяца, в котором они были выданы. При этом все подобные суммы можно перечислить в налоговую один платежным поручением.

На сумму начисленной зарплаты фирма обязана посчитать и перечислить из собственных средств социальные взносы. К ним относятся:

- Взносы в ПФР — 22%;

- Взносы в медицинский фонд — 5,1%;

- Взносы в соцстрах на случаи больничного или из-за материнства — 2,9%;

- Взносы в соцстрах по травматизму — в зависимости от характера деятельности.

Начисление производится в момент расчета зарплаты сотрудника. Все эти взносы должны быть уплачены в единый день — не позже 15 числа месяца, который идет за отчетным. В случае, если этот день попадает на выходной или праздничный, то срок сдвигается вперед на ближайший рабочий.

При этом необходимо помнить, что все данные налоги и взносы начисляются и уплачиваются только непосредственно с самой зарплаты. Согласно действующему законодательству, первая часть зарплаты, выплачивая фирмой — аванс, не требует моментального исчисления и уплаты НДФЛ с аванса и взносов, т. к. расчетным периодом при ее исчислении является месяц. Именно по окончании этого времени определяется ее полный размер и тогда уже происходит налогообложение подоходным налогом и исчисление взносов в фонды.

Важно! Уплачивать НДФЛ раньше времени фирма не имеет права, поскольку он должен быть перечислен из доходов сотрудников, а не уплачен из собственных средств компании. В судебной практике возникали ситуации, когда перечисленные таким образом суммы вообще не признавались инспекцией как налог

В то же время перечислить заранее страховые взносы можно, поскольку срок их уплаты не привязан к моменту выплаты зарплаты.

Это интересно: Может ли быть зарплата меньше МРОТ

Поводы для получения аванса

Поводом для написания заявления на аванс могут служить самые разные обстоятельства: свадьба или рождение ребенка, заболевание родственника или близкого человека, необходимость срочной выплаты кредита, ремонт, крупная покупка и т.д. Аванс является лучшей альтернативой срочным займам, проценты по которым, как известно, неимоверно высоки.

ФАЙЛЫ

Следует отметить, что заявление на выдачу аванса пишется тогда, когда аванс не предусмотрен трудовым договором между работником и работодателем или же его срок или размер отличаются от необходимых.

Еще один, совершенно отдельный, повод для получения аванса работником: служебная поездка или иные корпоративные нужны (покупка канцтоваров, материалов или оборудования).

В этом случае в заявление на аванс будущий командировочный или другой сотрудник предприятия обязан написать цель получения аванса, а также как именно он намерен расходовать полученные средства. Деньги выдаются строго под отчет и остаток должен быть возвращен обратно в кассу компании. Если же денег не хватит, то бухгалтерия обязана доплатить работнику недостающие средства. При этом, все действия должны подтверждаться документально.

Аванс по зарплате в 2020-2021 году — расчет по новому

Известный каждому бухгалтеру термин «аванс» в законодательстве именуется зарплатой первой половины месяца.

Ранее действующее постановление Совмина СССР №566 предоставляло возможность администрации и представителям рабочего коллектива договариваться о размерах авансовых выплат работникам.

На сегодняшний день действуют распоряжения Минтруда, устанавливающие определенные жесткие правила начисления и выплат первой части зарплаты за месяц, опирающиеся на нормы ТК РФ, а их нарушение может вылиться в крупный штраф согласно КоАП РФ.

В какие сроки выплачивается аванс и вторая часть заработной платы?

Аванс по зарплате в законодательстве

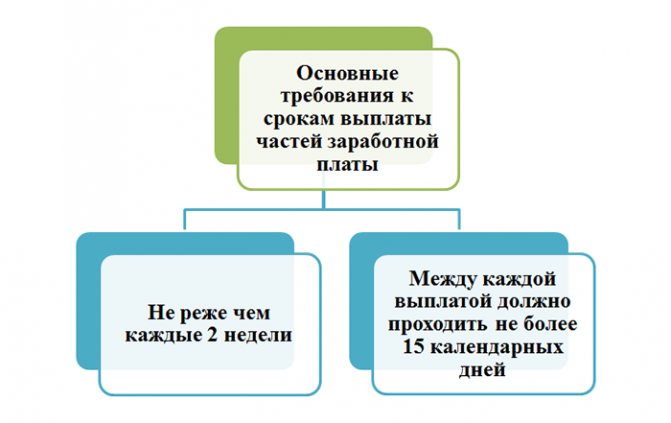

Выплата аванса упоминается и регламентируется в ряде нормативных актов и статей законодательства. Прежде всего, это ТК РФ, ст. 136. Из ее положений вытекает два вывода:

- работник должен получать заработную плату двумя частями, дважды в месяц;

- сроки выплат организация устанавливает самостоятельно.

Выплата аванса, таким образом, является процедурой обязательной и должна быть прописана в ЛНА. В статье декларируется и необходимость выдачи расчетных листков работникам перед выплатой зарплаты.

Раньше аванс, как правило, начислялся в процентном отношении от оклада работника за месяц, многие работодатели считали излишним выдавать сотрудникам авансовые расчетные листки. Теперь эта часть зарплаты носит нефиксированный характер, а значит, администрации пренебрегать их выдачей рискованно. Ставить в известность работников об их заработной плате – обязанность администрации (ст. 136 ТК).

Вопрос: Можно ли установить заработную плату за первую половину месяца в размере 40% от оклада и как удержать НДФЛ?Посмотреть ответ

Аванс может выдаваться в период 16-30 (31), основная заработная плата – до 15-го числа следующего месяца. КоАП РФ (ст. 5.27) предполагает штраф до 50 тыс. руб. за пропуск сроков выплат, увеличение максимальных интервалов между первой и второй частями заработной платы.

Конкретные даты выдачи сумм могут быть прописаны:

- в колдоговоре;

- в трудовом соглашении;

- в правилах внутреннего распорядка фирмы;

- в иных ЛНА, касающихся выплат заработной платы.

Минтруд еще 2017 году выпустил письмо, которое устанавливает и разъясняет правила, касающиеся авансовых выплат, которые действуют в настоящее время. В феврале текущего года чиновники министерства выпустили еще одно письмо, касающееся выплаты аванса и НДФЛ по нему.

Нужно ли исчислять и перечислять в бюджет НДФЛ с аванса по зарплате (п. 2 ст. 223, п. 6 ст. 226 НК РФ)?

Минтруд рекомендует

Чиновники декларируют: тезисы документов не являются нормативными актами и разъяснениями к ним, однако в письмах изложена официальная позиция Министерства, следовательно, в ходе проверок инспекторы будут руководствоваться именно ей. Основная мысль, содержащаяся в документе (№14-1/В-725 от 10/08/17 г.): аванс следует начислять с учетом отработанного по факту времени за соответствующий период.

Если работник каждый месяц получает оклад и доплаты (надбавки) фиксированного характера, обе части ФЗП следует включить в расчет аванса.

В то же время доплаты (надбавки), учесть которые до полного расчета заработной платы невозможно, в аванс не включаются. К примеру, работник совмещает две должности, доплата за совмещение известна заранее, ее учитывают в расчете.

Важно! Коэффициенты районного характера применяются только к полной сумме заработка за месяц, они также не включаются в аванс, только в окончательный расчет на месяц (док-т №11-4/ООГ-718 от 18/04/17 г.)

Ответственность за нарушение сроков выплаты аванса и зарплаты

Опоздание с выплатой

Статья 236 ТК РФпредусматривает материальную ответственность за невыплату заработной платы в срок. С суммы, которая была задержана, ежедневно начисляются проценты. С 3 октября 2021 года их размер был увеличен до 1/150 учетной ставки ЦБ РФ в день, включая день после установленного срока выплаты и день фактического расчета. Это минимальный размер компенсации, но работодатель может ее увеличить по своей инициативе. Компенсация выплачивается вместе с выплатой задержанной суммы.

Кроме материальной, за задержку зарплаты предусмотрена административная ответственность — предупреждение или штраф.

| Кого оштрафуют | Первичный штраф | Повторный штраф |

| Должностное лицо | 1 000 — 5 000 рублей | 10 000 — 20 000 рублей |

| Виновный ИП | 1 000 — 5 000 рублей | 10 000 — 20 000 рублей |

| Виновное юрлицо | 30 000 — 50 000 рублей | 50 000 — 70 000 рублей |

Повторным нарушением считается невыплата зарплаты в течение года со дня вступления в силу постановления о первом штрафе. Кроме этого к должностному лицу может быть применена дисквалификация на срок от 1-го года до 3-х лет. Все штрафы перечислены в ст. 5.27 КоАП РФ.

Сотрудник имеет полное право бойкотировать нерадивого работодателя. Статья 142 ТК РФ при задержке зарплаты более чем на 15 дней работник может прекратить исполнять свои должностные обязанности, например, перестать ходить на работу или бездельничать на рабочем месте. Единственное условие — работник должен письменно уведомить об этом работодателя.

На работу нужно вернуться не позднее следующего рабочего дня после того, как работодатель письменно сообщит, что готов выплатить зарплату в день возвращения сотрудника.

Не каждый работник может позволить себе такое поведение. Есть ситуации, когда приостановление работы не допускается:

- нельзя прекратить работать в периоды ЧП;

- не могут перестать выполнять свои обязанности сотрудники Вооруженных Сил РФ, госслужащие, работники оборонных предприятий, правоохранительный органов;

- нельзя отказаться от работы в организациях, обслуживающих особо опасные виды производств;

- не могут перестать работать сотрудники, деятельность которых связана с обеспечением жизнедеятельности населения (энергообеспечение, отопление, водоснабжение и так далее).

Выплата раньше срока

Если работодатель безосновательно выплачивает зарплату раньше срока, то нарушает статью 142 ТК РФ. Это может оцениваться как нарушение трудового законодательства и наказываться в соответствии с ч.1 ст. 5.27 ТК РФ, аналогично задержке зарплаты.

| Кого оштрафуют | Первичный штраф | Повторный штраф |

| Должностное лицо | 1 000 — 5 000 рублей | 10 000 — 20 000 рублей |

| Виновный ИП | 1 000 — 5 000 рублей | 10 000 — 20 000 рублей |

| Виновное юрлицо | 30 000 — 50 000 рублей | 50 000 — 70 000 рублей |

Вероятность привлечения к ответственности за такое нарушение крайне мала, потому что ничьи права не нарушаются. Если ваши работники вас не ненавидят, то точно не станут жаловаться. Но во избежание нарушения положений ТК РФ, рекомендуем перечислять зарплату строго в даты, установленные локальными нормативными актами.

Что такое аванс и в какие сроки его необходимо выдавать?

Все, кто работал по найму, понимают, что такое аванс на практическом уровне. Во второй половине месяца работники получают определенную сумму. Как правило, она составляет какой-то процент от оклада. Эту часть оплаты труда, которую работники получают в течение расчетного месяца, и называют по традиции авансом. Если же обратиться к трудовому законодательству, основой которого является ТК РФ, то там это понятие в явном виде отсутствует. Но сам порядок выплаты зарплаты ТК РФ регламентирует. Законом от 03.07.2016 № 272-ФЗ были внесены соответствующие изменения в ст. 136 кодекса. В действующей редакции указанной статьи определяется, что работники должны получать оплату труда не реже чем раз в 2 недели и не позднее 15 календарных дней со дня окончания расчетного периода.

Понятно, что полностью рассчитать зарплату за месяц сложнее, чем начислить аванс. Поэтому на практике в организации сначала определяют дату выплаты зарплаты. В соответствии со ст. 136 ТК РФ она должна быть установлена в период с 1 до 15 числа следующего месяца. Какое конкретно число выбрать в этом диапазоне, зависит от организации учета на предприятии. Чем лучше организован обмен информацией между службами и выше степень автоматизации учета, тем раньше можно начислить и выплатить зарплату.

После установления даты выплаты зарплаты к ней нужно прибавить полмесяца (15 дней). Так и определяется дата выплаты аванса в соответствии с требованиями ТК РФ. Например, если срок для выплаты зарплаты установлен 4 числа, то аванс нужно выдать не позднее 19, если 8, то не позднее 23 и т. д.

А если выдать аванс раньше, чем через 15 дней? Например, 12 числа при дате выплаты зарплаты 5. В этом случае от аванса до следующей выплаты зарплаты пройдет больше 20 дней, что превышает установленный ТК РФ срок. В этом случае организация может быть привлечена к ответственности за нарушение порядка выплаты.

Подробне об этом см. «Зарплата раньше срока может повлечь штраф».

Аванс пропорционально отработанному времени

Трудовые инспекторы не против, если вы рассчитаете аванс пропорционально отработанному времени (формула ниже)

Для них важно, чтобы вы учли требование постановления Совмина СССР от 23.05.57 № 566. В документе установлено правило: размер аванса за первую половину месяца должен быть не ниже тарифной ставки рабочего за отработанное время

Это положение цитирует:

- Минтруд в письме от 05.08.2013 № 14-4-1702;

- Верховный суд в постановлении от 06.06.2016 № 29-АД16-10.

Формула. Аванс с учетом отработанного времени

Пример 4

Расчет аванса пропорционально отработанному времени Оклад С.Н. Ерофеева — 20 000 руб. В феврале 2017 года 18 рабочих дней. Первую половину месяца с 1 по 15 февраля — 11 рабочих дней Ерофеев отработал полностью. Компания платит аванс 17-го числа исходя из оклада пропорционально отработанному времени. Какую сумму аванса получит работник? Решение Работник получит 17 февраля аванс 12 222,22 руб. (20 000 руб. : 18 раб. дн. × 11 раб. дн.).

НДФЛ при расчете аванса пропорционально отработанному времени

Способ расчета аванса в примере 4 выше полностью соответствует официальным рекомендациям трудовиков. Однако, с точки зрения бухгалтеров и налоговиков, он недостаточно хорош. Во-первых, к моменту расчета аванса бухгалтер должен иметь полную информацию о времени, отработанном в первой половине месяце каждым работником. Но закрывать табель два раза в месяц большинство работодателей не хочет. Во-вторых, могут возникнуть трудности с расчетом НДФЛ. Например, работник уйдет на больничный с 16-го числа и проболеет до конца месяца. По итогам месяца суммы к выдаче нет. Получится, что аванс — это зарплата за месяц. Но удержать НДФЛ не из чего. Рассмотрим эту ситуацию на примере.

Пример 5

Во второй половине месяца работник болел Воспользуемся условиями примера 4 выше. 17 февраля С.Н. Ерофеев получил аванс за февраль пропорционально отработанному времени в сумме 12 222,22 руб. С 16 февраля по 15 марта 2021 года работник находился на больничном. Права на вычеты у Ерофеева нет. Как удержать НДФЛ с зарплаты за февраль? Решение В день перечисления аванса — 17 февраля 2021 года бухгалтер не удерживал НДФЛ, так как Налоговый кодекс этого не требует. Ведь дата получения дохода еще не наступила. Отработанного времени во второй половине февраля у работника нет. Зарплата за отработанное в феврале время равна 12 222,22 руб. Сумма НДФЛ — 1589 руб. (12 222,22 руб. × 13%). По итогам февраля бухгалтер не будет доначислять зарплату Ерофееву. 2 марта нет суммы к выдаче. В связи с этим у бухгалтера нет возможности в этот день удержать НДФЛ. Бухгалтер удержит налог при ближайшей выплате денег — 17 марта 2017 года (в пятницу) из аванса за март, перечислит налог не позже 20 марта 2021 года (в понедельник).

Как пояснить налоговикам разницу между датами получения дохода и удержания НДФЛ

В примере 5 выше возник значительный временной разрыв между днем получения дохода и датой удержания НДФЛ. Эту разницу инспекторы увидят в форме 6-НДФЛ (см. пример 6 ниже).

Пример 6

Записи в 6-НДФЛ Продолжим предыдущий пример. 17 февраля С.Н. Ерофеев получил аванс 12 222,22 руб. Эта сумма оказалась его итоговой зарплатой за февраль (дата получения дохода — 28.02.2017). Бухгалтер удержал налог 1589 руб. только 17 марта. Как заполнить блок строк 100-140 в разделе 2 формы 6-НДФЛ? Решение Записи в разделе 2 формы 6-НДФЛ смотрите ниже (образец 4)

Образец 4. Фрагмент 6-НДФЛ за I квартал 2021 года

В ситуации из примера 6 налоговики так же, как в примере 2 в начале статьи, попросят пояснить, почему в разделе 2 формы 6-НДФЛ за I квартал 2021 года в строке 100 стоит дата — 28 февраля 2021 года, а в строке 110 дата — 17 марта 2021 года. Ведь между этими датами была выплата денег работникам — 2 марта 2021 года. Бухгалтер должен написать пояснения. Образец пояснений смотрите выше (образец 2). Штраф за недостоверные сведения в форме 6-НДФЛ налоговики не начислят. Бухгалтер отразил в отчете правдивую информацию, налоговые права работника не нарушил (письмо ФНС от 09.08.2016 № ГД-4-11/14515).

Как выдается аванс за первую половину месяца

Трудовой кодекс нюансы выплаты аванса не регламентирует.

Порядок выдачи аванса по заработной плате ничем не отличается от выплаты зарплаты за месяц:

- составляется ведомость по форме Т-53;

- сотрудник ставит подпись в специально отведенной ячейке ведомости и получает денежные средства;

- после выплаты аванса данная ведомость с подписями прикладывается к расходному кассовому ордеру по форме КО-2;

- в бухучете фиксируется проводка Дт 70 Кт 50.

Аванс также может быть выплачен на банковскую карту сотрудника. Перед этим работодатель должен получить от сотрудника письменное согласие на получение зарплаты на банковский счет.

Как оформить такое заявление, читайте в статье «Заявление на перечисление зарплаты на карту — образец».

Проводка при выплате аванса работнику на карту выглядит так: Дт 70 Кт 51.

Если у вас есть доступ к К+, смотрите пошаговую инструкцию по выплате зарплаты. Если доступа нет, получите бесплатный пробный доступ и переходите в Путеводитель по заработной плате.

Как вести учет зарплаты в бухучете, см. здесь.

ВНИМАНИЕ! Работник вправе изменить кредитную организацию, уведомив об этом работодателя. С 06.08.2019 срок на уведомление — не позднее чем за пятнадцать календарных дней до дня выплаты заработной платы

(п. 4 ст. 136 НК РФ).

Размер аванса: от чего зависит и как регулируется?

Размер аванса зависит от размера зарплаты.

Размер авансовой выплаты — величина непостоянная. Она также регулируется кодексом, из чего следует, что:

Заработная плата за первую половину месяца должна составлять не менее тарифной ставки работника за отработанный период;

Сумма рассчитывается не условно, а с учетом рабочего времени, потому перед начислением составляются табели рабочего графика согласно уставу предприятия;

Чаще всего, выплата составляет менее 50% от основной заработной платы

Именно поэтому, при определении приблизительной суммы аванса стоит обратить свое внимание и на иные составляющие ежемесячного труда: например, надбавки за тяжелые рабочие условия, дополнительные работы либо замещение коллег.. В свою очередь, на размеры аванса не будут влиять стимулирующие премии или вознаграждения

В свою очередь, на размеры аванса не будут влиять стимулирующие премии или вознаграждения.

Так почему же чаще всего аванс составляет именно сорок процентов от зарплаты? Это связано с тем, что размер первой выплаты должен быть соразмерен труду работника.

При вычитании НДФЛ из полного оклада мы получаем общую сумму, равную 87%. Тем самым, при разделении полученной суммы мы получаем примерно 40%.

При установлении меньшей суммы аванса работодатель нарушает Трудовой Кодекс РФ. Вообще, для сокращения рисков объем выплаты лучше считать не в процентах, а непосредственно в валютном эквиваленте.

Принято, что сотрудник получает свою заработную плату в последнее число ежемесячно. Потому, начисление суммы аванса фиксируется непосредственно в ведомостях. При этом, в бухгалтерском отчете пометок не появится, а проводки будут проходить. Они идентичны тем, что фиксируются при выдаче ЗП.

То есть, после выдачи авансовой суммы за работником закрепляется дебиторский долг, который будет погашен уже в день выдачи заработной платы. Именно поэтому на момент выдачи аванса так же не выдаются расчетные листки. Работодатель получит их уже при выдаче ЗП во второй половине месяца.

При выдаче аванса так же не учитывается НДФЛ, так как этот процент удерживается лишь один раз в месяц, и уже непосредственно с итоговой заработной платы. Так же не стоит выплачивать проценты во внебюджетные фонды.

Если же сумма будет перечислена в последний день месяца, выплата НДФЛ обязательна.

Сколько процентов от зарплаты составляет аванс

Существует (распространены) несколько вариантов начислять, а также выплачивать авансовый платеж:

- заранее выплатить сотруднику;

- рассчитаться с командированным сотрудником перед выездом.

Аванс, является частью оплаты заказчику при окончательном расчете. Также средства могут выдаваться в счет расчетов, которые предстоит оплатить. Такие выплаты называют предоплатой или авансированием.

Объем зарплаты

Такое понятие, как «аванс», на территории России отсутствует и не прописано в Трудовом кодексе. Существует только понятие «заработная плата», которую выплачивает руководитель дважды в месяц. Несмотря на то что в России отсутствует аванс, выплата не исключена. Каждый руководитель должен в трудовом договоре, оговорить сроки по выплате авансового платежа, его размер.

Стоит обратить внимание читателей на то, что аванс в 2020 году обязательно выплачивается, как и зарплата. Доход работника (сотрудника) состоит из типов:

- аванс (первая часть зарплаты, которая выплачивается в первой половине месяца).

- полный расчет за отработанный месяц (за оставшуюся половину месяца).

Пример расчета авансового платежа

Работники (сотрудники) различных фирм, организаций и предприятий могут самостоятельно рассчитать размер фиксированных выплат. Наши специалисты приводят читателям пример, как легко может считаться сумма аванса.

Допустим, что фиксированный оклад работника составляет 50 000 рублей. Налог, перечисленный с оклада, будет составлять 50 000 × 13 % = 6 500 рублей.

Выплачивается авансовый платеж 15-го числа каждого месяца.

Аванс за текущий месяц, исходя из того, что он будет выплачен в срок, будет равен (50 000 – 6 500) : 20 × 10 = 21 750 рублей, где 20 – рабочие дни в данном месяце, 10 – количество отработанных дней.

Кому и когда положена 13 зарплата

Сумма аванса

Такая выплата, как аванс, не является фиксированным процентом от самой суммы зарплаты. Аванс – это доход (зарплата) сотрудника за отработанный период времени в начале месяца (первой половине).

Важно помнить о том, что ставки по тарифам (оклады) у работников различных специальностей, отличаются и поэтому аванс, который начисляется как процент от зарплаты, будет разным по сумме.

Подведя итог, становится видно, что за первую отработанную половину месяца зарплата должна быть рассчитана исходя из оклада.

Кроме основного и тарифного оклада, которые устанавливаются работнику за отработанный период времени, начисляются и надбавки. Они, в свою очередь, делятся на такие виды, как:

- доплата за отработанное ночное время;

- выплата за стаж;

- надбавка при совмещении работником должностей;

- другие выплаты и доплаты.

Стоит не забывать о том, что сумма аванса (процента) будет всегда зависеть от многих факторов. Точного ответа о выплате нет.

Премии и выплаты по компенсациям (оплата сверх нормы, выходы в выходные и праздники), могут рассчитываться только в конце месяца. Такие выплаты могут платить при расчете зарплаты. Они не входят в сумму авансового платежа.

Сроки выплаты аванса

Согласно новому правилу, должно быть не более пятнадцати дней между выплатой зарплаты и авансом.

Если руководитель организации, предприятия или индивидуальный предприниматель выплатил заработную плату сроком до двадцатого числа, то аванс уже начисляется не позднее пятнадцатого.

В том случае, если выплата аванса прошла 25-го числа, то зарплата должна выплачиваться уже не позже 10-го. Это говорит о том, что аванс и зарплата, согласно ст. 136 Трудового кодекса РФ, обязаны выплачиваться не реже двух раз на протяжении месяца.

Штрафы за невыплату аванса

Нашим специалистам часто задают вопрос: обязательно ли руководитель предприятия должен начислить своим сотрудникам аванс, а также вовремя выплатить его? Руководитель не имеет права приостанавливать начисления и выплаты по зарплате.

Для этого предусмотрены административные штрафы, согласно КоАП России:

- для лиц, которые занимаются индивидуальным предпринимательством, штраф за нарушение выплат, составит 1 000 до 5 000 рублей;

- для организаций такой штраф обойдется от 30 000 до 50 000 рублей;

- для лиц, занимающих должностные места, штраф составит от 1 000 до 5 000 рублей или предупреждение.

Примечательно то, что за гранями закона находится выплата работнику зарплаты один раз в месяц. Организация (предприятие), выплачивая зарплату один раз, нарушает трудовое законодательство.

Внимание! В рамках нашего портала вы совершенно бесплатно можете получить консультацию корпоративного юриста. Задайте ваш вопрос в форме ниже!