Исправляем 2-ндфл бывшим работникам

Содержание:

- Письмо Федеральной налоговой службы от 24 марта 2016 г. № БС-4-11/5110@ “Об НДФЛ при зачете взаимных долгов”

- Алгоритм возврата

- Господдержка предприятий при трудоустройстве безработных граждан

- Сроки и порядок сдачи справки в налоговую

- Господдержка предприятий при трудоустройстве безработных граждан

- Алгоритм возврата

- Порядок заполнения 2-НДФЛ за 2021 год

- Уточненная справка 2-НДФЛ

- Как выглядит справка 2-НДФЛ

- О ПРОВЕДЕНИИ ЗАЧЕТОВ

- Что говорит законодатель?

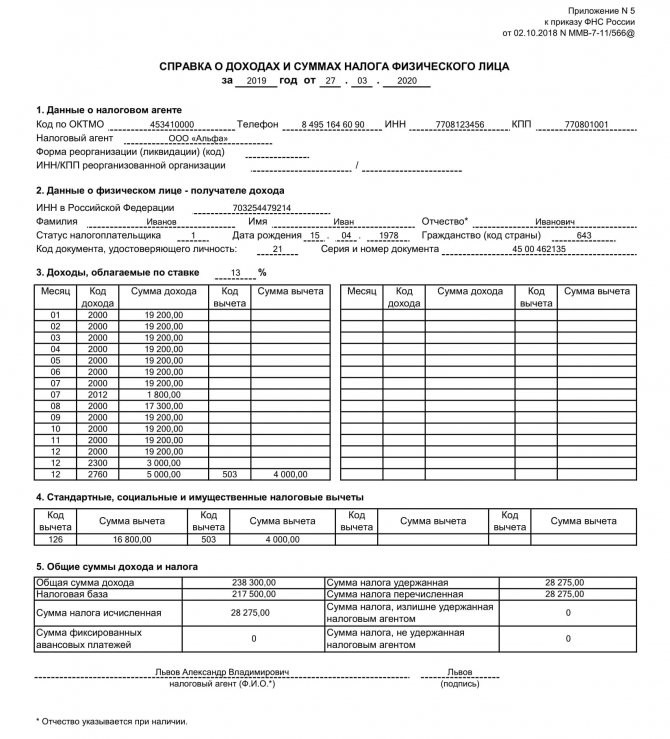

- Образец заполнения 2-НДФЛ в 2020 году

- Срок сдачи 2-НДФЛ за 2021 год

Письмо Федеральной налоговой службы от 24 марта 2016 г. № БС-4-11/5110@ “Об НДФЛ при зачете взаимных долгов”

21 апреля 2016

Вопрос: В 2015 году физическое лицо взяло у компании заем 200 000 рублей под 12 процентов годовых. Гражданин платит проценты ежемесячно, а сумму займа должно вернуть 31 марта 2016 года. С этим же физическим лицом компания заключила договор аренды на пять месяцев. Ежемесячная плата по договору равна 40 тыс. рублей. Общая сумма – 200 тыс. рублей (40 000 руб. х 5 мес). Компания не перечисляет ежемесячную плату, а планирует 31 марта зачесть взаимные долги в сумме 200 000 рублей. Согласно новой редакции статьи 223 НК РФ при зачете взаимных требований на дату подписания акта у физического лица возникает доход. Значит, с арендной платы надо исчислить НДФЛ – 26 000 руб. (200 000 руб. x 13%). Есть два варианта, как действовать дальше.

1 вариант. При зачете надо исчислить НДФЛ с арендной платы – 26 000 руб., удержать эту сумму из зачтенной суммы и перечислить в бюджет не позднее дня, следующего за датой подписания акта о взаимозачете.

2 вариант. При зачете надо исчислить НДФЛ с арендной платы – 26 000 руб. Исчисленную сумму НДФЛ компания не может удержать у физического лица, так как не выдает ему никаких денежных средств. Значит, по итогам года надо подать сведения о полученном доходе и невозможности удержать налог.

Просим Вас разъяснить, какой из этих вариантов правильный?

Ответ: Федеральная налоговая служба рассмотрела запрос о порядке налогообложения доходов физических лиц в случае прекращении обязательств по сделкам зачетом встречных однородных требований и сообщает следующее.

В соответствии со статьей 410 Гражданского кодекса Российской Федерации одним из способов прекращения обязательства является зачет встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования.

Согласно пункту 1 статьи 226 Налогового кодекса Российской Федерации (далее – Кодекс) российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в пункте 2 статьи 226 Кодекса, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную в соответствии со статьей 224 Кодекса. Указанные организации являются налоговыми агентами.

Пунктом 2 статьи 226 Кодекса предусмотрено, что исчисление сумм и уплата налога в соответствии с указанной статьей Кодекса производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 214.3, 214.4, 214.5, 214.6, 226.1, 227 и 228 Кодекса.

В соответствии с положениями пунктов 3 и 4 статьи 226 Кодекса исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со статьей 223 Кодекса, нарастающим итогом с начала налогового периода применительно ко всем доходам, в отношении которых применяется налоговая ставка, установленная пунктом 1 статьи 224 настоящего Кодекса, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога. Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Согласно подпункту 4 пункта 1 статьи 223 Кодекса дата фактического получения дохода определяется как день зачета встречных однородных требований.

Учитывая изложенное, российская организация, заключившая с физическим лицом договор аренды принадлежащего ему имущества, признается налоговым агентом в отношении начисленных к выплате данному физическому лицу сумм арендной платы и, соответственно, должна исполнять обязанности по исчислению, удержанию и перечислению в бюджет налога на доходы физических лиц в порядке, предусмотренном статьей 226 Кодекса.

Поскольку в рассматриваемой ситуации в результате прекращения обязательств по сделкам зачетом встречных однородных требований выплат физическому лицу денежных средств не производится, налог с суммы дохода налоговым агентом не удерживается.

На основании пункта 5 статьи 226 Кодекса при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

| Действительный государственныйсоветник РФ 2-го класса | С.Л. Бондарчук |

Алгоритм возврата

Обнаружив факт излишнего удержания, руководство фирмы обязано следовать порядку возврата, прописанному в НК РФ:

- Сообщить работнику об излишнем удержании НДФЛ. Форма такого сообщения может быть произвольной, а порядок уведомления согласовывается с работником заранее (Минфин, документ №03/04/06/6-112 от 16/05/11 г.). Установлен десятидневный срок с момента обнаружения нарушения для отправки такого сообщения сотруднику фирмы. В уведомлении обязательно должна быть указана сумма к возврату (НК РФ, ст. 231-1, ст. 6.1-1).

- Дождаться, когда сотрудник напишет заявление с просьбой о возврате НДФЛ (ст. 231-1 НК и письма Минфина). Заявление может быть подано в период до 3-х лет с момента, когда налог был уплачен (ст. 78-7 НК). Деньги возвращаются работнику только на его счет, в безналичном виде. В заявлении номер счета обязательно указывается.

- Вернуть сотруднику переплату в 3-месячный срок после получения заявления от сотрудника. Если этот срок проигнорировать, то за каждый последующий календарный день работодатель обязан начислить проценты и уплатить их вместе с возвращенной суммой. Ставка по процентам равна актуальной на момент нарушения ставке рефинансирования ЦБ.

Возникшую переплату по налогу можно погасить за счет текущих платежей НДФЛ, т.е. уменьшить сумму НДФЛ за счет сумм, начисленных с доходов данного сотрудника либо других сотрудников, независимо от ставки налога, которая применялась при расчетах, и видов дохода.

Если фирма по какой-то причине не имеет возможности вернуть сотруднику излишне удержанный у него налог, необходимо обратиться в ФНС, предоставив заявление о необходимости возврата НДФЛ физическому лицу в установленные законом сроки. К заявлению прилагаются документы, в которых отражен факт переплаты, и налоговые документы-расчеты на удержание НДФЛ (выписки из реестров НУ за соответствующий период).

На заметку! Если налоговый агент уплачивал НДФЛ «впрок», т.е. в счет будущих платежей, и допустил переплату, ФНС не признает ее переплатой по налогу на доходы, поскольку уплата данного налога за счет налогового агента недопустима. В этом случае фирме следует обратиться с заявлением в ФНС о возврате «налога, не являющегося НДФЛ», который был ошибочно уплачен. Возможен и зачет этой суммы в счет других налогов (письмо №ГД-4-8/2085@ от 06.02.17 г.).

Работник может вернуть НДФЛ, обратившись в ФНС:

- если фирма, где он работал, ликвидирована;

- если работник приобрел в текущем календарном году статус резидента РФ.

В последнем случае переплата возникает из-за разницы ставок НДФЛ для резидентов и нерезидентов (соответственно 13 и 30% от доходов). При обращении налогоплательщик предоставляет декларацию на доходы и заявление с указанием счета, на который будет перечисляться излишне удержанный налог. Необходимо подтвердить и статус резидента РФ документами, имеющимися в наличии у работника (копии регистрационных документов по месту жительства, миграционной карты и пр.).

Может случиться так, что сотрудник уже уволен, а бухгалтерия обнаружила переплату по налогу с его доходов. В этом случае излишне удержанный НДФЛ фирма обязана сотруднику вернуть.

Возврат оформляется тем же порядком и по тому же алгоритму, который приведен выше: уведомление, заявление сотрудника, перечисление ему средств.

Если до окончания года сотрудник на уведомление не ответил и заявления не написал, по нему формируется справка 2-НДФЛ, где указывается факт и сумма переплаты. Экземпляр такой справки целесообразно отправить сотруднику вместе с уведомлением.

Если сведения в налоговую уже отправлены, а сотрудник заявил свое право на возврат, сумма должна быть возвращена.

После этого в ИФНС подается корректирующая справка 2-НДФЛ, в которой излишне удержанный налог отражаться не будет. Кроме того, в форме 6-НДФЛ обязательно указывается сумма перечисленного сотруднику на счет излишне удержанного НДФЛ в том отчетном периоде, в котором прошло перечисление.

Бухгалтерские записи по операциям возврата НДФЛ представляют собой корректировочные проводки – сторно Дт 70 Кт 68/НДФЛ.

Вкратце

Возврат НДФЛ сотруднику производится после того, как он будет уведомлен об излишне удержанной с доходов суммы. Возврат производится на основании заявления сотрудника, только безналичным порядком на банковский счет физлица.

При невозможности перечислить налог руководство фирмы обязано обратиться в ИФНС с заявлением об этом, с приложением соответствующих сведений по НДФЛ из регистров НУ. Игнорирование налоговым агентом обязанностей по возврату НДФЛ ведет к необходимости им уплаты дополнительных процентов за каждый день просрочки.

Господдержка предприятий при трудоустройстве безработных граждан

27.04.2021 Владлена Владлена

Новая субсидия работодателям от ФСС за трудоустройство безработных граждан, зарегистрированных в службе занятости.

Read more

Самое читаемое

- 3-НДФЛ образец заполнения

- Справка о доходах работника для соцзащиты: как составить

- Форма CЗВ‑ТД: инструкция по заполнению

- Руководство по заполнению формы РСВ за 2021 год

- Форма СЗВ-КОРР в 2021 году — инструкция и примеры заполнения

- 6-НДФЛ: инструкция по заполнению и пример

- Начинающему ИП: какими документами нужно оформлять хозяйственные операции

- Что нужно знать ИП о расчетном счете

- Декларация по налогу на имущество за 2021 год

- Полный перечень отраслей, в наибольшей степени пострадавших в условиях коронавирусной инфекции

Темы

2-НДФЛ 6-НДФЛ АСК НДС Восстановление НДС Выездная проверка Вычет НДС ЕАЭС ЕНВД Заработная плата Иностранные фирмы Камеральная проверка Контур.Экстерн МРОТ МСП НДС НДС 0% НДФЛ Налоги Налог на имущество Налог на прибыль Нарушения Оплата труда Отчетность ПСН ПФР Пенсионные взносы Проверка контрагентов РСВ Расчет НДС Самозанятые Страховые взносы Трудовая книжка Трудовые отношения УСН Уплата налогов ФНС ФСС декларация по НДС начисление НДС обложение НДС письмо Минфина письмо ФНС счет-фактура электронная отчетность

Контур.НДС+

Модуль «НДС+» в системе Контур.Экстерн позволяет снизить риски на каждом этапе работы с НДС: оценить благонадежность контрагентов, исключить ошибки и расхождения в данных, правильно подготовить декларацию, консультируясь с экспертами, быстро ответить на требование ФНС о пояснениях.

Сроки и порядок сдачи справки в налоговую

В 2021 году компании должны подавать справку о доходах и суммах налога физического лица в налоговую инспекцию в составе 6-НДФЛ, но не каждый квартал, а один раз в год. То есть первая справка должна быть заполнена по итогам 2021 года и сдана в налоговую до 1 марта 2022 года.

Расчет 6-НДФЛ вместе со справкой нужно направить в отделение, где организация или ИП числится налогоплательщиком. Расчет 6-НДФЛ и справку те, у кого больше 10 сотрудников, сдают только в электронном виде. Организации и ИП, у которых 10 сотрудников и меньше, могут выбирать форму сдачи — бумажную или электронную.

Отдельные правила касаются организаций с несколькими обособленными подразделениями:

- Юрлица, головная организация которых находится в одном муниципальном образовании, а обособленные подразделения — в другом, получают право выбора одной инспекции в муниципальном образовании, в которую они будут сдавать отчетность по всем обособкам.

- Юрлица, у которых головное и обособленные подразделения находятся в одном муниципалитете, могут отчитываться в налоговую по месту учета головного подразделения.

Чтобы использовать это право, нужно сообщить о своем выборе до 1-го января всем налоговым инспекциям, в которых подразделения организация состоят на учете. В течение года изменить решение нельзя. Новое уведомление предоставляется в налоговую только если изменяется количество обособок или происходят другие изменения, влияющие на порядок сдачи отчетности.

Господдержка предприятий при трудоустройстве безработных граждан

27.04.2021 Владлена Владлена

Новая субсидия работодателям от ФСС за трудоустройство безработных граждан, зарегистрированных в службе занятости.

Read more

Самое читаемое

- 3-НДФЛ образец заполнения

- Справка о доходах работника для соцзащиты: как составить

- Форма CЗВ‑ТД: инструкция по заполнению

- Руководство по заполнению формы РСВ за 2021 год

- Форма СЗВ-КОРР в 2021 году — инструкция и примеры заполнения

- 6-НДФЛ: инструкция по заполнению и пример

- Начинающему ИП: какими документами нужно оформлять хозяйственные операции

- Что нужно знать ИП о расчетном счете

- Декларация по налогу на имущество за 2021 год

- Полный перечень отраслей, в наибольшей степени пострадавших в условиях коронавирусной инфекции

Темы

2-НДФЛ 6-НДФЛ АСК НДС Восстановление НДС Выездная проверка Вычет НДС ЕАЭС ЕНВД Заработная плата Иностранные фирмы Камеральная проверка Контур.Экстерн МРОТ МСП НДС НДС 0% НДФЛ Налоги Налог на имущество Налог на прибыль Нарушения Оплата труда Отчетность ПСН ПФР Пенсионные взносы Проверка контрагентов РСВ Расчет НДС Самозанятые Страховые взносы Трудовая книжка Трудовые отношения УСН Уплата налогов ФНС ФСС декларация по НДС начисление НДС обложение НДС письмо Минфина письмо ФНС счет-фактура электронная отчетность

Контур.НДС+

Модуль «НДС+» в системе Контур.Экстерн позволяет снизить риски на каждом этапе работы с НДС: оценить благонадежность контрагентов, исключить ошибки и расхождения в данных, правильно подготовить декларацию, консультируясь с экспертами, быстро ответить на требование ФНС о пояснениях.

Алгоритм возврата

Обнаружив факт излишнего удержания, руководство фирмы обязано следовать порядку возврата, прописанному в НК РФ:

- Сообщить работнику об излишнем удержании НДФЛ. Форма такого сообщения может быть произвольной, а порядок уведомления согласовывается с работником заранее (Минфин, документ №03/04/06/6-112 от 16/05/11 г.). Установлен десятидневный срок с момента обнаружения нарушения для отправки такого сообщения сотруднику фирмы. В уведомлении обязательно должна быть указана сумма к возврату (НК РФ, ст. 231-1, ст. 6.1-1).

- Дождаться, когда сотрудник напишет заявление с просьбой о возврате НДФЛ (ст. 231-1 НК и письма Минфина). Заявление может быть подано в период до 3-х лет с момента, когда налог был уплачен (ст. 78-7 НК). Деньги возвращаются работнику только на его счет, в безналичном виде. В заявлении номер счета обязательно указывается.

- Вернуть сотруднику переплату в 3-месячный срок после получения заявления от сотрудника. Если этот срок проигнорировать, то за каждый последующий календарный день работодатель обязан начислить проценты и уплатить их вместе с возвращенной суммой. Ставка по процентам равна актуальной на момент нарушения ставке рефинансирования ЦБ.

Возникшую переплату по налогу можно погасить за счет текущих платежей НДФЛ, т.е. уменьшить сумму НДФЛ за счет сумм, начисленных с доходов данного сотрудника либо других сотрудников, независимо от ставки налога, которая применялась при расчетах, и видов дохода.

Если фирма по какой-то причине не имеет возможности вернуть сотруднику излишне удержанный у него налог, необходимо обратиться в ФНС, предоставив заявление о необходимости возврата НДФЛ физическому лицу в установленные законом сроки. К заявлению прилагаются документы, в которых отражен факт переплаты, и налоговые документы-расчеты на удержание НДФЛ (выписки из реестров НУ за соответствующий период).

Работник может вернуть НДФЛ, обратившись в ФНС:

- если фирма, где он работал, ликвидирована;

- если работник приобрел в текущем календарном году статус резидента РФ.

В последнем случае переплата возникает из-за разницы ставок НДФЛ для резидентов и нерезидентов (соответственно 13 и 30% от доходов). При обращении налогоплательщик предоставляет декларацию на доходы и заявление с указанием счета, на который будет перечисляться излишне удержанный налог. Необходимо подтвердить и статус резидента РФ документами, имеющимися в наличии у работника (копии регистрационных документов по месту жительства, миграционной карты и пр.).

Может случиться так, что сотрудник уже уволен, а бухгалтерия обнаружила переплату по налогу с его доходов. В этом случае излишне удержанный НДФЛ фирма обязана сотруднику вернуть.

Возврат оформляется тем же порядком и по тому же алгоритму, который приведен выше: уведомление, заявление сотрудника, перечисление ему средств.

Если до окончания года сотрудник на уведомление не ответил и заявления не написал, по нему формируется справка 2-НДФЛ, где указывается факт и сумма переплаты. Экземпляр такой справки целесообразно отправить сотруднику вместе с уведомлением.

Если сведения в налоговую уже отправлены, а сотрудник заявил свое право на возврат, сумма должна быть возвращена.

После этого в ИФНС подается корректирующая справка 2-НДФЛ, в которой излишне удержанный налог отражаться не будет. Кроме того, в форме 6-НДФЛ обязательно указывается сумма перечисленного сотруднику на счет излишне удержанного НДФЛ в том отчетном периоде, в котором прошло перечисление.

Бухгалтерские записи по операциям возврата НДФЛ представляют собой корректировочные проводки – сторно Дт 70 Кт 68/НДФЛ.

Вкратце

Возврат НДФЛ сотруднику производится после того, как он будет уведомлен об излишне удержанной с доходов суммы. Возврат производится на основании заявления сотрудника, только безналичным порядком на банковский счет физлица.

При невозможности перечислить налог руководство фирмы обязано обратиться в ИФНС с заявлением об этом, с приложением соответствующих сведений по НДФЛ из регистров НУ. Игнорирование налоговым агентом обязанностей по возврату НДФЛ ведет к необходимости им уплаты дополнительных процентов за каждый день просрочки.

Порядок заполнения 2-НДФЛ за 2021 год

Требования к заполнению. В Порядке заполнения недопустимо:

- вносить исправления с помощью корректора;

- печатать на двух сторонах и скреплять листы;

- использовать цветные чернила, кроме черного, фиолетового и синего цвета;

- проставлять в справке отрицательные числа.

Мы рекомендуем заполнять справку в следующей последовательности: Общая часть → Раздел 1 → Приложение по вычетам→ Раздел 3 → Раздел 2 → Раздел 4.

Общая часть

— укажите ИНН и КПП налогового агента. ИП и специалисты частной практики указывают только ИНН. В поле «Номер справки» впишите ее уникальный номер в отчетном периоде. В поле «Номер корректировки» укажите 00 для первичной справки, 01 для первой корректирующей справки, 02 для второй и так далее. Для аннулирующей справки указывайте код 99.

Раздел 1 — внесите личные данные налогоплательщика: ИНН, ФИО, статус, дату рождения, гражданство, серию и номер паспорта.

Приложение к справке — заполняйте отдельно для каждой ставки НДФЛ. Укажите соответствующий номер справки и ставку налога. В 2021 году стандартная ставка налога для резидентов равна 13%, а для нерезидентов — 30%. Построчно укажите доходы работника с кодами и вычеты, уменьшающие базу по налогу.

Коды доходов в 2-НДФЛ в 2021 году

Раздел 3 — внесите информацию вычетах. Не забудьте указать код уведомления: «1» для имущественных вычетов, «2» — для социальных, «3» — уведомление на уменьшение налога на фиксированные авансовые платежи. Придерживайтесь правил:

- каждый вычет заносите в отдельную строку;

- суммы по одному коду вычета можно объединять;

- для одинаковых сумм вычетов с разными кодами заполняйте отдельные ячейки;

- если строк не хватает — заполните несколько листов, оформив шапку документа и раздел вычетов.

Раздел 2 — заполняется отдельно для каждой ставки НДФЛ. Внесите доходы, налоговую базу, сумму исчисленного, удержанного и уплаченного НДФЛ.

- Общая сумма дохода — сумма дохода в чистом виде, без учета вычетов и удержаний;

- Налоговая база — показатель строки «общая сумма дохода» за исключением вычетов;

- НДФЛ начисленный — рассчитывается как Налоговая база × Ставка налога;

- Сумма фиксированных авансовых платежей — это тольео для иностранных работников, которые работают по патенту;

- НДФЛ удержанный — сумма, удержанная из доходов налогоплательщика;

- Налог перечисленный — сумма НДФЛ, уплаченная в бюджет за год;

- Излишне удержанный налог — переплата по НДФЛ или излишне удержанная сумма, которую налоговый агент не вернул налогоплательщику.

Раздел 4 — заполняется, если налог не был удержан. Укажите сумму дохода, с которого не смогли удержать налог, и саму неудержанную сумму. По каждой ставке НДФЛ заполняется отдельный раздел.

Новые контрольные соотношения по 2-НДФЛ в 2021 году

При нарушении контрольных соотношений работодатель получит от налоговой сообщения о выявленных несоответствиях с требованием представить пояснения или внести исправления в течение 5 дней.

Уточненная справка 2-НДФЛ

По общему правилу возврат излишне удержанного налога в справке 2-НДФЛ не отражайте. Если вы еще не подали справки за 2014 год, просто пересчитайте суммы и впишите в справку уже верные данные. Но если справку 2-НДФЛ вы уже сдали в инспекцию. И только потом обнаружили переплату, подайте уточненную справку.

В уточненной справке исправьте необходимые данные, например, сумму доходов или налоговой базы. Исправьте только строки 5.3—5.5. При этом в строке 5.5 «Сумма налога перечислена» укажите не фактический налог, который вы перечислили (с излишком). А тот, что нужно было заплатить. Строку 5.6 «Сумма, налога излишне удержанная налоговым агентом» заполнять не нужно. Такие рекомендации дала ФНС России в письме .

ЗАЯВЛЕНИЕ

г. Москва 30.03.2015

Суммы налога на доходы физических лиц, которая подлежит перечислению в бюджет в течение

срока, установленного абзацем 3 пункта 1 статьи 231 Налогового кодекса РФ, недостаточно для

возврата излишне удержанного налога. В связи с этим ООО «Альфа» просит вернуть переплату по

налогу на доходы физических лиц в сумме 2000 (Две тысячи) руб. по КБК 182 1 01 02010 01 1000 110 согласно статье 78 Налогового кодекса РФ.

Реквизиты для перечисления налога:

ООО «Альфа»

ИНН 7708123456, КПП 770801001

р/с 40702810400000001111

в АКБ «Надежный»

к/с 30101810400000000222

БИК 044583222

Переплата образовалась в связи с ошибками, допущенными при исчислении налога с доходов

сотрудника организации А.С. Кондратьева в феврале и марте 2015 года.

Как выглядит справка 2-НДФЛ

Справка 2-НДФЛ имеет машиноориентированную форму и предназначена для работодателей, которые отчитываются на бумаге. Новая форма должна ускорить процесс обработки данных, так как позволит автоматизировать сканирование, распознавание и оцифровку полученных справок.

Справка о доходах и суммах налога физического лица в 2021 году состоит из двух частей:

- «Справка о доходах и суммах налога физического лица» включает сведения о налоговом агенте и четыре раздела:

- Раздел 1. «Данные о физическом лице — получателе дохода». Заполните Ф.И.О., ИНН, статус налогоплательщика, код страны, паспортные данные.

- Раздел 2. «Общие суммы дохода и налога по итогам налогового периода». Введите ставку налога, общую сумму облагаемого по ней дохода, выделите налоговую базу, укажите исчисленную и удержанную сумму налога.

- Раздел 3. «Стандартные, социальные и имущественные налоговые вычеты». Укажите код вычета и сумму, дополнительно впишите данные об уведомлении.

- Раздел 4. «Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога». Укажите сумму дохода, с которого не удержали налог, и саму неудержанную сумму.

2. Приложение к справке «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Укажите номер справки, отчетный год 2021, ставку налога и заполните данные по месяцам.

О ПРОВЕДЕНИИ ЗАЧЕТОВ

Федеральная налоговая служба в связи с поступающими запросами территориальных налоговых органов по вопросу зачета (возврата) излишне уплаченных сумм налога на доходы физических лиц (далее — НДФЛ) сообщает следующее.

В соответствии с пунктами 1 и 2 статьи 78 Налогового кодекса Российской Федерации (далее — Кодекс) зачет сумм излишне уплаченных федеральных налогов и сборов, региональных и местных налогов производится по соответствующим видам налогов и сборов, а также по пеням, начисленным по соответствующим налогам и сборам.

Зачет или возврат суммы излишне уплаченного налога производится налоговым органом по месту учета налогоплательщика.

Пунктом 5 статьи 78 Кодекса предусмотрено, что зачет суммы излишне уплаченного налога в счет погашения недоимки по иным налогам, задолженности по пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных Кодексом, производится налоговыми органами самостоятельно.

Правила, установленные статьей 78 Кодекса, распространяются на налоговых агентов, плательщиков сборов и ответственного участника консолидированной группы налогоплательщиков (пункт 14 статьи 78 Кодекса).

Таким образом, зачет суммы излишне уплаченного налога соответствующего вида возможен в счет погашения задолженности по НДФЛ налогового агента.

По вопросу зачета излишне уплаченной суммы НДФЛ в счет будущих платежей по НДФЛ ФНС России сообщает следующее.

Согласно подпункту 1 пункта 3 статьи 24 Кодекса налоговые агенты обязаны правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять налоги в бюджетную систему Российской Федерации на соответствующие счета Федерального казначейства.

Пунктом 9 статьи 226 Кодекса установлено, что уплата налога за счет средств налоговых агентов не допускается. Следовательно, перечисление в бюджет суммы, превышающей сумму фактически удержанного из доходов физических лиц НДФЛ, не является уплатой НДФЛ.

В этом случае налоговый агент вправе обратиться в налоговый орган с заявлением о возврате на расчетный счет суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджетную систему Российской Федерации.

Налоговый орган, в случае отсутствия у указанного налогового агента задолженности по иным федеральным налогам, осуществляет возврат излишне уплаченной суммы, не являющейся НДФЛ, в порядке, установленном статьей 78 Кодекса.

При этом следует учесть, что подтверждение факта ошибочного перечисления сумм по реквизитам уплаты НДФЛ, как и подтверждение факта излишнего удержания и перечисления НДФЛ производится на основании выписки из регистра налогового учета за соответствующий налоговый период и платежных документов согласно абзацу 8 пункта 1 статьи 231 Кодекса, а возврат на расчетный счет организации осуществляется с учетом положений абзаца второго пункта 6 статьи 78 Кодекса.

Кроме того, возможен зачет таких ошибочно перечисленных сумм по реквизитам уплаты НДФЛ в счет погашения задолженности по налогам соответствующего вида, а также в счет будущих платежей по иным налогам соответствующего вида.

По вопросу зачета (возврата) излишне либо ошибочно уплаченных сумм НДФЛ за период до 01.01.2016 ФНС России сообщает, что порядок осуществления зачета (возврата) аналогичен вышеуказанному.

Что говорит законодатель?

Порядок возврата НДФЛ, удержанного излишне из доходов, содержится в НК РФ ст. 231-1. Возврат сумм работодателю, которые он излишне перечислил за сотрудника в ФНС, регулируется НК РФ, ст. 78. Статья 231 не исключает возможность выплаты гражданину сумм НДФЛ из средств работодателя до момента, когда ИФНС произведет возврат этих денег на счет фирмы-работодателя.

В этой же статье говорится о необходимости возврата налога в случае, если его плательщик писал заявление на имя работодателя с просьбой предоставить ему имущественный вычет, но при расчете право на вычет не было учтено.

Имущественный вычет в связи с покупкой (строительством) жилья имеет свои нюансы, когда дело касается возврата налога на доходы.

Согласно законодательству получить вычет физическое лицо имеет возможность (по НК РФ ст. 220 п. 7-8):

- в налоговой по окончании года;

- в месте, где он работает, в середине года.

Обращаясь по месту работы за вычетом, налогоплательщик должен иметь в виду, что уменьшать НДФЛ при расчетах бухгалтерия начнет с того месяца, в котором он написал заявление с просьбой предоставить вычет. При этом возникает вопрос, должен ли работодатель пересчитать налог в сторону уменьшения с начала года, а затем его вернуть.

О том, что возвращать НДФЛ, удержанный до получения заявления налогоплательщика (с подтверждением из налоговой, что он такое имеет право), работодатель не должен, говорит Минфин (документ №03-04-06/6-46 от 21/03/11 г. и ряд других).

Образец заполнения 2-НДФЛ в 2020 году

Вам нужно определиться для чего вы готовите образец справки 2-НДФЛ в 2021 году: для ИФНС или для работника. В зависимости от этого будет отличаться и пример заполнения 2-НЛФЛ.

2-НДФЛ для сотрудника: пример заполнения

Выдавать всем работникам справки о доходах за прошедший год не надо. Вы должны выдать справку о доходах только по просьбе работника (п. 3 ст. 230 НК РФ).

Человек вправе попросить справку в любой момент и за любой период, а не только за год (п. 3 ст. 230 НК РФ). Если в апреле у вас просят справку о доходах за последние 6 месяцев, выдайте две: за весь прошлый год и за январь — март текущего.

Срок выдачи справки – три рабочих дня после получения заявления работника (Письмо Минфина от 21.06.2016 N 03-04-05/36096). Увольняющемуся сотруднику выдайте справку за текущий год в последний день работы (ст. 84.1 ТК РФ).

Срок сдачи 2-НДФЛ за 2021 год

Срок для сдачи справок различен в зависимости от цели ее представления. Если представляются справки о суммах НДФЛ, которые невозможно было удержать в течение отчетного года (2-НДФЛ с признаком «2» или «4»), то срок для подачи таких справок – не позднее 1 марта 2021 года. В этот срок нужно не только сдать справку в налоговый орган, но и вручить физлицу, с дохода которого не представилось возможным удержать НДФЛ (ст. 216, п. 5 ст. 226 НК РФ).

Если же справка содержит сведения обо всех полученных физическим лицом доходах за год (2-НДФЛ с признаком «1» и «3») , то подать ее нужно не позднее 1 апреля года 2021 года. Когда последний день срока выпадет на выходной или нерабочий праздничный день, то последним днем представления справки 2-НДФЛ будет ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ).

В случае несвоевременного представления справок, к налоговому агенту будут применены штрафные санкции в соответствии с п. 1 ст. 126 НК РФ в размере 200 руб. за каждую несвоевременно представленную (непредставленную) справку.

В том случае, когда налоговый орган до представления работодателем корректирующей справки, выявит ошибки при заполнении 2-НДФЛ (например, ИНН физлица, номер его паспорта, сумма дохода или суммы НДФЛ), это повлечет штраф в размере 500 руб. за каждую неверно заполненную справку (п. 1 ст. 126.1 НК РФ).