Налоги и взносы по договору гпх в 2020

Содержание:

- Всегда ли об исполнении работ по ГПД должен оформляться акт и на что может повлиять его отсутствие?

- Что лучше: договор подряда или трудовой договор?

- Цена, срок и порядок оплаты

- О каких договорах гражданско-правового характера идет речь в п. 3 ст. 422 НК РФ?

- Расчет налогов и взносов по договору ГПХ

- Страховые взносы

- Когда договор ГПХ признается трудовым?

- Лучше оформлять документы заранее

- Кто может претендовать на уменьшение базы страхования

- Разница между договорами ГПХ и трудовым

- Инструкция: какие налоги и взносы платить по договору ГПХ в 2021 году

Всегда ли об исполнении работ по ГПД должен оформляться акт и на что может повлиять его отсутствие?

При заключении договора подряда согласно п. 1 ст. 702, ст. 720 ГК РФ приемку выполненных работ необходимо оформить надлежащим образом – актом или другим документом. Как правило, это акт приема-передачи выполненных работ. То есть он при заключении ГПД о выполнении подрядных работ должен быть обязательно.

В силу п. 1 ст. 779, ст. 783 ГК РФ для договора возмездного оказания услуг (в отличие от договора подряда) факт их приемки не является существенным условием. Об исполнении заказчиком его обязательств свидетельствует оплата оказанных услуг. Однако в соответствии с ГК РФ к договору возмездного оказания услуг применяются общие положения о подряде, в том числе ст. 720 ГК РФ. Кроме этого, стороны ГПД вправе предусмотреть в договоре обязательность составления и подписания акт приемки или другого документа ( ГК РФ), и тогда он будет для сторон обязательным.

Исходя из судебной практики акт выполненных работ (оказанных услуг) должен содержать сведения, позволяющие идентифицировать конкретную работу (услугу), в полной мере раскрывать содержание хозяйственной операции, детализировать ее состав (объем, стоимость). Детализация услуг может содержаться, например, не в самом акте, а в прилагаемом к нему отчете.

Если ни договор, ни акт, ни другой документ не содержат детализации работ (услуг), организации придется отстаивать свое право на учет затрат для целей налогообложения в суде. А суды разрешают споры по этому вопросу по-разному.

В свою очередь, Минфин в Письме от 21.07.2017 № 03-04-06/46733 при рассмотрении вопроса об уплате страховых взносов указал, что вознаграждение, предусмотренное гражданско-правовыми договорами, предметом которых является выполнение работ, оказание услуг, подлежит обложению взносами на обязательное пенсионное и медицинское страхование после окончательной сдачи результатов работы (оказания услуги) или ее отдельных этапов на основании соответствующих актов приемки выполненных работ (оказанных услуг) в момент его начисления в пользу физических лиц.

Таким образом, считаем, что в части бухгалтерского учета и в целях недопущения налоговых рисков составление и подписание акта об оказании услуг с отметкой о том, какие именно услуги были оказаны, в каком объеме, и с расчетом стоимости оказанных услуг выгодно обеим сторонам.

С точки зрения последствий в части переквалификации гражданско-правовых отношений в трудовые отсутствие актов при выполнении как договора об оказании услуг, так и договора подряда особого значения не имеет.

Приведем образец акта.

|

Приложение № 1 к Договору оказания юридических услуг от 15.08.2018 № 23/у АКТ об оказании услуг

Муниципальное бюджетное учреждение культуры «Музейно-выставочный центр «Щелковский» (МБУК МВЦ «Щелковский»), далее именуемое «Заказчик», в лице директора Мироновой М. Н., действующего на основании Приказа от 09.06.2010 № 34 и в соответствии с Уставом, с одной стороны, и гражданин Авдеев А. А., далее именуемый «Исполнитель», с другой стороны, далее совместно именуемые «Стороны», составили настоящий акт (далее – Акт) о нижеследующем: 1. Исполнителем были оказаны следующие услуги по Договору оказания юридических услуг от 15.08.2018 № 23/у (далее – Договор):

2. Итого услуг по Договору оказано на сумму 18 000 (восемнадцать тысяч) руб. 3. Вышеперечисленные услуги оказаны своевременно в нужном объеме и в соответствии с требованиями, установленными Договором к качеству услуг. 4. Акт составлен и подписан в двух экземплярах, имеющих равную юридическую силу, по одному для каждой Стороны.

|

Что лучше: договор подряда или трудовой договор?

Если заказчик планирует сотрудничать с исполнителем на постоянной основе, он может оформить с ним трудовой договор, и тогда их деятельность будет регламентироваться уже ТК РФ. Однако стоит учитывать кардинальные отличия, характерные для данных документов:

- Трудовой договор обязует работника соблюдать распорядок дня и подчиняться внутренним правилам предприятия, если они не противоречат ТК РФ и иным законодательным актам. Для ГПД это нехарактерно.

- По ТД работник получает зарплату исключительно 1 раз в 15 календарных дней. По ГПД оплата труда согласовывается сторонами.

- При наличии ТД запись о трудоустройстве обязательно вносится в трудовую книжку. ГПД не накладывает данное обязательство для заказчика.

- ТД может быть как срочным, так и бессрочным. Для ГПД требуется установление сроков.

- Для трудоустройства по ТК РФ характерно выполнение обязанностей в соответствии с должностной инструкцией. В гражданско-правовых отношениях инструкции не предусматриваются.

- По ТД работник может пользоваться отпуском, уходить на больничный и получать полный соцпакет. Для граждан по ГПД данные блага не полагаются.

Выбор формы сотрудничества остается за заказчиком. Исполнитель может только согласиться или отказаться от заключения договора при наличии разногласий.

Цена, срок и порядок оплаты

5.1. Цена работы составляет ___________ (________________) руб. Из указанной суммы Заказчик удерживает налог на доходы физических лиц (13%).

5.2. В цену работы, указанную в Договоре, включаются компенсация издержек Подрядчика и причитающееся ему вознаграждение.

5.3. Порядок расчетов

5.3.1. Денежная сумма в размере _________ (_____________) руб. выплачивается Заказчиком в течение ____________ (_______) рабочих дней после подписания Договора.

5.3.2. Денежная сумма в размере __________ (____________) руб. выплачивается Заказчиком в течение __________ (_______) рабочих дней после подписания акта приема-передачи выполненных работ.

Проценты на цену работ с даты подписания акта приема-передачи до момента оплаты, произведенной в соответствии с настоящим пунктом, не начисляются и не уплачиваются.

5.4. Расчеты Заказчика с Подрядчиком производятся путем выдачи наличных денежных средств из кассы Заказчика.

О каких договорах гражданско-правового характера идет речь в п. 3 ст. 422 НК РФ?

В Письме от 12.04.2019 № 03-15-05/26092 Минфин разъяснил, что таким договором является договор подряда, в соответствии с которым одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его (п. 1 ст. 702 ГК РФ). Следовательно, вознаграждение, выплачиваемое заказчиком физическому лицу по договору подряда, облагается страховыми взносами на обязательное пенсионное страхование и обязательное медицинское страхование.

Получается, что, заключив с физическим лицом договор подряда, организация может не уплачивать в ФСС «обычные» взносы по тарифу 2,9 % и на «травматизм», тариф которых зависит от класса профессионального риска по основному виду деятельности, а также от утвержденных скидок и надбавок.

Важно, что сказанное выше применимо и в случае заключения договора гражданско-правового характера с физическим лицом, применяющим специальный налоговый режим «Налог на профессиональный доход» (НПД). Обязательным условием неначисления страховых взносов является наличие у организации сформированного физлицом в установленном порядке чека.. По этому поводу Минфин в письмах от 11.03.2019 № 03-11-11/15357 и от 17.04.2019 № 03-11-11/27454 разъяснил следующее.

По этому поводу Минфин в письмах от 11.03.2019 № 03-11-11/15357 и от 17.04.2019 № 03-11-11/27454 разъяснил следующее.

Согласно ч. 1 ст. 15 Федерального закона № 422-ФЗ выплаты и иные вознаграждения, полученные налогоплательщиками – физическими лицами, не являющимися индивидуальными предпринимателями, подлежащие учету при определении базы по НПД, не признаются объектом обложения страховыми взносами для организаций в случае наличия у последних чека, сформированного плательщиком НПД в порядке, предусмотренном ст. 14 этого закона.

В силу ст. 14 Федерального закона № 422-ФЗ при осуществлении расчетов, связанных с получением доходов от реализации товаров (работ, услуг, имущественных прав), являющихся объектом налогообложения, налогоплательщик обязан с использованием мобильного приложения «Мой налог» и (или) через уполномоченного оператора электронной площадки и (или) уполномоченную кредитную организацию передать сведения о расчетах в налоговый орган, сформировать чек и обеспечить его передачу покупателю (заказчику).

Таким образом, если вознаграждение, выплачиваемое физическому лицу, подлежит учету при определении базы по НПД, то при наличии вышеуказанного чека у организации-заказчика такое вознаграждение не облагается страховыми взносами.

Расчет налогов и взносов по договору ГПХ

Для исчисления и удержания налогов, отчислений и взносов с дохода по договору ГПХ необходимо создать документ Расчет налогов при поступлении активов и услуг. Это можно сделать на основании документа Поступление ТМЗ и услуг (поля заполнятся автоматически) либо самостоятельно в разделе Покупка (заполнить поля «вручную»).

В поле Вид расчета установить Прочие доходы, облагаемые у источника выплаты из справочника Начисления организации. А так же можно самостоятельно создать новый вид начислений, например, назвав его, например, Доход по договору ГПХ.

Для правильного начисления налогов и корректного отражения данных в бухгалтерском учете и налоговой отчетности необходимо убедится в актуальности настроек выбранного вида начисления. У выбранного вида начисления на вкладке Учет в разделе Учет налогообложения для каждого вида налога (взноса, отчисления) должен быть установлен признак Облагается целиком / Не облагается целиком в соответствии с действующим законодательством.

Далее в статье рассмотри подробнее расчет и удержание налогов, взносов и отчислений.

Полезно

- Заполнение формы 200.00 сведениями о доходах физических лиц по договорам ГПХ;

- Произвольные дополнительные начисления работникам;

- PRO доход в натуральной форме в конфигурации «Бухгалтерия 8 для Казахстана»

Расчет обязательных пенсионных взносов (ОПВ по ГПХ)

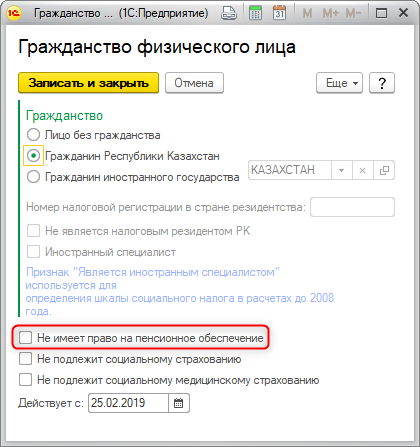

Для расчета обязательных пенсионных взносов с доходов физических лиц по договорам ГПХ необходимо в документе Расчет налогов при поступлении активов и услуг установить признак Учитывать ОПВ. Для корректного исчисления ОПВ необходимо убедиться, что для выбранного вида расчета в строке Учет по ОПВ установлен признак Облагается целиком.

Обратите внимание на то, что обязательные пенсионные взносы будут рассчитаны только в том случае, если контрагент, оказывающий услуги по договору ГПХ не является пенсионером, то есть для физического лица НЕ установлен признак Не имеет право на пенсионное обеспечение.

Исчисление обязательных пенсионных взносов производится при помощи командной кнопки Рассчитать. Сумма исчисленных ОПВ отражается в табличной части документа Расчет налогов при поступлении активов и услуг на вкладке Пенсионные взносы.

Полезно

- Нужно ли удерживать ОПВ по договору ГПХ, заключенному со своим работником?

- Как правильно рассчитать пенсионные взносы по договорам ГПХ: со всего дохода или с полученной «на руки» суммы?

- Как в 1С рассчитать обязательные пенсионные взносы (ОПВ) с дохода физического лица по договору ГПХ?

- Как перечислить пенсионные взносы за физических лиц по договорам ГПХ?

Расчет индивидуального подоходного налога (ИПН по ГПХ)

Для расчета индивидуального подоходного налога с дохода по договору ГПХ в документе Расчет налогов при поступлении активов и услуг учетной системой автоматически устанавливается признак Учитывать ИПН. Кроме того, необходимо проверить установку признака Облагается целиком в карточке вида расчета.

Для автоматического исчисления ИПН надо воспользоваться кнопкой Рассчитать. Так же можно самостоятельно вносить данные по льготам и корректировать расчет во вкладке Расчет ИПН.

В графе Примененные вычеты отражаются сведения о сумме разрешенных и примененных вычетах по ИПН (вычет по ОПВ и вычет по ВОСМС). Подробнее о применении вычетов по ИПН в 2021 году.

При проведении документа Расчет налогов при поступлении активов и услуг формируются проводки на счетах бухгалтерского и налогового учета и записи в регистрах накопления (взаиморасчеты, доходы, налоги, отчисления).

Полезно

- При расчете ИПН за физ лиц по ГПХ, предоставляется ли вычет по ОПВ?

- Применяются ли стандартные вычеты в отношении физических лиц по договорам ГПХ?

- Как предоставить стандартный вычет в размере 882 МРП по договору ГПХ?

- Налоговый вычеты п ИПН в 2021 году.

Расчет взносов на обязательное социальное медицинское страхование (ВОСМС по ГПХ)

Расчет налогов при поступлении активов и услуг.Учитывать ВОСМС

Для автоматического расчета ВОСМС у вида начисления, выбранного в поле Вид расчета, в строке Учет ВОСМС должен быть установлен признак Облагается целиком.

По кнопке Рассчитать в табличной части Взносы ВОСМС выполняется авторасчет суммы взносов на обязательное медицинское страхование.

Полезно

PRO расчет взносов на ОСМС за физических лиц с которыми заключен договор ГПХ в конфигурации «1С:Бухгалтерия 8 для Казахстана», ред. 3.0

Страховые взносы

Согласно пп. 1 п. 1 ст. 420 НК РФ, выплаты по договорам ГПХ попадают по обложение страховыми взносами.

Однако, согласно той же статье НК РФ, организациям нужно учесть при исчислении взносов, что доход, получаемый по договору ГПХ, облагается только взносами на обязательное пенсионное и медицинское страхование. Взносы на страхование от несчастных случаев и профзаболеваний начисляются, только если это предусмотрено самим договором ГПХ (абз. 4 ст. 5 Закона от 24.07.1998 № 125-ФЗ). А вот страховые взносы на обязательное социальное страхование по нетрудоспособности и материнству не начисляются вовсе ( НК РФ).

Исходя из того, что выплаты по договорам ГПХ признаются объектом обложения взносами, организация обязана подать в налоговую инспекцию Расчет по страховым взносам не позднее 30 числа месяца, следующего за расчетным (отчетным) периодом (Приказ ФНС РФ от 10.10.2016 №ММВ-7-11/551@).

При заполнении отчетности по взносам важно учитывать, что сначала необходимо определить состав застрахованных, а затем их доходы, являющиеся объектом обложения взносами, об этом сказано в Письме ФНС от 08.08.2017 №ГД-4-11/15569@. Для Приложения 2 Расчета по страховым взносам, в котором приводится расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, застрахованными являются лишь сотрудники, принятые по трудовым договорам

Поэтому сотрудники, работающие по договорам ГПХ, не являются застрахованными лицами, и суммы их выплат по договорам ГПХ не включаются в это Приложение совсем. Например, сотрудник работает только по договору ГПХ – в Расчет в Приложение 2 он не попадает. Но если он работает и по договору ГПХ, и по трудовому договору в одной организации, то сотрудник является застрахованным лицом в системе социального страхования на случай временной нетрудоспособности и в связи с материнством (из-за наличия трудового договора), а это значит, что вознаграждение по договору подряда отражаются в Приложении 2 по обеим строкам 020 (суммы выплат и иных вознаграждений, поименованных в пп. 1 и 2 ст. 420 НК РФ) и 030 (суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в соответствии со ст. 422 НК РФ)

Для Приложения 2 Расчета по страховым взносам, в котором приводится расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, застрахованными являются лишь сотрудники, принятые по трудовым договорам. Поэтому сотрудники, работающие по договорам ГПХ, не являются застрахованными лицами, и суммы их выплат по договорам ГПХ не включаются в это Приложение совсем. Например, сотрудник работает только по договору ГПХ – в Расчет в Приложение 2 он не попадает. Но если он работает и по договору ГПХ, и по трудовому договору в одной организации, то сотрудник является застрахованным лицом в системе социального страхования на случай временной нетрудоспособности и в связи с материнством (из-за наличия трудового договора), а это значит, что вознаграждение по договору подряда отражаются в Приложении 2 по обеим строкам 020 (суммы выплат и иных вознаграждений, поименованных в пп. 1 и 2 ст. 420 НК РФ) и 030 (суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в соответствии со ст. 422 НК РФ).

Когда договор ГПХ признается трудовым?

Стоит начать с того, что перепрофилирование договора ГПХ — это в первую очередь неприятный процесс, ведь сотрудник, работающий по такому соглашению, не входит в штат компании, благодаря чему объем кадровой работы значительно уменьшается и не нужно делать выплаты по больничным листам и за отпуска. Сотрудника даже можно не обеспечивать рабочим местом.

А если исполнитель будет переводиться в рядовые сотрудники, то заказчику придется выплачивать взносы в ФСС и перечислять пени, а в дополнение, возможно, придется выплачивать сэкономленные социальные пособия.

Критерии, по которым отношения признаются трудовыми:

- В соглашении указаны конкретные функциональные обязанности, а не действия с результатом.

- Работник ежемесячно получает фиксированный размер платы, так как при таких сотрудничествах она точно должна варьироваться и ни в коем случае не совпадать.

- Наемный труженик постоянно выполняет одну и ту же работу.

- Сотрудник был полностью обеспечен оборудованным рабочим местом.

- В документе не прописаны обязательные условия, которые должен содержать любой договор ГПХ (сюда относятся сроки, размеры выплат и т. д.).

- Работник получает отпускные и больничные.

- В соглашении указаны нормы и правила распорядка, установленные для конкретного предприятия.

- Наемный сотрудник должен подчиняться служащим предприятия, которые работают по трудовому договору, то есть числятся в штате.

- Работник ездит в командировки и получает командировочные.

Лучше оформлять документы заранее

Документ — лучший способ доказать свою правоту. Договорились об условиях — подпишите договор, передаёте наличку — возьмите расписку, что-то повредили — составьте акт. Такая правовая гигиена полезна любому человеку, а предпринимателю особенно: вы рискуете постоянно.

В некоторых случаях Гражданский кодекс даже требует, чтобы сделка была письменной. Например, если сумма превышает 10 тыс., участвует юрлицо или ИП, нужен нотариус или есть прямое требование закона. Нарушение ещё повышает риски: ссылаться на показания свидетелей будет уже нельзя.

Если вы всё-таки договорились «на словах» и возник спор, шансы есть в любом случае.

Кто может претендовать на уменьшение базы страхования

Так же, как и в случае с налогами, при расчете суммы, из которой будут удерживаться и перечисляться страховые взносы, база может быть уменьшена при условии вычитания растрат, понесенных исполнителем. Чаще всего такая необходимость возникает при наличии оформленных отношений по соглашению, предполагающему выплату авторского гонорара или приобретение прав на интеллектуальную собственность. Любые, даже самые незначительные расходы, должны иметь документальное подтверждение. В случае если у исполнителя нет возможности предоставить все чеки, накладные и прочие платежки, Налоговый кодекс предусматривает возможность списания неподтвержденных дополнительных трат в следующем процентном соотношении:

- до 20% на литературу художественного или научного жанра;

- до 25% при написании музыкальных произведений;

- не более 30% при создании скульптур, иллюстраций, фотографий;

- до 30% на финансирование, направленное на модернизацию производственной сферы;

- максимум 40% при создании скульптурных и декоративных работ, обработки музыкальных произведений для кинофильмов, постановок спектаклей, оперы, шоу-балета и др.

Разница между договорами ГПХ и трудовым

Основное отличие ГПХ от трудового договора состоит в том, что первый регулируется ГП РФ и относится к гражданскому праву, а второй – к трудовому и базируется на ТК РФ. То есть различна сама природа соглашений. А это уже обуславливает все ключевые моменты. Очень хорошо отличие договора ГПХ от трудового показано в таблице.

| Трудовой договор | ГПХ |

| На сотрудника заполняются все кадровые документы. | Заключение договора ГПХ не затрагивает отдел кадров. |

| Работник несёт персональную ответственность за выполненную работу. | Исполнитель имеет право привлекать к работам других лиц. |

| Работник становится частью штата. | Исполнитель тоже входит в штатный состав компании. |

| Работник трудится согласно должностной инструкции. | Исполнитель выполняет конкретный заказ или же отдельно взятые поручения. Каждый из них должен быть подробно расписан в тексте договора. |

| На работника налагаются дисциплинарные наказания. | Дисциплинарные наказания исполнителя не касаются. |

| Сотрудника должны обеспечить рабочим местом, которое будет при этом безопасным и отвечающим определённым требованиям. | Исполнитель сам решает вопросы, связанные с оборудованием, материалом и прочим. Заказчик может ему что-то предоставить по отдельной договорённости, которая должна прямо указываться в тексте соглашения. |

| Работник несёт ответственность за причинённый ущерб в ограниченном размере, как правило, максимум – среднемесячный заработок. Исключениями являются случаи, когда установлена полная материальная ответственность, что указывается в трудовом договоре. | Исполнитель сам определяет, когда именно он выполнит заказ. Оплата от этого не зависит и устанавливается непосредственно в тексте соглашения. |

| Работа регулируется внутренним трудовым распорядком. Начисляются сверхурочные, выполнение непосредственных обязанностей во время праздника оплачивается по отдельной расценке. | Исполнитель сам определяет, когда именно он выполнит заказ. Оплата от этого не зависит и устанавливается непосредственно в тексте соглашения. |

| Работник имеет полное право на все гарантии, прописанные в ТК РФ. Это значит, что ему выплачиваются отпускные, декретные и прочее. | У исполнителя нет права на трудовые гарантии. Заказчик платит только за реально выполненный объём работы или же оказанной услуги. |

| Работодатель должен делать все страховые отчисления. | Обязательного страхования нет, хотя это можно оговорить в тексте договора. |

| Увольнение возможно в тех случаях, которые чётко обозначены в ТК РФ. Для этого нужны определённые основания. | Случаи расторжения ГПХ обозначаются в тексте договора. Кроме того, на контракт распространяются общие правила прекращения действия всех гражданских соглашений. |

| Законодатель исходит из того, что работник изначально находится в более уязвимой позиции. Поэтому ему предоставляется больший объём защиты. | Стороны гражданско-правового договора находятся в равном положении. Какого-то преимущества ни у заказчика, ни у исполнителя по законодательству нет. |

| Для защиты нарушенных прав работник может обратиться в суд, в трудовую инспекцию, в профсоюз и в прокуратуру. | Нарушение договора ГПХ рассматривается в суде в общем порядке. |

Различий между договором ГПХ и трудовым хватает

И очень важно, чтобы они были чётко обозначены. Если разница становится несущественной, возникает риск переквалификации

Инструкция: какие налоги и взносы платить по договору ГПХ в 2021 году

Бухгалтерия Налоги с гражданско-правового договора — это НДФЛ в размере 13% от заработанной суммы. Дополнительно работодатель обязан перечислить страховые взносы.

23 октября 2021 Евдокимова Наталья

Не все специалисты сталкивались с таким понятием, как договор ГПХ, что это и платят ли налоги — это вопросы, которые часто вызывают затруднения? Аббревиатурой ГПХ обозначают договор гражданско-правового характера.

Такое соглашение бюджетное учреждение вправе заключить с простым гражданином — физическим лицом, которое не оформлено в ФНС в качестве индивидуального предпринимателя.

Заключение такого соглашения с физлицом гораздо выгоднее для бюджетников. Почему? Вот основные преимущества:

- Суммы налогов значительно ниже, чем по трудовому контракту.

- Периодичность расчетов — один раз, по итогам работы (предусмотрены авансы или поэтапная оплата).

- Гарантии по ТК на специалиста, трудящегося по ДГПХ, не распространяются. Например, «договорникам» не положены отпуска, больничные пособия, компенсации при сокращении и прочие выплаты.

Когда нельзя заключить договор ГПХ

Не всегда заключение такого контракта незаконно. Чиновники предусмотрели конкретные условия. Если работодатель нарушит их, то трудовая инспекция выставит солидный штраф. Бюджетное учреждение не вправе заключить ДГПХ, если:

- Должность, на которой трудится договорник, предусмотрена в штатном расписании госучреждения.

- В отношении наемника действуют правила внутреннего трудового распорядка. Например, такой сотрудник трудится в рабочее время, которое установлено для основного персонала.

- Труд осуществляется на специально созданном рабочем месте. Например, врач в медицинском учреждении.

Если хоть одно из условий соблюдено, то заключайте трудовой контракт. Исключений не предусмотрено. В 2021 году налоги и взносы по договору ГПХ взымаются в обязательном порядке.

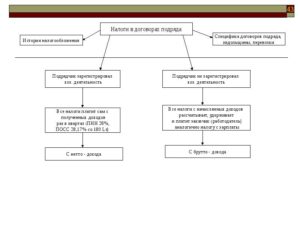

Какие налоги платить

Вот, какие налоги платит работодатель по договору ГПХ — только НДФЛ. Ставка налога применяется, как для обычных работников — 13 %. Налог удерживайте с каждой выплаты, в том числе и с аванса, и с расчета за этап выполненных работ, и за итоговую выплату. Работнику предоставляются налоговые вычеты: профессиональные и стандартные.

НДФЛ перечислите в бюджет не позднее дня, следующего за перечислением денег в пользу договорника.

Какие взносы платить

Страховое обеспечение для выплат по ДГПХ исчисляется по обычным правилам, но с оговорками. База по страховым взносам при перезаключении договора ГПХ определяется в зависимости от вида страхового взноса. Вот какие взносы обязаны платить по ГПХ работодатели:

- Обязательное пенсионное страхование, или ОПС — исчисляется в полном объеме. Тариф по страховым взносам на ОПС определяется в соответствии с тарифом, применяемым учреждением в отношении выплат по трудовым контрактам.

- Обязательное медицинское страхование, или ОМС — начисляется в полном размере по тарифу, применяемому организацией.

- Взносы на оплату временной нетрудоспособности и в связи с материнством, или ВНиМ — не начисляется. По пп. 2 п. 3 ст. 422 НК РФ, выплаты по ДГПХ являются необлагаемыми в части страхования по временной нетрудоспособности и в связи с материнством.

- Страхование от несчастных случаев и профзаболеваний, или НС и ПЗ — начисляется только в том случае, если такое обязательство прямо прописано в условиях договора гражданско-правового характера.

Пример расчета

Рассмотрим на примере, какие налоги платить по договору подряда с физическим лицом в 2021 году. Допустим, что ГБОУ ДОД СДЮСШОР «Аллюр» заключило ДГПХ с Копайко А.Н. По условиям соглашения, Копайко обязуется оказать услуги, а учреждение — произвести выплаты в сумме 10 000 рублей.

Расчет произведут по итогам оказания услуг. Авансовых выплат не предусмотрено. Взносы на травматизм по условиям соглашения не предусмотрены.

Учреждение уплачивает страховое обеспечение по общеустановленным тарифам.

Рассчитаем, какие взносы и налоги по ГПХ с физическим лицом придется заплатить организации:

НДФЛ: 10 000 × 13 % = 1300 рублей.

ОПС: 10 000 × 22 % = 2200 рублей.

ОМС: 10 000 × 5,1 % = 510 рублей.

Такие взносы, как ВНиМ, НС и ПЗ, не начисляются.

На руки Копайко А.Н. получит 8700 рублей (10 000 – 1300).

Статья подготовлена с использованием материалов КонсультантПлюс. Получить доступ Статья подготовлена с использованием материалов КонсультантПлюс. Получить доступ