Индикатор биржевой стакан

Содержание:

- Какие ордера отображаются в биржевом стакане

- Что такое стакан цен

- Виды заявок в стакане

- Как использовать стакан в работе

- Где начать торговать

- Как настроить

- Где взять стакан онлайн и как пользоваться

- Использование «стакана» в трейдинге

- Рекомендации по использованию стакана в торговле

- Разновидности заявок

- Как им пользоваться и как его анализировать?

- Применение

- Что такое биржевой стакан простыми словами

- Как читать биржевые новости и аналитику? Главные термины.

- Структура Order Book и типы заявок

- Что такое биржевой стакан: особенности и структура

- Как стакан цен помогает инвестору?

- Описание настроек

- Сигналы и стратегии торговли по биржевому стакану на Форекс

- Структура и механизм работы

Какие ордера отображаются в биржевом стакане

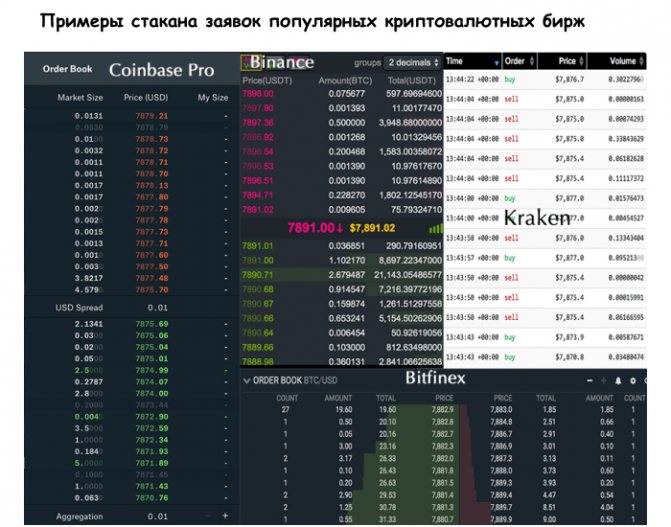

На криптовалютной бирже существует несколько видов ордеров, но не все из них попадают в биржевой стакан. Рассмотрим три самых распространенных вида заявок на криптобиржах:

- Рыночный ордер – моментально открывает сделку по текущей цене. Такие ордера в биржевой стакан не попадают, а отображаются в ленте сделок.

- Лимитный ордер – это сделка на продажу или покупку, которая открывается только при достижении ценой актива указанного трейдером значения. Лимитные ордера сразу же заносятся в биржевой стакан.

- Условный ордер – это заявка, предполагающая возникновение на рынке определенных условий, после чего будет открыт или рыночный ордер, который попадет в ленту сделок, или лимитный ордер, который будет отображаться в биржевом стакане.

Если лимитные ордера нескольких трейдеров содержат одинаковую цену, то в биржевом стакане они отображаются в одной строке, а исполняются в порядке очереди.

Что такое стакан цен

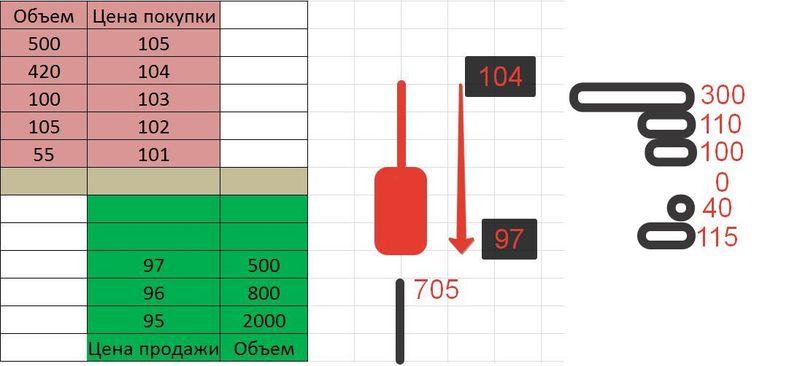

Стакан цен – это торговая площадка, на которой отображаются все имеющиеся сделки по купле и продаже. На графике равномерное накопление имеет сходство с обычным кухонным стаканом. Им необходимо воспользоваться по разным причинам:

- упрощение анализа различной информации;

- расширение возможностей для торговли при высокой ликвидности;

- использование новых инструментов для решения поставленных задач.

Рынок Forex считается достаточно активным и высоколиквидным, и по многим показателям он превосходит другие рынки. Однако трейдеру приходится постоянно обрабатывать огромные объёмы информации, чтобы добиться существенного успеха. Объёмы всех доступных торговых платформ просто не получается охватить в режиме онлайн.

Стакан цен – инструмент, позволяющий трейдеру скальпировать или пипсовать на рынке

Виды заявок в стакане

Все заявки на бирже отличаются друг от друга. Существуют три большие группы:

- Лимитные заявки. Содержат в себе информацию о количестве лотов и цене, по которой участник торгов готов приобрести данные активы.

- Рыночные заявки. Падают прямо с рынка, они исполняются мгновенно и в полном объеме по лучшей из представленных цен.

- Условные заявки. К ним относятся все, кроме лимитных, которые требуют соблюдения определенных условий, установленных заявителем.

Как уже говорилось выше, стакан включает в себя только лимитные заявки. С рынка на него не попадают ввиду их мгновенного исполнения. Условные заявки не могут отображаться, поскольку они недействительны до наступления определенных условий. После этого они переходят в группу лимитных или рыночных.

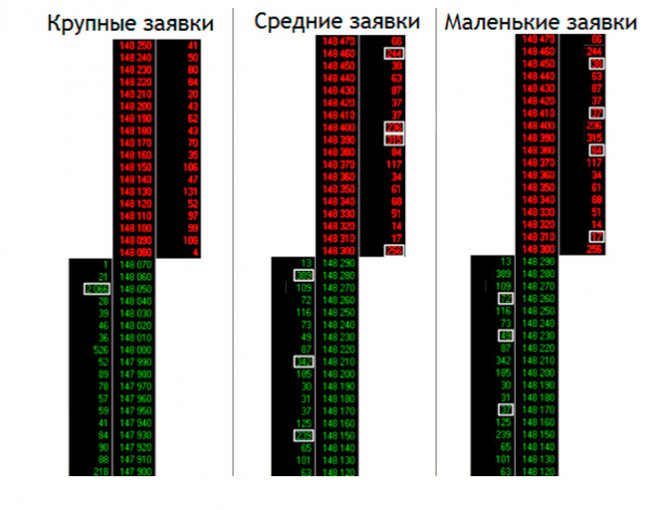

Также заявки подразделяются на мелкие, средние и крупные. Данная группировка является условной, и зависит в первую очередь от среднедневного объема продаж актива на определенном рынке. Рассмотрим особенности каждой группы заявок:

- Мелкие. Не влияют на ценообразование актива и, скорее всего, принадлежат инвесторам, оперирующим небольшими суммами. Ввиду этого не заслуживают повышенного внимания трейдера.

- Средние. Такие заявки могут ни на что не влиять, если они единичные. В этом случае не стоит на них зацикливаться. Но вот если создается большое количество средних заявок, это говорит об увеличении плотности сопротивления, а значит, данный факт требует более пристального внимания трейдера.

- Крупные. Являются важными заявками, поскольку могут серьезно повлиять на котировки и ситуацию на рынке в целом. За такими заявками нужно пристально следить и не упускать из виду.

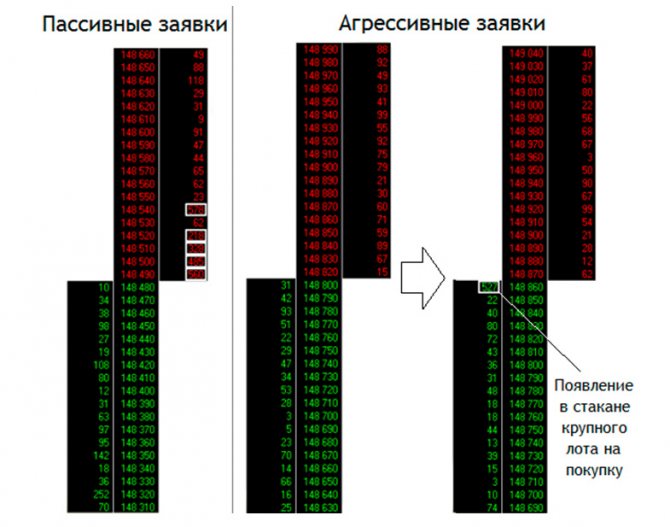

Разобравшись с распределением заявок по видам и объему, стоит уделить особое внимание предназначению заявок. В зависимости от своего назначения, они могут быть двух видов:

- агрессивные;

- пассивные.

Пассивные заявки статично распределяются по ценам, недалеко друг от друга, не проявляют агрессию и служат своего рода защитой определенного ценового рубежа. Обычно пассивные ордеры располагаются у определенного рубежа, не давая пробить его.

Рыночные заявки, направленные на мгновенное исполнение, являются агрессивными. С их помощью происходит движение цен в ту или иную сторону. Бывают и лимитные заявки, которые относятся к агрессивным. Они влияют на изменение цен другим образом: постоянно следуют за изменяющейся ценой, пока цель не будет достигнута. Такие заявки и их движение можно увидеть в стакане. Он всегда будут стремиться за текущей рыночной ценой, подталкивая ее к дальнейшему движению.

Агрессивные и пассивные заявки могут находиться как во взаимодействии, так и в противодействии друг с другом. В случае взаимодействия при пробитии крупным агрессивным игроком определенного уровня, пассивные заявки станут как будто охранять его. При противодействии пассивные заявки будут мешать активному игроку пробить рубеж.

Как использовать стакан в работе

Биржевой стакан является аналитическим инструментом. Используя его, участники торгового процесса имеют отличную возможность видеть изнутри факторы, влияющие на изменение цены актива, а также предугадывать дальнейшие изменения.

Лучше всего использовать его в комплексе с другими инструментами для получения более подробной информации. Особенность стакана заключается в том, что только с его помощью можно работать на опережение, чего нельзя сказать о других индикаторах.

При анализе биржевого стакана стоит уделять особое внимание нескольким моментам:

Крупные приказы. Их никогда не стоит упускать из виду, поскольку они могут совершить переворот в торговле, особенно если располагаются в определенных пределах

Особое внимание стоит уделять крупным заявкам, расположенным на пике цены (максимум/минимум), на уровне поддержки/сопротивления или при малой активности. Айсберг-приказы

Как говорилось выше, крупные заявки сильно влияют на изменение цены. Чтобы избежать этого влияния, некоторые трейдеры предпочитают выставлять небольшие приказы один за другим. Распознать их можно в ленте приказов: однотипная повторяющаяся заявка.

Взаимодействие активных и пассивных заявок. Именно в стакане можно воочию увидеть борьбу двух сторон, по ходу дела и соотношению сил определить свою дальнейшую стратегию.

Повторяющиеся приказы. Это означает, что некоторые крупные игроки вынуждены реализовывать или приобретать активы путем создания одинаковых заявок. Увидеть их можно в ленте приказов. Заявки размещаются с одинаковыми параметрами и через определенный интервал. На них стоит обращать внимание, поскольку они, по сути, являются крупным приказом, разбитым на части.

Импульс. Нередко, когда на рынке появляется новый импульс, цены могут немного скакать, но при этом давать рост по позиции в целом. То есть в один момент цена немного упала, но в следующий момент достигает более высокой точки. При таком движении, даже несмотря на корректировки, цена будет уверенно подниматься до достижения пика или переломного момента. Определить момент импульса можно по стакану: высокая плотность средних приказов на продажу при отсутствии покупателей.

Это основной, но далеко не полный перечень показателей, на которые стоит опираться при анализе биржевого стакана. Многие из них уходят в специфику деятельности и могут быть непонятными для новичка. Перечисленные же, помогут понять, что показывает то или иное изменение, как его использовать с выгодой для себя. Начинающему трейдеру необходимо много читать и изучать рынок. Только при наличии определенных знаний и навыке правильно оценивать обстановку в процессе трейдинга можно совершить не единичную удачную сделку, а начать выгодную деятельность.

Биржа – отличный способ заработать. Но он подходит только для тех, кто готов учиться и работать. Торги – не место для испытания удачи. Если в один момент может крупно подфартить, то в следующий раз вполне реально все потерять.

Чтобы не действовать на авось, необходимо тщательно анализировать рынок и его движения. В помощь трейдеру предлагаются различные инструменты, среди которых не последнее место занимает биржевой стакан. Аналитика, которую он дает, позволяет объективно оценить обстановку и принять правильное решение.

Где начать торговать

Если фондовый рынок кажется слишком сложным, можно начать работать с CFD на акции. С точки зрения торговых условий и количества доступных активов рекомендую AMarkets. В таблицах приведу основные характеристики и тарифы брокера.

|

Компания |

|||

|

Тарифы |

Standard |

Fixed |

ECN |

|

Минимальный депозит |

100$/ 100€ или 5000₽ |

200$/ 200€ или 14 000₽ |

|

|

Рекомендуемый капитал |

1000$ |

50 000$ |

|

|

Кредитное плечо |

1 к 1000 |

1 к 200 |

|

|

Спред, пункты |

Плавающий, от 1,3 |

Фиксированный, от 3 |

Плавающий, от 0 |

|

Комиссия |

Нет |

2,5$, 2,5€ или 175₽ за 1 лот в 1 сторону |

|

|

Минимальная маржа |

1$ |

5$ |

|

|

Stop Out |

20% |

40% |

|

|

Вывод сделок клиентов на межбанковский рынок |

Нет |

Да |

|

|

Возможность размещения отложенных ордеров внутри спреда |

Нет |

Да |

|

|

Реквоты |

Есть |

Гарантировано их отсутствие |

|

| Критерий | AMarkets |

|---|---|

| Регулирование | The Financial Comission |

| Минимальный капитал | От $100, €100, 5000 RUB для стандартных счетов |

| Количество активов | 100+ |

| Рекомендуемый капитал | $1000 |

| Валюта счета | USD, EUR, RUB |

| Максимальное плечо | 1 к 1000, на ECN – 1 к 200 |

| Спред в пунктах | Плавающий, от 0 для ECN, фиксированный от 3 |

| Комиссия | $2,5, €2,5 или ₽175 за 1 лот в 1 сторону для ECN |

| Скорость исполнения, мс | 53,3 – 70,0 |

| Stop Out | 20-40% |

| Вывод сделок клиентов на межбанковский рынок | + |

| Количество позиций | Без ограничений |

| Отложенные ордера внутри спреда | + |

| Реквоты | — |

| Ограничение числа сделок | Отсутствует |

| Лимитные ордера внутри спреда | + |

| Наличие requote | — |

| Собственные индикаторы | Кайман (настроение рынка) и СОТ (дает информацию от Commodity Futures Trading Commission) |

| Особенности | Welcome бонус до $10000. Кэшбек, есть турниры и прочие поощрения трейдеров |

Если решите переходить к Amarkets, рекомендую подробнее изучить приветственный бонус. Это реальная возможность получить первый депозит с минимальными усилиями. Ранее публиковался отдельный пост про бездепозитный бонус на Форекс . В нём этот приятный момент рассматривался подробнее.

Открыть форекс счет в AMarkets

Как настроить

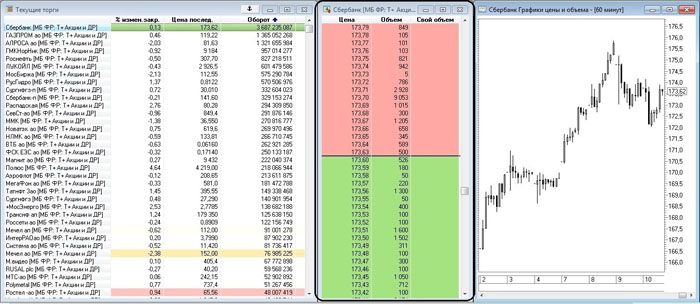

Стакан котировок присутствует во всех известных торговых терминалах. Настраивается он для каждого эмитента отдельно с помощью вызова соответствующего пункта меню. Обычно используют следующие графические выделения для зон стакана:

- красная для «медведей», показывающая цены продажи;

- зеленая для «быков», показывающая цены покупки;

- дополнительная зона – спрэд, выделяемая нейтральным серым цветом.

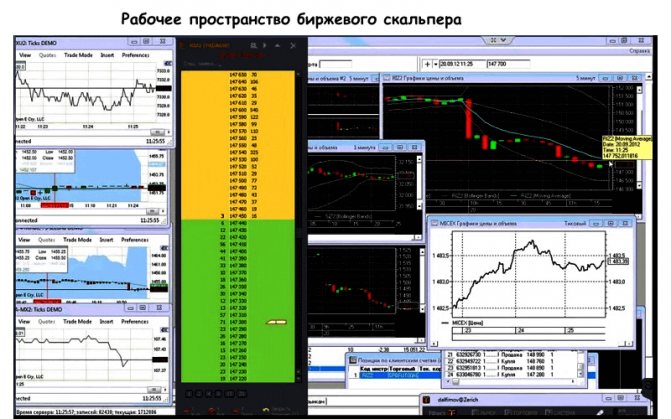

При обилии рабочих окон и недостатке мест для их размещения было бы удобнее сделать таблицу с двумя столбцами и только десятью заявками с каждой стороны. При достаточном свободном месте можно не только вывести более подробную таблицу, но и применить второй вид стакана, совмещенный с гистограммой.

Где взять стакан онлайн и как пользоваться

Нужно понимать, что абсолютно ВСЕ заявки вам ни один DOM не покажет, даже если вы получаете инфу напрямую с биржи. Всегда есть «скрытые» объемы, спекулятивные заявки, высокочастотные HFT-ордера, но техника работы с ними – это отдельная и очень широкая тема.

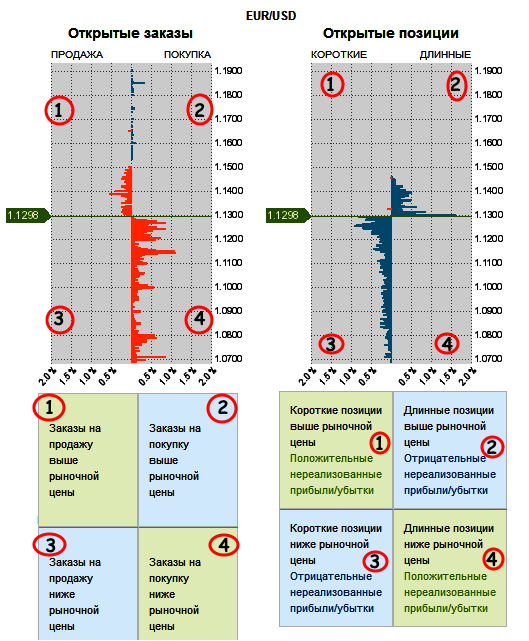

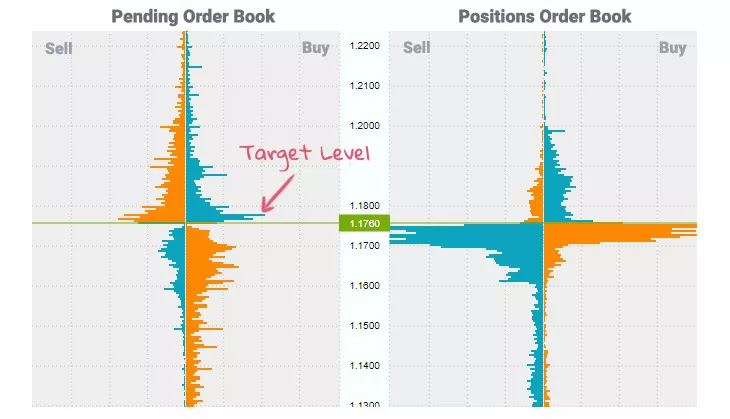

Нам важно понять общую расстановку торгового интереса, если повезет – заметить скопление объемов на одной из сторон рынка и подтвердить направление, которое определено с помощью фундаментального и технического анализа. Предполагается, что динамика рынка синхронна на большинстве торговых площадок, поэтому вполне можно пользоваться информацией крупного брокера

Уже много лет популярными и заслуживающими доверия остаются онлайн сервисы SaxoBank:

и Oanda:

Цена всегда стремится к равновесию, и ее направление (вверх или вниз) определяется тем, на какой стороне рынка возникает бОльший интерес – продаж или покупок. Стандартная схема рассуждений при анализе рынка приведена ниже, любопытным рекомендуем изучать специальную биржевую литературу:

Например, если по теханализу «видны» сильные ценовые уровни, то оценка ситуации DOM в этих зонах должна этот факт подтвердить, а что чтобы оценить шансы на откат от таких уровней достаточно увидеть список лимитных приказов.

Использование «стакана» в трейдинге

Трейдеры применяют этот удобный инструмент в торговле для открытия сделок и во время прогнозирования изменения рыночных движений. Главное — понять, как пользоваться «биржевым стаканом» правильно и получать с его помощью больше прибыли. Его применяют как в аналитике, так и в различных торговых стратегиях, например, в методиках на отскок или пробой котировок, во время флета и тренда.

Пользоваться «стаканом» очень просто: необходимо с его помощью определить, где установлены лимитные ордера крупных игроков, выбрать уровень котировок с большой вероятностью прибыли и выставить лимитную заявку.

«Биржевой стакан» — это отличный помощник трейдера. Он позволяет максимально использовать статистические данные и полноценно применять аналитику, а также определять позиции крупных игроков и других участников рынка.

Рекомендации по использованию стакана в торговле

При использовании этого инструмента в работе рекомендую:

- Комбинировать его с данными по сделкам. Без этого не узнаете, какие офферы были реализованы.

- Использовать другие методы анализа и поиска точек входа. Если сигнал определили, например, с помощью Фибо уровней, и позже он подтвердился через Level I и II, его ценность возрастает. Новичкам рекомендую пройти ликбез “Как использовать уровни Фибоначчи”.

- Критически относиться к офферам крупных игроков. Ловушки встречаются постоянно, научитесь избегать их.

На Форексе рекомендую не пытаться использовать стандартный стакан МетаТрейдера, он бесполезен. Исключение – биржевой режим работы при использовании МТ5.

Разновидности заявок

Выделяют средние, мелкие и крупные заявки. По общему правилу это деление определяется исходя из среднедневного объема по каждому биржевому инструменту.

Предположим, что среднедневной объем заявок на торгуемый актив составляет 2 миллиона контрактов. Исходя из такого условия, всю совокупность образованных заявок можно классифицировать так:

- Крупные (4000-10 000 контрактов) – важные ордера, влияющие на рынок. За ними стоит постоянно наблюдать и учитывать их воздействие при открытии собственной позиции.

- Средние (400-1000 контрактов) – имеют значимость только в том случае, если на одном ценовом диапазоне их накопилось немалое количество (т.е. способны влиять на цену за счет своей плотности).

- Мелкие (20-100 контрактов) – заявки, которые остаются без внимания, поскольку на поведение рынка практически не влияют.

Помимо деления по размеру выставленных контрактов, заявки можно поделить по их стратегической предназначенности. В этом плане существуют пассивные и активные ордера.

Заявку принято называть пассивной, если она статично размещена на ценах, сосредоточенных в узком диапазоне (т.е. она своим присутствием не создает никакого движения, а просто закрепляет определенный уровень). Как правило, все пассивные ордера находятся у сильных линий поддержки/сопротивления. Однако, как показывает практика, даже при большой совокупности ордеров у сильных технических уровней, это не гарантирует ценовой откат. Поэтому, без дополнительных сигналов принимать какие-либо стратегические решения крайне нежелательно.

Агрессивными будут считаться те ордера, которые подаются непосредственно с биржи (рыночные приказы). Их наличие является лимитированным, однако, возникая во время уже сложившейся ценовой динамики, именно с их помощью рынок может длительный период придерживаться выбранного курса.

Как им пользоваться и как его анализировать?

А теперь о том, как читать биржевой стакан. Все написанное выше является лишь теорией, описывающей общие принципы использования полученной информации.

«Медведи» (покупатели) и «быки» (продавцы) используют разные способы влияния на рынок для достижения своих целей и продвижения активов в выгодном направлении. Заключая крупные сделки, они оказывают давление на рынок, стремясь пошатнуть цену.

В биржевой стакан онлайн торговые приказы «попадают» не навсегда. Отменив ордер, трейдер убирает свое предложение о покупке или продаже активов из этого индикатора. А это позволяет выставлять своеобразные заграждения («стенки»), вводя в заблуждение иных участников торговой сессии, достигая выгодных изменений:

- оформляется ордера на покупку/продажу крупной партии ценных бумаг;

- для выполнения этого требуется большая сумма денег, которую простым трейдерам собрать бывает тяжело;

- «стенки» обычно выставляются при приближении котировок к значимым показателям (продажи и покупки).

С одной стороны, если этот пакет акций покупается, то у активов уже больше не будет преград для роста. Однако, для того, чтобы «пробить стенку», нужны значительные финансовые резервы.

Именно поэтому многие трейдеры, увидев в стакане цен такую «стенку», осознают бесперспективность ожидания дальнейшего роста котировок, продают свои акции. А этого только и ждут «быки», сразу же убирающие свой торговый приказ, продолжая поднимать стоимость ценных бумаг.

Однако, учитывая, как работает биржевой стакан, я бы рекомендовал использовать вместе с ним еще и ленту сделок. В ней как раз и отражаются реально заключенные сделки. Покупка – «окрашена» в зеленый цвет, продажа – в красный.

Биржевой стакан цен дает представление о лимитных заявках, размещенных на бирже. Лента сделок показывает, какие сделки были заключены реально. Поскольку «стенки» часто выставляются ботами (строго определенное количество лотов), то это может стать дополнительным фактором, позволяющим разгадать затеянную «быками» или «медведями» игру.

Применение

Практическое применение биржевого стакана, прежде всего, распространяется на дневную торговлю. Для остальных временных интервалов стакан служит дополнительным сигналом для входа на рынок по методам технического анализа. Как и прочие методы, его рискованно применять отдельно от других инструментов.

С помощью биржевого стакана трейдер может оценить ликвидность эмитента, а также спрогнозировать возможное движение рынка. Как правило, перед значительным перемещением цены очень плотно размещаются у крайней границы, что указывает на скорый прорыв уровня поддержки или сопротивления.

Например, «бычьему» движению в такой ситуации предшествует некоторый недостаток покупателей и консолидация продавцов. Любопытна тенденция, когда трейдеры на восходящем тренде начинают массово выставлять заявки на продажу – явный признак скоро отката и последующего продолжения тренда после смены баланса между покупателями и продавцами в стакане.

В стакане котировок отображаются только лишь лимитированные заявки. Рыночные же исполняются мгновенно и не требуют размещения в стакане, а условные активируются только при заданных условиях и на их основании выставляются обычные лимитированные. Такой нюанс значительно влияет на рынок и доказывает, что использование одного инструмента в техническом анализе приводит к значительным убыткам.

Не случайно таблица включает в себя столбец с объемом по каждой цене. Объемы значительно влияют на ход торговли и активно используются могущественными трейдерами для спекуляций. Подразделяют мелкие, средние и крупные контракты. Последние оказывают самое значительное влияние на рынок в ходе торговой сессии.

За счет объемов опытные трейдеры могут навести начинающих на ложный сигнал, подогрев интерес к бумаге с помощью крупной заявки. Для извлечения прибыли такие заявки снимаются после того, как трейдеры массово открывают позиции, ставя стоп-лосс – на этом-то и срабатывают опытные игроки.

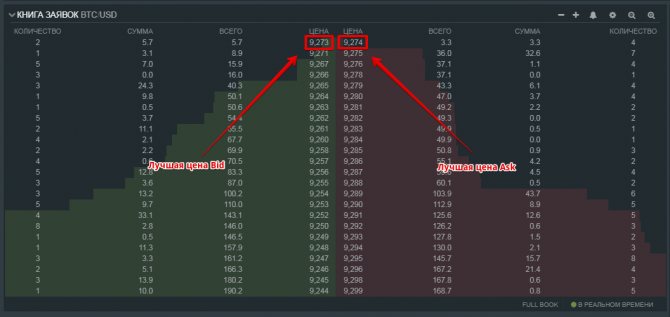

Что такое биржевой стакан простыми словами

Биржевой стакан цен/заявок — это таблица с действующими лимитными ордерами на покупку/продажу финансового инструмента. Каждая строка таблицы содержит цену и суммарный объём заявки. На американском рынке её называют «level 2», а ленту исполненных ордеров «level 1».

Трейдеров также называют его:

- Глубина рынка (DOM, Depth of Market);

- Книга приказов (Order Book);

- Второй уровень (Level 2);

- Стакан торгового терминала (Open Book);

Традиционно стакан цен представляет таблицу, которая разделена пополам. Снизу лимитные заявки на покупку (биды, bid), а сверху на продажу (аски, ask). Разница между этими ценами называется спредом. Его размер в совокупности с объёмом заявок отражает ликвидность актива (насколько лёгко можно продать быстро большой объём).

Что такое Бид и Аск;

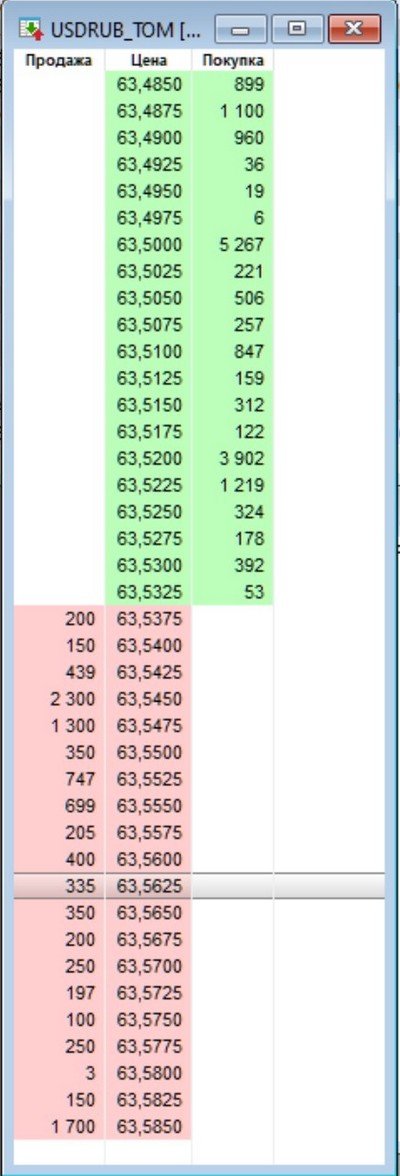

Биржевой стакан можно посмотреть в торговых терминалах. Например, так выглядит таблица в Quik (квик).

Биржевой стакан может быть и полупустым или же не иметь заявок на покупку и продажу по каким-то инструментам. Это говорит о маленькой заинтересованности трейдеров к нему. Такие активы не ликвидны. Брокеры не дают использование кредитных плеч по ним.

Вот как выглядит полупустые таблицы:

Как читать биржевые новости и аналитику? Главные термины.

Теперь обсудим несколько важных терминов, без которых не обходится ни один обзор аналитика или выпуск новостей.

Дивиденды — это деньги, которые вам платит компания, акциями которой вы владеете. Это часть заработанной прибыли, которую компания готова отдать вам. Сумма средств на акцию, на которые вы можете рассчитывать, определяется заранее. Например, ₽7 на одну акцию. Сколько денег в виде дивидендов вы получите зависит от того, сколько у вас акций.

Но компании не обязаны платить дивиденды. Такие компании, которые их платят, обычно составляют документ, где рассказывают, сколько собираются платить своим акционерам, собираются ли вообще и как часто. Этот называется дивидендной политикой.

Эмитент — организация, которая выпустила (эмитировала) ценные бумаги. Компания делает это для развития и финансирования своей деятельности. Эмитентом может быть может быть государство, местная администрация или акционерное общество.

Волатильность. Это слово вы часто слышите, когда речь идет о динамике рынков, его употребляют в обзорах и тд. Это мера изменчивости цены. Когда колебания цены значительны, говорят о высокой волатильности.

Капитализация. Это важный показатель успеха компании. Другими словами, это стоимость акционерной компании или рыночная стоимость ее обыкновенных акций. Она равна количеству обыкновенных акций, умноженному на их курсовую стоимость.

Структура Order Book и типы заявок

Финансовый рынок − обычный аукцион: если кто-то что-то хочет продать, например, в объеме 5 лотов, и предлагает свою цену, то обязательно должен найтись тот, кто хочет купить это нечто, причем в том же объеме и по такой же price.

Стандартный DOM имеет несколько зон:

- Red: ордера («интерес») к продаже − Ask или Offer;

- Green: заявки покупателей − Bid;

- Neutral: актуальная цена в зоне спреда.

В этом и состоит отличие DOM от привычных нам ценовых графиков: вы видите только поступившие, но еще не выполненные (не закрытые) заявки, а точка на графике – это уже результат сделки. И приказов, которые этот результат сформировали, тут УЖЕ нет. Предполагается, что сделки заключаются по оптимальной (для обеих сторон!) цене, которая максимально близка к текущей рыночной. Если покупателя на весь объем по заявленной цене недостаточно, то стороны могут «договориться» о некотором диапазоне цен, внутри которого может быть заключена сделка.

Виды заявок в Open Book

В общем объеме биржевых приказов принято выделять заявки:

- Рыночные: выполняются по оптимальной («лучшей») цене в полном объеме.

- Лимитные: обычные ордера – указывается актив, желаемая цена, лот.

- Условные: остальные ордера, за исключением лимитных, требующие неких условий, например, момента времени.

В стакане цен видны ТОЛЬКО лимитные заявки: рыночные исполняются сразу, а для условных, нужен момент, когда они в зависимости от ситуации станут или рыночными, или лимитными.

Также принято выделять (весьма условно) заявки мелкие (10-100 лотов или контрактов), средние (400 — 1000) и крупные (более 4000 лотов). За поведением крупных приказов нужен особый контроль – именно они участвуют в спекуляциях. Их проще видеть в ленте приказов (time&sales) – она отображает и скрытые объемы, которые в Order Book не попадают.

Агрессивные и пассивные заявки могут быть любого типа, но стратегические задачи у них разные.

Ордера покупки/продажи, размещенные статично в узкой ценовой зоне, фактически эту зону защищают, а потому считаются пассивными. Вспомните, как трудно пробить сильные уровни поддержки/сопротивления.

Рыночные заявки более динамичные (агрессивные) − именно они смещают цену к нужному для маркетмейкера уровню.

Что такое биржевой стакан: особенности и структура

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Котировки на бирже меняются каждую секунду. На это оказывает влияние множество факторов, но главным является баланс между спросом и предложением. Объемы торгов настолько огромны, что начинающему инвестору будет сложно анализировать их без вспомогательных инструментов. Как раз для этого и был придуман биржевой стакан или, по-другому, стакан цен.

Биржевой стакан – это список заявок на покупку и продажу в режиме онлайн по конкретному торговому активу. В нем содержатся цены, которые участники рынка предлагают, что является своего рода индикатором настроения фондового рынка. Сверху красным цветом отображаются заявки на продажу (цены ask), ниже зеленым – на покупку (bid). В сети можно найти множество определений этого инструмента – книга приказов, Level2 и т. д. Кстати, именно второе название используют на американском фондовом рынке.

Любой рынок представляет собой аукцион, где участвуют две стороны – покупатель и продавец. К примеру, вы хотите продать 5 единиц товара по определенной цене, которые сами устанавливаете. Чтобы сделка совершилась, нужен покупатель, который согласится приобрести эти товары по вашей цене. Если она не будет устраивать, то он станет искать другое предложение. Но если не найдет, то будет вынужден приобрести товар по вашей стоимости. Так и происходят сделки на рынке, их заключается множество каждую секунду.

Визуализация биржевого стакана может отличаться в зависимости от торгового терминала брокера. Иными словами, каждый волен рисовать такую таблицу по-своему, добавляя в нее свои элементы и инструменты для анализа рынка. К примеру, существует разреженный биржевой стакан, который включает в себя гистограмму. Она наглядно отображает объемы торгов, что упрощает рыночный анализ и восприятие для начинающих трейдеров и инвесторов. Но общая структура остается неизменной.

В классическом представлении биржевой стакан имеет два столбика. В первом указана цена покупки/продажи на актив, а во втором — количество лотов (единиц), которые готовы купить/продать участники рынка. Ни один из стаканов, которые предлагают брокеры, не может отобразить все заявки, выставленные в режиме онлайн. Указываются только те, что ближе всего отображают реальную стоимость товара. Это называется глубиной рынка. Если она обозначается как 20Х20, то в окне будут указаны 20 лучших цен на покупку и 20 на продажу. Большая часть брокеров предлагают биржевой стакан именно с этими параметрами. Но их можно изменить в индивидуальном порядке в настройках терминала.

Как стакан цен помогает инвестору?

По сути, данный инструмент является отражением рыночных настроений за короткий временной интервал. Он позволяет предугадать, как изменится цена и где. Посмотреть биржевой стакан крайне необходимо при желании трейдера заработать на небольших колебаниях активов (скальпинг). Делая большое количество заявок на сделки с повышенным объемом, участник торгов пытается получить доход на любом движении рынка.

Однако, то, что подходит для трейдера, не всегда соответствует стратегическим планам инвестора. Ведь он стремится заработать на разнице котировок в среднесрочной или долгосрочной перспективе.

Ни один биржевой стакан не покажет абсолютно все торговые приказы. Даже если информация поступает с фондовых бирж. Существует опция «скрытый приказ», который и прячет многие ордера.

Внимательно мониторя динамику и интенсивность изменений в биржевом стакане, инвестор может лишь спрогнозировать изменение стоимости определенных активов в ближайшей перспективе. Кроме того, биржевой стакан является полезным инструментом, который демонстрирует активность трейдеров

Спасибо за внимание, всегда Ваш Максимальный доход!

Описание настроек

OrderBook Depth. Количество горизонтальных столбцов гистограммы. Чем больше значение, тем большим по высоте будет стакан ордеров.

Layout. Классический макет можно увидеть в веб-инструментах, а упрощенный выглядит как половинки книги заказов на краю графика.

Offset from the Right Side, Dist. between OrderBooks. Оба параметра отвечают за позицию гистограмм на графике.

History Navigation. Включить/отключить возможность просмотра истории слепков.

Show Navigation Buttons when Minimized. Будет ли отображена панель перемотки в свернутом состоянии основной панели.

Fast Rewing Speed (in snapshots). Шаг быстрой перемотки. Значение вводится на свое усмотрение, измеряется в барах.

Show Scale on Chart. Включает/выключает вертикальную полосу-шкалу поверх гистограммы.

Orders/Positions – value width/value size. Эти настройки определяют на каком расстоянии от середины стакана будут проведены вертикальные линии шкалы.

Indicator Panel Settings:

- Indicator Panel Position – в каком углу графика расположить панель индикатора.

- Vertical, Horizontal Offset – отступ в пикселях от выбранного угла.

- Panel Initial Size – по умолчанию развернуть/свернуть панель при запуске терминала.

Left Side/Right Side – Default Filter. Показывать все данные или чистое значение по умолчанию.

Left Side/Right Side – Default Data. Тип данных по умолчанию для упрощенного отображения.

Add All/Net Filters. Включить/Выключить режим чистого значения.

Color Scheme. По умолчанию индикатор автоматически определяет цветовую схему в зависимости от фона графика. При необходимости, выберите из списка желаемую цветовую схему.

Важно! При неправильной настройке сдвига данные будут искажены. Alert

Можно установить звуковой алерт, который будет срабатывать при получении свежих данных. Звуковой файл. Возможность выбора звукового файла на алерт

Alert. Можно установить звуковой алерт, который будет срабатывать при получении свежих данных. Звуковой файл. Возможность выбора звукового файла на алерт.

Сигналы и стратегии торговли по биржевому стакану на Форекс

Приведем несколько примеров сигналов и сведений, которые могут быть получены с помощью нашего гистограммного индикатора OrderBook, показывающего отложенные ордера и позиции.

Определяйте уровни поддержки и сопротивления

Гистограмма Отложенные Ордера. Группа лимитных ордеров на покупку может быть распознана как уровень поддержки. В то же время группа лимитных ордеров на продажу может рассматриваться как уровень сопротивления. Вы можете подтвердить эти уровни, нанеся горизонтальную линию на график, после чего вы должны заметить корреляцию.

Устанавливайте цели в местах скоплений стоп-лоссов

Гистограмма Отложенные Ордера. Мы заметили одну тенденцию: где бы большинство трейдеров не установило свои стоп-лоссы, рынок все равно будет тяготеть к ним и в конечном итоге потеряет свою движущую силу. С помощью данного ориентира нельзя судить о продолжении или развороте текущего тренда. Но вы можете использовать данные скопления стоп-лоссов как довольно удачный уровень для выхода из прибыльных позиций.

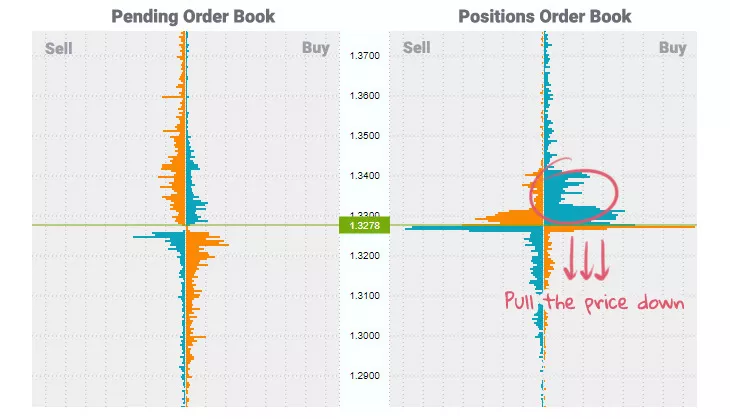

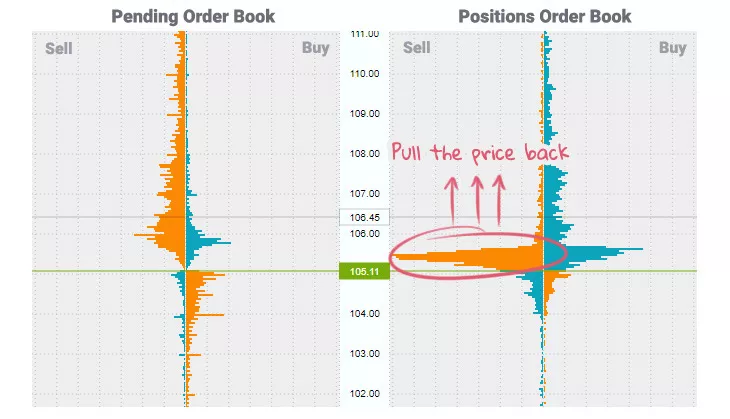

Принимайте сигналы при скоплении убыточных сделок

Гистограмма Позиции. Она позволяет получить общее представление об открытых сделках. Общим симптомом эффекта диспозиции является склонность “пересиживать” убыточные сделки. Трейдеры стараются “пересидеть” убыточные позиции лишь для того, чтобы сбросить их. По нашим наблюдениям, скопление убыточных сделок на продажу толкнет цену вверх, а на покупку – вниз.

Ожидайте разворотов при скоплении прибыльных сделок

Гистограмма Позиции. Мы заметили, что всякий раз, когда образуется скопление прибыльных позиций, это длится совсем недолго, т.к. цена резко меняет свое направление, превращая эти прибыльные сделки в убыточные. Звучит довольно удручающе. Если вы умеете замечать подобные события, вы можете сделать прямо противоположное.

Структура и механизм работы

Понимание структуры стакана позволит обеспечить эффективное использование этого элемента в торговле. Его наполнение формируется с учетом трех основных столбцов:

- цена заявок на покупку или продажу, которую выставляют владельцы позиции;

- объемы торгов криптовалюты;

- стоимость общего объёма по указанной цене (колонка объединяет предыдущие значения).

Обычно ордера на продажу (ask) отмечаются красным, покупка (bid) – зеленым. Структура или визуальное отображение на разных биржах может иметь незначительные отличия, но суть таблицы остается неизменной.

Подробнее: Что такое бид и аск на бирже?

Важно понимать принцип действия и механизм добавления позиций:

- В списке отображаются ближайшие ордера, которые не были обработаны мгновенно. Например, когда вы входите в рынок и открываете позицию, создается заявка с учетом установленного курса.

- После этого биржа выполняет поиск встречных позиций, которые соответствуют заявленной цене. Если подобные сделки находятся, исполнение приказа производится мгновенно, и ордер закрывается.

- Если же встречных предложений на текущий момент нет, заявка попадает в список, отображается в таблице и будет находиться там до выполнения или отмены трейдером.

Понимание того, что в списке отображаются только сделки «пассивных трейдеров», позволяет прогнозировать потенциальное движение цены и развороты курса за счет определения скопления ордеров, уровней поддержки или сопротивления. Также это отличный инструмент для анализа спроса и настроения на рынке в текущий момент, который обновляется в режиме реального времени.