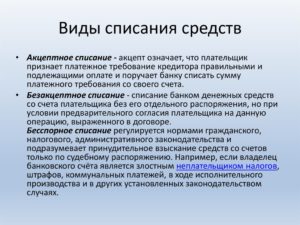

Что такое акцепт и что значит акцептовать счет? и когда акцепт влечет за собой ответственность?

Содержание:

- Виды аккредитива

- Акцепт векселя

- Особенности бесспорного и безакцептного списания денежных средств со счета клиента, в отношении которого возбуждена процедура банкротства

- Использование акцепта на практике

- Акцепт – определение, виды, область применения

- Юридическая сторона вопроса

- Роспотребнадзор и Арбитражный суд против

- Что такое безакцептное списание денежных средств

- Возможен ли отзыв ранее направленного акцепта?

- Судебная практика. Почему незаконно безакцептное списание с банковской карты физического лица

- Бесспорное и безакцептное списание со счетов клиента

- Суть безакцепта

Виды аккредитива

Банковский аккредитив, как оказалось, имеет несколько видов. Они различаются в зависимости от полномочий банка и количества сторон. Более подробно эта информация представлена в таблице:

| Вид аккредитива | Описание |

|---|---|

| Отзывной | Такой вид аккредитива отличается тем, что банковское учреждение имеет право закрыть счет в одностороннем порядке при наличии письменного заявления от плательщика. Оформляется крайне редко, так как у продавца отсутствуют гарантии. |

| Безотзывной | Самый распространенный вид. В данном случае у покупателя нет возможности отозвать денежные средства. И после предоставления соответствующих документов, продавец получит деньги. |

| Подтвержденный | Данный вид наиболее удобен в первую очередь для покупателя. Банк обязуется перевести необходимую денежную сумму на счет продавца даже при отсутствии денег на счете плательщика. Естественно, что при этом у банка повышаются риски, а значит, возьмется дополнительная комиссия. |

| Неподтвержденный | Денежные средства перечисляются на счет продавца только при их поступлении от покупателя. |

| Покрытый | Означает, что банк покупателя обязуется перечислить денежные средства на счет получателя в определенный период времени. |

| Непокрытый | При межбанковском переводе денежные средства сначала поступают на корреспондентский счет, а затем уже непосредственно на счет получателя. При непокрытом аккредитиве банк покупателя разрешает банку продавца списать положенные деньги с корреспондентского счета. |

| Резервный | Такой вид больше напоминает банковскую гарантию. Его суть заключается в том, что если покупатель нарушит условия договора, то банк за счет собственных средств обязуется выплатить продавцу всю сумму. |

| Револьверный | Вид аккредитива наиболее актуален при оплатах с фиксированным графиком. Его открывают не на всю сумму покупки, а только на ее часть. После того, как покупатель внесет выплату, то такое соглашение будет возобновлено до ранее оговоренной цифры. |

| С красной оговоркой | Согласно такому соглашению банк покупателя может дать распоряжение банку получателя произвести зачисление денежных средств еще до предоставления документов, подтверждающих, выполнение условий договора купли – продажи. |

Как видно из представленной информации существует целая масса видов банковских аккредитивов. Для того чтобы подробнее ознакомиться с каждым из них, и подобрать наиболее удобный для себя, следует обратиться в уполномоченное отделение банка, в котором планируется оформить соглашение, зайти на официальную страницу в интернете, или позвонить на горячую линию учреждения.

Акцепт векселя

Это процедура использования переводных векселей. Для такой процедуры характерно, что получатель по векселю (ремитент) либо иное лицо, имеющее у себя данный вексель, вносит плательщику (трассату) предложение оплатить данный вексель. Поскольку плательщиком по такому векселю является третье лицо, то необходимо для осуществления платежа его письменное согласие. Таким согласием и станет акцепт. Субъект, уполномоченный оставлять на векселе о является акцептантом.

Действующим законодательством ограничен период подачи к вексельному акцептованию. Периодом будет один год со дня его составления. При работе с векселем можно акцептовать не всю сумму, указанную в нем, а только часть. Для этого также необходимо сделать на нем соответствующую запись.

По векселю можно применить протест. Протест осуществляется в двух случаях:

- Отказ от отражения на титуле векселя информации о дате (при наличии в имеющемся соглашении условия оплаты в определенный период времени, после даты акцепта).

- Отказ субъекта оплаты от вексельного акцептования. Удержание сумм по векселю производится с векселедателя либо того, кто завизировал индоссамент.

Сама процедура протеста при работе с векселем имеет большое значение. При подписании и выдаче автоматически устанавливается сам факт имеющейся задолженности. Поэтому отпадает вероятность того, что нужно будет доказывать в суде права на взыскание задолженности.

А вот уже опротестованный вексель в обязательном порядке должен быть передан в суд. При этом судебного слушания назначено не будет, секретариатом автоматически будет возбуждено исполнительное производство, а исполнительный лист передан судебным приставам для последующего взыскания.

Особенности бесспорного и безакцептного списания денежных средств со счета клиента, в отношении которого возбуждена процедура банкротства

С момента получения банком подлинника (дубликата) определения арбитражного суда о введении в отношении клиента процедуры наблюдения или процедуры финансового оздоровления банк приостанавливает исполнение расчетных и исполнительных документов, ранее предъявленных к счету клиента, на срок, указанный в данном определении.

Исключение составляют исполнительные документы, выданные по решению суда, вступившие в законную силу до даты введения соответствующей процедуры, указанной в полученном определении, и предусматривающие:

- взыскание задолженности по заработной плате;

- выплату вознаграждения по авторским договорам;

- истребование имущества из чужого незаконного владения;

- возмещение вреда, причиненного жизни или здоровью, морального вреда.

С момента получения банком подлинника (дубликата) определения арбитражного суда о введении в отношении клиента процедуры внешнего управления, предусмотренной законодательством, банк приостанавливает исполнение расчетных и исполнительных документов, ранее предъявленных к счету клиента, на срок, указанный в полученном определении.

Исключение составляют исполнительные документы, выданные по решению суда, вступившие в законную силу до даты введения соответствующей процедуры, указанной в полученном определении, и предусматривающие те же 4 операции, что и в предыдущем случае, а также исполнительные документы о взыскании задолженности по текущим платежам и расчетные документы, поступившие в банк после введения внешнего управления.

С момента получения банком подлинника (дубликата) решения арбитражного суда о признании клиента банкротом и об открытии конкурсного производства:

- банк прекращает самостоятельное исполнение по всем расчетным и исполнительным документам, предъявляемым к счету клиента, в т.ч. по документам, исполнявшимся в ходе ранее введенных процедур банкротства;

- конкурсный управляющий клиента вправе перечислить его все денежные средства на один счет, который становится основным счетом должника, предусмотренным законодательством о банкротстве;

- все иные счета клиента закрываются;

- все расчетные/исполнительные документы, предъявленные к закрытым счетам клиента и находящиеся на этот момент в картотеке N 2, возвращаются банком в порядке, описанном выше;

- все расчетные/исполнительные документы, предъявляемые к счетам клиента после их закрытия, к исполнению не принимаются и возвращаются банком в порядке, описанном выше;

- расчетные/исполнительные документы, предъявляемые к счету клиента, действующему в режиме основного счета должника, исполняются в порядке, определяемом конкурсным управляющим в соответствии с законодательством о банкротстве.

Использование акцепта на практике

В юриспруденции и бухгалтерии сформирована целая философия для данного понятия. Специалисты заявляются, что акцепт оферты – это своеобразная возможность ускорить процедуры принятия договорённостей, но при этом сохранить гарантии безопасности для всех сторон. Они обсуждают различные ситуации, когда можно использовать те или иные возможности, а также следовать установленным правовым нормам.

В частности он рассматривается, как один из лучших способов получить гарантии за своевременно проведённые работы, предоставленные услуги или товары. Если акцепт получен, то исполнитель может смело приступать к выполнению своей части договора, имея уверенность, что в назначенный срок оплата будет произведена. При этом фактически экономится время на рассматривание и подписание документов по оферте.

Существует множество бюрократических и юридических тонкостей, влияющих на конкретные процессы. Нельзя привести какой-то универсальный случай или представить схему, как именно реализуется понятие акцепта.

Примерное описание выглядит следующим образом:

- вам направляется предложение (оферта) от какого-то лица или индивидуального предпринимателя об оказании тех или иных услуг, либо на поставку товаров;

- вас предложение полностью устраивает, причём вы не собираетесь делать встречные предложения или вносить какие-либо изменения в принятую форму договора;

- вы составляете ответное письмо, где сообщаете о своём согласии и обязуетесь выплатить все средства в полном объёме, как только все условия будут выполнены;

- вы пишете слово “акцептовано”, ставите свою подпись и штамп организации.

После этого сделка считается официально заключенной, и все обязательства вступают все силы. Обе стороны могут начинать заниматься своими делами, чтобы успеть их выполнить точно в срок.

В бухгалтерии и международном праве существуют более расширенные обозначения понятия “акцепт”:

- традиционное согласие на сделку и принятие предлагаемых условий;

- одностороннее заявление о взятии на себя обязательств по договору;

- принятие обязательств на оплату векселя в соответствии с указанным сроком;

- согласие на оплату товарных или денежных документов.

Чаще всего речь идёт о квитанциях или векселях на оплату. В этом случае ставится соответствующая надпись на лицевой стороне. Помимо этого такая форма очень распространена при расчётах за товары или услуги, а также за определённые работы. Согласие в данном случае подтверждает оплату в соответствии с расчётными документами, которые в свою очередь выписывает исполнитель или поставщик. В данном случае акцептант – это то лицо, которое непосредственно принимает предложение о сделке и соглашается с его условиями.

Для получения денежных средств необходимо предварительно выполнить свои обязательства, прописанные в договоре

Нюансы при использовании понятия акцепт на практике

Есть определённые ограничения, связанные с международным правом и законами Российской Федерации. В первую очередь необходимо учитывать, что акцепт это только согласие, но еще отнюдь не твёрдая гарантия выплаты денежной задолженности. С таким согласием нельзя потребовать моментальной оплаты. Перед этим исполнитель или поставщик, получающий денежные средства на свой счёт, должен полноценно выполнить свои обязательства.

Чаще всего операции в таких ситуациях выполняются в безналичной форме. Это своеобразное продолжение удалённого сотрудничества. Получатель со своего счёта переводит необходимую сумму в пользу получателя. Такая форма расчёта стала характерной особенностью акцептования.

Посредником при выполнении денежных операций выступает специальная финансовая организация. Оба участника сделки используют их расчётно-кассовый центр. Иные форма расчёта или оплаты рассматриваются как незаконные финансовые махинации. Представителям бизнеса следует знать обо всех этих особенностях, чтобы не нажить проблем со стороны Налоговой Инспекции и других контролирующих органов.

Акцепт – определение, виды, область применения

Латинское слово «acceptus» («принятый») легло в основу понятия, которое широко используется в финансовой сфере, бухгалтерии и юриспруденции. Независимо от области применения суть акцепта остается неизменной. Это – безоговорочное согласие субъекта договора на условия, предлагаемые другой стороной. Если все пункты сделки принимаются без дополнений, изменений и претензий, то соглашение можно трактовать как акцептованное.

В мире больших финансов проведение торговых сделок и различных операций с ценными бумагами (например, продажа векселей) строятся на банковских гарантиях, которые также признаются акцептом.

В принципе, процесс заключения любого договора не обходится без акцепта. Особенно удобен он в тех случаях, когда стороны не могут встретиться лично. Ответом на присланную копию контракта должен стать документально оформленный акцепт, иначе сделка не считается состоявшейся. Если же сторона не ответила, но начала выполнять условия, то контракт будет акцептован автоматически.

Самые распространенные виды акцептов:

- Акцепт оферты. Встречается повсеместно, когда мы соглашаемся на предложение купить товар или получить услугу. В свою очередь, оферта должна содержать полную информацию обо всех нюансах соглашения.

- Банковский акцепт. Учреждение выступает посредником при проведении сделки и гарантом ее финансовой безопасности. Чаще всего банк акцептует вексель, тем самым подтверждая платежеспособность субъекта договора.

- Акцепт договора. Логическое завершение переговоров, во время проведения которых стороны определили условия сделки и очертили взаимные обязательства.

Сами того не зная, в повседневной жизни мы часто встречаемся как с акцептом, так и с офертой. Это касается не только заключения договоров, кредитования или одобрения финансовых расчетов, но и простых бытовых ситуаций: приобретения товаров и услуг (в том числе, в Интернете), обмена валюты, заказа авиабилетов и др. Главное же достоинство акцепта состоит в том, что он служит катализатором при совершении любых видов соглашений.

Юридическая сторона вопроса

На территории нашей

страны все расчёты по аккредитивам

регулируются положениями изложенными

в третьем параграфе Федерального закона

№14-ФЗ (статьи с 867 по 873).

В частности в

статье 867, описывающей общие положения

о расчётах по аккредитиву, говорится

об обязанности банка-эмитента выполнить

по отношению к бенефициару одно из

следующих действий (после того как

бенефициар, в свою очередь, предоставит

доказательства выполнения своей части

сделки):

- Произвести

платёж; - Акцептовать

и оплатить переводной вексель (тратту); - Совершить

иные действия предусмотренные условиями

аккредитива.

Кроме этого

говорится о том, что банк-эмитент может

передать полномочия по аккредитиву

другому банку (исполняющему). При этом

исполняющий банк может как принять, так

и отказаться от этих полномочий (частичные

принятие или отказ в данном случае не

допускаются).

В статьях 868-870

изложены положения касающиеся различных

видов аккредитивов:

- Отзывной

аккредитив; - Безотзывной

аккредитив; - Подтверждённый

аккредитив; - Переводной

(трансферабельный) аккредитив.

Статья 871 посвящена

вопросам исполнения аккредитива. В ней,

в том числе, регламентируются

взаимоотношения (и порядок взаиморасчётов)

между исполняющим банком и банком

эмитентом.

В статье 872

говорится об ответственности банков.

В частности о том, что и банк-эмитент и

подтверждающий банк несут солидарную

ответственность за то что аккредитив

не будет исполнен (или будет исполнен

ненадлежащим образом). Естественно, при

этом речь идёт о необоснованном

неисполнении аккредитива (предполагается

что все условия по нему со стороны

бенефициара были выполнены).

Оговаривается

и то, что исполняющий банк (принявший

поручение по исполнению аккредитива)

несёт ответственность перед

банком-эмитентом, а тот, в свою очередь,

отвечает непосредственно перед

плательщиком открывшем в нём аккредитив.

Наконец в статье

873 излагается порядок закрытия аккредитива.

Он подлежит закрытию в следующих случаях:

- Когда истекает

его срок; - После того

как он будет полностью исполнен; - Если бенефициар

или плательщик подадут заявление об

отказе или отзыве аккредитива.

Помимо положений

гражданского кодекса существуют ещё и

внутренние положения ЦБ РФ (№383-П от

19.06.2012) регламентирующие порядок

проведения расчётов по аккредитиву. В

том числе здесь перечислены основные

(обязательные) реквизиты, которые должны

быть указаны при оформлении аккредитива:

- Порядковый

номер и дата составления; - Сумма денежных

средств подлежащая к оплате по

аккредитиву; - Реквизиты

плательщика, бенефициара и банка-эмитента; - Срок в течение

которого предусматривается действие

аккредитива; - Тип аккредитива;

- Способ которым

аккредитив должен быть исполнен; - Список всех

тех документов, которые должны быть

предоставлены бенефициаром для

доказательства выполнения им всех

условий сделки; - Сроки

предоставления означенных выше

документов; - Размер и

порядок оплаты комиссионных банку; - Кроме этого

в реквизитах допускается указание

другой необходимой информации.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Роспотребнадзор и Арбитражный суд против

Итак, Гражданский кодекс не запрещает списывать деньги со счёта клиента без дополнительного распоряжения, если в договоре банковского обслуживания есть об этом упоминание.

Однако пункт договора о безакцептном списании противоречит положению ЦБ от 31 августа 1998 № 54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)». Пункт 3.1 говорит о том, что для списания денег со счёта должно быть письменное распоряжение.

На каждую операцию — распоряжение. Фото: dom-click.ru

Как отмечает Региональный центр по соблюдению прав потребителей в г. Санкт-Петербурге, Роспотребнадзор неоднократно привлекал банки к административной ответственности из-за пункта о безакцептном списании в договоре.

Арбитражный суд тоже на стороне заёмщиков:

Кажется, что это справедливо — деньги клиента остаются при нём. Но, если банк не списывает платежи по кредиту, копится задолженность, пени и штрафы, которые так или иначе клиент должен уплатить.

Учитывая это, не каждый банк торопится списывать деньги со счёта клиента, а для работы с задолженностями созданы целые отделы, которые назойливо звонят и напоминают о просрочках, обязанностях по уплате кредита и ответственности за отказ.

Что такое безакцептное списание денежных средств

Безакцептное списание – это действие, при котором денежные средства списываются стороной банка со счета плательщика без его подтверждения. Однако списание происходит если плательщик заранее заключил договор с банком об осуществлении операции.

Списание денежных средств без акцепта – больше относится к виду списания средств бесспорного характера. Такое списание осуществляется только при наличии договора. Часто возможно и при инкассовом распоряжении, такой процедуре часто присваивается характер возмездности.

В отличие от списания без акцепта, безакцептное списание проводится на безвозмездной основе, так же применяются законные основания.

Любое бесспорное списание будет регулироваться со стороны законодательства, будь то налоговое, гражданское или административное.

К примеру, если банковским счетом владеет лицо, которое на постоянной основе просрочивает выплату налогов или вообще ее не осуществляет, в ходе бесспорного решения средства автоматически будут сняты в пользу государственных учреждений (налоговая, ЖЭК и так далее).

В конечном итоге, безакцептное списание служит в качестве гаранта при осуществлении обязанностей компании в финансовой сфере.

Когда возможно безакцептное списание, основания

Безакцепт можно использовать в двух основных случаях:

- Когда безакцептное списание происходит в двухстороннем порядке. В этом случае компании получившие одобрение на взятие кредита в банке, должны подготовиться к тому, что в случае не оплаты или задержки, банк будет вынужден произвести снятие средств без уведомления. Все эти пункты подробно описываются при составлении и подписании договора.

- Безакцептное списание может производиться так же и в трехстороннем порядке. Используется в качестве дополнительной гарантии при осуществлении платежей между компаниями и поставщиками. В таком случае, третьей стороной будет являться банк. Именно он будет контролировать честность сделки.

Например: когда между компанией и поставщиком подписывается договор об осуществлении покупки или продажи товара, банк резервирует на счету компании средства, которые поставщик получит при успешном завершении сделки. В случае если товар был получен компанией, но по какой-то причине средства не были направлены поставщику, зарезервированная сумма направляется банком на счет поставщика.

Так же безакцептное списание может быть произведено и без составления договора и соглашений. Например:

- постановление суда;

- случай подходит под отдельный законодательный акт.

Банк так же без предупреждения владельца счета в праве взять свою комиссию за перемещение средств.

Так же стоит учесть, что после того, как между банком и владельцем счета срок договора истёк, банк не вправе осуществлять безакцептное снятие.

Эффективность процедуры

Возможность списания денежных средств без акцепта в первую очередь создает дополнительную защиту кредитора в деловой практике. Должник стимулируется для расчета по обязательствам. Именно благодаря практике безакцепта большинство сделок проходят вовремя и соответствуют нормам.

Подписав соглашение о безакцептном списании, плетельщик автоматически соглашается с тем, что его расчетный счет в банке в первую очередь является гарантией выполнения своих деловых обязанностей.

Списание без акцепта денежных средств является, так же своего рода, страхованием при выполнении финансовых манипуляций. Несмотря на то, что этот факт считается скорее формальностью, чем инструментом контроля над нечестными поставщиками, он смог завоевать доверие в финансовых отношениях между сторонами.

Однако владелец счета всегда будет находиться перед выбором, либо списание средств будет осуществляться при согласии владельца либо против. Злостный нарушитель может восстановить свою репутацию, если начнет самостоятельно осуществлять платеж кредиторам, налоговой или поставщикам.

Права владельца счета

Несмотря на то, что условия, которые прописываются в договоре о безакцептном списании подразумевают тот факт, что банк вмешивается в финансовую деятельность компании, это не отнимает права владельца пользоваться счетом.

То есть он не блокируется, а продолжает свое существования откуда средства могут идти на личные траты владельца. Так же владелец вправе снять средства и использовать их для собственных нужд.

Несмотря на то, что счет является “залоговым”, он все равно принадлежит владельцу, который принимает окончательное решение о дальнейшей судьбе собственных средств.

Возможен ли отзыв ранее направленного акцепта?

По общему правилу, предусмотренному п. 2 ст. 435 ГК РФ, договор считается заключенным с момента получения акцепта адресатом. В силу ст. 439 ГК РФ акцептант вправе также направить оференту извещение об отзыве акцепта. Если такое извещение поступило ранее или одновременно с акцептом, последний считается неполученным.

Таким образом, вовремя полученное оферентом извещение отменяет все юридические последствия согласия акцептанта на заключения договора.

Если же извещение об отказе от акцепта получено оферентом после получения акцепта, т. е. после заключения сделки, действия соглашения это не прекращает. Такой вывод можно сделать исходя из того, что отзыв согласия не является основанием для прекращения гражданских прав и обязанностей, возникших после заключения договора.

Если акцептант передумал заключать сделку, ему требуется оспаривать ее на каком-либо основании, признавая незаключенной, недействительной или ничтожной.

Судебная практика. Почему незаконно безакцептное списание с банковской карты физического лица

Что делать, если было осуществлено безакцептное списание со счетов физических лиц, как регулируются такие положения нормами действующего законодательства, какие меры принимают общественные организации в связи с массовым нарушением прав граждан, возможно ли применение закона о защите прав потребителей к таким отношениям? Такие вопросы встают перед владельцем банковского счета или карты при подписании договора на обслуживание в условиях кредитной задолженности. Как решаются такие дела судами?

При заявлении требований о возврате средств при незаконном списании в счет действующей задолженности мировые суды приходят к выводу о необходимости применения положений о регулировании отношений нормами гражданского законодательства, что закон «О защите прав потребителей» для целей начисления процентов и возмещения морального вреда не применим в связи с особенностью правоотношений с банком. Если Сбербанк списал деньги в счет долга с карты без уведомления, подлежит реализации норма ст. 1107 ГК РФ о неосновательном обогащении.

В более высоких инстанциях обычно встречаются иные трактовки закона. В качестве примера можно привести Решение мирового суда Урицкого района Орловской области по делу №2-516/2013 от 23.06.2013. Указанное постановление было отменено при апелляционном обжаловании со ссылкой на невозможность безакцептного списания без распоряжения владельца денежных средств.

Приведенная позиция обоснована положением Закона «О защите прав потребителей» о регулировании нормативным актом финансовых услуг, оказываемых банками в отношении счетов и пластиковых карт.

Согласно такой позиции клиент имеет право вернуть неосновательное обогащение, если произошло безакцептное списание со счетов физических лиц. Также он вправе получить компенсацию морального вреда и возмещение в размере до 50 % от суммы присужденной судом суммы в виде штрафа, неустойку в 3 % за каждый день просрочки возврата долга.

Важно: Списание средств возможно только со счетов и карт, открытых юридическими лицами, а не гражданами. Безакцептное взыскание средств в этом смысле разрешено с реквизитов, открытых для организаций-работодателей для выдачи заработной платы сотрудникам

Практика судов неоднозначна и в некоторых случаях суд налагает ответственность на кредитное учреждение за безакцептное списание без распоряжения клиента. Присоединение к договору при подписании соглашения не является выражением клиента на списание средств в безакцептном порядке. В связи с этим, если Сбербанк списал деньги со счета, его действия подлежат оспариванию с признанием их необоснованными. Помимо возврата неосновательного обеспечения, подлежат взысканию штраф за несоблюдение требований закона о защите прав потребителей в размере 50% от присужденной суммы в пользу клиента банка, компенсацию морального ущерба и неустойку за каждый день просрочки.

Примеры положительных судебных решений: Постановление ФАС Уральского округа от 19.05.2010 №Ф09-3676/10-С1 по делу №А60-59275/2009-С9, Постановление ФАС Северо-Западного округа от 14.02.2011 по делу №А26-12100/2009 и многие другие. Есть обширная положительная практика наказания банков с участием на стороне потребителя Роспотребнадзора.

В связи с тем, что Сбербанк списывает долги массово, общественники даже составили схему для предотвращения таких действий. Эксперимент по оперативному списанию средств был проведен организацией Общественный народный фронт, он касался средств с карт, на которые поступают заработная плата, социальные пособия либо детские пособия. Целью его стало выявление нарушений со стороны кредитных организаций по отношению к клиентам – физическим лицам.

В результате была выпущена брошюра с разъяснением прав граждан, заключивших договоры на обслуживание со Сбербанком России, имеющие задолженность по кредитам. В документе разъяснено, как действовать, если Сбербанк списывает деньги в счет долга с зарплатной карты без судебного решения или исполнительного листа, как предотвратить такие действия со стороны кредитного учреждения, в какие контролирующие организации обращаться, на какие нормы закона опираться при формировании требований, как отменить безакцептное списание денег с карты.

Источник

Бесспорное и безакцептное списание со счетов клиента

Бесспорное (безакцептное) списание денежных средств со счетов без распоряжения владельца.

Чёткого определения термина бесспорное списание или безакцептное списание в российском законодательстве нет. ГК РФ содержит формулировку, которая носит более широкий характер – списание средств без распоряжения владельца счета.

Статья 854. ГК РФ. Основания списания денежных средств со счета:

1. Списание денежных средств со счета осуществляется банком на основании распоряжения клиента.

2. Без распоряжения клиента списание денежных средств, находящихся на счете, допускается по решению суда, а также в случаях, установленных законом или предусмотренных договором между банком и клиентом.

Основания для безакцептного списания денежных средств

В России безакцептное списание денежных средств регулируется несколькими отраслями права: гражданского, банковского, предпринимательского, финансового, налогового, таможенного.

Согласно п. 1 ст. 854 ГК РФ списание денежных средств со счета осуществляется банком на основании распоряжения клиента. Как правило, распоряжения клиента оформляются на бланках установленной формы (платежное поручение, заявление на аккредитив, чек и т. д.) в соответствии с требованиями Положения ЦБ РФ о безналичных расчетах № 2-П 12.04.2001.

Согласно п.2 ст. 854 ГК РФ право на списание средств клиента взыскателем без его согласия допускается по решению суда, а также в случаях, установленных федеральным законом. Например, в Постановлении Верховного Совета РФ от 01.04.93 № 4725-1 «О мерах по улучшению расчетов за продукцию и услуги коммунальных энергетических и водопроводно-канализационных предприятий» предусмотрено, что расчёты коммунальных энергетических и водопроводно-канализационных предприятий с потребителями (кроме жилищно-коммунальных, бюджетных организаций и населения) за отпускаемую электрическую и тепловую энергию, услуги водоснабжения и водоотведения производятся на основании показателей измерительных приборов без акцепта плательщика.

ПОЛОЖЕНИЕ О БЕЗНАЛИЧНЫХ РАСЧЕТАХ В РОССИЙСКОЙ ФЕДЕРАЦИИ от 3 октября 2002 г. N 2-П отменено Положениями Банка России 19.06.2012 N 383-П, от 29.06.2012 N 384-П. Утратил силу с 21 июля 2012 года.

2. В соответствии с налоговым законодательством Российской Федерации правом бесспорного списания денежных средств с банковских счетов кредитных организаций в рамках своих полномочий наделены налоговые органы (федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы).

В случаях, прямо предусмотренных НК РФ, полномочиями налоговых органов обладают:

таможенные органы (федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области таможенного дела, подчиненные ему таможенные органы РФ);

органы государственных внебюджетных фондов;

государственные органы исполнительной власти и исполнительные органы местного самоуправления, другие уполномоченные ими органы и должностные лица, осуществляющие в установленном порядке помимо налоговых и таможенных органов прием и взимание налогов и (или) сборов, а также контроль за их уплатой налогоплательщиками и плательщиками сборов. По общему правилу в бесспорном порядке производится взыскание налога с организации. По распоряжениям налоговых органов взыскание производится с расчетного (текущего) счета предприятия, а в случае отсутствия средств на этих счетах с валютного счета. Исключение — взыскание налога с организации не может быть произведено в бесспорном порядке, если обязанность по уплате налога основана на изменении налоговым органом:

юридической квалификации сделок, заключенных налогоплательщиком с третьими лицами или

юридической квалификации статуса и характера деятельности налогоплательщика. С учетом ч. 1 ст. 35 Конституции РФ и правовой позиции Конституционного Суда РФ о том, что «никто не может быть лишен своего имущества иначе как по решению суда», взыскание неуплаченного налога с физического лица производится только в судебном порядке.

3. Таможенные органы РФ имеют право осуществлять бесспорное списание задолженности плательщиков экспортной и импортной пошлины как в рублях, так и в иностранной валюте. Федеральная таможенная служба является федеральным органом исполнительной власти, осуществляющим следующие функции:

по контролю и надзору в области таможенного дела;

агента валютного контроля;

специальные функции по борьбе с контрабандой, иными преступлениями и административными правонарушениями

Не нашли то, что искали? Воспользуйтесь поиском:

Суть безакцепта

Для того чтобы ежемесячно производить погашение кредита, компания должна подписать соответствующее соглашение. Таким образом, списание производится самим банком в пользу погашения основного долга. Это так называемые отлагательные условия, согласно которым одна сторона (заемщик) признает платежное требование Кредитора.

Акцепт – это признание требования банка и передачу полномочия Кредитору списывать определенную сумму со счета. Именно согласно такого документа, у банка появляется возможность производить снятие денег.

Однако из любого правила есть исключение и безакцептное списание как раз и указывает на то, что в некоторых случаях Кредитор может производить списание средств без согласия заемщика.

акцепт

Для того чтобы понять суть процедуры и ее правовые аспекты, давайте выясним, какая основная задача стоит перед договором акцепта.

Это гарантированная возможность для кредитора производить ежемесячное списание денег, независимо от того, есть ли у него сейчас в активе деньги или нет. Подписывая договор безакцепта, Кредитор максимально снижает финансовый риск. Кроме того, это является дополнительным стимулом для должника выполнять свои обязательства вовремя и в полном объеме.

! Акцептом называется принятие одной из сторон оферты, гарантирующей оплату со счетов компании.

Основной задачей такого документа является – гарантия одной из сторон, что в определенный срок он произведет оплату по оказанной услуге.

В деловой практике этот документ расценивается как гарант выполнения обязательств.

Здесь может возникнуть резонный вопрос, зачем же так усложнять процедуру подписания договора, если само заключение договора уже является принятием всех его условий? Дело в том, что не всегда у сторон есть возможность встретиться лично для подписания бумаг.

акцепт предшествует заключению сделки

Если территориально стороны находятся в большой удаленности друг от друга, то заключению сделки предшествует процедура акцепта – принятия условий платежного поручения. Это такая своеобразная формализация сделки.

В банковской сфере, акцепт, как правило, применяется для международных операций. Такое финансовое платежное требование гарантирует одной из сторон, что оплата будет произведена в полном объеме точно в указанный срок.

Платежное требование должно быть выполнено в течение трех дней после его оформления. И если одна из сторон не желает оплачивать счета, она должна предоставить причину, объясняющую такое решение.

Если же сторона согласна выполнить обязательство и оплатить платежное поручение, то ставит на документе подпись в графе «Акцептировано».