Зачет авансов в строительстве

Содержание:

- Входящий НДС

- Авансы полученные

- Учет расчетов с покупателями

- В каких документах регламентируется аванс

- Общие сведения

- Оформление документов

- НДС с задатка: спорные ситуации

- Основные принципы учета авансов

- Перечисление аванса поставщику

- Счет 50. Касса: проводки по бухучуту при поступлении средств и документов

- Проверка взаиморасчетов с поставщиком

- Вычет и восстановление НДС у покупателя в отношении «обезличенных» авансовых платежей в счет операций, облагаемых разными ставками НДС

- Авансы перечисленные

- Условия применения вычета

- Как списание командировочных расходов с подотчетных лиц учитывается на счетах

Входящий НДС

Строка 1220 «НДС по приобретенным ценностям»

В строке 1220 отражается та сумма налога, которую предприятие сможет в будущем предъявить к вычету. В эту строку баланса переносится остаточное значение (дебетовое сальдо) по счету 19.

Для реализации права на вычет необходимо одновременное соблюдение ряда условий:

- приобретенные ценности предназначены для того вида деятельности, который облагается НДС;

- стоимость приобретенных ценностей отражена в учете;

- имеется правильно оформленный поставщиком счет-фактура.

У многих организаций счет 19 на конец года обнуляется, и в этом случае в строке 1220 баланса проставляется прочерк. Остаток по счету 19 может возникнуть в таких случаях (все они вытекают из текста ст. 171 и 172 НК РФ):

- при экспорте сырьевой продукции (задержка с принятием НДС к вычету связана с тем, что необходимо пройти процедуру подтверждения факта экспорта);

- если приобретенные ценности используются компанией с длительным циклом производства (НДС к вычету принимается лишь после отгрузки готовой продукции покупателю);

- если поставщик не предоставил счет-фактуру либо счет-фактура оформлен с существенными нарушениями;

- когда налогоплательщик принимает решение о вычете в более позднем периоде (до истечения 3 лет с момента принятия приобретенного на учет).

ОБРАТИТЕ ВНИМАНИЕ! Организациям с большими остатками на счете 19 лучше детализировать значение строки 1220. Такое право предусмотрено в п

6 ПБУ 4/99 «Бухгалтерская отчетность организации» (утверждено приказом Минфина РФ от 06.07.1999 № 43н). Это можно сделать путем добавления строк 12201, 12202 и т. д. Детализация возможна в разрезе операций (приобретение) по основным средствам, производственным запасам, нематериальным активам и иным.

Нормированные расходы

Дебетовый остаток по счету 19 может быть также сформирован и при уплате расходов, которые нормируются при расчете налога на прибыль. Так, существуют расходы, которые не могут быть единовременно полностью учтены в налоговой базе при расчете налога на прибыль.

О том, какие расходы нормируются и каковы пределы для нормирования, читайте в материале «Нормативы, предусмотренные НК РФ».

Рука об руку с учетом нормируемых расходов следует и проблема вычета по налогу на добавленную стоимость. То есть если данные расходы нормируются, то урезается и право на вычет НДС по ним.

При этом обычно конечное значение показателя для расчета норматива становится известным только на конец года, а сами расходы могут собираться в течение года, и у бухгалтера возникает обязанность ежеквартально корректировать сумму НДС по мере увеличения базы, от которой определяется норматив.

На конец года могут накопиться некоторые суммы недопринятого к вычету НДС. Их последним днем года следует списать на прочие расходы, поскольку суммы налога, превышающие величину, соответствующую расчетному значению норматива, к вычету приниматься уже не будут.

Авансы полученные

Строка 1520 «Задолженность кредиторам»

В строке «Задолженность кредиторам» (пассив баланса) суммируются остатки (кредитовые) по таким счетам: 60, 62, 68, 69, 70, 71, 73, 75 и 76, с учетом НДС. Это все долги предприятия, которые оно обязалось погасить в течение года, либо на протяжении производственного цикла, если он превышает календарный год.

Важно! Суммы долгов перед бюджетом должны быть обязательно сверены с фискальными органами. Самовольно рассчитывать неурегулированные долги перед бюджетом категорически запрещается (см

п. 74 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. Приказом Минфина РФ от 29.07.1998 № 34н).

При формировании строки 1520 баланса следует учесть определенный нюанс с отражением авансов полученных. Здесь существует зеркальная ситуация, как и с авансами перечисленными. Минфин России также рекомендует полученные авансы отражать в балансе за минусом НДС (Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2012 год (приложение к письму Минфина России от 09.01.2013 № 07-02-18/01)).

Таким образом, в строку 1520 следует включить:

- кредиторскую задолженность с НДС,

- авансы полученные за минусом НДС.

НДС в бухгалтерском балансе отражается следующим образом:

- в активе — в двух строках (1220 и 1230),

- в пассиве — в одной строке (1520).

Минфин России советует включать в строки 1230 и 1520 дебиторскую и кредиторскую задолженности по авансам за минусом НДС. Заметим, что налогоплательщик вправе поступить по-другому и не вычитать сумму налога из задолженности. Однако в этом случае нужно быть готовым аргументировать свою позицию.

Кроме того, разработчики бухгалтерского программного обеспечения учли пожелания финансового ведомства и автоматизировали определенный порядок действий. Поэтому если бухгалтер не согласен с рекомендациями Минфина России, то некоторые проводки ему придется перепроводить вручную.

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Утвержден новый порядок работы налоговиков с невыясненными платежами

С 01.12.2017 года изменятся правила, по которым налоговики будут разбираться с невыясненными платежами в бюджет. Особое место в новых правилах отведено уточнению платежек на уплату страховых взносов.

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Если работа сотрудника связана с постоянными разъездами, то суммы выдаваемых ему суточных не облагаются ни взносами, ни НДФЛ в полном объеме, а не только в пределах общего лимита.

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Расходы организации на приобретение питьевой воды для сотрудников и установку кулеров относятся к затратам на обеспечение нормальных условий труда, которые, в свою очередь, учитываются в составе прочих расходов. А значит, «водные» суммы можно без проблем включить в «прибыльную» базу.

Учет расчетов с покупателями

Дебет сч. 62 отражает стоимость отгруженных товарно-материальных ценностей, то есть здесь формируется дебиторская задолженность покупателя перед организацией (выручка от продажи).

Дебет сч.62 корреспондирует с кредитом счетов учета продаж или прочих доходов, расходов. Сч.90 «Продажи» используется при реализации покупателю товаров, продукции, когда это является обычным видом деятельности организации. Сч.91 «Прочие доходы и расходы» используется при разовых продажах активов: основных средств, материалов, нематериальных активов, когда это не является обычным видом деятельности предприятия — проводки Д62 К90/1 или Д62 К91/1.

Кредит сч. 62 отражает получение оплаты от покупателя, то есть погашение имеющейся задолженности. Кредит сч.62 корреспондирует с дебетом счетов учета денежных средств (сч.50, 51, 52, 55) – проводки Д50 (51, 52, 55) К62.

Стоимость реализованных товарно-материальных ценностей отражается по дебету сч.62 с учетом НДС.

Если организация является плательщиком данного налога, то необходимо его начислить в соответствии с применяемой ставкой и платить его в бюджет. Начисление налога на добавленную стоимость отражается с помощью проводки Д90/3 (91/2) К68/НДС (в зависимости от того, что продается). Уплата налога отражается с помощью проводки Д68/НДС К51.

Данные проводки отражаются при обычной продаже, когда организация отгружает ТМЦ, а покупатель после этого их оплачивает.

В этом случае сч.62 ведет себя, как активный: по дебету отражается дебиторская задолженность (актив), по кредиту погашение задолженности (уменьшение актива).

Бухгалтерские проводки по счету 62 в общем случае:

Учет авансов полученных

Возможен и другой вариант расчетов с покупателями, когда организация сначала получает предоплату от покупателя (аванс), после чего производит отгрузку. Учет расчетов будет вестись несколько по-другому.

Прежде всего, открывается дополнительный субсчет 2 «Авансы полученные. При этом на первом субсчете ведется учет расчетов в общем случае.

Получение предоплаты отражается с помощью проводки Д51 К62/2, при этом формируется кредиторская задолженность продавца перед покупателем.

Если организация является плательщиком НДС, то с полученного аванса она должна выделить налог для уплаты его в бюджет. Для этого можно воспользоваться дополнительным счетом 76, на котором открывается субсчет «НДС с авансов полученных». Проводка по начислению налога к уплате с полученного аванса имеет вид: Д76/НДС с авансов К68/НДС, выполняется проводка в день получения аванса.

Далее организация продавец производит отгрузку товаров, продукции, активов, погашая эту задолженность – проводка Д62/1 К90/1 (91/1).

С реализованных товаров также нужно начислить НДС к уплате проводкой Д90/3 К68.НДС, проводка выполняется в день отгрузки.

После того, как отгрузка произведена, необходимо зачесть полученный аванс в качестве оплаты за отгруженные ценности с помощью проводки Д62/2 К62/1.

Что касается НДС, то видим, что налог начислен к уплате дважды: с аванса и с реализации. Конечно, в двойном размере уплачивать организация его не будет, поэтому необходимо вычесть НДС с аванса, для этого выполняется проводка Д68/НДС К76/НДС с авансов.

В случае получения предоплаты от покупателя сч.62 будет вести себя как пассивный: по кредиту формируется кредиторская задолженность (пассив), по дебету погашение задолженности (уменьшение пассива).

Именно поэтому сч.62 является активно-пассивным, так как может вести себя как пассивный и как активный счет.

Проводки по учету полученных авансов:

В каких документах регламентируется аванс

Ни в каких, поскольку официального термина «аванс» в трудовом законодательстве не существует. Это разговорное, прижившееся название для первой части заработной платы, которая должна выплачиваться минимум дважды в месяц (ст. 136 ТК РФ).

СПРАВКА! Вторую часть традиционно называют «получкой» или собственно «зарплатой», хотя на самом деле зарплата – это обе выплаты вместе.

Вопрос: До недавнего времени зарплата в нашей организации выдавалась два раза в месяц. В настоящее время предложили написать заявление об отказе от аванса и заявили, что зарплату будут начислять один раз в месяц. Законно ли это? Посмотреть ответ

Поэтому вместо термина «аванс» в законодательстве употребляется выражение «порядок выплаты заработной платы». А уже этот порядок имеет строгое документальное обоснование во внутренних актах организации:

- колдоговоре;

- правилах внутреннего распорядка фирмы;

- индивидуальных трудовых договорах;

- Положении о предприятии.

Вопрос: Какой код вида дохода следует указать в платежном поручении при выплате аванса (то есть с доходов по заработной плате за первую половину месяца), если работодатель удерживает по исполнительным листам 70% из зарплаты раз в месяц при окончательном расчете, чтобы по новым листам банк не произвел удержание самостоятельно? Посмотреть ответ

Общие сведения

Предприятия, оказывающие различные услуги, выполняющие какие-либо работы либо осуществляющие продажу товаров, ведут расчеты с покупателями и заказчиками.

Покупатель — юридическое или физическое лицо, приобретающее товары, работы или услуги за определенную плату у другого лица.

Заказчик — юридическое или физическое лицо, обратившееся с заказом к другому лицу — изготовителю товаров, работ и услуг, заинтересованное в надлежащем исполнении данного заказа и обязующееся оплатить стоимость заказа.

Расчеты с покупателями и заказчиками включают в себя: отражение операций на счетах бухгалтерского учета, оформление первичных документов, перечисление денежных средств и другие операции.

Операции взаиморасчетов с покупателями и заказчиками отражаются в учете на основании первичных документов. К первичным документам относятся, например: счета на оплату, накладные на отпуск материальных запасов, акты выполненных работ, услуг и другие документы, подтверждающие обоснованность взаиморасчетов.

В случае получения авансов в счет будущих поставок товаров, выполнения работ или услуг от покупателей и заказчиков у предприятия возникает обязательство перед покупателем, которое отражается на счете учета 3510 «Краткосрочные авансы полученные».

После отгрузки товаров, формируется проводка по дебету счета 3510 «Краткосрочные авансы полученные» и кредиту счета 1210 «Краткосрочная дебиторская задолженность покупателей и заказчиков», т.е. будет выполнено обязательство предприятия перед покупателем.

Если же период отгрузки товаров, работ, услуг не совпадает с периодом поступления оплаты от покупателей и заказчиков, то у предприятия возникает дебиторская задолженность.

Оформление документов

Зачастую юридически грамотное составление документов при приемке МПЗ помогает разрешить споры между поставщиком и покупателем, если такие возникают, например, при ненадлежащем качестве поступивших материалов. Рассмотрим случай, когда между поставщиком и покупателем заключен договор поставки. Если в данном случае материально-производственные запасы перевозятся, то обязательно вместе с ними поставщик привозит накладную или товарно-транспортную накладную.

Также он должен предоставить счет-фактуру (помните, что счет-фактура является основанием для оплаты материалов)

Далее сотрудник компании-покупателя (материально ответственное лицо) сверяет состав доставленного материала с накладной и счетом-фактурой и, если все в порядке, подписывает документы (каждый в 2 экземплярах) и один из экземпляров оставляет себе. Далее и в компании-покупателе, и в компании-поставщике экземпляры этих документов должны быть подписаны уполномоченным на это лицом, и на них должна быть поставлена печать.

Если же поступившие материально-производственные запасы не соответствуют описанию в сопроводительном документе или упаковка сильно испорчена, необходимо составить акт о приемке материалов.

Если все в порядке, компания-покупатель может составить приходный ордер со списком поступивших материалов.

Если материально ответственное лицо принимает товар за пределами склада компании-покупателя, то на это лицо должна быть оформлена доверенность на получение материалов.

Товарная накладная является документом-основанием для проводок 1, 2 и 3 в списке проводок при поставке по договору с постоплатой, приходный ордер – для 1, счет-фактура – для 2. Банковская выписка – для 4.

А если МПЗ приобретало подотчетное лицо? Тогда требуется авансовый отчет, о котором уже шла речь (в одном экземпляре), а также кассовые чеки и другие документы, подтверждающие факт оплаты. В процессе передачи подотчетным лицом материалов на склад выписывается приходный ордер.

Этот приходный ордер является основанием для проводки 2 в перечне проводок при поступлении материалов через подотчетное лицо по стандартной схеме, а также для ее проведения нужна товарная накладная. Для 1 проводки – расходный ордер. Для 3 – счет-фактура и товарная накладная. Для 4 – то же, что и для 3, а также требуется книга покупок.

Если же бухгалтер использует схему, куда включены расчеты с поставщиками, то для 5 проводки из этого списка потребуется бухгалтерская справка-расчет.

Если МПЗ поступили по договору мены, то накладные требуются для 1, 2, 3, 4 и 5 проводок; приходный ордер – для 1; счета-фактуры – для 2, 3, 4, 5 и 6; бухгалтерская справка-расчет – для 7.

НДС с задатка: спорные ситуации

Основные трудности у налогоплательщиков возникают при определении момента, в который следует включать задаток в налоговую базу. По этому вопросу существуют 2 точки зрения:

- Контролирующие органы полагают, что задаток следует включать в налоговую базу в том периоде, в котором он поступил налогоплательщику. В подтверждение своей позиции они приводят положения подп. 2 п. 1 ст. 167 НК РФ, которые гласят, что сумма предоплаты увеличивает налоговую базу в момент получения. Аргументация приведена в письмах Минфина России от 10.04.2017 № 03-07-14/21013, от 02.02.2011 № 03-07-11/25 и ФНС России от 17.01.2008 № 03-1-03/60. См. также «Задаток включается в базу по НДС при получении».

- Альтернативная же точка зрения, согласно которой задаток в момент получения еще не является платежом, гласит, что в налоговую базу по НДС его следует включать лишь в тот момент, когда начинается исполнение соглашения. В подтверждение такой позиции судебные решения есть, однако их немного (постановление ФАС Уральского округа от 01.12.2005 № Ф09-5394/05-С2).

Как учитывать НДС с аванса, уплаченного в иностранной валюте (в рублях по договору в у. е.), разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Исходя из вышеизложенного, можно посоветовать включать задаток в налоговую базу сразу после его поступления. Таким путем удастся избежать споров с контролирующими органами.

См. также материал «Нужно ли исчислять НДС с денежных средств, полученных в качестве обеспечительного (гарантийного) платежа, залога, депозита?»

Основные принципы учета авансов

В плане счетов, включенном в программу, для учета расчетов по авансам выделены специальные субсчета, приведенные в таблице 1.

Таблица 1

Организации также могут самостоятельно выбирать счета учета авансов исходя из специфики своей деятельности. Например: счета 76.05 «Расчеты с прочими поставщиками и подрядчиками», 79.09 «Прочие расчеты с разными дебиторами и кредиторами» или иные. Для полной автоматизации учета аналитика данных счетов должна совпадать с приведенной в таблице 1.

Аванс формируется как превышение суммы оплаты над задолженностью контрагента и, соответственно, отражается на одном из предназначенных для учета авансов счетов. Закрывается он документами поступления или отгрузки ТМЦ с помощью списания суммы поступления или отгрузки со счета аванса на счет расчетов с контрагентом.

Закрытие авансов в бухгалтерском учете в большинстве организаций происходит на усмотрение бухгалтера (по документу, по периодам, по ситуации, то есть вручную, или же ведется в целом на одном счете без их выделения, что, соответственно, создает большое количество вопросов у коллег бухгалтеров, использующих впоследствии его регистры учета). Для ведения бухгалтерского учета, формирующего объективные данные для анализа, необходимо закрепить в учетной политике организации правила отнесения оплаты на аванс и способ его дальнейшего погашения (автоматически, строго по документам, по поставке, после инвентаризации расчетов за период или по иным правилам, способствующим точному представлению информации руководству), если метод не закреплен в договоре.

В программе «1С:Бухгалтерия 8» (ред. 1.6) предусмотрен механизм автоматического зачета авансов при указании счета в реквизите Счета расчета по авансам

. То есть для зачета аванса необходимо указать счет или наоборот его не указывать.

В редакции 2.0 указанная выше возможность зачета авансов расширена, что позволяет оставить ручное редактирование счетов учета авансов. В случае необходимости можно добавлять новый реквизит в документах движения ТМЦ, работ, услуг и документах движения денежных средств (по операциям расчетов с поставщиками и покупателями), который называется Зачет авансов

(в документах Поступление товаров и услуг

, Реализация товаров и услуг

) и Погашение задолженности

(в документах Списание с расчетного счета

, Поступление на расчетный счет

, РКО и ПКО

).

В нем предложено 3 варианта зачета (погашения) аванса на выбор:

- Автоматически;

- Не погашать (в документах оплаты, закрывается счет расчетов);

- Не зачитывать (в документах движения ТМЦ, закрывается счет авансов);

- По документу.

Итак, рассмотрим способы зачета (погашения) аванса при поступлении и реализации товаров и услуг подробнее.

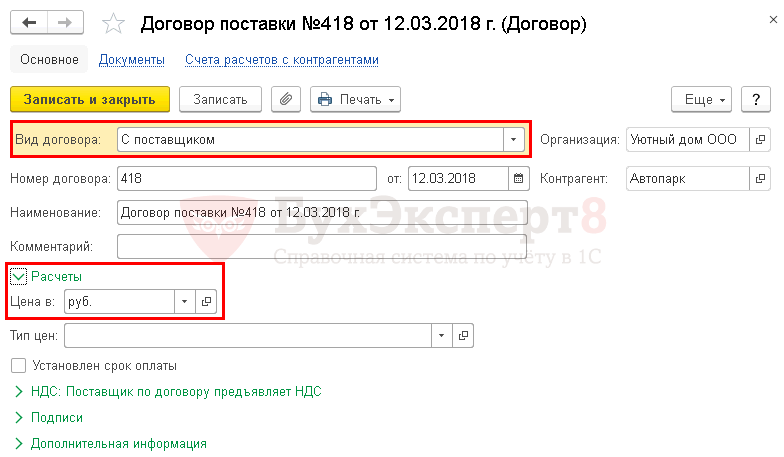

Перечисление аванса поставщику

Фактическая оплата поставщику, которая прошла по банковской выписке, отражается в программе документом Списание с расчетного счета вид операции Оплата поставщику.

В документе указывается:

- от – дата оплаты поставщику, согласно выписке банка;

- Получатель — поставщик, которому осуществлена оплата, выбирается из справочника Контрагенты;

- Договор – документ, по которому ведутся расчеты с поставщиком, Вид договора — С поставщиком.

В нашем примере расчеты по договору ведутся в рублях, поэтому в результате выбора такого договора в документе Списание с расчетного счета автоматически устанавливаются следующие субсчета для расчетов с поставщиком:

- Счет расчетов – 60.01 «Расчеты с поставщиками и подрядчиками»;

- Счет авансов – 60.02 «Расчеты по авансам выданным».

- Сумма – сумма оплаты в руб., согласно выписке банка;

- Ставка НДС – ставка НДС, соответствующая будущей поставке;

- Сумма НДС – сумма НДС, соответствующая будущей поставке. Рассчитывается автоматически из Суммы платежа и выбранной Ставки НДС;

- Статья ДДС – статья движения денежных средств. В нашем примере приобретается ОС, поэтому Статья ДДС указывается с Видом движения — Приобретение, создание, модернизация и реконструкция внеоборотных активов.

- Банковский счет — банковский счет организации, с которого осуществлена оплата, выбирается из справочника Банковские счета;

- Погашение задолженности – Автоматически. При данном способе программа автоматически определяет статус платежа: аванс или погашение задолженности по расчетам с указанным Получателем в разрезе заключенного Договора.

Если бухгалтер не хочет, чтобы программа автоматически определяла статус платежа, то тогда можно выбрать иные способы Погашения задолженности.

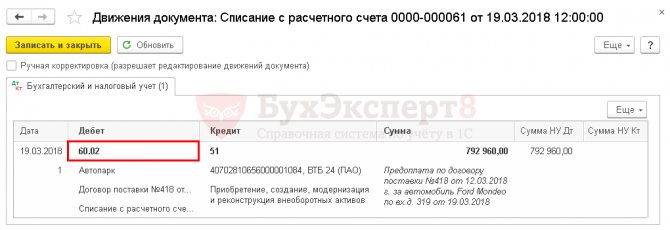

Проводки по документу

В связи с тем, что задолженность поставщику ООО «Автопарк» по договору поставки № 418 от 12.03.2018 г. отсутствовала, перечисленная сумма будет классифицирована программой как аванс:

Дт 60.02 Кт – аванс, выданный поставщику.

Счет 50. Касса: проводки по бухучуту при поступлении средств и документов

| 50.01 К 62.01 | получена оплата от покупателей за отгруженную продукцию |

| Д 50.01 К 62.02 | поступил аванс на счет от покупателей |

| Д 50.01 К 90.01 | оприходована розничная выручка за день |

| Д 50.01 К 76.02 | внесена сумма на счет предъявленных претензий по хозяйственному договору |

| Д 50.21 К 52 | сняты наличные с валютного счета в банке |

| Д 51.01 К 51 | получено в кассу с расчетного счета, проводка с рублевого счета |

| Д 50.01 К 55 | поступление наличных денег в кассу со специального счета |

| Д 50.01 К 75.1 | вклад в уставный капитал организации учредителем наличными |

| Д 50.01 К 50.02 | поступили деньги из операционной кассы в кассу организации |

| Д 50.01 К 79.2 | поступление наличных в кассу от обособленного подразделения |

| Д 50.01 К 70 | возврат в кассу излишне выданной зарплаты работником |

| Д 50.01 К 71 | возвращены сотрудником неизрасходованные подотчетные средства |

| Д 50.01 К 73.1 | возврат работником ранее полученного займа |

| Д 50.01 К 73.2 | взнос работником в счет погашения причиненного материального ущерба |

| Д 50.03 К 60.01 | получены путевки для работников, талоны на бензин |

| Д 50.01 К 50.01 | получена частичная оплата путевки от сотрудника |

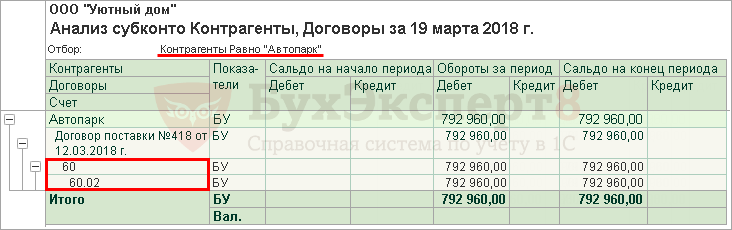

Проверка взаиморасчетов с поставщиком

Проверить расчеты с поставщиком в разрезе договоров можно с помощью анализа взаиморасчетов в отчете Анализ субконто в разрезе Контрагентов и Договоров.

Если поставщик выставил авансовый счет-фактуру, то Организация может воспользоваться правом принятия НДС к вычету по авансам, выданным поставщикам.

Похожие публикации

- Как зарегистрировать СФ на аванс выданный, если аванс поставщику отражен документом «Корректировка долга»? У вас нет доступа на просмотр. Чтобы получить доступ: Оформите…

- Как зарегистрировать Счет-фактуру на аванс выданный, если поставщику оплатило 3-е лицо В 3 кв. за нас проплатило третье лицо, товар получили…

- Оплату поставщику за нас произвел покупатель. Как отразить счет-фактуру на аванс в таком случае? У вас нет доступа на просмотр. Чтобы получить доступ: Оформите…

- Как отразить в 1С, если заказчик перечислил за нас аванс нашему поставщику Здравствуйте! Программа: Бухгалтерия предприятия, редакция 3.0 (3.0.88.22). Наш заказчик перечислил…

Вычет и восстановление НДС у покупателя в отношении «обезличенных» авансовых платежей в счет операций, облагаемых разными ставками НДС

В ситуации, когда в отношении всей суммы «обезличенного» аванса поставщик применяет ставку НДС 18/118 (поскольку в момент получения аванса неизвестно, какие конкретно товары будут заказываться и поставляться в счет аванса), первый вопрос у покупателя – не возникнет ли проблем с вычетом «авансового» НДС?

Из п. 12 ст. 171, НК РФ следует, что покупатель вправе принять весь предъявленный продавцом «авансовый» НДС к вычету при соблюдении следующих условий:

-

выставление продавцом «авансового» счета-фактуры;

-

фактическое перечисление сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав;

-

наличие в договоре условий, предусматривающих перечисление аванса (предоплаты).

Если указанные условия соблюдены и при исчислении «авансового» НДС не допущено нарушений, то само по себе применение к «обезличенным» авансам общей ставки НДС 18/118 не должно повлечь для покупателя проблем с вычетом «авансового» НДС (по крайней мере, применительно к периоду перечисления аванса; о последующих операциях поговорим далее). В данном случае ставку НДС 18/118 нельзя считать ошибочной (в частности, это следует из Письма Минфина РФ от 06.03.2009 № 03-07-15/39).

Гораздо сложнее правильно определить для покупателя механизм восстановления НДС в отношении «обезличенных» авансов.

Согласно НК РФ суммы НДС, принятые к вычету в отношении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежат восстановлению в размере НДС, принятого налогоплательщиком к вычету по приобретенным им товарам (выполненным работам, оказанным услугам), переданным имущественным правам, в оплату которых подлежат зачету суммы ранее перечисленной оплаты, частичной оплаты согласно условиям договора (при наличии таких условий).

Как следует из приведенной нормы, ранее принятый покупателем к вычету «авансовый» НДС восстанавливается именно в размере принятого к вычету НДС по отгрузке, в оплату которой зачитывается соответствующий аванс.

Если НДС с аванса и отгрузки исчислен по одной ставке, все понятно и логично.

Но когда в отношении всей суммы «обезличенного» аванса применена ставка НДС 18/118, а к отгрузке в счет аванса (полностью или в части) будет применен НДС по ставке 10%, ситуация неоднозначная.

Продемонстрируем на примере:

Если исходить из буквального толкования НК РФ, то в описанном примере покупатель должен восстановить ранее принятый к вычету «авансовый» НДС именно в размере 127 889,06 руб.

Но что покупателю делать с остатком «авансового» НДС в размере 24 653,31 руб. (152 542,37 руб. – 127 889,06 руб.)? Исходя из логики исчисления НДС, он не может остаться в вычетах у покупателя, поскольку весь аванс зачтен в счет отгрузки.

НК РФ не дает однозначного ответа на указанный вопрос.

На наш взгляд, и в этой ситуации следует обратиться к механизму уточненной налоговой декларации. Т.е., полагаем, покупателю следует подать уточненную налоговую декларацию по НДС за период вычета «авансового» НДС, скорректировав «авансовый» НДС исходя из «реальных» налоговых ставок по последующей отгрузке.

Такой вариант, по нашему мнению, влечет наименьшие налоговые риски.

И здесь в обоснование своей позиции налогоплательщику следует использовать закрепленную в НК РФ норму-принцип.

Авансы перечисленные

Строка 1230 «Дебиторская задолженность»

По данной строке отражаются полные суммы оставшихся на конец года долгов покупателей (дебиторов) с учетом НДС. Здесь суммируются данные, соответствующие остаткам (дебетовым) по счетам 60, 62, 76, а также итоговые значения по дебету счетов «Расчеты с …»: 68, 69, 70, 71, 73 и 75, уменьшенные на остаток (кредитовый) по счету 63.

Начиная с 2011 года организации в обязательном порядке формируют резерв по сомнительным долгам (счет 63, остаток по которому вычитается из аккумулированного в строке 1230 баланса значения). Сюда попадают те долги дебиторов, по которым уже не надеются получить оплату.

Организация самостоятельно определяет такие долги, оценивая вероятность возможности полного или частичного их непогашения (письмо Минфина России от 27.01.2012 № 07-02-18/01).

По разъяснениям Минфина России при перечислении покупателем аванса поставщику дебиторская задолженность отражается в бухгалтерском балансе за минусом НДС, подлежащего вычету или принятого к вычету (приложение к письму Минфина России от 09.01.2013 № 07-02-18/01).

Это значит, что в строке 1230, кроме существующей дебиторской задолженности с НДС, сумма перечисленных поставщикам авансов в счет будущей сделки (отгрузки товаров, оказания работ (услуг), передачи имущественных прав) отражается за минусом НДС.

Образец заполнения бухгалтерского баланса за 2021 год см. .

Условия применения вычета

Покупатель сможет принять к вычету входной НДС, уплаченный поставщику в составе аванса (частичной оплаты), если одновременно выполнены следующие условия:

есть счет-фактура от поставщика и в счете-фактуре выделена сумма НДС;

покупатель перечислил предоплату в счет предстоящей поставки имущества (работ, услуг, имущественных прав), предназначенного для использования в операциях, облагаемых НДС. Причем аванс строго в денежной форме;

есть документы, подтверждающие перечисление денег поставщику;

в договоре с поставщиком есть условие об авансе (частичной оплате) в счет предстоящей поставки.

Это следует из положений статьи 171 и пункта 9 статьи 172 Налогового кодекса РФ.

Организация заключила с поставщиком сразу несколько отдельных договоров? Тогда НДС с авансов можно принять к вычету только по тем договорам, в отношении которых выполнены все перечисленные условия. И не имеет значения, есть ли у покупателя задолженность перед поставщиком по другим договорам, – право на вычет это не ограничивает. Об этом сказано в письме Минфина России от 5 марта 2011 г. № 03-07-11/45.

Ситуация: принимать к вычету НДС, предъявленный продавцом при получении аванса (частичной оплаты), – право или обязанность?

Принять к вычету НДС с аванса – это право, а не обязанность организации-покупателя.

Пункт 1 статьи 171 Налогового кодекса РФ предусматривает право, но не устанавливает обязанность покупателя (заказчика) уменьшить общую сумму НДС на вычеты по этому налогу. Поэтому, получив от поставщика счет-фактуру на аванс, покупатель может не предъявлять выделенный в нем НДС к вычету.

Правом на вычет можно воспользоваться позже, когда продавец выставит счет-фактуру при реализации. К занижению налоговых обязательств по НДС такие действия не приведут. Аналогичные разъяснения содержатся в письмах Минфина России от 22 ноября 2011 г. № 03-07-11/321, от 6 марта 2009 г. № 03-07-15/39 и ФНС России от 20 августа 2009 г. № 3-1-11/651.

Ситуация: может ли покупатель принять к вычету НДС с аванса или частичной оплаты, если в договоре предусмотрена предварительная оплата товаров (работ, услуг, имущественных прав), но не указана конкретная сумма аванса?

Ответ: да, может.

В рассматриваемой ситуации покупатель (заказчик) вправе принять к вычету сумму НДС, указанную в счете-фактуре на аванс.

Если в договоре не предусмотрено условие о предварительной оплате или договора вообще нет, то покупатель (заказчик) не имеет права на вычет. Даже если предоплату он перечислил по счету от поставщика (исполнителя).

Такие разъяснения содержатся в письме Минфина России от 6 марта 2009 г. № 03-07-15/39.

Ситуация: может ли покупатель или заказчик принять к вычету НДС с аванса (частичной оплаты), оплаченного наличными?

Ответ: нет, не может.

Среди условий для вычета есть такие: покупатель или заказчик должен иметь документы, подтверждающие перечисление предоплаты. Об этом говорится в пункте 9 статьи 172 Налогового кодекса РФ.

По мнению Минфина России, подтверждающим документом является платежное поручение. Выходит, что аванс должен быть оплачен в безналичной форме. При наличных расчетах платежного поручения не будет. А значит, безопаснее заявлять вычет, только если есть платежка.

Такие разъяснения содержатся в письме Минфина России от 6 марта 2009 г. № 03-07-15/39.

Как списание командировочных расходов с подотчетных лиц учитывается на счетах

После окончания командировки сотрудник отчитывается за полученные подотчетные суммы. Для этого он составляет авансовый отчет либо другой документ, самостоятельно доработанный и утвержденный в учетной политике.

С 30.11.2020 срок сдачи подотчетным лицом авансового отчета организация может установить самостоятельно. Прежнее требование о том, что АО должен представляться не позднее 3 рабочих дней после дня истечения срока, на который выданы подотчетные, или со дня выхода на работу, отменено.

Все об авансовых отчетах прочитайте в статье «Особенности авансовых отчетов в бухгалтерском учете».

При наличии неиспользованного остатка командировочных сумм остаток следует вернуть в кассу и отразить записью Дт 50 Кт 71.

Неизрасходованный остаток можно перевести с карты сотрудника на расчетный счет организации: Дт 51 Кт 71.

Возврат остатка на специальный карточный счет отражается проводкой Дт 55 Кт 71.

Списание командировочных расходов может происходить следующим образом:

- Дт 08 (10, 41…) Кт 71 — приобретены внеоборотные средства, ТМЦ;

- Дт 19 Кт 71 — отражена сумма входного НДС;

- Дт 20 (23, 26…) Кт 71 — расходы отнесены на себестоимость продукции (услуг, работ);

- Дт 44 Кт 71 — расходы признаны коммерческими расходами или расходами по основной деятельности торговой организации;

- Дт 91 Кт 71 — утверждены и списаны непроизводственные расходы.

Более подробно эту тему вы можете изучить в статье «Бухгалтерский учет расчетов с подотчетными лицами».

Как учесть командировочные расходы при УСН, узнайте в Готовом решении от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.