Деньги, пассив и актив: что означают эти термины

Содержание:

- Амортизация нематериальных активов

- Классификация

- Оценка активов по балансу

- Пассивы как самостоятельная часть баланса

- Что такое чистые активы предприятия

- Понятие активов и пассивов коммерческого банка

- Характеристика актива

- Правильный баланс финансовых активов и пассивов

- Активы и пассивы в бухгалтерском учете

- Учёт личного бюджета

- Виды активов и их характеристики

- Язык финансовой грамотности

- Структура активно-пассивных счетов

Амортизация нематериальных активов

Под амортизацией понимают постепенный перенос частей стоимости НМА на готовый продукт в ходе применения НМА в производственных процессах предприятия. Рассчитать амортизацию можно тремя методами:

- линейный – погашение равными частями на основе первоначальной стоимости НМА и коэффициента индексации.

- метод уменьшаемого остатка – определение годовой суммы списания на основе остатка стоимости активов на конец отчетного периода, а также нормы амортизации;

- списание стоимости пропорционально объему продукции – начисление производится на основе соотношения изначальной стоимости активов к объему конечного продукта за время их использования, с учетом количественного показателя готовой продукции за отчетный период.

СПРАВКА. Амортизация не начисляется на НМА, полученные безвозмездно или стоимость которых со временем становится выше либо не меняется.

Классификация

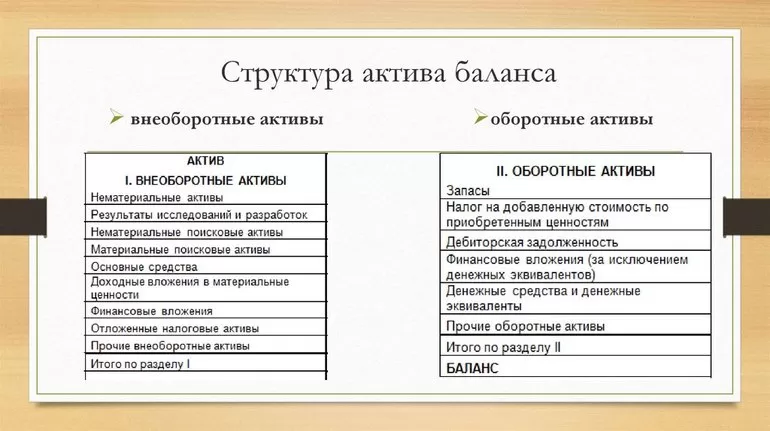

С точки зрения бухучета

Согласно теории бухгалтерского учета к активам относятся:

- Внеоборотные: нематериальные, основные средства, финансовые вложения и др.

- Оборотные: запасы, дебиторская задолженность, денежные средства и др.

С точки зрения ликвидности выделяют:

- высоколиквидные (например, ценные бумаги доходных предприятий, недвижимость с хорошей инфраструктурой, депозиты и пр.);

- среднеликвидные (например, дом или квартира в отдаленном районе);

- низколиквидные (слитки драгметаллов, домик в глухой деревне);

- неликвидные (имущество, которое вообще не пользуется спросом на рынке).

Виды пассивов:

- Капитал и резервы: уставный, добавочный и резервный капиталы, нераспределенная прибыль.

- Долгосрочные обязательства.

- Краткосрочные обязательства.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

С точки зрения личного финансового плана

Инвестиционная классификация активов:

- Денежные средства в любой валюте на счетах в банке, наличными.

- Недвижимость (доходная и для личного использования).

- Движимое имущество.

- Ценные бумаги.

- ПИФы, ИИС.

- Вложения в бизнес.

- Вложения в программы накопительного страхования жизни, добровольного пенсионного страхования.

- Драгоценные металлы (в том числе и обезличенные металлические счета), предметы искусства, антиквариат.

- Денежные средства, отданные в долг.

Пассивы:

- Краткосрочные (в МФО, потребительские и автокредиты) и долгосрочные кредиты (ипотека).

- Займы у родственников и друзей.

Я выше упомянула о В. Савенке и его понимании, что такое активы и пассивы для инвестора. Активы – это инвестиции в объекты, которые можно продать и получить доход. Поэтому к ним относится любое движимое и недвижимое имущество. Пассивы – это наши долги (обязательства).

С точки зрения инвестора логично активы разделить на:

- реальные (это как раз те, о которых говорит Р. Кийосаки), т. е. объекты, приносящие доход;

- другие, не приносящие доход.

При таком подходе недвижимость может попасть и в реальные, и в другие активы. Если вы купили квартиру для собственного проживания, то запишем ее в “Другие”. Если планируете сдавать ее в аренду, то это уже реальный актив, которые приносит доход.

Естественно, что надо стремиться к тому, чтобы было как можно больше реальных активов и совсем не было пассивов. Но и без “других” не обойтись. Мы живем в квартирах и домах, ездим на автомобиле. Без этих объектов мы снижаем качество жизни, она просто становится некомфортной, в том числе и в психологическом плане.

В некоторых материалах по этой теме я встречала, что к активам относят и все текущие денежные поступления, например, зарплату. А в пассивы входят текущие расходы. Считаю, это неверно. Давайте не кидать все в одну кастрюлю. Есть доходы и расходы. Есть активы и пассивы.

Предложенная В. Савенком трактовка двух определений удобна при анализе активов и пассивов, с которого начинается составление личного финансового плана. Далее мы его рассмотрим более подробно.

Оценка активов по балансу

Баланс – документ, отражающий наличие и состояние активов организации, их постатейную и общую стоимость (последняя заносится в строку 1600). Посредством анализа стоимости и структуры активов можно сделать вывод об успешности работы предприятия, его способности выполнять взятые обязательства и получать прибыль.

Для анализа используется множество показателей, некоторые из которых рассмотрены ниже.

Стоимость и средняя величина совокупных активов

Стоимость ресурсов – это выраженная в денежном эквиваленте оценка собственности предприятия, которая дает доход или может дать его в дальнейшем. Она складывается из двух позиций: суммы оборотных и внеоборотных средств (в балансе это строки 1100 и 1200 соответственно). Таким образом, стоимость совокупных активов определяется как сумма строк 1100 и 1200. Другими словами, это валюта баланса: итог по разделу активов, строка 1600.

Средняя величина совокупных ресурсов (ССА) организации находится как среднее арифметическое между стоимостью на начало года (А1) и на его окончание (А2). В виде формулы это записывается так:

ССА=(А1 + А2)/2

Для расчета среднегодовой стоимости применяется тот же принцип: показатели берутся по состоянию за один расчетный период, но из балансов разных лет. Делитель будет равен количеству исследуемых лет (если за два года – 2, если за три – 3 и т.д.). Аналогично вычисляются средние показатели по оборотным и внеоборотным ресурсам.

Коэффициент реальных активов

К реальным активам относятся нематериальные, основные средства, запасы (производственные) и затраты в незавершенном производстве – все то, что задействовано в коммерческой деятельности. Для анализа обычно используется коэффициент – соотношение суммарной величины реальных активов к их общей стоимости по балансу. Успешная производственная компания должна иметь значение выше 0,5 (50%). Снижение означает падение производственной мощности или перевод предприятия на другие, непрофильные виды деятельности.

Коэффициент иммобилизации активов

Под иммобилизацией активов подразумевают их выход из оборота. То есть оценивается доля активов, не участвующих в обороте и не приносящих дохода, либо используемых не по прямому назначению. Коэффициент иммобилизации показывает, насколько эффективно используются ресурсы предприятия. Показатель, отражающий состояние иммобилизованных средств, рассчитывается как соотношение между постоянными (внеоборотными)и текущими (оборотными) активами предприятия.

Чем ниже этот показатель, тем больше ликвидных ресурсов у предприятия и, соответственно, выше его платежеспособность.

Коэффициент индекса постоянного актива

Постоянными называются активы, зафиксированные в первой части баланса предприятия, т. е. средства, находящиеся вне оборота. Индекс постоянных активов показывает, какую их часть предприятие содержит за счет собственного капитала или какую часть от собственных средств составляют активы, реализация которых затруднена. Его величина определяется делением всех внеоборотных средств (в балансе позиция 1100) на собственные ресурсы компании (1300):

ИПА = внеоборотные средства/собственный капитал

Нормальное значение данного коэффициента – от нуля до единицы. Его повышение свидетельствует о риске ухудшения финансового положения предприятия.

Пассивы как самостоятельная часть баланса

Если говорить о группе пассивов в целом, то можно отметить, что они представляют собой сумму всех обязательств компании. В них происходит отражение источников формирования всех средств, которые имеются у компании:

- Текущие обязательства. Они имеют некоторую аналогию с оборотными активами. Они наблюдаются в пределах одного производственного цикличного процесса. Это говорит о том, что долги проявляются в текущем моменте времени и нуждаются в оперативном возврате.

- Долгосрочные обязательства. К этой группе пассивов можно отнести задолженность, не подлежащую оплате в текущем году. Т. е. ее существование наблюдается дольше.

В пассивы входят текущие и долгосрочные обязательства

В качестве разности между совокупной суммой активной и пассивной части выступает собственный капитал учредителя. Именно эта цифра демонстрирует объем капитала, который получит собственник в реализационном процессе по активам.

Что такое чистые активы предприятия

Тревожный звонок, если эта величина находится в отрицательной зоне. Тогда стоимость долгов превышает сумму всех активов.

ЧА и законодательство

По закону, если этот показатель снижается ниже определенного уровня, компания не имеет права выплачивать дивиденды за отчетный период.

Минимальный допустимый порог определяется как размер уставного капитала и резервного фонда. Привилегированные акции также учитываются как разница их номинала и ликвидационной стоимости.

Виды активов и что в них входит

Пора немного глубже взглянуть на структуру баланса.

Внеоборотные включают следующие подразделы по балансу:

- нематериальные активы;

- фин. вложения (более года);

- основные средства;

- отложенные налоговые обязательства.

Оборотные формируют следующие разделы:

- запасы;

- дебиторка;

- фин. вложения (менее года);

- деньги и эквиваленты.

Это неполный список, его еще могут дополнять некоторые статьи в зависимости от специфики деятельности и т.д.

Как формируется актив и пассив баланса

Здесь я обозначу тезисно главные соотношения при формировании баланса:

- Активы = Пассивы = (собственный капитал + обязательства).

- Активы – обязательства = собственный капитал.

Эти правила в бухгалтерской отчетности должны всегда соблюдаться.

Понятие активов и пассивов коммерческого банка

Термины «актив» и «пассив» тесно связаны с бухгалтерским учетом. Они показывают все имущество и обязательства, находящееся на балансе организации. Все банки отражают эти данные в бухгалтерском балансе, который ежеквартально представляют в ЦБ РФ. Такие сведения не составляют коммерческой тайны, находятся в открытом доступе. Зачастую, эту информацию можно увидеть на официальном сайте кредитной организации.

Согласно Википедии, активы — это объекты собственности, принадлежащие банку и имеющие денежную оценку. Это могут быть наличные деньги, выданные ссуды, инвестиции, пр.

Пассивы – это источник происхождения активов. Говоря простым языком, это обязательства кредитной организации (в том числе, перед ее владельцами).

Например, клиент сделал депозит 1000 рублей, на которые банк приобрел ценные бумаги. В бухгалтерском балансе будут значиться:

Активы – 1000 рублей (ценные бумаги).

Пассивы – 1000 рублей (привлеченные вклады).

Даже если бы банк никуда не стал инвестировать эти средства, они все равно числились бы в обоих разделах. Только вместо графы «ценные бумаги» их указали бы как «денежные средства».

Характеристика актива

Всё имущество организации, например, оборудование, финансовые вклады, дебиторская задолженность и тому подобное, считается его активами. То есть к активам относится собственность, которую можно продать или обратить в деньги иным способом .

Основной критерий разделения баланса на части — временной промежуток. Так, актив отчёта состоит из двух разделов, которые отличаются продолжительностью использования собственности в производственной деятельности предприятия:

- Внеоборотные средства применяются больше 12 месяцев.

- В оборотные активы входят показатели по имуществу, которое в течение года будет значительно изменено.

Внеоборотные средства

Внеоборотными активами компании считаются средства, продолжительность использования которых составляет больше года. Их часть — нематериальные активы. К этому виду относятся неденежные ресурсы, не имеющие физической формы.

А также в этой части актива баланса отражаются:

- Основные средства — это финансовый эквивалент всех основных фондов предприятия.

- Незавершённое строительство — это общая сумма капитальных вложений, которые не были завершены.

- Доходными вложениями в материальные ценности считаются средства компании, вложенные в различные материальные ценности и предоставляемые предприятием физическим и юридическим лицам во временное пользование за оплату, то есть приносящие доход.

- Долгосрочные финансовые вложения — это различные вклады свободных денег организации, период погашения которых составляет больше года. К таковым относятся средства, вложенные в уставные капиталы других компаний, направленные на покупку ценных бумаг, выдачу долгосрочных кредитов различным фирмам и тому подобное.

- К отложенным налоговым активам относится часть налога на прибыль, которая была отложена для уменьшения суммы взноса, положенного к уплате в бюджет.

- Материальные поисковые активы — средства предприятия, относящиеся к необоротным и имеющие материально-вещественную форму. Они используются для поиска полезных ископаемых, анализа найденных месторождений и проведения соответствующей разведки на участке недр.

Оборотная собственность

Ещё один вид этой части баланса — оборотные активы. К ним относятся следующие типы собственности предприятия:

- Дебиторская задолженность, погашение которой ожидается не раньше чем через год после отчётной даты. В этой статье, как и в последующей, показываются соответствующие требованиям выданные авансы. К примеру, денежные средства полученные подотчётными лицами на момент формирования баланса.

- Долги дебиторов, которые должны быть закрыты в течение года после отчётной даты.

- Деньги организации, то есть средства, находящиеся в кассе, на расчётном и валютном счетах.

- В число материально-производственных запасов входят материалы, которые используют как сырьё, инструменты и другие элементы, относящиеся к сфере производственной деятельности. А также к ним причисляются активы, приобретённые только для перепродажи или осуществления функций по управлению предприятием, и готовая продукция.

- Налог на добавленную стоимость по приобретённым ценностям — указываются суммы уплаченного и причитающегося к уплате НДС по товарам, купленным предприятием.

- Краткосрочные финансовые вложения — средства, вложенные компанией на короткий срок, то есть на период, не превышающий 12 месяцев, в различные ценные бумаги других фирм и объединений. И также в эту строку включают деньги, находящиеся на срочных депозитных счетах в финансовых компаниях, процентные облигации и тому подобное.

- Прочие оборотные активы, например, полученные векселя.

Правильный баланс финансовых активов и пассивов

Вышеперечисленные примеры вовсе не означают, что нужно тут же продавать вашу недвижимость и автомобиль, если вы их используете только для личных нужд и тратите на их содержание деньги. Однако для того, чтобы ваше благосостояние постепенно повышалось, необходимо научиться соблюдать правильный баланс между вашими активами и пассивами

То есть важно, чтобы доход от ваших активов всегда превышал необходимые расходы на содержание пассивов

Стоит отметить, что приобретение и создание активов со временем позволит вам стать полностью независимым от финансов человеком, ведь по сути ваши деньги будут работать на вас, принося еще больше средств.

Активы и пассивы в бухгалтерском учете

Бухучет основан на балансе активов и пассивов — частях бухгалтерского баланса, представленного таблицей с двумя вертикальными полями. С левой стороны размещены активные счета, отражающие все имеющиеся средства предприятия, их распределение. С правой – пассивные счета, объясняющие, из каких источников финансирования средства появились.

По сути, в разных частях таблицы представлены одинаковые данные, только разделенные на группы и прописанные в разных столбцах в силу их назначения. Поэтому сумма активов должна ровняться сумме пассивов, что является именно бухгалтерским балансом.

Общую сумму активов называют «валютой баланса» и применяют для оценки объемов хозяйственной деятельности фирмы.

Учёт личного бюджета

Активы являются положительным денежным потоком, преумножающим капитал. Пассивы – это отрицательный денежный поток, забирающий денежные средства из капитала. Выражаясь простым и доступным языком, актив – это имущество, пассив – источник этого имущества. Необходимо стремиться к тому, чтобы доходы, получаемые от активов, превышали расходы на пассивы. Для этого необходимо:

- Определить размер собственных пассивов, то есть ежемесячные расходы и текущие потребности.

- Распределить расходы. Отказаться от ненужных развлечений (рестораны, театры, клубы) и от покупки дорогостоящих вещей.

- Определить собственные активы, обладающие наибольшей доходностью, то есть всё то, что приносит прибыль.

- Сравнить разницу между активами и пассивами. Успешные люди утверждают, что активов должно быть больше, чем пассивов. Если они будут находиться в равном соотношении, человек будет балансировать на одной и той же отметке.

| Инструменты | Являются активом | Являются пассивом |

| Денежные средства | На банковском счёте | Если взяты в долг у друга |

| Недвижимость | Сдаётся в аренду | Используется в личных целях |

| Автомобиль | Задействован в бизнесе | Используется в личных целях, несет за собой расходы или взят в аренду |

| Земля | Сдаётся в аренду и приносит доход | Не используется и не приносит доход |

| Знания | Когда приносят доход | Когда за них заплатили, но дохода они так и не принесли |

Только грамотно распределяя активы и пассивы можно прийти к материальному благополучию. Если формулировать наиболее просто, активы – это всё, что приносит доходы, то есть это положительные денежные потоки, преумножающие капитал. Пассивы – это всё, на что расходуются деньги, отрицательные денежные потоки, другими словами, расходы.

Виды активов и их характеристики

В общепринятой форме бухгалтерского баланса активы классифицируют на две группы, оформленные в виде разделов таблицы баланса. Названия групп объясняют суть их функционала.

СПРАВКА. Полный перечень оборотных и внеоборотных активов описан в Приказе Минфина РФ от 06.07.1999 N 43н (ПБУ 4/99).

Оборотные активы

Также известны как текущие, которые обслуживают производственный процесс и расходуются в ходе операционного цикла. Обычно сроком их использования считают не более года, но в некоторых случаях может быть больше в зависимости от технологического процесса производства. К данной категории относят:

- НДС по приобретенным ТМЦ;

- финансовые краткосрочные вложения;

- задолженность по дебиторам;

- денежные активы;

- запасы готового продукта.

За год такие активы могут пройти несколько операционных циклов, генерируя непрерывный поток прибыли и формируя основную часть дохода предприятия. Свою стоимость они полностью переносят на готовый продукт, при этом обладают следующими положительными свойствами:

- высокая ликвидность;

- гибкость в управлении;

- приспособляемость к условиям рынка;

- легкость в преобразовании своих видов.

Недостатками можно считать:

- зависимость от инфляции;

- затраты на хранение некоторых видов активов;

- потеря активов из-за неправомерных действий со стороны персонала или контрагентов.

Внеоборотные активы

Так называют активы, способные приносить прибыль организации, не принимая участия в ее хозяйственных циклах. Они представляют собой некий костяк предприятия, важный для планирования и прогнозирования хозяйственной деятельности. Обычно, срок их использования составляет больше одного года, поэтому их называют долгосрочными. Сюда относят:

- результаты разработок и исследований;

- основные средства производства;

- долгосрочные инвестиции/вложения;

- нематериальные активы;

- просроченная дебиторская задолженность;

- незавершенное строительство.

Плюсами внеоборотных активов считаются:

- независимость от инфляции;

- способность приносить доход в неблагоприятных рыночных условиях;

- защищенность от потери.

Существенными минусами являются:

- неликвидность;

- подверженность износу;

- слабая гибкость в управлении.

Материальные и нематериальные активы

Понятие материальных активов используют для описания любого имущества предприятия, имеющего вещественный характер. К ним относят запасы ТМЦ, денежные средства, здания, землю, оборудование и многое другое.

У нематериальных активов (НМА) нет какой-либо осязаемой, физической формы, но они при этом обладают определенной денежной стоимостью. Их обычно используют для получения дополнительной прибыли, но права на них должны закрепляться документально. Общая стоимость НМА дает возможность адекватно рассмотреть финансовое состояние предприятия.

Все средства НМА можно поделить на категории, учет которых регулируется Приказом Минфина России от 27.12.2007 N153н (ред. от 16.05.2016):

- имущественные права;

- авторские права;

- право использования природных ресурсов;

- право использования коммерческих знаков и обозначений;

- деловая репутация;

- другие НМА.

ВАЖНО! Необходимо помнить, что под НМА признаются не результаты интеллектуального труда, а только права на них

Чистые активы

Данное определение описывает показатель, характеризующий стоимость капитала предприятия, приобретенного только на собственные средства. Его расчет производится путем вычитания долговой суммы из общей суммы всех активов фирмы на основе показателей бухгалтерского баланса. Полученное значение даст общую картину о финансовом состоянии компании.

Язык финансовой грамотности

Чтобы быть успешным в финансовом плане, вам нужно знать финансовый язык и, как можно чаще, общаться на нем. Вы должны понимать основные его термины, особенно, если они могут быть применены в вашей сфере деятельности. По крайней мере, при ведении личного и семейного бюджета.

Более подробно о том, как вести семейный бюджет читайте в статье (откроется в новом окне).

Понятия Активы и Пассивы – это только малая часть финансовых терминов. Давайте рассмотрим еще несколько финансовых понятий.

Доход

Доход – это денежные средства, которые мы, а также, члены нашей семьи, при наличии таковой, получаем за свою работу и знания. В этой статье мы будем иметь ввиду именно деньги, так как доход может быть, как в виде каких-либо предметов, так и не материальным. Например, мы оказали кому-то услугу, а нам за это подарили мобильный телефон. Мы можем теперь его продать и получить деньги.

Таким образом, доход – это все денежные средства, которые поступают к нам от нашей деятельности и активов.

Доходы бывают хорошими и плохими. Это деление не связано с их размером

Структура активно-пассивных счетов

Записи на активно-пассивных счетах начинают с указания начальных остатков (сальдо) хозяйственных средств по дебету и источников хозяйственных средств по кредиту.

Затем в течение определенного отчетного периода на счетах отражают суммы операций, вызывающие изменения начальных остатков (сальдо).

Записи по дебету могут иметь разное значение: увеличение средств, уменьшение источника. Разное значение имеет и запись по кредиту счета: увеличение источника, уменьшение средств.

Таким образом:

-

обороты по дебету уменьшают существующую сумму задолженности и увеличивают сумму материальных активов;

-

обороты по кредиту уменьшают сумму оставшихся материальных активов и увеличивают существующую сумму задолженности.

Дебетовое сальдо (остаток) по активно-пассивному счету отражает сумму авансовых платежей различных контрагентов, либо остатки активов.

Кредитовое сальдо обозначает остатки источников формирования всех (оборотных, денежных, внеоборотных) средств.

Для объективного контроля расчетов по активно-пассивным счетам необходимо применять аналитический учет, данные которого сформируют общую картину по регистру на конец отчетного (итогового или промежуточного) периода.

Если по активно-пассивному счету нет начального сальдо, то конечное сальдо определяется сравнением месячных оборотов и отражается на той стороне счета, где оборот больше.