Признак в справке 2 ндфл 2021 расшифровка

Содержание:

- Коды доходов в справке 2 НДФЛ в 2021 году

- Признак 2 в справке 2 НДФЛ

- Как правильно ее заполнить — образец заполнения для работника

- Что это за код и зачем нужен?

- Корректирующая Справка 2-НДФЛ

- Вопросы-Ответы, различные нештатные ситуации

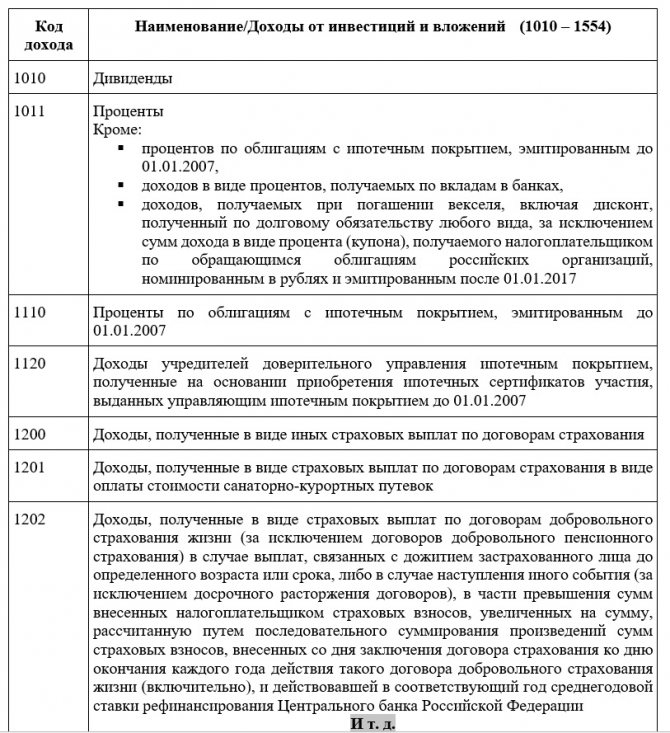

- Доходы от инвестиций

- Как заполнить справку: инструкция

- Подготовка отчета 2-НДФЛ

- Что такое 2-НДФЛ простыми словами

Коды доходов в справке 2 НДФЛ в 2021 году

Правила заполнения справки изменились несущественно. Сведения о налоговом агенте не заполняются — их указывают на титульном листе единого расчета 6-НДФЛ.

Вот как заполнить новую форму 2-НДФЛ для годового отчета за 2021 год:

- В 1-м разделе указываем сведения о получателе доходности — его Ф.И.О., ИНН, дату рождения, статус налогоплательщика, паспортные данные и гражданство.

- Во 2-м разделе разносим суммы дохода, начисленного и удержанного подоходного налога за отчетный период.

- В 3-м разделе отмечаем вычеты: стандартный, социальный, имущественный. Указываем код вычета и сумму.

- В 4-м разделе отражаем сумму доходности, по которой не удержан подоходный налог, и величину неудержанного налога.

- Подтверждаем полноту и достоверность сведений подписью ответственного лица.

- Разносим сведения о доходности за каждый месяц в приложении к справке.

- Еще раз подтверждаем достоверность отчетной информации подписью руководителя.

Если в справке за 2021 год допущена ошибка, подается уточненный 6-НДФЛ, то есть весь расчет, а не один ошибочный документ. Если же исправления вносятся только в форму расчета 6-НДФЛ, подавать в составе корректировки справки по сотрудникам не требуется.

Признак «2» является кодом налогоплательщика, с доходов которого не был уплачен подоходный сбор. Причинами не перечисления могут быть:

- временные рамки (дата получения вознаграждения приходится на конец года);

- натуральная форма оплаты (невозможно произвести удержание);

- материальная выгода.

ФНС указало, что работодатель обязан уведомить о сумме не перечисленного налогового платежа, независимо от того, производил он физическому лицу оплату в отчетном году или нет (письмо от 30.03. 2016 № БС- 4-11/ 5443).

Согласно законам РФ, каждый гражданин обязан платить налог с получаемого дохода. Делается это разными способами: за ИП платит он сам, за работника: работодатель, за бюджетников: государство. Этот налог должны платить как ИП, так и юридические лица, какой бы формой собственности они не владели. И первые, и вторые обязаны подавать в ФНС отчетность по форме 2-НДФЛ, сообщая, в каком размере были оплачены налоги и различные вознаграждения. В данной форме есть пункт “Признак”, в который требуется поставить цифру “один” либо “два”. Рассмотрим, что именно необходимо вносить и в чем именно отличия между этими признаками.

ИП или ООО, подавая декларацию, должны внести в нее информацию по следующим признакам:

- Единица ставится в случае, если в документ вносится выплачиваемая работникам заработная плата и, соответственно, удерживаемые с нее налоги.

- Двойка ставится, если в документ вносится размер доходов, полученных физлицом, с которых сборы не взимались.

Поле “признак” стоит сразу после шапки “Справка о доходах физлица” и дат. В него вносится только число, ничего больше писать в нем недопустимо.

Важно: в случае если декларация заполняется по требованию сотрудника, то вносить в поле информацию не нужно. Это делается только при подаче в налоговые органы

При ведении хозяйственной деятельности иногда возникают ситуации, когда работодатель физически не может удержать налог со своего сотрудника. Например:

- Рабочий получил доход в натуральной (не предназначенной для продажи) форме. Это могут быть продукты питания, одежда, средства гигиены, добыча и пр. При этом налог должен быть удержан с рабочего при первом перечислении денег, но если выплаты постоянно проводились в натуральной форме, то перечисления в бюджет не делаются.

- Выплаты по договору были сделаны в конце налогового периода, поэтому агент просто не успел перечислить средства до окончания отчетного года. Достаточно распространенная практика, связанная с затягиванием выплат.

- Работник получает матвыгоду.

Существуют и другие варианты того, когда работодатель не может удержать налог с сотрудника. В этих случаях ставится признак 2 в справке 2-НДФЛ. Что это такое и как классифицируется налоговым органом? Этот код подтверждает, что с дохода физически не был уплачен подоходный сбор.

Признак 2 в справке 2 НДФЛ

Справки могут быть с признаком 1 или 2, причем существуют особый регламент предоставления каждой из форм в ИФНС. Правило таково: форма с признаком 1 должна быть сдана не позже 1 апреля следующего за получением дохода годом. Задача формы: проинформировать инспекцию в форме отчета о доходах налогоплательщиков и выполнить обязанности налоговых агентов.

Иная задача будет, если признак 1 в справке 2 НДФЛ заменить на признак 2, что будет сигнализировать о том, что налоговый агент не имел возможности провести удержание рассчитанной к уплате суммы. Уведомить о таком состоянии дел необходимо в регламентированный срок. Законодатель ввел его, начиная с отчетов за 2016 год. Начиная с 1 января этого года подать информацию нужно до 1 марта.

Налоговый агент обязан сдать 2 НДФЛ с признаком 2 в следующих случаях:

- нет возможности удержать у налогоплательщика рассчитанный налог

- нужно сообщить о доходе, с которого налог так и не удержан

- существует обязанность указать, какова именно сумма неудержанного НДФЛ

Признак в справке 2 НДФЛ 2017: особенности заполнения бланка

При подготовке отчета с признаком «2», нужно соблюдать следующие правила:

- раздел 3 – указываем величину полученного и не обложенного налогом дохода

- общая сумма дохода равна значению в разделе 3

- налог исчисленный – ставим неудержанный, но рассчитанный налог

- налог удержанный – 0

- налог перечисленный – 0

- излишне удержанный налог – 0

Порядок и способы подачи справки с признаком 2 аналогичны прочим обязательным формам отчетности. Признак в 2 НДФЛ 2017 не влияет на прочие требования к сдаче. Получается, что подать форму можно электронно и даже на бумаге для фирм и ИП с численностью ≤ 25 сотрудников. На каждое ФИО – своя справка 2 НДФЛ. Если форм одновременно подается несколько, необходим сводный реестр. Не надо указывать в такой справке доходы, которые на 100% освобождены от обложения НДФЛ.

Как правильно ее заполнить — образец заполнения для работника

Справка состоит из 5 разделов, в каждом из которых содержится необходимая информация.

Разберем заполнение формы по шагам:

Начинается оформление с указания года, за который справка выдается, и даты выдачи.

Раздел 1 содержит сведения о налоговом агенте, осуществившем в указанном налогом периоде выплаты в пользу работника.

Заполняется:

- код по ОКТМО;

- телефон для контактов;

- ИНН организации или ИП;

- КПП для организаций (ИП его не указывают);

- наименование налогового агента в сокращенном виде в соответствии с уставными документами (ИП указывает свои ФИО).

Раздел 2 отражает информацию о физическом лице, которому оформляется справка о доходах.

Заполнению подлежат:

- ИНН гражданина в соответствии с выданным ему свидетельством;

- Фамилия, имя и отчество полностью без сокращений;

- Статус плательщика налога:

- 1 — резидент РФ;

- 2 — нерезидент РФ;

- 3 — специалист высокой квалификации, не являющийся резидентом РФ;

- 4 — нерезидент РФ, являющийся участником программы по переселению в страну зарубежных соотечественников;

- 5 — нерезидент РФ, получивший статус беженца;

- 6 — иностранец, работающий на территории страны по патенту.

- Дата рождения;

- Код страны гражданства (проставляется в соответствии с ОКСМ, для россиян – 643);

- Код удостоверяющего личность документа:

- 21 – российский паспорт;

- 10 – иностранный паспорт.

- Серия и номер удостоверения личности.

Раздел 3 заполняется в табличном виде, где содержатся данные о полученном доходе с разбивкой по кодам и месяцам, а также код и сумма необлагаемого налогом вычета. Принцип заполнения подчиняется хронологии. В форме указывается ставка налога, по которой исчисляется расчет НДФЛ с указанного дохода — 13%.

Приведем самые распространенные из них:

| Доходы | |

|---|---|

| Код | Расшифровка |

| 2000 | Заработная плата |

| 2002 | Суммы премиальных выплат |

| 2012 | Отпускные выплаты |

| 2300 | Оплата по листкам временной нетрудоспособности |

| 4800 | Иные доходы |

Пример. Ежемесячная начисленная заработная плата работнику составляет 32500 руб. Размер премии составляет 5200 руб. Очередной отпуск был в июне, за него начислено 30260 руб. В справке 2-НДФЛ сотрудника будут содержаться коды выплат 2000 (зарплата), 2002 (премия), 2012 (отпуск).

В раздел 4 вынесены коды и суммы стандартных, социальных и имущественных вычетов, которые предоставляются работнику по месту работы.

Самые распространенные коды вычетов:

| Вычеты | |

|---|---|

| Код | Расшифровка |

| 501 | Вычет с суммы подарка (предоставляется не более 4000 рублей в год) |

| 503 | Вычет из сумм материальной помощи, но не более 4000 рублей в год |

Например, стандартный вычет для сотрудника на троих несовершеннолетних детей (до 18 лет) в 2018 году предоставлен по кодам 126, 127, 128. Он действовал до октября, пока доход не достиг лимита, установленного в размер 350 тысяч рублей. Раздел 4 справки 2-НДФЛ содержит суммы вычетов за 2018 год: на первого и второго ребенка по 12600 рублей (1400 руб. × 9 месяцев), на третьего – 27000 рублей (3000 руб. × 9 месяцев).

Разделе 5. Итоговые показатели суммы дохода суммируются и заносятся в таблицу. Далее определяется налоговая база и заносятся сведения о налоге:

- ОСД — исчисленная сумма за весь период;

- НБ — удержанная из дохода (НБ = ОСД — вычеты);

- сумма перечисленного НДФЛ в бюджет (∑ = НБ — 13%).

Если в течение указанного периода имели место случаи излишне удержанной суммы налога или не удержанной, то эти данные заносятся в соответствующие графы таблицы.

Справка подписывается представителем налогового агента. Обычно это работник бухгалтерии, который ее составил. Допускается подписание самим руководителем. В соответствующем поле прописывается ФИО представителя и его личная подпись.

Как заполнить справку, если доходы работника облагались по разным ставкам?

Если в течение налогового периода присутствовали доходы, которые облагаются разными ставками НДФЛ (13, 15, 30 и 35%), то разделы 3-5 заполняются отдельно по каждой из них. Поскольку все сведения должны быть отражены в одной справке, то они могут не поместиться в одином листе. В этом случае данные переносятся на второй лист, где:

в заголовке будет содержаться номер страницы;

- 1-2 разделы не заполняется;

- 3-5 разделы заполняются аналогично первому листу с обязательным подписанием каждой из листов формы.

Что это за код и зачем нужен?

Начиная с лихих девяностых, российское правительство последовательно и методично разрабатывает меры, как вывести доходы населения из теневого сектора. Успешность этих действий очевидна по их результатам: на данный момент недополучение налогов составляет чуть меньше 5% ВВП, а еще двадцать лет назад этот показатель достигал 17-18% ВВП.

Одной из причин такого успеха послужило ужесточение контроля над сферой налогообложения в России, а также, при этом, либерализация в отношении самых налоговых выплат (так, например, использование вычетов стало частой практикой в РФ). Код 2002 в 2-НДФЛ — следствие того самого ужесточения контроля, поскольку «раздробление» статьи налогооблагаемых доходов позволило отслеживать и разделять средства, используемые предприятием для поощрения сотрудников, при сохранении итоговой налоговой нагрузки гражданина.

Что значит код 2002 в справке 2-НДФЛ? Расшифровка раскрывает следующее значение шифра: «производственная премия, полученная сотрудником за полное или частичное выполнение поставленного плана». Если в справке 2-НДФЛ в графе 2002 указана некоторая сумма, это значит, что работник был премирован работодателем за достижение определенных показателей.

В эту категорию входит премирование за:

- Выполнение и/или перевыполнение производственного плана;

- Решение поставленных руководством задач по объемам и/или качеству выпущенной готовой продукции;

- Достижение целевых и/или дополнительных показателей по продажам товаров и услуг;

- За успешную реализацию проекта, заданного руководством для увеличения объемов или качества производства.

Теперь понятно, что означает этот шифр, но для чего вообще был введен код дохода 2002 в справке 2-НДФЛ? На первый взгляд, не вполне понятно, с какой целью появились коды «2002» и «2003», ведь размер налогообложения не изменился — по-прежнему с большей части премий, превышающих сумму в 4000 рублей, необходимо уплачивать 13% налог.

Очевидно, что государство таким образом старается пресечь легализацию преступных доходов («отмывание грязных денег»). Раньше деньги, полученные криминальным путем, могли быть тем или иным способом записаны в прибыль предприятия, а затем переданы нужным людям в виде премий (через подставных лиц). Теперь это стало невозможно, поскольку любая выплата по коду 2002 непосредственно из прибыли предприятия является нарушением закона, а параллельно становится сигналом для прикрепленной к организации ИФНС.

Корректирующая Справка 2-НДФЛ

Если обнаружены ошибки в принятой налоговым органом Справке 2-НДФЛ, необходимо подать новую Справку 2-НДФЛ с правильными данными с указанием прежнего номера ранее представленной Справки 2-НДФЛ, но даты составления корректирующей. При этом если налоговый агент впервые уточняет сведения о доходах физического лица, то в поле “Номер корректировки” корректирующей Справки 2-НДФЛ необходимо поставить значение “01”, если подается вторая корректирующая Справка 2-НДФЛ по этому же физическому лицу – “02” и т.д.

Количество корректирующих Справок 2-НДФЛ практически не ограничено – номер уточнения (корректировки) Справки по форме 2-НДФЛ может принимать значения от 01 до 98.

ПРИМЕР

Налоговый агент подал сведения о доходах физического лица, являющегося высококвалифицированным специалистом (Федеральный закон от 25.07.2002 № 115-ФЗ), не имеющего на 31.12.2015 статуса резидента РФ, ошибочно указав в поле “Статус налогоплательщика” код “1”, который применяется при подаче сведений о доходах, выплаченных физическим лицам – налоговым резидентам РФ. Впоследствии налоговым агентом ошибка была обнаружена и подана корректирующая Справка 2-НДФЛ (см. рис. 1, 2).

Рис. 1. Ошибочное указание неверного статуса налогоплательщика в первичной справке 2-НДФЛ

Рис. 2. Корректирующая справка при ошибочном указании неверного статуса налогоплательщика в первичной справке 2-НДФЛ

Важно верно указывать статус налогоплатека в поле “Статус налогоплательщика” даже в том случае, если к доходам различных категорий физических лиц применяется одинаковая ставка и на первый взгляд указание неверного кода статуса налогоплательщика (например, “1” вместо “3”) не влияет на результат налогообложения. Ведь несмотря на то, что доходы некоторых категорий лиц, не являющихся резидентами, могут облагаться по ставке 13 процентов (то есть как и доходы резидентов ()), в отношении таких доходов нормами установлены особые правила, исполнение которых должен проконтролировать налоговый орган, например:. Ведь несмотря на то, что доходы некоторых категорий лиц, не являющихся резидентами, могут облагаться по ставке 13 процентов (то есть как и доходы резидентов ()), в отношении таких доходов нормами установлены особые правила, исполнение которых должен проконтролировать налоговый орган, например:

Ведь несмотря на то, что доходы некоторых категорий лиц, не являющихся резидентами, могут облагаться по ставке 13 процентов (то есть как и доходы резидентов ()), в отношении таких доходов нормами установлены особые правила, исполнение которых должен проконтролировать налоговый орган, например:

- только к доходам, полученным резидентами и облагаемым по ставке 13 процентов (кроме доходов от долевого участия), могут применяться налоговые вычеты (, );

- ставка 13 процентов применяется только к доходам от осуществления трудовой деятельности лиц, признаваемых высококвалифицированными специалистами, участниками Госпрограммы по оказанию содействия добровольному переселению в Россию соотечественников, проживающих за рубежом и иных лиц, указанных в , не являющихся налоговыми резидентами РФ.

ПРИМЕР

В апреле 2016 г. после сдачи сведений по форме 2-НДФЛ за 2015 г. была выявлена ошибка по исчисленному налогу у одного из сотрудников, связанная с неотражением суммы подарка стоимостью 5000 руб., полученного им от организации на юбилей в ноябре 2015 г. Бухгалтерией стоимость подарка уменьшена на 4000 руб. () и осуществлено доначисление налога. Поскольку доначисление налога произошло после подачи сведений за отчетный период, налоговому агенту помимо подачи корректирующей Справки 2-НДФЛ необходимо также проинформировать налоговый орган (и самого налогоплательщика) о сумме дохода и о невозможности удержать НДФЛ. Заполненные корректирующая Справка 2-НДФЛ и сообщение о невозможности удержать налог для примера 2 приведены на рис. 3, 4.

Рис. 3. Корректирующая справка 2-НДФЛ

Рис. 4. Сообщение о невозможности удержать НДФЛ

Сообщить о невозможности удержать НДФЛ налоговый агент обязан, даже если был пропущен установленный для этого срок () – 1 марта года, следующего за годом, в котором был выплачен доход.

При этом непредставление в установленный срок налоговым агентом в налоговые органы документов и (или) иных сведений, предусмотренных НК РФ, влечет взыскание штрафа в размере 200 рублей за каждый непредставленный документ ().

Вопросы-Ответы, различные нештатные ситуации

Выдача справок налогоплательщикам

По заявлению налогоплательщика налоговый агент обязан выдавать ему справку о доходах и суммах налога физического лица по форме из приложения 5 к приказу ФНС от 02.10.2018 (п. 3 ст. 230 НК, п. 1.5 приказа ФНС от 02.10.2018 № ММВ-7-11/566). Данную форму применяйте исключительно с отчетности за 2018 год. За предыдущие годы сотрудникам выдавайте справки по формам, по которым отчитывались в налоговую инспекцию (информация ФНС от 09.11.2018).

Справки о доходах и суммах налога физического лица нужны при переходе сотрудника из одной организации в другую в течение года. Размеры доходов должны быть подтверждены справкой о доходах и суммах налога физического лица.

Справку выдайте не позднее чем через три рабочих дня с даты, когда сотрудник подал заявление. (письмо Минфина от 21.06.2016 № 03-04-05/36096). Каким способом выдать справку работнику, налоговый агент определяет самостоятельно (письмо ФНС от 10.08.2018 № ПА-4-11/15498).

Обязана ли организация выдать сотруднику справку о доходах и суммах налога физического лица, если в налоговом периоде у него не было облагаемых доходов, с которых исчислялся и удерживался НДФЛ

Нет, не обязана. Такая ситуация возникает, например, когда сотрудницы находятся в отпуске по уходу за ребенком до 1,5 лет. По отношению к таким сотрудникам организация налоговым агентом не признается (п. 1 ст. 226 НК). А справки о доходах и суммах налога физического лица должны выдавать именно налоговые агенты (п. 3 ст. 230 НК).

Может ли организация выдать родственникам сотрудника справку о доходах и суммах налога физического лица

Да, может. Если у сотрудника нет возможности получить такую справку лично, он как налогоплательщик вправе поручить это своему уполномоченному или законному представителю, в том числе родственнику (п. 1 ст. 26 НК).

Основанием для выдачи справки родственнику – уполномоченному представителю (например, супругу, брату, сестре) является заявление сотрудника и нотариально удостоверенная доверенность на имя родственника (абз. 2 п. 3 ст. 29 НК, ст. 185 ГК).

Законный представитель сотрудника может обратиться за справкой без доверенности (п. 2 ст. 27 НК, п. 1 ст. 26, п. 2 ст. 28 ГК). Для выдачи справки о доходах и суммах налога физического лица в этом случае достаточно заявления сотрудника.

Отпускные и другие незарплатные доходы

Предположим, сотрудник был в отпуске, который начался в декабре 2020 года. А закончился уже в январе 2021 года. Отпускные являются фактически полученными в день их выдачи. Ведь они не являются доходами за выполнение трудовых обязанностей. (подп. 1 п. 1 ст. 223 НК РФ). Значит, в состав доходов за декабрь нужно включить всю сумму отпускных. Которая выдана сотруднику в декабре. Распределять сумму между декабрем и январем при заполнении справки 2-НДФЛ не надо.

Если же отпускные начислены в 2020 году, но выплачены только в 2021 году. Включать их в отчетность по НДФЛ за 2020 год не нужно. Впрочем, как и другие незарплатные доходы. (непроизводственные премии, дивиденды, выплаты по гражданско-правовым договорам и т. п.). Которые начислены в 2020 году, а будут выплачены в 2021 году. Любой такой денежный доход считается полученным в день его выплаты.

Также не нужно включать в справку 2-НДФЛ отпускные. Которые были пересчитаны и удержаны с сотрудника в связи с тем, что его отозвали из отпуска.

НДФЛ с больничного пособия

Со всей суммы больничного пособия удержите НДФЛ. Налог удерживается независимо от того, в связи с каким страховым случаем начислено пособие. Болезнь самого сотрудника, уход за больным ребенком и т. п.. Облагается НДФЛ и пособие, назначенное в связи с несчастным случаем на производстве или профзаболеванием. Такие выводы следуют из пункта 1 статьи 217 Налогового кодекса РФ и подтверждены письмом Минфина России от 29 апреля 2013 № 03-04-05/14992.

Справки 2-НДФЛ заполняются (подп. 1 п. 1 ст. 223 НК РФ). Датой получения дохода в виде выплаты по больничном листу является день, когда выплатили больничный (подп. 1 п. 1 ст. 223, абз. 2 п. 6 ст. 226 НК РФ).

Доходы от инвестиций

Этот раздел перечня понадобится вам, если человек, которому вы платите доход, предварительно что-то вам передал или вложил:

- приобрел акции, доли;

- выдал заем;

- застраховался;

- передал результаты интеллектуальной деятельности.

В этот же раздел входят и коды для обозначения доходов от инвестирования в государственные структуры. На практике эти коды требуются не так часто. Но дробить перечень еще больше не имеет смысла. По логике такие доходы тоже попадают в «инвестиции».

доходов от инвестиций и вложений для 2-НДФЛ.

Из перечня есть несколько исключений:

- Процентный доход от обычных вкладов в банках отнесен разработчиками перечня к прочим видам доходов и проходит под кодом 3020.

- Дисконт при оплате векселя также не попал в инвестиционные доходы: код такого дисконта — 2800.

Как заполнить справку: инструкция

Порядок заполнения бланка 2-НДФЛ утвержден в Приложении 2 к Приказу ФНС ММВ-7-11/566@. При составлении экземпляра для сотрудников (из Приложения 5) можно руководствоваться теми же правилами.

Разделы и поля

Общие требования при внесении данных в налоговую отчетность:

- без исправлений и помарок;

- машинописным способом или от руки черными или фиолетовыми чернилами;

- во всех незаполненных полях нужно проставить прочерки;

- страницы нумеруются сквозным способом.

Заполнение общей части бланка.

| Поле | Правила заполнения |

|---|---|

| ИНН и КПП | Для ИП заполняется только ИНН. Для ликвидированных субъектов заполняются данные правопреемников |

| Номер справки | Нумерация справок 2-НДФЛ производится сквозным способом в пределах года с разбивкой по подразделениям и разным ОКТМО |

| Отчетный год | В 2020 году организация должна отчитаться за 2019 год. Если исправляются показатели ранее поданных отчетов, то указывается исправляемый период |

| Признак | От 1 до 4 в зависимости от основания выписки документа (по доходам с удержанием или без него, от правопреемника) |

| Код налогового органа | Четырехзначный код ИФНС |

| Наименование налогового агента | Краткое (или, при его отсутствии, полное) наименование организации |

| Код по ОКТМО | Одиннадцатизначный код в соответствии с Классификатором ОК 033-2013 |

Данные о физлице-получателе указываются в 1 разделе. Кроме ИНН и полной расшифровки ФИО нужно заполнить.

| Поле | Правила заполнения |

|---|---|

| Статус плательщика | От 1 до до 6 – в зависимости от того, является ли получатель налоговым резидентом, беженцем, переселенцем или высококвалифицированным специалистом |

| Дата рождения | Последовательно, арабскими цифрами |

| Гражданство | Код страны по Классификатору |

| Код документа для установления личности | В соответствии с |

| Серия и номер | Знак «№» не проставляется |

Второй раздел должен содержать данные о полученных доходах.

| Поле | Правила заполнения |

|---|---|

| Ставка | Указывается процентная ставка удержаний. Если ставок было несколько, то на каждую заполняется отдельная страница |

| Общая сумма | Начисленная сумма заработка |

| Налоговая база | Та часть дохода, которая облагается подоходным |

| Сумма исчисленная | Сколько налога нужно было удержать |

| Сумма удержанная | Какая сумма удержана фактически |

| Сумма перечисленная | Сколько было перечислено в бюджет |

| Сумма не удержанная | Размер налога, который агент не мог удержать у получателя |

В разделе 3 необходимо указать виды вычетов, предоставленных налогоплательщику. Данные приводятся в суммированном виде с разбивкой по кодам вычетов. Помесячная расшифровка выплаченных доходов и удержаний из них приводится в отдельном приложении к форме. При этом месяц указывается арабскими цифрами от 1 до 12, а виды поступлений обозначаются в кодовом выражении.

Печать и подпись в справке

Обязательным реквизитом данной отчетной формы является дата подачи, а также личная подпись ответственных за составление лиц и оттиск печати предприятия. Если информация передается в электронном виде, то квалифицированная ЭЦП должна быть оформлена на каждого подписанта и печать организации.

О Признаке 1 и 2

В поле «признак» коды проставляются в зависимости от типа составителя документа:

- 1 – если агент сумел удержать и перечислить налог в бюджет;

- 2 – если возможности удержания у агента не было;

- 3 или 4 – если та же информация подается правопреемником.

Особенности сдачи справки для индивидуальных предпринимателей

Доходы предпринимателя можно подтвердить с помощью копии декларации 3-НДФЛ или отчета по УСН. Информация в виде 2-НДФЛ выдается ИП только если он параллельно был трудоустроен у другого нанимателя.

Частые ошибки

Наиболее частой ошибкой при заполнении отчетного бланка является ситуация, когда суммы начисленного, удержанного и фактически перечисленного налога не совпадают. Если данные справки не будут откорректированы самим агентом, его ждет штраф в размере 500 за каждого получателя.

Подать уточненку нужно также, если ошибки были допущены в данных физлица или агента. Если отчетность подана не по территориальности, ее посчитают неподанной, и штрафа уже не избежать.

Корректировка и аннуляция справки

В общей части обязательно заполняется поле «номер корректировки». В зависимости от вида документа в нем проставляется:

- 00 – при первичной подаче;

- 01, 02 или 03 – по порядковому номеру уточненки по каждому получателю отдельно;

- 99 – если сдается аннулирующий бланк.

Подготовка отчета 2-НДФЛ

Вы пока не сдали отчет 2-НДФЛ? Предлагаем обобщить знания по этому вопросу. Опубликованы материалы бесплатного экспресс-вебинара, сформированного на основе самых частых вопросов бухгалтеров. Добрый день!

Меня зовут Наталья Потапкина, я — один из экспертов сервиса Контур.Бухгалтерия. Наш сервис предназначен для расчета зарплаты в небольших организациях с простым учетом. Одна из самых важных возможностей сервиса — отчетность по зарплате, в том числе по форме 2-НДФЛ. Многие бухгалтеры уже сдали 2-НДФЛ, тем не менее, в нашу техподдержку продолжают поступать вопросы о том, как подготовить и сдать отчет. Поэтому мы решили провести экспресс-вебинар на тему отчетности 2-НДФЛ.

Программа вебинара:

- Изменения в форме и формате сдачи 2-НДФЛ в 2021 году;

- Стандартные вычеты при заполнении 2-НДФЛ;

- Частые вопросы о сдаче 2-НДФЛ, поступающие в техподдержку Контура;

- Ответы на вопросы пользователей.

Что такое 2-НДФЛ простыми словами

Выясняя, что такое 2-НДФЛ справка для физических лиц, целесообразно отметить, что этот документ является официальным и способен полностью отразить информацию о доходах и уплаченных налогах гражданина. Налоги, указанные в справке, работодатель уплачивает за каждого работника.

Получить подобную справку можно исключительно на месте трудоустройства, так как она содержит реквизиты компании, её оригинальную печать и подписи бухгалтера.

Справка выдается в бухгалтерии

Разбираясь, что такое 2-НДФЛ простыми словами, будет полезно узнать – данная аббревиатура расшифровывается как налог на доход физического лица. Подобная бумага действительна на протяжении года, однако некоторые финансовые организации могут запрашивать более свежие версии документа.

Что показывает справка

Данная бумага будет действительна только при условии соблюдения всех правил оформления, а также полноты и корректности указанных сведений. Изучая, что показывает справка 2-НДФЛ следует отметить, что каждый документ данного формата содержит следующую информацию:

- наименование работодателя с указанием его реквизитов, а также кода постановки на учет в налоговых структурах;

- паспортные данные сотрудника;

- сумма доходов и налоговых вычетов;

- имущественные, социальные и прочие вычеты, если сотрудник имеет право на их получение.

Помимо прочего, в справке указываются коды полученных работником доходов, дата заполнения, подпись налогового агента или уполномоченного лица. Форма документа регулируется приказом ФНС №ММВ-7-11/485, а кодировка, используемая для идентификации доходов и вычетов работника, утверждена приказом №ММВ-7-11/387.

Это интересно: Схема аккредитивной формы расчетов: объясняем обстоятельно