Как открыть брокерский счет в втб

Содержание:

- Обзор приложения

- Состоятельным клиентам

- Минусы брокера ВТБ

- ВТБ капитал — управление инвестициями

- Расходы при торговле на бирже

- Продукты брокера

- Плюсы и минусы

- Сколько стоит открыть брокерский счет. Тарифы на обслуживание

- Как открыть брокерский счет

- Чем отличается брокерский счет от ИИС

- Как открыть брокерский счет в ВТБ: разбираем пошагово процедуру открытия

- Налоги

- Как пополнить

- Стоимость обслуживания брокерского счета

- Условия обслуживания и тарифы

- Как стать инвестором онлайн

- Как внести деньги на ИИС: все способы

Обзор приложения

По функционалу софт нормальный, если сравнивать с другими приложениями от брокеров. Рассмотрим функционал, портфель показывает текущий портфель, если кликнуть на кошелек, можно провести необходимую операцию: перевод, вывод/ввод.

Далее если кликнуть на значок валюты, можно пересчитать портфель в другом денежном эквиваленте. Кнопка с сообщением показывает историю всех уведомлений. Ключевой недостаток приложение − отсутствие информации о размере комиссии при проведении операции. Предстоит самостоятельно считать, это не самый удобный способ.

Касательно портфеля, если открыть фондовый рынок можно заметить какие именно инструменты лежат в нем. Есть валюта, активы: акции, облигации, ETF-фонды. Есть график выплаты купонов, что очень удобно. Далее если кликнуть на нижнее меню на лампочку, откроются идеи для инвестиций. При желании их можно отфильтровать. Будьте крайне аккуратными с идеями.

Далее значок чата, это виртуальный помощник. Лупа − это перечень доступных активов и котировок. Если нажать на три точки, здесь дополнительно откроются опции, настройки, подключение роботов, управление уведомлениями.

Если открыть акцию карточки, будет представлен график, в виде линейного, свечного. Не очень удобно, что ТФ по графику 1 год, больше историю посмотреть нельзя. Далее указывается секция, указывается стоимость текущая, изменяемая, все наглядно, история дивидендных выплат, есть палочка настроения трейдеров. Через настроение трейдеров можно перейти на стакан. В процессе покупки выставляйте не рыночную стоимость, а собственную. Если вы покупаете неликвидные инструменты, получается не самая выгодная цена операции.

Если коротко подбивать итог, можно сказать что ВТБ не самый худший вариант, но, несмотря на это, стремится, есть к чему. Приложение выполнено не самым идеальным образом, особенно если говорить о функционале и дизайне софта. При этом тарифные планы и условия сотрудничества неплохие.

Состоятельным клиентам

Попробуйте услугу «Персональный советник» — это профессиональный инвестиционный консультант, который успешно торгует на финансовых рынках больше 10 лет, с опытом управления активами от 1 млрд рублей. Советник будет предлагать вам индивидуальные инвестиционные рекомендации, чтобы вы могли получить лучшую доходность.

Составит оптимальную стратегию. Советник позвонит вам и детально обговорит: в какой валюте вы хотите инвестировать,на каких рынках, в какие ценные бумаги, предполагаемые уровни доходности и риска. И чтобы предложить вам лучшие торговые идеи, советники используют всю экспертизу ВТБ: отчеты инвестбанка ВТБ, инвестидеи от отдела брокерской аналитики, консенсус-прогнозы Bloomberg и свой опыт.

Сэкономит время

С персональным советником не нужно самим следить за новостями мира и компаний: если произойдет что-то срочное и важное, он с вами сразу же свяжется и предложит план действий. Общаться с советником можно так часто, насколько вам удобно: раз в месяц, неделю или несколько раз в день.

Поможет разобраться. Если вы начинаете инвестировать, советник объяснит, как устроены финансовые рынки и как правильно себя вести на них в различных ситуациях. Если что-то пойдет не по плану, например, у компании выйдет плохой отчет, резко начнут дешеветь акции, то советник убережет от продажи бумаг на эмоциях, расскажет о причинах низкой прибыли и откорректирует стратегию.

Сколько стоит.

Минусы брокера ВТБ

Минус №1 Как открыть брокерский счет в ВТБ также быстро, как в Тинькофф?

Совершенно новые потенциальные клиенты имеют проблемы с дистанционным открытием брокерского счета. Вроде бы и банковскую карту получается оформить, и доступ к банку, но брокерский счет сложно открыть без посещения офиса. У меня, кстати, такая же проблема была. И связана она была с тем, что у меня нет карты ВТБ.

Кто-то предлагает открыть брокерский счет через приложение “ВТБ Мои инвестиции”, хотя по отзывам опять же не у всех получается и там открыть счет.

Вот в Тинькофф Инвестиции,не имея никаких банковских карт банка Тинькофф, достаточно легко открывается брокерский счет. А через пару дней приезжает представитель банка, и привозит пачку документов для подписи и дебетовую карту Тинькофф.

У меня получилось открыть брокерский счет через приложение ВТБ инвестиции. Через сайт не получилось.

Минус №2 Пополнение брокерского счета. Если пополнять сумму брокерского счета с карты, через приложение “ВТБ Инвестиции”, то это будет не бесплатно.

Минус №3 Вывод денег с брокерского счета не молниеносный. Обычно заявка обрабатывается на следующий день и в зависимости от режима торгов.

Хотя это не принципиальный минус.

Минус №4 Все те же скрытые комиссии. Несмотря на то, что приложение для инвестиций рассчитано на новеньких инвесторов, очень много разных комиссий по операциям с акциями иностранных компаний, с глобальными депозитарными расписками.

И очень дорогая подача заявок по телефону. Примерно 150 рублей одна заявка. А ведь при работе с облигациями такие звонки могут понадобиться в работе.

Минус №5 Необходимость посещения офиса ВТБ для открытия брокерского счета еще актуальна. Да, повторюсь, выше уже писала, что дистанционно открыть брокерский счет может и не получиться через сайт. И почему-то эта проблема так и тянется за ВТБ.

А ведь конкуренты:Кит-Финанс, Сбербанк, БКС, Финам, Тинькофф заключают почти все брокерские договора онлайн.

Минус №6 Такой же как и у Тинькофф: нет двухфакторной аутентификации. Заходишь по 5-значному пин-коду в приложении и торгуешь. А вот если потеряешь смартфон, то злоумышленники могут спокойно воспользоваться вашим брокерским счетом.

Странно, почему так трудно настроить, ведь это забота о клиентах. Ведь в Сбербанке в приложение для инвестиций не зайдешь просто так.

Минус №7 На графиках в приложении не отмечаются знаками точки входа или выхода (можно было бы какими-то кружочками технически дать клиентам такую возможность отмечать).

В остальных случаях больше позитивных отзывов, хотя я думаю все равно клиенты делают некую скидку брокеру из-за того, что банк частично государственный. А значит, что риски обанкротиться или непредвиденно закрыться ничтожно малы.

Минус №8 Очень тяжело дозвониться в службу поддержки, да и помочь она всегда может. Часто некомпетентные сотрудники попадаются на линии. Еще хуже, чем у Сбербанка техническая поддержка.

Плюсы мы рассматривать подробно не будем, единственное, что хочу отметить-это бесплатная банковская карта.

Обычно банки не говорят своим клиентам о бесплатных моментальных банковских картах (пакет услуг “Базовый”). Ну потому что им надо зарабатывать и не только на кредитах. Вот как раз ее можно и использовать для пополнения и вывода денежных средств с брокерского счета в ВТБ.

ВТБ капитал — управление инвестициями

Данный раздел содержит всю информацию о том, как инвестировать правильно, а также о политике инвесторов компании.

В частности, на сайте раскрыта вся необходимая для клиентов информация, включая принципы инвестирования, риски и гарантии ВТБ.

Главная страница ресурса

На главной странице отображено огромное количество информации о том, какими именно активами компания может управлять и как именно это происходит.

Приведены статистические показатели, а также главные принципы инвестирования. Есть также список компаний, с которыми ВТБ капитал сотрудничает на сегодняшний день.

Полный список всех вариантов управления и инвестирования

Важно отметить, что для каждого отдельного случая управления капиталом, а также для каждого частного клиента, специалисты компании используют абсолютно разные стратегии и принципы управления средствами. Стратегия управления пенсионными накоплениями негосударственных фондов

Стратегия управления пенсионными накоплениями негосударственных фондов

Выбор стратегии во многом зависит от того, какие именно требования и результаты были оговорены при заключении договора сотрудничества с клиентом.

Также показатели зависят, естественно, от размера капитала и от того, в какие именно компании и каким методом проводится капиталовложение.

Происходит это благодаря основной инвестиционной стратегии ВТЮ в целом и индивидуального подхода к каждому клиенту в частности.

Основные принципы стратегии компании

Помимо правильной стратегии, важно также выбрать и верный фонд для инвестирования. На сегодняшний день, ВТБ капитал инвестирует средства в:

На сегодняшний день, ВТБ капитал инвестирует средства в:

- ПИФы;

- Ценные бумаги;

- Акции компании;

- Драгоценные металлы и так далее.

Зачастую бывает так, что инвестирование средств одной компании или частного лица, направлено на два разных фонда.

ПИФы и особенности капиталовложений в них

Такой подход позволяет до максимума сократить возможность потери средств и максимально увеличить получаемую клиентом прибыль.

Однако производить такое инвестирование можно только при наличии достаточно солидного стартового капитала.

На сайте также имеется общедоступная информация, позволяющая сделать сотрудничество прозрачным и понятным. В частности, на главном ресурсе имеется информация обо всей законной инвестиционной деятельности компании.

Информация о компании и ее деятельности (подробная информация)

Однако, несмотря на постоянное обновление информации и на ее удобную структуру, у клиентов часто возникают вопросы, связанные с деятельностью компании в сфере управления капиталом и вложения средств в ПИФы и другие фонды.

Форма запроса в поддержку клиентов

Поэтому, на сайте имеется не только раздел с контактными номерами для быстрой связи со специалистами, но и форма обратной связи для детальной проработки ситуации.

Такой подход позволяет клиенту быть всегда уверенным в том, что при наличии любых сложностей при сотрудничестве, ему помогут быстро, квалифицированно и полномасштабно.

Расходы при торговле на бирже

Прежде чем торговать на бирже, нужно внимательно изучить всю информацию о предстоящих расходах.

Каждый инвестор выплачивает несколько видов комиссий:

- брокерскую;

- биржевую;

- ежемесячное депозитарное обслуживание.

Брокерская комиссия — это выплаты банку за осуществление сделок. Процентная ставка по этому виду расчетов может меняться между тарифами. Это делается для того, чтобы предложить выгодные условия как инвесторам, так и трейдерам.

Посмотреть правильно ли списалась комиссия можно в приложении в разделе Аналитика портфеля.

Посмотреть правильно ли списалась комиссия можно в приложении в разделе Аналитика портфеля.

По сделкам ОФЗ (облигациям федерального значения) проценты не удерживаются.

Продукты брокера

Кроме стандартного набора брокерских услуг, ВТБ предлагает довольно широкий спектр инструментов и инвестиционных продуктов, среди них:

- структурные продукты (в т.ч. собственные паевые фонды);

- обмен валюты;

- интерактивное мобильное приложение по инвестициям;

- аналитическое покрытие и т.д.

Структурные продукты

ВТБ брокер активно реализует программу по продаже собственных ПИФов (паевых инвестиционных фондов). Среди наиболее популярных:

- «ВТБ Индекс корпоративных облигаций»;

- «ВТБ Индекс московской биржи»;

- «ВТБ Американские акции» и пр.

Брокер позволяет совершать транзакции с ETF-инструментами. Это очень ликвидные торгуемые фонды, позволяющие участвовать в инвестициях на целый ряд активов даже с небольшим капиталом.

IPO

ВТБ принимает заявки на участие в первичных размещениях ценных бумаг. Условия и объемы оговариваются отдельно в каждом конкретном случае.

Еще

ВТБ брокер публикует ежедневные и еженедельные обзоры по состоянию разных финансовых рынков, предоставляет аналитическое покрытие и инвестиционные идеи по конкретным эмитентам.

Плюсы и минусы

Рассмотрим преимущества и недостатки выбора ВТБ в качестве фондового брокера.

| Преимущества | Недостатки |

| Уникальные инструменты (однодневные облигации ВТБ и IPO / SPO акций) | Невозможность перехода на новый тариф «Мой онлайн» прежним клиентам |

| Опция приобретения ОФЗ-н | «Мой онлайн» позволяет спекулировать исключительно через мобильное приложение |

| Налоговые льготы при получении дивидендов от американских акций | Высокая депозитарная комиссия на основных тарифах |

| Приобретение иностранных валют в формате «1 лот = 1 единица» | Лимитированный набор фондов |

| Выведение купонов и дивидендов на отдельный расчетный счет | Для торгов доступен только один терминал (QUIK) |

| Удобное мобильное приложение | Маржинальная торговля подключается по умолчанию, что может оказаться неудобным для начинающих трейдеров, которым приходится рассчитывать размер позиции вручную |

| Большая бесплатная программа обучения торговле на фондовом рынке |

Сколько стоит открыть брокерский счет. Тарифы на обслуживание

Рассмотрим, какие предлагает втб брокер тарифы на брокерское обслуживание.

Открыть свой счёт пользователь услуг ВТБ 24 в праве совершенно бесплатно. Правда для того, чтобы начать торговую деятельность, придётся пополнить счёт. Минимальный вклад – 100 000 руб. Без этого взноса будет невозможно совершать сделки.

Тем, кто открыл свой счёт, кредитное учреждение даёт неограниченный доступ к нескольким системам трейдинга в режиме онлайн, а также открывается возможность заполнения заявок и их отправку на биржевые операции.

Проценты при оплате счёта зависят от выбранного тарифа:

- Инвестор стандарт -плата за проведение любой деятельности составит 0,0413% от её общей суммы.

- Профессиональный стандарт – тут оплата зависит напрямую от дневного оборота и будет варьироваться от 0,0472% до 0,015% от общей суммы.

Своим потенциальным клиентам ВТБ24 предлагает следующие условия обслуживания:

- Круглосуточная консультация по любому тематическому вопросу, при чём бесплатная.

- Для использования всего функционала нужно иметь на основном счёте не менее 100 тыс. рублей.

- Доступ к торговле облигациями при помощи терминалов с достойной новейшей системой безопасности.

- Мгновенный перевод денег через онлайн брокер или через телефон.

- Мгновенное обновление курса еврооблигаций в терминалах.

- Возможность вести торги на суммы, превышающие удс в брокерском счёте.

Как открыть брокерский счет

Как открыть брокерский счет? На самом деле, все не так сложно, как может показаться на первый взгляд. Сделать это можно из дома или в отделении банка ВТБ. Мобильное приложение позволяет открывать счета как клиентам банка, так и тем, кто не пользуется продуктами ВТБ. Правда, последним посетить офис все равно придется, чтобы получить дебетовую карту банка. Дело в том, что по условиям договора выводить средства можно только на нее.

Рассмотрим подробнее алгоритм открытия брокерского счета для авторизованных пользователей ВТБ:

- Зайти в раздел Инвестиции на сайте банка ВТБ;

- далее перейти в подраздел «Брокерский счет и ИИС»;

- нажать на кнопку «Открыть Онлайн»;

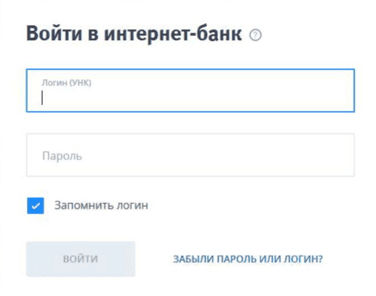

- в открывшейся форме авторизации в системе ВТБ Онлайн необходимо ввести учетные данные для входа;

- далее появится форма для регистрации брокерского счета, основная информация в ней будет уже заполнена, нужно только указать адрес электронной почты;

- затем выбирается вид счета: ИИС или стандартный брокерский;

- необходимо выбрать тариф обслуживания, рекомендуется перед этим тщательно изучить условия каждого пакета;

- после того, как все заполнено, можно нажать кнопку «Получить СМС», это нужно для подтверждения введенной информации.

Вот так легко, не выходя из дома, можно открыть брокерский счет и начать инвестиционную деятельность. Но данный вариант подходит только для тех, кто уже зарегистрирован в системе ВТБ. Для новых пользователей алгоритм будет немного другим:

- Нужно скачать мобильное приложение «Мои инвестиции» и запустить его (для начала подойдет демо версия);

- приложение предложит перейти в ВТБ-Онлайн или открыть брокерский счет, неавторизованным пользователям нужно выбирать второй вариант;

- далее программа проведет небольшой опрос в формате дружеской переписки, по итогу которого она получит всю необходимую информацию для открытия счета;

- после внесения всех данных необходимо запросить код для их подтверждения.

Пройдя эту несложную процедуру, можно открыть брокерский счет в режиме онлайн. Но посетить банк все-таки придется для получения дебетовой карты. После этого можно пользоваться всеми возможностями брокерского обслуживания в ВТБ. При необходимости клиент вправе в любой момент вывести доллары, евро или рубли со своего инвестиционного счета.

Чем отличается брокерский счет от ИИС

Ключевое отличие тоже, что и в случае с депозитом – вы можете получить налоговый вычет, либо отказаться от уплаты НДФЛ. При этом стандартный брокерский счет позволяет только вести торговлю активами. При этом возможности вернуть 13% НДФЛ нет. Придется платить налог.

Стандартный брокерский счет – это по сути депозит, который открыт инвестором у брокера с целью проведения биржевых операций. На брокерском счете отображаются все биржевые транзакции, проведенные с целью получения прибыли.

Инвестор может использовать для этого акции, облигации, ПИФы и другие активы. В данном случае брокер считается налоговым агентом, поэтому инвестор получает прибыль, которая уже уменьшена на 13% НДФЛ.

Индивидуальный инвестиционный счет открывается с той же целью, и отличается только налоговыми привилегиями, а также некоторыми ограничениями. Благодаря возможности получать налоговые вычеты инвестор может сэкономить достаточно ощутимую сумму.

Отложенное налогообложение – это плюс ИИС. Владелец счета может платить налоги только после завершения трехгодичного периода. При стандартной работе с рынком через брокера, отчитываться нужно каждый год. Такая схема позволяет вкладывать деньги в любые активы на фондовом рынке в течение 3 лет без уплаты налогов.

А при закрытии ИИС до истечения 3-летнего периода, вы должны будете вернуть все вычеты, которые получили. Если ликвидация счета была проведена ранее чем через год с момента его открытия, то никаких денег от государства не будет получено.

Если вы пожелаете вывести деньги с брокерского счета таких проблем не возникнет. Он остается активным даже при нулевом балансе.

Также трейдер не сможет внести на индивидуальный счет более 1 млн. руб. в год. Все переводы должны быть только в национальной валюте. Такие условия ограничивают потенциальный доход.

В случае с ИИС в течение первых трех лет можно выводить дивиденды по акциям и купоны по облигациям.

Инвестор может использовать единый брокерский счет для перевода любых видов активов и работы с разными ценными бумагами. С ИИС доступна только торговля с инструментами в рамках российского рынка.

Плюсы и минусы ИИС

Несмотря на имеющиеся ограничения, индивидуальные инвестиционные счета становятся все более востребованными среди российских трейдеров. Рост популярности ИИС обусловлен его ощутимыми преимуществами:

- Нет минимального порога для инвестирования. Начинать можно с небольшого вклада.

- Доступны налоговые льготы от государства. Есть возможность вернуть уплаченный подоходный налог.

- Баланс можно пополнять постепенно. Это очень удобно, если нет возможности сразу завести крупную сумму.

- Допускается смена управляющей компании без закрытия счета. Если была найдена организация с более выгодными условиями, можно выполнить перевод ИИС под ее управление.

- Открыть индивидуальный инвестиционный счет может даже несовершеннолетний. Для этого потребуется только официальное согласие родителей. То есть подростки могут начинать получать опыт инвестирования еще до наступления совершеннолетия.

Помимо преимуществ у ИИС есть и недостатки, которые необходимо учитывать.

- Длительный срок инвестирования. Нельзя закрывать счет пока не пройдет три года с момента открытия.

- Наличие доступа только к российскому фондовому рынку. Не получится попробовать свои силы на западных площадках.

- Отсутствие гарантий. Если управляющая компания обанкротится, инвестор потеряет все свои деньги.

- Необходимость платить дополнительные комиссии за управление счетом. Управляющая компания не предоставляет свои услуги бесплатно.

- Нельзя снимать часть средств с ИИС. Вы можете получить доступ к своим накоплениям только через 3 года.

- Ограничение суммы инвестирования. Не более 1 млн. ₽ в год. Такое условие ограничивает потенциал заработка.

ИИС является хорошим способом освоить инвестиции для начинающих на российском рынке. Если грамотно пользоваться таким счетом, то можно получать стабильную прибыль, благодаря торговле ценными бумагами и выплаты налоговых вычетов.

Как открыть брокерский счет в ВТБ: разбираем пошагово процедуру открытия

Теперь разберемся, как открыть брокерский счет в втб 24. Чтобы открыть данный счёт, необходимо пройти следующие этапы:

- Заполнить соответствующую анкету на официальном портале ВТБ банка.

- После того, как с клиентом свяжется сотрудник, обсудить все условия и детали обслуживания.

- Посетить отделение банка, чтобы оформить документы.

- Внести минимальный депозит, оговоренный в договоре, – 100 тыс. рублей.

- Получить доступ ко всем функциям торговой площадки на фондовом рынке.

На все эти этапы уйдёт не более 7 дней. Персонал банка свяжется с клиентом строго в то время, какое клиент сам укажет, а чтобы приехать в офис банка, не нужно специально подстраивать свою деятельность, приезжайте в любое удобное время. Также в ВТБ действует электронная подпись. Более подробно можно узнать на официальном интернет-портале.

Налоги

Для налоговых резидентов российской федерации налог составляет 13%. Начисляется он на доход. А налоговый резидент это тот человек, который находится на территории России более 182 дней в году, если же вы находитесь на территории россии менее 182 дней в году, то вы считаетесь налоговым не резидентом и для вас налог будет составлять 30% от суммы доходов. Поэтому обязательно необходимо подтвердить статус налогового резидента. Для этого потребуется предоставить в офис втб, подтверждающий документ, это может быть заграничный паспорт с отметками о пересечении границы, справка 2-НДФЛ с места работы, где будет указан календарь вашего посещения работы, сколько вы проработали за последнее время или миграционная карта.

https://youtube.com/watch?v=NIuw0a01ngI

Если же вы налоговый резидент российской федерации и торгуете акциями соединенных штатов америки через санкт-петербургскую биржу вам обязательно необходимо подписать форму W8-BEN. После подписания формы вы будете платить налоги с доходов американских акций в размере 10% в пользу США и 3% в пользу Российской Федерации. Если же не подписывать эту форму, то будете платить 30 процентов от дохода.

Для подписания формы необходимо посетить офис банка и под заполнить все необходимые документы, рассмотрение занимает до 5 рабочих дней. Налоги в большинстве случаев списываются автоматически. Дивиденды и купоны поступающие на карту уже приходит за вычетом налогов. Налог с дохода торговли ценными бумагами списываться в момент вывода денежных средств с брокерского счета.

Если же в течение года не выводите денежные средства, то сумма налога списывается в январе следующего года. Если же в данный момент на брокерскому счету недостаточно денежных средств для уплаты налога, то сотрудник втб сообщит вам об этом и вам необходимо пополнить брокерский счет. Если вы счет не пополнили, тогда вы уже самостоятельно должны уплатить налоги за предыдущий год. Также самостоятельно необходимо платить налоги с дохода от торговли валютой.

Как пополнить

В целях зачисления средств требуется совершить несколько последовательных действий. Имеется ряд способов для этого, изучим детально каждый из них.

Процесс начинается в «Мои Инвестиции», где нужно на главной странице нужно выбрать раздел «Действия», а после этого — «Пополнить». Далее можно выбрать любой из представленных ниже путей.

Через ВТБ-Онлайн

Первый шаг подразумевает авторизацию в приложении.

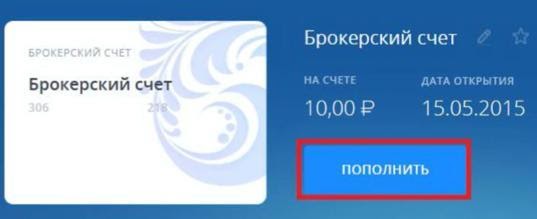

Выбор счета

Выбрать аккаунт, на который необходимо зачислить средства. Далее нажать «Пополнить». Зачисление происходит моментально без комиссии.

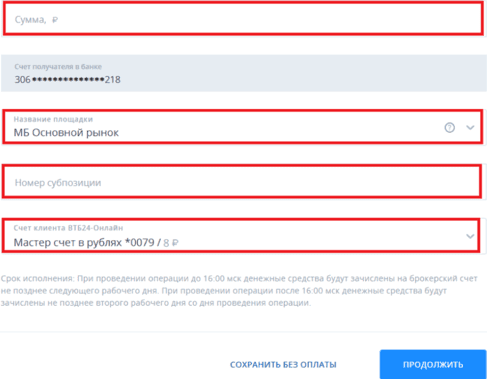

Непосредственное пополнение счета

Затем нужно ввести сумму перевода в рублях, выбрать площадку, номер субпозиции, на которую направляются деньги и счет списания. После заполнения мини-анкеты нужно кликнуть «Продолжить», выделенную на синем фоне.

С банковской карты другого банка

Оставшись в «Мои инвестиции» в категории «Действия» обозначить размер перевода, после чего появится специальная форма, куда необходимо вписать номер карты, с которой осуществляется транзакция. Средства будут переведены моментально. Максимальная сумма— 100 000 ₽ ежемесячно. На размер комиссии влияет сумма перевода:

- менее 1 000 ₽ — 10 ₽;

- 1 000 — 10 000 ₽ — 0,5% от суммы перевода;

- от 10 000 ₽ до 100 000 ₽ — 0,4% от суммы перевода. Кроме того, возможна комиссия от банка, выпустившего карту, с которой пополняется баланс.

В данном случае потребуется указать реквизиты брокерского счета в ВТБ. Средства будут зачислены в ходе одного рабочего дня. Комиссии ВТБ на подобную операцию нет.

Стоимость обслуживания брокерского счета

Тариф «Мой Онлайн» предусматривает полностью бесплатное обслуживание счета. На остальных тарифных планах плату за обслуживание не списывают при отсутствии сделок в течение месяца, а если была хотя бы 1 сделка она составит 150 р. Отдельно платить за депозитарное обслуживание не надо.

Для акционеров ВТБ цена обслуживания брокерского счета меньше и зависит от количества акций ВТБ на счету:

- при наличии до 1.5 млн акций ежемесячная плата составит 105 р.’

- если имеется от 1.5 до 45 млн акций за обслуживание ежемесячно надо платить по 60 р.;

- если на счете больше 45 млн акций, то комиссия составит 30 р. в месяц.

Минимальная сумма для вложения

Возможность начать делать инвестиции ВТБ для физических лиц предлагает без каких-либо условий по минимальной сумме. Некоторые инвесторы начинают буквально с 1000 р. При операциях с валютой минимальная сумма сделки – 1 доллар или евро.

Единственное ограничение, которое надо учитывать — размер 1 лота. Он не зависит от ВТБ и устанавливается биржей. Не все ценные бумаги можно покупать по 1 шт.

Пополнение и вывод денежных средств

Пополнить счет бесплатно можно банковским переводом в системе ВТБ-Онлайн или из другого банка. Комиссии не будет также при пополнении с карты ВТБ через приложение. При зачислении средств через инвестиционное приложение ВТБ комиссия составит 0.4-0.5% от суммы (мин. 10 р.).

Вывод средств осуществляется бесплатно. Исключение – вывод средств, полученных по операциям с валютами в сумме от 300 тыс. р. за месяц. Комиссия по таким операциям 0.2% от положительной разницы, полученной при операциях.

Маржинальная торговля

Маржинальная торговля широко применяется при использовании спекулятивной модели заработка на бирже и внебиржевых инструментах. Фактически этот инструмент позволяет брать в кредит различные активы и совершать с ними сделки. При этом на счете инвестора не требуется наличие всей суммы для проведения сделок.

Условия инвестиций через ВТБ предусматривают кредитование в течение торгового дня бесплатно. При переносе маржинальной позиции на следующий день взимается вознаграждение в размере до 16.8% годовых.

Индивидуальный инвестиционный счет (ИИС)

В приложение ВТБ Инвестиции для частных лиц – налоговых резидентов РФ доступен специальный вид брокерского счета – индивидуальный инвестиционный счет (ИИС). Он был создан по инициативе государства для привлечения интереса населения к вложению средств в ценные бумаги. Фактически ИИС – обычный брокерский счет с преференциями по налогам в виде возможности получить вычет.

На выбор по ИИС доступны 2 варианта вычета. Первый предусматривает освобождение от НДФЛ всего дохода, полученного по ИИС. А второй вариант предусматривает ежегодный вычет на сумму взноса. Вычет с внесенных средств предусматривает ограничение по сумме в 400 тыс. р. в год, т. е. по нему нельзя вернуть больше 52 тыс. р. за год.

Особенности ИИС, о которых должен знать инвестор:

- Данный тип счетов недоступен тем, кто не является налоговым резидентом РФ.

- Если вывести средства с ИИС раньше, чем через 3 года, то право на вычет будет утеряно, а средства, уже перечисленные из бюджета, придется вернуть.

- Нельзя иметь больше 1 ИИС одновременно.

- Максимальная сумма взноса на ИИС за год (при любом типе вычетов) – 1 млн р.

ИИС можно использовать совместно с ОФЗ-н для одновременного получения дохода с минимальными рисками и налоговых преференций. Особенно этот вариант интересен инвесторам, которые имеют доход, облагаемый НДФЛ по ставке 13%, например, людям, получающим «белую» зарплату.

Условия обслуживания и тарифы

У ВТБ есть разделение на тарифы: «Базовый уровень», «Привилегия» и «Прайм». Они регламентируются по дополнительным возможностям, услугам персонального менеджера и т.д.

Для тех, кто открывает счет через мобильное приложение от ВТБ брокер, всегда автоматически устанавливается тарифный план базового уровня «МОЙ онлайн».

В таблице приведены только стандартные базовые тарифы. Чтобы узнать подробнее о других предложения ВТБ брокер, можно скачать регламент на официальном сайте компании: https://broker.vtb.ru/docs/vtb_rustock_tariffs.pdf

| Типы счетов | Базовый

«Мой онлайн» «Инвестор стандарт» «Профессионал» |

|

| Комиссия брокера | «Мой онлайн» | Фондовый рынок и валюта: 0,05 % от оборота

Фьючерсы и опционы: 1 рубль за контракт Обслуживание (бесплатное) |

| «Инвестор стандарт» | Фондовый рынок и валюта: 0,0413 % от оборота

Фьючерсы и опционы: 1 рубль за контракт Облуживание – 150 руб. в месяц |

|

| «Профессионал» | Фондовый рынок и валюта: от 0,015 до 0,0472 % в зависимости от оборота

Фьючерсы и опционы: 1 руб./контракт Обслуживание – 150 рублей в месяц |

|

| Биржевые сборы | От 0,00154 до 0,01% | |

| Плата за депозитарий | Не взимается | |

| Комиссия по сделкам внебиржевого рынка | От 0,15 % от оборота по сделке до 4 % от суммы сделки. | |

| Плата за пользование терминалом | КВИК, КВИК Андроид X, вебКВИК, терминал onlinebroker и приложение «Мои инвестиции» предоставляются бесплатно | |

| Плата за вывод денежных средств | Услуги по обмену валюты до 300 тыс. руб. – бесплатно, свыше этой суммы – 0,2 %. Вывод с брокерского на расчетный счет в банке ВТБ бесплатно. | |

| Способы пополнения и вывода | Интернет-банк

Пополнение через кассу в офисе Банковский перевод Через мобильное приложение Через платформу онлайнброкер ру |

Как стать инвестором онлайн

Если физическое лицо уже является клиентом банковского учреждения, счет можно открыть через интернет, используя личный кабинет ВТБ-Онлайн.

Пошаговая инструкция:

- зайти в профиль на веб-сайте https://online.vtb.ru;

- перейти в блоке, посвященному инвестициям;

- кликнуть по кнопке «открыть брокерский счет»;

- проверить правильность персональных данных и нажать «Все верно» или внести правки, кликнув по кнопке «Данные изменились».

Далее, следуя подсказкам системы, клиент банка может самостоятельно открыть ИИС через интернет. После этого брокерский счет будет отображаться в личном кабинете в разделе «Сбережения», рядом с накопительными счетами и вкладами.

Дополнительное подтверждение личности не требуется, потому что при оформлении кредитной или дебетовой карты физическое лицо уже проходит авторизацию.

Мастер-счет и текущий открывают автоматически. А подписываются документы вводом секретного кода из СМС-сообщений.

Как внести деньги на ИИС: все способы

Внести денежные средства на личный счет через онлайн-кабинет можно следующим образом:

- в основном меню зайти в блок «Сбережения» и кликнуть по брокерскому инвестиционному счету;

- на странице, где отображены реквизиты, выбрать опцию «Пополнить»;

- указать сумму пополнения, финансовую площадку (например, Основной рынок или Срочный рынок и т.д.).

Перевод осуществляется с текущего или мастер-счета, который нужно предварительно пополнить:

- Через мини-офис или банкомат, внеся деньги на карточку.

- Через кассира-операциониста банка ВТБ.

- Межбанковским переводом с картсчета или текущего счета в другом банковском учреждении РФ.

ИИС пополняется без дополнительных комиссий, независимо от суммы. Но если перевод осуществляется через сторонний банк, он может начислить свой сбор.

Например, Сбербанк удержит 1-3%, а при отправке денег со счетов Почта-Банка комиссий нет.