Вексель

Содержание:

- Расчеты

- Протест

- Сумма

- Что такое вексель

- Достоинства системы?

- Отличительные особенности векселя

- Отличия векселя от долговой расписки

- Вексели в РФ

- Функции векселя

- Отличие от других долговых документов

- Тратта: характерные черты и особенности

- Две формы

- Платеж

- Вексельные расчеты

- Где применяют векселя

- Определение и виды

- Вексель как средство платежа

- Типы векселей

Расчеты

Вексельная система расчетов между продавцом и покупателем с отсрочкой платежа решает такие задачи:

- обеспечение безоговорочного поступления денег вовремя, не требует предоплаты, повышает доверие, повышает оборачиваемость товара и денег;

- расчеты векселями способствуют взаимозачету требований;

- развитие коммерческого кредита, который позволяет произвести сделку при отсутствии средств, установить удобный срок платежа.

- казначейские — обеспечивают покрытие дефицита бюджета;

- дружеские — обеспечивают получение кредита проблемным предприятием, «по дружбе» получившим вексель от кредитоспособного;

- бронзовый — без обеспечения, должник по нему – лицо несуществующее;

- коммерческие — виды векселей на основании сделок покупки-продажи в кредит;

- финансовые основаны на ссуде одного лица другому, также к ним относят векселя, которые оформляют просроченную кредиторскую задолженность.

Протест

Протест является нотариально удостоверенным фактом отказа платить, который порождает ответственность всей цепи лиц, участвовавших в обращении бумаги.

Действующая вексельная система для совершения протеста требует предоставления этого документа в нотариальную контору до 12 ч дня, следующего после истечения даты платежа. Ценная бумага сопровождается описью с указанием причины протеста и банка, от имени которого он совершается.

В тот же день нотариальная контора обращается к должнику с требованием платежа. В случае отказа составляет акт, заносит документ в реестр и проставляет «опротестовано» с датой, подписью и печатью на лицевой стороне.

Сумма

Прописывается словами или словами и цифрами одновременно. При расхождении преимущество отдается сумме словами. Из нескольких преимущество отдается наименьшей. Нельзя разбивать платеж ни по срокам, ни по частям.

Абстрактное обещание заплатить некоторую сумму не зависит от обстоятельств предоставления векселя. Его получение до поступления актива, переносит риски на лицо, его давшее, т. к. оно является должником и в случае непоступления товара.

Возможен учет процентов по ссуде сразу в сумме документа или в виде отдельного указания. Процент действителен, если срок платежа указан, иначе это условие считается ненаписанным – платить его не обязательно.

Что такое вексель

Если немного полистать финансовые энциклопедии, можно узнать, что исторические корни ценной бумаги упираются в средние века в Италии, а перевод термина с итальянского, французского, немецкого и даже английского означает «обмен».

Привычную сегодня свою роль средство платежа получило в конце XVI века, где был выдан первый Вексельный устав, который четко регламентировал правила использования документа. 170 лет назад в Германии документ из средства платежа официально стал долговой ценной бумагой.

Много синонимов дополнялись формулировкой «доходная бумага». В период правления Петра I деньги из казны перевозились в виде векселей, чтобы снизить риск нападения разбойников на ценный груз.

Достоинства системы?

Такая система обладает рядом преимуществ, за счет этого получил широкое распространение. Он вызывает лояльность клиентов и является достойным решением, которому можно доверять. Это необычная игровая система, которая выделяется среди аналоговых платформ. Среди достоинств в особенности стоит выделить следующее:

- В работе системы нет ничего запрещенного, она работает совершенно легально, поэтому вы сможете использовать ее без каких-либо ограничений;

- Максимально продуманный дизайн. Платформа предлагает своим пользователям более 60 разнообразных тем. Привлекательные анимации, продуманная графика, которая привлекает многих игроков;

- Выбирая данную платформу, исключаются юридические риски;

- Для начала вам потребуются минимальные стартовые расходы. Открыть виртуальный клуб можно за сравнительно небольшую сумму.

Данные преимущества особенно привлекают предпринимателей, которые отдают предпочтение легальному бизнесу. Если вы хотите, чтобы бизнес был одновременно и прибыльным, и легальным, то считается идеальным решением в сфере игорного бизнеса.

О легальности

Легальность системы считается ее основной особенностью, которая привлекает пользователей. Смысл заключается в том, что посетитель будет попадать в зал, там он сможет проводить разнообразные операции на вторичном рынке векселей. Если смотреть на данную ситуацию с точки зрения закона, то все происходит следующим образом. Сама вексельная система открывает клиентам доступ к проведению необходимых транзиций. Посетитель, когда попадает на ресурс, сможет проводить сделки купли продажи векселей в режиме онлайн. Если игрок сможет заключить прибыльную сделку и получить доход, то он получит возможность обналичить его прямо в торговом зале.

Юридическая поддержка

Компания BK-Soft предоставляет полноценную поддержку клиентам. Стоит сказать о том, что при покупке вексельной системы мы предоставляем полный пакет необходимых документов. Они потребуются для открытия торгового зала, а также для осуществления управления. Имея на руках полноценный пакет документов, вы сможете без труда управлять игровым залом и развивать собственный бизнес в полную силу. При этом ваша деятельность будет легальной.

Обратите внимание на то, что данная система является легальной и разрешенной. Но нередко происходят случаи, когда правоохранительные органы мешают осуществлению деятельности

Но это происходит не из-за проблем с бизнесом, а скорее из-за предвзятого отношения к игорным заведениям, из-за низкой квалификации и предупреждений. Именно поэтому заведение должно иметь всю необходимую документацию. Они станут залогом легальности деятельности, помогут вам находиться в мире с правоохранительными органами.

О графике и дизайне Игровой Системы

Широкий выбор дизайнерских решений привлекает многих клиентов. Используя вексельную систему, вы можете отдать предпочтение подходящему дизайну, который будет соответствовать вашим интересам. Это делает систему одной из наиболее привлекательных на рынке. За счет этого игровые и торговые процессы кажутся более привлекательными и интересными для ваших клиентов. Здесь представлен широкий выбор слотов, это может быть и египетская тематика, и вестерн, и современный мир Марвела. За счет такого разнообразия, платформа выгодно выделяется среди остальных, полностью удовлетворяя желания наших клиентов.

Профессиональное решение для игровых залов

Нет ничего сложного в том, чтобы подключиться к торговой системе. При этом стоит отметить безопасность такого подключения, ведь легальность бизнеса гарантируется законодательством страны. Мы предоставляем полноценный комплекс услуг по созданию игрового зала на базе торговли векселями. Специалисты BK — Soft всегда готовы дать необходимые консультации по разнообразным юридическим вопросам. Мы гарантируем достойный сервис и отличную репутацию, при этом обеспечиваем индивидуальный подход каждому клиенту. Вы можете рассчитывать на профессиональную техническую помощь и юридическую поддержку.

Подключитесь к торговой системе и начните зарабатывать легальные деньги уже сегодня!

Отличительные особенности векселя

Отличительные особенности векселя заключаются в следующем:

-

Абстрактность векселя. То есть обязательства по векселю имеют только денежное выражение и напрямую никак не связаны с конкретными обязательствами векселедателя.

-

Возможность передачи сторонним третьим лицам без документального фиксирования такой операции;

-

Бесспорность векселя. То есть требования по векселю являются безусловными к исполнению и реализуются в полном объеме.

-

Солидарность векселя. То есть ответственность по векселю несут все лица, участвующие в исполнении и обороте векселя.

-

Документарность векселя. То есть вексель оформляется в виде бланка строгой отчетности в бумажной форме.

-

В случае неуплаты задолженности в предусмотренный срок не требуется никаких судебных разбирательств. В этом случае достаточно совершить нотариальный протест.

Отличия векселя от долговой расписки

- Оформление. Вексель нельзя оформлять в свободной форме. Он должен содержать все необходимые реквизиты сторон. Чаще всего он выпускается на специальной бумаге, которая имеет защиту от подделки. Но оформленный на стандартном листе, он также будет действительным.

- Вексель, как уже было сказано не раз, накладывает строжайшую ответственность. И расписка с ним не сравнится.

- Один вексель может применять в совершенно различных ситуациях и сферах деятельности, потому что не привязывается к условиям сделки. Он является собой гарант долга.

- Вексель как ценная бумага имеет международный уровень и регулируется отдельным законом, одинаковым во всех странах, подписывавших ту самую конвенцию тридцатого года.

Напоследок ещё раз напомним особенности векселя — применять его можно в различных сферах — от уплаты собственных долгов, до продажи банковским организациям. А ценность этой бумаги становится выше по мере приближения обозначенного срока уплаты долга.

Вексели в РФ

На рынке преимущественно представлены обязательства банков и крупных компаний ТЭК.

По сравнению с ними вексель Сбербанка России обладает рядом преимуществ:

- высокой ликвидностью;

- приемом к оплате и учету по всей территории РФ;

- упрощенной процедурой погашения: кроме ценной бумаги требуется лишь доверенность и паспорт представителя держателя;

- вексель Сбербанка надежно защищен от подделки;

- единой базой данных выданных и оплаченных документов.

Применение в РФ:

- гарантия поставки и оплаты товара при обмене векселя покупателя на товар или документы продавца;

- ускорение взаиморасчета, обусловленное индоссаментом, высокой ликвидностью, отсутствием задержек, например, при аресте счета;

- выгодное расчетное средство с поставщиками при приобретении с дисконтом и оплатой по номиналу.

Функции векселя

Вексель является важнейшим финансовым инструментом, выполняющим определенные функции:

Вексель в первую очередь является средством для получения кредита. С помощью векселя можно оплатить приобретенный товар или услуги, вернуть полученную ссуду, предоставить кредит. Для кредиторов являются привлекательными формальная и материальная строгость векселя, его легкая передаваемость и быстрота взыскания долгов.

Еще одна функция векселя – возможность его использования в качестве обеспечения сделок. Иными словами, держатель векселя имеет право получить деньги по векселю ранее установленного в нем срока двумя путями: посредством учета векселя в банке или путем получения кредита под залог имеющейся у него ценной бумаги.

Вексель служит инструментом денежных расчетов. Кроме того, он способен ускорять расчеты, поскольку до момента оплаты вексель проходит нескольких держателей, гасит их обязательства и тем самым уменьшает потребность в реальных деньгах.

Отличие от других долговых документов

Главным отличительным свойством векселя по сравнению с другими долговыми ценными бумагами является то, что в нем не указывается причина, по которой одна сторона обязана передать деньги другой стороне. Если бумага заполнена правильно, то в суде условия сделки не обсуждаются и не оспариваются. Они просто должны быть выполнены

По сути, вексель – это подтверждение факта наличия самого долга, неважно за что

- Оформляется только на бумажном носителе. В основном на специальном бланке с элементами защиты, содержащем необходимые реквизиты.

- Предусмотрена солидарная ответственность всех лиц, поставивших подпись на документе.

- Регулируется международным правом (Женевской конвенцией).

- Векселедержатель может меняться.

- Используется в различных сферах деятельности.

- Упрощенная процедура взыскания в случае отказа векселедателя оплатить долг. У нотариуса оформляется протест. После этого суд без судебного разбирательства выпускает приказ о взыскании. Начинается исполнительное производство.

- Не требует госрегистрации.

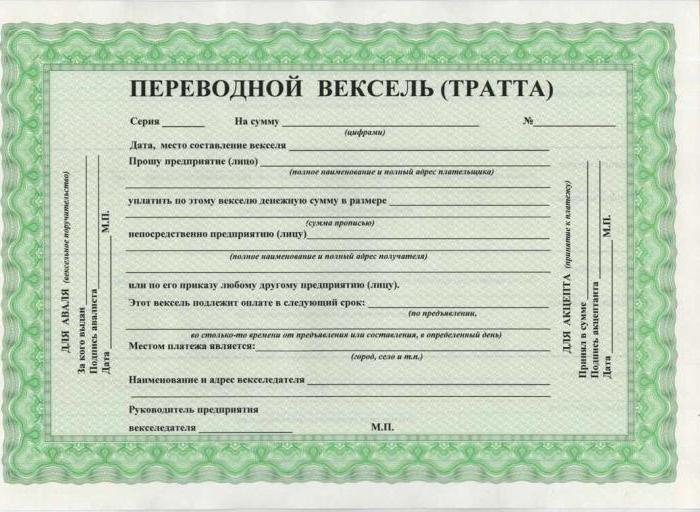

Тратта: характерные черты и особенности

Итак, тратта – распоряжение от кредитора заемщику уплатить долг третьему лицу или тому, кто предъявит вексель. Отличительная черта переводного векселя – строго установленная на законодательном уровне форма документа. Он находит широкое применение в международных сделках, крупных торговых операциях.

Векселедатель-кредитор именуется также трассантом. Плательщика, заемщика называют трассатом. Получателя средств по векселю – ремитентом. В широком смысле получателем может выступать и сам векселедатель.

Чтобы быть признанным как подлинный, переводной вексель должен иметь ряд реквизитов:

- Наименование бумаги «вексель». В случае международных расчетов наименование должно быть отображено на том же языке, что и текст самого документа.

- Предложение об уплате определенной суммы, выраженное в простой, ничем не обусловленной форме.

- Наименование плательщика по векселю.

- Срок уплаты средств.

- Место осуществления платежа.

- Наименование получателя средств.

- Наименование лица, распорядившегося совершить платеж.

- Место составления векселя.

- Дата, когда он был составлен.

- Подпись лица, выписавшего вексель.

Отсутствие хотя бы одного из указанных реквизитов обращает вексель в долговую расписку. Долговая расписка не принадлежит к сфере вексельного права.

Если плательщик согласен рассчитаться по долгу без условий, говорят об акцепте векселя. В случае отказа от акцепта применяется процедура «протест по векселю». Это нотариально заверенное невыполнение обязательств в рамках вексельного права одной из сторон. «Протест» может иметь место, если плательщик считает, что его правам и интересам был нанесен ущерб.

Несмотря на строгое требование о наличии всех без исключения реквизитов переводного векселя, для признания его законным существует ряд особенностей:

- Срок выплаты не указан – выплата производится в момент предъявления.

- Место выплаты не указано – им считается адрес плательщика.

- Место составления не указано – им считается адрес кредитора-векселедателя.

Если часть подписей на векселе – подделка либо он подписан лицами, не имеющими на то права, ответственность несут лица, чьи подписи признаны законными.

Может возникнуть ситуация, при которой частное лицо, не имеющее права подписи, заверит ею вексель от имени компании, а отвечать по нему будет лично. Ведь его подпись как физлица признается вполне законной.

Две формы

Векселя бывают простыми и переводными.

Простой является безоговорочным обязательством должника оплатить долги заёмщику в денежной форме на сумму и условиях, которые в нём обозначены. Выписывается лично плательщиком и, по сути, представляет собой его долговую расписку.

Переводной вексель является безоговорочным письменным приказом выдавшего его лица платить должнику обозначенную сумму держателю. Другое его название – тратта, что переводится с итальянского как «передача». При этом лицо, его дающее, называется трассантом, получатель — ремитентом, а обязанное по нему платить — трассатом.

Простой вексель (образец на фото) дает покупатель при совершении товарной сделки, когда у него отсутствует нужная сумма. Должник обязан заплатить через некоторое время. По истечении указанного срока держатель предъявляет покупателю документ к оплате. После уплаты долга бумага переходит покупателю. Как правило, выписывается должником для передачи его кредитору.

Переводной вексель (образец на фото) назван так потому, что происходит «перевод» долга на третье лицо. Трассант является должником одного и кредитором другого. Тратта содержит приказ трассату заплатить ремитенту.

Платеж

Получение платежа устанавливается законодательно и состоит из таких этапов:

- Если не указано иначе, предъявление к погашению производится по адресу должника.

- После предоставления документа оплата должна быть совершена безотлагательно. Отсрочка допустима лишь в исключительных случаях, предусмотренных законом.

- При расчёте срока уплаты не учитывается день выписки ценной бумаги. Если погашение векселя на рабочий день не приходится, то оно переносится на ближайший рабочий день.

- Должник может заплатить лишь часть долга, а держатель обязан принять платеж. В этом случае проставляется соответствующая отметка. Непогашенная сумма может быть опротестована с предъявлением иска к любому обязанному лицу.

Вексельные расчеты

Прежде всего, если вы пользуетесь услугами банка, то за инкассирование финансовое учреждение потребует определенную комиссию, как правило, от 1 до 3% от заявленной суммы. Домицилиат, в нашем случае банк, выполняет платежные поручения своего клиента. Как правило, тогда в самом векселе указывается, что будет происходить платеж именно в банке.

Постсоветское пространство практически не использует выплату по векселям через банковские отделения. Как и многие мои коллеги, я считаю, что гораздо популярней соло-векселя, которые оплачиваются теми же юридическими и физическими лицами, которые их выписали.

Как наращивают капитал все участники рынка

Рано или поздно банк принимает решение провести эмиссию — выпустить одноразовую партию векселей для реализации с целью дальнейшего выкупа у клиентов. Подобная практика хороша для финансовой организации — помогает оперативно привлечь большой объем денежных средств. Используют в странах с высокой оперативностью операций и достаточно неустоявшимся законодательным полем фьючерс на казначейский вексель, что предусматривает выход на рынок вновь эмитированного векселя, разумеется, с дисконтной процентной ставкой.

Вспомните былые 90-е; многие именно на такой схеме хотели «сколотить» миллионы, но, к глубокому сожалению, как правило, только приобрели нервные расстройства. Сегодня ситуация вышла в белое поле и стала намного оптимистичней.

Рассматривая финансовые инструменты, которые в приоритете работы венчурных фондов, остановлюсь на векселях или закладных документах. Средний показатель их доли в чистых активах таких организаций — не менее 30%.

На сегодня правила расчета по векселям строго регламентируются такими документами:

- Конвенция ООН о международных простых и переводных векселях;

- ФЗ «О переводном и простом векселе»;

- Ряд нормативных положений и постановлений Правительства РФ.

Где применяют векселя

По сути, вексель — это письменное подтверждение долга. На него никак не влияют обстоятельства, при которых он выписывается и характеристики сделки. Если нужно указать дополнительный условия — например, продажа товара, предоставление кредита и так далее, то между сторонами заключается дополнительный договор.

В основном вексельные бумаги применяются в:

- В кредитовании. В качестве кредитора или заёмщика может действовать любое лицо. Это могут быть частник, кредитная организация, любое юрлицо — все кроме государства! Как мы говорили вначале статьи, органы власти не вправе выписывать такие бумаги. Причём, как и раньше, кредит по векселю будет расцениваться как более надёжный для того, кто его выдаёт. Собственно по векселям погашают и свои долги, и продают долги другим лицам.

- Предпринимательство. В основном, продавцы, таким образом, дают возможность клиенту отсрочить платёж. Стандартно такие сделки идут без процентов.

- Привлечение капитала. В основном этим занимаются банковские организации. Но, в отличие от первого варианта, речь не идёт о кредитовании. Потому что в этом случае, вексельные обязательства схожи с банковскими вкладами. Помимо банков таким способом увеличивать оборот могут и крупные компании и инвесторы.

- Денежная сфера. Иными словами, иногда векселя выступают заменой деньгам. Эти бумаги используют для того, чтобы оплатить задолженность. А сделать это можно почти перед любым лицом. В первую очередь речь о нишах бизнеса. В обиходе простых граждан вы вряд ли встретите вексели.

Определение и виды

Вексель простыми словами – разновидность долговой ценной бумаги, которая дает право одной стороне сделки получить деньги от другой стороны в полном объеме и в оговоренные сроки или по предъявлению.

Если совсем упрощать, то это обещание заплатить. Предметом вексельного обязательства являются только деньги.

Понятие известно еще с начала нашей эры (VII век). Вексельная система была разработана для ускорения процесса торговли и обеспечения безопасности торговых сделок. Купцы Италии, например, заводили в гавань свои корабли, груженные товаром. Продавали его. И вместо наличных денег, с которыми было небезопасно, получали векселя, которые при возвращении предъявляли к оплате.

Законодательство, регулирующее обращение документа, конечно, не такое старое, но возраст тоже впечатляет. В 1930 году был принят специальный закон на Женевской конференции. В России пользуются федеральным законом от 1997 года, который отсылает к Постановлению 1937 года.

Но в обоих документах говорится, что они вводятся ввиду присоединения нашей страны к Международной конвенции, поэтому практически повторяют закон 1930 года. Получается, что обращение этой ценной бумаги регулируется не гражданским, а международным законодательством, что повышает ее надежность.

Векселя бывают двух основных видов:

- Простой. Его признаком является участие двух сторон. Плательщиком или должником является тот человек, кто выписал документ. Его называют векселедателем. Пример: Алексей хочет открыть свой бизнес, ему требуется для этого 500 тыс. рублей. Он обращается к Николаю с просьбой одолжить деньги. Николай соглашается и получает статус векселедержателя. Алексей выписывает вексель. В зависимости от прописанных условий Николай предъявляет вексель к оплате в определенный срок. Возвращает деньги Алексей.

- Переводной или тратта. Участвуют 3 стороны. В описанный пример добавляется Сергей. Именно его в качестве плательщика долга указал Алексей в выписанном векселе. Николай требует деньги уже с Сергея. Естественно, Сергей должен дать согласие (акцепт) в момент оформления ценной бумаги на выплату денег.

Есть и другие классификации. По способу получаемого дохода:

- Дисконтный. Имеет номинальную стоимость. Например, должник Алексей выписывает документ Николаю (векселедержателю) на сумму 500 тыс. рублей. Но Николай передает только 450 тыс. рублей Алексею. Сумма к погашению потом будет все равно 500 тыс. рублей. Разница – это доход Николая.

- Процентный также имеет номинал, но доход векселедержателю выплачивается в процентах.

По срокам погашения долга:

- с указанием конкретной даты;

- с погашением сразу при предъявлении ценной бумаги или через конкретное время.

По гарантии оплаты:

- авалированный, т. е. когда третья сторона (например, банк) поручается за должника, что он выплатит долг своевременно и в полном объеме, в этом случае они несут солидарную ответственность;

- не авалированный – без поручительства.

Аваль – это вексельное поручительство, по которому третья сторона принимает на себя ответственность по обязательствам векселедателя.

По праву передачи:

- по индоссаменту – первый векселедержатель может передать вексельное право другому лицу;

- именной – нет права передачи другому лицу;

- на предъявителя – документ может переходить из рук в руки неограниченное число раз.

На сайте Сбербанка четко указано, что он не авалирует векселя, выданные сторонними эмитентами, с которыми состоит в партнерских отношениях.

Векселя могут выписывать дееспособные физические лица или юридические компании, кроме государственных органов исполнительной власти. Часто выдачей этих ценных бумаг занимаются банки, в основном для привлечения капитала.

Банковский вексель не участвует в программе страхования вкладов, поэтому в случае отзыва лицензии или банкротства векселедержатель сможет вернуть свои деньги только после реализации активов банка. Кроме того, он выступает не только эмитентом ценной бумаги, но и векселедержателем, скупая их у других лиц.

Вексель как средство платежа

Вексель является особенной ценной бумагой. Эта особенность состоит в том, что вексель может быть использован как средство платежа. В настоящее время большой популярностью среди банков, финансово-кредитных и промышленных предприятий пользуются операции с так называемыми “расчетными” векселями. “Расчетный” вексель – это вексель, который приобретается с дисконтом для покрытия кредиторской задолженности перед векселедателем в размере вексельной суммы. Суть такой операции заключается в том, что разница между ценой покупки векселя и вексельной суммой является доходом. Обычно в таких операциях используются векселя надежных банков либо предприятий транспортной (прежде всего железных дорог), энергетической, металлургической и других отраслей, продукция либо услуги которых достаточно ликвидны. Векселя вышеуказанных предприятий приобретаются с целью досрочного погашения кредиторской задолженности перед векселедателем, поэтому к ним обычно приглашаются гарантные письма с обязательством векселедателя досрочно погасить вексель в счет кредиторской задолженности векселедержателя перед векселедателем за производные последним товары и оказываемые услуги.

К обязательным реквизитам простого векселя относятся:

- наименование “вексель”, включенное в текст документа и написанное;

- на языке документа;

- простое и ничем не обусловленное обязательство заплатить определенную сумму денег;

- указание срока платежа;

- указание места платежа;

- наименование получателя платежа, которому или по приказу которого он должен быть совершен.

Индоссамент должен быть простым и ничем не обусловленным. Не допускается передача части суммы векселя, т.е. частичный индоссамент. Индоссамент должен быть собственноручно подписан индоссантом, а если индоссант – юридическое лицо, обязательно наличие печати рядом с подписью первого лица. Индоссамент должен быть обязательно датирован. Индоссант отвечает за акцепт и платеж. Однако он может и снять с себя ответственность за акцепт и платеж, если вексель индоссируется с оговоркой “без оборота на меня”. В этом случае он исключается из цепочки обязанных по векселю лиц. Очевидно, что такая оговорка значительно снизит ликвидность векселя. Векселедержатель может исключить возможность дальнейшего индоссирования векселя, включая в текст векселя слова “не приказу”. В этом случае вексель может быть передан только посредством цессии.

Индоссаменты могут быть следующих видов:

- инкассовый индоссамент – это передаточная надпись в пользу какого-то банка, уполномочивающая последний получить платеж по векселю. Бланковый индоссамент становится именным после вписания в текст индоссамента наименования векселедержателя.

- Именной индоссамент содержит наименование индоссанта, подпись и печать индоссанта. Такой индоссамент фиксирует переход права собственности на вексель от одного лица к другому.

Залоговый индоссамент делается в том случае, когда векселедержатель передает кредитору вексель в залог выданного кредита. Обычно такой вексель сопровождается оговоркой: “валюта в залог” либо другой равнозначной фразой.

Залоговый индоссамент дает права собственности на вексель индоссанту. Наиболее часто в практике авалистами выступали банки, дающие поручительство за лиц, финансовое положение которых находится под их контролем. Нетрудно заметить зависимость между уровнем кредитоспособности авалиста и ликвидностью авалированного векселя: чем крупнее и надежнее поручитель, тем большей ликвидностью обладает авалированный вексель.

Типы векселей

Вовсе не надо быть дипломированным финансистом, чтобы разобраться в тонкостях и принципиальных различиях этих ценных бумаг. Все просто -различаются они между собой способом взыскания. Вместе с этим большим удивлением может стать тот факт, что официально признается и дружеский вексель. Хоть он и имеет в основе реальную операцию и подписывают документы близкие люди, доверяющие друг другу, получить по нему выплату все же возможно. Представьте, руководитель фирмы выдал всем своим сотрудникам вексель на одинаковую сумму, который заканчивается в один и тот же срок. Ситуация слегка напоминает сюжет фантастического фильма, но вполне может иметь место. Вместе с этим чаще встречаются ордерные, именные и на предъявителя.

Именные

Указывается имя конкретного лица, которое имеет право потребовать долг. Таким документом «пользовались» (думаю, что сегодня тоже не брезгуют возможностью) неудачные картежники, проигрывая все в блэк-джек или преферанс. Ректа-документ оформляется быстро, содержит все нюансы о кредиторе, указывает, когда можно требовать долг, а также может содержать и дополнительный пункт о процентах. Кстати, иногда проводится цессия — операция по смене владельца.

Ордерные

Ордерный вексель указывает не получателя долга, а самого должника. Как правило, такой способ используется в случае длительного обихода документа. Такие бумаги смело можно передавать по индоссаменту, то есть менять фактического держателя. Этот подход (что вполне разумно) предусматривает одинаковую, я бы даже сказала солидарную ответственность. Встретить в обиходе подобные документы сложно, что, прежде всего, продиктовано финансовой нестабильностью и высоким чувством недоверия.

На предъявителя

Разгадывая кроссворды, мы часто встречаем вопрос: «Вексель на предъявителя». Подходящее слово — ависта. Этот документ для денежных расчетов, подразумевающий оплату долга на имя человека, который непосредственно предъявляет документ, а не на то имя, которое указано в тексте ценной бумаги.

Преимущества векселя на предъявителя:

- Сокращение времени получения долга;

- Упрощение юридических процедур, особенно в случае смерти кредитора или вступления в права собственности его наследника.

И, разумеется, достаточно часто, благодаря литературе и некоторым художественным фильмам описывается понятие «бронзового векселя». Означает оно, что документ не несет под собой никакой материальной основы, что получение долга фактически нереальное.