Как правильно выставить счет на авансовый платеж?

Содержание:

- Счет на предоплату образец

- Образец счета на оплату

- Главный вопрос: когда лучше оформлять счет-фактуру

- Аванс или предоплата: что указать в договоре

- Ошибки продавца

- Как заполнить счет-фактуру на аванс

- Без каких реквизитов не обойтись

- Как проставляются дата и номер?

- Срок выставления при авансировании

- Как оформить счет-фактуру при оказании услуг

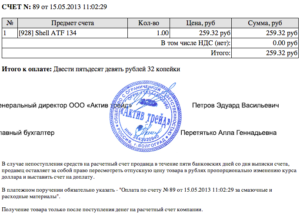

Счет на предоплату образец

Счет на оплату — это документ, который поставщик предъявляет покупателю, на основании этого бланка покупатель может внести предоплату за товар, услуги, работы. Специальной строгой формы для счета на оплату Минфином не разработано, поэтому составляется он, исходя из особенностей деятельности предприятия. Но, как правило, у всех организаций бланк счета на оплату примерно одинаковый, скачать образец счета на оплату можно в конце статьи.

8. Валюту, в которой будет осуществлен расчет между сторонами. В случае если иной стороной являются иностранные партнеры, то для бухгалтерского учета иностранную валюту необходимо конвертировать в рубли по текущему на момент уплату курсом.

Образец счета на оплату

Это документ для осуществления платежей. Он может также являться предварительным соглашением, в котором продавец указывает перечень товаров или услуг с оговоренной ценой и количеством для покупателя. Как правило, счет на оплату выставляется после заключения между сторонами договора, как дополнение к нему, но иногда может быть самостоятельным документом.

Случаи, когда он обязателен:

- отсутствует договор, то после оплаты он подтверждает сделку;

- когда выставление прописано в договоре.

Оформляется в одном экземпляре в бумажном или электронном виде.

Кто оформляет

Счет на оплату обычно выставляет бухгалтер. Далее он передается руководителю организации, который удостоверяет его своей подписью.

Если же при оформлении допущены какие-либо ошибки, их лучше не исправлять, а формировать заново.

Бланк счета на оплату

Он не является первичным учетным документом, поэтому форма счета на оплату не унифицирована и жестких требований к ней не установлено. Организация может разработать собственный образец, счет договора на поставку товара, например. Самый же простой вариант — воспользоваться бухгалтерской программой, в которой ведется учет.

Можно ли оформить без договора

Можно, но в этом случае он должен содержать все условия, которые должны быть в соглашении. К ним относится:

- порядок и сроки расчетов;

- наименование и количество товара/услуг.

В этом случае он является офертой и имеет юридическую силу.

Счет-оферта

Счет-оферта, говоря простым языком, — коммерческое предложение, с которым потенциальный клиент соглашаются и оплачивает, или отказывается. Отказ желательно делать в письменном виде. Для оферты нет унифицированной формы, при составлении бюджетная организация чаще всего использует самостоятельно разработанный бланк.

Счет является офертой, если в нем есть такие реквизиты:

- адресат,

- существенные условия соглашения;

- намерение лица-отправителя (оферента) считать себя заключившим договор.

Для того, чтобы он имел юридическую силу, получателю необходимо и достаточно его оплатить (акцептовать), о чем говорится в ст. 438 ГК РФ.

Разберем, какие бывают оферты:

- Безотзывная — заключается со всеми желающими, не ограничена по срокам.

- Свободная — чаще всего делается для определенных организаций, которые могут проявить интерес к товару или услуге.

- Твердая — делается индивидуально для конкретной организации, где четко прописываются сроки, в течение которых возможен акцепт.

- Публичная — предложение, которое делается публично.

Счет-договор

Это по сути счет на оплату и договор в одном документе, в нем прописываются сразу необходимые условия сотрудничества. Часто его заключают, когда поставка небольшая. Проще и быстрее создать документ на одном листе, нежели печатать полноценное соглашение и тратить время на его согласование.

В статье 441 ГК РФ написано, что перед заключением соглашения можно предоставить оферту.

Основные моменты:

- Его можно подписывать в одностороннем порядке. Главное — прописать пункт, что в случае оплаты заказчиком, договор считается заключенным, а заказчик согласен со всеми указанными условиями.

- Оформляется в двух экземплярах для каждой стороны. Оба имеют одинаковую юридическую силу.

В качестве примера приведем образец счет-договора на оказание услуг.

Обязательные реквизиты

Необходимо указать:

- наименование и реквизиты организации-составителя;

- наименование документа (название очевидно);

- его номер;

- дата составления;

- поставщик,

- получатель,

- перечень товаров, работ или услуг и стоимость;

- НДС (ставка и сумма) либо сведения, почему не облагается НДС.

Инструкция по заполнению

Шаг 1. Укажите реквизиты организации-поставщика (наименование, юридический и фактический адрес, контакты, прочие сведения).

Шаг 2. Заполните раздел о получателе. Укажите ИНН, КПП и банковские реквизиты.

Шаг 3. Впишите номер и дату документа.

Шаг 4. Укажите рек реквизиты организации-получателя.

Шаг 5. Уточните обязательство (договор, дополнительное соглашение и пр.), на основании которого выставляется.

Шаг 6. Заполните таблицу с информацией о товарах, работах или услугах, которые приобретаются.

Указываются количество, объем, мера измерения, стоимость единицы товара и конечная сумма.

Шаг 7. Приведите наименование должностей ответственных лиц и их подписи.

Можно поставить печать, но помните, что она не является обязательным реквизитом, если такое условие не содержится в уставе организации.

Главный вопрос: когда лучше оформлять счет-фактуру

Главным вопросом, который возникает в связи со сроком, отведенным для выставления счета-фактуры, является вопрос соответствия этого срока и даты, указываемой в документе. Выбирать приходится, как правило, из двух вариантов:

- Счет-фактура оформляется той же датой, которой были оформлены отгрузочные документы или получен аванс. 5-дневный срок здесь нужен для того, чтобы его создать и подписать.

- Счет-фактура оформляется любой датой в пределах 5 суток со дня отгрузки или поступления аванса. То есть даты счета-фактуры и документов-оснований, с которыми он связан, не совпадают.

Оформлять счет-фактуру лучше одной датой с документами-основаниями по следующим причинам:

- Весь комплект документов по конкретной отгрузке получится очень удобным в работе. По отдельным документам в нем будут совпадать даты и итоговые суммы.

- Не будет возникать проблем с учетом НДС на стыке периодов, когда отгрузка произведена в одном квартале, а счет-фактура по ней датирован следующим. Причем эта проблема коснется в первую очередь самого поставщика, т. к. реализацию он отразит в учете в одном квартале, а документ по НДС будет относиться к другому. При этом в бухгалтерской программе счет-фактура автоматически по дате создания НДС попадет в книгу продаж другого квартала, и при ручной корректировке даты записи в книге программа может отказаться записывать туда документ, датированный более поздним сроком, чем квартал отгрузки.

- Удобными в работе окажутся авансовые счета-фактуры, дата которых будет совпадать с датой поступления денег.

- Дата корректировочного счета-фактуры совпадет с датой подписания соглашения об изменении количества или цены товара, что также облегчит работу с этими документами.

Аванс или предоплата: что указать в договоре

Как, например, покупатель может подтвердить свое намерение приобрести товар? Самый распространенный способ — внести аванс. Рассмотрим, что он собой представляет, есть ли отличие от предварительной оплаты (далее — предоплата) и как правильно сформулировать условие об авансе в договоре.

1. Что такое аванс и для чего он нужен?

В законодательстве нет определения понятию «аванс», обратимся к словарям.

Так, Однотомный большой юридический словарь (2012) определяет аванс как денежную сумму или другую имущественную ценность, выдаваемую вперед в счет условленных платежей или предстоящих расходов (https://slovar.cc/pravo/slovar-bolsh/2469960.html).

Словарь «Экономика и право» дает схожее понятие авансу: «денежная сумма или другая имущественная ценность, выдаваемая в счет предстоящих платежей за материальные ценности, работы и услуги; засчитывается в счет окончательного платежа при надлежащем исполнении договорного обязательства».

На основании определений и норм законодательства, в которых он упоминается, можно выделить характерные особенности аванса:

— это часть предстоящей оплаты по договорным обязательствам;

— вносится до совершения сделки;

— служит доказательством намерения к исполнению договора;

— сумма внесенного аванса засчитывается в счет причитающихся по договору платежей;

— не выполняет обеспечительную функцию.

Важно! Аванс служит гарантом намерения совершить сделку, но не является способом обеспечения ее исполнения. Если обязательство не исполнено — аванс подлежит возврату

В этом случае можно взыскать проценты за пользование чужими денежными средствами . При этом в случае расторжения договора, если обязательство исполнено в части, которую покрывает сумма аванса, он возврату не подлежит .

2. Что такое предоплата?

Словарь экономических терминов (2012) называет предоплатой полную или частичную оплату товаров и услуг в счет общей суммы долга, которая служит гарантией оплаты покупаемого товара (https://slovar.cc/ekon/term/2340130.html).

Согласно словарю бизнес-терминов (2001) на Академик.ру предоплата — предварительная частичная оплата товаров и услуг в счет общей суммы платежа, являющаяся гарантией последующей полной оплаты, — может производиться и в полном объеме стоимости (https://dic.academic.ru/dic.nsf/business/10502).

Выделим ключевые характеристики предоплаты:

— часть оплаты по договорным обязательствам, которая может достигать 100%;

— вносится до совершения сделки;

— служит доказательством намерения к исполнению договора;

— сумма внесенной предоплаты засчитывается в счет причитающихся по договору платежей;

— не выполняет обеспечительную функцию.

3. В каких договорах и для чего актуально предусмотреть условие о предоплате?

Чаще всего условие о предоплате, как полной, так и частичной (аванс), предусматривают в договорах купли-продажи, оказания услуг, подряда.

В каждом из видов договоров стороны находят для себя преимущества. Так, например, внесение предоплаты по договору купли-продажи гарантирует продавцу, что его товар купят (особенно актуально в случае производства товаров на заказ), а покупателю — что данный товар не продадут другому (как форма резервирования). В договоре оказания услуг предоплата гарантирует исполнителю уверенность, что его работа будет оплачена. По договору подряда предоплата дает возможность приступить к работе после покупки, к примеру, стройматериалов.

Резюмируем

Из приведенных характеристик следует, что аванс — это предоплата, если сумма предварительного платежа по договору составляет менее 100%.

Как правило, аванс составляет минимальную сумму от цены сделки и устанавливается в размере от 10 до 40%. Однако стороны могут договориться и об ином размере предварительного платежа. Предоплата может составлять любую сумму вплоть до полной стоимости сделки.

Что предусмотреть в договоре — внесение аванса или осуществление предоплаты — решать только сторонам.

http://spmag.ru/articles/schet-na-avansovyy-platezh-po-dogovoru-obrazechttp://obrazec.okd1.ru/zakon/schet-na-avansovyj-platezh-po-dogovoru-obrazecz/http://glavkniga.ru/situations/s504403http://www.moedelo.org/club/article-knowledge/vystavlaem-scet-na-oplatuhttp://ilex.by/avans-ili-predoplata-chto-ukazat-v-dogovore/

Ошибки продавца

При оформлении авансовых счетов-фактур

Не позднее пяти календарных дней со дня получения аванса поставщик должен предъявить покупателю НДС. Счет-фактура составляется в двух экземплярах: один передается покупателю, а второй — регистрируется в книге продаж (п. 3 ст. 168 НК РФ). При решении вопроса о том, нужно ли выставлять счет-фактуру, бухгалтеры допускают ошибки в двух случаях.

- Когда один и тот же покупатель (заказчик) в течение налогового периода неоднократно перечисляет суммы предоплаты по одной или нескольким сделкам, выставляется единый счет-фактура по итогам месяца (квартала), что в такой ситуации неправомерно. По каждой полученной сумме счет-фактура должен быть оформлен с соблюдением указанного срока.

- Допустим, в течение квартала вы получили аванс, а затем в том же квартале отгрузили товар (передали работы, услуги). Между предоплатой и отгрузкой прошло больше пяти дней. Нужно выставить сначала авансовый счет-фактуру, а затем и счет-фактуру на реализацию предварительно оплаченных товаров (работ, услуг). Этого требуют положения абз. 2 п. 1, п. 3 ст. 168, п. 3 ст. 169 НК РФ, если нет обстоятельств, предусмотренных абз. 3 п. 17 Правил ведения книг покупок (здесь и далее в статье ссылаемся на Правила ведения книг покупок и книг продаж, заполнения счета-фактуры, утв. Постановлением Правительства РФ № 1137 от 26.12.2011).

Обратите внимание, что для принятия к вычету НДС, уплаченного с аванса, продавец должен зарегистрировать в книге покупок авансовый счет-фактуру, который ранее был отражен в книге продаж (п. 22 Правил ведения книги покупок)

Таким образом, авансовый счет-фактура является основанием для вычета не только у покупателя, но и у продавца (п. 1 ст. 169, п. 9 ст. 172 НК РФ).

Рекомендации по применению ст. 54.1 НК РФ, нюансы должной осмотрительности. Смотрите разбор этих и других тем в записях Контур.Конференции-2018.

В реквизитах авансовых счетов-фактур

Ошибки, которые допускает продавец (поставщик) при заполнении реквизитов в авансовом счете-фактуре, могут оказаться критичными для покупателя, если он решит воспользоваться правом на вычет (пп. 1 и 5–6 ст. 169 НК РФ). В авансовом счете-фактуре, как и в обычном, должны быть заполнены следующие реквизиты (п. 5.1 ст. 169 НК РФ):

- порядковый номер счета-фактуры, при этом авансовые счета-фактуры нумеруются в общем хронологическом порядке с отгрузочными (письмо Минфина от 16.10.2012 № 03-07-11/427);

- дата составления счета-фактуры;

- наименование, адрес, ИНН и КПП продавца и покупателя в соответствии с учредительными документами. Можно указывать как полные, так и сокращенные наименования.

Кроме того, в авансовых счетах-фактурах должны быть указаны:

по строке 5: номер и дата расчетно-платежного документа, по которому получен аванс. Если аванс получен в неденежной форме, ставится прочерк

Поскольку налоговые органы проводят встречную проверку начислений и вычетов, важно, чтобы и покупатель, и продавец в книгах покупок и продаж правильно указали данный реквизит;

по строке 7: наименование и код валюты, в которой получен аванс (по ОКВ). Если цена определена в иностранной валюте (у

е.), но оплата производится в рублях, указывается наименование валюты «российский рубль» и ее код «643» (письмо ФНС от 21.07.2015 № ЕД-4-3/12813).

Как заполнить счет-фактуру на аванс

Авансовый счет-фактура заполняется точно так же, как и обычный на отгрузку. Все обязательные реквизиты перечислены в Налоговом кодексе в статье 169 (в частности в пункте 5.1). Так, обязательно нужно заполнить:

- номер по порядку документа и дату его выписки (номер документа должен быть проставлен в хронологическом порядке вместе с аналогичными документами, которые выписываются по отгрузке);

- реквизиты, в том числе налоговые номера продавца и покупателя;

- номер и дата платежного документа. Речь идет о той платежке, на основании которой был получен продавцом авансовый платеж. Как уже говорилось ранее, если форма расчета была неденежная, то можно в этой строке проставить прочерк;

- название (код) валюты, в которой был зачислен авансовый платеж.

ВАЖНО! В строках 3 «Грузоотправитель» и 4 «Грузополучатель» в авансовом счете-фактуре проставьте прочерк. В табличной части документа в первой графе указываются названия товаров (услуг, работ или имущественных прав), в счет последующей передачи которых была произведена предоплата

Наименования должны совпадать с теми, которые указаны в договоре. Если заявка на поставку формируется после перечисления аванса, то в счете-фактуре можно указать обобщенное название — например, «Запчасти». Для наглядности, чтобы сразу было понятно, что это авансовый документ, можно в первой графе указать в скобочках слово «аванс»

В табличной части документа в первой графе указываются названия товаров (услуг, работ или имущественных прав), в счет последующей передачи которых была произведена предоплата. Наименования должны совпадать с теми, которые указаны в договоре. Если заявка на поставку формируется после перечисления аванса, то в счете-фактуре можно указать обобщенное название — например, «Запчасти». Для наглядности, чтобы сразу было понятно, что это авансовый документ, можно в первой графе указать в скобочках слово «аванс».

Возможно также указать обобщенное наименование товарных позиций — например, «Аванс за оказание аудиторских услуг». О такой возможности прямо разъяснено в письме Минфина РФ от 26.07.2011 за № 03-07-09/22. Желательно в графе с наименованием товаров (услуг, работ) указать также и номер договора между покупателем и продавцом, по которому была произведена предварительная оплата.

Далее в табличной части формы счета-фактуры следует указать ставку (графа 7) и сумму начисленного налога (графа 8), а также сумму авансового платежа (графа 9).

ВНИМАНИЕ! Ставка налога в авансовом счете-фактуре расчетная и составляет 10/110 или 20/120. Суммы указываются без округлений, в копейках и рублях

В иных строках и графах документа, перечисленных в пункте 4 правил заполнения счетов-фактур (приложение к постановлению № 1137), необходимо проставить прочерки

Суммы указываются без округлений, в копейках и рублях. В иных строках и графах документа, перечисленных в пункте 4 правил заполнения счетов-фактур (приложение к постановлению № 1137), необходимо проставить прочерки.

Авансовый счет-фактура подписывается теми же должностными лицами, что и обычный налоговый документ — руководителем и главным бухгалтером (либо уполномоченными по доверенности или приказу должностными лицами).

Документ в бумажной форме может быть полностью выполнен на компьютере либо же частично заполнен от руки; при этом бланк может быть напечатан как на принтере, так и типографским способом (в том числе и с внесением некоторых данных).

***

Получив предоплату от покупателя, в течение 5 дней выставьте в его адрес счет-фактуру на аванс. Документ отличается от привычного применяемой ставкой и отсутствием данных в некоторых графах.

Еще больше материалов по теме — в рубрике «НДС»

- Постановление Правительства от 26.12.2011 №1137;

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Без каких реквизитов не обойтись

Все условия были прописаны в статье 169 Налогового Кодекса. Чтобы СФ приняли к учету и изучили, на ней должны быть определенные строчки:

День, когда был составлен документ, и порядковый номер по факту создания. Число проставляется то, в которое происходила сделка. Нумерация любая, которая нравится продавцу. Главное – цифры должны идти по возрастанию и оставаться сквозными. Но если фирма нарушила систему и после 55 и 56 выдала СФ №22, то на налоговом вычете это никак не отразится.

Название продающей организации, полный адрес и все важные идентификационные номера. Все должно быть корректным, без исправлений и ошибок, легко читаться и быть нормального шрифта. Сокращенный или полный вид нужно делать таким, чтобы он соответствовал учредительным документам и соответствовал уставу фирмы. Не обойтись и без почтового индекса.

Аналогично все прописывается с покупающей стороны. Следует верно указать, где находится клиент, куда будет отгружаться партия. Эти строчки могут быть интересны налоговой службе.

Получатель и отправитель груза, их адреса. Эта информация необходима при продаже продукции. Когда выполняются работы или оказывается услуга, то подобная строчка не нужна. При реализации товаров можно не заполнять полностью это поле. Но если написать все реквизиты, то ошибкой это не будет. Получателя нужно описывать полностью в соответствии с уставными документами. В этом случае не зависит, является ли покупатель грузополучателем или нет.

Наименование продающихся изделий, единицы, в которых они измеряются. Нельзя допускать ошибки в этих полях

Важно корректно написать, в штуках считаются продукты, в килограммах или в литрах.

Количество продукции, которая была продана или объем предоставленных услуг. В этой строчке прописывается, сколько в итоге деталей или арбузов было реализовано этому покупателю

От этой части зависит калькуляция и итоговая сумма.

Цена или тариф. Считается за единицу измерения, если это возможно. Указывается без НДС или с его учетом в зависимости от того, что указано в договоре.

Валюта бумаги. В чем все рассчитывается и будет производиться оплата. Пишется код, который значится в Общероссийском классификаторе. Это может быть рубль (643), доллар (840), евро (978) или любая другая официальная валюта.

Полная стоимость проданной продукции. Обязательно внимательно высчитывается и указывается. Недопустимы ошибки и корректировки. Чаще документ составляется в электронном виде, и там все поля заполняются автоматически, поэтому риск ошибиться стремится к нулю.

Налоговая ставка. Может быть 0%, 10% или 20% в зависимости от того, как работает фирма и что она продает. Если компания находится на упрощенке или полностью была освобождена от расчета и выплаты налога на добавленную стоимость по любым причинам, то в этой строке пишется «Без НДС». Мы выше уже разбирали, как это действует и почему рекомендуется корректно писать.

Сумма исчисленного налога. Как правило, в программах считается автоматически, у бухгалтеров может рассчитаться и вручную.

Полная стоимость за объем проданной продукции или услуг с учетом налога.

Страна, в которой было все произведено и номер с таможенной декларации. Эта строчка актуальна только для товаров, которые были присланы из-за рубежа.

Упростить и оптимизировать бизнес-процессы можно с помощью специального ПО. На сайте «Клеверенс» вы найдете решения, подходящие для различных целей и задач.

Как проставляются дата и номер?

Для составления счетов-фактур используются различные варианты датирования:

- датирование числом фактического оказания услуги, сдачи работы или отгрузки товара;

- указание более поздней даты, чем день оказания услуги;

- внесение в графу даты числа по истечении требуемого 5-ти дневного срока;

- счета-фактуры составлены до момента завершения сделки.

Самым предпочтительным способом датирования для продавца и покупателя будет указание во всех документах одного числа, что облегчает процедуру предоставления в налоговую и сверку с первичной документацией.

В таком случае практически одновременно с осуществлением торговой операции наступает и право налогового вычета. На практике такой идеальный вариант часто не применяется из-за значительного документооборота предприятий и задержек в передаче налоговой документации между контрагентами.

Стандартной практикой оформления является соблюдение 5-тидневного срока. Это соответствует предписанию 168 статьи НК о том, что выставление счетов-фактур происходит не позднее 5 дней, считая с даты операции. При долгосрочном договоре аренды таким днем считается последний день оплачиваемого месяца.

Такой вариант считается неудобным арендатору, поскольку вычет он получает лишь через месяц, но по законодательству такая практика считается оптимальной. При междугородней торговле возможны ситуации, когда покупатель получает счета-фактуры с опозданием.

Иногда налоговые органы пытаются вменить это обстоятельство для обоснования отказа в вычете, но законодательные нормы гласят, что при соблюдении основных условий вычет производится. В случае споров аргументом послужит письмо Минфина №03-03-11/107 от 23.6.2004.

Следует помнить, что такая ситуация является нарушением, принимать требования статьи 54 НК по исправлению налоговых деклараций и по возможности предоставить доказательства невиновности, например дату штампа поступившей корреспонденции. Иногда происходят ситуации, когда после перечисления предоплаты покупатель просит сразу составить налоговые документы.

Такие действия до завершения сделки противоречат существующим нормам и более нежелательны, чем проволочки с составлением. 3 пункт 169 статьи указывает, что счета-фактуры составляются по совершенным операциям, а согласно 8 подпункту 1 пункта 6 статьи НК нормативные акты, составленные с нарушением требования к ним, являются недействительными.

Для продавца желательно составлять акт после сделки. Он не несет ответственности за соблюдение сроков заполнения, если иное не прописано в договоре, и единственной применимой санкцией будет штраф покупателя по 120 статье за грубое нарушение правил учета.

Разобраться в правилах заполнения различных счетов-фактур помогут следующие публикации наших экспертов:

- Что такое код и номер в документе?

- Что такое и как оформить счет-фактуру на возврат товара и оказание услуг?

- Какие реквизиты указываются в документах различных видов?

- Как выглядит бланк счет-фактуры и как грамотно его заполнить для обособленного подразделения?

- Можно ли выставлять счет-фактуру в валюте другой страны, где узнать код?

Срок выставления при авансировании

Важность счета-фактуры обусловлена необходимостью наличия его оригинала при принятии к вычету НДС. Правила составления и выдачи счетов-фактур регламентированы Налоговым кодексом

В положениях п. 3 ст. 168 НК РФ указано, когда выставляется счет-фактура – на процедуру отводится 5 календарных дней. За точку отсчета принимается одно из событий:

- день фактически произведенной отгрузки товаров по накладной;

- дата принятия услуг по акту;

- произведен авансовый платеж.

Отличаются ли сроки оформления электронных и бумажных счетов?Документ в печатном варианте составляется в 2 экземплярах:

- первый предназначается покупателю;

- второй должен оставаться у продавца (п. 6 Правил заполнения счета-фактуры).

По Правилам ведения книги продаж на предприятие, выписывающее счет-фактуру, возложена обязанность предварительной регистрации документа в книге продаж (п. 3 р. 2). Когда выписывается счет-фактура:

- либо после подтвержденной отгрузки материальных ценностей;

- либо после принятия заказчиком услуг/работ;

- либо после получения в рамках подписанного договора авансового платежа.

Для удобства учета рекомендуется выписывать счет-фактуру одной датой с актом или накладной. Особенно это актуально для операций в пограничных датах – на стыке кварталов. Правила оформления единого счета-фактуры разрешают объединять в одном документа операции по отгрузке нескольких партий товаров в разные дни.

Для предоставления контрагенту электронного счета-фактуры необходимо письменное согласие покупателя. При электронном документообороте когда выставляется счет-фактура – до или после оплаты? После оплаты, если был произведен авансовый платеж, до оплаты в случае с отгрузкой товара.

Предлагаем ознакомиться Какая комиссия при аренде квартиры

Нюансы применения электронных счетов-фактур:

- Документ должен соответствовать формату, актуальному на день оформления и утвержденному на законодательном уровне (Приказ ФНС от 24.03.2016 № ММВ-7-15/).

- Необходимо использовать электронную усиленную подпись директора компании.

- Счет будет признан выставленным после получения электронного подтверждения (п. 1.10 Порядка, утвержденного Приказом Минфина от 10.11.2015 № 174н).

Авансовый счет-фактуру выставляйте не позднее пяти календарных дней с даты получения предоплаты (п. 3 ст. 168 НК РФ). Сделать это можно и в день поступления аванса. Например, аванс поступил 31 января 2020 г. Счет-фактуру вы можете выставить в тот же день – 31 января 2020 г. или в любой из следующих пяти календарных дней: 1, 2, 3, 4 или 5 февраля 2020 г.

Как оформить счет-фактуру при оказании услуг

Новый порядок заполнения счетов-фактур внес некоторые коррективы в их оформление, в том числе – при реализации услуг . По просьбе нововведения пояснила ведущий эксперт «Нормы» Наталья МЕМЕТОВА:

– До выхода предприятия руководствовались порядком учета и оформления счетов-фактур в составе налоговой отчетности, действовавшим в 2021 году .

Что изменилось

- Вернули банковские реквизиты: банковский счет и наименование обслуживающего банка, МФО .

- Как и ранее, счет-фактура оформляется в сумах. Внесено уточнение, что суммы отражаются с округлением до сотых . Т.е., если у вас получилась сумма с тийинами, их нужно указать.

- Для предприятий, оказывающих услуги, изменился порядок заполнения граф 2, 3 и 4 табличной части счета-фактуры:

| Показатель | Было | Стало |

| Графа 2 «Единица измерения» | Единица измерения в денежном выражении | Заполняется, если есть показатель |

| Графа 3

«Количество» |

Не заполнялась | |

| Графа 4 «Цена» | Не заполнялась |

По определению услугами в целях налогообложения признаются виды предпринимательской деятельности по производству продуктов (материальных или нематериальных), направленной на удовлетворение потребностей других лиц, а также работы, выполняемые для других лиц .

Действительно, многие услуги могут быть измерены в количественных показателях, а, значит, будет и цена единицы услуг.

Ранее предприятия:

- соблюдающие порядок – отражали количественные показатели в наименовании услуг или давали подробную информацию об объеме выполненных работ в количественном выражении в акте оказания услуг (выполненных работ);

- не соблюдающие порядок – заполняли графы 2-4, указывая количество и цену.

Теперь это противоречие ликвидировано, и предприятия, оказывающие услуги, не только могут, но и должны заполнять графы 2-4 счета-фактуры .

Если количественного показателя нет, графы 2-4 не заполняются. В качестве примера можно привести консалтинговые, аудиторские услуги, когда объем услуг трудно оценить каким-либо количественным показателем и стоимость всего объема услуг определяется по договоренности сторон исходя из примерной их трудоемкости.

Пример Заполнение счета-фактуры при реализации услуг

Заполнение табличной части счета-фактуры по старому порядку выглядело бы так:

| П/п | Наименование

товаров (работ, услуг) |

Единица измерения | Количество | Цена | Стоимость

поставки |

НДС | Стоимость

поставки с учетом НДС |

| ставка | сумма | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | Изоляция труб, 200 п.м | сум | 14000000 | 15% | 2100000 | 16100000 | |

| Всего к оплате Шестнадцать миллионов сто тысяч сумов | 14000000 | 2100000 | 16100000 |

Заполнение табличной части счета-фактуры по новому порядку:

| П/п | Наименование

товаров (работ, услуг) |

Единица измерения | Количество | Цена | Стоимость

поставки |

НДС | Стоимость

поставки с учетом НДС |

|

| ставка | сумма | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| 1 | Изоляция труб | п.м | 200 | 70000 | 14000000 | 15% | 2100000 | 16100000 |

| Всего к оплате Шестнадцать миллионов сто тысяч сумов | 14000000 | 2100000 | 16100000 |

4. Предприятия – плательщики налога с оборота ранее не должны были заполнять графу 8 «Стоимость поставки с учетом НДС» . Хотя графа 8 в электронных системах заполняется автоматически, независимо от того, является ли предприятие плательщиком НДС или нет.

Это несоответствие ликвидировано. По новому графа 8 заполняется в любом случае.

5. По реализации в иностранной валюте ранее счет-фактура выписывался в инвалюте – с одновременным отражением в национальной валюте, пересчитанной по курсу ЦБ на дату выписки счета-фактуры .

Теперь счет-фактура оформляется только в сумах по курсу иностранной валюты к суму, установленному ЦБ на дату реализации. К счету-фактуре прикладывается инвойс (счет-фактура) или другие документы, подтверждающие реализацию, оформленные в иностранной валюте .

Разъяснения экспертов отражают их мнение и создают информационную основу для принятия Вами самостоятельных решений.