Как оценить стоимость бизнеса для продажи. узнайте, как правильно оценить бизнес

Содержание:

- Рыночная стоимость акционерного капитала

- Несколько слов об убыточном бизнесе и его оценке

- Профессиональная помощь в оценке бизнеса – обзор ТОП-3 оценочные компании

- Справедливая или рыночная стоимость?

- Какие цели преследуются оценкой бизнеса – 5 главных целей

- Когда применяется справедливая оценка стоимости

- Метод 1. Коэффициент

- Оценка стоимости на прогнозный период

- Оценка залоговой недвижимости

- Зачем это нужно

- Как убедиться, что компанию можно оценивать методом капитализации прибыли с помощью модели в Excel

- Как выглядит цепочка

- Когда нужно использовать ССК

Рыночная стоимость акционерного капитала

vadim_plotkin 19 ноября 2015 21:04

Рыночная цена акционерного капитала представляет собой совокупную стоимость всего количества размещенных обыкновенных акций компании. Другими словами, она представляет собой финансовый показатель, альтернативный стоимости акционерных инвестиций.

Величина этого показателя соответствует тому уровню доходов, который инвестор ожидает получить, вкладывая денежные средства в обыкновенные акции предприятия с учетом возможных рисков. Определить их доходность непросто, поскольку она состоит из дивидендов будущих периодов и предполагаемого роста их рыночных цен.

Размер дивидендов зависит от результата деятельности предприятия и заранее неизвестен, но спрогнозировать его возможно. Для этого применяют показатель требуемой нормы прибыли согласно ожиданиям инвестора.

В отличие от дивидендов, рост цены акции предсказать с некоторой приемлемой точностью достаточно сложно.

Для того чтобы определить цену акционерного капитала специалисты пользуются тремя основными моделями расчета:

- САРМ – анализ уровня прибыльности финансовой доли активов.

- Метод Гордона – дисконтирование потоков денежных средств.

- Анализ доходности ценных бумаг с учетом рисковой премии.

Все они допускают некоторые погрешности при расчетах. Но самым популярным является первый, несмотря на присутствие в нем большого количества условностей и недостатков.

Оценка финансовой доли активов

Метод CAPM, расшифровывающийся как сapital asset pricing model, – в доступной форме демонстрирует взаимосвязь между прибыльностью активов и теми рисками, которые напрямую с ними связаны. Она утверждает, что цена собственного капитала соответствует сумме доходности без риска и надбавки за риск:

С =Rf + β(Rm-Rf)

Rf – доходность акций без риска, сравнимая со ставкой процентов по государственным облигациям, сроком действия 20 лет;β – бета-показатель предприятия;Rm – средняя величина ожидаемой доходности всего портфеля.

Логика САРМ состоит в следующем. Акционеры, инвестируя средства в активы предприятия, требуют от него уровня доходности, сопоставимого с безрисковым, который причитался бы им от инвестиций в облигации, выпущенные государством.

Именно поэтому для привлечения инвестиций используется надбавка, способная компенсировать возникающие риски, так называемая премия за риск вложений в акционерный капитал.

Рассчитывается она, как разница между необходимой прибыльностью портфеля и доходностью без риска.

Если умножить величину премии за риск на бета-показатель, можно получить размер надбавки за связанный с владением определенным количеством акций риск.

Бета демонстрирует отношение стоимости ценной бумаги к ее усредненной величине и являет собой критерий определения дохода на конкретную акцию по сравнению со средним показателем дохода ценных бумаг на фондовом рынке.

Метод САРМ утверждает, что основное влияние на курс акций оказывает движение фондового рынка, тот самый рыночный риск.

САРМ способен учесть индивидуальные особенности определенной компании с помощью показателя бета. Именно он выявляет отношение рискованности акций предприятия по отношению к общему фондовому рынку.

Основные показатели САРМ

Безрисковая ставка. Этот показатель демонстрирует величину процента от прибыльности ценных бумаг, не зависящей от риска дефолта. К ним можно отнести любые бумаги, эмитированные государством. Для целей определения показателя безрисковости предприятия используют облигации, выпущенные на 10-ти или 20-летний срок.

Рыночная премия за риск. Этот показатель является разницей между показателем требуемой рыночной доходности всего портфеля и безрисковой процентной ставки. В процессе расчетов используется историческое, а не текущее значение этого показателя, так как связь между прибыльностью фондового рынка и безрисковой доходностью носит длительный стабильный характер. В Великобритании и Америке для расчета надбавки за риск чаще всего принимается 4 или 6 процентов от доходности облигаций, выпущенных государством. Иногда, в период роста рынка некоторые инвесторы прибегают к излишнему оптимизму, что может привести к искусственному уменьшению надбавки, сокращая ее до 3 или даже 2 процентов.

Бета показатель. Показывает отношение доходности конкретной акции к общей доходности всего портфеля. Если бета равна 0, доход акций не меняется от движения рынка. При бета, равной 0,5, акция несет умеренный риск, отзываясь на движение рынка лишь половиной своей цены. Бета, соответствующая 1,0, показывает, что акция полностью зависима от движения рынка. Если бета равна 2,0, акция вдвойне реагирует на показатели рынка.

Несколько слов об убыточном бизнесе и его оценке

Бизнес может быть убыточным по разным причинам:

- в силу конъюнктуры рынка в текущем периоде и это временное явление, которое со сменой «ветра» на рынке вернется в положительную для прибыли зону;

- из-за стратегических управленческих решений, например, компания стремится захватить долю рынка и допускает операционные убытки, используя для своего развития накопленную ранее финансовую «подушку безопасности»;

- в результате ошибок менеджмента, которые уже не исправить и речь идет о банкротстве.

Если речь идет о временном явлении и в перспективе финансовые потоки выйдут в положительную зону, для такого бизнеса наиболее обоснован метод дисконтированных денежных потоков, который строится на предполагаемых результатах будущих периодов.

Но если речь о перманентной убыточности, тогда стоимость такого бизнеса – это сумма стоимостей активов за вычетом обязательств, в соответствии с методом чистых активов.

В большинстве случаев оценку бизнеса лучше доверить профессионалам

Профессиональная помощь в оценке бизнеса – обзор ТОП-3 оценочные компании

Нет времени, желания или возможности искать оценщика самостоятельно? Не беда – воспользуйтесь нашим экспертным обзором. В тройку лучших российских оценщиков вошли самые надёжные, компетентные и проверенные компании. Читайте, сравнивайте, выбирайте.

1) КСК Групп

Неважно, с какой целью вы проводите оценку – купля-продажа, кредитование под залог, совершенствование управления, реорганизация – специалисты «КСП групп» проведут процедуру профессионально, оперативно и по всем правилам. Компания работает на рынке более 20 лет, имеет около 1000 постоянных клиентов, отлично ориентируется в реалиях российского бизнеса, бесплатно консультирует заказчиков

Среди постоянных партнёров фирмы известные компании, предприятия малого и среднего бизнеса

Компания работает на рынке более 20 лет, имеет около 1000 постоянных клиентов, отлично ориентируется в реалиях российского бизнеса, бесплатно консультирует заказчиков. Среди постоянных партнёров фирмы известные компании, предприятия малого и среднего бизнеса.

Организация имеет членство в Саморегулируемой организации РОО (Российское общество оценщиков) и страховку ответственности на 5 млн. руб.

2) Юрдис

Год основания фирмы – 2002. Компания гарантирует оперативную работу (срок оценки бизнеса – 5 дней) и предлагает адекватные цены (40 000 за процедуру стандартной оценки). В своих методах организация придерживается принципов «Этичного бизнеса» — прозрачность, честность, открытость, соблюдение условий договора, ответственность.

В штате «Юрдиса» — 20 профессиональных оценщиков, членов крупнейших российских СРО. Каждый из специалистов имеет страховку ответственности на сумму 10 млн. руб., дипломы и аттестаты, подтверждающие высокую квалификацию. Среди известных клиентов компании – Газпромбанк, Сбербанк, Связьбанк, Центр Организации Военной Ипотеки.

3) Атлант Оценка

Компания ведёт дела на оценочном рынке с 2001 года. Работает с материальными и нематериальными активами, разрабатывает и прогнозирует идеальные схемы увеличения дохода, сотрудничает с предприятиями во всех регионах РФ.

В списке достоинств – эталонная точность оценок, грамотное юридическое оформление отчетов, четкое понимание целей и задач заказчиков. Фирма имеет аккредитацию в коммерческих и государственных банках РФ, пользуется в работе расширенной методологической базой, применяет собственные технологические и научные разработки.

О принципах и методах работы оценщиков читайте в обзорном материале «Оценочная компания».

Справедливая или рыночная стоимость?

Понятия эти во многом схожи, иногда справедливая оценка совпадает с рыночной (например, для объектов недвижимости, земляных участков, оборудования). Рыночной стоимостью чаще всего считают самую ожидаемую цену, которую за него бы заплатили при наличии свободной конкуренции.

Однако между этими понятиями есть и существенные различия. Сравним справедливую и рыночную стоимости по разным показателям в таблице. При этом прочие условия по умолчанию будем считать равными:

- осведомленность продавца и покупателя актива;

- они совершают сделку по своей воле, без принуждения;

- на рынке их позиции примерно равны.

№

Основание

Справедливая стоимость

Рыночная стоимость

1

Законодательное регулирование

Международные стандарты (МСФО)

Государственные стандарты (РНБО)

2

Подходы к оценке

Зависят от принадлежности оцениваемого объекта к одной из определенных групп

Нужно применить три обязательных подхода (затратный, доходный и сравнительный) либо обосновать отказ от какого-либо из них.

3

Форма расчета за активы или обязательства

Неденежная

Денежная либо неденежная, если нельзя установить финансовое соответствие активов, переданных в уплату

4

Дополнительные факторы

Следует учитывать все факторы, выражающие преимущества или неудобства для сторон сделки

Все субъективные факторы игнорируются, берется во внимание только «голая» конъюнктура

5

Сопоставление понятий

Более широкое: рыночная стоимость может совпасть со справедливой

Более узкое: не любая справедливая оценка является рыночной

Какие цели преследуются оценкой бизнеса – 5 главных целей

Итак, рассмотрим основные задачи, которые решаются в ходе процедуры оценки бизнеса.

Цель 1. Повышение эффективности управления предприятием

Эффективное и грамотное управление предприятием – непременное условие успеха. Финансовый статус компании характеризуется показателями стабильности, доходности и устойчивости.

Такая оценка нужна в основном для внутреннего использования. В ходе процедуры выявляются избыточные активы, замедляющие производство, и недооцененные отрасли, способные принести прибыль в будущем. Понятно, что от первых надо избавляться, вторые – развивать.

Цель 2. Купля-продажа акций на фондовом рынке

Руководство компании решает продать свои акции на фондовом рынке. Чтобы принять экономически целесообразное решение, нужно оценить собственность и корректно рассчитать долю, которая вкладывается в ценные бумаги.

Продажа акций – основной способ реализации бизнеса. Продать компанию можно целиком и по частям. Очевидно, что стоимость контрольного пакета всегда будет выше, чем цена отдельных долей.

При этом оценка важна как для владельцев акций, так и для покупателей. Желательно также, чтобы оценщик не просто назвал рыночную цену пакета, но и проанализировал перспективы развития бизнеса в целом.

Полезная ссылка по теме — статья «Оценка акций»

Цель 3. Принятие инвестиционного решения

Такую оценку проводят по заказу конкретного инвестора, желающего вложить свои средства в действующее предприятие. Инвестиционная стоимость – это потенциальная способность вложенных средств приносить доход.

Оценщик выясняет максимально объективную рыночную стоимость проекта с точки зрения инвестиционной перспективы. Учитываются, например, перспективы развития отрасли в конкретном регионе, направления финансовых потоков в эту сферу, общая экономическая ситуация в стране.

Больше информации – в статье «Оценка инвестиционных проектов».

Цель 4. Реструктуризация предприятия

Главная цель собственника, заказывающего оценку при реструктуризации компании, подобрать наиболее оптимальный подход к процессам изменения структуры компании.

Реструктуризация обычно проводится с целью повышения эффективности бизнеса. Есть несколько видов реструктуризации – слияние, присоединение, выделение самостоятельных элементов. Оценка помогает провести эти процедуры с минимальными финансовыми затратами.

В процессе реструктуризации часто требуется провести оценку оборудования, текущих активов и пассивов компании, полную оценку имущества.

Цель 5. Разработка плана развития предприятия

Разработка стратегии развития невозможна без оценки текущего статуса компании. Зная реальную стоимость активов, уровень доходности и текущий баланс, вы будете опираться на объективные сведения при составлении бизнес-плана.

В таблице цели оценки и особенности представлены в наглядном виде:

| № | Цели оценки | Особенности |

| 1 | Повышение эффективности управления | Результаты применяются для внутреннего использования |

| 2 | Купля-продажа акций | Оценка важна как для продавцов, так и для покупателей |

| 3 | Принятие инвестиционного решения | Объект оценивается с точки зрения инвестиционной привлекательности |

| 4 | Реструктуризация бизнеса | Оценка позволяет изменить структуру с учётом максимальной эффективности |

| 5 | Разработка плана развития | Оценка позволяет составить грамотный бизнес-план |

О том, как оценить нематериальные активы предприятия, читайте соответствующую статью.

Когда применяется справедливая оценка стоимости

П. 1 ст. 11 Федерального закона РФ от 21.11.96 № 129-ФЗ «О бухгалтерском учете» в редакции от 28 марта 2002 года утверждает параметры оценивания активов для внесения их на баланс отдельно по каждому виду. Для активов, приобретенных возмездно, нужно применять:

- оценку по справедливой стоимости, если за актив заплачено в неденежной форме;

- рыночную оценку – при стандартной купле-продаже.

Более точным переводом из Стандарта МСФО с английского языка на русский было бы использование слова «измерение» вместо «оценка», поскольку речь изначально идет о нефинансовых активах.

ВАЖНО! Если стоимость неденежных средств, переданных в уплату за актив, оценить невозможно, справедливая оценка станет затруднительной, тогда придется их оценивать по текущей рыночной стоимости

Метод 1. Коэффициент

Этот метод достаточно прост. Он рассчитывается с помощью умножения чистой прибыли компании за вычетом всех затрат, включая выплату налогов, на коэффициент, который для покупателя будет обозначать срок окупаемости. То есть фирма с прибылью 150 тыс. рублей, окупаемая за 10 месяцев, будет стоить 1,5 млн. рублей (150 000 * 10 = 1 500 000).

Как определить этот коэффициент? Конечно, существуют некие стандарты, но они очень нечетки. При таком подходе к оценке бизнеса коэффициент может колебаться от 4 до 10. Причем эти данные – усредненные. В некоторых сферах, бизнес в которых особенно перспективен и востребован, коэффициент может доходить до 25 и даже 30. Разумеется, совершенно иная ситуация складывается также, если бизнес продается с недвижимостью или дорогим эксклюзивным оборудованием.

Как правило, среди компаний, специализирующихся на покупке и продаже готового бизнеса, значение максимального среднего коэффициента равняется 10. Более конкретное представление об этой цифре Вам может дать мониторинг аналогичных объявлений о продаже бизнеса. Это поможет Вам понять, как быстро Вы сможете найти покупателя в случае его продажи.

В сущности, он является соотношением между рыночной стоимостью компании и ее чистой ежемесячной прибылью. Поэтому для его определения Вам необходимо будет иметь представление о средней стоимости фирм в Вашей нише. Такую информацию, преимущественно, можно получить на фондовых рынках, узнав количество и стоимость акций аналогичных бизнесов и перемножив их. Для наиболее объективного представления Вам необходимо будет сформировать некую выборку по компаниям ( на практике, достаточное количество — 6-10), и затем посчитать среднее значение.

Еще один важный момент с определением размера чистой прибыли. Ведь существует множество различных способов легального увеличения прибыли. Возьмем все тот же пример – компанию с прибылью 100 000 рублей. Эта сумма появляется за вычетом всех расходов, в том числе – Вашей зарплаты, которая, допустим, составляет 50 000 рублей. Но если мы сократим ее до 30 000 рублей, то прибыль станет уже 120 000 рублей. Уберем ежегодную премию в 40 000 рублей – прибыль увеличится еще примерно на 3 300 в месяц. Исключим затраты на такие расходные материалы, как чай, кофе, вода и печеньки – то, что обычно нужно для функционирования офиса, но не является обязательным – и вот прибыль увеличивается еще примерно на 4 500 рублей в месяц и составляет уже 127 800 рублей. При коэффициенте 8 ее стоимость составит 1 022 400 – тогда как при прежнем уровне чистой прибыли в 100 000 рублей стоимость с тем же коэффициентом равнялась 800 000 рублей.

Применяя данный метод, нужно понимать, что он универсален внутри каждой определенной ниши. Однако есть сферы, где коэффициент будет неприменим. В большинстве своем это бизнесы, подверженные сезонности.

Оценка стоимости на прогнозный период

Для прогноза денежных потоков используется следующая модель баланса и отчета о прибылях и убытках (таблица 1). Модель представляет собой способ агрегирования баланса и отчета о прибылях и убытках, при котором анализируются только статьи, необходимые для оценки стоимости по модели экспресс-оценки.

На одном из первых шагов проведения оценки на практике нужно из имеющейся консолидированной отчетности компании построить агрегированный баланс и отчет о прибылях и убытках по приведенной форме.

| Статья | Обозначение | Расшифровка |

| Актив | ||

| Внеоборотные активы (чистые) | FA | Fixed Assets |

| Оборотные активы | CA | Current Assets |

| Пассив | ||

| Собственный капитал и резервы | EB | Equity (Book) |

| Доля меньшинства | MI | Minority Interest |

| Долгосрочные обязательства | LL | Long term Liabilities |

| Долгосрочные кредиты и займы | LD | Log term Debt |

| Краткосрочные обязательства | SL | Short term Liabilities |

| Текущие обязательства по долгосрочным кредитам и займам | CLD | Current Log term Debt |

| Краткосрочные кредиты и займы | SD | Short term Debt |

| Отчет о прибылях и убытках | ||

| Выручка | R | Revenue |

| Проценты к получению | Int. Income | Interest Income |

| Проценты к уплате | Int. Paid | Interest Paid |

| Прибыль до налогов | EBT | Earnings Before Taxes |

| Налог на прибыль | Tax |

Рассмотрим период i деятельности компании, i = 1, 2, …. По определению FCFF как операционного денежного потока, без учета заемного финансирования, после налогов:

FCFFi= NOPLATi – ΔWCi – Ii,

где ΔWC (Working Capital) — увеличение оборотного капитала, I — чистые капитальные затраты. В целях упрощения при построении модели примем, что:

NOPLATi = EBITi (1–t),

Тогда, в соответствии с моделью баланса и отчета о прибылях и убытках:

EBITi = EBTi + IEi,

IEi = Int. Paidi – Int. Incomei,

где EBIT (Earnings Before Interest and Taxes) — прибыль до выплаты процентов по обязательствам и налогов, IE (Interest Expense) — нетто проценты, t — фактическая ставка налога на прибыль. По определению оборотного капитала:

WCi = CAi – APi.

Введем AP (Accounts Payable) — кредиторская задолженность и прочие краткосрочные обязательства — следующим образом:

APi = SLi – CLDi – SDi.

Тогда:

ΔWCi = CAi – CAi-1 – (APi – APi-1).

Отсюда следует:

FCFFi = EBITi(1–t) – (CAi – CAi-1)+ (APi – APi-1) – Ii.

Обозначим длительность i-го года в днях как Ti. Введем следующие коэффициенты, составляющие основу модели:

,

где EBITM (EBIT Margin) — рентабельность по EBIT или операционная рентабельность, CAT (Current Assets Turnover) — оборачиваемость оборотных активов (дни), APT (Accounts Payable Turnover) — оборачиваемость кредиторской задолженности (дни). Тогда:

.

Нужно отметить, что последние два слагаемых — это денежный поток, обусловленный необходимостью вложений в оборотные средства.

Выведенное соотношение для FCFFi верно для любого периода i=1, 2, … . Применим теперь его для вывода стоимости, создаваемой в прогнозном периоде.

. (2)

Данную формулу можно так же представить в следующем виде:

. (3)

Обозначим множество {Ri}i=1…Nкак вектор , аналогично построим вектора . Согласно формуле (2), на прогнозном периоде FCFF определяется следующими факторами стоимости: векторами . Переменные t, APT, CAT, и Ti являются фиксированными и поэтому не входят в число факторов.

Каждый фактор стоимости в прогнозном периоде может прогнозироваться отдельно. Способ прогноза факторов на прогнозный период не фиксируется в модели и может выбираться для каждого фактора свой.

Для прогнозирования факторов на прогнозный период на практике используются самые разнообразные подходы . Перечислим основные:

| Фактор |

Метод прогноза |

| Ri |

План продаж (бюджет) Исторический тренд, скорректированный на коэффициент роста отрасли и инфляцию Прогноз доли рынка и темпа роста отрасли, скорректированный на инфляцию |

|

EBITMi |

EBITMi= EBITM, скорректированная на эффект экономии от масштаба Линейный тренд |

|

CATi |

CATi= CAT Линейный тренд |

|

APTi |

APTi= APT Линейный тренд |

|

Ii |

I = const План капитальных вложений Модель, позволяющая рассчитать I на основе R и инфляции План закрытия узких мест в производственных мощностях |

Для прогнозирования векторов прогноз на основе линейных трендов является более предпочтительным по сравнению с использованием константы, равной значению показателя за последний отчетный период .

Оценка залоговой недвижимости

В стране очень многие пользуются кредитами и в качестве залогов для получения более выгодных условий кредитования предоставляют в качестве залогов объекты недвижимости: квартиры, дома, земельные участки с возведенными строениями или под застройку. Согласно законодательству, при взятии ипотечного кредита и предоставлении дома в качестве залога, обязательно одновременно в качестве залога оформляется и земельный участок, на котором построен дом.

Поэтому перед заключением кредитного договора необходимо проводить оценку дома и земельного надела. Оценка земельного участка для ипотеки выполняется с учетом высокой ликвидности, свободы от обременений и ограничений в использовании. К участку применяется наименьший коэффициент залога (дисконт), который влияет на оценку стоимости.

При доходном методе цена определяется с учетом предполагаемой прибыли (сдача в аренду, продажа). При расчете цены рыночной стоимости затратным методом учитываются возможные расходы на восстановление участка, с учетом износа участка и строения. Отчет может быть оформлен на бумажном носителе или в электронном виде. Отчет об оценке должен содержать разделы:

- сопроводительное письмо;

- сведения: цель оценки, основные факты, квалификация оценщика;

- окружение и описание объектов;

- рекомендации по наиболее эффективному использованию оцениваемых объектов;

- определение цены участка и постройки;

- выводы с указанием цены дома, участка и общей цены.

Должны быть указаны документы — основание для сделанных выводов о характеристиках земельного участка. К отчету обязательно должны быть приложены карты, фотографии, зарисовки. Подпись оценщика должна быть заверена его печатью.

Стоимость услуг оценщика зависит:

- от квалификации и профессионализма оценщика или от самой оценочной организации. Ее популярность, высокий рейтинг на рынке оценочной деятельности свидетельствуют о высоком качестве оказываемых услуг;

- от индивидуальной характеристики объекта: целевое использование, вид рельефа, застройки;

- страховая сумма ответственности оценщика;

- от умения использовать знания, стандарты, составить качественный, достоверный отчет о проведенной работе.

Обычно цена рыночной стоимости определяется по сравнительному методу. Он предпочтительнее других методов так, как учитывает сведения об аналогичных сделках в месте нахождения оцениваемого объекта недвижимости. При доходном методе цена определяется с учетом предполагаемой прибыли (сдача в аренду, продажа).

При расчете цены рыночной стоимости затратным методом учитываются возможные расходы на восстановление участка, с учетом износа участка и строения. Отчет может быть оформлен на бумажном носителе или в электронном виде.

Отчет об оценке должен содержать разделы:

- сопроводительное письмо;

- сведения: цель оценки, основные факты, квалификация оценщика;

- окружение и описание объектов;

- рекомендации по наиболее эффективному использованию оцениваемых объектов; определение цены участка и постройки;

- выводы с указанием цены дома, участка и общей цены.

Должны быть указаны документы — основание для сделанных выводов о характеристиках земельного участка. К отчету обязательно должны быть приложены карты, фотографии, зарисовки. Подпись оценщика должна быть заверена его печатью.

Стоимость услуг оценщика зависит:

- от квалификации и профессионализма оценщика или от самой оценочной организации. Ее популярность, высокий рейтинг на рынке оценочной деятельности свидетельствуют о высоком качестве оказываемых услуг;

- от индивидуальной характеристики объекта: целевое использование, вид рельефа, застройки;

- страховая сумма ответственности оценщика; от умения использовать знания, стандарты, составить качественный, достоверный отчет о проведенной работе.

Зачем это нужно

Установить стоимость фирмы нужно не только для продажи. Есть ряд других стратегических целей, требующих четкого понимания положения компании:

- подготовка к размещению ценных бумаг компании для привлечения инвестиций – акций, облигаций, внебиржевых инструментов и пр.;

- объединение с другой организацией;

- создание либо изменение бизнес-плана;

- отчуждение или приобретение доли в бизнесе;

- пересмотр организационной системы;

- принятие решения об альтернативных вариантах инвестирования.

Существуют различные способы оценки предприятия – метод справедливой стоимости, по доходам, по затратам, а также путем сравнительного анализа. Также и понятие «цена компании» можно интерпретировать по-разному:

- Рыночная – формируется исходя из рыночной стоимости всего имущества организации и доходов, которые будут получены от нее в будущем. Для расчета такой цены необходим подробный анализ финансовых потоков и прибыли, чтобы спрогнозировать потенциальную доходность предприятия. Рыночная стоимость нужна для изменения стратегии роста бизнеса или совершения сделок по поглощению или слиянию с другими компаниями.

- Восстановительная – состоит из всех затрат для функционирования компании и ее активов. Нужна для оптимизации налогообложения в предприятии, а также для переоценки активов и страхования имущества.

- Инвестиционная – стоимость при конкретной инвестиционной цели. Часто выше рыночной цены, поскольку учитывает потенциал от инвестиционных проектов.

- Ликвидационная – стоимость компании за вычетом расходов на продажу организации. Часто ниже рыночной, поскольку при ликвидации, особенно экстренной (банкротство), имущество продается «с молотка».

При этом есть несколько подходов к расчету цены бизнеса. Рассмотрим три основных подхода:

- Затратный.

- Доходный.

- Сравнительный.

Затратный

При этом подходе стоимость предприятия равна стоимости всех его активов. Расчет строится исходя из всех затрат на покупку и функционирование имущества, иной ценной собственности.

Используемые способы расчета:

- метод чистых активов;

- метод ликвидационной стоимости.

При методе чистых активов проводится глубокий анализ имущества – сначала нематериальных позиций, затем – товарно-материальных ценностей, запасов, а в завершении исследуется дебиторская задолженность.

Формула расчета:

Рыночная цена имущества — Долги

Исчисление по подобной схеме подходит для страхования бизнеса.

При методе, по которому определяется стоимости ликвидации, уже известно, что фирма прекращает существования. Определяется рыночная стоимость каждой единицы имущества для продажи, а затем из общей суммы вычитаются долги.

Доходный

Способ основывается на коммерческих ожиданиях от фирмы на определенном временном интервале. Расчет производится по двум методикам:

- прямая капитализация;

- дисконтирование.

При первом варианте определяются доходы компании с учетом темпов роста.

Формула такова:

Доходы / Ставка капитализации

Данные берутся за 3–5 лет из формы 2 бухгалтерского учета. Из них выводятся средние значения, учитывающие сезонность и прочие факторы.

Ставка капитализации = Ставка дисконтирования — Предполагаемые средние темпы роста

При методе дисконтирования денежных потоков предполагается, что текущие денежные средства, которыми располагает фирмы, станут дешевле в будущем. Используется для сезонных бизнесов, когда денежные потоки в сезон и в несезон различаются. Поэтому в зависимости от целей имеет смысл оценивать компанию на пике доходов или, наоборот, на спаде.

Сравнительный

Основа подхода – сравнение предприятия с аналогами. Используемые методики расчета:

- метод отраслевых коэффициентов;

- метод продаж;

- метод рынка капитала.

В случае отраслевого способа используются специальные коэффициенты согласно нише, в которой задействован бизнес. Коэффициент умножается на годовую выручку. Например, для консультационной отрасли индикатор равен 0,7. Если годовая выручка консалтингового предприятия составляет 100 млн руб., то ее стоимость будет равна 70 млн руб.

В методе продаж ориентиром берется стоимость покупки/продажи контрольного пакета акций аналогичных компаний. Она умножается на мультипликатор для усреднения значения. Значения для мультипликаторов так же берутся из открытых данных схожих бизнесов.

И последний вариант – по рынку капитала – строится на изучении стоимости акций идентичных публичных организаций.

Формула:

Выручка × (Цена одной акции / выручка на одну акцию)

Это были традиционные способы оценки предприятия.

Как убедиться, что компанию можно оценивать методом капитализации прибыли с помощью модели в Excel

Модель подходит для экспресс-оценки компаний, которые получали относительно стабильный доход на протяжении последних трех лет. Судить об этом по величине чистой прибыли или убытка некорректно. Чтобы проверить, подходит ли методика оценки для данной компании, необходимо преобразовать ее финансовую отчетность.

Убедитесь вначале, что в течение анализируемого периода у компании не было несистематических доходов или чрезвычайных расходов. Например, собственники не продавали крупные активы предприятия и не выплачивали возмещения по судебным искам, массовым увольнениям или вынужденным простоям. Скорректируйте статьи доходов и расходов: вычтите из них суммы поступлений и выплат, которые не повторятся в будущем.

Поскольку на финансовый результат влияют состав и структура внереализационных доходов и расходов, в качестве показателя для капитализации модель использует расчетную чистую прибыль. Вычислите этот показатель и проверьте: если он положительный и относительно стабильный, оценивайте стоимость компании с помощью модели в Excel.

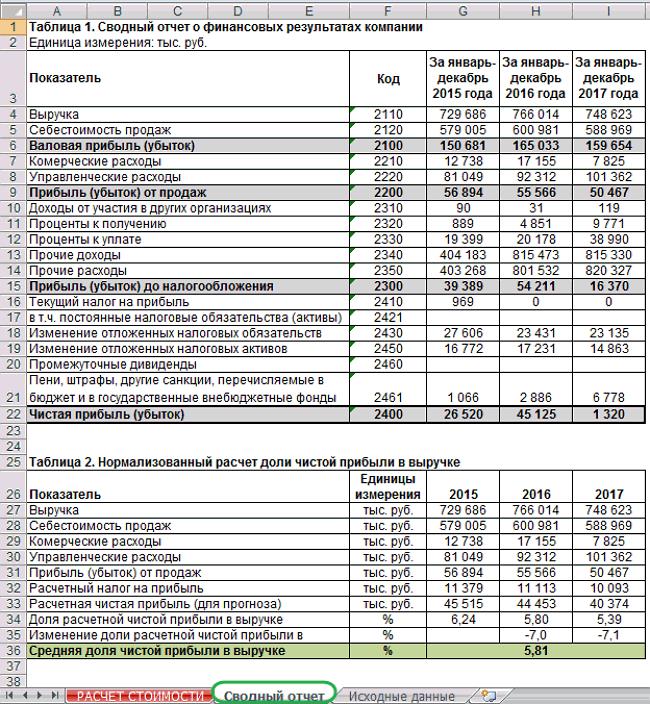

Чтобы вычислить расчетную чистую прибыль, перенесите скорректированные значения из отчета о финансовых результатах в таблицу 1 на лист «Сводный отчет». Модель рассчитает показатель по формуле 2.

Формула 2. Расчет расчетной чистой прибыли i-го года

Величину расчетной чистой прибыли посмотрите в строке 33 таблицы 2 на листе «Сводный отчет». Если значения положительные, проверьте, как менялась доля расчетной чистой прибыли в строке «Изменение доли расчетной чистой прибыли в выручке» таблицы 2. Если в течение анализируемого периода доля расчетной чистой прибыли увеличивалась или сокращалась не более чем на 15 процентов, используйте модель для экспресс-оценки стоимости компании.

Рисунок 1. Лист «Сводный отчет» модели экспресс-оценки по методу капитализации

Если расчетная чистая прибыль отрицательная или ее доля изменяется более чем на 15 процентов, модель экспресс-оценки по методу капитализации для данной компании не подходит. Оцените стоимость детально по методу дисконтирования денежных потоков или используйте альтернативный подход методом сравнения компаний-аналогов.

Как выглядит цепочка

При определении стоимости компании, оценщику необходимо представить себя на месте потенциального покупателя компании. Основные факторы влияющие на стоимость компании – это факторы спроса, ведь именно спрос определяет желания потребителей. А потребители, в свою очередь, ориентируются на степень полезности этого товара – это объемы прибыли, скорость получения, процент вероятного риска. Влияние на прибыль оказывают объемы продаж, цены реализуемых товаров и услуг, зависящие от спроса и цены, которую может предложить потребитель. А на цену влияет наличие товаров-заменителей, компаний-конкурентов и прочее.

На цену влияет наличие товаров-заменителей, компаний-конкурентов и прочее.

Ощутимо влияет на объемы дохода качество, которое зависит от состояния активов, пассивов и технологий производства

Особое внимание уделяется следующим моментам: каковы расходы компании, какова чистая прибыль, и существует ли потребность во внесении изменений в систему производства, которые повлекут за собой дополнительные расходы

Но главнейшим фактором, определяющим стоимость компании, является то, что при продаже предприятие может полностью переходить к одному собственнику, а может осуществляться продажа лишь определенного пакета акций. Несомненно, в первом случае ценник компании будет выше.

Еще одним фактором, имеющим влияние на определение стоимости компании, становится ликвидность компании, реальная стоимость активов. То есть сможет ли предприятие за счет своих активов покрыть все платежи и долги, да к тому же в максимально сжатые сроки.

Оценщиком принимается во внимание уровень квалификации управленцев компании, современность и уровень износа оборудования, потребуется восстановительная работа или нет. И, конечно же, не обойтись без оценки дальнейших перспектив предприятия: развитие и преумножение доходов или же прекращение деятельности

Когда нужно использовать ССК

Обычно средневзвешенная стоимость определяется для установления рентабельности, оценки эффективности финансовых вкладов. Расчет проводится при этих обстоятельствах:

- Привлечение инвестиций.

- Кредитование в банковском учреждении.

- Вклады с известным доходом.

- Инвестор сделал вклад в фирму, его фиксированный доход заранее был оговорен.

- Установление выгодности альтернативных вкладов.

Главное преимущество ССК – возможность принятия взвешенных решений относительно инвестирования, которые не приведут к снижению показателя прибыльности.

К СВЕДЕНИЮ! Обычно вычисления проводятся бухгалтером фирмы с целью выяснения рентабельности. Однако показатель может понадобиться и другим лицам. К примеру, инвесторам, потенциальным покупателям предприятия. Это один из способов оценить успехи деятельности фирмы.