Правила регистрации ккт в налоговой в 2021 году

Содержание:

- Регистрация кассы через личный кабинет налогоплательщика

- Регистрация кассы онлайн по шагам

- Регистрация ККТ через личный кабинет налогоплательщика

- Преимущества заблаговременного перехода на онлайн-кассы

- Карточка регистрации ККТ

- Во что обойдётся установка новой техники

- Подробности изменений в порядке пользования ККТ

- Как можно внести устройство в реестр?

- Можно ли отправлять данные в ФНС с определенной периодичностью?

- Когда ООО вправе не применять кассовый аппарат

- Кто должен применять онлайн кассы?

- Подготовка к постановке на учет в налоговой службе

- Сроки отправки сведений в ФНС

- Как применять утилиту для регистрации ККТ

- Ввод данных ККТ в личном кабинете налогоплательщика

- Как работает резервная онлайн-касса?

- Документы для регистрации онлайн кассы

- Что нужно сделать перед тем, как зарегистрировать ККТ в ИФНС

- Отсрочка заканчивается, но не для всех

Регистрация кассы через личный кабинет налогоплательщика

Удобнее всего зарегистрировать онлайн-кассу через личный кабинет налогоплательщика. Для регистрации потребуется усиленная квалифицированная электронно-цифровая подпись.

Как получить такую, читайте здесь.

Зарегистрироваться можно на сайте ФНС. В личном кабинете для проведения процедур по кассовой технике предназначен специальный раздел.

Если возникают трудности с регистрацией кассовой техники, можно обратиться к оператору фискальных данных или в ЦТО. За умеренную плату (а некоторые даже бесплатно) они проведут всю процедуру за вас.

После подачи заявления вы получите регистрационный номер ККТ. И тогда вам потребуется представить в налоговую отчет о регистрации ККТ.

Что такое регистрационный номер ККТ, как его присваивают и где его найти, как сформировать и направить в ФНС отчет о регистрации ККТ, подробно разъяснили эксперты «КонсультантПлюс». Получите пробный доступ к системе бесплатно и переходите в готовое решение.

Регистрация кассы онлайн по шагам

ККТ регистрируют в интернете или лично в ИФНС. В любом случае платить не нужно. Разберём первый вариант подробнее – он проще.

Чтобы зарегистрировать онлайн-кассу в налоговой, собственник действует по плану:

- заполняет заявление в налоговую, а затем получает регистрационный номер;

- активирует фискальный накопитель;

- получает карточку регистрации;

- подключается к ОФД.

Получаем регистрационный номер ККТ в личном кабинете nalog.ru

Убедитесь, что выбрали современную модель ККТ. Также перед регистрацией выберите оператора, который будет передавать сведения налоговикам. Для прохождения всей процедуры понадобится электронная подпись.

Откройте личный кабинет на сайте nalog.ru и найдите вкладку «Учёт контрольно-кассовой техники». Нажмите «Зарегистрировать ККТ». Вы можете заполнить поля вручную или загрузить предварительно скачанную форму. Удобнее прописать вручную.

Налогоплательщик прописывает адрес и точное место установки кассы. Затем заполняется информация о модели ККТ. Обязательно указывается заводской номер устройства. Его можно найти в паспорте техники и непосредственно на корпусе.

Предприниматель указывает номер фискального регистратора, после чего система сама проверяет, включено ли устройство в Государственный реестр ККТ.

Аналогично проверяется и номер фискального накопителя. Для этого вводятся цифры, указанные в сопроводительном документе.

Когда технические параметры указаны, вводится информация об ОФД. Для этого достаточно выбрать название организации из предложенного списка.

Остаётся подписать документ и отправить заполненную форму. Статус обращения можно проверить в личном кабинете.

Когда обращение будет обработано, откройте вкладку «Учёт контрольно-кассовой техники». Для загрузки уведомления найдите историю заявлений. Около записи о присвоении номера можно увидеть значок, кликнув по которому вы скачаете документ в формате PDF.

Проходим процедуру фискализации

Фискализация – приведение в рабочее состояние накопителя, на котором фиксируется информация о расчётах с клиентами для передачи в ФНС.

Здесь понадобится информация из предыдущего пункта и утилита, которая предоставляется производителем.

После запуска утилиты (обычно определяется сама через USB) нажмите «Зарегистрировать». На экране появятся поля:

- число, месяц и год оформления в налоговой, информация о подразделении;

- статус обработки заявления;

- адрес регистрации;

- название организации, регистрирующей кассу;

- название ОФД;

- модель и заводской номер кассовой техники;

- номер регистрируемой ККТ, полученный после обработки заявления;

- сведения о фискальном накопителе.

Прописываются параметры ОФД: сервер, dns, порт и канал. Далее выбирается система налогообложения. Если вся информация верна, завершите регистрацию. Отчёт будет напечатан на чеке.

Добавить фискальный признак к уже заполненной информации нужно в течение суток. Вернитесь на nalog.ru, выберите пункт окончания регистрации и впишите данные с напечатанного чека. Потребуется номер документа и 10 цифр фискального признака.

Получаем карточку регистрации

Она может существовать в двух вариантах: бумажном и виртуальном. Электронная версия скачивается в личном кабинете. Как только карточка получена, ККТ официально зарегистрирована в налоговой.

Если вы покупаете ККТ «с рук», бывший владелец обязан отдать карточку регистрации вместе с кассой.

Если нужна версия на бумаге, обратитесь в территориальное отделение ФНС. Штраф в случае потери карточки не предусмотрен.

Регистрация ККТ через личный кабинет налогоплательщика

Обязательным условием для удаленной регистрации в первую очередь является открытие

личного кабинета на сайте ФНС (www.nalog.gov.ru). Без него подать заявление и пройти остальные этапы процедуры

невозможно. Кроме того, потребуется также:

-

Получить электронную подпись: без квалифицированной УКЭП нельзя пользоваться личным кабинетом, а также

подписать заявление для последующей регистрации оборудования. Оформить подпись нужно через Удостоверяющий Центр, аккредитованный Министерством цифрового развития, связи и массовых коммуникаций Российской Федерации. -

Иметь кассовый аппарат с фискальным накопителем (ФН): он должен полностью соответствовать положениям

закона 54-ФЗ от 22.05.2003. - Оформить договор с оператором фискальных данных (ОФД): это юридическое лицо, которое занимается приемом и обработкой информации, полученной с кассового оборудования, затем направляет ее в налоговую. ОФД обязательно должен быть внесен в реестр территориального налогового органа.

Преимущества заблаговременного перехода на онлайн-кассы

Несмотря на то, что у бизнесменов есть еще время, в течение которого разрешено использовать привычные кассовые аппараты, им придется подчиниться Федеральному закону от 03 июля 2016 года №290-ФЗ, который внес существенные новшества в Федеральный закон от 22 мая 2003 года № 54-ФЗ, регулирующий применение контрольно-кассовой техники.

Почему этим вопросом лучше озаботиться заранее? Предприниматели, решившие модернизировать кассовый учет заблаговременно, получают следующие преимущества по сравнению со своими менее расторопными коллегами:

- «добровольный» период нововведений позволяет получить временную фору для подготовки, внедрения и налаживания новых систем и операций;

- в вопросе приобретения нужных моделей аппаратов еще нет ажиотажа;

- если срок службы очередных ЭКЛЗ подходит к концу, нет смысла покупать новые ленты, ведь их вскоре уже нельзя будет применять.

Карточка регистрации ККТ

После появления заявления фискальные органы в течение 10 дней должны направить в организацию карточку регистрации. Документ выдается по форме, утвержденной в Приказе ФНС от 29 мая 2017 года.

Шаг четвертый: получить карточку регистрации ККТ

Важно помнить о том, что до получения карточки компания не имеет права выбивать чеки. Оперативность и порядок получения карточки зависят от способа, выбранного для отправки заявления по форме 1110061

Для документов, направленных в электронном виде карта направляется в личный кабинет. Возможен и вариант получения при помощи оператора фискальных данных

Оперативность и порядок получения карточки зависят от способа, выбранного для отправки заявления по форме 1110061. Для документов, направленных в электронном виде карта направляется в личный кабинет. Возможен и вариант получения при помощи оператора фискальных данных.

Бумажный вариант карточки получается компанией в течение пяти дней после подачи заявления. Документ можно оформлять в свободной форме.

Во что обойдётся установка новой техники

Конечно, предпринимателей волнует вопрос — сколько стоит сама онлайн касса и ее обслуживание для ИП? Здесь будет иметь значение, насколько уже имеющаяся ККМ соответствует возможности установить новое программное обеспечение и фискальное устройство. Если модель кассового аппарата позволяет, то можно просто его модернизировать, затратив при этом от 10 до 15 тысяч рублей. Стоимость же приобретения новой техники составляет от 25 000 рублей и выше.

Обратите внимание: покупать новые аппараты надо только из перечня моделей, утверждённых Федеральной налоговой службой. Продавцы ККТ заинтересованы в её реализации, поэтому не стоит доверять им на слово, что конкретная модель включена в перечень ФНС

Убедитесь в этом сами.

Однако только расходами на приобретение или модернизацию касс дело не ограничится. Предпринимателю надо будет оплачивать услуги качественной интернет-связи по тарифам своего провайдера, а также услуги оператора фискальных данных.

Учтите, что ОФД надо тоже выбирать только из официального списка. Самые низкие тарифы операторов за первый год обслуживания составляют 3000 рублей, в последующие годы цена будет выше – до 12 000 рублей за один аппарат. Соответственно, общая стоимость будет зависеть от того, к скольким ККМ будет подключаться оператор. Кроме того, новую кассу надо зарегистрировать в ИФНС. Это можно сделать через ОФД (2 000-3 000 рублей) или бесплатно на сайте налоговой службы, если у вас есть уже электронная подпись.

| Статья расходов | Стоимость, рублей |

| Приобретение нового аппарата (или модернизация имеющегося) | от 10 до 40 тысяч и более |

| Интернет-связь на год (из расчёта 500 рублей в месяц) | 6 тысяч |

| Услуги ОФД в год | от 3 тысяч |

| Программное обеспечение | от 5 тысяч |

| Регистрация ККМ через ОФД* | от 2 тысяч |

*(бесплатно, если у вас уже есть ЭЦП или от 3 тысяч, если вы хотите заказать электронную подпись)

Итого, минимальные затраты на один год работы новых касс составят от 25 тысяч рублей за один аппарат, при условии, что вы не будете его покупать, а модернизовать имеющийся.

Подробности изменений в порядке пользования ККТ

Обязательным посредником в цепочке передачи данных между предпринимателем и налоговой стали операторы фискальных данных (ОФД), ранее выбиравшиеся опционально. Правда, существуют исключения из этого правила, но в частном порядке лучше сразу после покупки кассы подключиться к одному из авторизированных ФНС операторов.

В точности узнать об изменениях в порядке регистрации ККТ можно из ст. 4 п. 2 в измененом законе ФЗ-54, редакция от 15 июля 2016 года.

Вчитывась в изменения, можно заметить, что порядок подачи стал проще: заявление можно отправить в традиционной форме на бумаге или подать онлайн, зарегистрировавшись один раз в личном кабинете на сайте ФНС РФ и используя тот же логин и пароль для всех операций. Здесь же потребуется применение электронной подписи для защиты всех высылаемых через интернет документов.

Как можно внести устройство в реестр?

Внимание! Перед тем, как начать заполнять поля, вы должны заключить договор с ОФД и приобрести квалифицированную электронно-цифровую подпись. Для внесения контрольно-кассового оборудования в реестр ФНС необходимо пройти 7 шагов:

Для внесения контрольно-кассового оборудования в реестр ФНС необходимо пройти 7 шагов:

Заполнение заявления. На сайте налоговой службы зайдите в раздел «Учет контрольно-кассовой техники» в своем личном кабинете. Далее нажмите кнопку «Зарегистрировать ККТ». Появится окно с надписью «Заполнить параметры заявления вручную». Найдите модель своей онлайн-кассы. Выберите, где она установлена – адрес, название предприятия

Ориентируйтесь на список с сайта Федеральной информационной адресной системы РФ ifias.ru.Обратите внимание: В справочнике может не оказаться необходимого адреса. Если в списке есть хотя бы улица, на которой находится точка, где используется кассовый аппарат, устройство можно зарегистрировать

Однако, если необходимый вам адрес не указан, придется самостоятельно решить данную проблему. Подготовьте правоустанавливающие документы для предприятия и подайте заявление в администрацию района о его включении в справочник ФИАС. После указания адреса и наименования компании вбейте заводской номер ФН и серийный номер онлайн-устройства. Они уже есть в базе Федеральной налоговой службы, поэтому система проведет автоматическую проверку указанных вами данных.

Выбор особых параметров использования ККМ. После проверки появится окно, в котором необходимо выбрать особые параметры применения онлайн-устройства. Например, пункт «ККТ предназначена для работы исключительно в автономном режиме» означает, что магазин или организация, которая ведет деятельность с применением кассового аппарата, находится в отдаленной или труднодоступной местности. С полным списком подобных населенных пунктов можно ознакомиться на сайте администрации вашего региона. Если ваша точка соответствует списку, поставьте галочку.Внимание: если вы пропустите данный пункт, но позже удостоверитесь, что необходимо было отметить его галочкой, сделать это будет уже нельзя.

Указание оператора фискальных данных. На этом этапе необходимо выбрать ОФД из предложенных в списке. Именно поэтому требуется заранее заключить договор с оператором. Нажмите «Подписать и отправить». Таким образом вы отправите анкету на проверку в Федеральную налоговую службу.

Фискализация оборудования

Далее нужно ввести регистрационный номер кассы и ИНН, которые выдаст появившееся на экране окно, в само онлайн-устройство.Важно! При указании данных тщательно проверьте правильность введенных цифр. Если будут введены некорректные номера, касса выйдет из строя, и ее останется только отправить на утилизацию.

Передача параметров фискализации ОФД или ФНС

После внесения в онлайн-кассу ее номера и ИНН она распечатает чек с параметрами фискализации. Эти 10 цифр необходимо ввести в окно «Отчет о регистрации ККТ» в строку «Фискальный признак». Также укажите номер и дату из чека в поле «Дата, время получения фискального признака», номер ФП (порядковый номер чека). Выберите «Подписать и отправить».

Получение карточки регистрации контрольно-кассовой техники. После проверки данных в ваш личный кабинет придет карточка регистрации с усиленной квалифицированной ЭЦП Федеральной налоговой службы. Получив ее, вы можете начинать работу с онлайн-кассой.Внимание! Если вы еще не получили карточку, ни в коем случае не начинайте пробивать чеки. Иначе по истечении 30 дней контрольно-кассовый аппарат автоматически заблокируется.

Внесение данных в личный кабинет ОФД. Укажите параметры регистрации на сайте оператора фискальных данных.

Вы дошли до последнего пункта – ваша касса готова к работе. Не забывайте проверять соединение с Интернетом и пополнять счет в личном кабинете на сайте ОФД.

Можно ли отправлять данные в ФНС с определенной периодичностью?

Закон 54-ФЗ обязывает передавать все данные о продажах в тот момент, когда они совершались. Но бывают случи, когда предприниматель вынужден делать это с определенной периодичностью. К примеру, в его торговой точке отсутствует Интернет, и он каждую неделю или каждый месяц перевозит устройство в другое место, подключается к сети, и передает данные.

Торговой точкой, в которой наблюдается нерегулярная периодичность отправок, обязательно заинтересуются. А кому нужна очередная внеплановая проверка. Потому крайне желательно обеспечить рабочее место необходимым оборудованием для того, чтобы устройства отправляли информацию о пробитых чеках в момент совершения покупки.

Когда ООО вправе не применять кассовый аппарат

В вопросе применения касс коммерческими организациями проще начать с исключений, потому что их не так много.

- Кассовый аппарат не применяется в безналичных расчётах между организациями и индивидуальными предпринимателями (через расчётный счёт). Но если расчёты с контрагентами производятся наличными деньгами или картой, то кассовый чек надо выдавать.

- При реализации некоторых товаров и услуг:

- бумажные газеты и журналы;

- сопутствующие товары в газетно-журнальных киосках, если доля продаж газет и журналов составляет не менее 50% в товарообороте;

- ценные бумаги;

- обеспечение питанием учащихся и работников образовательных организаций, реализующих основные общеобразовательные программы, во время учебных занятий;

- мороженое в киосках;

- безалкогольные напитки, молоко, питьевая вода в розлив;

- бахилы в розницу;

- разносная торговля, кроме товаров технически сложных; подлежащих обязательной маркировке; продовольственных товаров, требующих определенных условий хранения и продажи;

- торговля на розничных рынках, ярмарках, выставках, если торговое место не обеспечивает сохранность товара (кроме непродовольственных товаров из Перечня);

- квас, молоко, растительное масло, живая рыба, керосин из автоцистерн;

- сезонная торговля вразвал овощами, фруктами и бахчевыми культурами;

- приём от населения стеклопосуды и утильсырья, кроме металлолома, драгоценных металлов и камней;

- ремонт и окраска обуви;

- изготовление и ремонт металлической галантереи и ключей;

- присмотр и уход за детьми, больными, престарелыми и инвалидами;

- реализация изготовителем изделий народных художественных промыслов;

- вспашка огородов и распиловка дров;

- услуги носильщиков на вокзалах и портах.

Обратите внимание, что из перечня статьи 2 закона № 54-ФЗ исчезла продажа билетов для проезда в общественном транспорте в салоне транспортного средства. То есть, с 1 июля 2021 года при пассажирских перевозках надо применять ККТ

Однако штрафы за неприменение кассовой техники водителями и кондукторами в салонах транспорта не будут налагаться ещё год – до 1 июля 2021 года (закон от 03.07.2019 № 171-ФЗ).

- Аптечные организации, находящиеся в сельских ФАП, а также обособленные подразделения медицинских организаций в сельских населенных пунктах, где нет аптек.

- Расчёты в отдалённых или труднодоступных местностях, указанных в перечне, утверждённом органом государственной власти субъекта Российской Федерации. Что касается местностей, отдалённых от сетей связи, то критерием здесь является численность населения не более 10 тысяч человек. В таких местностях ККТ применяется, но без обязательного подключения к интернету и онлайн-передачи данных в ФНС.

- Оказание услуг населению в сфере образования, физкультуры и спорта, в области культуры. ТСЖ и ЖСК при оказании услуг своим членам в рамках уставной деятельности и при приёме платы за жилое помещение и коммунальные услуги. В отношении этих услуг сделана оговорка: освобождение от ККТ не распространяется на расчёты наличными деньгами и с предъявлением электронного средства платежа при условии непосредственного взаимодействия с покупателем. То есть, обычные расчёты картой (не онлайн) под освобождение не подпадают.

В статьях 1.2 и 2 закона «О контрольно-кассовой технике» № 54-ФЗ есть ещё несколько ситуаций, позволяющих не применять ККТ или применять её в особом порядке, например, вне места расчётов. Но основные из них мы уже привели. За подробностями рекомендуем обращаться к первоисточнику.

Кто должен применять онлайн кассы?

Существуют следующие сроки перехода на новые кассовые аппараты:

- С 2016 года – в добровольном порядке можно было регистрировать кассовый аппарат с выходом в интернет любому хозяйствующему субъекту.

- С февраля по июнь 2017 года (переходный период) — в это время все субъекты у которых закончилось ЭКЛЗ на старых ККТ должны начать использовать новые кассы, поскольку старые аппараты перестали регистрировать. В это время переход осуществляли субъекты на УСН и ОСНО, так как для них использование ККТ является обязательным, а ЭКЛЗ после февраля не регистрировали.

- С 31 марта 2017 года — В поправках и комментариях к законодательству об онлайн-кассах было установлена обязательность применения этих машин продавцами алкогольной продукции. При этом к алкогольной продукции приравняли пиво и слабоалкогольные коктейли. Исключение только получили субъекты, которые реализовали пиво и применяли единый налог на вмененный доход (ЕНВД) и патентную систему налогообложения (ПСН).

- С 1 июля 2017 года — с данной даты начать применять онлайн-касс должны были все субъекты бизнеса, применяющие общую и упрощенную систему обложения налогом.

- С 1 июля 2018 года — Начать применение онлайн касс должны все предприятия и ИП, независимо от используемой системы налогообложения. То есть с этой даты онлайн кассы необходимо применять ИП на ЕНВД и ПСН, а также юрлицам на ЕНВД.

Внимание! Кассы онлайн что это и кто должен их применять с 2017 года, а кто с 2018 читайте в этой статье.

Подготовка к постановке на учет в налоговой службе

Предварительный этап государственной регистрации онлайн-кассы подразумевает осуществление ряда обязательных действий.

Покупка устройства онлайн-кассы

Приобретаемый аппарат онлайн-кассы должен соответствовать всем нормативным требованиям.

Как вариант, допускается модернизация уже имеющегося устройства ККТ, оснащенного ЭКЛЗ-регистратором, до уровня аппарата онлайн-кассы.

Регистрация аккаунта налогоплательщика на веб-сайте ФНС

Онлайн регистрация персонального кабинета налогоплательщика осуществляется непосредственно на веб-сайте ФНС. Это необходимо сделать, если, конечно, у хозяйствующего субъекта, регистрирующего онлайн-кассу, пока еще отсутствует аккаунт на интернет-ресурсе nalog.ru

Электронная подпись (КЭП)

Оформление квалифицированной электронной подписи (КЭП) владельца онлайн-кассы, необходимой для дистанционного документооборота с фискальным органом.

Оформление квалифицированной электронной подписи (КЭП) владельца онлайн-кассы, необходимой для дистанционного документооборота с фискальным органом.

Последующая интеграция КЭП с персональным кабинетом налогоплательщика на веб-сайте ФНС осуществляется согласно порядку, предусмотренному удостоверяющим центром – эмитентом (изготовителем) подписи.

Подключение онлайн-кассы к персональному компьютеру

Чтобы осуществить процедуру постановки аппарата ККТ на учет в ФНС, следует подключить само устройство онлайн-кассы к персональному компьютеру.

Это требуется для дальнейшего осуществления всех необходимых действий, связанных с удаленной регистрацией аппарата ККТ на веб-сайте ФНС через интернет.

Сроки отправки сведений в ФНС

Согласно статьи 4.1 закона 54-ФЗ программное обеспечение онлайн-кассы блокирует формирование фискального признака, если в его базе уже есть сформированные, но не переданные в ОФД документы. Утверждение справедливо в отношении документов, которые не передавались более тридцати дней.

Таким образом, если касса работала в режиме оффлайн в течении месяца, можно продолжать пробивать чеки. Но это уже не будет являться платежным документам. К тому же, подобный вариант развития событий предусмотрели производители кассовых аппаратов. Если в течении месяца устройство работает без подключения к Интернету, оно блокируется программным методом.

Как применять утилиту для регистрации ККТ

Утилита нужна для фискализации кассы после того, как она будет зарегистрирована. Данные о ней уже хранятся на портале ФНС, так что вы можете просто открыть информацию о конкретном аппарате и параллельно запустить утилиту от производителя (например, для касс АТОЛ утилита предоставляется в процессе продажи).

Определение кассы, подключенной по USB или Bluetooth, производится автоматически. После чего нужно нажать кнопку «Зарегистрировать».

Внимание! Проверьте, совпадают ли параметры даты и времени в аппарате с серверными. Лучше уточнить по серверу Google.. Вам будет предложено заполнить информацию по ККТ, как на сайте налоговой

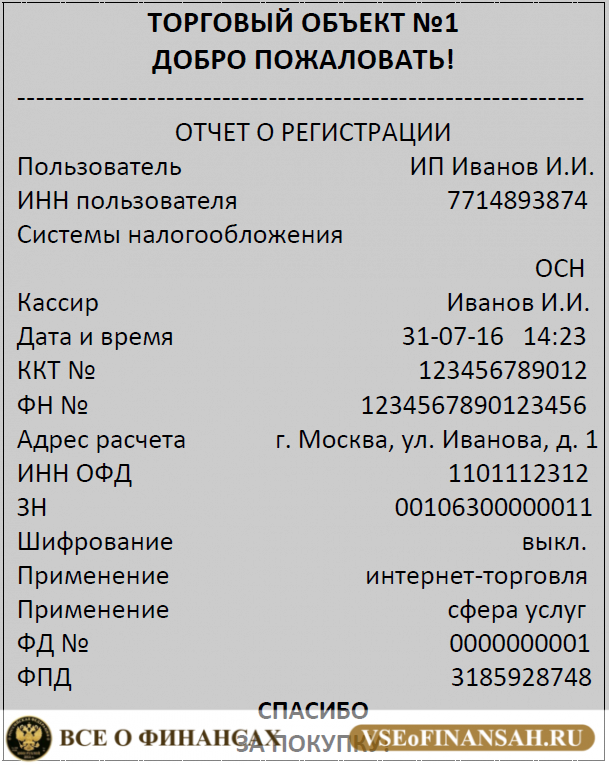

Наиболее верный способ избежать ошибки при заполнении – копипаст: скопируйте и вставьте с сайта в поля утилиты. Пройдя все этапы и проверяя информацию, можно нажать на кнопку «Выполнить» и завершить процесс регистрации. Вам будет предоставлен примерно такой отчет:

Вам будет предложено заполнить информацию по ККТ, как на сайте налоговой. Наиболее верный способ избежать ошибки при заполнении – копипаст: скопируйте и вставьте с сайта в поля утилиты. Пройдя все этапы и проверяя информацию, можно нажать на кнопку «Выполнить» и завершить процесс регистрации. Вам будет предоставлен примерно такой отчет:

Продублируйте завершение регистрации в личном кабинете на сайте ИФНС. Сделайте это в течение первых суток после регистрации в утилите. Проверьте и подпишите электронной подписью, после чего нажмите кнопку подтверждения. Карточка о кассе будет добавлена в ваш личный профиль на сайте nalog,ru.

Внимание! Если в процессе эксплуатации ККТ будет заменен фискальный накопитель, изменения нужно будет внести в эту карточку на сайте. Все изменения скрепляются усиленной электронной подписью.

Ввод данных ККТ в личном кабинете налогоплательщика

Документы для регистрации онлайн касс в налоговой не понадобятся, постановка на учет производится без них. Нужны будут лишь данные, которые запрашивает сайт. Необходимо зайти в личный кабинет налогоплательщика и выбрать раздел «Учет контрольно-кассовой техники». Затем выбрать вкладку «Зарегистрировать ККТ» и затем: «Заполнить параметры заявления вручную». Осталось заполнить анкету, чтобы начать регистрироваться. Пошаговый список:

- указать адрес установки новой ККТ (в случае с ИП – прописка);

- указать название объекта установки новой ККТ;

- найти в предложенном ИФНС списке модель и номер ККТ, данные должны строго совпасть;

- найти в предложенном ИФНС списке модель и номер фискального накопителя;

- найти в предложенном ИФНС списке назначение ККТ, целевое использование;

- необходимо указать оператора ФД, с которым был ранее заключен договор в режиме онлайн;

- подписать заявление с помощью КЭП.

Важно! Флэш-накопитель, на котором находится электронная подпись (КЭП) лучше всего хранить в сейфе или другом труднодоступном месте. Если кто-то найдёт или украдёт эту флэшку, то он уже сможет с помощью неё совершать действия от чужого имени прежде, чем владелец обнаружит пропажу.. После того, как заявление оформлено и подписано, необходимо пошагово совершить ряд действий для завершения регистрации

В меню ККТ (на самом аппарате) должны быть уже введены данные ОФД, а также касса должна реагировать на оповещение налоговой (выполняется проверка). После того, как подписано заявление, касса выдаёт чек, на котором будет отражена информация о регистрации. В это время на сайте налоговой обновится информация о ККТ и там появится регистрационный номер только что зарегистрированного аппарата. Если этого не произошло, следует обновить описание

После того, как заявление оформлено и подписано, необходимо пошагово совершить ряд действий для завершения регистрации. В меню ККТ (на самом аппарате) должны быть уже введены данные ОФД, а также касса должна реагировать на оповещение налоговой (выполняется проверка). После того, как подписано заявление, касса выдаёт чек, на котором будет отражена информация о регистрации. В это время на сайте налоговой обновится информация о ККТ и там появится регистрационный номер только что зарегистрированного аппарата. Если этого не произошло, следует обновить описание.

Чтобы завершить регистрацию, нужно в онлайне зайти в раздел кабинета налогоплательщика «Учет контрольно-кассовой техники». Затем выбрать появившийся в списке ККТ, и функцию «Завершить регистрацию». Для того, чтобы поставить ККТ на учет и завершить процедуру, необходимо перевести с выданного ККТ чека информацию о регистрации, такую как дату, время получение фискального признака, фискальный признак и номер фискального документа. После отправки информации может пройти какое-то время ожидания. После чего статус ККТ в кабинете налогоплательщика будет: «Зарегистрирован». По итогам процедуры выдается карточка. Результат регистрации легко проверять в работе.

Проверка онлайн кассы в налоговой происходит автоматически. Регистратор позволяет сделать всё быстро и без личного посещения ФНС, что значительно облегчает процедуру: документы для регистрации онлайн кассы в налоговой не требуются, личное присутствие не требуется, система автоматизировано подбирает данные. Главное не допустить ошибку в введении информации и все проверить заранее.

Как работает резервная онлайн-касса?

Резервный кассовый аппарат следует хранить в выключенном состоянии до того времени только в одном случае. Если после работы на нем была закрыта смена, и отчет был отправлен в ОФД.

В вопросах регистрации подобного устройства значительно проще будет тем, у кого есть несколько кассовых аппаратов. Если в такой торговой точке сломался основной аппарат, достаточно подключить резервный, и продолжить работу.

Если у предпринимателя несколько торговых точек, и они расположены в разных зданиях, процедура регистрации каждого из них будет сложнее. При подключении другого аппарата его потребуется регистрировать в личном кабинете на сайте ФНС. Процедура занимает сутки.

Зарегистрируем и настроим онлайн-кассу в кратчайшие сроки

Со сломанным оборудованием необходимо поступать следующим образом. Если его удалось починить, но в момент поломки не все данные были корректно записаны, необходимо сделать чек коррекции. Если работоспособность восстановить не удалось, данные о торговых операциях необходимо изъять из памяти устройства. Затем отправить их в ФНС с обязательными пояснениями того, кто работал на этом аппарате.

Документы для регистрации онлайн кассы

Независимо от того, регистрируете вы через интернет, или в отделении ИФНС, вам понадобится указывать сведения, содержащиеся в различных документах. При самостоятельной регистрации вы переносите сведения из документов в компьютер, при обращении в ИФНС – подаете их вместе с заявлением на бумажном бланке.

Список документов, которые понадобятся для регистрации онлайн кассы в налоговой службе:

- Документ, удостоверяющий личность (паспорт).

- Свидетельство о государственной регистрации ИП или юридического лица.

- Индивидуальный номер налогоплательщика (ИНН).

- Договор с оператором фискальных данных.

- Паспорт контрольно-кассовой техники.

- Документация на фискальный накопитель.

- Печать, если есть.

- Доверенность на третье лицо, если это необходимо.

Что нужно сделать перед тем, как зарегистрировать ККТ в ИФНС

- подключается к интернету и обеспечивает передачу сведений о продажах в налоговый орган через оператора фискальных данных в режиме реального времени;

- способна осуществлять расчеты с применением банковских карт;

- имеет фискальный накопитель информации о продажах, сохраняющий эти данные за определенный период и так же, как и сама ККТ, подлежащий регистрации в налоговом органе;

- дает возможность не только печати всех создаваемых документов (в т. ч. сохраненных в фискальном накопителе), но и их формирования в электронном виде;

- обеспечивает формирование документов с определенным (расширенным по сравнению с ранее применявшейся техникой) набором реквизитов, которые зашифровываются в штрих-коде.

Приобретаемая ККТ и фискальный накопитель к ней (подлежащий замене по мере его заполнения информацией или истечения срока действия) должны быть обязательно включены в соответствующие государственные реестры. Наличие договора с ЦТО для регистрации теперь необязательно. Но обязательным условием применения онлайн-ККТ становится заключение договора с оператором фискальных данных.

О том, нужна ли ККМ «упрощенцу», читайте в статье «Нужен ли кассовый аппарат при УСН в 2021 году?».

Отсрочка заканчивается, но не для всех

Для некоторых категорий налогоплательщиков законодатели ранее отложили переход на онлайн-кассы. Речь идет, конечно, о налогоплательщиках, объемы доходов у которых сравнительно невелики и для которых расход на приобретение данных ККТ и постановку их на учет является существенным.

Это индивидуальные предприниматели, применяющие ПСНО, а также организации и ИП, являющиеся плательщиками ЕНВД. В соответствии с п. 7.1 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ (в редакции Федерального закона от 03.07.2018 № 192-ФЗ) им было разрешено до 01.07.2019 осуществлять расчеты без применения ККТ при условии выдачи по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа, подтверждающего прием денежных средств за соответствующий товар (работу, услугу)) в порядке, установленном Федеральным законом № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Федерального закона № 290-ФЗ, то есть до 15.07.2016).

Иначе говоря, до указанной даты такие налогоплательщики вправе были не применять ККТ при выполнении названного условия из п. 2.1 ст. 2 Федерального закона № 54-ФЗ в упомянутой редакции. Эта норма предусматривала, что подтверждающий документ выдается в момент оплаты товара (работы, услуги) и должен содержать следующие сведения:

-

наименование документа;

-

порядковый номер документа, дату его выдачи;

-

наименование организации (фамилия, имя, отчество индивидуального предпринимателя);

-

ИНН, присвоенный организации (индивидуальному предпринимателю), выдавшей (выдавшему) документ;

-

наименование и количество оплачиваемых приобретенных товаров (выполненных работ, оказанных услуг);

-

сумму оплаты, осуществляемой наличными денежными средствами и (или) с использованием платежной карты, в рублях;

-

должность, фамилию и инициалы лица, выдавшего документ, и его личную подпись.

Правда, в полной мере послаблением могли воспользоваться «вмененщики» и предприниматели на патенте – кроме тех, кто занимается розничной торговлей или оказанием услуг общественного питания (пп. 6 – 9 п. 2 ст. 346.26, пп. 45 – 48 НК РФ). На юридических лиц, работающих в этих сферах деятельности, данное послабление вовсе не распространялось, а ИП могли им воспользоваться только при отсутствии работников, с которыми заключены трудовые договоры.

Аналогичное послабление было сделано для организаций и индивидуальных предпринимателей, выполняющих работы (оказывающих услуги) для населения (п. 8 ст. 7 Федерального закона № 290-ФЗ). Оно также не касалось организаций и индивидуальных предпринимателей, имеющих работников, с которыми заключены трудовые договоры, и оказывающих услуги общественного питания.

Это послабление позволяло при оказании услуг населению не применять ККТ при условии выдачи соответствующих БСО в порядке, установленном п. 2 ст. 2 Федерального закона № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Федерального закона № 290-ФЗ, то есть до 15.07.2016), до 01.07.2019 (данный порядок предусмотрен Постановлением Правительства РФ от 06.05.2008 № 359).

Наконец, организации и индивидуальные предприниматели, осуществляющие торговлю с использованием торговых автоматов, не имеющие работников, с которыми заключены трудовые договоры, тоже были вправе не применять контрольно-кассовую технику до 01.07.2019 (п. 11.1 ст. 7 Федерального закона № 290-ФЗ).

С указанной даты налогоплательщики перечисленных категорий должны применять ККТ в общем порядке, – за исключением индивидуальных предпринимателей, не имеющих работников, с которыми заключены трудовые договоры, независимо от режима налогообложения. Они при реализации товаров собственного производства, выполнении работ, оказании услуг вправе не применять ККТ при расчетах за такие товары, работы, услуги до 01.07.2021 (ст. 2 нового закона).

Эти индивидуальные предприниматели в случае заключения трудового договора с работником обязаны в течение 30 календарных дней с даты заключения такого договора зарегистрировать ККТ.