Уплата 1% при доходе выше 300000 для ип

Содержание:

- Платежное поручение на уплату фиксированного взноса в ПФР

- Когда можно не платить страховые взносы

- Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования

- Видео: 1% при доходе ИП более, чем 300 000 руб в 2021 году

- Фиксированные взносы ИП-2019: расчет, КБК, сроки

- РСВ за 1 квартал 2021 года: бланк, образец заполнения и порядок сдачи

- Особенности дополнительных взносов ИП в ПФР с доходов свыше 300 000 рублей

- Как уменьшить суммы налогов к выплате за счет страховых взносов

- Что считать доходом при расчете страховых взносов

Платежное поручение на уплату фиксированного взноса в ПФР

Общие реквизиты

Платежное поручение на уплату страховых взносов в фиксированном размере, зачисляемых в бюджет ПФР, формируется с помощью документа Платежное поручение в разделе Банк и касса — Банк — Платежные поручения — кнопка Списание. При этом необходимо правильно указать вид операции Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов:

- через раздел Главное — Задачи — Список задач;

- через раздел Банк и касса — Платежные поручения по кнопке Оплатить — Начисленные налоги и взносы.

Необходимо обратить внимание на заполнение полей:

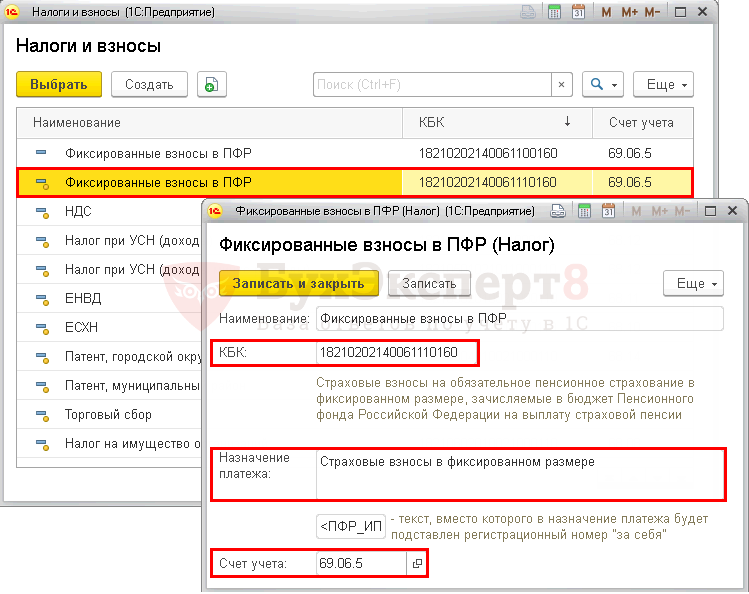

Налог — Фиксированные взносы в ПФР, выбирается из справочника Налоги и взносы.

Фиксированные взносы в ПФР предопределены в справочнике Налоги и взносы. Для них заданы параметры:

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа;

- счет учета взносов.

- Вид обязательства — Взносы с доходов свыше предела. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении. В данном случае КБК будет указан тот же, что и при Виде обязательства Взносы, постоянная часть.

- Очередность платежа — 5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет, уплачиваемых по сроку ().

Реквизиты получателя — ИФНС

Так как получателем взносов является налоговая инспекция, в которой зарегистрирован ИП, именно ее реквизиты необходимо отразить в документе Платежное поручение.

- Получатель — ИФНС, в которую платятся взносы, выбирается из справочника Контрагенты.

- Счет получателя — банковские реквизиты налогового органа, указанного в поле Получатель.

Реквизиты платежа в бюджет

В данной форме необходимо проверить заполнение полей:

КБК — 18210202140061110160 «Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии». КБК подставляется автоматически из справочника Налоги и взносы;

- Код ОКТМО — код территории места регистрации ИП. Значение заполняется автоматически из справочника Организации.

- Статус плательщика — 09-налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) — индивидуальный предприниматель.

- УИН —, т. к. УИН можно указать только из информации в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа).

- Основание платежа — ТП—платежи текущего года, проставляется при уплате взносов по сроку.

- Налоговый период — ГД—годовой платеж, так как взносы уплачиваются за налоговый период — год.

- Год — 2017, т. е. год, за который уплачиваются взносы.

- Номер документа — ;

- Дата документа — 0-значение не указывается.

Узнать подробнее о реквизитах платежей в бюджет в статье Реквизиты платежного поручения.

Назначение платежа — заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать;

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Когда можно не платить страховые взносы

То, что ИП временно прекратил работу, не освобождает его от обязанности платить фиксированные страховые взносы. Пока он стоит на учете в налоговой инспекции как предприниматель, взносы платить необходимо, поэтому мы рекомендуем сниматься с учета при длительных паузах в работе. Однако есть ряд ситуаций, в которых зарегистрированный ИП может не платить страховые взносы. Все случаи перечислены в пункте 7 статьи 430 Налогового кодекса:

- служба в армии;

- уход за ребёнком до 1,5 лет;

- уход за инвалидом 1 группы, ребёнком-инвалидом или человеком старше 80 лет;

- необходимость уехать вместе с супругом-военнослужащим в местность, где невозможно вести бизнес;

- необходимость уехать вместе с супругом-дипломатом или консулом за границу.

Обязательное условие для освобождения от взносов — отсутствие предпринимательской деятельности. Если в отпуске по уходу за ребёнком вы продолжаете работать, то освобождения от уплаты страховых взносов не получаете.

Чтобы освободиться от уплаты взносов по одному из перечисленных оснований, подайте в налоговую заявление об освобождении от уплаты взносов и приложите подтверждающие документы. Подтвердить отсутствие деятельности можно налоговой декларацией с нулевыми доходами.

Подтверждающие документы для каждого конкретного случая перечислены в письме ФНС «Об освобождении от уплаты страховых взносов».

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования

|

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2017 года) |

182 1 02 02101 08 1011 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (пени по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2017 года) |

182 1 02 02101 08 2011 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (суммы денежных взысканий (штрафов) по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2017 года) |

182 1 02 02101 08 3011 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

182 1 02 02101 08 1013 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (пени по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

182 1 02 02101 08 2013 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (проценты по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

182 1 02 02101 08 2213 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (суммы денежных взысканий (штрафов) по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

182 1 02 02101 08 3013 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2017 года) |

182 1 02 02103 08 1011 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (пени по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2017 года) |

182 1 02 02103 08 2011 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (суммы денежных взысканий (штрафов) по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2017 года) |

182 1 02 02103 08 3011 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

182 1 02 02103 08 1013 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (пени по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

182 1 02 02103 08 2013 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (суммы денежных взысканий (штрафов) по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

182 1 02 02103 08 3013 160 |

Видео: 1% при доходе ИП более, чем 300 000 руб в 2021 году

> > > > 22.12.2018 , , Добрый день, уважаемые ИП!

Записал небольшое видео на 15 минут, в котором рассказываю о том, как считать 1% при доходе более, чем 300 000 рублей в год в 2021 году. Надеюсь, что я заранее ответил на большинство вопросов в этом ролике.

- Куда платить этот 1%?

- Как считается доход ИП в зависимости от системы налогов?

- А если есть совмещение систем налогов?

- Каков максимальный размер взносов ИП на пенсионное страхование в 2021 году?

- Несколько примеров расчета в онлайн-калькуляторе.

- Какие произошли изменения для ИП на ОСН и ИП на УСН «доходы минус расходы»?

- Как считать 1% при превышении годового дохода в 2021 году?

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке: P.S.

Кстати, не забудьте оплатить взносы «за себя» за 2021 год до 31 декабря.

Лучше это сделать заранее =) Подробная статья про взносы 2021 здесь: Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2021 год:

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2021 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Получайте самые важные новости для ИП на Почту!

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать.

Будьте в курсе изменений! Нажимая на кнопку «Подписаться!», Вы даете , обработку своих персональных данных и соглашаетесь с .

Как платить взносы с выручки более 300 000 руб.

И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

за 2021 год: какие взносы и когда

Добрый день, уважаемые ИП! Скоро ИП массово начнут платить 1% от суммы, превышающей 300 000 рублей годового дохода, по итогам 2021 года. Особенно ИП на УСН для того, чтобы сразу сделать налоговый вычет из аванса по УСН за 1 квартал 2021 года.

Собственно, многие уже заплатили.

А значит, у ИП опять появится много вопросов о том, как правильно посчитать этот 1%, куда платить, на какие КБК, и так далее и так далее… И чтобы не объяснять каждому комментатору к прошлым статьям, написал отдельную заметку в виде “Вопрос/Ответ”. Напомню, что оплатить этот 1 процент необходимо до 1-го июля 2021-го. Причем, лучше не откладывать платеж до самого последнего дня.

Например, доход ИП на УСН 6% без сотрудников за полный 2021 год составил 500 000 рублей. Ему следует заплатить на пенсионное страхование “за себя”:

- А 2000 рублей, которые получились в нашем примере, необходимо оплатить до 1-го июля 2021 года.

- Причем, 26545 рублей нужно было оплатить до 31 декабря 2021 года

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке: https://www.youtube.com/c/DmitryRobionek Есть ограничение сверху по обязательному взносу на пенсионное страхование.

Дело в том, что максимальная сумма страховых взносов на пенсионное страхование за 2021 году ограничена предельной величиной

Она рассчитывается по следующей формуле: 26545*8= 212 360 рублей Кстати, обратите внимание, что начиная с 2021 года, МРОТ больше НЕ влияет на размер обязательных взносов ИП “за себя”

Дело в том, что срок оплаты 1% от суммы, превышающей 300 000 рублей годового дохода ИП, перенесен.

Я писал об этом важном изменении отдельную новость: Разумеется, особенно для ИП на УСН, чтобы сразу сделать налоговый вычет из аванса по УСН за первый квартал 2021 года. Да, можно

Фиксированные взносы ИП-2019: расчет, КБК, сроки

Все про правила расчета взносов ИП. Как рассчитать взносы в разных ситуациях?

На какие КБК и когда придется платить?

Фиксированными взносами назывались страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование, уплачиваемые индивидуальными предпринимателями, адвокатами, нотариусами и иными лицами, занимающимися частной практикой. До 2014 года фиксированные взносы были действительно фиксированными (устанавливаемые на год) и одинаковыми для всех уплачивающих их лиц.

Затем вступили в силу поправки в законодательство, изменяющие порядок исчисления взносов и по сути взносы перестали быть фиксированными.

А с 2021 года такое название убрано из нормативных документов. Мы же продолжим называть эти взносы фиксированными для удобства и потому, что название привычно для предпринимателей.

С 2017 года порядок уплаты фиксированных страховых взносов регулируется главой 34 Налогового кодекса и уплачиваются взносы не во внебюджетные фонды, а в территориальные налоговые инспекции по месту регистрации ИП. Взносы в фиксированном размере обязательны к уплате всеми индивидуальными предпринимателями, независимо от системы налогообложения ИП, ведения хозяйственной деятельности и наличия доходов. В частности, если ИП работает где-то по трудовому договору, и за него уплачиваются страховые взносы работодателем, это не является основанием для освобождения от уплаты взносов, исчисленных в фиксированном размере.

Обратите внимание, что с 2010 года взносы уплачиваются также теми ИП, которые в прошлые годы пользовались льготами: военные пенсионеры платят взносы наравне со всеми остальными предпринимателями. С 2013 года можно не уплачивать фиксированные взносы за следующие периоды: служба по призыву в армии; период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более трех лет в общей сложности; период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом

Как ИП должен платить 1% в ПФР при доходе свыше 300 тысяч рублей в год при применении ЕНВД

С дохода свыше 300 тыс. рублей 1% от суммы превышения лимита не позднее 1 июля 2021 года, не позднее 1 июля 2021 года.Для расчета 1% от суммы превышения лимита в 300 000 рублей, предприниматели, которые работают на Едином налоге на вмененный доход (ЕНВД) берут в учет вмененный доход, а не реальный размер полученной прибыли.Напомним, что вмененный доход для ИП на ЕНВД определяется на основании статьи 346.29 НК РФ и рассчитывается по следующей формуле:ВД = БД * сумму ФП * К1 * К2 где:ВД — вмененный доход;БД — базовая доходность;ФП — физический показатель;К1 и К2 — корректирующие коэффициенты.Для определения годового дохода ИП на ЕНВД необходимо сложить вмененные доходы по декларациям (1–4 квартал). Данная информация наиболее актуальна для индивидуальных предпринимателей, осуществляющих виды деятельности с наибольшей базовой доходностью, а именно:- Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств;- Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющей торговые залы;- Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей.Индивидуальные предприниматели – налогоплательщики ЕНВД для отдельных видов деятельности, не производящие выплат и иных вознаграждений физическим лицам, уплатившие страховые взносы, исчисленные как 1% от суммы дохода, превысившей по итогам расчетного периода (календарного года) 300 000 руб., вправе учесть указанные суммы при исчислении единого налога в том налоговом периоде (квартале), в котором произведена их уплата. Например: на сумму уплаченного в январе 2021г.

в фиксированном размере платежа за 2017 год можно уменьшить ЕНВД за 1 квартал 2021г.; уплаченного в декабре 2021 г. за 2021 год – за 4 квартал 2021г.

и по аналогии.Кроме

РСВ за 1 квартал 2021 года: бланк, образец заполнения и порядок сдачи

Срок платежа в пенсионный с 1 января по 31 декабря отчетного года. Срок уплаты дополнительного 1% с 1 января текущего года до 1 апреля(с 2018 года(за 2017 год) — до 1 июля) следующего года. Можно платить взнос частями. Например, при ЕНВД нужно (при УСН желательно) платить поквартально, чтобы из налога вычитать. При неуплате платежа ИП в ПФР в срок предусмотрена пеня в размере 1/300 умноженная на ставку рефинансирования в день. Калькулятор пени

С 2012 года ИП не сдает отчетность в ПФР (кроме глав крестьянских хозяйств). За 2010 год было РСВ-2, ранее АДВ-11.

Почему КБК обычного ПФР и для превышения 300 т.р. совпадают с 2017 года? Платим на один КБК с 2017 года — они совпадают(письмо Минфина от 07.04.2017 № 02-05-10/21007).

КБК здесь верные.

C 22 февраля 2018 года ввели новый КБК для платежей свыше 1% страховых взносов — 182 1 02 02140 06 1210 160 (приказ от 27.12.2017 № 255н). Однако потом его отменили (приказ от 28.02.2018 № 35н). По дополнительному проценту КБК не меняется.

| Вид платежа | До 2017 года (за любой год — 2016, 2015 и пр.) | После 2017 года(за любой год — 2017, 2018, 2019 и пр.) |

|---|---|---|

| Страховые взносы на пенсионного страхование ИП за себя в ПФР в фиксированном размере (исходя из МРОТ) | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на пенсионного страхование ИП за себя в ПФР с доходов, превышающих 300 000 руб. | 182 1 02 02140 06 1200 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на медицинское страхование ИП за себя в ФФОМС фиксированном размере (исходя из МРОТ) | 182 1 02 02103 08 1011 160 | 182 1 02 02103 08 1013 160 |

Сколько времени хранить платёжки? В течение 6 лет после окончания года, в котором документ последний раз использовался для начисления взносов и составления отчетности (Пункт 6 части 2 статьи 28 Федерального закона от 24.07.09 № 212-ФЗ) или 5 лет (п. 459 Приказ Минкультуры России от 25.08.2010 N 558)

Это право есть только при нулевом доходе за год, поэтому смысла от него почти нет.

С 2017 года сохраняется право не платить взносы. Однако регулируется оно другими законами.

Плательщики, указанные в подпункте 2 пункта 1 статьи 419 настоящего Кодекса, не исчисляют и не уплачивают страховые взносы на обязательное пенсионное страхование и обязательное медицинское страхование за периоды, указанные в пунктах 1 (в части военной службы по призыву), 3, 6 — 8 части 1 статьи 12 Федерального закона от 28 декабря 2013 года N 400-ФЗ «О страховых пенсиях», а также за периоды, в которых приостановлен статус адвоката и в течение которых ими не осуществлялась соответствующая деятельность.(п.7 ст. 430 НК Глава 34 Страховые взносы)

Теперь смотрим 400-ФЗ ст.12 Закона о страховых пенсиях:

1) период прохождения военной службы, а также другой приравненной к ней службы

3) период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более шести лет в общей сложности;

6) период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

7) период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности;

8) период проживания за границей супругов работников, направленных в дипломатические представительства и консульские учреждения Российской Федерации, постоянные представительства Российской Федерации при международных организациях, торговые представительства Российской Федерации в иностранных государствах, представительства федеральных органов исполнительной власти, государственных органов при федеральных органах исполнительной власти либо в качестве представителей этих органов за рубежом, а также в представительства государственных учреждений Российской Федерации (государственных органов и государственных учреждений СССР) за границей и международные организации, перечень которых утверждается Правительством Российской Федерации, но не более пяти лет в общей сложности;

Однако, можно не платить только если в вышеуказанные периоды предпринимательская деятельность не осуществлялась (доход 0 рублей) (ст. 430 п.8 НК РФ). Необходимо представление документов, подтверждающих отсутствие деятельности в указанные периоды. Как вы понимаете проще просто закрыть ИП.

Вы обязаны платить взносы ИП в ПФР даже если за вас взносы платит работодатель в рамках трудового или гражданско-правого договора. Этот вопрос не спорный с законодательной точки зрения и шансы оспорить его через суд нулевые. Смотрите Письмо Минфина России от 19.02.2019 № 03-15-05/10358.

Добровольные взносы в ФСС ИП платить не имеет смысла если вы работаете по найму.

Особенности дополнительных взносов ИП в ПФР с доходов свыше 300 000 рублей

Страховые взносы индивидуальных предпринимателей, отчисляемые в ПФР, состоят из двух позиций:

- фиксированной суммы – назначаемой для всех в равной мере;

- в размере 1 процента от полученных средств от итогов деятельности свыше 300 тыс. руб.

Дополнительными страховыми взносами называют платежи на часть полученных средств, превышающую 300 000 рублей за истекший календарный год, которые ИП платит за себя и наемных служащих.

Ранее размер взносов определялся итоговым значением прожиточного минимума. Но с 2018 года система определения отчислений изменена. Теперь налог на доход не свыше 300 000 руб. назначается в виде фиксированной суммы, назначаемой на общих основаниях для всех бизнесменов.

Размер этих страховых отчислений по годам составляет следующую сумму, если величина поступлений не свыше 300 тыс. руб. (приведено в тыс. руб.):

- 2018 – 26,545;

- 2019 – 29,354;

- 2020 – 32,448.

Такой порядок определен действующим НК РФ в ч. 1 ст. 430.

Кроме страховых взносов в ПФР, платежи, также разделяемые на до и свыше 300 тыс. руб. прибыли, необходимо выплачивать по обязательной составляющей медицинского страхования. Механизм, по которому исчисляют платеж, аналогичен. Разница с страховыми взносами для ПФР состоит в величине зафиксированной части, составляющей с 2018 по 2020 годы соответственно (в тыс. руб.) 5,84; 6,884 и 8,426.

Один процент следует удерживать исключительно от поступлений, составляющих свыше указанного порогового значения. Ознакомиться с тем, как рассчитать налог на полученные деньги свыше 300 000 руб., проще на конкретном примере.

По итогам 2019 года, ИП получил 450 000 рублей.

Размер страхового взноса в ПФР (включая дополнительный) за указанный календарный период будет исчисляться по формуле:

В= 29 354 + (450 000 – 300 000) 1% = 29 354 + 1 500 = 30 854 руб.

Порядок учета дохода, подлежащего учету для удержания налогов, определяется избранной ИП системой налогообложения.

Об особенностях исчисления страховых взносов можно узнать здесь.

Как уменьшить суммы налогов к выплате за счет страховых взносов

Уменьшить сам начисленный налог можно только на режимах УСН «Доходы» и ПСН, а уменьшить налоговую базу, т.е. ту сумму, с которой налог будет рассчитан, можно на УСН «Доходы минус расходы», ЕСХН и на ОСНО.

Наши специалисты могут помочь вам подобрать наиболее выгодный налоговый режим и подскажут, как правилько уменьшить страховые взносы.

Взносы ИП на УСН с объектом налогообложения «Доходы»

Предприниматели на этом режиме, не имеющие работников, имеют право уменьшить начисленный единый налог на всю сумму уплаченных взносов (ст.346.21 НК РФ). Об этом не нужно извещать налоговые органы, а надо отразить уплаченные взносы в Книге учета доходов и расходов и в годовой налоговой декларации по УСН. Рассмотрим несколько упрощенных примеров.

✐Пример ▼

1. ИП, использующий налоговую систему УСН «Доходы» и работающий самостоятельно, получил годовой доход в сумме 380 000 рублей. Рассчитанный налог составил 22 800 руб. (380 000 * 6%). В течение года было перечислено 40 874 руб. страховых взносов, т.е. только фиксированная сумма (дополнительный взнос в 1% от дохода свыше 300 000 рублей ИП перечислит до 1 июля следующего года). Всю сумму единого налога можно уменьшить на уплаченные взносы, поэтому налога к выплате по итогам года не будет вообще (22 800 — 40 874<0).

2. Тот же предприниматель получил годовых доходов на сумму 800 000 рублей. Начисленный налог составил 48 000 руб.(800 000 * 6%), а взносы, уплаченные в течение года поквартально – 45 874 руб., из расчета (40 874 + 5 000 ((800 000 – 300 000) * 1%). Сумма налога к уплате составит только (48 000 – 45 874) = 2 126 рублей.

3. Если же предприниматель на этом режиме использует наемный труд, то он имеет право уменьшить начисленный единый налог за счет сумм уплаченных взносов (при этом учитывают взносы и за себя и за работников) не более чем на 50%.

Рассмотренный выше ИП с годовым доходом 800 000 руб. имеет двух сотрудников и уплатил в качестве взносов за себя и за них 120 000 руб. Начисленный единый налог составит 48 000 руб. (800 000 * 6%), при этом уменьшить его при наличии работников можно только на 50%, т.е. на 24 000 руб. Оставшиеся 24 000 руб. единого налога надо перечислить в бюджет.

Бесплатная консультация по налогам

Взносы ИП на УСН «Доходы минус расходы»

Предприниматели на этом режиме учитывают перечисленные взносы в расходах, тем самым уменьшая налоговую базу для расчета налога. В расходах можно учитывать как взносы ИП за себя, так и взносы за работников. Уменьшить сам налог к выплате они не могут, поэтому сэкономленные суммы будут меньше, чем на УСН «Доходы».

Взносы ИП на общей системе налогообложения

Эти предприниматели включают уплаченные взносы в свои расходы и, таким образом, уменьшают сумму дохода, с которой будет начислен НДФЛ.

Что считать доходом при расчете страховых взносов

Определение базы для расчета взносов ИП зависит от выбранной системы налогообложения:

- на УСН Доходы — доходы от реализации и внереализационные доходы без учета расходов;

- на УСН «Доходы минус расходы» — разница между доходами и расходами.

В нашем сервисе вы можете абсолютно бесплатно подготовить уведомление о переходе на УСН для ИП (актуально на 2021 год):

Создать заявление на УСН бесплатно

- на патентной системе налогообложения- потенциально возможный годовой доход, на основании которого рассчитана стоимость патента;

- на едином сельхозналоге — доходы, учитываемые в целях налогообложения, без вычета расходов;

- на ОСНО – доходы, полученные от предпринимательской деятельности, за минусом профессиональных вычетов.

Если ИП совмещает налоговые режимы, то доходы на разных режимах суммируются.

Чтобы выбрать наиболее выгодную систему налогообложения конкретно для вашего бизнеса, рекомендуем воспользоваться бесплатным советом профессионалов, которые помогут подобрать режим с минимальными выплатами.

Бесплатная консультация по налогам