Кредитные карты с онлайн заявкой от райффайзенбанка в москве

Содержание:

- Требования к заемщику

- Виды кредитных карт

- Лучшие кредитные карты от Райффайзенбанка

- Как правильно пользоваться кредитной картой «110 дней» без %

- Золотая кредитная карта Travel Rewards

- Условия пользования

- Условия пользования льготным периодом

- Правила пользования кредитными картами

- Преимущества и недостатки

- Описание бонусной программы

- Тарифы и условия

- Кредитная карта «110 дней» без процентов

- Как назначаются процентные ставки

- Когда могут отказать в оформлении пластика

- Как открыть и активировать

- Как получить кредитку в Райффайзенбанке

Требования к заемщику

Вы можете стать владельцем кредитной карты Райффайзенбанка, если:

- являетесь гражданином РФ;

- имеете постоянную регистрацию и постоянное место работы на территории РФ;

- возраст на момент предоставления кредита от 23 лет (от 21 года для клиентов, получающих зарплату на счет в банке) и на момент окончания действия кредитного договора не больше 67 лет;

- стаж на последнем месте работы более 3 месяцев;

- доход после налогообложения более 25 000 рублей для Москвы и Санкт-Петербурга, для остальных — 15 000 рублей;

- у Вас есть рабочий телефон или вы знаете номер бухгалтерии/отдела кадров.

Необходимые документы

Для того чтобы оформить карту, необходимы следующие документы:

- Копия паспорта (разворот с фотографией и текущей регистрацией) заемщика.

Для получения более выгодных условий кредитования нужно предоставить один из документов (на выбор), подтверждающих доход:

- справка о доходе по форме 2НДФЛ;

- документ, подтверждающий наличие в собственности автомобиля;

- заграничный паспорт с наличием визы или штампа о пересечении границы РФ (с датой выдачи визы/проставления штампа не ранее 12 месяцев назад);

Дополнительные документы о доходах не требуются клиентам, получающим заработную плату на счет в АО «Райффайзенбанк» по зарплатному проекту с компанией-работодателем.

Виды кредитных карт

| Карта | Основные преимущества |

|---|---|

| «110 дней» | Беспроцентный льготный период до 110 дней, бесплатное обслуживание карты. Выдача по паспорту, без справок о доходах. |

| #всёсразу | Бесплатная доставка, до 52 дней без процентов, до 5% кэшбэка на все покупки по карте. |

| Наличная карта | Снятие наличных без комиссии, бесплатное обслуживание Райффайзен-онлайн. |

| Travel Rewards | Кредитный лимит — до 600 тыс. руб., возврат милями: 1 миля = 30 потраченных рублей. |

| Austrian Airlines | Бесплатное страхование, возврат милями: 1 миля = 60 потраченных рублей. |

| Gold Package | Бесплатное страхование, до 52 дней без процентов. |

| Travel Rewards Premium | Специально выделенная телефонная линия «Premium Line» 24/7, бесплатная услуга «Консьерж-Премиум». |

| Austrian Airlines Black Edition | Бесплатное страхование, обслуживание Райффайзен-онлайн и уведомления об операциях. |

Можно посмотреть подробный обзор одной из карт — «110 дней».

Лучшие кредитные карты от Райффайзенбанка

Банковскую карточку можно получить разу же по приходе в отделение, что очень удобно. Если клиент приходит не впервые и у него уже есть счет или заработная плата через банк, то оформление не занимает более 10 минут. Кредитку можно оформить и онлайн, а забрать просто в отделении. Теперь поговорим о видах и отличиях каждой кредитки.

Все сразу

Оформить кредитную карту Все сразу можно уже на официальном сайте банка онлайн. С помощью этого банковского продукта можно получать до 5% кешбэка на все покупки через пластик. К тому же беспроцентный период для погашения кредитных средств длится целых 52 дня.

Обслуживание пластикового продукта составляет 1490 рублей в год. Оформить ее можно онлайн только по паспорту с бесплатной доставкой домой. Кредитный лимит по кредитке составляет до 600 тысяч рублей. В магазинах-партнерах банка можно получать еще и до 30% скидки на товары и услуги.

110 дней без процентов

Кредитная карта Райффайзенбанка 110 дней без процентов выдается бесплатно с возможностью оформления онлайн только по паспорту. Такие простые условия получения далеко не единственный бонус этого пластикового продукта: бесплатно можно снимать наличные в любых банкоматах, как и за обслуживание карты не берут комиссионный сбор. Зарплатным клиентам кредитную карту в Райффайзенбанке выдают в подарок.

Срок беспроцентного пользования кредиткой до 110 дней, вместе с кредитными средствами на ней можно сохранять и собственный депозит. С первого дня подписания кредитного договора возможно досрочное погашение занимаемой суммы. Платежная система мастеркард предоставляет скидки на авиабилеты, различные услуги и дарит держателям данной кредитки дополнительные бонусы.

Наличная карта

Наличную кредитную карту Райффайзенбанка можно получить для того, чтобы бесплатно снимать наличные и расплачиваться ими по своему усмотрению. За обслуживание кредитной карты Райффайзен банка платят 890 рублей в год или пользуются ею бесплатно, если клиент получает в банке заработную плату.

Процентная ставка для льготных операций от 29%, а от партнеров банка скидка на покупки по карте до 30%. Валюта кредитки возможна только в рублях, в доступе клиента для беспроцентного снятия наличных более 21 тысячи банкоматов сети. Подключенный онлайн-банкинг к карточке бесплатный, через него можно отслеживать средства, оплачивать коммунальные услуги, покупки и т.д.

Travel Rewards

Для заядлых путешественников нет более выгодного предложения, чем кредитный пластик Travel Rewards. Начисляемые за траты по кредитке бонусы можно обменивать на авиабилеты более чем 380 компаний. Условия пользования кредиткой Travel Rewards очень простые: за каждые 30 рублей трат по карте клиент получает 1 милю на бонусный счет.

Для выплат кредитных средств есть беспроцентный период погашения до 52 дней. Условия выдачи кредитного лимита достигают 600 тысяч рублей. Кроме трат на билеты, бонусы можно использовать для бронирования проживания, заказа железнодорожного билета или проката автомобиля, а также для страховки или трансфера.

Сравнительная таблица

Пользование кредитками может стать настоящей проблемой, если изначально выбрать не те условия или пакет услуг по пластику. Взять в пользование средства банка можно быстро, но вот поиск подходящей кредитки по всем параметрам может занять еще много времени. Если его у клиента нет, лучше доверить поиск карты специализированным аналитическим сервисам, где есть полные сравнительные материалы по всем банковским продуктам.

На нашем сайте клиент спокойно может быстро сориентироваться в сроках, процентных ставках и других моментах по таблице и выбрать действительно подходящую кредитку для получения.

| Наименование карты | Кредитный лимит | % ставки | Период беспроц. погашения | Стоимость обслуживания |

| Все сразу | 600 000 ₽ | от 29% | до 52 дней | 1490 ₽ |

| 110 дней без процентов | 600 000 ₽ | от 29% | до 110 дней | Бесплатно |

| Наличная карта | 600 000 ₽ | от 29% | до 52 дней | 890 ₽ |

| Travel Rewards | 600 000 ₽ | от 29% | до 52 дней | 2990 ₽ |

Как правильно пользоваться кредитной картой «110 дней» без %

Главное, что нужно уяснить для правильного использования кредитки – правила длинного льготного периода. Райффайзенбанк позволяет клиентам пользоваться деньгами до 110 дней. Льготный период карты состоит из нескольких периодов – трёх отчетных длиной в месяц и одного платежного длиной в 21 день. Начало отчетного периода зависит от даты оформления карты: первым днем может быть 1, 6, 11, 21 или 26 число месяца.

Раз в год можно менять дату начала отчетного периода в банкоматах Райффайзенбанка.

При этом после каждого отчетного периода по правилам банка идет новый платежный период, который по факту до окончания «льготы» нужен только для внесения минимального платежа. Минимальный платеж по карте может достигать 5%. Если его не внести, то льготный период закончится, а задолженность будет считаться просроченной.

По факту длина льготного периода может варьироваться от 81 до 113 дней. Потому что он начинается не с даты покупки, а с даты начала нового отчетного периода. Например, если вы совершили покупку 31 числа месяца, а новый период будет считаться с 1 числа, то в первый «отчетник» попадет только один день. И уже на следующие сутки начнется второй отчетный период.

Следовательно, в случае карты с началом отчетного периода с 1 числа каждого месяца самая маленькая длина льготного периода будет, если совершить покупку 31 января. В таком случае в грейс попадут:

- 1 день января (первый отчетный период);

- 28 дней февраля (второй отчетный период);

- 31 день марта (третий отчетный период);

- 21 день апреля (платежный период).

Самый длинный льготный период для аналогичной карты получится, если приобрести товар или услугу 1 июля, поскольку два из трёх месяцев отчетного периода будут иметь по 31 дню.

Как только заканчивается последний отчетный период из трёх, наступает время платить по счетам. В течение 21 дня нужно полностью закрыть задолженность во избежание начисления процентов за весь срок пользования денежными средствами. Если не заплатить хотя бы минимум, то задолженность будет считаться просроченной. При погашении всей суммы проценты не будут начислены. В случае, если клиент внес минимальный платеж, но не закрыл долг полностью, на всю сумму будут начислены проценты за прошедшие дни по стандартной годовой ставке, которая действует для конкретной карты.

Золотая кредитная карта Travel Rewards

Кредитка разработана специально для активных путешественников. За оплату услуг на портале iGlobe.ru начисляются бонусные мили. 1000 миль выдается в День Рождения, 500 миль — при совершении трат на сумму от 25 тыс. р., 1 миля — за каждые оплаченные 30 р.

| Годовая процентная ставка | от 29% |

| Беспроцентный срок | до 52 дней |

| Льготный срок при обналичивании | есть |

| Кредитный лимит | до 600 тыс. р. |

| Кэшбэк | до 15% |

| Бонусы | нет |

| Бесплатное использование | нет, 2990 р. |

| Бесконтактное использование | да |

| Для путешествий | мили |

| Выдача по паспорту | нет |

| Наличные в банкоматах других банков | да |

Преимущества:

- Премиальное обслуживание в рамках программы Premium Direct и Premium Banking.

- Возможность подключения программы страхования «Золотая Семейная».

- Скидки до 50% и льготные предложения от партнеров Райффайзенбанка.

- Бесплатное оформление дополнительной кредитки.

Условия пользования

Подробнее сделаю обзор по условиям пользования кредиткой Райффайзенбанка: как работает льготный период (есть нюансы), можно ли увеличить лимит, а также рассмотрим способы погашения задолженности.

Как работает льготный период

Льготный период – это время, в течение которого заемщик может пользоваться деньгами банка и не платить ему за это. Если беспроцентный срок закончился, а клиент не погасил долг, начинается начисление процентов, как по обычному кредиту.

Есть еще один важный параметр, о котором необходимо помнить, – это минимальный платеж, т. е. сумма, которую заемщик обязан вносить ежемесячно в счет погашения. У Райффайзенбанка он составляет до 4 % от размера долга.

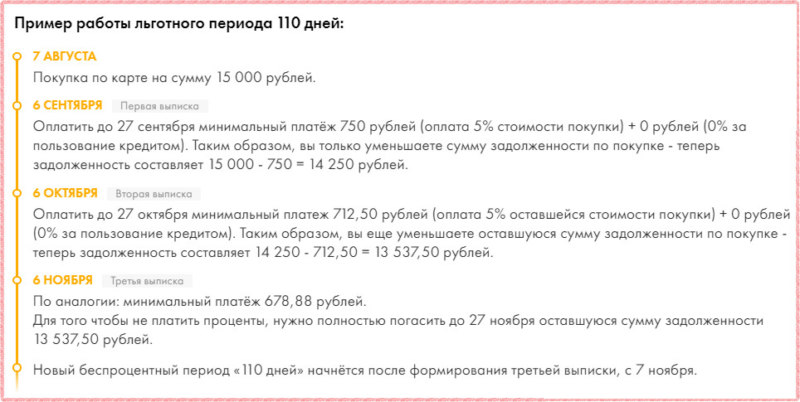

Как работает льготный период по карте “110 дней”:

- После первой покупки с использованием кредитки открывается беспроцентный срок кредитования длиной в 110 дней.

- Банк выделяет внутри основного периода еще 3 промежуточных длиной в 1 месяц. По умолчанию, с 7-го по 7-е число каждого месяца. Клиент может изменить раз в год эти даты.

- В конце каждого промежуточного срока заемщик получает выписку по кредитке с размером минимального платежа, который надо внести в течение следующих 20 дней.

- В конце третьего промежуточного срока клиент получает финальную выписку, где отражен остаток задолженности. Если он полностью ее погасит, то банк не начислит процентов и возобновит кредитный лимит на новый срок.

Стандартная схема работы беспроцентного периода:

Если клиент полностью погасил долг раньше 110-дневного срока, то лимит возобновляется с момента новой покупки с использованием карты.

Если клиент вносил только минимальные платежи, но не погасил полностью весь долг в конце льготного срока, то банк начислит проценты на все расходные операции.

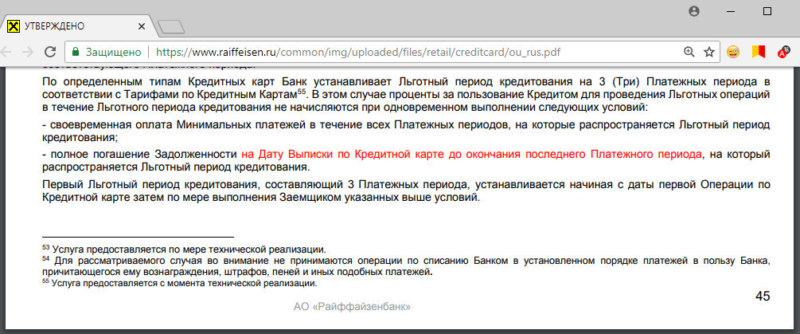

Внимание! Проценты не начисляются при одновременном выполнении следующих условий:

- своевременная оплата минимальных платежей в течение всех платежных периодов, на которые распространяется льготный срок кредитования;

- полное погашение задолженности на дату выписки до окончания последнего платежного периода, на который распространяется льготный срок кредитования.

Если в отчетном периоде не был оплачен минимальный платеж, то все операции по карте, совершенные в течение этого времени, не относятся к льготным.

Как увеличить кредитный лимит

Кредитный лимит – это максимальная сумма, на которую может рассчитывать заемщик при использовании кредитной карты. Устанавливает его банк на основе анализа информации, которую получил от клиента, из других источников, в том числе бюро кредитных историй.

Далеко не все банки рассматривают просьбы заемщиков о повышении лимита. Например, в Тинькофф Банке это автоматически делает робот.

Райффайзенбанк, кроме самостоятельного пересмотра максимально доступной по карте суммы через 6 месяцев, принимает заявление от клиента на повышение лимита в любом отделении. Для этого надо подготовить справку 2-НДФЛ и по форме банка, заверенную на месте работы. Недопущение просрочек в течение последних 6 месяцев тоже является обязательным условием.

Способы погашения задолженности

Банк дает 7 способов погашения задолженности:

- Мобильное приложение “Райффайзен-Онлайн” или интернет-банк.

- Банкоматы Райффайзенбанка.

- Банкоматы Росбанка, МКБ, банка “Открытие” и Газпромбанка.

- Салоны “Билайн”, Kari, “Связной”.

- Терминалы Qiwi.

- Отделения Райффайзенбанка.

- Сервис “Золотая корона”.

Первые 5 вариантов – бесплатные. В отделении банка без комиссии внести деньги в счет погашения кредита можно только от 10 000 ₽. Если меньше, то за операцию придется заплатить 100 ₽.

Обратите внимание, что при переводе с карты другого банка через мобильное приложение или интернет-банк может взиматься комиссия за операцию. Есть ограничения по платежам:

- максимум 150 000 ₽ за один перевод;

- в день не более 300 000 ₽, в неделю не более 500 000 ₽, в месяц не более 600 000 ₽.

При оплате через терминалы МКБ и Росбанка (партнеры Райффайзенбанка):

- до 3 операций в день и не более 45 000 ₽;

- до 10 операций в неделю и не более 300 000 ₽;

- до 15 операций в месяц и не более 450 000 ₽.

Условия пользования льготным периодом

Особенности расчета льготного периода в Райффайзенбанке:

Расчетная дата

Отчетный период

Расчетный период первой покупкеНапример:

первой покупкеНапример:

- Вы получили карту 01.02;

- Совершили покупку 03.02;

- Выписка — 06.02;

- Погашение все задолженности, чтобы не начислили процент — с 07 до 27 февраля;

- Фактическое время ЛП — 25 дней.

В примере, начиная с 07 февраля вы можете тратить сколько угодно в рамках своего лимита, все это уже пойдет в выписку 06 марта с последующим погашением до 27 марта, а в вашу первую выписку попадет всего одна операция — от 3 февраля. Т.о. последующий грейс-период составляет порядка 50 дней.

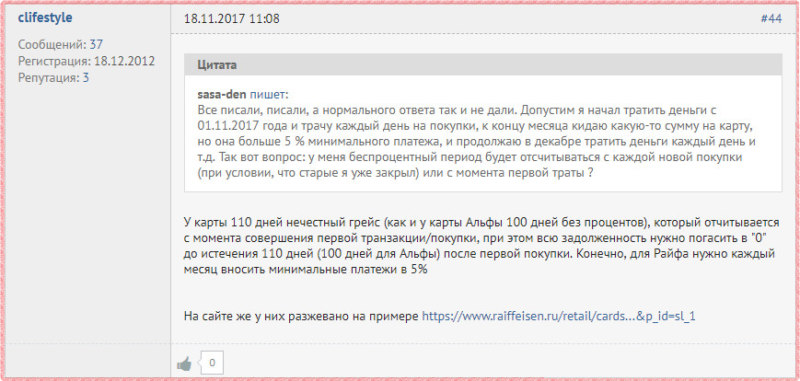

Здесь и далее — по отзывам с банки.ру:

Есть еще такое понятие, как ежемесячный платеж — 5% от расходов за отчетный период. Он применим только к карте 110 дней:

Есть еще такое понятие, как ежемесячный платеж — 5% от расходов за отчетный период. Он применим только к карте 110 дней:

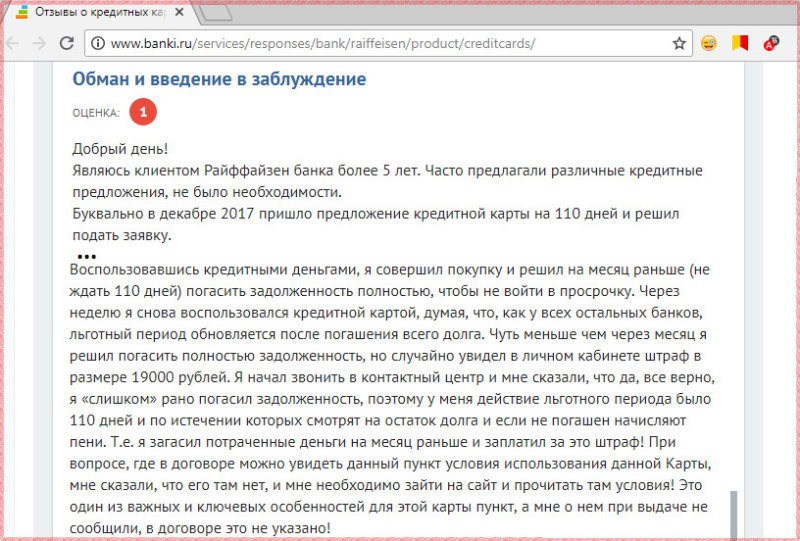

Обратите внимание на хитрое условие кредитной карты 110 дней без процентов от Райффайзенбанка — полное досрочное погашение задолженности не обнуляет льготного периода и не начинает его заново, т.к. по правилам проводится в последний период:

Привилегий или особенностей расчета грейс-периода по кредитным картам Райффайзенбанка для зарплатных клиентов не предусмотрено.

Правила пользования кредитными картами

Каждая карточка имеет свои особенности пользования. К примеру, если в travel rewards есть лимит в 600 тысяч и начисление миль за определенную сумму потраченных рублей, то в пакете услуг travel rewards premium ко всему этому еще бонусом добавляется возможность снять экстренно наличные за границей, если пластик утерян или украден.

Существует своя линия поддержки клиентов 24/7 и онлайн-консьерж. Предоставляется специальная бонусная программа в сфере страхования во время путешествий. Основные правила пользования каждым продуктом прописаны в договоре, а с общими положениями по каждому пластику можно ознакомиться на соответствующей странице сайта.

Преимущества и недостатки

У некоторых карт реализован вполне существенный кэшбэк — это плюс для тех, кто часто расплачивается кредиткой за различные товары и услуги. Кроме того, возможность избежать оплаты за обслуживание и даже за снятие наличных — при условии, что клиент тратит кредиткой средства больше определенного порога, — это поощрение и стимул для тех, кто и так много тратит безналом. Большой льготный период открывает в кредитках Райффайзена потенциал неисчерпаемой рассрочки на любой товар.

Минус заключается в достаточно дорогом снятии наличности, малом количестве отделений банка и довольно ощутимой стоимости обслуживания. Поэтому перед оформлением кредитки стоит тщательно взвесить, не обойдется ли такой инструмент потерями, а не приобретениями.

Описание бонусной программы

Кредитная карта «Все сразу» автоматически подключена к бонусной программе. При совершении операций по карте на счет клиента начисляется определенное количество баллов. Набранные бонусы он может потратить на любые предлагаемые вознаграждения.

За каждые 50 потраченных рублей банк начислит 1 балл. Увидеть количество накопленных бонусов, держатель сможет в личном кабинете. Логин и пароль, от которого приходят на телефон автоматически, после совершения первой операции по карте.

Вознаграждения на выбор состоят из:

- Сертификаты партнеров;

- 5% кэшбек за все покупки, возвращается на карту;

- Поездки на Яндекс Такси;

- Клиент может воспользоваться накопленными баллами в виде миль во время путешествий.

Тарифы и условия

Кредитные карты банка относятся к системам VISA и MasterCard. Доступны как тарифы Classic и Gold. Держатели премиумных вариантов имеют дополнительные преимущества: увеличенные скидки у компаний-партнеров, бонусы за покупку авиабилетов и заказ отелей, консьерж-сервис и доступ в бизнес-залы аэропортов мира.

Райффайзенбанк предлагает несколько вариантов карт, рассчитанных на разные категории потребителей:

- Среди самых популярных продуктов «110 дней без процентов», адресованная клиентам, умеющими планировать свои расходы.

- «Наличная» с беспроцентным снятием средств в банкоматах.

- Любителям шопинга подойдут карты «Кэшбэк» и «Кэшбэк Премиум», гарантирующие повышенный процент со всех покупок.

- В кредитном портфеле Райффайзенбанка есть предложения для бизнесменов, путешественников, людей, часто летающих в командировки и нуждающихся в идеальном сервисе.

Все карты гарантируют высокий кредитный лимит до 700 000 рублей. Для премиумных вариантов он может быть увеличен. Пользователям положены скидки от партнеров банка, бонусные мили, возврат процента с покупок. Процентная ставка варьируется в зависимости от типа карты.

Кредитная карта «110 дней» без процентов

Кредитка с лимитом до 600 000 рублей и 0% в течение 110 дней – это реальность. Оформите карту Райффайзенбанк и получите деньги в тот же день.

Основные условия

По кредитной карте клиенту доступно до 600 000 рублей. Беспроцентный период до 110 дней действует на любые покупки. Главное условие – своевременно вносить минимальный платеж, который составляет 4% долга на дату выписки.

За снятие наличных и переводы комиссия не взимается в месяц открытия карты и следующий за ним, затем она составит 3% суммы операции + 300 рублей. Снять наличные в сторонних банках будет стоить 3,9% суммы + 390 рублей.

Обслуживание карты бесплатное при тратах 8000 рублей в месяц. Если сумма оказалась меньше, плата составит 150 рублей. СМС-информирование об операциях по кредитной карте Райффайзенбанка стоит 60 рублей в месяц, но выписка предоставляется бесплатно.

Требования к заемщикам

Держатель карты Райффайзен должен соответствовать критериям:

- гражданство и постоянная регистрация в РФ,

- возраст от 23 до 67 лет (если клиент получает зарплату на счет в банке, то возрастное ограничение действует от 21 года),

- стаж работы на текущем месте не менее трех месяцев,

- доход после вычета налогов 25 000 рублей,

- контакты бухгалтерии или отдела кадров.

Преимущества

Кредитная карта – это полезный финансовый инструмент для тех, кто не готов переплачивать проценты по потребительскому кредиту. Кроме того, кредитка Райффайзен относится к системе платежей Mastercard, поэтому держатель получает дополнительные бонусы. Среди них – скидки на отели, аренду автомобилей, экскурсии и развлечения, а также на рестораны и покупки в некоторых магазинах.

Как получить

Заполните анкету на сайте, указав персональную информацию, контакты, место работы, данные о доходах и расходах и выбрав условия кредита. О готовности карты узнаете по телефону или через СМС. Затем вам позвонит менеджер, чтобы обговорить детали и назначить дату и время для встречи с курьером. Также карту можно забрать уже в день одобрения кредита в отделении банка, если сделать соответствующую пометку в анкете. Для получения требуется только паспорт.

Как погасить

Чтобы закрыть задолженность, пополните кредитку одним из возможных способов: переводом, в банкоматах и подразделениях банка, в банкоматах банков-партнеров, с помощью сервиса «Золотая корона – погашение кредитов», через терминалы Киви.

Как назначаются процентные ставки

Процентные ставки по кредиткам в Райффайзенбанк назначаются индивидуально.

Каждому держателю назначают два тарифа: на льготные и нельготные транзакции.

К первым относят все виды платежей за продукцию и услуги, совершенные в интернете, в т.ч. через онлайн кабинет Райффайзенбанка, или в розничных точках.

К нельготным относят: получение наличных, переводы, в т.ч. в пользу юридических лиц (не по шаблонам), пополнение электронных кошельков, оплата за интернет игры, тотализаторы, казино и др.

Для данных транзакций тариф единый для всех карт – 39%. Исключением выступают кредитные продукты Премиум уровня – 29%.

Для прочих операций процентные ставки определяют с учетом статуса, который назначается клиенту. Самые низкие значения — по кредитным картам Райффайзенбанка для зарплатных пользователей: 29-30%. Для остальных категорий:

- Работники компании партнеров – 29-31%;

- Для подтвердивших свой доход процентная ставка – 29-32%;

- Для владельце в кредита в Райффайзенбанке – 32%;

- При оформлении золотой или премиальной кредитки – 29%.

Действующим клиентам нередко предлагаются индивидуальные предложения с заранее согласованным лимитом и процентной ставкой в диапазоне 19-29%.

Когда могут отказать в оформлении пластика

Несмотря на то, что к пользователям предъявляются минимальные требования, а сам процесс – понятен и прост для всех, есть случаи, когда клиенты получают отказ. К основным причинам можно отнести:

- Данные в анкету были внесены неправильные, неточные или неправдивые. Поэтому перед отправкой заявления, стоит несколько раз все перепроверить;

- Несоответствие требованиям или отсутствие необходимых справок;

- Наличие отрицательной кредитной истории и просрочек в других компаниях.

Чтобы наверняка получить положительный ответ по заявке и оформить карту, нужно перепроверить соответствие требованиям и урегулировать любые задолженности, если такие существуют.

Как открыть и активировать

Почти все крупные российские банки предлагают заказать кредитку онлайн. Райффайзенбанк не исключение. Анкета на сайте заполняется в 5 этапов:

- Контактная информация.

- Персональные данные.

- Работа.

- Доходы и расходы.

- Условия кредита.

Можно забрать готовую кредитку в ближайшем отделении или заказать доставку. По почте вышлют именную, а моментальную неименную может привезти представитель банка вместе с документами на подпись в удобное время и место бесплатно.

Требования к заемщику довольно жесткие. Оформить кредитку без официальной работы, дохода и постоянной регистрации не получится. Необходимо:

- быть гражданином РФ;

- иметь постоянную регистрацию и место работы (стаж на последнем – от 3 месяцев);

- иметь возраст от 23 до 67 лет;

- чистый доход для жителей двух столиц – от 25 тыс. ₽, для остальных – от 15 тыс. ₽;

- сообщить рабочий телефон (собственный, бухгалтерии или отдела кадров).

Из документов приготовьте:

- копии разворота паспорта с фотографией и страницы с регистрацией;

- на выбор документ, который поможет рассчитывать на более привлекательные условия (копия ПТС на автомобиль, загранпаспорт с отметками о пересечении границы или с наличием визы не ранее 1 года назад, выписка из Пенсионного фонда).

Банк оставляет за собой право потребовать справку о доходах. Ее не надо, если клиент получает зарплату в банке.

Чтобы начать пользоваться кредиткой, ее надо активировать. Это можно сделать в любом отделении банка или по телефону 8 800 700 17 17.

Как получить кредитку в Райффайзенбанке

Вне зависимости от того, какой класс кредитки вы выберете: классик, голд или платинум, для получения всех карточек без исключения необходим паспорт. Конечно, далее уже требования к клиентам разные, как и условия предоставления разных сумм. Собрав необходимые документы, стоит пошагово рассмотреть всю процедуру, которая хоть и не вызывает сложностей, но будет более ясной для клиента.

Требования к заемщику

Оформление карточки начинается с заполнения заявки, где и указываются все основные требования к потенциальному заемщику. Подходящие клиенты получают свою услугу без труда, основными требованиями для них становятся:

- наличие внутреннего паспорта гражданина РФ;

- возраст на момент взятия кредита от 21 года (если получаете зарплату) и от 23 лет, если не получаете;

- наличие прописки и постоянного места проживания на территории РФ;

- постоянный стаж на ближайшем месте работы от 3 месяцев;

- наличие рабочего телефона или телефона отдела кадров.

При стартовом оформлении карточки потребуется только паспорт, а все остальные нюансы (зависящие от типа карты), уже решаются после: уровень дохода после налогообложения, состояние здоровья, наличие дополнительных документов и т.д.

Необходимые документы

Запрос справок о доходах часто тормозит весь процесс оформления. Согласно выбранному лимиту денежных средств, к клиенту могут быть предъявлены дополнительные требования по поводу документов. Это могут быть:

- справка о доходах в формате НДФЛ;

- документ о наличии в собственности автомобиля;

- заграничный паспорт с фиксацией о пересечении границы государства или визой для выезда;

- выписка из Пенсионного Фонда Российской Федерации.

По истечении сбора всей документации клиента могут проконсультировать и увеличить денежный лимит для трат или сократить его, в зависимости от сложившейся ситуации.

Пошаговая инструкция

На примере mastercard world Райффайзенбанка будет просто изучить пошаговую инструкцию оформления онлайн. Для любого другого продукта операция практически идентична:

- на официальном сайте банка выбираем вкладку Карты и кликаем на нее;

- среди перечня типов продуктов выбираем Кредитные и переходим на новую страницу;

- в списке всех представленных банком продуктов выбираем понравившийся;

- нажимаем на кнопку Подробнее, если необходимо узнать обо всех условиях детально;

- ознакомившись с информацией, нажимаем кнопку Оформить и переходим на страницу заполнения заявления-анкеты;

- для каждого продукта будет свой перечень полей, но обычно необходимо указать ФИО, свой контактный номер телефона, дату рождения и адрес электронной почты;

- теперь остается ждать одобрения заявки, после чего менеджер свяжется с клиентом по поводу решения и доставки карты.