Открыть расчетный счет для ип в сбербизнесе

Содержание:

- Как открыть счет

- Плюсы подготовки документации Сбербанком

- Тарифы Сбербанка

- Пошаговая регистрация индивидуального предпринимательства на сайте РБиДОС

- Онлайн-подготовка документов для открытия ИП и ООО через «Сбербанк»

- Зарплатный проект

- Преимущества открытия расчётного счёта в Сбербанке

- Тарифы на РКО Сбербанка

- Процедура открытия расчётного счёта

- Преимущества и принципы

- Как банки помогают зарегистрировать бизнес

- «Сбербанк» — Какой Тариф Выбрать для Открытия Расчетного Счета?

- Как пройти регистрацию ИП

- Как пользоваться счетом

Как открыть счет

Переходим на сайт Сбербанка России в раздел «Малому бизнесу» и нажимаем кнопку «Открыть счет».

Переходим к заполнению формы, в которой потребуется указать:

- ИНН, название компании и регион

- Имя

- Контактные данные (мобильный телефон и электронная почта)

-

Удобное время для звонка

После этого подтвердите согласие на обработку персональных данных и нажмите на кнопку «Подать заявку».

Далее подтверждаем данные и даем согласие на их обработку. Вводим капчу, и переходим на следующий этап – подтверждение указанных данных. Подтверждаем номер телефона, электронную почту и всю остальную информацию. После этого банк предложит окончательное резервирование счета.

После открытия счета на него могут поступать денежные средства, но в течение 30 дней придется обязательно принести оригиналы документов в отделение Сбербанка. В противном случае счет аннулируется, а все поступления перечисляются на счета отправителей.

Открыть счет для ИП в Сбербанке можно полностью удаленно, без обращения в банк. Для этого потребуется электронная подпись в приложении ID Point — с помощью нее клиент подпишет договор. Чтобы открыть счет таким способом, нужно:

- Авторизироваться на сайте банка с помощью Сбербанк ID

- Перейти в раздел «Малому бизнесу и ИП» — «Онлайн-открытие счета ИП»

- Ввести паспортные, регистрационные и контактные данные

- Загрузить скан-копии паспорта, загранпаспорта и СНИЛС

- Выбрать тариф РКО и дождаться рассмотрения заявки

- В случае положительного решения — подписать документы электронной подписью

Вы узнаете, как войти в личный кабинет на официальном сайте Сбербанка онлайн. Подробные указания по удобному и быстрому доступу в sberbank.ru со скриншотами и видеоинструкцией. Наглядное руководство по восстановлению забытого пароля к личному кабинету банка. У нас представлена только самая актуальная информация.

Плюсы подготовки документации Сбербанком

Финансовая организация бесплатно готовит все нужные для регистрации ИП документы.

Потребителю достаточно указать нужную информацию, и в течение 15 минут все документы будут сформированы.

Плюсы этой процедуры заключаются в следующем:

- оперативность подготовки документации;

- удобность – всю работу делает банк;

- выгода – не нужно платить специалистам;

- достоверность – документация будет соответствовать всем требованиям;

- экономия – процедура является полностью бесплатной.

После внесения бизнеса в реестр ЕГРИП, банковская организация открывает для ИП расчетный счет на выгодных условиях.

Тарифы Сбербанка

Пакеты для малого бизнеса

|

Тариф |

Легкий старт |

Набирая обороты |

Полным ходом |

|

Открытие счета |

Бесплатно |

||

|

Ведение счета |

Бесплатно |

990 рублей в месяц При оплате за 6 месяцев – 5 940 рублей При оплате за 12 месяцев – 11 880 рублей |

3 490 рублей в месяц При оплате за 6 месяцев – 20 940 рублей рублей При оплате за 12 месяцев – 41 880 рублей |

|

Платежные поручения |

3 в месяц – бесплатно Далее – 199 рублей за платеж |

10 в месяц – бесплатно Далее – 100 рублей за платеж |

50 в месяц – бесплатно Далее – 100 рублей за платеж |

|

Переводы физическим лицам |

До 150 000 рублей – 0,5% (для ИП – бесплатно) До 300 000 рублей – 1% До 1 500 000 рублей – 1,7% До 5 000 000 рублей – 3,5% От 5 000 000 рублей – 8% |

До 300 000 – бесплатно До 300 000 рублей – 1% До 1 500 000 рублей – 1,7% До 5 000 000 рублей – 3,5% От 5 000 000 рублей – 8% |

|

|

Внесение наличных в кассе |

1% |

До 100 000 рублей – 0,55%, минимум 200 рублей Далее – 0,4% |

|

|

Внесение наличных по карте |

0,15% |

0,3% |

До 300 000 рублей – бесплатно Далее – 0,3% |

|

Выдача наличных в кассе |

До 5 000 000 рублей – 7% Далее – 10% |

До 300 000 рублей – 2,5%, минимум 500 рублей До 1 500 000 рублей – 3,5% До 5 000 000 рублей – 7% От 5 000 000 рублей – 10% |

|

|

Выдача наличных по карте |

До 300 000 рублей – 2%, минимум 400 рублей До 1 500 000 рублей – 3,5% До 5 000 000 рублей – 7% От 5 000 000 рублей – 10% |

||

|

Корпоративные карты |

Моментум – бесплатно Классическая – 2 500 рублей в год Премиальная – до 7 500 рублей в год Цифровая – 1 000 рублей в год |

Моментум – бесплатно Классическая – первая бесплатно, последующие 2 500 рублей в год Премиальная – до 7 500 рублей в год Цифровая – 1 000 рублей в год |

Моментум – бесплатно Классическая – 2 500 рублей в год Премиальная – первая бесплатно, последующие до 7 500 рублей в год Цифровая – 1 000 рублей в год |

|

Выдача справок |

Об операциях по счету – бесплатно в электронном виде, 1 000 рублей в бумажном Прочие – от 300 рублей |

Об операциях по счету – бесплатно в электронном виде, 400 рублей в бумажном Прочие – от 300 рублей |

|

|

Интернет-банк |

Бесплатно Выпуск электронного ключа — от 1 700 рублей |

||

|

SMS-уведомления |

По счету – 199 рублей в месяц По карте – 99 рублей в месяц |

Бесплатно |

Пакет услуг «ВЭД без границ»

|

Открытие счета |

Бесплатно |

|

Ведение счета |

3 990 рублей в месяц |

|

Платежные поручения |

20 в месяц – бесплатно Далее – до 55 рублей |

|

Платежи физлицам |

До 150 000 рублей в месяц – 0,5% (для ИП – бесплатно) До 300 000 рублей в месяц – 1% До 1 500 000 рублей в месяц – 1,7% До 5 000 000 рублей в месяц – 3,5% От 5 000 000 рублей в месяц – 8% |

|

Внесение наличных в кассе |

До 100 000 рублей – 0,55%, минимум 200 рублей Далее – 0,4% |

|

Внесение наличнх по карте |

0,3% |

|

Выдача наличных в кассе |

До 300 000 рублей – 2,5% До 1 500 000 рублей – 3,5% До 5 000 000 рублей в месяц – 7% От 5 000 000 рублей в месяц – 10% |

|

Выдача наличных по карте |

До 300 000 рублей – 2%, минимум 400 рублей До 1 500 000 рублей – 3,5% До 5 000 000 рублей – 7% От 5 000 000 рублей – 10% |

|

Корпоративные карты |

Моментум – бесплатно Классическая – 2 500 рублей в год Премиальная – до 7 500 рублей в год Цифровая – 1 000 рублей в год |

|

Валютные операции |

Платеж в валюте – 0,1%, минимум 15 долларов, максимум 200 долларов Валютный контроль – 0,1%, минимум 10 долларов |

|

Выдача справок |

Об операциях по счету – от 100 рублей Прочие – от 300 рублей |

|

Интернет-банк |

Бесплатно Выпуск электронного ключа — от 1 700 рублей |

|

SMS-уведомления |

По счету – 199 рублей в месяц По карте – 99 рублей в месяц |

Видео-презентация

Пошаговая регистрация индивидуального предпринимательства на сайте РБиДОС

Чтобы зарегистрировать ИП на сервисе РБиДОС потребителю нужно:

- быть действующим клиентом Сбербанка;

- иметь действующий биометрический заграничный паспорт;

- иметь паспорт гражданина Российской Федерации;

- представить СНИЛС.

Чтобы дистанционно зарегистрировать бизнес и открыть счет в Сбербанке на сайте «Деловая среда», клиенту финансовой организации нужно проделать следующие шаги:

1. Выбрать форму ведения бизнеса – ИП.

2. Ввести и подтвердить персональные данные.

3. Заполнить форму для регистрации бизнеса и открытия счета. Система сама подскажет, какие данные нужно ввести.

4. Получить электронную цифровую подпись в мобильном приложении.

5. Подписать документы с помощью ЭЦП.

После этого индивидуальное предпринимательство и расчетный счет в Сбербанке России будут открыты.

Онлайн-подготовка документов для открытия ИП и ООО через «Сбербанк»

Если вы решили обратиться в налоговую службу самостоятельно, то воспользуйтесь сервисом «Сбербанка» для подготовки документов.

Заявление на регистрацию ИП

Чтобы заполнить заявление, перейдите на сайт «Сбербанка» и выберите раздел «Подготовить документы для ИП». Заполните все разделы анкеты.

Банк формирует документы для ФНС, опираясь на законодательство РФ. После того как вы заполните все поля, в течение 15 минут банк сформирует документ, а вам останется только распечатать и подписать его. Сервис порекомендует вам, в какое отделение налоговой службы нужно будет обратиться.

Квитанция за регистрацию ИП

Кандидаты в ИП платят пошлину в размере 800 руб. Форма для оплаты заполняется автоматически на основании данных, введенных ранее.

Для ООО

Если вы регистрируете юридическое лицо, то на сайте банка выберите раздел «Подготовить документы для ООО» и следуйте инструкции на сайте. Сервис подготовит для вас заявление на регистрацию, заявление на УСН, если вы выберете эту форму налогообложения, решение собственника и устав ООО.

Заявление на регистрацию ООО

Перед заполнением заявления выберите форму регистрации для одного или нескольких учредителей.

После этого приступайте к заполнению документа.

Заполните все поля документа, не пропуская, иначе система не даст вам перейти к следующему этапу. После того как вы введете все необходимые данные, сервис создаст документ в машиночитаемом формате с двухмерным штрих-кодом, который останется только распечатать.

Квитанция за регистрацию ООО

Аналогично регистрации ИП, при регистрации ООО традиционным способом вам придется заплатить госпошлину в размере 800 руб. Документ генерируется сайтом в автоматическом режиме.

Решение собственника

Согласно закону № 129-ФЗ, решение собственника о создании ООО входит в комплект документов на регистрацию юрлица. Законодательством не предусмотрена конкретная форма документа, но некоторые сведения указываются обязательно:

- дата и место составления документа;

- паспортные данные учредителя;

- наименование ООО в полном и сокращенном виде;

- фактический и юридический адрес организации;

- величина уставного капитала;

- органы управления ООО;

- информация о том, что утвержден устав юридического лица.

Устав ООО

Устав юрлица определяет правила его работы: отношения между учредителями, порядок наследования и продажи долей и т. п.

По закону, ООО могут выбирать форму устава: типовой или индивидуальный. Минэкономразвития утвердило 36 форм типовых уставов, из которых можно выбрать подходящую вам. Такой устав не нужно распечатывать и предъявлять при регистрации, достаточно в протокол решения о создании организации внести данные, что компания действует на основании типового устава.

Если вы хотите работать на основании индивидуального устава, то в нем должны содержаться следующие сведения:

- Название ООО, его адрес и сроки действия.

- Перечень участников, цели и виды деятельности, наличие филиалов ООО.

- Размер уставного капитала.

- Права и обязанности участников юрлица, порядок их выхода из ООО.

- Переход доли организации к участнику ООО и третьему лицу, наследование долей.

- Органы управления и общее собрание участников.

- Распределение прибыли организации.

- Документы ООО, учет и отчетность, ревизор и аудитор организации.

- Ликвидация ООО.

Сервис «Сбербанка» сформирует для вас типовой или индивидуальный устав. Если вы регистрируете бизнес, используя типовой устав, то в любое время вы сможете поменять его на индивидуальный устав, зарегистрировав новый документ в налоговой инспекции.

Зарплатный проект

При подключении к зарплатному проекту по договору РКО предприниматели получают ряд преимуществ:

- Возможность начислять зарплату на карты сотрудников в любом регионе в течение 10 минут, в том числе в выходные и праздничные дни.

- Бухгалтеру не нужно тратить время на формирование индивидуальных платежных поручений – формируется универсальный шаблон для реестра на зачисление денег сотрудникам. Средства списываются, когда на расчетном счете есть достаточная сумма. Шаблон впоследствии используется для повторных выплат, при необходимости его легко скорректировать.

- Чтобы перечислить зарплату, не нужно обналичивать деньги, предприятие избегает затрат на хранение, перевозку и выдачу наличных.

- Компания может заменить бумажный документооборот на электронный.

- Зарплатным клиентам Сбербанк предлагает выгодные кредиты. Заемщики могут воспользоваться льготной процентной ставкой. Для оформления займа не требуется подтверждать доход.

- Сотрудникам не нужно посещать отделение ПАО Сбербанк, чтобы забрать корпоративные карты – их доставит в офис заказчика курьер. Если у работника уже есть пластик Сбербанка, достаточно обратиться в офис, чтобы перевести платежный инструмент в статус зарплатного.

Подайте заявку на подключение проекта в офисе или воспользуйтесь сайтом банка, оформив запрос в приложении Бизнес Онлайн.

Преимущества открытия расчётного счёта в Сбербанке

Преимуществами открытия расчётного счёта в Сбербанке выступают следующие:

1

надёжность (осуществляя операции по счетам, вы точно можете быть уверены в их сохранности. Банк берёт своё начало с 19 века, что говорит о его опыте работы и устойчивости по отношению к различным колебаниям экономического и политического характера);

2

можно открыть счёт, не выходя из собственного офиса, за чашкой кофе или находясь в дороге (это возможно благодаря интернет-технологиям, позволяющим зарегистрировать номер счёта в режиме «онлайн». При этом счёт становится активным через 5 минут, им можно пользоваться до того, как вы предоставите оригиналы всех необходимых документов);

3

банк предоставляет дистанционное обслуживание, что освобождает от посещений отделений банка и ожидания в очередях;

4

платежи осуществляются всю неделю с 6:00 до 23:00, что даёт широкие возможности для бизнеса в плане своевременной оплаты и получения средств от контрагентов;

5

банк предлагает несколько тарифов по обслуживанию счёта на выбор: вы вправе выбрать любой на основе ежегодной выручки;

6

большое число банкоматов (вы всегда сможете найти поблизости устройство для снятия или внесения наличных, которые работают в круглосуточном режиме);

7

для корпоративных клиентов у банка есть выделенная телефонная линия. Работает она 24 часа каждый день, а это значит, что на возникший вопрос вы получите ответ в любое время суток.

Открыть счет

Тарифы на РКО Сбербанка

Для юридических лиц, которые ищут удобное расчетно-кассовое обслуживание, Сбербанк предлагает солидный спектр тарифов и условий для открытия счета ИП и ООО. Клиент вправе выбирать для себя тариф, подходящий по специфике и предполагаемым объемам операций. Также существуют региональные отличия, они больше касаются минимальных норм и платы за отдельные операции.

Чтобы получить представление о наборе возможных услуг и порядке цен на них, приведем условия, предлагаемые для самого населенного места в России в Москве.

| Услуга | Стоимость |

| Предоставление справок об операциях по счету в электронном виде | бесплатно |

| Предоставление типовой справки на бумажном носителе за каждый документ | 400 руб. для всех тарифов,1 тыс руб для «Легкий старт» |

| Выдача наличных со счета по Бизнес–карте через банкомат/терминал в кассе ПАО Сбербанк | 1,8% от суммы, мин. 300 руб.3% от суммы для «Легкий старт» |

| Выдача наличных со счета через кассу в ПАО Сбербанк | от 1,8 до 5% в зависимости от тарифа |

| Информирование об операциях поступления и/или списания средств по банковскому(им) счету(ам) в валюте РФ | 199 руб.бесплатно для тарифа «Большие возможности» |

| Перевод средств со счета ЮЛ на счет ЮЛ с использованием ДБО: | от 3 до 50 шт в зависимости от тарифа |

| Ежегодное обслуживание Бизнес-карты к расчетному счету | 250 руб. в месяц / 2 500 руб. в год бесплатно для «Легкий старт» и «Большие возможности» |

Здесь перечислены не все услуги, их более сотни, но общее представление по условиям обслуживания в ПАО «Сбербанк» из данных таблица получить можно.

Принципиальных отличий в ставках оплаты за услуги у Сбербанка нет. Можно найти более дешевые варианты, но диапазон операций ПАО «Сбербанк» и возможности обслуживания весьма широки.

Условия пакета «Легкий старт»

Для новых клиентов Сбербанка специально предлагается открыть расчетный счет бесплатно по тарифному пакету «Легкий старт». Особенно привлекательным этот тариф будет для начинающих предпринимателей.

Подбор кредита

- с пакетом «Легкий старт» открыть расчетный счет для ИП в Сбербанке можно бесплатно;

- плата за обслуживание также не взимается;

- переводы на счета других клиентов Сбербанка бесплатны;

- в месяц доступны переводы физлицам на сумму до 150 000 рублей без снятия комиссии;

- не нужно платить за 3 первых перевода в иные банки и 1 год пользования банковской Бизнес-картой;

- за интернет-банкинг и мобильный сервис плата также не назначается.

Открытие счета с пакетом Сбербанка «Легкий старт» станет полезным для ИП и тех, кто начинает коммерческую деятельность, имеет небольшой оборот. По мере роста оборота будет выгоднее перейти на другой, уже не бесплатный, тариф, с меньшими ставками и большими лимитами по операциям.

| Наименование | Комиссия |

| Комиссия за платежи после исчерпания месячного лимита | 100 ₽ за платёж в другие банки начиная с 4-го |

| Комиссия за переводы на физлиц для ИП | 0-150 000 ₽ — без комиссии, 150 001-300 000 ₽ — 1%,300 001-1 500 000 ₽ — 1.5%, 1 500 001-5 000 000 ₽ — 3%, свыше 5 000 0001 ₽ — 6% |

| Комиссия за переводы на физлиц для ООО | 0-150 000 ₽ — 0,5%, 150 001-300 000 ₽ — 1%,300 001-1 500 000 ₽ — 1.5%, 1 500 001-5 000 000 ₽ — 3%,свыше 5 000 0001 ₽ — 6% |

Сколько стоит открыть расчетный счет в Сбербанке?

Это зависит от тарифа и вида расчетного счета. Для тех, кто собирается заниматься бизнесом, плата за открытие р/с обременительной не станет, в разных регионах она колеблется в диапазоне от 1 до 3 тысяч рублей.

Открытие расчетного счета в рамках пакета услуг и вовсе бесплатно.

Другое дело – цена обслуживания операций, при большом обороте сумма платежей иногда оказывается весьма ощутимой. Потому выбирать тариф стоит заранее.

Организациям с большим числом платежей стоит выбирать другие тарифы из этой линейки:

|

Тариф |

Цена обслуживания в месяц, руб |

|

Легкий старт |

|

|

Удачный сезон |

от 490 |

|

Хорошая выручка |

от 890 |

|

Активные расчеты |

от 2 190 |

|

Большие возможности |

от 10 990 |

К выгоде предпринимателей Сбербанк бесплатно страхует их деньги на своих счетах (в сумме до 1 400 000 рублей).

Процедура открытия расчётного счёта

Если вы приняли решение в пользу крупнейшего кредитного учреждения России, то узнайте, как открыть расчётный счёт в Сбербанке для ООО.

Открытие счёта для юридических лиц в любом банке происходит по Инструкции ЦБ РФ от 30.05.2014 N 153-И. Информация о том, какие документы нужны для этого, есть и на самом сайте банка. Для открытия расчётного счёта ООО необходимо представить:

- устав;

- свидетельство о регистрации юридического лица (для ООО, созданных до 1 января 2017 года) или лист записи ЕГРЮЛ по форме № Р50007;

- оригинал выписки из государственного реестра юрлиц (допускается копия, заверенная нотариусом или налоговой инспекцией);

- карточку с образцом печати и подписей;

- документы, подтверждающие полномочия руководителя (кадровый приказ или решение учредителей);

- подтверждение полномочий на распоряжение счетом других лиц, чья подпись фиксируется на карточке (чаще всего, приказ о назначении главного бухгалтера);

- паспорт руководителя и других лиц, имеющих доступ к безналичным денежным средствам;

- информационные сведения по форме банка;

- лицензия на отдельные виды деятельности, если она выдана.

Дополнительно для открытия расчётного счёта ООО менеджер предложит заполнить заявление клиента и анкету для идентификации выгодоприобретателя.

Документы представляются в оригинале, снять и заверить с них копии может операционист за отдельную плату. Принимаются и нотариальные копии, но оригиналы всё равно надо иметь с собой для сравнения.

Все полученные сведения о клиенте тщательно проверяются, но на сайте сообщается, что открытие счёта в Сбербанке для юридических лиц возможно даже в день подачи документов. Однако, если добросовестность клиента оказалась под вопросом, договор на обслуживание могут и не заключить. Причины отказа банк вправе не сообщать.

Ответ на вопрос, сколько стоит открыть расчётный счёт для ООО, зависит от местонахождения филиала банка и количества подписей в карточке образцов. Самая высокая разовая комиссия за открытие счёта — в Москве (3000 рублей). Добавьте сюда еще 500 рублей за оформление одной подписи плюс 300 рублей за заверение копии каждого оригинала.

Итого, открытие счёта ООО в Сбербанке для столичной организации обойдется минимум в 5000 рублей. За каждую дополнительную опцию (чековая книжка, электронный ключ, подключение к системе «Сбербанк Бизнес Онлайн» и др.) взимается отдельная плата.

Преимущества и принципы

Главными принципами работы Сбербанка являются:

- Постоянная работа по созданию самых лучших банковских продуктов и развитие современных каналов их использования.

- Создание новой платформы, работа на которой соответствовала бы самым высоким требованиям безопасности.

- Обучение и мотивация сотрудников банка, внедрение инновационных методов работы для повышения эффективности.

К преимуществам сотрудничества с крупнейшим банком РФ относятся:

Надежность, важное значение играет поддержка Центробанка.

Наличие отделений и банкоматов в самых отдаленные уголках России.

Оплата всех известных счетов может произойти через Сбербанк, даже таких, с которыми не работают многие другие банки.

Пенсионный фонд и многие работодатели активно сотрудничают со Сбербанком, поэтому огромное количество людей получают зарплаты и пенсии именно в этом банке.

Расчётные система охватывает всю страну. Получится осуществлять платежи и переводы во всех направлениях.

Как банки помогают зарегистрировать бизнес

Банки тесно взаимодействуют с Федеральной налоговой службой, обмениваясь необходимой информацией. Например, финансовая разведка кредитного учреждения не позволит открыть расчётный счёт проблемному клиенту, который не платит налоги или участвует в нелегальных схемах.

А вот в начинающих предпринимателях, чей бизнес в будущем вырастет, банки заинтересованы и предлагают им выгодные условия работы. Практически все известные кредитные организации имеют стартовые тарифы с бесплатным открытием расчётного счёта и его последующим обслуживанием.

Для того, чтобы помочь будущему клиенту без проблем зарегистрироваться в налоговой инспекции, банки разрабатывают специальные онлайн-сервисы. Например, Тинькофф, банк Точка, Альфа банк на своих сайтах предлагают за несколько минут в автоматическом режиме подготовить все необходимые документы.

Кроме того, заявитель получает подробную инструкцию о том, куда обращаться и как действовать, чтобы открытие ИП состоялось. В результате, процент успешных регистраций среди тех, кто подготовил документы на сайте банка, намного выше, чем для тех, кто проходил эту процедуру самостоятельно.

На некоторых банковских сервисах доступна регистрация ИП онлайн, без посещения налоговой инспекции. Будущему предпринимателю бесплатно оформляют квалицированную усиленную цифровую подпись, с помощью которой документы направляются в ИФНС через интернет.

Это особенно удобно для тех заявителей, которые физически находятся далеко от места своей прописки или по какой-то другой причине не могут посетить нужную налоговую инспекцию.

Важно: при подаче заявления Р21001, заверенного квалицированной ЭЦП, заявитель не платит госпошлину, т.е. экономит 800 рублей

Эта норма стала действовать только с января 2019 года.

Если вас заинтересовал этот вариант регистрации ИП, советуем, в первую очередь, изучить предложения следующих банков: ВТБ, Промсвязьбанк, Уралсиб, Возрождение. На примере ВТБ мы и покажем, как зарегистрировать ИП через банк, не посещая налоговую инспекцию.

«Сбербанк» — Какой Тариф Выбрать для Открытия Расчетного Счета?

Сотрудники банка разработали для своих клиентов сразу несколько тарифных планов, поэтому у них есть выбор. Какой именно программой воспользоваться, зависит от конкретных условий ведения бизнеса:

- «Легкий старт» подойдет молодым компаниям, которые только вышли на рынок. За него не нужно платить, предусмотрены дополнительные бонусы. Однако в случае открытия дополнительного счета данный тариф автоматически снимается.

- «Удачный сезон» разработан специально для лиц, ведущих активную деятельность только в определенное время года. Такой продукт идеально подойдет компаниям, которые, к примеру, связаны с сельским хозяйством.

- «Хорошая выручка» – продукт, созданный для организаций, специализирующихся на приеме наличных. Если безналичные платежи не являются основной формой расчета, рекомендуется выбрать данный пакет.

- «Активные расчеты» – противоположность предыдущего продукта. Предназначен для организаций, проводящих большое количество безналичных платежей.

- «Большие возможности» – тарифный план для компаний с большой выручкой. Это самое дорогое, но в то же время и лучшее предложение банка в данном сегменте.

Очевидно, что перед выбором тарифного пакета необходимо проанализировать особенности ведения бизнеса. Каждый тариф обладает своими преимуществами и недостатками, нивелировать которые поможет правильный подход к выбору конкретного продукта. Однако вне зависимости от выбранного плана, клиент банка сможет воспользоваться дополнительными опциями.

«Сбербанк Бизнес Онлайн»

- дистанционная проверка контр-агентов;

- обеспечение безопасности финансовых сделок;

- касса 54-ФЗ;

- эквайринг;

- создание сайтов для ведения бизнеса;

- ведение бухгалтерии в режиме онлайн;

- электронный документооборот.

Сервис доступен на всех устройствах, имеющих доступ к интернету. Платить за подключение к нему не нужно (хотя некоторые опции являются платными).

«Дебетовая Бизнес-карта»

Пластиковая карта, привязанная к открываемому расчетному счету. Позволяет в любой момент суток получить доступ к средствам, хранимым на нем. С ее помощью можно снимать деньги в банкоматах, оплачивать покупки, перечислять денежные знаки как по России, так и в другие страны («Сбербанк» предоставляет своим клиентам широкий набор валют для этих операций).

Устанавливать лимиты по операциям, а также совершать другие действия, связанные с картой, можно через сервис «Сбербанк Бизнес Онлайн». Стоимость обслуживания карточки – 250 рублей в месяц. За выпуск пластика средства не снимаются. При подключении «Бизнес-кешбека» можно возвращать часть потраченных денег.

«Самоинкасация»

«Сбербанк» предоставляет своим клиентам возможность самостоятельно вносить торговую выручку (в виде наличных) на расчетный счет. Подключить услугу можно через «Сбербанк Бизнес Онлайн». Для этого необходимо:

- Войти в сервис под своими данными.

- Открыть вкладку «Самоинкасация».

- Создать вносителей средств и заполнить шаблоны.

После этого на телефон каждого указанного вносителя придет сообщение с логином и паролем. С помощью этих данных можно вносить торговую выручку на расчетный счет в любом терминале «Сбербанка» (адреса АТМ есть на).

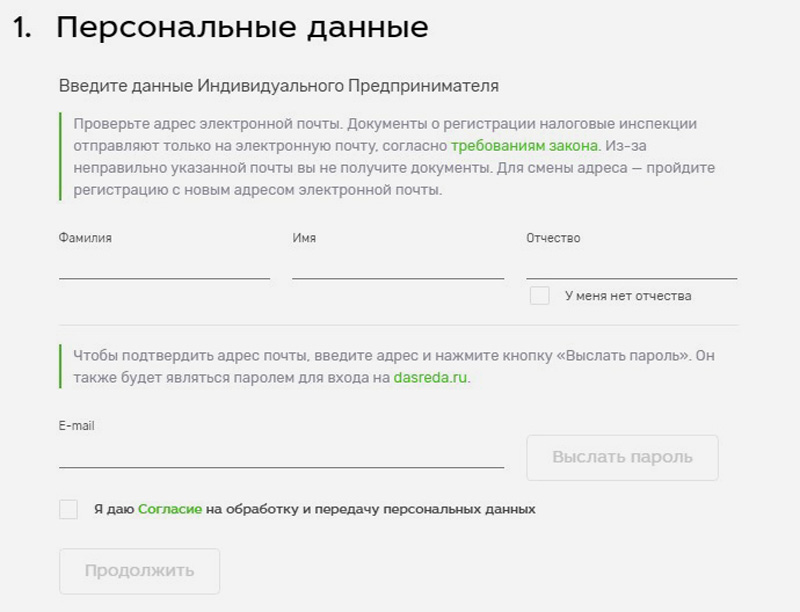

Как пройти регистрацию ИП

Платформа «Деловая среда» нацелена на поддержку малого бизнеса, здесь собраны услуги и информация, необходимые предпринимателям.

Алгоритм регистрации ИП следующий:

- Выберите вкладку «Станьте ИП».

- Внесите персональные данные. На этом этапе система проверит, являетесь ли вы клиентом «Сбербанка».

- Укажите систему налогообложения.

- Заполните информацию о расчетном счете.

Процедура регистрации ИП в ФНС занимает до трех суток.

Требования для претендентов на ИП

Вы без труда зарегистрируетесь в качестве ИП, если являетесь гражданином РФ и отвечаете следующим требованиям:

- Вам уже исполнилось 18 лет.

- Вы не состоите на военной службе.

- Суд не ограничил вашу дееспособность.

- Если вы не резидент РФ, то имеете вид на жительство в РФ.

- У вас действующий российский паспорт.

- Вы обслуживаетесь в системе «Сбербанк Онлайн».

- У вас имеется СНИЛС.

- Вы получили ЭЦП.

- Ваш смартфон поддерживает ОС Android версии не ниже 5.0 или iOS не старше 11 поколения.

Справка. Онлайн-регистрация предусмотрена только для кандидатов с пропиской. При наличии временной регистрации нужно самостоятельно обращаться в ФНС.

Какие документы нужны для регистрации ИП?

Подготовьте следующий список документов, если вы хотите зарегистрироваться в качестве ИП:

- Заявление.

- Копии главной страницы паспорта и страницы с пропиской.

- СНИЛС.

Если вы выбрали налоговый режим УСН, то укажите это в заявлении, и система сформирует соответствующее заявление.

Отсканируйте документы, подпишите их с помощью ЭЦП и загрузите вместе с заявлением на сайт.

Почему могут отказать?

Чаще всего в регистрации отказывают из-за неправильно заполненных документов или внесения недостоверных данных. В некоторых случаях отказ связан с тем, что выбран неразрешенный вид деятельности.

Стоимость услуги по регистрации ИП

«Сбербанк» не берет оплату за помощь в регистрации, поэтому при подаче документов по интернету процедура полностью бесплатная. Если вы самостоятельно подаете документы, то оплачиваете только госпошлину.

Как пользоваться счетом

Пользоваться Сберегательным счетом не сложно. При наличии подключенной услуги Сбербанк Онлайн большинство операций можно совершать удаленно, через ПК или приложение для мобильных устройств

Но важно помнить, что использовать открытый счет для ведения предпринимательской деятельности запрещается

Пополнение и снятие денег

Как уже упоминалось выше, зачислять и снимать со сберсчета можно любые, так как никаких ограничений Сбербанк в этой части не установил. Пополнение вклада возможно осуществить как наличными в кассе учреждения или платежном терминале, так и путем безналичного перевода с дебетовой карты Сбербанка через банкомат или интернет-банк.

С картсчета другого банковского учреждения переслать деньги на Сберегательный счет нельзя. Деньги сначала переводят на карточку Сбербанка, а затем – на счет.

Снять денежные средства можно в одном из ближайших отделений Сбербанка, предъявив кассиру свой гражданский паспорт. Также остаток можно вывести на дебетовую карточку. Для этого можно воспользоваться банкоматом, платежным терминалом или сервисом Сбербанк Онлайн.

Вывод денег через онлайн-банкинг производится следующим образом:

- Зайти в личный кабинет, перейти в раздел платежей и переводов.

- Кликнуть по кнопке перевода между своими счетами и картами.

- Выбрать счет-списания и счет-получателя (карту).

- Ввести сумму, подтвердить операцию СМС-кодом.

Перевод может занять до одного рабочего дня. В ряде случаев операции требуют подтверждения сотрудниками, которые могут сделать это только в рабочее время, что следует учитывать, планируя свои действия.

Проведение иных операций

Операции по Сберегательному счету доступны следующие:

- Перевод с вклада на карточку Сбербанка.

- Поступление от третьих лиц.

- Пополнение со своих карт и счетов.

Если вкладчику нужно отправить деньги на счет или пластик третьего лица или получит от него платеж, то в этих случаях потребуется платежное поручение. Без него провести операцию не получится.

Так как валюта сберсчета может быть не только рубль, но и доллар США, евро, фунты стерлингов Соединенного королевства, китайские юани, гонконгские, канадские и сингапурские доллары, то и приходные и расходные операции могут в них проводиться. При необходимости банк самостоятельно конвертирует валюту по своему курсу.

Безналичные операции выполняются в любой из поддерживаемых валют, а наличные – во всех, кроме канадского, сингапурского и гонконгского доллара.