Статья 155. бюджетные полномочия центрального банка российской федерации

Содержание:

- Совет директоров

- Информационно-аналитические материалы

- Организация деятельности Банка России по отношению к кредитным организациям

- Организационная структура банка

- Структура Банка России

- Правовое регулирование работы ЦБ РФ

- Чем занимается Центральный банк, основные функции

- Установление нормативов ЦБ РФ

- Функции ЦБ РФ

- Последние изменения в законе о ЦБ РФ

- Международная деятельность

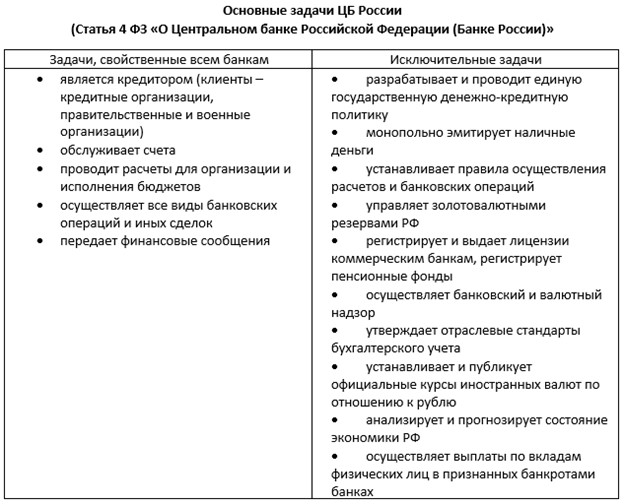

- Задачи

- Выводы

Совет директоров

Следующий важнейший орган ЦБ — Совет директоров. Он считается высшей исполнительной структурой банка и определяет то, в каких направлениях будет сконцентрирована деятельность Центрального Банка России, цели и ориентиры работы учреждения. Его формирование имеет определенную схожесть с процедурой включения тех или иных лиц в состав Национального банковского совета.

Так, в рассматриваемой структуре ЦБ РФ работает Председатель Центробанка, а также 12 рядовых членов, постоянно осуществляющих трудовую деятельность в банке. Состав Совета директоров ЦБ РФ формируется при непосредственном участии Государственной Думы и Президента РФ. Вновь можно проследить тот факт, что зависимость Центробанка от государства на практике все же значительна, несмотря на то что юридически ЦБ — независимая от органов власти организация.

Совет директоров ЦБ РФ, определяющий цели деятельности, функции и операции Банка России, должен собираться не реже 1 раза в месяц. Данная структура принимает решения касательно эмиссии рубля, установления нормативов для негосударственных банков, формирования перечня векселей и иных ценных бумаг, используемых в целях обеспечения займов ЦБ, установления процентных ставок, лимитов операций на рынке, текущих кредитов, например, рассматривая возможность их продления. Совет директоров ЦБ осуществляет надзорные, а также контрольные функции.

Информационно-аналитические материалы

-

Нормативные и иные акты

- Денежно-кредитные инструменты

- Валютный контроль

- Национальная платежная система

- Банковское регулирование и надзор

- Проекты нормативных актов Банка России

- Допуск и прекращение деятельности финансовых организаций

- Отчетность

- Прочее

-

Банковский сектор

Стресс-тестирование кредитных организаций

- Финансирование долевого строительства

-

Финансовая стабильность

- Национальная антициклическая надбавка

- Сглаживающая константа альфа

- Надбавки к коэффициентам риска

-

Бухгалтерский учет и отчетность

- Бухгалтерский учет и отчетность в кредитных организациях

- Бухгалтерский учет и отчетность в некредитных финансовых организациях

- Проекты нормативных актов и методических рекомендаций

- Экспертный совет по вопросам бухгалтерского учета и отчетности в лизинговой деятельности

-

Потребительское кредитование

- Нормативное регулирование

- Информация о среднерыночных значениях полной стоимости потребительского кредита (займа)

- Вопросы и ответы

-

Информация о базовом уровне доходности вкладов

- Базовый уровень доходности вкладов

- Нормативное регулирование

- Вопросы и ответы

- Реестры

- Доклады для общественных консультаций

- Операционный день КО

- Унифицированные форматы электронных банковских сообщений

-

Форматы отчетности кредитных организаций, банковских холдингов и субъектов национальной платежной системы

- Описания форматов электронных сообщений для подготовки отчетности в формате XML

- Описания форматов электронных сообщений для подготовки отчетности в формате ПТК ПСД

- Для представления информации в Департамент финансового мониторинга и валютного контроля Банка России

-

Форматы электронных сообщений для обмена данными с федеральными органами исполнительной власти

- с Федеральной налоговой службой

- с Федеральной службой по финансовому мониторингу (Росфинмониторинг)

- с Федеральной таможенной службой

- с Министерством обороны Российской Федерации

-

Описание состава и форматов предоставления учетно-операционной и иной информации в ходе проведения проверок кредитных организаций (их филиалов)

- Применение Указания Банка России № 3462-У

- Применение Указания Банка России № 4927-У

- Информация о применении Банком России к банкам запретов

-

Инсайдерская информация Банка России

Перечень инсайдерской информации Банка России

- Некредитные финансовые организации

- Обзор практики корпоративного управления

- Информация о направленных предписаниях Банка России в связи с выявлением нарушений обязательных требований к учредителям (участникам), органам управления и должностным лицам финансовых организаций (отмене Банком России таких предписаний)

-

Инсайдерская информация Банка России

Перечень инсайдерской информации Банка России

- Взаимодействие с саморегулируемыми организациями оценщиков

Организация деятельности Банка России по отношению к кредитным организациям

Если принимать во внимание все цели Банка России, можно сделать вывод о том, что главная задача банка заключается в том, чтобы как можно сильнее минимизировать последствия от потери ликвидности кредитными организациями. Для того чтобы решить эту задачу, банк должен максимально снизить риск падения ликвидности, которое не может быть контролировано

Следует отметить надзорную функцию Банка России. В ходе своей деятельности Центробанк не может вмешиваться в деятельность кредитных организаций. Однако он имеет все законные возможности осуществлять проверки таких организаций. Для этого могут привлекаться как сотрудники самого Центрального банка, так и аудиторские компании. Кроме того, данная функция проявляется еще и в том, что Банк России проводит контроль над тем, в какой степени кредитные организации соблюдают банковское законодательство.

Организационная структура банка

В банке преобладают вертикальные информационные потоки. Централизованная система, которую создает Центральный банк РФ, представляет из себя совокупность взаимосвязанных элементов, которые взаимодействуют друг с другом.

Организационная структура банка России состоит из двадцати пяти отделений и двух управлений. В систему, кроме центрального аппарата, входят территориальные учреждения, кассовые отделения, а также другие предприятия и организации, созданные с целью обеспечения эффективной деятельности банка. Все эти элементы вместе выполняют функции Банка России.

Одну из самых важных ролей играет Департамент исследований и информации. Суть его работы заключается в создании и поддержании политики банка. Также департамент занимается изучением тенденций, которые могут прослеживаться в банковской и других отраслях. Еще он анализирует и прогнозирует экономическую конъюнктуру. Все это осуществляется для того, чтобы руководство Центрального банка Российской Федерации было осведомлено о текущей ситуации, которая складывается в государстве, а также для определения проблем, с которыми банку придется столкнуться в ближайшем будущем.

Структура Банка России

Регулятор с приставкой «мега-» обладает довольно сложной и громоздкой структурой, включающей:

- центральный аппарат с 27 департаментами и управлениями

- главные управления в столицах федеральных округов и подчиненные им отделения в субъектах федерации

- Российское объединение инкассации

- расчетно-кассовые центры

- подразделения безопасности

- другие организации и подразделения

С марта 2017 года действует также первое зарубежное представительство Банка России, открывшееся в Китайской Народной Республике.

Количество работников ЦБ РФ, превышающее 50 тысяч, критикам регулятора представляется чрезмерным — особенно если сравнивать с Федеральным резервом США, где трудится менее 20 тыс. лиц. Однако в декабре 2017 года Банк России объявил конкурс по поиску поставщика услуг аутплейсмента в связи с постепенным высвобождением в течение ближайших трех лет более 5 тысяч сотрудников, включая руководителей региональных отделений (аутплейсментом называется помощь уволенным специалистам в трудоустройстве). Упрощенная структура Банка России:

Правовое регулирование работы ЦБ РФ

Если рассматривать основные направления работы ЦБ РФ, то их закрепляет ст. 4 Закона о Банке России. Некоторые полномочия отражены в других статьях этого закона. Так, ст. 7 закрепляет нормотворческую функцию Центробанка.

Также Закон о Банке России рассматривает ЦБ РФ в качестве органа банковского регулирования и надзора за деятельностью кредитных организаций и их объединений. Он должен осуществлять непрерывный контроль соблюдения ими банковского законодательства, нормативно-правовых актов Банка России, нормативов ЦБ РФ. Это необходимо для стабильной работы системы банков и защиты потребительских интересов как государства в целом, так и кредитных организаций в частности. Это является проявлением основной публичной функции Центробанка. Ее реализация происходит за счет норм финансового права.

Рассматривают 2 группы законодательных полномочий ЦБ РФ. Это полномочия, которые связаны с:

- исполнением функций государства, включая разработку и осуществление вместе с Правительством РФ единой государственной денежно-кредитной политики; эмиссию наличности, организацию движения наличных денежных средств и рефинансирование кредитных предприятий; установку правил проведения расчетов и операций банков в государстве, управление золотовалютными резервами, регистрацию кредитных организаций и контроль их работы;

- ведением операций и сделок банка, включая предоставление кредитов, покупку и реализацию ценных бумаг государства, зарубежной валюты, драгоценных металлов на открытом рынке, осуществление расчетов, кассовых и депозитных операций и др.

Замечание 2

Центральный банк РФ наделяется и полномочиями, которые характерны только для органов власти в государства. Центробанк вправе по вопросам, которые отнесены к его компетенции, издавать указания, положения, нормативные акты, инструкции. Они обязательны к исполнению федеральными органами государственной власти, органами субъектов РФ и местного самоуправления, а также всеми физическими и юридическими лицами.

ЦБ РФ занимается осуществлением надзора в банковской сфере, проверяя кредитные организации и их филиалы, направляя в их адрес обязательные для исполнения предписания, касающиеся устранения нарушений их работы, применяет санкции в отношении нарушителей.

Закон о Банке России установил и определенные аспекты изъятия имущества Центробанком, включая положение, что изъятие и обременение обязательствами имущества ЦБ РФ недопустимо без его согласия. Эта норма представляет собой средство права, которое способно обеспечить соблюдение устанавливаемых запретов на предоставление ЦБ РФ кредитов Правительству РФ с целью финансировать бюджетный дефицит, а также кредитов для финансирования дефицитов бюджетов субъектов РФ, бюджетов государственных внебюджетных фондов и местных бюджетов (ст. 22 Закона о Банке Российской Федерации). Это установление считается правовой гарантией, которая позволяет соблюдать конституционную норму о проведении эмиссии денег в качестве базовой функции исключительно Центробанком, вне зависимости от других органов власти в государстве.

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

Чем занимается Центральный банк, основные функции

Согласно Статье 3 ФЗ «О Центральном банке Российской Федерации (Банке России)», перед Банком России стоит 5 основных целей.

- Защита и обеспечение устойчивости рубля.

- Развитие и укрепление банковской системы Российской Федерации.

- Обеспечение стабильности и развитие национальной платежной системы.

- Развитие финансового рынка Российской Федерации.

- Обеспечение стабильности финансового рынка Российской Федерации.

Таким образом, Центробанк работает на макроуровне, в отличие от коммерческих. Его клиентами являются не граждане, а коммерческие банки, правительственные и военные органы. В рамках этого направления ЦБ выполняет следующие функции:

- эмиссия платежных средств;

- управление золотовалютными резервами страны;

- анализ и прогнозирование состояния национальной экономики;

- надзор и контроль в области экономики.

Помимо этого, ЦБ выполняет функции, свойственные всем банкам:

- проводит операции по кредитованию клиентов;

- организовывает счета в наличной и безналичной формах;

- хранит денежные средства клиентов.

Контроль деятельности коммерческих банков

ЦБ выступает основным проводником кредитного регулирования экономики и занимается обслуживанием коммерческих банков. Через Центробанк государство воздействует на операции:

- изменяет процентную ставку по операциям ЦБ;

- изменяет нормы обязательных резервов коммерческих банков;

- производит операции купли-продажи на открытом рынке векселей, государственных облигаций и других ценных бумаг;

- регламентирует экономические и бухгалтерские нормы для банков.

Также ЦБ является заемщиком последней инстанции. Если кредитно-банковская организация испытывает финансовые трудности, она может обратиться в ЦБ государства для получения займа.

Установление ключевой ставки

Определение

Ключевая ставка — процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора.

Ключевая ставка является основным индикатором денежно-кредитной политики. Была введена в 2013 году, чтобы сохранить уровень годовой инфляции приблизительно на уровне 4% в год.

Исключительное право устанавливать ключевую ставку закреплено за Советом директоров Банка России. Назначение уровня ставки происходит восемь раз в год по определенному графику.

Регулирование валютного курса

В разных государствах ЦБ имеет разную степень полномочий в проведении валютной политики. В Италии Центральный банк разрабатывает и реализует ее совместно с особым ведомством — Итальянским валютным бюро. В России Центробанк делит полномочия с Правительством РФ.

Определение

Валютная политика — комплекс мероприятий, направленных на уравновешение платежного баланса и устойчивости курса национальной валюты с целью улучшения внешнеэкономических позиций государства.

Валютная политика включает в себя ряд элементов.

- Регулирование и контроль курса валют. К инструментам относят механизмы установления и поддержки его уровня.

- Управление официальными золотовалютными резервами государства.

- Международное валютное сотрудничество (в том числе в рамках международных валютно-финансовых организаций).

В большинстве развитых странах понятия валютной и денежно-кредитной политики являются синонимичными.

Эмиссия банкнот

На протяжении истории эмиссия денежных средств долгое время зависела от драгоценных металлов. К примеру, в большинстве европейских стран была распространена система золотого стандарта, в которой количество денег в обращении зависит от определенного стандартизированного количества золота. Однако в процессе эволюции экономических систем многие страны отказались от золотого стандарта.

В современных развитых странах выпуск банкнот полностью фидуциарен, то есть, не обеспечен золотом и другими драгоценными металлами. В основе эмиссии лежат активы самого Центробанка: кредиты коммерческих банков и государства, размеры золотовалютных резервов.

Установление нормативов ЦБ РФ

В число важных правомочий ЦБ РФ необходимо включить установку обязательных нормативов, включая:

- минимум уставного капитала для созданной, сумму собственных средств для действующей кредитной организации как условие создания на территории зарубежных стран их дочерних организаций (открытие филиалов), получение небанковскими кредитными организациями статуса банка и статуса дочернего банка для зарубежного банка;

- максимальную сумму имущественного (неденежного) вклада в уставный капитал кредитных организаций;

- предельный размер риска по одному заемщику или группе связанных заемщиков;

- максимум крупных кредитных рисков;

- норматив ликвидности для кредитных организаций;

- нормативы достаточной суммы собственных средств;

- сумму валютного, процентного и прочих типов финансовых рисков;

- минимум резервов, формируемых под риски;

- норматив использования собственных средств кредитных организаций с целью покупки акций (долей) прочих юридических лиц;

- предельную сумму кредитов, банковских гарантий и поручительств, которые предоставляет кредитная организация (банковская группа) своим участникам (акционерам).

Замечание 3

Все нормы права, которые устанавливают рассмотренные нормативы, обладают финансово-правовым характером.

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.

Функции ЦБ РФ

ЦБ РФ выполняет следующие основные функции:

- участвует совместно с Правительством РФ в выработке приоритетов государственной политики в сфере финансов;

- осуществляет в единоличном порядке эмиссию рубля, обеспечивает его обращение в экономике РФ;

- предоставляет денежные средства негосударственным кредитным организациям в виде займов, обеспечивает рефинансирование выдаваемых кредитов;

- определяет правила, в соответствии с которыми в экономике РФ осуществляются финансовые транзакции;

- устанавливает нормы осуществления различных банковских операций;

- осуществляет мониторинг и обслуживание транзакций на бюджетных счетах РФ;

- распоряжается в установленном порядке золотовалютными резервами государства;

- осуществляет регистрацию кредитно-финансовых организаций, выдает им лицензии или же, наоборот, аннулирует их, если обнаруживает нарушения банковского законодательства данными учреждениями;

- проводит политику валютного контроля;

- определяет нормы, регулирующие осуществления расчетов российских граждан и организаций с международными субъектами;

- устанавливает нормы бухучета и бухгалтерской отчетности в пределах своей компетенции;

- определяет курс национальной валюты на международном рынке и осуществляет его своевременное опубликование;

- участвует в исчислении платежного баланса экономики государства;

- регламентирует деятельность валютных бирж;

- осуществляет аналитическую работу в части исследования экономических процессов на уровне экономики государства в целом, а также по регионам;

- участвует в обеспечении защиты финансовых интересов вкладчиков банков.

Рассмотрев цели деятельности и функции Центрального Банка России, мы можем изучить особенности организационной структуры главного финансового учреждения РФ. Исследуем для начала то, исходя из каких принципов определяется порядок организации деятельности ЦБ с точки зрения распределений функций учреждения по внутренним подразделениям ЦБ РФ.

Последние изменения в законе о ЦБ РФ

Последние изменения в 86 федеральном законе произошли 18 июля 2017 года, при принятии ФЗ номер 176. Согласно этим изменениям, в первой части 18 статьи был добавлен пункт 17.5. Была добавлена еще одна функция работы Совета Директоров, они планируют и устанавливают категории и списки рейтинговых агентств, регулируют уровни рейтингов и особенности их применения.

В статье 3 описаны цели и задачи Банка России. Среди них:

- Защита национальной денежной валюты, обеспечение ее устойчивости;

- Реализация всех возможных мер для стабильности рынка Российской Федерации;

- Планирование и организация способов развития всей банковской системы России и ее укрепления;

- Планирование и организация способов развития финансового рынка;

- Обеспечение роста и развития национальной платежной системы;

- Обеспечение экономической стабильности.

Функции ЦБ РФ перечислены в ст. 4 ФЗ о Центральном Банке. Среди этих функций:

- Сотрудничество с Правительством РФ для создания единой гос. денежной политики;

- Проведение анализа и статистики экономического рынка России, а затем опубликование информации в открытом доступе;

- Совершает эмиссию денежных средств и наличное денежное обращение;

- Совместно с государством разрабатывает прогнозы балансов Российской Федерации;

- Рефинансирует кредитные организации;

- Разрабатывает официальные курсы валют по отношению к национальной валюте и публикует информацию открыто для всех;

- Планирует и реализует правила расчетов по всей территории РФ;

- Устанавливает отраслевые стандарты для всех финансовых организаций;

- Устанавливает систему и процедуру банковских операций;

- Планирует способы и процедуры расчета Российской Федерации с другими странами;

- Обслуживает все уровни бюджетной системы России;

- Регулирует и организует валютный контроль;

- Управляет и контролирует фонды золота;

- Выполняет все обязательные операции и сделки;

- Выдает финансовым организациям лицензии, регистрирует их, приостанавливает их работу;

- Регистрирует эмиссионные бумаги и контролирует их выпуск.

В 74 ст. 86 ФЗ дан список нарушений для финансовых или кредитных организаций, которые понесут ответственность в виде штрафа, лишения лицензии и т. д. Согласно Федеральному закону о ЦБ РФ, Банк России предоставляет нарушителям определенный срок для устранения нарушений. В случае, если нарушения за этот срок не были устранены, организация или ее руководители понесут ответственность. ЦБ РФ может взыскать штраф с организации, но денежная сумма не должна превышать одного процента от минимальной суммы уставного капитала. Кроме этого Банк России может снизить или ограничить процентную ставку на операции организации-нарушителя. ЦБ имеет право на требование замены участников, введение временной администрации, запрет на реорганизацию, запрет на проведение определенных банковских сделок, потребовать осуществить определенные мероприятия для нормализации финансовой стороны.

Скачать текст действующей редакции закона

Закон РФ «О центральном банке» принят государством для контроля и регулирования деятельности главной финансовой организации страны. При помощи этого закона граждане могут понять и определить границы полномочий сотрудников банка, юридические лица и индивидуальные предприниматели могут проверить нюансы и подробности кредитных отношений и т. д. Для изучения особенностей и подробностей, во избежание ошибок, рекомендуется прочесть этот закон.

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Международная деятельность

Целями деятельности Банка России является и качественное функционирование на международном рынке, он отвечает за внешнеэкономическую деятельность. В этом направлении от сотрудничает с Центральными Банками других стран.

Важная составляющая — обмен информацией с другими странами в рамках международных договоров и двусторонних соглашений. Кроме того, именно ЦБ выдает разрешения иностранным финансовым компаниям создавать свои филиалы в РФ.

В основные функции Центробанка также входит формирование курсов валют и публикация этой информации в свободном доступе. Он же осуществляет функцию валютного контроля.

Задачи

Единственным учреждением страны, которое имеет право эмитировать банкноты, является Центральный банк РФ. Основные задачи и функции направлены на выполнение этой цели:

- Осуществление валютного контроля путем формирования обязательных резервов в ЦБ, установки процентных ставок, контролированием роста денежной массы.

- Регулятор выполняет функции банкира правительства, то есть хранит на счетах средства госбюджетов и госзаймов и выполняет их кассовое обслуживание.

- Банк России работает не с физическими и юридическими лицами, а с коммерческими банками и другими профильными финансовыми институтами. Он контролирует всю финансовую систему страны, устанавливает нормы обязательных резервов и выступает кредитором последней инстанции.

- Центральный банк хранит валютный запас страны.

Для выполнения данных задач ЦБ использует такие методы регулирования экономики:

- изменение ставки рефинансирования;

- корректировку норм резервов;

- операции с иностранной валютой на рынке;

- рефинансирование кредитной системы.

Выводы

- Центральный Банк Российской Федерации – орган, главной задачей которого является обеспечение стабильности рубля и цен, а также создание комфортных условий, что экономика страны не переживала кризис, а стабильно развивалась.

- В задачи ЦБ не входит получение прибыли, а существует учреждение за счет самоокупаемости.

- Для реализации поставленных перед учреждением задач, Центробанк РФ имеет определенную свободу действий, но некоторые вопросы согласовывает с действиями органов государственного управления.

- Основные функции ЦБ, которые имеют значение для всего населения России, – выдача и отзыв лицензии финансовым компаниям, определение ключевой ставки и регулирование курса валют.