Что такое лицевой счет

Содержание:

- Как правильно заполнить: примеры

- Расчетный счет для юридических лиц

- Сложности собственников счетов

- Что такое расчетный счет простыми словами и для чего он нужен

- Общие реквизиты предприятия

- Отличия между спецсчетом и расчетником

- Отличия совместного счета и дополнительной карты

- Что нужно для открытия

- Бухгалтерские специальные счета

- Сроки картотеки в банке

- Особенности платежных операций в европейских странах

- Переводы в Россию из Европы

- Реквизиты банка для осуществления переводов

- Причины открыть расчетный счет онлайн

- Что означают цифры в расчетном счете

- Как выглядит расчетный счет

- Как выглядят и что включают в себя полные реквизиты

- Порядок расшифровки

Как правильно заполнить: примеры

В таблице представлены примеры правильного заполнения всех реквизитов:

| Реквизиты | Пример заполнения |

| Номер счет и дата выставления | Счет на оплату №1204 от 25.10.2018 г. |

| Наименование и данные продавца | ИП Александров Дмитрий Александрович, ИНН 65663666377, 390939, Московская область, г. Москва, ул. Ленина, дом 13, офис 5, тел. +7 (900) 111-11-11 |

| Наименование и данные получателя | ООО Василевс, ИНН 658564743579957, КПП 5244771559, 390939, Московская область, г. Москва, ул. Ленина, дом 14 |

| Товары или услуги | Юридическая консультация |

| Количество | 1 |

| Общая сумма прописью | Всего наименований 1, на сумму одна тысяча пятьсот рублей 00 копеек |

| Банковские реквизиты | Банк получателя: Сбербанк России ОАО г. Москва, БИК 6785463, счет №748632148, р/с №57845216931 |

| Подпись | ИП подписывает счет лично |

Если вместо ИП подписывает счет его доверенное лицо, то рядом указываются реквизиты доверенности, которая подтверждает его полномочия, а также должность физического лица, ФИО и расшифровка.

Расчетный счет для юридических лиц

Тарифы для ООО в целом такие же, как и для ИП, отличия есть лишь в деталях, которые обусловлены разницей между юридическим лицом и индивидуальным предпринимателем. Для ООО также действуют пакеты услуг, которые приведены в таблицах выше.

К преимуществам для юр. лиц можно отнести самоинкассацию. Это услуга, которая позволяет вносить наличные на расчетный счет ООО через банкоматы. Комиссии минимальны, их точный размер уточняйте самостоятельно для вашего региона. Кстати, после появления услуги самоинкассации, услуга по переводу с бизнес-счета на расчетный счет потеряла свою актуальность.

Как открыть расчетный счет ООО

Открытие счета для юридических лиц доступно в режиме онлайн. Заявку можно подать на официальном сайте Сбербанка и таким образом зарезервировать счет. Кроме того, есть возможность открыть спецсчет, который нужен для работы с Гособоронзаказом.

Процедура займет несколько минут, но после нее в течение 30 дней необходимо предоставить в отделение банка пакет необходимых документов. До этого зарезервированный счет будет доступен лишь для получения денег. Переводы на другие счета недоступны до момента приема документов.

Тарифы на открытие каждого из пакетов составляют 0 рублей. Здесь для юридических лиц точно такие же условия, как и для ИП.

Список необходимых документов

Перечень документов, которые нужны для открытия расчетного счета ООО:

- устав предприятия;

- свидетельство о регистрации ООО;

- карточка с образцом подписей и оттиском печатей;

- выписка из ЕГРЮЛ;

- бумаги, которые подтверждают полномочия руководителя;

- документы, которые подтвердят полномочия других лиц распоряжаться деньгами на счете (например, приказ о назначении на должность бухгалтера);

- удостоверяющие личность документы всех лиц, которые будут иметь доступ к счету;

- лицензия на различные виды деятельности (если она нужна по закону);

- разрешение на работу с государственной тайной (если предусмотрено законодательством).

Большинство этих данных указываются в ходе заполнения анкеты на официальном сайте, после чего их нужно предоставить в отделении при личном визите.

Открыть расчетный счет

Как закрыть расчетный счет юридического лица

Процедура закрытия расчетного счета в Сбербанке для юридического лица в 2019 году несколько сложнее, чем для ИП. Но это уже требования законодательства, а не внутренние процедуры банка. Закрытие расчетного счета ООО пошагово будет выглядеть так:

- Руководитель предприятия издает приказ о закрытии счета.

- В ФНС отправляется письмо с приказом, в ответ должно прийти разрешение.

- Лицо, которое имеет право первой подписи, обращается в отделение, где был открыт счет, с приказом и разрешением от ФНС.

- Сбербанк дает выписку о текущем состоянии счета, если есть задолженности, их необходимо оплатить. Если есть положительный остаток, то необходимо создать платежное поручение о переводе денег на другой счет. Их можно получить и через кассу, но в том случае, если остаток незначительный.

- Заполняется заявление по форме банка.

- Заявление рассматривают в течение одного дня (иногда это происходит очень быстро).

- Клиент получает уведомление о закрытии счета.

- В течение семи дней декларацию о закрытии расчетного счета ООО необходимо отправить в ФМС, ФОМС, ПФ.

В ряде случаев счет могут не закрыть. Наиболее часто встречающиеся причины:

- арест расчетного счета по решению суда;

- наличие выставленных счетов, которые еще не оплачены;

- задолженности перед ФНС;

- наличие заблокированных денег (они могут блокироваться в рамках закона по противодействию отмывания денег, финансирования терроризма и коррупции).

Следует учитывать то, что и сам Сбербанк может выступить в качестве инициатора закрытия вашего расчетного счета. Причины могут быть следующие:

- отсутствие трансакций за последние два года;

- деятельность ООО прекращена по решению суда;

- нарушения при проведении операций со счетом.

Сложности собственников счетов

Каждый раз, когда возникает необходимость сообщить стороннему лицу реквизиты своего текущего или расчетного счета, многие сталкиваются с массой неудобств и неясностей:

- Сколько знаков в р/с?

- Совпадают ли они с номером, выгравированным на пластиковой карте?

- Почему обязательных к сообщению атрибутов счета так много? Кому и для каких целей нужны все эти ОКПО, КОРР, БИК, БУК, БУГАГА, ХЗ и КС? Разве нельзя как-то упростить перечень обязательных сведений? Ведь адрес электронной почты, интернет-ресурса или ICQ имеют гораздо более простые реквизиты. Мобильный номер в международном формате состоит всего из 12 цифр, однако этого достаточно, чтобы дозвониться до абонента из любой точки мира. Так почему банки заставляют своих клиентов диктовать бухгалтериям длинный номер c уймой непонятных цифр и букв?

Что такое расчетный счет простыми словами и для чего он нужен

Расчетный счет – это счет в банке, который открывается для юридических лиц и индивидуальных предпринимателей (далее в тексте ИП) с целью проведения финансовых операций:безналичной оплаты, например, закупки товаров у поставщика, выставление счетов другим юр.лицам с целью оплаты ваших услуг, учет и хранение денежных средств.

Расчетный счет позволяет организации или предпринимателю:

- Осуществлять безналичную оплату, например, за аренду помещений, транспортные услуги, закуп товара и т.п.;

- Выставлять другим юр.лицам счета на оплату собственных услуг;

- Совершать валютные переводы контрагентам из других стран;

- Вести учет и хранение денежных средств;

- Проводить инкассацию денежных средств, с последующим зачислением на свой р/с и конвертацией наличности в безналичную форму;

- Получать проценты на остаток денежных средств, находящихся на р/с;

- Пользоваться дополнительными банковскими услугами, такими как овердрафт, кредитование, эквайринг, факторинг, лизинг, банковские гарантии;

- Выплачивать сотрудникам заработную плату, путем перечисления безналичных денежных средств на банковские карты в рамках «Зарплатного проекта»;

- Участвовать в тендерах на сайте Госзакупок или принимать участие на торгах по банкротству юридических и физических лиц;

- Оплачивать налоги, отчисления в Пенсионный фонд и ФСС.

В реквизитах расчетный счет представляет из себя уникальный 20-значный набор цифр, который позволяет банку идентифицировать клиента.

Кстати, понятие «расчётный счёт» в законодательстве РФ отсутствует. Информацию можно получить лишь в пункте 2.3 Инструкции Центробанка от 30 мая 2014 года № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам), депозитных счетов».

Открыть расчетный счет может как физическое (в этом случае счет называется текущим), так и юридическое лицо. Организации и ИП используют его строго для коммерческой деятельности, причем обязанность юридических лиц иметь расчетный счет в России закреплена законодательно.

Для индивидуальных предпринимателей такого жесткого ограничения нет, можно вести деятельность и без р/с, но в некоторых случаях это будет проблематично. Подробнее об этом ниже.

Общие реквизиты предприятия

К общим реквизитам относятся все сведения о предприятии, по которым его деловые партнеры, а также любые другие юридические и физические лица могут идентифицировать его. К таким реквизитам относятся полное и сокращенное фирменное наименование, организационно-правовая форма, и, если есть, наименование вышестоящей организации.

В общие сведения о предприятии включаются и сведения о государственной регистрации, подтверждающие легитимность данной компании. К этой группе сведений можно отнести дату государственной регистрации, номер свидетельства о государственной регистрации юридического лица, основной государственный регистрационный номер (ОГРН) и, при необходимости наименование того органа, где эта регистрация была осуществлена. Этим органом является территориальное подразделение государственной налоговой инспекции, где данное предприятие поставлено на учет.

И, конечно, еще одним важным реквизитом является юридический и фактический адрес предприятия, а также его контактные телефоны, адрес электронной почты и адрес сайта в интернете, если он имеется, должность, фамилия и инициалы руководителя.

Отличия между спецсчетом и расчетником

Как известно, расчетный счет (он же «РКО») предназначен для ведения предпринимательской деятельности. С его помощью отправляются и принимаются платежи от контрагентов согласно заключенным ранее договорам. Все операции при этом происходят в безналичной форме.

Спецсчет и расчетный счет мало чем отличаются между собой. Связано это с тем, что спецсчет – частный случай расчетного счета. Когда сотрудник банка выполняет процедуру по его открытию, он по сути создает расчетный счет с дополнительным функционалом, о котором было написано вначале.

Поэтому специальный счет способен на 100% выполнять те же задачи, что и РКО (оплата налогов, страховых взносов, аренды, получение или перечисление средств за выполненные работы и т.д.).

Несмотря на это, участники закупок не ограничиваются одним только спецсчетом, а пользуются им в связке с РКО. На это есть ряд причин:

- Во-первых, почти у каждой организации и предпринимателя на момент открытия специального счета уже есть РКО.

- Во-вторых, некоторые опасаются, что налоговую инспекцию может не устроить применение спецсчета вместо обычного расчетного.

- В-третьих, за минимальным остатком на спецсчете, необходимым для блокировки, труднее следить, если с него регулярно производятся расходы.

Управление и отслеживание событий также осуществляется с помощью общих инструментов. Это не только интернет-банк, где расчетный и специальный счета расположены рядом в одном списке, но и одинаковые SMS-сообщения о списании или пополнении.

Как выглядит список в Сбербанк Бизнес Онлайн

Также, как и на некоторых тарифах по РКО, на остаток по специальным счетам начисляются ежемесячные проценты.

Отличия совместного счета и дополнительной карты

Многие банки вместо совместного счёта предлагают дополнительные карты, привязанные к счёту.

Карта может быть открыта не только на имя владельца, но и на чужое имя. Одновременно с этим она всегда привязывается к основному счёту и выпускается в аналогичной валюте, однако могут иметь место быть исключения.

| Действия по счету/карте | Владельцы совместного счета | Владелец основной карты | Владелец дополнительной карты |

|---|---|---|---|

| Пополнение | Да | Да | Да/Нет |

| Перевод денег | Да | Да | Да/Нет |

| Съем наличных | Да | Да | Да/Нет |

| Проверка баланса | Да | Да | Да |

| Оплата услуг и покупок | Да | Да | Да |

| Просмотр истории трат | Да | Да | Да/Нет |

| Запрашивать выписку по счету | Да | Да | Да/Нет |

| Возможность подключения других участников | Да | Да | Нет |

| Возможность устанавливать лимит трат | По условиям договора | Да | Нет |

| Возможность пользоваться овердрафтом | Да | Да | Нет |

Дополнительная карточка может быть заказана к кредитной или дебетовой карточке. Как правило, выпуск бесплатный, а обслуживание обойдется несколько дешевле основной карточки.

Условия доступа, пополнения и просмотра операций могут отличаться. Так, например, при открытии дополнительной карточки в Сбербанке пополнение может осуществлять только держатель, устанавливается лимит трат, однако история покупок видна для всех. Иначе говоря, применение дополнительных карточек накладывает некоторые ограничения на владельцев.

Что нужно для открытия

Для того чтобы иметь возможность проводить финансовые операции необходимо посетить банковское заведение и предоставить его сотрудникам комплект документации, который отличается для каждой категории клиентов.

- Для физического лица для начала сотрудничества с банком достаточно паспорта и индивидуального налогового номера.

- Для индивидуального предпринимателя дополнительно необходимо подготовить Свидетельство о регистрации и о постановке на учёт в Налоговую службу.

Юридическим лицам необходимо предоставить:

- выписку из регистрационного реестра;

- протокол собрания учредителей о создании организации и о назначении в её главе действующего руководителя;

- устав;

- свидетельство о постановке на налоговый учёт;

- приказ о назначении директора;

- паспорт и индивидуальный номер заявителя, в качестве которого может выступать только руководитель компании.

Бухгалтерские специальные счета

Подавляющее число предприятий располагает множеством разнообразных объектов учета, стоимость и количество которых постоянно варьируется. Учет денежных средств на специальных счетах включает в себя:

- Все имущество (активы): деньги, недвижимость, мебель, сырье, оборудование;

- Обязательства (пассивы) перед клиентами, контрагентами, клиентами, сотрудниками и т.д.

Чтобы можно было произвести учет на специальных счетах в банке и анализ каждого из приведенных выше типов объекта, бухгалтерия заводит для каждого из них обособленный бухгалтерский счет. Их перечень утверждает бухгалтер в документации под наименованием «план счетов».

Сроки картотеки в банке

Платежные поручения, которые были получены относительно юридического лица и занесены в картотеку погашаются согласно очередности. Совсем не имеет значение дата поступления в картотеку.

Самым важным в картотеке является очередь.

Отправитель поручения имеет право отозвать его. Это он может сделать при частичном или полном погашении. Отзыв поручения точно также может быть отозван на ту сумму, которая была оплачена. Но есть и возможность полностью отозвать платёжное поручение. Причём это возможно даже без полного погашения, а всего лишь при частичном.

Если же платежные поручения не отозваны, они будут храниться в картотеке до полного погашения.

Особенности платежных операций в европейских странах

Знать код требуется в том случае, если нужно перевести средства лицу, которого обслуживает банковская организация, работающая по европейским стандартам. Согласно правилам международных отношений, иностранные банки могут отказать в выполнении транзакции, если ее параметры оформлены в несоответствующем формате. Но на это они имеют право только при соблюдении таких условий:

- Транзакция происходит в иностранной валюте.

- Получателя обслуживает финансовая структура государства ЕС.

Если же отправитель сделает перечисление через Сбербанк, IBAN code не указывая, банк получателя откажет в осуществлении транзакции. При этом средства вернут отправителю, за вычетом комиссии

Поэтому важно узнать все точные реквизиты, чтобы осуществить необходимую транзакцию и не потерять свои деньги

Расшифровка цифровой комбинации

Получив от партнера или иного частного лица данные для перевода, можно обратить внимание, что в них содержится и номер счета и код. Заполняя платежное поручение в графе «счет» рекомендуют указывать именно IBAN

В этом случае скорость зачисления средств увеличится благодаря скорости идентификации. Если платежка оформляется в электронном виде, код вносится без пробелов.

Переводы в Россию из Европы

При проведении транзакции международного уровня, но в обратном направлении, т.е. в банк РФ, номер IBAN Сбербанка указывать не нужно, поскольку его не существует в принципе. Для отправки денег из европейской страны требуется указывать такие параметры:

- Оформить платежное поручение на внешнюю операцию.

- SWIFT-код, соответствующий российскому банку получателя.

- Клиентский счет.

- Указать, что транзакция происходит не внутри Евросоюза, а за его границами.

Узнать данный SWIFT и остальные реквизиты банков можно несколькими способами. Самый простой – посмотреть на сайте финансового учреждения. Каждый банк указывает всю актуальную и полную информацию, в том числе по филиалам и подразделениям. Являясь пользователем банка, можно использовать такие пути:

- Обратиться в отделение. У каждого оператора и менеджера эти сведения находятся на рабочем месте на бумажных носителях. Обратившись к одному из них можно быстро получить информацию. Для этого даже не нужно стоять в очереди, так как процедура обращения происходит мгновенно и не отвлечет сотрудника от обслуживания иного лица.

- Позвонить в Контактный Центр или на горячую линию. Дождавшись соединения с оператором, можно запросить все нужные данные и переписать себе.

- Уточнить через сервис онлайн-банкинга. Создавая платежное поручение в онлайн-сервисе, пользователю предоставляется возможность выбрать банк получателя. При этом графы с наименованием БИК, и т.п. информация выпадает автоматически, если учреждение внесено в реестр. Параметры своего банка вносить также не требуется, они заполняются автоматически.

Международные стандарты облегчают сотрудничество между банковскими организациями

Стоит знать, что в банковской среде существует возможность использования посредников для проведения международных платежей. Так, учреждения РФ заключают контракты с европейскими, которые позволяют проводить платежные операции с их помощью.

Реквизиты банка для осуществления переводов

При перечислении денег потребуется уточнить банковские реквизиты одним из вышеуказанных способов. Для внешней операции может потребоваться SWIFT code, которые отличаются для филиалов и подразделений.

Для осуществления операции требуется заручиться следующими данными, которые потребуются для заполнения платежного поручения:

- Название.

- Номер и наименование филиала, контролирующего и обслуживающего получателя.

- Информация о банковском учредении: Номер корреспондентского счета, БИК.

- Фамилия и полные инициалы владельца.

- Паспортные данные получателя, ИНН, КПП.

- Номер счета клиента.

SWIFT- коды филиалов Сбербанка

Скачать:

SWIFT коды в Сбербанке

Банковские операции между странами с каждым годом получают большее распространение. Для увеличения скорости и удешевления платежных операций был введен специальный стандарт, который первоначально использовался государствами ЕС. В дальнейшем подобные банковские стандарты распространились во многие страны. На данный момент Россия не использует такие стандарты. Но это не значит, что у клиентов российских банков могут возникнуть проблемы с отправкой и приемом переводов в заграницу.

Причины открыть расчетный счет онлайн

Открытие необходимо, если предприниматель:

- заключает крупные сделки, превышающие наличный расчетный лимит в 100 тыс. руб.;

- хочет поддерживать свой имидж и работать более клиентоориентированно: безналичная оплата дает возможность клиентам осуществлять платежи через терминал;

- если расчеты необходимо проводить круглосуточно. Только безналичный способ дает полную свободу платежей.

Расчетный счет важен для предпринимателя

Сегодня пластиковые карты есть практически у всех, поэтому для предпринимателей, чья деятельность связана с торговлей или оказанием услуг, терминал является необходимостью (также если ИП работает с организациями либо крупными оборотами). При приеме наличных многие партнеры могут отказаться от сотрудничества.

В конечном итоге, за наличностью нужен контроль, а безналичное хранение средств является прерогативой банковского учреждения. Онлайн открытие позволяет без посещения офиса открыть и пополнить счет. Однако для полноценного функционала потребуется предоставить оригиналы документов.

Плюсы владения расчетным счетом:

- возможность платить по счетам через Интернет в круглосуточном режиме (банкинг подключается бесплатно);

- комиссия становится минимальной либо эмитент вообще проводит платежи бесплатно, в отличие от размеров комиссии для физических лиц, где плата составляет 1-3% за одну операцию;

- возможность безналичного приема средств;

- зарплатные проекты для работников ИП: оплата за труд перечисляется непосредственно со счета;

- конкурентоспособность и имидж предпринимателя: наиболее крупные и надежные партнеры работают только за безналичный расчет;

- с расчетного счета можно оплатить налоги и взносы в ПФР, ТФОМС и ФСС. Суммы могут быть рассчитаны автоматически;

- часто при оформлении договора банк дарит бонусы от партнеров. Например, бесплатную установку расчетной программы «Мое дело».

Минусы:

- за открытие и ведение счета необходимо платить. Есть оптовые программы, когда клиент может купить счет сразу на 6-12 месяцев и оплатить всю сумму. В среднем сегодня эмитенты взимают по 400-1900 руб.* в месяц. Чем выше функционал, тем дороже и счет;

- возможен арест счета и приостановление операций по нему. Среди причин – задолженность по налогам, исполнительные судопроизводства и т.д. Счет блокируется до полного погашения всех долгов и поступления в банк заявления о возможности его открытия. После полного избавления от задолженности банк вернет полномочия в течение 3-х дней.

Счет повышает репутацию предпринимателя, если говорить о серьезном подходе к ведению бизнеса.

Наличие счета повышает имидж ИП

Обратите внимание! Обратившись за открытием депозита, стоит помнить, что банки предлагают обобщенные пакеты услуг. Они выгоднее, чем оплата отдельных операций

Что означают цифры в расчетном счете

На первый взгляд кажется, что цифры в расчетном счете подобраны случайно. Но все они имеют свое значение.

Расшифровка счета слева направо:

- 1-3 цифра — номер балансового счета.

- 4-5 цифра — номер балансового счета второго порядка. Вместе с ними получаем «40802», это означает, что р/с из категории «прочие» принадлежит ИП.

- 6-8 цифра — код валюты. Так «810» — это код российских рублей.

- 9 цифра является контрольной, которую рассчитывают индивидуально, по ней проверяется действительность номера.

- 10-13 цифра — код подразделения банка, который обслуживает расчетный счет.

- 14-20 цифра — внутренний номер клиента, он устанавливается в банковском подразделении.

Как выглядит расчетный счет

Номер содержит двадцать цифр. Их порядок не является случайным, каждая цифра имеет определенное значение. Запись состоит из шести блоков:

- Первые три цифры — свидетельствует о том, кто является держателем счета. Например, для ИП начальные цифры 408, для ООО — 407, для государственных учреждений — 406/405.

- Следующие две цифры — балансовый счет второго порядка. Значение зависит от первого блока и расшифровывается в совокупности с первыми тремя значениями.

- Третий блок из трех цифр означает валюту счета. В национальной валюте определяется как 810, доллар — 840, а 978 — евро.

- Девятая цифра является контрольной, имеет особе значение для работников банковского учреждения. По этому номеру можно определить, действителен ли номер.

- Блок из следующих цифр идентифицирует кредитную организацию, в которой открыт счет.

- Остальные 7 цифр — уникальный номер, присвоенный банком.

Более детальная информация относительно расшифровки значений указана в Приложении №1 Положения №579-П Банка РФ от 27.02.2017 года. Номер необходим для предоставления реквизитов клиентам, которые будут рассчитываться безналичным путем. Но это не единственный реквизит, для выполнения платежа необходимо указывать ряд других значений:

- БИК

- название банка

- нумерация корсчета

- наименование организации/ИП

- р/с

- ИНН

- КПП

При изменении одного из этих пунктов необходимо в срочном порядке уведомить контрагентов. В противном случае средства, отправленные на неверные реквизиты, можно будет вернуть, но эта процедура займет около 7 рабочих дней.

Пример

Например, реквизиты предпринимателя, должны выглядеть следующим образом:

ИП Литвинов А.П.

ОГРН ИП 1234567891234567

ИНН 123456789123

12000, г. Москва, Ленинградский пр-т

р/с 40802810412345678912

Далее пишется БИК, название банка, корсчет.

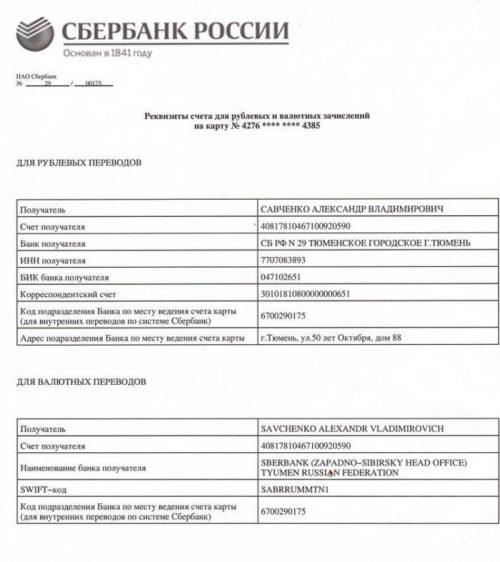

Как выглядят и что включают в себя полные реквизиты

Реквизиты счета — необходимый инструмент для нормального функционирования банковской системы. С их помощью данные каждого пользователя, а также каждого банковского продукта, приобретают свой идентифицирующий код: именно благодаря их существованию быстрые переводы со счета на счет так легко доступны пользователям.

В зависимости от того, какой планируется совершать перевод — валютный или рублевый — содержание реквизитов выглядит по-разному. Однако общие категории передаваемых в реквизитах сведений всегда остается одним и тем же:

- ФИО получателя (человека, открывшего счет);

- Номер счета получателя — двадцатизначное, идентифицирующее клиента число;

- Наименование банковской организации, а также номер отделения, где был открыт счет и где была выпущена карта;

- ИНН получателя — как правило, здесь указывается ИНН физического лица, открывшего счет;

- БИК банка, зарегистрировавшего счет;

- Корреспондентский счет — необходим сотрудникам банка для осуществления операции между двумя счетами, открытых в разных банках;

- Для внутренних переводов внутри Сбербанка существует также «код подразделения банка по месту ведения карты»;

- Адрес того отделения, где была выпущена и где обслуживается карта.

Пример реквизитов.

Пример реквизитов.

Порядок расшифровки

Первая пятерка цифр в номере расчетного счета определена группой счетов банковского баланса, утвержденных Банком России и разделенных 2-мя категориями: 3-значной спецификой расчетов и 2-значным неотделимым дополнением к ней.

Расшифровка первого раздела представлена следующими значениями:

- 102-109 – счета, принадлежащие фондовым структурам, а также предназначенные для хранения средств, учета прибыли и убытков;

- 203-204 – оформление счетов в драгоценных металлах;

- 301-329 – осуществление межбанковских расчетов;

- 401-402 – счета для бюджетных перечислений;

- 403 – средства, подведомственные Министерству финансов;

- 404 – балансы внебюджетных фондовых структур;

- 405-406 – расчетно-кассовое обслуживание государственных организаций;

- 407 – расчеты, производимые юридическими лицами и индивидуальными предпринимателями;

- 408 – обслуживание физических лиц;

- 411-419 – хранение вкладов государственных организаций;

- 420-422 – вклады коммерческих организаций в статусе юридического лица;

- 423 – хранение средств физических лиц – резидентов;

- 424 – счета, открытые зарубежным организациям;

- 425 – вклады физических лиц – нерезидентов;

- 430 – счета банков;

- 501-526 – учет ценных бумаг.

Трактовка дополнительных 2-х цифр неразрывно связана с первой тройкой. Так, для юридических лиц применима следующая расшифровка:

- 40701 – деятельность компании связана с финансовыми операциями;

- 40702 – расчетно-кассовое обслуживание закрытых обществ;

- 40703 – хранение средств некоммерческих организаций;

- 40704 – денежные средства, предназначенные для организации выборов и мероприятий общественной направленности.