Личное дело и лицевой счет работника организации

Содержание:

- Виды лицевых счетов

- Отчет по отпускам для табеля

- Лицевой счет – что это такое и кто имеет право им пользоваться

- Отчет ОСВ++ для 1С:Бухгалтерии 3.0 — расшифровка оборотов, добавление любого количества субконто без изменения конфигурации и не только

- Основания для заполнения формы Т-54

- Применение формы Т-54а: нюансы

- Расшифровка по Основным средствам для расчета налога на имущество по 2-му и 3-му разделам декларации «Авансы по налогу на имущество».

- Порядок ведения лицевого счета

- Отчет ОСВ++ для 1С:Бухгалтерии 3.0 — расшифровка оборотов, добавление любого количества субконто без изменения конфигурации и не только

- КАК ВЫДАВАТЬ РАСЧЕТНЫЕ ЛИСТКИ?

- Что такое лицевой счет и зачем он нужен?

- Действия при обнаружении долга на купленной квартире

- Как проверить и узнать

Виды лицевых счетов

В зависимости от типа лицевого счета и его назначения в нем может отражаться различная информация.

Лицевой счет сотрудника (типовая форма)

Это регистр, используемый в кадровом учете. Содержит в себе сведения о начислениях: заработная плата, премии, надбавки, пособия, материальная помощь, компенсации и прочие.

На основании данных, содержащихся в лицевом счете, рассчитывается сумма налогов, взносов. Лицевой счет работника является важнейшим документом по учету заработной платы, поэтому должен храниться на протяжении 75 лет.

Банковский лицевой счет

Это документ, в котором фиксируются все финансово-денежные взаимоотношения клиента с банком. Банки разделяют операции по типам, поэтому для одного и того же клиента принято заводить отдельные лицевые счета по каждому типу операций.

Банки открывают лицевые счета физическим лицам для учета движения денег по вкладам, для учета начисленных процентов, для учета расчетов по кредитному договору. Организациям банки предоставляют более широкий спектр услуг.

Расчеты ведутся по операционной деятельности, по расчетному или текущему счету, по инвестиционной деятельности. По каждому отдельному счету ведется отдельный реестр, кроме того, на каждого клиента банка заводится лицевой счет, на котором отражены все факты финансовых отношений между банком и его клиентом.

Информация, отраженная в лицевом счете носит конфиденциальный характер, банк несет ответственность за ее сохранность. Но, в соответствии с законом, банк обязан предоставлять полную информацию контролирующим органам по их запросу. При открытии счета (операционного, расчетного, инвестиционного, сберегательного) информация о клиенте вводится в базу данных банка и там хранится.

Лицевой счет налогоплательщика

Это еще один вид регистра, который формируется по каждому налогоплательщику. Лицевые счета ведутся в рублях. Они открываются в момент государственной регистрации лица в качестве налогоплательщика в налоговой инспекции.

На лицевом счете налогоплательщика учет начислений и оплат ведется в соответствии с утвержденной бюджетной классификацией, где каждой статье присвоен уникальный код. Для налогового органа лицевой счет налогоплательщика является регистром аналитического учета.

Лицевые счета акционеров

На них отражаются сведения о ценных бумагах, принадлежащих физическому или юридическому лицу. Лицевой счет эмитента отражает выпуск ценных бумаг с указанием вида ценных бумаг, их категории, количестве, регистрационном номере и стоимости, а также сведения по операциям с этими бумагами. Эмитент, если он покупает ценные бумаги, имеет отдельный лицевой счет для учета движения купленных им активов. Доверительный управляющий или залогодержатель также имеют лицевые счета.

Лицевой счет застрахованного лица

Помимо этих, наиболее распространенных разновидностей лицевых счетов, существуют и другие, например, индивидуальный лицевой счет застрахованного лица – регистр сведений о гражданине, которые потребуются для начисления ему пенсии. Каждому застрахованному присваивается уникальный номер лицевого счета, по которому его можно идентифицировать. Лицевой счет хранится в базе данных пенсионного фонда на протяжении всей жизни застрахованного гражданина.

Отчет по отпускам для табеля

Долго искала отчет для кадровиков для табеля по отпускам — чтобы учитывались отпуска без сохранения заработной платы, подходящего для себя не нашла, поэтому сделала свой…Надеюсь данный отчет будет полезен.

Отчет по отпускам, в том числе доп.отпускам и отпускам без сохранения з.п. Учитываются переходящие отпуска, — в этом случае в колонке «К.» — количество дней будет столько, сколько дней выпадает на месяц, для которого строем отчет. Например если отпуск с 25.04. по 06.05. а отчет мы строим на апрель — то в «К.» попадет 5 дней. Если отчет строим за май — то в «К.» попадает 6 дней.

1 стартмани

Лицевой счет – что это такое и кто имеет право им пользоваться

Довольно часто под словосочетанием «лицевой счет» люди понимают счет, открытый в банковской организации на физическое лицо. Однако, такая расшифровка является не совсем верной и однозначной.

На деле лицевой счет – это счет, который может быть зарегистрирован в финансовой компании не только на гражданина РФ, но и на индивидуального предпринимателя, а также любую коммерческую структуру.

Если говорить о лицевом счете касаемо юридических лиц, то это будет более узким понятием, нежели расчетный счет. По сути дела, под лицевым счетом, часто понимается сразу несколько явлений:

- личная страничка или, иначе говоря, аккаунт предприятия или организации, созданный в базе данных банка для учета кредитно-финансовых операций с этим конкретным юридическим лицом. Лицевой счет юридического лица не может использоваться им в качестве площадки для расчетов с контрагентами;

- окончание из 6 цифр двадцатизначного номера коммерческого р/с;

- счет, который имеет подключенную систему дистанционного банковского обслуживания для физических лиц, не предназначенный для осуществления расчетов по коммерческим договорам;

- лицевой счет, оформляемый на физическое лицо «до востребования».

Из этих пунктов видно, что, несмотря на то, что чаще всего лицевой счет все же используется рядовыми гражданами, но и юридические лица также иногда имеют аккаунты в банках, понимаемые как лицевые счета. Однако они не предназначены для проведения денежных расчетов по сделкам и договорам с партнерами, а нужны, например, для получения в банках кредитов и их погашения или же перечислений заработной платы сотрудникам.

Отчет ОСВ++ для 1С:Бухгалтерии 3.0 — расшифровка оборотов, добавление любого количества субконто без изменения конфигурации и не только

Отчет ОСВ++, наряду с возможностями типовых отчетов ОСВ, ОСВ по счету, Карточка счета, Анализ субконто и Карточка субконто, позволяет: Консолидировать данные ОСВ нескольких организаций; Добавлять произвольное количество субконто — наряду со стандартными, в качестве субконто могут быть задействованы любые реквизиты и дополнительные сведения документов движения; Получать расшифровки оборотов по корреспондирующим счетам и субконто; Получать данные оборотов с расшифровкой по документам движения; Формировать сальдо по оборотным субконто; Выводить данные по счетам и аналитикам, обороты по которым в выбранном периоде равны нулю (типовой отчет «ОСВ по счету» в подобной ситуации данных не выводит). Внесение изменений в конфигурацию не требуется.

3 стартмани

Основания для заполнения формы Т-54

Для заполнения личного счета сотрудника по форме Т-54 необходимо пользоваться сразу несколькими документами. Сведения сюда вписываются на основании личной карточки работника, табеля учета рабочего времени (как в расчетно-платежную и расчетную ведомость), различного рода приказов – о трудоустройстве, увольнении, переводе, отпуске, взысканиях и поощрениях. Практически все данные, вписываемые в данный бланк, должны быть подтверждены документально.

Часть 1

Как и любые другие учетные документы, бланк формы Т-54 включает в себя обязательную часть с реквизитами организации. Здесь в соответствующих графах нужно вписать полное наименование предприятия (с указанием организационно-правового статуса), код ОКПО (из регистрационных документов), а также структурное подразделение или отдел, к которому относится сотрудник, на которого оформляется данный лицевой счет.

Ниже вписывается номер документа, расчетный период (тут указывается дата приема на работу нового сотрудника, а в случае, если работник уже давно числится на предприятии, то первый месяц текущего года), а также категория персонала (руководитель, служащий и т.д.).

Далее нужно указать личные данные работника, на которого оформляется Т-54: его ФИО (полностью), табельный номер, присвоенный при трудоустройстве, номер ИНН, СНИЛС, код местожительства (узнать можно в территориальной налоговой службе), семейный статус, количество детей (если есть, если нет – прочерк), дату на момент трудоустройства и дату рождения.

Сведения о работнике

Для заполнения данных по сотруднику нам понадобится:

1) Информация из предоставленных сотрудником документов:

- паспорт;

- свидетельство о присвоении ИНН;

- свидетельство государственного пенсионного страхования (СНИЛС).

2) Данные из приказа о приеме на работу:

- реквизиты приказа;

- присвоенный сотруднику табельный номер (индивидуальный цифровой код, присваиваемый в отделе кадров каждому поступившему на работу в хронологическом порядке);

- должность;

- оклад (тарифная ставка), установленные надбавки.

3) Сведения из личной карточки работника (формы № Т-2 или разработанной самостоятельно).

Табличная часть

|

№ столбцов |

|

|

с 1 по 8 |

Реквизиты приказов о приеме на работу, переводе, увольнении и данные, на основании которых будет ежемесячно начисляться заработная плата.

В нашем примере сотрудник был принят на должность юрисконсульта (01.03.2017), а вскоре назначен руководителем юридического отдела (приказ о переводе от 01.04.2017). |

|

с 9 по 16 |

Информация о всех использованных отпусках с указанием реквизитов приказов. |

|

с 17 по 21 |

Сведения об удержаниях (например, по исполнительным листам или вследствие недостачи вверенных материальных ценностей). Для заполнения данных нам нужен будет приказ руководителя, дата и сумма удержаний. |

|

22 |

Данные о предоставленных стандартных налоговых вычетах. |

|

23 |

Месяцы нумеруются от 01 до 12 |

|

с 24 по 27 |

Сведения об отработанном количестве часов и дней в соответствии с табелями учета рабочего времени. |

|

с 28 по 37 |

Величина начисленных работнику за месяц заработной платы, премий, материальной помощи, больничных и других выплат. |

|

с 38 по 46 |

Удержания по сотруднику, такие как ранее выплаченные авансы, НДФЛ и пр. |

|

47 |

Итоговые данные по задолженности (начисления за вычетом удержаний) перед работником. |

|

48 |

Задолженность работника перед организацией. |

|

49 |

Итоговая сумма, которую мы должны выплатить работнику за месяц. |

Применение формы Т-54а: нюансы

Итак, в форме Т-54а нет таблицы, что присутствует в форме Т-54, где можно помесячно расписывать данные о начислениях и удержаниях, совершенных в отношении работника. Но это — не проблема, поскольку:

- Предполагается, что лицевой счет по форме Т-54а (как вариант — заполняемый в электронном виде) будет распечатываться ежемесячно на принтере.

Каждый бумажный экземпляр, разумеется, должен быть подписан бухгалтером.

- Предполагается, что к каждой ежемесячной распечатке формы Т-54а будут прилагаться (вклеиваться) расчетные листки, в которых отражаются данные:

- о составе заработной платы,

- об удержаниях;

- об общей сумме к выплате.

То есть, в целом — те же сведения, что содержатся во второй таблице формы Т-54.

Госкомстат также рекомендует отражать на оборотной стороне формы (или же на самом расчетном листке, который прилагается к ней) различные коды по выплачиваемым или удерживаемым суммам. Это могут быть коды, введенные самой организацией или же те, что приняты в отношении доходов, облагаемых НДФЛ — в соответствии с приказом Минфина России от 10.09.2015 № ММВ-7-11/387@. К слову, аналогичные коды подлежат отражению во второй таблице формы Т-54.

Отметим, что предприятие ничего не нарушит, если будет распечатывать отчет Т-54а не ежемесячно, а, к примеру, один раз в год (или — с любой другой периодичностью, предпочтительной с точки зрения политики кадрового учета). Затем — вклеит в него все расчетные листки, что составлены в течение года. Но желательно, конечно, закрепить такой подход в учетной политике — на случай возникновения вопросов со стороны проверяющих органов.

Таким образом, форма Т-54а в сочетании с листками (и кодами) будет функционально аналогична форме № Т-54. Но зачем тогда использовать документ с индексом «а»? Его применение может быть более предпочтительно в случаях, когда:

- Учет зарплаты (удержаний) предприятию удобнее производить в регистрах, которые по своей структуре отличаются от второй таблицы формы Т-54 (и для предприятия не слишком удобно переходить на учет в ней).

Например — если соответствующие регистры полностью электронные, но не входят в состав электронной Т-54 (как вариант, потому, что используемая бухгалтерская программа его не поддерживает — далеко не всем фирмам по карману дорогостоящая 1С).

- За учет «условно-постоянных» данных — по преимуществу, типично «кадровых» (то есть, не связанных с бухгалтерскими расчетами) отвечает одно подразделение компании (кадровая служба), а за учет «непостоянных» данных — по преимуществу, финансовых, отвечает другое (собственно, бухгалтерия).

Как следствие, разделение компетенций может сопровождаться разделением документации — которое невозможно в случае применения формы Т-54 (где на одном бланке фиксируются и «кадровые» и «расчетные» данные). При разделении документации между отделами не будет споров на предмет «мы заполняем то, а вы — это». Просто каждый будет заполнять свой тип документации.

Таким образом, несмотря на отсутствие запрета использовать Т-54а для «бумажного» учета, рассматриваемая форма наилучшим образом подходит как раз для учета электронного — и имеет преимущества перед Т-54 в виде:

- отсутствия «фиксированной» второй таблицы — вместо которой можно использовать любой сторонний расчетный электронный регистр, который удобен предприятию;

- возможности весь год или любой иной период вести документ в компьютере — и только по завершении периода (или при иной необходимости) распечатывать его.

Расшифровка по Основным средствам для расчета налога на имущество по 2-му и 3-му разделам декларации «Авансы по налогу на имущество».

Отчет «Расшифровка отчета ‘Авансы по налогу на имущество’ по 2-3 разделам» предназначен для проверки и контроля правильности расчета регламентированного отчета «Авансы по налогу на имущество» в разрезе Основных средств. Предоставляет ряд дополнительных данных по состоянию ОС организации на текущий момент согласно данным хозрасчетного регистра. Написан на основании стандартных процедур заполнения регламентированных отчетов, но дополнительно показывает данные в разрезе групп ОС и каждого ОС, согласно данным 2-го и 3-го разделов стандартного отчета. Версия для обычного приложения тестировалась на УПП 1.3, но должно работать в БУ, БУ КОРП 2.0, КА, БАУ и БАУ КОРП (по крайней мере для обычных /неуправляемых/ приложений). Версия для управляемого приложения тестировалась на БП 3.0. В отчете учтены ОС, введенные в эксплуатацию после 2013 и учтены изменения, введенные в 2017 г. Предусмотрено три варианта отчета: 1. Для обычного приложения 8.1-8.3 платформ; 2. Для управляемого приложения 8.2 — 8.3 платформ; 3. Универсальный вариант, который подходит для обоих типов конфигураций: для обычного и управляемого приложений (удобно, если на предприятии используются оба типа — и обычные, и управляемые приложения).

2 стартмани

Порядок ведения лицевого счета

К распечатанному бланку Т-54а (с заполненными данными о сотруднике) ежемесячно подклеивается расчетный листок, содержащий:

- данные о том, как была сформирована зарплата;

- информацию обо всех произведенных удержаниях;

- итоговую сумму выплаченных средств.

ОБРАТИТЕ ВНИМАНИЕ! На оборотной стороне лицевого счета (либо на каждой подклеиваемой к нему распечатке) приводятся все шифры и коды, используемые при учете зарплаты. В лицевой счет заносится вся информация, связанная с трудом работника, если она может повлиять на размер зарплаты

Так, в документе отражаются:

В лицевой счет заносится вся информация, связанная с трудом работника, если она может повлиять на размер зарплаты. Так, в документе отражаются:

- дата и номер приказа о трудоустройстве;

- информация об отгулянных отпусках;

- сведения о начисленных доходах;

- информация о налоговых вычетах или иных использованных льготах;

- данные по удержаниям из зарплаты.

Срок хранения лицевых счетов составляет 75 лет. Для обеспечения столь длительного хранения документы должны быть сданы в архив. Обычно лицевые листки заводятся на календарный год, но возможно и более длительное использование 1 бланка документа.

О сроках хранения иной бухгалтерской документации читайте в статье «Срок хранения бухгалтерских документов в организации».

Отчет ОСВ++ для 1С:Бухгалтерии 3.0 — расшифровка оборотов, добавление любого количества субконто без изменения конфигурации и не только

Отчет ОСВ++, наряду с возможностями типовых отчетов ОСВ, ОСВ по счету, Карточка счета, Анализ субконто и Карточка субконто, позволяет: Консолидировать данные ОСВ нескольких организаций; Добавлять произвольное количество субконто — наряду со стандартными, в качестве субконто могут быть задействованы любые реквизиты и дополнительные сведения документов движения; Получать расшифровки оборотов по корреспондирующим счетам и субконто; Получать данные оборотов с расшифровкой по документам движения; Формировать сальдо по оборотным субконто; Выводить данные по счетам и аналитикам, обороты по которым в выбранном периоде равны нулю (типовой отчет «ОСВ по счету» в подобной ситуации данных не выводит). Внесение изменений в конфигурацию не требуется.

3 стартмани

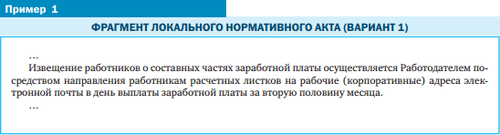

КАК ВЫДАВАТЬ РАСЧЕТНЫЕ ЛИСТКИ?

Можно рассылать по электронной почте

Порядок выдачи работникам расчетных листков при выплате заработной платы трудовым законодательством не установлен. Поэтому работодатель должен самостоятельно определить его и закрепить в своих внутренних документах.

Например, такой порядок можно установить в локальном нормативном акте, определяющем форму расчетного листка. Это подтверждают в своих разъяснениях и специалисты Роструда .

Если все работники организации имеют свои адреса рабочей (корпоративной) электронной почты, то расчетные листки можно высылать для ознакомления на них.

Специалисты Минтруда России считают это возможным. По их мнению, порядок извещения работников о составных частях заработной платы необходимо закрепить:

1) в трудовом договоре;

2) коллективном договоре;

3) локальном нормативном акте работодателя (например, в приказе руководителя организации, положении о выдаче расчетных листков работникам).

Если закрепленный порядок предусматривает направление расчетных листков работникам по электронной почте, это не нарушает положений ст. 136 ТК РФ (пример 1).

Судебная практика также подтверждает правомерность применения такого способа извещения работников о составных частях их заработной платы. Судьи не видят нарушения в рассылке расчетных листков по электронной почте .

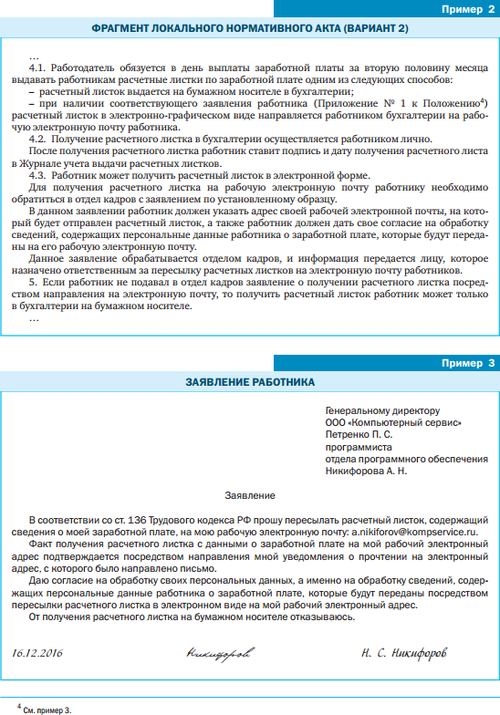

Порядок выдачи расчетных листков работникам можно прописать в локальном нормативном акте или коллективном договоре более подробно.

Возможна ситуация, когда в организации трудятся работники, не связанные с работой за компьютером (например, обслуживающий персонал — ремонтники, уборщики производственных и служебных помещений и т. п.). В этом случае можно предусмотреть разные способы выдачи расчетных листков (пример 2).

С локальным нормативным актом, коллективным договором, устанавливающим порядок выдачи расчетных листков, работники должны быть ознакомлены под роспись (ч. 2 ст. 22, ч. 3 ст. 68 ТК РФ).

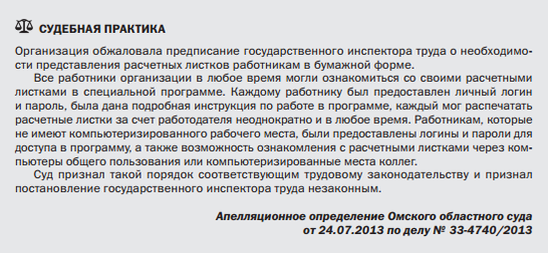

Можно ознакомить с помощью специальной программы

В связи с тем, что трудовым законодательством не регламентирован порядок извещения работников о составных частях заработной платы, работодатели могут использовать различные способы представления работникам расчетных листков.

Организация может воспользоваться такими вариантами ознакомления работников с расчетными листками:

а) предоставление доступа к специальной программе, для чего каждому работнику выдается логин и пароль;

б) предоставление доступа в личный рабочий кабинет работника в интернете.

Не признано судами нарушением также размещение расчетных листков по заработной плате в электронном виде:

В личном рабочем кабинете работника в интернете (Апелляционное определение Верховного суда Республики Коми от 18.02.2013 по делу № 33-1073/2013);

На личной странице работника в интернет-банке (Апелляционное определение Новосибирского областного суда от 05.06.2014 по делу № 33-4700/2014).

Указанные способы извещения работников суды признали соответствующими требованиям трудового законодательства.

Работодатель обязан письменно информировать сотрудников о составных частях зарплаты за истекший месяц и удержаниях из нее (ст.136 ТК РФ), для этого компания выдает расчетные листки. Как правильно выдавать расчетные листки по зарплате в 2019 году, мы расскажем вам в этой статье.

Скачайте полезные шпаргалки:

- Риски в расчетных листках по зарплате: найти и обезвредить>>>

- Когда зарплата на карты опасна спорами при проверке>>>

Не редки случаи, когда работодатели игнорируют требование выдачи расчетных листков, мотивируя тем, что все несогласные со своей зарплатой все равно придут разбираться в бухгалтерию. Однако факт невыдачи расчетных листков — нарушение трудового законодательства, за которое организацию могут оштрафовать на сумму от 30 000 до 50 000 руб., а должностное лицо — от 1000 до 5000 руб. Поэтому к правильности выдачи расчетных листков нужно отнестись очень внимательно и аккуратно.

Что такое лицевой счет и зачем он нужен?

Сфера применения лицевых счетов весьма широка. Их открывают частные лица и некоторые организации для целей не связанных с коммерцией. Чаще всего – для удовлетворения каких-то личных нужд: проведения и получения безналичных платежей при сделках на крупные суммы. Так продают недвижимость, автомобили и пр.

Лицевой счет также открывается в банке, имеет номер подобно расчетному. Но открытие лицевого счета сопровождается гораздо меньшим набором документов и требований.

Усложняет понимание широкое использование термина «лицевой счет».

- Так на предприятиях для начисления и выдачи зарплаты открывают лицевые счета работников.

- Лицевым счетом в банке может быть счет до востребования, открытый ради получения безналичных средств, регулярно или однократно.

- Лицевые счета для физических лиц открываются в налоговых органах.

- Сотовые операторы и многие другие структуры открывают лицевые счета физическим и юридическим лицам для хранения и движения денег.

Юридические лица и предприниматели также открывают лицевые счета. Это обходится дешевле, чем регистрация расчетного счета. Но пользоваться такими счетами для коммерческих операций опасно. Даже получение на лицевой счет перевода от предприятия или предпринимателя может стать поводом для внимания и проверки со стороны государства. Указывать контрагентам лицевой счет для получения переводов нежелательно, это может вызвать их опасения касательно законности операции.

Обоснованной целью открытия лицевого счета для коммерческой структуры может быть получение и погашение банковской ссуды, какие-то общественные занятия.

Выбрать кредит для бизнеса

Чем расчетный счет отличается от лицевого?

Главные особенности каждого из счетов уже перечислены выше. Но для большей наглядности сведем их в таблицу.

|

Расчетный счет |

Лицевой счет |

|

Предназначен для коммерческих и хозяйственных операций. |

Предназначен для личных финансовых операций. |

|

Регистрируется почти всегда организациями и предпринимателями |

Чаще открывается для физических лиц. Не всегда самостоятельно этими лицами. |

|

Открытие счета требует предоставления списка обязательных документов и проверки данных клиента. |

Иногда открывается автоматически. Требования к документам часто минимальные. Обычно хватает паспорта. |

|

Контроль операций со стороны банков, налоговых и других государственных органов постоянный и строгий. |

Контроль менее тщательный. Что обосновано в т.ч. значительно меньшим спектром возможных переводов. |

Иногда можно заметить, как путают лицевой, банковский и расчетный счет. Разница в том, что применение термина «банковский» будет законным для всех расчетных счетов, а лицевые счета могут быть банковскими, но также называют и аккаунты физических и юридических лиц в иных организациях.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Подпишитесь на Bankiros.ru

Предыдущая статья

Заявление на открытие расчетного счета – образец заполнения

Следующая статья

Валютный расчетный счет – что это, как открыть, предложения банков по счетам в валюте

Действия при обнаружении долга на купленной квартире

Не всегда тот, кто продаёт имущество, придерживается этических норм, а потому возникают ситуации, когда в распоряжении у новых хозяев оказывается жильё с долгами по жилищно-коммунальному сервису.

Обнаруживается такое положение дел, как правило, слишком поздно, и поделать с этим на первый взгляд ничего нельзя. Обычно новоиспечённые владельцы квартиры просто справляются с этим грузом сами.

Примечание 5. Закон гласит, что оплачивать чужие долги никто не обязан, однако есть нюансы, связанные с переоформлением лицевого счёта. Управляющие компании в большинстве случаев просто переводят ЛС со старой задолженностью. К чему это приводит? К тому, что Вы заводите реквизит на своё имя, а потом в чеке обнаруживается долг, оставшийся от прежних владельцев.

Кое-что поделать здесь можно, всё-таки. Алгоритм такой:

- Обратитесь в компанию и обозначьте претензию.

- В качестве доказательной базы используйте соглашение купли-продажи и получение свидетельства, подтверждающего права на собственность.

- Подготовьте акт приёма-передачи жилья, если такой у Вас есть в наличии. В нём отмечена дата, когда Вы стали собственником недвижимости.

- Отправьте претензию в адрес руководящего должного лица компании, если рядовые сотрудники не принимают её.

Крайняя мера, но весьма эффективная, – обращение в судебную инстанцию.

Важно! Помните, что при переводе лицевого счёта на своё имя, а также при наличии задолженности старых хозяев, Вы будете получать два чека. Один – на себя, другой – на прошлого владельца

Когда истечёт период исковой давности, долг спишут как безнадёжный.

Теперь Вы знаете что нужно делать, чтобы открыть счёт, какие документы готовить для этого и куда обращаться при возникновении нестандартных ситуаций. Придерживайтесь принципа законности действий и отстаивайте своё право на корректное оказание услуг.

Инструкция

1. Раньше каждого вы обязаны решить для себя, какой вид банковского счета вы хотите открыть. Существует три основных вида счетов. Нынешний счет – предусмотрен как для хранения денежных средств, так и для финансовых расчетов. Депозитный счет – на нем происходит начисление процентов по взносам. И карточный счет, тот, что открывается для проведения финансовых расчетов с применением пластиковых карт.

2. Для граждан Русской Федерации при обращении в Сбербанк довольно будет иметь при себе паспорт. Иноземцам следует предоставить паспорт, а также документ, подтверждающий право нахождения на территории России.

3. Подойдите в ближайшее отделение Сбербанка по месту вашего жительства. Обратитесь к работнику отдела депозитных операций с вопросом, касающимся открытия банковского счета.

4. Детально расскажите эксперту о том, в какой валюте вы хотите открыть счет и какие операции собираетесь проводить с денежными средствами. Коллега банка порекомендует подходящий для вас вид счета и объяснит его превосходства, а также расскажет о других видах банковских счетов, которые допустимо открыть в данном отделении Сбербанка.

5. Определившись с видом банковского счета, предоставьте работнику банка оригинал паспорта, тот, что нужен для оформления депозитного договора, тот, что будет составлен в 2-х экземплярах

Обратите внимание, дабы на вашем экземпляре договора неукоснительно присутствовала круглая печать банка

6. Допустимо, что коллега депозитного отдела попросит вас оставить пример подписи в особой карте. В будущем все ваши подписи на документах банка обязаны будут соответствовать этому примеру.

7. Позже того, как договор будет заключен, можете передать банку на хранение ваши деньги. Прием денежных средств осуществляет коллега кассового отдела. Для этого подойдите в кассовую кабину и передайте работнику банка договор, паспорт и денежные средства. Во многих отделениях Сбербанка работники депозитного отдела сами предоставляют в кассу все эти документы, а вам довольно будет лишь подойти в кассовый отдел с деньгами.

8. Позже приема денег и их пересчета вам вернут ваш экземпляр договора, оформленную сберегательную книжку, паспорт и кассовый приходный ордер. Помимо этого вам оформят пластиковую дебетовую карту по взносу. Карту вы сумеете получить через две недели позже открытия счета в Сбербанке.

Бухгалтерам компании нужно вести контроль всех выплат работникам в лицевом счете Т-54, форма которого утверждена Постановлением Госкомстата России №26 от 06.04.2011г. Если на предприятии вручную заполняются такие данные, то их следует вносить в бланк весь месяц на всего работника организации. Хранятся такие документы 75 лет.

Вам понадобится

- – расчетные ведомости за период;

- – документы работника;

- – производственный календарь;

- – кадровые документы;

- – документы предприятия;

- – штатное расписание.

Как проверить и узнать

Заёмщики, вкладчики, а также другие клиенты сталкиваются с необходимостью проверить и узнать лицевой счёт. Поскольку очень мало случаев, когда нужно вводить эти данные, то небольшая часть клиентов финансово-кредитных учреждений фиксирует эту информацию в блокноте (телефонной записной книжке) во время заключения договора.

Номер л/с требуется в таких случаях:

- Клиент хочет отправить деньги банковским переводом, а его просят указать не только данные получателя, но и отправителя.

- Пользователю прислали деньги, но, чтобы их получить, потребуется полный пакет реквизитов, включая номер л/с.

- Номер также запрашивают во время регистрации в микрофинансовых компаниях, при оформлении кредита под залог недвижимости, и при проведении других кредитных операций.

Узнать лицевой счёт можно несколькими способами.

- Если вы владелец банковской карты, необходимая информация может быть в конверте с PIN-кодом. Нужный номер напечатан на лицевой части.

- При отсутствии бумажных носителей свяжитесь с сотрудником банка. Чтобы быстро получить сведения, заранее подготовьте документ, удостоверяющий вашу личность, а также вспомните кодовое слово (очень часто это фамилия матери). Если клиент не может назвать запрашиваемую информацию, банковские сотрудники ничем не смогут помочь. Это закрытая информация, которая не подлежит распространению.

- Клиенты, пользующиеся онлайн-сервисом, могут узнать двадцатизначный номер в Личном кабинете в удобное время. Сервис работает круглосуточно.

- Воспользуйтесь терминалом или банкоматом. Для этого нужно вставить карту в терминал, найти раздел «Мои счета» и нажать на вкладку «Реквизиты». Если вы любитель оплачивать покупки с помощью терминалов и у вас сохранились чеки, скорее всего, на них можно увидеть двадцатизначный номер, который вам нужен.

Бывают ситуации, когда клиенты открывают лицевые счета, но не получают банковские карты. В этом случае нужно отыскать договор или найти переписку с сотрудником банка. Во время «общения» эти данные могут “проскакивать”. Если в переписке нужного номера нет, а договор не можете найти, набирайте номер телефона горячей линии. А также вы можете посетить банк и там запросить нужную информацию.