Срок давности имущественного налогового вычета при покупке квартиры и другие условия

Содержание:

- До какого срока нужно успеть подать декларацию 3-НДФЛ

- О сроках давности

- Что такое налоговый вычет и какие вычеты предусмотрены российским законодательством?

- Сколько раз можно?

- Срок давности имущественного вычета

- Стандартные вычеты на детей налогоплательщика

- Определение сроков получения

- Налоговый вычет: сроки возврата вычета после сдачи декларации

- Общая информация о налоговом вычете при покупке квартиры

- Срок давности по налогам

До какого срока нужно успеть подать декларацию 3-НДФЛ

Если в текущем 2021 году налогоплательщик, с заработной платы, а также всех остальных источников прибыли которого был снят НДФЛ в 2019 и предыдущих годах, подает бланк декларации уже после тридцатого апреля, то он не понесет наказание в виде штрафа только лишь в одном случае – если речь идет о предоставлении вычета. До какого числа отправлять форму 3-НДФЛ на возмещение подоходного налога, абсолютно не имеет значения, главное, чтобы при этом не истек срок давности на налоговую компенсацию.

Физическим лицам, претендующим на сокращение размеров их налогооблагаемой базы в связи с переплатой подоходного налога ранее, нужно понимать, что не всегда возможность подобного рода будет закреплена за ними на протяжении всей жизни. На то, в течение какого срока распространяется право на налоговый вычет, влияет только вид, к которому он относится. Возможны следующие варианты налоговых скидок:

Рекомендуем прочесть: Городская Очередь На Жилье В Спб Узнать Номер

О сроках давности

Далее рассмотрим, как оформить налоговый вычет при покупке квартиры, срок давности и прочие нюансы. Наверное, многие полагают, что получить выплату можно не позднее чем через 3 года, после покупки квартиры, ведь по законодательству срок давности составляет именно 3 года. Однако, к налоговому вычету это не относится, то есть после покупки жилья гражданин может получить налоговый вычет на протяжении всей своей жизни, но только в соответствии с положениями закона, который действовал на момент приобретения жилья.

О чём здесь идёт речь? Несколькими годами ранее, а именно в 2008 году максимальный размер налогового вычета составлял 130000 рублей, то есть 13 процентов от 1 млн рублей, но на текущий момент максимальная сумма вычета составила 2 млн рублей, соответственно, сегодня максимальная выплата составляет 260000 рублей. Если жилье было куплено в 2008 году, значит, сегодня можно получить в качестве налогового вычета только 130000 рублей, в соответствии с тем законодательством, которое действовало на момент покупки.

Кроме всего прочего, если говорить о сроках получение компенсации, то нужно учитывать некоторые моменты:

- Компенсация положена только после регистрации прав собственности, что подтверждается соответствующим документом, далее можно обратиться в ФНС, но не ранее чем через три года, предшествующий сделки период учитываться в налоговой декларации не будет.

- Для участников долевого строительства жилья получить выплату можно только после сдачи дома в эксплуатацию.

Теперь разберем весь порядок подачи декларации по порядку. В первую очередь декларация подается до 1 апреля за предыдущий год. Например, если вы приобрели жилье в 2015 году, то в Налоговую инспекцию вместе со всеми документами стоит обращаться лишь с начала 2016 года и успеть сдать документы до 1 апреля. Стоит разобраться во всех особенностях и нюансах выплаты, ведь как уже говорилось ранее, что налоговый вычет выплачивается не за предыдущие года, а за последующие.

Чтобы максимально понять, о чём идёт речь, приведем простой пример. Если вы приобрели квартиру в 2015 году, то в 2016 году уже можете рассчитывать на налоговый вычет, но при этом не стоит на что налоговая выплатят вам всю сумму единовременно. То есть за предыдущие года, возможно, вы уплатили в бюджет 260000 рублей, которые положены вам в качестве имущественного вычета, но они учитываться не будут.

Соответственно, если вы хотите получить всю сумму единовременно, то вы можете обратиться в Налоговую инспекцию через несколько лет, но не ранее 2018 года (исходя из представленного примера), в этом случае вы получите налоговый вычет за 2015, 2016, 2017 года. Если за три года уплаченная вами сумма в бюджет была менее 260000 рублей, то вы получите ровно столько, сколько уплатили за 3 года. В будущем вы снова можете подать декларацию, чтобы получить имущественный налоговый вычет в полном объёме до конца.

Для кого-то такой вариант может показаться слишком длительным, поэтому он может воспользоваться другим вариантом. На следующий год после покупки квартиры можно подать декларацию 3 НДФЛ через своего работодателя. Для этого нужно подготовить все документы на недвижимость и отдать бухгалтеру, в данном случае ему не нужно идти в Налоговую инспекцию и написать заявление, бухгалтер делает это самостоятельно. При этом налогоплательщик не получает компенсацию, но при этом приобретает прибавку к заработной плате, в размере 13%, которые не вычитаются в бюджет.

На этом можно подвести итог, что возврат подоходного налога возможен на любых сроках после приобретения квартиры. Более того, никаких сроков давности в данном случае не предусмотрено, за исключением пенсионеров, которые могут обратиться лишь не позднее трех лет после выхода на заслуженный отдых. Работающие граждане могут обратиться позже и получить выплату единовременное или написать заявление сразу и не платить подоходный налог до тех пор, пока сумма имущества вычета не исчерпает себя полностью.

Что такое налоговый вычет и какие вычеты предусмотрены российским законодательством?

Налоговый вычет – это сумма, которая уменьшает налогооблагаемую базу. Вычет позволяет либо платить меньший налог, либо вернуть ранее уплаченный налог. Таким образом, на вычет вправе претендовать только те лица, которые платят НДФЛ. Налоговый вычет подразумевает возврат 13% от суммы доходов, предусмотренной законом.

Налоговым кодексом РФ предусмотрены пять налоговых вычетов: стандартные, социальные, инвестиционные, имущественные и профессиональные.

1. Стандартный налоговый вычет включает вычет на налогоплательщика, который предоставляется отдельным категориям граждан, например «чернобыльцам», инвалидам с детства, родителям и супругам погибших военнослужащих, а также вычет на детей.

2. Социальный вычет предполагает право налогоплательщика уменьшить облагаемый доход на сумму понесенных затрат на лечение, обучение, фитнес или благотворительность (о социальных вычетах читайте в статьях «“Спортивный” налоговый вычет», «Как вернуть потраченные на обучение и лечение деньги» и «Как сэкономить на лекарствах»).

3. С 2015 г. в России можно открыть индивидуальный инвестиционный счет (ИИС). По сути, это брокерский счет с налоговыми вычетами и некоторыми ограничениями (такие счета используются для совершения операций купли-продажи акций, облигаций, валюты и др.).

Правом на инвестиционные налоговые вычеты обладают налогоплательщики, которые:

- осуществляют операции с ценными бумагами, обращающимися на организованном рынке ценных бумаг, в результате чего получили доход;

- внесли личные денежные средства на свой ИИС (вычет типа А);

- получили доход по операциям, учитываемым на ИИС (вычет типа Б).

Вычет типа А (вычет на взносы) позволяет ежегодно возвращать ранее уплаченный НДФЛ. Вернуть можно 13% от внесенной на ИИС за календарный год суммы, но не более 52 тыс. руб

Важно, чтобы у вас был уплаченный НДФЛ за этот же год: налоговая не даст вернуть больше налога, чем вы заплатили.

Вычет типа Б (вычет на доход) позволяет не платить НДФЛ с прибыли от операций на ИИС. Такой вычет можно применить только при закрытии ИИС.

Использовать можно только один тип вычета.

(О том, как владельцу ИИС получить налоговый вычет, читайте в статье «Обычный брокерский счет или ИИС: как преумножить свои сбережения?». Об инвестиционном налоговом вычете для компаний-налогоплательщиков – в статье «Налог на прибыль: нововведения 2021 года»).

4. Имущественный налоговый вычет предоставляется физическому лицу в случае:

- продажи имущества;

- покупки жилья (дома, квартиры, комнаты и т.п.);

- строительства жилья или приобретения земельного участка для этих целей;

- выкупа у налогоплательщика имущества для государственных или муниципальных нужд.

(О тонкостях предоставления имущественного налогового вычета читайте в статье «Как вернуть потраченные на покупку недвижимости деньги?»).

5. Профессиональный налоговый вычет позволяет уменьшить налоговую базу по НДФЛ налогоплательщикам, которые выделяются по профессиональному признаку. Перечень доходов, в отношении которых можно получить вычеты, включает:

- доходы, полученные индивидуальными предпринимателями (на общей системе налогообложения);

- доходы, полученные адвокатами, учредившими адвокатские кабинеты, нотариусами и другими лицами, занимающимися частной практикой;

- доходы, полученные от выполнения работ (оказания услуг) по договорам гражданско-правового характера;

- авторские вознаграждения и вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов, полученные налогоплательщиками.

Сколько раз можно?

Количество раз обращения за вычетом зависит от года приобретения жилья. Если сделка совершена до 2014 года, то сделать это можно только один раз за всю жизнь вне зависимости от возвращаемой суммы.

К примеру, по купленной в 2012 году комнате за 230 000 рублей можно вернуть 29 900 рублей (13% от стоимости). А за квартиру приобретенную в этом же году за 1,5 миллионов рублей возврату подлежит сумма в 195 000 рублей.

Например, с жилплощади, купленной в 2016 году возвращено 125 000 рублей. Данная сумма меньше установленного законом возможного лимита. Поэтому, купив в последующие годы недвижимость, можно в очередной раз обратиться за вычетом до полного исчерпания полагающейся суммы.

Срок давности имущественного вычета

Однако существует несколько правил, касающихся условий, без выполнения которых возврат НДФЛ неосуществим:

- Претендент на вычет должен иметь платежную документацию. До того момента, как физическое лицо, которое занимается оформлением бумаг по уменьшению размеров налогооблагаемой базы, помимо основного пакета документов не соберет всевозможные бумаги, подтверждающие факт внесения платы за жилье, налоговую скидку для него не начислят.

- Налогоплательщик должен обладать правом собственности на жилье. Без наличия такого документа, как право собственности на имущественный объект, если он целиком принадлежит налогоплательщику, или акта о приеме-передаче, если объект принадлежит к долевому виду жилья, подавать документы на вычет неблагоразумно.

Хоть и физические лица обладают правом на налоговую скидку за имущество, приобретенное даже много лет назад, все же стоит учитывать, что подоходный налог в данном случае им будет начислен только за три последних года.

Чтобы претендентам на имущественный вычет было более понятно, как именно происходит процедура начисления налоговой скидки, рекомендуем обратить внимание на такие примеры:

- Пример №1. Налогоплательщик на протяжении пяти последних лет отдавал в государственную казну на подоходный налог фиксированную сумму – 28 500 рублей. А в 2017 году он захотел вернуть себе НДФЛ за квартиру, купленную десять лет назад, стоимость которой составляла 1 700 000 рублей. Таким образом, сумма вычета в данной ситуации составляет 221 000 рублей, но налогоплательщик сможет получить только 85 500 рублей (поскольку это размер выплаченного ним НДФЛ на протяжении последних трех лет).

- Пример №2. Физическое лицо за последний 2016 год выплатило сумму, равную 140 000 рублей, а за предпоследний 2015 сумму в размере 120 000 рублей в качестве НДФЛ. На сегодняшний день налогоплательщик претендует на скидку за покупку дома, начисленную налоговым инспектором в размере 260 000 рублей. В данной ситуации претенденту на вычет в первую очередь вернут налог за последний год (140 000 рублей), а положенный остаток начислят в следующем году в размере налога, отданного им за 2015 год (120 000 рублей).

Стандартные вычеты на детей налогоплательщика

Такие вычеты предоставляют:

- родителю + супруге (супругу) родителя;

- приемному родителю + супруге (супругу) приемного родителя;

- усыновителю;

- опекуну;

- попечителю.

«Удвоение» вычета на детей прекращается с месяца, следующего за месяцем вступления единственного родителя в брак, и применяется только в отношении единственного родителя. Кроме того, удвоение вычета у одного налогоплательщика возможно в случае отказа от вычета одного из родителей (приемного родителя) в пользу другого.

Вправе отказаться от вычета на детей в пользу другого родителя могут только родители или приемные родители.

Условия отказа одного родителя от вычета в пользу другого:

- ребенок находится на обеспечении родителя;

- у родителя есть доход, облагаемый по ставке 13%;

- доход облагаемый, исчисленный нарастающим итогом, не превысил 350 000 руб.

Такой отказ сопровождается документами:

- заявление одному налоговому агенту об отказе от вычета и заявление другому налоговому агенту об удвоении вычета;

- справка по форме 2-НДФЛ (представляется налоговому агенту, который предоставляет вычет в двойном размере ежемесячно, до месяца, в котором доход превысил 350 000 руб.).

Предоставление налоговых вычетов на детей: практические ситуации

- Между мужем и женой зарегистрирован брак – для предоставления вычета учитываются родные и неродные дети. Однако отказаться от вычета в пользу супруга (супруги) могут только родные или приемные родители.

- Родители находятся в разводе – для предоставления вычета отцу и матери справка о совместном проживании с детьми не нужна. Подтверждается только факт участия родителей в содержании детей (уплата алиментов — соглашение, исполнительный лист и т п.).

- Родитель лишен родительских прав. Есть две позиции:

Позиция Минфина России:

- такие «родители» вправе претендовать на стандартный вычет (Письмо Минфина России от 09.02.2010 № 03-04-05/8-36),

- если родительских прав лишен один из родителей, то второму удвоенный вычет не предоставляется (Письмо Минфина России от 24.10.2012 № 03-04-05/8-1215).

Вторая позиция — Конституционного суда РФ: такие лица теряют все права, вытекающие из семейных и иных правоотношений, в том числе права на льготы, установленные для родителей. А вычеты по НДФЛ это, с позиции КС РФ, своего рода льгота.

С какого момента предоставляется вычет на ребенка и как долго

Вычет предоставляется начиная:

- с месяца рождения ребенка;

- с месяца усыновления;

- с месяца установления опеки (попечительства);

- с месяца вступления в силу договора о передаче ребенка на воспитание в семью.

Вычет предоставляется:

1. До конца года, в котором:

- ребенку исполнилось 18 лет или 24 года (если продолжает учиться);

- истек срок договора (или расторгнут договор) о передаче ребенка на воспитание в семью;

- наступила смерть ребенка.

2. До месяца, в котором обучение прекратилось, если обучение ребенка завершилось до 24 лет.

3. До месяца, в котором доход облагаемый превысил 350 000 руб.

Стандартные вычеты опекунам и попечителям

- Такие лица не могут делегировать свои права на вычет другому лицу (мужу, жене).

- Единственный опекун (попечитель) имеет право на вычет в двойном размере.

- При вступлении в брак единственного опекуна (попечителя), двойной вычет продолжает предоставляться.

- Супруг (супруга) опекунов (попечителей) не имеют права на стандартный вычет по отношению к подопечным детям.

- Факт лишения или наличия родительских прав у родных родителей детей не влияет на размер вычета единственного опекуна (попечителя).

- Стандартный вычет предоставляется опекунам (попечителям) максимально до достижения подопечными возраста 18 лет.

- Не требуется предоставления дополнительных документов на вычет в двойном размере (в Акте или договоре указан вид опеки — единоличная или совместная).

Вычеты на детей: какие документы подтверждают право налогоплательщика:

- Заявление работника.

- Копия свидетельства о рождении ребенка.

- Документы, подтверждающие право на вычет (в зависимости от ситуации):

- справка из образовательного учреждения;

- копия справки медико — социальной экспертизы;

- копия свидетельства о браке;

- копия свидетельства об усыновлении;

- копия решения (постановления) об установлении над ребенком опеки или попечительства;

- копия договора о передаче ребенка на воспитание в семью — для приемных родителей;

- копия справки, выданной ЗАГСом о рождении ребенка по форме № 25, в которой сказано, что запись об отце ребенка внесена в свидетельство о рождении по заявлению матери;

- копия о смерти второго родителя или копия решения суда о признании второго родителя безвестно отсутствующим;

- копия паспорта, в котором на странице «семейное положение» нет штампа ЗАГСа о регистрации брака.

Определение сроков получения

Когда можно получить налоговый вычет при покупке квартиры?

Время обращения в налоговую инспекцию составляет не ранее, чем через год, после:

- приобретения объекта недвижимости;

- достижения совершеннолетия;

- официального трудоустройства.

При начислении имущественного возврата применяются все перечисленные факторы. А через сколько можно вернуть 13 процентов с покупки квартиры у работодателя? При оформлении имущественного вычета у работодателя не требуется ожидать последующего налогового периода.

Например, Леонов В.С. купил квартиру в августе 2016 года. Он может оформить возврат подоходного налога при покупке квартиры, сроки выплаты будут в августе 2017 года он получит право оформления вычета в ФНС. Если же он оформит у работодателя – документы можно подготовить начиная с сентября 2016 г.

Надеемся, вы поняли с какого года действует налоговый вычет с покупки квартиры. Перейдем далее.

Сроки давности

Как указано выше, налоговый вычет при покупке квартиры сроки давности покупки не предусматривает. То есть, он распространяется на будущие налоговые периоды:

- до полного погашения;

- до прекращения официальной трудовой деятельности.

В силу этого несовершеннолетние собственники, родители которых не оформили вычет, смогут оформить его по достижении совершеннолетия и устройстве на работу.

Например, семья Кожановых оформила жилье в долевую собственность на близнецов, 2012 года рождения. Купля состоялась в 2014 г. Так как родители ранее уже использовали получение 13% от суммы приобретения, это право законно передалось детям. Через сколько лет можно получить налоговый вычет при покупке квартиры детям Кожановых? Они смогут им воспользоваться не ранее, чем в 2030 году, когда им исполнится 18 лет, при условии официального трудоустройства.

За какой период времени оформляется?

Выясним, с какого года можно получить налоговый вычет при покупке квартиры. Ежегодно льгота оформляется за предшествующий налоговый период. То есть, покупателю возвращается сумма налога, уплаченного в предшествующий год.

Оформление у работодателя предусматривает помесячный возврат налогового удержания с заработной платы, начисленной за предшествующий месяц.

Узнав, за какой срок можно получить налоговый вычет при покупке квартиры, перейдем к примерам.

Пеликанова В.М. и Шишакова Г.В. купили квартиру и оформили в долевую собственность в 2013 году. Пеликанова В.М. обратилась за вычетом в ФНС, оформив его в 2014 году. В конце этого года ей предоставили возврат налогового удержания за 2013 год, отсчитываемый с даты регистрации доли в праве на жилье. Шишакова Г.В. оформила льготу по месту официального трудоустройства, с момента получения документации из Росреестра, что позволило ей получать вычет со дня оформления, уже в 2013 г.

Когда подавать декларацию на налоговый вычет за покупку квартиры?

Законодательством не предусмотрен регламент, когда нужно подавать на налоговый вычет после покупки квартиры. Они вправе распорядиться сроками подачи налогового вычета при покупке квартиры по своему усмотрению, но не ранее, чем через год после регистрации в Росреестре.

Например, Пеликанова В.М. получила зарегистрированный договор из МФЦ – 13.09.13 г., так как 14.09.14 г. оказался выходным днем, декларация была подана 15.09.14 г.

При оформлении налоговой льготы у работодателя, декларацию подавать не нужно.

Через какое время будет получен?

Декларация подается ежегодно, за предшествующий период.

Через сколько после покупки квартиры обращаться? Если нужен возврат налогового вычета при покупке квартиры, сроки выплаты всей суммы вычета будет тогда, когда рассчитанная сумма удерживаемого налога будет полностью получена приобретателем жилья.

Например, с доли Шишаковой Г.В. была начислена сумма имущественного возврата в 80 тысяч рублей. Ее средний ежемесячный заработок составляет 38 тысяч в месяц. Ежемесячные удержания, сохраняющиеся в качестве налоговой льготы, составили 4 940 р. Соответственно, за год она получила 59 700 рублей в год. Остаток в размере 20 300 – был получен в первой половине 2014 года.

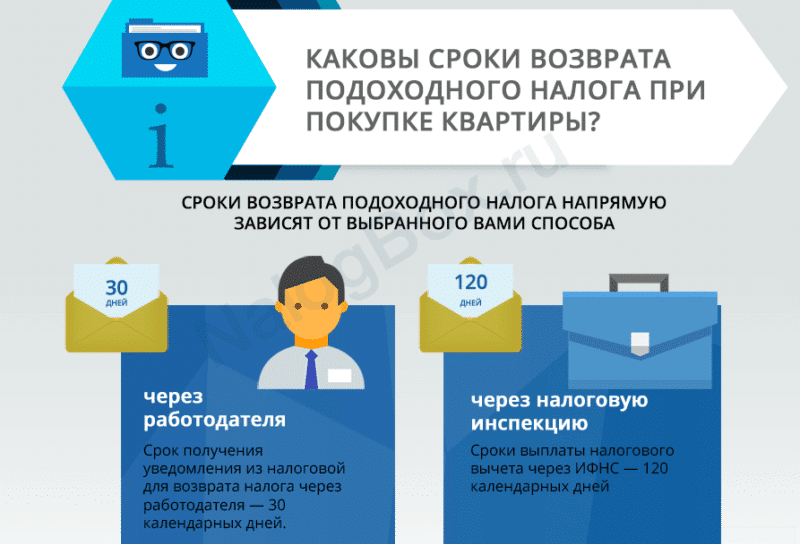

Налоговый вычет: сроки возврата вычета после сдачи декларации

В статье 78 сказано, что одобренная сумма поступает на счет заявителя на протяжении 1 месяца с момента подачи декларации, однако в статье 88 указано, что компенсация возможна лишь по завершению проверки, на которую, согласно законодательству, отводится минимум 3 месяца. Получая официальную заработную плату, любой работник не только улучшает свое финансовое положение, но и обогащает государственную казну, ведь помимо уплаты сборов в ПФР, ФСС и ФФОМС, работодатель обязан вычесть из заработной платы сотрудника подоходный налог, составляющий 13%. Однако в ряде ситуаций эти денежные средства можно вернуть, используя налоговый вычет. Сроки возврата денег и принцип работы этого государственного инструмента прописаны в НК РФ, но на практике этот льготный механизм ведет себя несколько иначе, чем было задумано изначально.

Общая информация о налоговом вычете при покупке квартиры

Наверняка вы уже слышали о том, что некоторые люди при покупке квартиры получали от налоговой до 260 тысяч рублей. Это и есть налоговый вычет

Перед его оформлением важно знать, на какую компенсацию вы можете рассчитывать

Каждый человек, который имеет официальное трудоустройство, выплачивает государству ежемесячно 13% от своего оклада в качестве подоходного налога. Порой мы даже об этом не задумываемся, ведь деньги налоговой перечисляет наш работодатель. Получается, что вы отдаете в бюджет часть своих денег. Налоговый вычет является субсидией, которая позволяет вернуть вам часть эти перечисленных в бюджет денег. Предоставляется этот вычет в качестве помощи в ряде установленных законом случаев.

Чаще всего все подразумевают под этим именно имущественный вычет, однако эта помощь распространятся и на лечение, и некоторые другие услуги. Если государство предоставило вам право на вычет, то вы можете оформить его в налоговой и получить одной выплатой. Кроме этого, можно обратиться к работодателю, предоставив документы, подтверждающие ваше право на вычет. Тогда с вас на какое-то время перестанут взимать налоги, и вы будете получать ежемесячно зарплату на 13% больше, чем обычно.

Не все люди имеют право на вычет, должны быть соблюдены некоторые условия. Необязательно иметь гражданство РФ, но при этом требуется быть резидентом страны. Этот термин подразумевает то, что физическое лицо должно находиться 183 дня или более на территории России. Кроме этого, претендент на субсидию должен иметь официальную работу. Поэтому люди, которые получают неофициальную зарплату, не смогут оформить вычет, так как не выплачивают налоги в бюджет

Это важно не забывать, когда вы хотите делить вычет между супругами. Если жена домохозяйка, то ей вычет не положен

Стоит знать, что вычет можно получить не только при покупке квартиры посредством единоразового платежа, но и при оформлении жилья в ипотеку. При этом компенсироваться будет не только стоимость квартиры, но и проценты, которые взимает банк. Вычет можно получить только за недвижимость, находящуюся на территории страны.

Сумма вычета — это не то, сколько вы получите денег, а то, с какой суммы вы не будете платить налоги. При этом сумма к возврату составляет 13% от вычета, как и подоходный вычет. Есть ограничения, которые при покупке недвижимого жилого имущества составляют 2 миллиона рублей. Это значит, что даже если ваша квартира стоит больше, то льготу вы получите по этой цене. В итоге вам выплатят максимум 260 тысяч рублей. Однако есть частные случаи, когда можно оформить вычет на несовершеннолетнего ребенка, являющегося совладельцем квартиры, или поделить вычет между супругами. Тогда сумма, которую получит семья, может увеличиться практически в 2 раза.

Процедура оформления вычета:

Для начала нужно проверить, соблюдены ли все условия, позволяющие вам претендовать на эту субсидию. Определитесь, как вы хотите получать вычет: через бухгалтерию того предприятия, где вы работаете, или в налоговой. Разница заключается в том, что через работодателя деньги вы начнете получать сразу, а обращаться в налоговую можно только в следующем календарном году. На работе вам будет выплачиваться вычет, как надбавка к зарплате (те самые 13%, которые государство должно было забирать как налог). Если размер возврата большой, то это может растянуться на долгое время. В ФНС после оформления вам выдадут сразу всю сумму. Собрать необходимый пакет документов. Его содержание будет зависеть от того, какие нюансы есть у вашего конкретного случая

Важно понять, делите ли вы вычет с кем, есть ли ипотека. Всегда проверяйте правильность заполнения любых заявлений и справок

При обнаружении каких-либо ошибок в налоговой вам просто откажут в выдаче денег. Подать документы в налоговую сейчас можно несколькими способами. Можно делать это даже дистанционно в режиме онлайн. Если вам это неудобно или у вас есть вопросы, которые вы хотите задать сотрудникам налоговой, то тогда нужно подавать бумаги лично. В налоговой специалисты проводят проверку предоставленных вами документов. Она очень тщательная, чтобы предотвратить любые махинации. Проверка занимает до трёх месяцев. В случае вынесения положительного решения касательно вашего заявления, деньги придут вам на те реквизиты, которые вы указывали при подаче документов.

Пакет документов в каждом случае может быть разным. Если вы хотите разделить вычет между супругами, перенести остаток на новое жилье или сделать вычет на ипотеку, то от вас потребуются дополнительные бумаги. Обязательно сохраняйте все квитанции, чеки и бланки об оплате. Всё это обязательно пригодится, так как нужно будет доказать, что именно вы оплачивали покупку и делали это из своих личных средств.

Срок давности по налогам

Таким образом, срок давности взыскания налогов (совершения всех вышеперечисленных процедур) составляет около 9 месяцев с момента обнаружения недостачи (по сроку оплаты и по подаче налоговой декларации). Если с момента обнаружения прошло 9 месяцев, то, следовательно, срок вышел.

В любом случае налог всегда будет начислен (т.е. нет такого срока, через который какие-либо операции не будут облагаться налогом). При этом существуют сроки для дальнейших действий налоговых органов после выявления наличия неуплаченных налогов:

- направить требование по уплате налога (не позднее, чем через 3 месяца после наступления крайней даты оплаты и не позднее, чем через 10 дней после налоговой проверки);

- установить срок для самостоятельной и добровольной уплаты недостающего налога;

- срок для обращения в суд и иском о наличии задолженности.