Налоговый резидент рф — это…

Содержание:

- Заявление для подтверждения разрешения

- Права и обязанности

- Основная информация о статусах

- Кого называют резидентом и нерезидентом РФ?

- Международное законодательство

- Особенности статуса

- Налогообложение резидентов и нерезидентов по НДФЛ

- Перечень документов для подтверждения статуса налогового резидента

- Позиция ОЭСР

- Зачем это нужно?

- Особенности требования банка

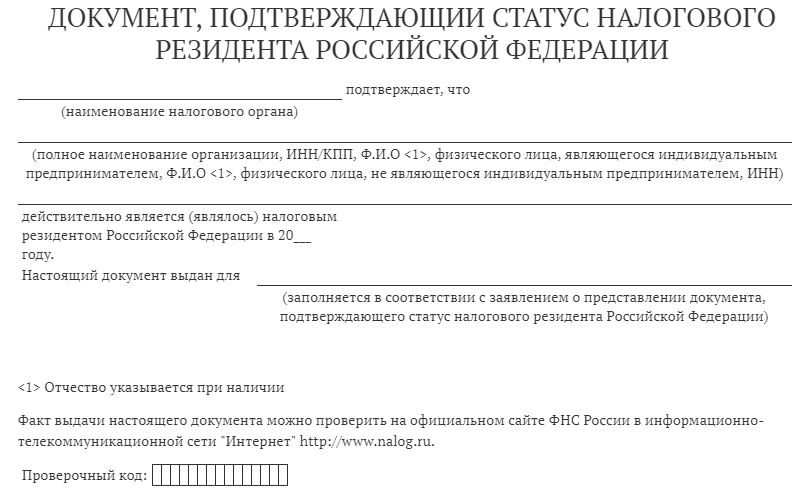

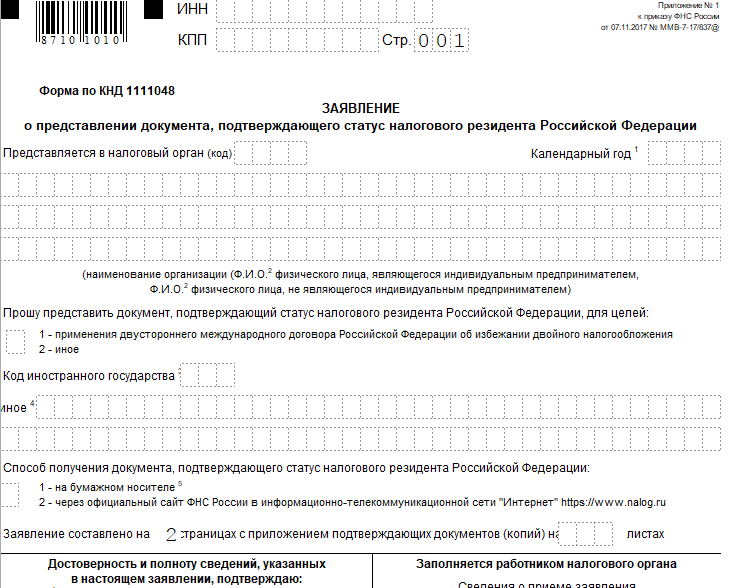

Заявление для подтверждения разрешения

Первым делом нужно подать заявление для получения определенной справки. Ее уполномочена выдавать только российская Федеральная Налоговая Служба. Сам документ должен свидетельствовать о законности и соблюдении законодательных норм.

При заполнении заявления, нужно указывать следующие данные:

- для юридических лиц – ИНН, адрес, наименование;

- для физических лиц – Ф.И.О., адрес, ИНН;

- год, за который нужно подтверждение статуса;

- страну, в которую будет предоставлена справка в соответствующие службы;

- документы, которые должны быть с заявлением;

- подпись – в случае если это физлицо, подписывать нужно лично, а если есть оригинал, подтверждающий полномочия этого лица, тогда подпись может ставить руководитель организации.

Специальный шаблон для таких заявлений не предусмотрен, поэтому, если вопросом занимается некая организация, заявление оформляется на ее фирменном бланке, а физические лица оформляют произвольно.

Заявление на налоговое резидентство РФ должно быть дополнено копиями некоторых форм, которые должны содержать подпись руководителя и обязательно нужно проставление печати. Это подтверждение возможных доходов из-за границы, а в роли документа, удостоверяющего данный факт, может выступать:

- заключенный контракт или другая форма договора;

- документ о выплате дивидендов, это может быть принято на акционерском собрании;

- копия паспорта или другого документа, удостоверяющего личность физлица;

- документы, подтверждающие получение иностранной пенсии;

- физические лица, кроме индивидуальных предпринимателей, предоставляют таблицу, в которой рассчитано время и периоды пребывания в РФ, оно не должно быть меньше 183 дней на протяжении года.

Таблица, в которой рассчитано время и периоды пребывания в РФ

Бывают ситуации, когда адрес места фактического пребывания не совпадает с официальным зарегистрированным адресом в РФ. Для того чтобы получить справку о резидентстве РФ, надо представить уведомительный документ, который поставит в известность налоговую службу о смене организацией одного адреса на другой.

Права и обязанности

Используя валютные операции, резиденты имеют такие права и обязанности:

- Отсутствуют ограничения для открытий банковских счетов в иностранной валюте.

- Они могут проводить некоторые валютные операции через ранее открытые банковские счета.

- Осуществлять валютные операции с помощью счетов, которые действуют за пределами России.

- Проводить любые расчеты в иностранной валюте, при этом согласовывая курс конвертации с определенным банком, при этом нет разницы, в какой валюте открыт счет.

У нерезидентов такие права:

- Иметь открытые валютные счета, а также проводить операции в национальной валюте в уполномоченных банках.

- Снятые ограничения на проведения перерасчетов и перечисления денежных средств в иностранные банки, переводить валюту со своего счета РФ в иностранный открытый счет без ограничений.

- По указаниям Центрального Банка разрешено зачислять ценные бумаги со специальных счетов.

Основная информация о статусах

Многие путают определение гражданина страны и её резидента. Точнее, люди полагают, что эти слова тождественны и являются синонимами. Это неверное суждение. Человек может быть российским гражданином и при этом её резидентом не являться, как и в другой комбинации — «резидент без гражданства». Разберёмся подробнее.

В 207-ой статье налогового свода законов РФ упоминается, статус «резидент страны» доступен людям, проживающим здесь не менее, чем 183 дня в течении двенадцати подряд идущих месяцев

Важно понимать, что эти двенадцать месяцев – не обязательно календарный год, так как отсчёт может идти с апреля одного года по апрель следующего, к примеру. Граждане, отправляющиеся заграницу на краткие периоды времени, статуса не лишаются

Максимум для непрерывного отсутствия в стране – шесть месяцев, да и то исключительно по вопросам обучения или лечения. Также полгода могут отсутствовать работники морских месторождений, добывающие углеводородное сырьё.

На срок до года без потери статуса резидентов из России могут выезжать «силовики», представители власти и органов муниципальных правлений

В указанных ситуациях граждане должны быть готовы предоставить официальные бумаги, подтверждающие цели визитов заграницу и их длительность. В случае с поправлением здоровья это будут специальные лечебные (медицинские) визы в загранпаспорте, договоры с иностранными медицинскими учреждениями. Аналогично обстоит дело с получением образования – соглашения с обучающими учреждениями и иные подтверждающие документы обязаны быть у человека на руках. При этом что лечебные, что образовательные организации обязательно должны иметь соответствующие лицензии.

В статье №11 НК РФ также сказано, что статус резидента получают:

- Граждане страны, имеющие регистрацию по месту постоянного проживания или нахождения.

- Иностранцы, получившие в России разрешение на жительство.

- Иностранцы, имеющие позволение сотрудника Министерства внутренних дел на непрерывное пребывание в РФ.

- Работники других стран, имеющие трудовой договор на период больший, чем 183 дня.

Логично, что резидентского статуса не достигнуть личностям, проживающим в стране меньше указанного количества дней или месяцев, прошедших между ними. Независимо от времени пребывания на территории страны (даже если оно превышает 183 дня), статуса «резидент» не получить:

- беженцам и иностранным господам, получившим временное убежище в стране;

- приглашённым на работу/службу иностранным специалистам высокой квалификации.

Статус нерезидентов характеризуется рядом нюансов:

- Лица, не имеющие статуса резидента, но получающие в стране доходы, обязаны быть плательщиками НДФЛ.

- Даже уплачивая подоходный налог, нерезиденты не могут претендовать на налоговые вычеты: имущественные, социальные, стандартные.

- Нерезиденты обязаны подавать в ФНС декларацию, когда получают прибыль на территории России.

- На каждую дату выплаты такого дохода статус нерезидента исчисляется и подтверждается вновь.

Чаще всего граждане РФ, нечасто покидающие Родину, являются её резидентами

Кого называют резидентом и нерезидентом РФ?

Два определения «резидент» и «нерезидент» были введены в совокупность правоотношений, в которых участвуют иностранные элементы и таких актов, которые регулируют данные отношения. Они были введены некоторое время назад. Люди, не разбирающиеся в данной теме, думают: резидентами являются только гражданами данного государства, а нерезидентами – иностранные граждане, которые прибыли в Российскую Федерацию по работе, в качестве туристов, чтобы поступить в высшее учебное заведение или для поправки здоровья. Это не является верным.

Чем же они различаются?

Резидентом называется, как физическое, так и юридическое лицо, которое было зарегистрировано в государственных органах по месту жительства. Поэтому оно обязано подчиняться данному своду законов.

Нерезидентом считается как физическое, так и юридическое лицо, которое выполняет действия определенного характера в районе одной страны или государства. Оно отвечает за действия, совершающие им перед сводом законов другого государства, в котором он имеет постоянное место жительства.

Такой статус приобретают компании, которые работают на территории Российской Федерации при разрешении законов заграничного государства. К данным учреждениям могут относиться интернациональные представительства, организации зарубежных фирм.

Как получить статус резидента?

Чтобы получить статус резидента, нет необходимости иметь при себе гражданство в государстве пребывания, не нужно иметь вообще никакое гражданство. Для вас и органов управления важен только тот факт, что будущий резидент находится в стране больше половины года, а также имеет какую-нибудь деятельность, которая является легальной в данном государстве. Для того, чтобы получить соответствующий статус, не нужно обращаться напрямую к властям. Во многих случаях иностранный гражданин имеет возможность получить его по документам, подтверждающим реальность нахождения его в данной стране. В качестве такого документа выступают:

- Виза – документ, который дает право на пересечение определенных границ другой страны.

- Трудовая книжка, документ, который подтверждает наличие легальной работы.

- Бумаги, которые подтверждают наличие недвижимости.

- Если человек ведет бизнес в данной стране, он может предоставить эти документы.

Вы можете применять для подтверждения своей личности любой документ

Важно одно: находиться в государстве больше половины года. Можно использовать студенческий билет или визу

Права и обязанности гражданина

Применяя действия, обращенные на выполнение каких-либо операций, резиденты имеют данные права и обязанности:

- Данные физические и юридические лица могут без ограничений и проблем открывать банковские счета в зарубежной валюте, то есть не в рублях (для России).

- Могут проводиться ими некоторые денежные операции через банковские счета, которые были открыты раньше.

- Производить денежные операции с использованием счетов, которые могут быть открыты за пределами Российской Федерации.

- Производить различные расчеты в зарубежной валюте, зная и согласовывая обмен валюты определенного государства в национальную валюту с выбранным банком. Не имеет различия, в какой валюте будет открыт счет.

https://youtube.com/watch?v=sVR8nVUKER0

Права нерезидентов

- “Нерезиденты” имеют право открывать и иметь денежные счета, совершать операции в государственной валюте в данных банках.

- Имеют ограничения, которые снимаются для произведения повторных расчетов и начисления финансовых средств в зарубежные банковские организации, переводить деньги с имеющегося счета Российской Федерации в зарубежный счет без любых ограничений.

- По правилам Российского Центрального Банка можно начислять ценные бумаги.

Преимущества нахождения в государстве в статусе резидента

- Сниженная налоговая ставка: у “нерезидентов” она гораздо больше и равна тридцати процентам, у резидентов – тринадцать, а российским бизнесменам необходимо прожить в государстве не меньше половины годы для получения такого процента.

- Резидент имеет полное право открывать банковский счет совершенно в любой организации, свободно совершать денежные операции, иметь такое же право быть в первых местах для получения льгот и государственной поддержки.

- Люди, переезжающие в другую страну, делают все для становления полноправного гражданина данного государства. Это стремятся сделать для многих целей: получение сниженного налогового процента, шанс регистрировать бизнес в короткие сроки.

Это и есть главные различия.

Всё это можно выразить в нескольких словах:

Международное законодательство

Некоторые государства между собой заключили договор, на основании которого в случаи если лицо имеет статус резидента в нескольких странах, то он имеет право выплачивать налоги только в одном государстве.

https://youtube.com/watch?v=XW2GFCTKFy8

Это возможно только в таких случаях:

- В период обучения.

- Находится на лечении.

- Имеет разрешения работать на территории другой страны.

Есть также и другие варианты, с которыми можно ознакомится в других источниках. Стоит отметить тот факт, чтобы получить этот особый статус понадобится множество документов и конечно же подтвердить это. Для оформления такой документации понадобится длительный срок.

Особенности статуса

Для резидентов и нерезидентов ставки налога и перечни облагаемых доходов различаются. Нерезидент не вправе рассчитывать на налоговые вычеты, в отличие от резидента. Такие выводы следуют из анализа нескольких статей НК РФ (ст. 210 п. 3-4, ст. 220 п. 1 пп. 1, ст. 224 п. 1, 3, ст. 209). Основная налоговая ставка для резидента — 13%, для нерезидента — 30%. Нюансы применения налоговых ставок подробно описаны в ст. 224 НК РФ.

Удержание и уплата НДФЛ может производиться налоговым агентом и самим лицом, получившим доход. В первом случае отсчитывать срок 12 месяцев «назад» и определять, является ли лицо резидентом, нужно от даты выплаты дохода. Такой вывод следует из ст. 226 – 4, ст. 223 НК РФ и ряда разъяснительных документов Минфина (например, письмо № 03-04-06/6-122 от 25/05/11 г.).

Если НДФЛ облагается доход, по которому налогоплательщик сам уплачивает налог, 12-месячный период – это год получения дохода, отсчитывать по календарю обратным порядком придется от 1 января следующего года (ст. 216, 228 НК РФ, письмо Минфина № 03-04-05/6-293 от 25/04/11 г.).

Срок 183 дня (или другой, в соответствии с законом) считают от дня въезда на территорию РФ до дня выезда, включая эти дни. Такой порядок подтверждают чиновники в ряде документов (письмо ФНС № ОА-3-17/1702 от 24/04/15 г.).

В некоторых случаях, о которых мы говорили выше, при выезде за рубеж указанный срок не прерывается, дни поездки включаются в необходимый для статуса резидента период. При выезде за рубеж для лечения, в других аналогичных случаях необходимо предоставить подтверждающие цель документы: договор с клиникой, учебным заведением, справки из этих учреждений. Таким образом статус резидента сохранится.

Даты въезда и выезда обычно устанавливают по таможенным отметкам российской стороны в выездных документах, например, в загранпаспорте, в миграционной карте, в любых документах, свидетельствующих о пребывании физлица на территории РФ. В некоторых случаях доказательством могут служить иные документы, например, справки учебных заведений России для студентов, учащихся

При этом чиновники не принимают во внимание регистрационные отметки с места жительства при подтверждении статуса резидента. Такое мнение высказано, например, в письме Минфина № 03-04-05/69536 от 13/01/15 г

Важный нюанс содержит письмо Минфина № 03-04-06/6-123 от 26/05/11 г. Если иностранный работник выезжает за рубеж в связи с окончанием срока разрешения на работу, а затем при получении нового разрешения трудоустраивается (1 раз в год), статус резидента он не теряет; и срок 12 месяцев, как и в случае с выездом на учебу, лечение, не прерывает. Однако время, проведенное вне пределов РФ, вычитается из общей суммы дней пребывания в стране.

Если за определенный период в течение года человек накопил необходимое число дней пребывания в РФ, он приобретает статус резидента и пользуется им до окончания года (налогового периода). Об этом сказано в письме Минфина № 03-04-06-01/94 от 29/03/07 г. При этом подчеркивается, что следует учитывать любой непрерывный 12-месячный период на дату получения доходов, но рассмотрены две ситуации:

- Если расчет идет за 12-месячный «переходящий» с года на год период, то, достигнув статуса резидента в текущем году, его можно потерять, и тогда применима ставка не 13%, а 30%.

- Если срок пребывания 183 дня достигнут от начала налогового периода, статус резидента по итогам данного налогового периода не изменяется.

ФНС на своем официальном сайте разъясняет и вопрос о двойном резидентстве. Статус резидента какого-либо государства не является препятствием для получения такого же статуса в России.

Налогообложение резидентов и нерезидентов по НДФЛ

Согласно закону, для всех физлиц на территории государства предусматривается единая ставка НДФЛ. Для резидентов она составляет тринадцать процентов заработка, для нерезидентов – тридцать процентов. Это весьма существенная разница и в процентах, и в полученных цифрах. Притом, что для налоговых резидентов страны, трудоустроенных в компаниях России официально, предусматриваются стандартные виды льгот. К примеру, родители, имеющие одного или двух наследников, за каждого получают 1 тысячу 400 рублей, за третьего ребёнка и последующих – 3 тысячи рублей. На эти суммы уменьшается объём исчисленного НДФЛ. Нерезиденты же, несмотря на процент налога, в 2,3 раза бОльший, лишены и этих послаблений. Рассмотрим на примерах.

| Пример №1 | Пример №2 |

|---|---|

| Иван Константинович Сонин является резидентом России и зарабатывает ежемесячно 25 тысяч рублей, с которых выплачивает 3 тысячи 250 рублей подоходного налога. А Сергей Петрович Варфоломеев резидентом страны не является, но работает на том же предприятии и зарабатывает те же 25 тысяч рублей, но уплачивает с них уже 7 тысяч 500 рублей НДФЛ. Месячная разнице в налоговой сумме для резидента и нерезидента составляет 4 тысячи 250 рублей, за год — 51 тысяча рублей, что очень существенно. | Марина Ивановна Тропина зарабатывает 50 тысяч ежемесячно, воспитывает двоих малолетних детей и имеет статус резидента страны. За стандартным «детским вычетом» (1 тысяча 400 рублей за первого ребёнка и столько же за второго) облагаемая налогом зарплата Тропиной составляет 47 тысяч 200 рублей, а сумма ежемесячного налога – 6 тысяч 136 рублей. Её коллега Ирина Степановна Кузнецова без статуса резидента, но также с двумя детьми, заплатит НДФЛ в сумме 15 тысяч рублей по 30-ти процентной ставке и без налоговой льготы. |

Если же в течение отчётного периода нерезидент России приобрёл статус резидента, исчисленный им 30-ти процентный НДФЛ пойдёт в зачёт. То есть, с начала календарного года подоходный налог будет пересчитан по 13-ти процентной ставке, а лишние деньги будут учтены в счёт следующих платежей. Если излишек «не вписывается» на конец года, получить переплату сотрудник может на руки, передав в ИФНС декларацию 3-НДФЛ и заявление об удержанном налоговом сборе в излишнем размере.

Для подтверждения статуса в ФНС не попросят большого пакета документов

Перечень документов для подтверждения статуса налогового резидента

Организации, зарегистрированные в России, подают следующие документы:

-

Заявление. Составляется на фирменном бланке, подписывается руководителем. Если вместо него подпись ставит кто-то другой, то прикладывается доверенность. В заявлении нужно указать:

- Год, за который выдается подтверждение, соответствующий календарному.

- Сведения о стране, для которой необходимо подтверждение.

- Список приложений.

-

Документы, подтверждающие получение дохода. Они заверяются в общем порядке:

- Договор.

- Решение о перечислении дивидендов.

- Свидетельство, содержащее данные об ИНН. Заверяется у нотариуса, срок действия копии – 3 месяца с момента заверения.

- Документ, содержащий данные об ОГРН (внесении записи в ЕГРЮЛ). Копия подписывается руководителем, скрепляется печатью.

Физические лица формируют следующий пакет документов:

-

Заявление. Составляется в свободной форме. В нем обязательно указывается:

- Календарные 12 месяцев, за которые должно быть выдано подтверждение.

- Данные о государстве, для которого получается документ.

- Свои данные (ФИО, ИНН, предприниматели указывают ОГРНИП).

- Список приложений (подаваемых документов).

- Копии бумаг, подтверждающих нахождение. Перечень формируется с учетом особенностей ситуации, поэтому ниже будет представлен самый общий список:

- Договор (если он действует более года и уже направлялся в орган, то повторно его прикладывать не нужно, Достаточно сослаться на письмо, которым он ранее отправлялся).

- Решение о получении дивидендов.

- Подтверждение о получении пенсии, начисленной за границей.

- Копия удостоверения личности (паспорта).

- Для лиц, состоящих в гражданстве РФ – все страницы загранпаспорта.

- Расчет времени нахождения в России. Его требуется заполнять по форме, рекомендованной ФНС (есть на сайте ФНС).

- Те, кому виза не нужна согласно договорам России, предоставляют документы, содержащие сведения о времени пребывания в РФ (например, справка с работы, копия билетов и др.).

Позиция ОЭСР

Напомним, что при применении соглашения об избежании двойного налогообложения, в частности, в отношении доходов от трудовой деятельности за рубежом, резидентство устанавливается в первую очередь на основании национальных правил, а в спорных ситуациях – с помощью последовательного применения дополнительных тестов, установленных соглашением. Они могут включать центр жизненных интересов, место обычного проживания, гражданство и др. Тупиковые ситуации «двойного резидентства» должны разрешаться по взаимному согласию компетентных органов.

В начале апреля 2020 года Секретариат Организации экономического сотрудничества и развития (ОЭСР) опубликовал аналитический документ, затрагивающий вопросы резидентства физических лиц в связи с кризисом, вызванным пандемией коронавируса (в контексте определения «резидента», предусматриваемого международными налоговыми соглашениями).

По мнению авторов документа, вероятность того, что ситуация с COVID-19 затронет налоговое резидентство физических лиц, не высока. Далее рассматриваются две гипотетические ситуации.

Ситуация первая. Лицо, временно находящееся в чужой стране (в отпуске или по работе), задерживается в ней из-за кризиса, вызванного коронавирусом, и становится в этой стране налоговым резидентом.

Такой сценарий, как отмечают специалисты ОЭСР, маловероятен, поскольку временное пребывание лица в стране обусловлено чрезвычайными обстоятельствами. Несмотря на существующие в странах национальные правила определения резидентства, для целей международного налогового соглашения (при его наличии) такие лица не должны признаваться резидентами.

Ситуация вторая. Лицо работает в новой для себя стране и приобрело в ней статус резидента, однако из-за кризиса COVID-19 временно возвращается в страну, резидентом которой оно являлось ранее. Может оказаться, что такое лицо не утрачивало статус резидента и в своей предыдущей стране, либо оно может вновь приобрести статус резидента страны, в которую оно возвратилось.

Здесь аналитики ОЭСР также считают, что лицо не должно вновь признаваться резидентом страны, в которую оно возвратилось и в которой пребывает временно и в силу чрезвычайных обстоятельств.

Зачем это нужно?

Глобально причин для получения иностранного гражданства три:

- свобода передвижения,

- простота открытия счетов в иностранных банках,

- защита и развитие бизнеса в международном юридическом поле, отсутствие токсичного отношения в западном сообществе к русскому паспорту как возможность для выгодных вложений.

Более «сильный» паспорт заставляет забыть о самом элементарном неудобстве — необходимости получения виз для передвижения по миру всех членов семьи. Россиянам для разных юрисдикций нужны различные визы: Шенген, Великобритания и США. Если семья ведет активную жизнь и передвижений много, уследить за этим бывает непросто. От накладок не застрахованы даже опытные путешественники. У нашего клиента был случай, когда семья собралась в деловую поездку в США, и у стойки регистрации в аэропорту выяснилось, что у главы семьи долгосрочная виза закончилась неделю назад! Это упущение произошло из-за большого количества разных поездок и виз у членов семьи. Вторая причина важна для тех, кто ведет бизнес за рубежом: россиянам с каждым годом все труднее открыть счета в зарубежных банках, все сложнее пройти процедуру комплаенс (комплекс мер, направленных на контроль работы финансового сектора на предмет его соответствия законодательным актам). Даже наличие зарубежной компании не гарантирует легкое открытие для нее счета в банке.

Что касается налогообложения, то очевидно, что мир движется к полной прозрачности и тотальному обмену информацией. Ушел в прошлое подход к минимизации налогов из 1990-х и 2000-х, когда бизнес предпочитали «спрятать и перепрятать». Сегодня такой подход не только неэффективен, но и считается «токсичным»: социальная ответственность — устойчивый тренд бизнеса и общества в целом. Поэтому в современных реалиях оптимизировать налоги легальными способами можно, например, выбрав низконалоговую юрисдикцию для ведения бизнеса и проживания семьи. Но если налоговый вопрос для вас самый важный, то не обязательно получать паспорт другой страны — достаточно и налогового резидентстсва.

Швейцария

Особенности требования банка

Нерезидентам разрешено открывать валютные счета в российских банках, об этом указывается в ФЗ-173.

При этом не во всех банках разрешены такие операции, только для тех, кому Центральных Банк дал специальное уполномочие. С каждым разом, перечень этих банков изменяется.

В ст. 846 ГК РФ указаны правила, которые используют при открытии банковских счетов для нерезидентов.

Обязательные документы для проведения валютных операций, а так же открытия счета идентичны как для резидентов.

Чтобы воспользоваться услугами, необходимо предоставить такой пакет документов:

- Анкета.

- Паспорт гражданина.

- Миграционная карта с действующей датой.

- Разрешение на пребывание в стране.

- Разрешение от ЦБ об открытие банковского счета.