Мировые фондовые индексы

Содержание:

- Можно ли вкладывать деньги в индекс

- Индекс ММВБ/Мосбиржи

- Что обозначает снижение индекса

- Как купить индекс

- Отраслевые индексы

- Основные фондовые индексы мира

- Торговля индексами

- Торговля фондовыми индексами

- Индексы облигаций

- Раздел 3. Порядок и условия доступа к Информации.

- Что еще почитать и посмотреть

- Котировки фьючерсов на MCX

- Заключение

Можно ли вкладывать деньги в индекс

Вообще, нет. Потому что индекс – это абстракция, условное понятие, которое придумали люди. Его нельзя купить, так же как нельзя купить, скажем, квадратный корень из какого-то числа.

Но можно делать инвестиции с учетом этого индекса. Причем двумя разными способами.

Самостоятельно скупать акции индекса

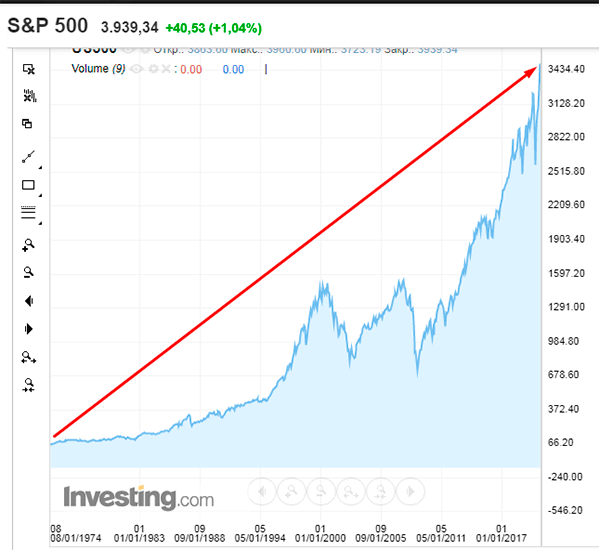

Вот открыли вы график индекса S&P 500. Посмотрели и увидели на нем относительно стабильный рост.

И вы стали думать, как бы на этом росте заработать.

Заработать можно так. Надо купить по нескольку акций всех компаний, которые входят в S&P 500. И тогда их суммарные ценовые колебания будут такими же, как на графике выше.

Но вот тут возникает проблема. Одна акция Амазона стоит 3 113 долларов. Акция Berkshire Hathaway (это знаменитая компания Уоррена Баффета) – 396 399 долларов.

И акции ведь не продаются по одной. Они продаются «пачками» – лотами. Сможете вы купить пачку акций Berkshire Hathaway? Вряд ли.

Чтобы купить акции всех компаний в индексе, нужны огромные деньги. Начинающему инвестору, тем более из России, а не из США или Евросоюза, это не под силу.

Но выход есть. Надо инвестировать в фонды.

Делать инвестиции через фонды

Они работают так. Допустим, все акции в индексе стоят 10 миллионов долларов. Фонд вкладывает в них эту сумму и скупает все акции. А потом как бы дробит их на очень маленькие кусочки. Например, на миллион «кусочков». Каждая часть купленных акций будет в итоге стоить 10 долларов.

Эти десять долларов может вложить любой начинающий инвестор. Если индекс повысится на 10 %, значит суммарный курс всех акций в нем повысится на 10 %. И инвестор увидит, как курс его «части», его «кусочка» из фонда подорожал на 10 % – его цена теперь составляет 11 долларов.

Через фонды можно покупать ценные бумаги самых разных индексов – и российских, и зарубежных. Чтобы это делать, вам надо познакомиться с инструментом под названием ETF. У меня скоро выйдет про него отдельная статья, а пока вот вам видео от банка Ак Барс про эти самые ETF.

Индекс ММВБ/Мосбиржи

Является взвешенным по эффективной капитализации фондовым индексом из самых ликвидных акций российских компаний, обращаемых на Московской межбанковской валютной бирже (с 2012 года – Московской бирже). Начал рассчитываться 22.09.1997 года, тогда он назывался «Сводным фондовым индексом ММВБ». Выражается в рублях. Нынешнее его название используется с 28.11.2002 года.

Update. С 27 ноября 2017 года называется индекс Московской биржи. В качестве методики расчета используется современная система менеджмента, на основании которой функционирует специальный комитет. Он определяет принципы включения ценных бумаг в листинг, основанный на экспертной оценке. Ниже приведу оценку российских компаний с позитивной стороны.

___________________________________________________

Газпром» — у этой компании солидные запасы газа, трансконтинентальная инфраструктура, плюс отлаженный бизнес. Дивиденды платит ежегодно. Не так, чтобы сильно щедрые — но платит.

Лукойл«. Из российских нефтедобывающих компаний Лукойл — единственная компания, которая всерьёз строит международный бизнес. Главные месторождения нефти — в России. Но Лукойл пытается закрепиться на Ближнем Востоке, в Африке, в Южной Америке. Лукойл отличается разумной дивидендной политикой. Регулярно платит дивиденды. Но значительная часть прибыли уходит на построение международного бизнеса. Освоение новых месторождений, покупка нефтеперерабатыващих заводов, развёртывание сетей АЗС. Очень устойчивая компания.

Сургутнефтегаз«. Самая щедрая на дивиденды во всей российской нефтянке. Но компания ведёт странную дивидендную политику. Много денег раздаёт акционерам. И огромную долю прибыли аккумулирует на банковских счетах. Непонятно зачем. Там уже скопилось несколько десятков миллиардов долларов. Видимо, однажды эти деньги будут потрачены на что-то глобальное. Есть два вида акций этой компании — обыкновенные и привилегированные. По привилегированным акциям дивиденды больше, чем по обыкновенным. Считаю оптимально инвестировать в обе разновидности акций поровну. У тех, и у других акций значительный потенциал роста.

Сбербанк«. Крупнейший, старейший. Разветвлённая сеть, государственное участие. Прибыль зарабатывает, дивиденды платит. Потенциал развития имеется. Два вида акций — обыкновенные и привилегированные.

Норильский никель«. Очень интересная компания. Имеет рудники по всему миру. Мировой лидер отрасли

Обратите внимание: не национальный лидер, а именно мировой. Исправно платит дивиденды

Магнит» — сеть супермаркетов. С каждым годом магазинов всё больше. В каждом постоянно бродят покупатели. Вокруг моего дома в радиусе 10 минут ходьбы — 4 супермаркета «Магнит». И в каждом ежедневно идёт торговля. Не прекращается.

Как можно вложиться в российскую экономику? Есть три основных варианта. Во-первых, купить все акции в соответствии с их долей в индексе (это весьма дорого, хотя можно купить только десять основных эмитентов, для чего достаточно несколько десятков тысяч рублей).

Во-вторых, можно купить фьючерс на ММВБ — этот способ предполагает знакомство с данным инструментом и наличие гарантийного обеспечения (ГО, денежные средства, которые резервируются на счете трейдера в случае покупки или продажи фьючерса). Наконец, можно купить подходящий индексный паевый фонд, которых насчитывается около двух десятков.

Если рассматривать результаты не по годам, а по периодам, то видно, что на дистанции в 10 лет только два периода (1998-2008 и 2004-2014) дали нулевую доходность (без учета дивидендов). Остальные периоды сроком в 10 лет и выше дали среднюю доходность порядка 5-7% выше инфляции, не включая дивиденды.

Дивидендная доходность индекса Мосбиржи

Любой ценовой график отражает лишь изменение котировок акций входящих в него компаний. Как известно, выплата дивидендов приводит к падению котировок акций на величину выплаты — таким образом, индекс (который есть сумма котировок входящих в него компаний) показывает котировки без дивидендного дохода составляющих его акций. Или можно сказать, что график не учитывает дивиденды.

Средняя дивидендная доходность российского рынка составляет около 3% — в паевых фондах эти дивиденды не выплачиваются, но реинвестируются, влияя на доход инвестора. Если же инвестор покупает акции в том же соотношении, что и в индексе, то у него есть выбор: реинвестировать дивиденды или выводить их на свой банковский счет. На дистанции с 1997 по 2014 годы данная прибавка по расчету компании Арсагера означала бы увеличение капитала инвестора на 70% по сравнению с «чистым» индексом:

Что обозначает снижение индекса

Оно может обозначать две вещи.

Обычную коррекцию

Рынок не может постоянно идти вверх. Он работает, как человеческое сердце, – делает усилие, потом отдыхает, потом снова делает усилие и снова отдыхает.

Небольшое снижение индекса может обозначать как раз такой «временный отдых», после которого рынок снова пойдет в выбранном направлении.

Но чаще снижения индексов заставляют инвесторов и экономистов настораживаться. В индексе ведь очень много финансовых инструментов, и если они все вдруг начинают дешеветь – это может быть предвестием финансового кризиса.

Финансовый кризис

Снижение индекса, которое не прекращается в течение нескольких недель или месяцев, может свидетельствовать о начале кризисного периода в определенной экономической сфере. Например, на рынке нефтедобывающих компаний.

Если вы – пассивный инвестор, вас эти спады вообще не должны настораживать. Даже если начнется кризис, вы просто его переждете, а потом закроетесь с прибылью, когда экономика вступит в фазу роста.

Если же вы – активный инвестор, то кризис может быть хорошим периодом для новых капиталовложений. Когда все дешевеет – можно приобрести хорошие ценные бумаги по низкой цене, чтобы потом продать их по более высокой. Или вообще никогда не продавать и стабильно получать дивиденды.

Как купить индекс

Индекс не торгуется на бирже. Но его все же можно купить. Способы зависят от ваших финансовых и временных возможностей, потому что и того и другого потребуется либо совсем мало, либо очень много. Зависит от выбранного варианта.

Вариант 1. Самостоятельное приобретение ценных бумаг, которые входят в тот или иной индекс и именно в указанных там долях. Например, в IMOEX входит 41 акция, а в S&P 500 – 500, а вернее, даже 505, потому что по пяти компаниям есть обычные и привилегированные акции. Потребуется несколько миллионов рублей или долларов, чтобы все купить.

Периодически состав “корзины” пересматривается, одни компании уходят, другие приходят, меняются доли. То же самое придется делать и вам: что-то продавать, что-то покупать. А это дополнительные брокерские издержки и налоги. Я уж не говорю о затраченном на все это времени.

Вариант 2. Формирование собственного индекса акций или облигаций. Для этого вы должны подключить аналитические методы, чтобы выбрать именно те ценные бумаги, которые отвечают вашим критериям риска и доходности. На это потребуется время, теоретические знания и практические навыки анализа отчетности, расчета показателей.

Например, вас не устраивает, что в IMOEX наибольший вес принадлежит сектору энергоресурсов, и обыкновенным акциям Сбербанка отведено 14 %.

Ваш собственный индекс может включать столько бумаг, сколько вы считаете целесообразным. И если соблюдать принципы диверсификации, то он принесет доходность выше, чем простое следование IMOEX, S&P 500 и пр. Но десятилетние исследования знаменитых инвесторов показывают, что опережать индекс в длительной перспективе у вас вряд ли получится. До сих пор это удалось немногим.

Вариант 3. Покупка индексных фондов (ETF). Самый простой и низкозатратный способ покупки индекса. Специально созданные индексные (биржевые) фонды копируют тот или иной отечественный, отраслевой или международный индекс. Вы покупаете акцию такого фонда и становитесь владельцем всех компаний, входящих в его состав.

На российской бирже пока выбор ограничен 30 фондами, включая ETF от компаний FinEx и ITI Funds, БПИФы от управляющих компаний Сбербанка, ВТБ, Газпромбанка и Альфа-Капитал. На американских и европейских биржах счет идет уже на тысячи.

Вариант 4. Покупка ПИФов, в портфель которых включены ценные бумаги, копирующие какие-либо индексы. Главными недостатками такого инвестирования будут высокие комиссии и возможные ошибки управляющих, которые приведут к снижению доходности. Частично сюда относятся и биржевые ПИФы, т. е. фонды, торгующиеся на бирже. Это чисто отечественная разработка.

Отличие от простых ПИФов в том, что вы покупаете и продаете их в любой момент времени через своего брокера на бирже. Недостаток – отсутствие истории, т. е. нет возможности определить ошибку слежения и доходность на длительном периоде времени.

Отраслевые индексы

Процессы в отдельных секторах экономики находят отражение в динамике отраслевых индикаторов. В их состав включают самые ликвидные бумаги крупнейших по капитализации корпораций. На MOEX представлены 9 отраслевых индикаторов, рассчитываемых как в российских рублях, так и в долларах США. Например, Индекс нефти и газа MOEXOG, Индекс электроэнергетики MOEXEU — в рублях; RTSOG, RTSEU — в долл. соответственно. MOEXOG (индекс нефти и газа) является самым крупным по капитализации — 1.419.938.076.109 руб. Включает бумаги 13 лидирующих компаний отрасли. Наибольший вес имеют акции Газпрома, Лукойла, Новатэка, Роснефти и Татнефти. MOEXFN — финансы. Наиболее значительное влияние на динамику показателя оказывают ценные бумаги Сбербанка, ВТБ банка, МосБиржи. Третью позицию по капитализации занимают акции добывающей отрасли, включенные в MOEXMM (RTSMM). Бумаги АЛРОСА ао, ГМК НорНикеля, Распадской, Мечел, RUSAL plc играют лидирующую роль в данном секторе.

Динамика основных отраслевых индексов акций

Отдельной группой на MOEX представлены тематические индексы — индексы государственного сектора, инноваций и Индекс МосБиржи 10. Больше информации об индексах других регионов планеты можно получить на здесь.

Основные фондовые индексы мира

На рынке представлены тысячи фондовых индексов. Из них есть те основные, которые существуют достаточно давно. Расскажу о каждом немного подробнее.

Американские

Помимо него, есть еще Dow Jones Utility Average. В него входят акции компаний, представляющих коммунальную сферу. А также сводный Dow Jones Composite Average, объединивший все вышеупомянутые индексы Доу-Джонса.

Сегодня к самым популярным фондовым индексам США относятся S&P 500 и NASDAQ Composite. В корзину первого входят 500 компаний с наибольшей капитализацией. Их список составляется рейтинговым агентством Standard & Poor’s. Запущен S&P 500 в 1957 году и в отличие от Dow Jones охватывает большую часть рынка, а потому считается более объективным.

NASDAQ Composite рассчитывается с 1971 года. Он характеризует биржу NASDAQ, его котировки основываются на стоимости всех компаний, торгующих на ней.

Есть и NYSE Index, который показывает среднюю стоимость всех акций холдингов, разместившихся на Нью-Йоркской фондовой бирже.

Не менее значимый канадский S&P/TSX Composite, его представляет биржа в Торонто. До 2002 года он носил название TSE 300, что означало количество компаний, входящих в корзину. Затем индекс выкупила компания Standart & Poor`s, и наименование поменялось.

Европейские

Европейские биржевые индексы моложе американских, тем не менее тоже пользуются популярностью среди игроков фондового рынка.

Ведущий показатель Британской фондовой биржи – FTSE 100 Index. Его расчет производит независимая компания FTSE Group. Запущен с 1984 года и включает в себя сотню ценных бумаг компаний, среди которых Coca-Cola, Burberry, Marks & Spencer.

Широко распространен DAX 30, куда входит три десятка гигантов Германии, среди которых Adidas, Volkswagen, BMW. Также пользуется популярностью САС 40, объединивший крупнейшие компании Франции – L’Oreal, Michelin, Peugeot и т. д.

В Euro Stoxx 50 входят полсотни крупнейших компаний еврозоны, охватывающих практически все сферы экономики. Внушительную часть показателя образуют компании Германии и Франции: Volkswagen Group, BMW, Carrefour и т. д.

Значимый испанский индекс – IBEX 35. Расчет показателя ведется на Мадридской фондовой бирже. В корзине 35 крупнейших компаний: Inditex, IAG, Repsol YPF и другие.

Азиатские

Один из самых известных – Nikkei 225. Перечень входящих в него предприятий пересматривается каждый год. Рассчитывается показатель японским изданием «Нихон Кэйдзай Симбун».Популярный показатель Японии – TOPIX. Расчет производится Токийской фондовой биржей. Входящие в корзину корпорации пересматриваются дважды за год.

SSE Composite – индекс фондовой биржи Шанхая. Ведется с конца 1990 года, за основу берется стоимость всех ценных бумаг, торгующихся на бирже в котировальных списках А и В.

Hang Seng объединил 34 корпорации Гонконга, а BSE Sensex – значимый индекс Бомбейской фондовой биржи, в него входят три десятка корпораций Индии. Другой ключевой показатель – NSE NIFTY 50. Принадлежит Индийской фондовой бирже. Создан только в 1995 году и демонстрирует вполне вероятные рост и снижение.

Фондовый индекс Кореи – KOSPI, в него входят все корпорации, ведущие деятельность на Корейской бирже, введен в 1993 году.

Не могу не упомянуть фондовый индекс Австралии – S&P/ASX 50. В его корзине – National Australia Bank Limited, Sydney Airport Holdings, Австралийская биржа ценных бумаг и другие крупнейшие австралийские компании. Что касается Straits Times Index, то он отражает динамику котировок 30 предприятий фондовой биржи Сингапура, а NZX 50 является основным индексом Новозеландской биржи, включает в себя банки и реальный сектор экономики.

Российские

Расчет показателей фондовых индексов в РФ ведет Московская биржа. Здесь различают ММВБ и РТС. В них входит полсотни крупнейших компаний страны разных секторов: от сферы потребления до нефтегазового. Отличие двух индексов: ММВБ рассчитывается в национальной валюте, РТС – в долларах.

Что входит в корзину? Сургутнефтегаз, ВТБ, Яндекс, Мегафон, Детский мир, РусГидро и другие.

Торговля индексами

Помимо своей основной роли — показывать направление движения экономики и отрасли, индексами можно еще и торговать. Конечно не именно индексом, а фьючерсом на его значение. Он позволяет сделать ставку на то, какое значение индекса будет на определенную дату.

Такие индексные фьючерсы очень популярны на биржах. Они позволяют крупным инвесторам хеджировать риски, а частным делать ставки на рост или падение рынка.

На Московской бирже именно фьючерс на РТС является самым популярным инструментом. В США активно торгуются контракты на S&P 500.

Научиться правильной и грамотной торговле фьючерсами на котировки фондовых индексов можно на курсах Школы трейдинга. Основной курс по торговле можно получить бесплатно, достаточно только подписаться на обновления блога. Углубленное изучение трейдингу проходит на платных курсах Александра Пурнова.

Торговля фондовыми индексами

График фондового индекса не отличается от графиков других торговых инструментов, но многие трейдеры пытаются придумать какие-то отличия в них. На самом деле сложного в этом не более чем в торговле, например, CFD-контрактами на акции или валютными парами. Биржевые индексы можно анализировать практически любыми индикаторами, техническим анализом или свечным анализом. Не стоит пренебрегать и фундаментальными данными при торговле фондовыми индексами, но в этом случае придется отслеживать различные источники и анализировать большое количество информации.

Это не следует считать чем-то сверхъестественным, просто торговля по фундаменту требует немного специфического подхода к анализу данных. Рост фондовых индексов говорит о том, что акции компаний, входящие в него, укрепляются и растут, соответственно, если индекс падает, значит дела у компаний идут не очень.

Торговля с применением технического (графического) анализа

Фондовые индексы, как и другие инструменты, периодически формируют на графике фигуры технического анализа, которые можно применять для входа в сделку. При этом необходимо учитывать время работы фондовой биржи, на которой идет торговля фондовыми индексами. Учитывая, что биржа работает не круглые сутки, то на графике часто образуются гэпы которые, могут вносить некоторые коррективы при формировании графических паттернов.

Для внутридневной торговли разрывы цены не имеют критического влияния, но в этом случае лучше выбирать таймфреймы от 5 минут до 30. Это позволит проводить анализ на большем количестве свечей практически без гэпов. Наиболее удобными для определения фигурами являются Флаг, Вымпел, Голова и Плечи и их перевернутые варианты. Фондовые индексы иногда очень сильно реагируют на новостной фон, по этой причине новичкам лучше воздержаться от торговли первые полчаса работы биржи, индекс которой вы будете торговать.

Торговля от уровней

Следующий популярный вариант торговли фондовыми индексами — отскок от ключевых уровней поддержки или сопротивления. Существует несколько вариантов торговли от уровней, мы рассмотрим комплексный, с применением разворотных свечных паттернов: Молот (Hammer), Повешенный (Hanging Man), Перевернутый молот (Inverted hammer), Падающая звезда (Shooting star), Доджи (Doji) и Поглощение (Engulfing).

Отскок от уровней можно рассматривать на любых таймфреймах, при этом гэпы, возникающие на открытии сессии, не будут оказывать критического влияния. Но следует учитывать риски при среднесрочной торговле. Выставленный защитный ордер Стоп Лосс, попадая в разрыв цены, будет исполнен по самой невыгодной цене для трейдера.

Рассмотрим точки входа на примере торговли фондовым индексом S&P 500

На графике H1 мы видим фондовый индекс S&P 500. Рисуем уровни поддержки и сопротивления. Чем больше в истории цена торговалась возле какого-то значения, тем сильнее считается уровень и вероятность отскока существенно увеличивается (пробой также не исключается). Цена подошла к ключевому уровню сопротивления и в первый раз сформировала разворотный паттерн Падающая звезда, далее произошла отработка сигнала, и индекс направился вниз, дав трейдеру заработать некоторое количество пунктов.

График фондового индекса S&P 500

График фондового индекса S&P 500

Через некоторое время цена вновь подошла к этому уровню и, протестировав его, в очередной раз сформировала Падающую звезду. Трейдер мог снова совершить сделку на продажу по правилам торговли свечными паттернами (Стоп Лосс за максимальное значение сигнальной свечи). В этом случае снова соотношение рисков к потенциальной прибыли было более чем 1:4.

График фондового индекса S&P 500

График фондового индекса S&P 500

Данную торговую стратегию можно немного модифицировать, вместо горизонтальных уровней поддержки и сопротивления применять каналы, если таковые присутствуют на графике. В таком случае покупка будут осуществляться от нижней границы, а продажи от верхней границы канала. Учитывая, что фондовые индексы достаточно долго находятся в направленном движении, сделки лучше осуществлять по направлению тренда. Контртрендовые позиции принесут меньше прибыли и подвержены большим рискам.

График фондового индекса S&P 500

График фондового индекса S&P 500

Индексы облигаций

На Московской бирже существует линейка индексов облигаций, которая включает наиболее ликвидные долговые обязательства государственного, корпоративного и муниципального долга

Направление и динамика фондовых индексов несет важное смысловое значение для экспертного сообщества. Так как индексы рассчитываются для группы активов, то их движение отражает достаточно широкую картину преобладающих настроений и служит сигналом инвесторам

Бумаги крупных эмитентов существенно влияют и могут изменить движение не только “своего” индекса, но и всего рынка в целом. Научиться понимать сигналы рыночных индикаторов можно на бесплатном курсе А.М. Герчика.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Подписывайся на рассылку!

которую можно будет настраивать из личного кабинета

Раздел 3. Порядок и условия доступа к Информации.

3.1 В соответствии с п. 1 ч. 3 ст. 6 Федерального закона от 27.07.2006 №149‐ФЗ «Об информации, информационных технологиях и о защите информации» Общество определяет порядок и условия доступа Пользователя к размещаемой на Сайте Информации.

3.2 Общество безвозмездно обеспечивает предоставление доступа к Биржевой информации, Индексам и иной Производной информации, подлежащей размещению на Сайте в соответствии с требованиями законов, нормативных актов Банка России, иных нормативных правовых актов Российской Федерации. Биржевая информация, Индексы и иная Производная информация могут использоваться на условиях, установленных разделом 4 настоящего Соглашения.

3.3 Все Индексы рассчитываются Обществом с использованием методик, опубликованных на Сайте. Значения дополнительных параметров, используемых при расчете Индексов (коэффициенты, тарифы), раскрываются на Сайте в открытом доступе.

3.4 Биржевая информация, а также любые Материалы, размещаемые на Сайте, не являются рекламой и не могут расцениваться в качестве рекомендаций или предложений, направленных на стимулирование Пользователя к заключению договоров с какими‐либо биржевыми товарами (инструментами), допущенными к организованным торгам, проводимым в товарных секциях и Секции срочного рынка Общества.

3.5 Информация, размещаемая на Сайте, может содержать ссылки на сайты третьих лиц. При переходе по гиперссылкам, размещенным на Сайте, на внешние по отношению к Сайту информационные ресурсы, Пользователь покидает Сайт.

Общество не несет ответственность за недостоверность сведений, размещаемых на внешних по отношению к Сайту информационных ресурсах, а также за несвоевременную актуализацию и обновление соответствующей информации в их составе.

3.6 Общество не выступает в качестве представителя третьих лиц, указанных в пункте 3.5 настоящего раздела Соглашения. Размещение указанных ссылок преследует исключительно информационные цели и не должно рассматриваться в качестве советов, рекламы продуктов, рекомендаций, предложений, реализуемых какими‐либо третьими лицами.

3.7 Предоставление Информационных услуг Пользователю осуществляется на основании договора на оказание Информационных услуг, заключаемого между Пользователем и Обществом. Порядок и условия предоставления доступа к Информации, предоставляемой в соответствии с договором на оказание Информационных услуг, определяются указанным договором.

Что еще почитать и посмотреть

- Что такое инвестиции.

- Акции – что это за инструмент и как в них вкладывать.

- Облигации – чем они выгоднее депозита в банке и как их выбирать.

Подпишитесь на мою рассылку. Скоро выйдет еще много новых статей про финансовые инструменты, стратегии инвестирования, общую грамотность в сфере экономики. Я думаю, они будут вам полезны и интересны, помогут избежать многих проблем в жизни, обрести финансовую независимость.

Скачайте и прочитайте вот эти электронные книги. Они от Города Инвесторов. Василий Блинов, которому принадлежит проект «В своем доме», проходил там курсы по инвестированию, поэтому мы и рекомендуем вам материалы именно с этого ресурса. Он надежный и качественный.

- Как стать финансово независимым через 1 год. Авторы объясняют, что вам надо поменять в своей жизни прямо сейчас, чтобы примерно через год выйти на финансовую независимость. А потом – только богатеть, зарабатывать все больше и больше денег.

- 5 способов эффективно вложить 1000+ рублей. Все люди думают, что для инвестиций нужны огромные суммы. Это не так. Данное пособие – тому подтверждение. В нем разбираются примеры инвестиций очень маленьких денежных сумм – в 500-1000 рублей. Автор комментирует каждый пример, отмечает преимущества и недостатки.

- 6 шагов к финансовой безопасности. Здесь речь пойдет не только о капиталовложениях, а вообще о том, что нужно делать, чтобы достичь финансовой стабильности в жизни, чувствовать себя финансово обеспеченным.

Теперь два платных курса. Первый – от того же Города Инвесторов: «Пассивный доход на автомате 2021». Это вебинар-практикум, он длится 10 дней. За 10 дней вы узнаете обо всех способах инвестирования и о том, как инвестировать свои деньги правильно, чтобы получать максимально высокие результаты.

Второй – «Личные финансы и инвестиции». Этот курс проходит в Нетологии – популярном онлайн-университете, которому Российская Федерация выдала официальную лицензию на образовательную деятельность. Курс проходит в формате видеоуроков, после которых надо прорешивать тесты.

Преподаватель сначала подведет вас к идее пассивного инвестирования. Он расскажет, почему опасно полагаться на пенсию, почему не надо пытаться зарабатывать на спекуляциях. А потом объяснит, чем пассивные инвестиции отличаются от активных и как их правильно делать.

Вы познакомитесь со всеми финансовыми инструментами: акциями, облигациями, ПИФами и ETF, научитесь правильно собирать инвестиционные портфели, делать ребалансировку и пр. Все объясняется понятным языком, сложного ничего нет.

Если вас интересует трейдинг на финансовом рынке, то вот подборка с курсами по трейдингу. Я намеренно начинаю ее с бесплатных программ, потому что, на мой взгляд, стабильно зарабатывать деньги на биржевой игре невозможно.

Всё.

Котировки фьючерсов на MCX

| Товар | Месяц | Цена | Осн. | Макс. | Мин. | Изм. | Изм. % | Время | |

|---|---|---|---|---|---|---|---|---|---|

| Алюминий (мини) | Июнь ’21 | 191,50 | 191,80 | 192,35 | 191,20 | -0,30 | -0,16% | 11:35:22 | |

| Алюминий | Май ’20 | 143,85 | 143,85 | 143,85 | 138,05 | +0,00 | +0,00% | 13/01 | |

| Медь | Июнь ’21 | 741,00 | 746,10 | 744,35 | 740,25 | -5,10 | -0,68% | 11:34:35 | |

| Медь (мини) | Нояб. ’19 | 410,90 | 410,90 | 415,45 | 406,90 | 0,00 | 0,00% | 28/06 | |

| Gold 1 Kg | Авг. ’21 | 49.066 | 49.127 | 49.198 | 49.054 | -61 | -0,12% | 11:35:33 | |

| Золотая гинея | Июнь ’21 | 39.201 | 39.224 | 39.279 | 39.201 | -23 | -0,06% | 11:34:50 | |

| Золото (мини) | Июль ’21 | 48.854 | 48.908 | 48.980 | 48.850 | -54 | -0,11% | 11:35:31 | |

| Лепестки золота | Июнь ’21 | 4.840 | 4.839 | 4.847 | 4.835 | +1 | +0,02% | 11:33:34 | |

| Лепестки золота | Июнь ’17 | 2.930 | 2.930 | 2.930 | 2.930 | 0,00% | 16/06 | ||

| Свинец | Июнь ’21 | 170,90 | 170,50 | 171,40 | 170,45 | +0,40 | +0,23% | 11:33:48 | |

| Свинец (мини) | Май ’20 | 132,70 | 132,70 | 132,70 | 132,70 | 0,00 | 0,00% | 24/04 | |

| Никель | Июнь ’21 | 1.322,7 | 1.314,3 | 1.326,8 | 1.318,4 | +8,4 | +0,64% | 11:35:17 | |

| Никель (мини) | Авг. ’19 | 858,6 | 858,6 | 858,6 | 858,6 | +0,00 | +0,00% | 24/05 | |

| Серебро | Июль ’21 | 71.107 | 71.231 | 71.415 | 71.078 | -124 | -0,17% | 11:35:28 | |

| Серебро (микро) | Июнь ’21 | 71.191 | 71.309 | 71.600 | 71.169 | -118 | -0,17% | 11:35:39 | |

| Серебро (мини) | Июнь ’21 | 71.199 | 71.303 | 71.498 | 71.150 | -104 | -0,15% | 11:35:35 | |

| Цинк | Июль ’21 | 238,20 | 237,10 | 238,60 | 236,90 | +1,10 | +0,46% | 11:34:18 | |

| Цинк (мини) | Май ’20 | 149,95 | 149,95 | 149,95 | 149,95 | 0,00 | 0,00% | 24/04 |

| 2016 Market data provided and hosted by Barchart Market Data Solutions. Fundamental company data provided by Morningstar and Zacks Investment Research. Information is provided ‘as-is’ and solely for informational purposes, not for trading purposes or advice, and is delayed. To see all exchange delays and terms of use please see disclaimer. |

Предупреждение: Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures) and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn`t bear any responsibility for any trading losses you might incur as a result of using this data.Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

Заключение

Мировые индексы – это важный инструмент инвестиционной деятельности большого количества людей и организаций. Если говорить о положении Российской Федерации, то тут следует выделить две характерные особенности:

- РФ пока не является страной, в которой размещаются ключевые игроки мирового масштаба.

- Из-за политики санкций со стороны Евросоюза и США наметилась тенденция, согласно которой, рейтинговые агентства и биржи начинают создавать новые показатели, не включающие в себя положение дел в Российской Федерации. Официально это направлено на то, чтобы уберечь инвесторов от влияния страны, что находится в частичной международной изоляции, и вложений в рискованные активы.

Мировые индексы могут пригодиться даже тем людям, которые только планируют собирать свой инвестиционный портфель, чтобы в будущем иметь больше возможностей для свободной жизни.