В каком банке лучше открыть расчётный счёт для ип

Содержание:

- Точка

- Как открыть — пошаговая инструкция

- На что обратить внимание

- Критерии выбора банка для открытия расчетного счета

- Условия обслуживания в Банке Тинькофф

- Выбор выгодного тарифа

- Тарифы банка «Открытие»

- ТОП-5 предложений

- Лучшие банки на территории РФ

- На что обратить внимание при выборе

- 2 Тинькофф Банк, «Продвинутый»

- Что нужно для получения РКО

Точка

Точка — это современный и продвинутый банк без отделений и длинных очередей, который работает только с предпринимателями и предлагает все, что нужно для успешного ведения бизнеса. Помимо открытия счета, здесь можно воспользоваться дополнительными сервисами для бизнеса, а значит получить полный комплекс услуг в одном месте: торговый, мобильный и интернет-эквайринг, зарплатный проект, валютный контроль и т.д.

Открытие счета в Точке не занимает много времени. Индивидуальные предприниматели могут оформить его не выходя из дома через интернет за пятнадцать минут. Для этого нужны только 2 документа: паспорт и ИНН. Заполнить заявку на открытие расчетного счета удобно на нашем сайте. Специалист банка свяжется с клиентом через полчаса, номер счета будет передан сразу после отправки заявки. Чтобы начать работать со счетом, нужно встретиться с менеджером — это также можно сделать дистанционно по скайпу или вайберу.

Услуга по открытию счета бесплатная и входит в любой из предложенных пакетов. Клиенту предлагается на выбор 4 тарифных плана: «Ноль», «Начало», «Развитие» и «Корпоративный». Минимальный размер ежемесячной абонентской платы в Точке составляет 0 рублей, максимальный 25 000 рублей. Регулярно банк проводит различные акции, которые позволяют сэкономить на обслуживании.

После открытия счета клиента ждут приятные подарки от партнеров Точки — до 270 000 рублей в виде бонусов, которые можно потратить на рекламу, бухгалтерию, связь и прочее. Например:

- 5 000 рублей на рекламную кампанию в Яндексе;

- 1 год онлайн бухгалтерии для ИП;

- 9 000 рублей на рекламную кампанию Вконтакте и т.д.

Еще одно преимущество обслуживания в Точке — выгодная и удобная бизнес-карта. Можно заказать пластиковую или цифровую карту. Причем последняя оформляется тут же по желанию клиента. Корпоративные карты полностью бесплатные, банк возьмет на себя расходы по выпуску и обслуживанию. Бизнес-картой от Точки можно расплачиваться за товары и пополнять счет. В первом случае предусмотрен кэшбэк до 5% на любимые категории. Кэшбэк начисляется в баллах. В будущем их можно менять на рубли по курсу 1 балл = 1 рубль. Таким образом, в дальнейшем клиент может полностью расплатиться, например, за обслуживание счета. Также карта предусматривает наличие налогового кэшбэка. Можно просто платить налоги со счета и получать за это до 2% с суммы каждого платежа.

Точка имеет один из самых выгодных зарплатных проектов — подключение услуги бесплатное, а перечислять зарплату сотрудникам можно на карту любого банка. Комиссия за перевод — от 0 рублей.

Для быстрого доступа к счету банк создал мобильный и интернет-банк. Все операции можно совершать удаленно. Он работает на любом устройстве, интегрируется с любой онлайн-бухгалтерией.

*Для подключения онлайн-кассы необходимо открыть расчетный счет в банке

Как открыть — пошаговая инструкция

Чтобы открыть расчетный счет в банке для ИП, необязательно даже покидать пределы дома — все можно сделать дистанционно. Для этого подготавливают следующий пакет документов:

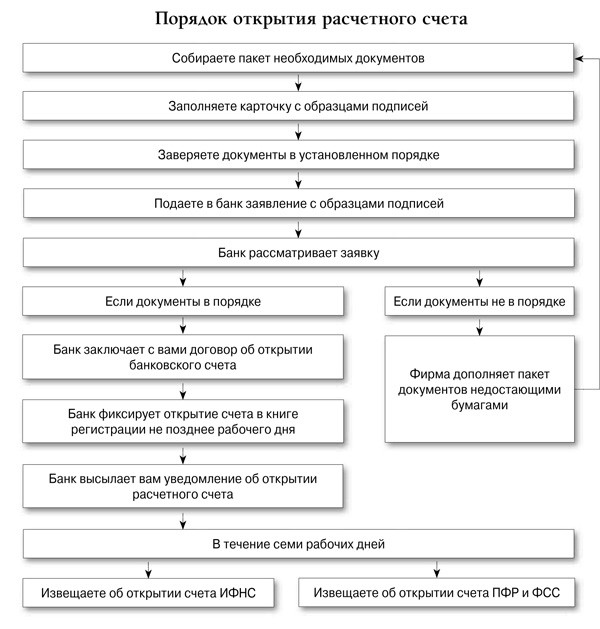

Алгоритм открытия счета для ИП

Алгоритм открытия счета для ИП

- паспорт российского образца;

- свидетельство, подтверждающее регистрацию физлица в качестве ИП;

- бумага о постановке на налоговый учет;

- выписка из Росреестра;

- уведомление из Федеральной службы государственной статистики с кодами;

- лицензии (если специфика деятельности требует их наличие);

- печати компании и карточка с образцами ведущих подписей.

Справка! Предоставление справки с кодами статистики и выписки из ЕГРИП не всегда обязательно, поскольку некоторые банки запрашивают эти сведения самостоятельно.

В основном копии всех документов заверяются банком, но иногда на платной основе (сколько это будет стоить, узнают на месте). Если же подобной услуги нет, то потребуется самому завизировать ксерокопии у нотариуса. А форму карточки для подписей предлагает банк в уже готовом виде. Останется только заверить ее нотариально или непосредственно в банковском учреждении.

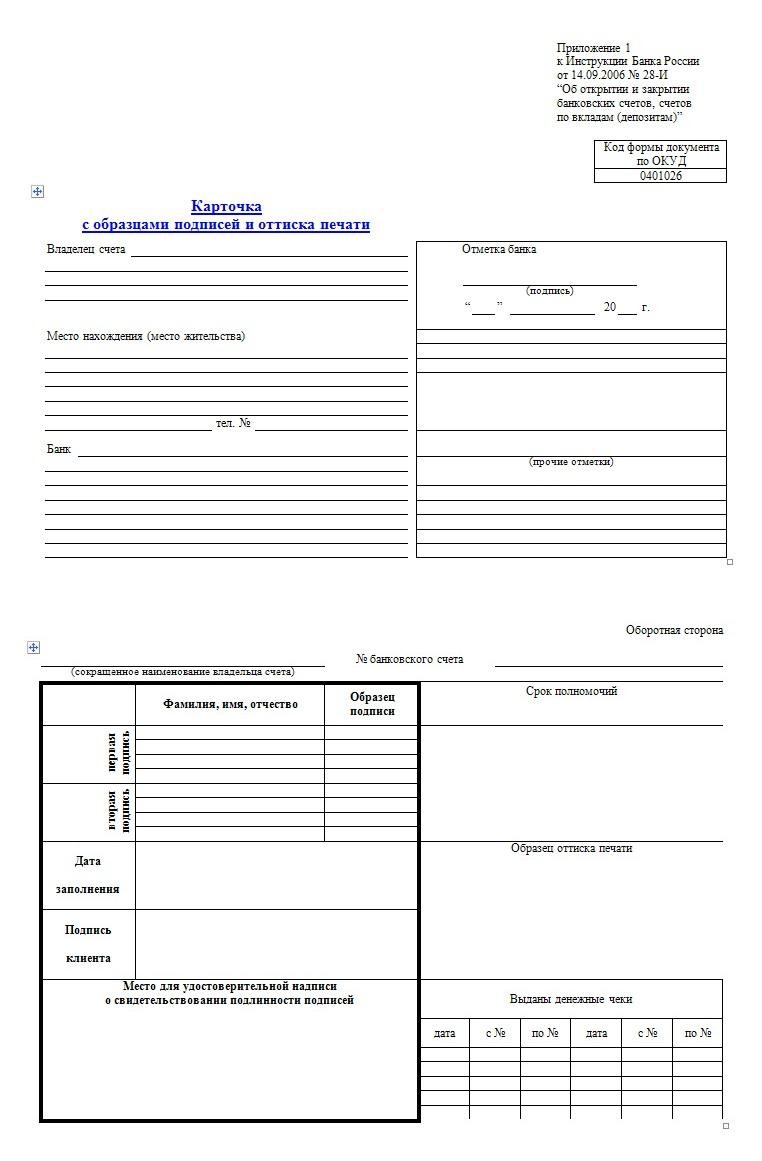

Бланк карточки с образцами печатей и подписей

Бланк карточки с образцами печатей и подписей

Кроме этого понадобится заполнить еще ряд бланков: договорное соглашение, анкеты, приложения. Их количество зависит от выбранного банка. Менеджер все сам подготовит, в том числе и USB-ключ для пользования онлайн-банкингом.

Образно, схема действий частного предпринимателя по открытию счета выглядит следующим образом:

- Выбирают подходящий банк. Сейчас на рынке существует множество предложений для ИП, но с разными условиями. Поэтому требуется все проанализировать и выбрать самый лучший вариант, учитывая специфику бизнеса. К примеру, одним важнее низкая стоимость на перевод, другим — на снятие.

- Собирают необходимую документацию. Точный перечень узнают непосредственно в банке.

- Подают заявление на открытие счета для ИП. Это можно сделать путем личного посещения отделения либо через интернет.

- Дожидаются ответного решения. Обычно на это уходит до 5 рабочих дней. Именно столько потребуется для подготовки документов и проведения проверки службой безопасности банка.

- Подписывают договор и прочие документы. Помимо соглашения с банком на обслуживание счета и предоставление услуг онлайн-банкинга, надо заполнить карточку с подписями. Прежде чем ставить свою подпись, все бумаги досконально изучают.

- Подключаются к онлайн-банку. Подобная опция позволяет минимизировать количество посещений кредитной организации и на расстоянии вести финансовый контроль.

Как открыть расчетный счет онлайн

Как открыть расчетный счет онлайн

Сейчас предпринимателю не надо самому уведомлять налоговую об открытии им р/с. Эта обязанность возлагается на банковское учреждение. Также оно информирует и другие внебюджетные фонды.

Чтобы закрыть р/счет для ИП, необходимо подать заявление в ту кредитную организацию, где он открывался. После прекращения существования счета остатки средств на нем будут переведены на указанные клиентом реквизиты либо выданы наличностью в кассе. Посылать соответствующее уведомление в налоговую, ПФР и ФСС не надо.

На что обратить внимание

Выбирая тариф РКО, обращайте внимание на:

- стоимость подключения;

- абонентскую плату;

- бонусы (например, кэшбэк или процент на остаток);

- лимиты на внесение и снятие наличных;

- тарифы на операции;

- тип бизнеса, для которого предназначен тот или иной пакет услуг;

- длительность операционного дня;

- комиссии за переводы физлицам;

- возможность подключения зарплатного проекта и т.д.

Не упускайте из виду акционные предложения.

Например, некоторые кредитные организации предлагают первые месяцы обслуживания бесплатно. Это возможность протестировать опции р/сч и обслуживание банка и при необходимости сменить его на другой, ничего не теряя.

Критерии выбора банка для открытия расчетного счета

Открывать счет нужно либо в банках, отделения которых расположены в вашем городе, либо если они предполагают полностью удаленное сотрудничество. Также нужно учитывать часы работы кредитной организации и время обработки платежей: даже если операция совершена онлайн, то через банк она пройдет только в рабочий период. Помимо этого, нужно учитывать репутацию банка, тарифы на содержание счета и наличие дополнительных приложений, которые облегчат работу с р/с.

Надежность банка

Выбирая, где лучше открыть расчетный счет для ИП и ООО, важно акцентировать внимание на репутации банка. В отличие от депозитов и вкладов, р/с не страхуются и, если кредитно-финансовая организация объявит себя банкротом или лишится лицензии, владелец счета может потерять свои деньги. Рассматривайте только крупные, известные банки, которые давно работают на рынке

Рассматривайте только крупные, известные банки, которые давно работают на рынке.

Открытие и стоимость ежемесячного обслуживания

Открытие р/с в основном бесплатное, а вот за обслуживание чаще всего взимается плата от 250 до 1000 рублей ежемесячно. Можно подключиться к предложению в моменты акций, тогда первые месяцы — а в некоторых организациях даже год — можно будет пользоваться счетом бесплатно.

Помимо этого, есть банки, которые не взимают плату, если в течение календарного месяца не было проведено ни одной денежной операции. Чтобы выгодней открыть расчетный счет для ИП или ООО, не стоит сразу выбирать организацию, где предлагают бесплатное открытие и ежемесячное обслуживание: возможно, у этой компании завышенные тарифы на проведение различных финансовых операций.

Тарифы

Помимо платы за открытие и обслуживание, в содержание расчётного счета входит стоимость:

- обналичивания;

- переводов физлицам;

- переводов юрлицам;

- внесения средств через банкомат и терминал;

- дополнительных инструментов и сервисов (карты, мобильные приложения).

Например, Сбербанк позволяет сделать 3 денежных перевода в адрес юрлица. Чтобы выбрать лучший банк для ИП под расчетный счет, постарайтесь прикинуть, насколько регулярно вам придется совершать те или иные платежи.

РКО от Восточный Экспресс

-

Открытие счета

бесплатно -

Абонентская плата

от 490 руб. в месяц -

Обслуживание переводов

бесплатно в рамках тарифа -

Назначение

для ИП и ООО -

Бонус

3 месяца бесплатно при оплате за год

Открыть

Подробнее

РКО от Локо Банк

-

Открытие счета

бесплатно -

Абонентская плата

от 0 руб. в месяц -

Обслуживание переводов

до 59 руб. за перевод -

Назначение

для ИП и ООО -

Бонус

3 месяца в подарок

Открыть

Подробнее

Начисление % на остаток

Услуга появилась относительно недавно и присутствует не во всех банковских предложениях. Суть заключается в том, что на остаток по р/с будет начисляться небольшой процент годовых, который «приплюсуется» к основному счету. Процент может быть начислен:

- На минимальный остаток. Например, если в течение месяца на счету было 300 тыс., но хотя бы на день эта сумма снижалась до 50 тыс.рублей, то процент будет начислен именно на меньшую сумму.

- На неснижаемый остаток на конец банковского дня. Допустим, ваш средний неснижаемый остаток на день составляет 300 тыс. рублей. Если в период расчёта сумма не снизится, то на эту сумму и будет начислен процент, однако, если на счету будет меньше денег, то дополнительных процентов не будет совсем.

- Ежедневное начисление процентов, при условии, что на счету всегда остается минимальная сумма, прописанная в договоре. Например, оговоренная сумма — 100 тыс. рублей. В первые 10 дней месяца на р/с было 200 тыс. рублей, в следующие 10 — 70 тыс. рублей, и в последние 10 дней месяца — 400 тыс. рублей. Тогда проценты не будут начислены только за период, в который сумма была 70 тыс., а за остальные дни проценты начислятся по оговоренной ставке.

Дистанционное управление счетом

При выборе банка для открытия расчетного счета для ООО и ИП, обращайте внимание на наличие сервисов, позволяющих дистанционно управлять счетом — мобильный банк и интернет-банкинг. Гораздо удобнее совершать платежи онлайн, чем тратить время на визиты в офис банка

Помимо этого, большинство операций необходимо подтверждать, что гораздо быстрее сделать через мобильное приложение или СМС

Гораздо удобнее совершать платежи онлайн, чем тратить время на визиты в офис банка. Помимо этого, большинство операций необходимо подтверждать, что гораздо быстрее сделать через мобильное приложение или СМС.

Условия обслуживания в Банке Тинькофф

Условия для каждого индивидуального предпринимателя рассчитываются в зависимости от выбранных тарифов. Например, начальная ставка для пользователя, регистрирующего свой бизнес составляет 490 рублей в месяц.

Для предпринимателя с большими оборотами выгоднее всего выбирать тариф, где наиболее высокая ставка.

В таком случае ИП-шник приобретает дополнительные привилегии в виде снижения комиссионных за переводы денежных средств между банками, переводы физическим лицам, транзакции контрагентам, а также пополнения в терминалах, снятия в банкоматах и эквайринг.

Предлагаем ознакомиться с тарифами, которые можно использовать для бизнеса в Банке Тинькофф.

- Простой. Подходит для начинающих предпринимателей, процент на остаток составляет 0,5%, хранить можно свыше 400 000 рублей на личном счете для ИП. За платеж в другие банки взымается комиссия в размере 49 рублей, при переводах внутри Тинькофф операции бесплатные. Абонентская ежемесячная плата за обслуживание составляет 490 рублей.

- Продвинутый. Подходит для обладателей малого бизнеса. 1 % на остаток, хранить на личном счете можно до 700 000 рублей. Комиссия за переводы снижена и составляет всего 29 рублей на транзакции в другие банки. Стоимость ежемесячного обслуживания составляет 1 990 рублей.

- Профессиональный. Идеальный вариант для бизнеса, обладающего большими оборотами. 2 % на остаток и лимит хранения денежных средств в размере до 1 миллиона рублей. Платежи в другие банки сопровождаются комиссией 19 рублей. Абонентская плата на обслуживание 4 990 рублей в месяц. Присутствует возможность подключения опции «Премиум».

На заметку! Опция «Премиум» подходит для тех, кто предпочитает устанавливать банку свои условия на обслуживание. Стоимость пользования такой функцией составляет 24 990 рублей.

Выбор выгодного тарифа

Каждый банк предоставляет большой список услуг, доступных клиентам. Малый бизнес требует определенного подхода в управлении. Поэтому, нужно подбирать тариф, ориентируясь на специфику вашего дела. Их сравнение приведено ниже.

Терминал для оплаты

Наиболее выгодными для индивидуальных предпринимателей являются тарифы следующего списка:

- Точка – «Необходимый минимум»: бесплатное обслуживание, корпоративные карты, помощь в оформлении ИП.

- Промсвязьбанк – «Бизнес старт»: предоставление кредита, отсутствие комиссии, подготовка в сборе документов.

- Модуль банк – «Оптимальный»: отсутствие абонентской платы, интернет-бухгалтерия, помощь в регистрации дела.

- Восточный – «Твой старт»: бесплатное и удобное внесение средств, предоставление реквизитов сразу после подписания договора, кредиты и ипотека.

- Сфера – «S»: помощь юристов в регистрации ИП, отсутствие комиссии при регистрации, бесплатная интернет бухгалтерия.

- Сбербанк – «Легкий старт»: кредитные, дебетовые, корпоративные, зарплатные банковские карты.

Высокая конкуренция на рынке банковских услуг между организациями позволяет начинающим бизнесменам выбрать самое подходящее предложение.

Важно! При оформлении, специалисты могут умолчать о таких нюансах, как оплата дополнительных услуг или прочих функций. Тщательно читайте все бумаги, которые подписываете, или ознакомьте с ними опытного юриста

Тарифы банка «Открытие»

Действующие тарифы банка «Открытие» для юридических лиц и индивидуальных предпринимателей:

| Тариф | Первый шаг | Быстрый рост | Свое дело | Весь мир | Открытые возможности |

| Ежемесячная абонентская плата | не предусмотрена | 490 руб. | 1 290 руб. | 1 990 руб. | 7 990 руб. |

|

Пакет бесплатных платежей юридическим лицам и ИП |

первые 3 | первые 7 | первые 15 | первые 15 | — |

| Комиссия за перевод юридическим лицам и ИП сверх пакета, рублей | 100 руб. | 50 руб. | 25 руб. | 25 руб. | не предусмотрена |

| Лимит перевода на карту/счет физического лица без комиссии для ИП | до 150 000 рублей в месяц | до 150 000 рублей в месяц | до 150 000 рублей в месяц | до 150 000 рублей в месяц | до 500 000 рублей |

| Лимит перевода на карту/счет физического лица без комиссии для ООО | до 100 000 рублей в месяц | до 100 000 рублей в месяц | до 100 000 рублей в месяц | до 100 000 рублей в месяц | до 500 000 рублей |

| Комиссия за перевод на счет/карту физического лица сверх лимита | от 100 001 до 500 000 рублей – 1,2%;

от 500 001 до 2 000 000 рублей – 2%; от 2 000 001 до 5 000 000 рублей – 3%; от 5 000 001 до 7 000 000 рублей – 5%; от 7 000 001 рубля – 12% |

от 100 001 до 500 000 рублей – 1,2%;

от 500 001 до 2 000 000 рублей – 2%; от 2 000 001 до 5 000 000 рублей – 3%; от 5 000 001 до 7 000 000 рублей – 5%; от 7 000 001 рубля – 12% |

от 100 001 до 500 000 рублей – 1,2%;

от 500 001 до 2 000 000 рублей – 2%; от 2 000 001 до 5 000 000 рублей – 3%; от 5 000 001 до 7 000 000 рублей – 5%; от 7 000 001 рубля – 12% |

от 100 001 до 500 000 рублей – 1,2%;

от 500 001 до 2 000 000 рублей – 2%; от 2 000 001 до 5 000 000 рублей – 3%; от 5 000 001 до 7 000 000 рублей – 5%; от 7 000 001 рубля – 12% |

от 500 001 до 2 000 000 рублей – 2%; от 2 000 001 до 5 000 000 рублей – 3%; от 5 000 001 до 7 000 000 рублей – 5%; от 7 000 001 рубля – 12% |

| Комиссия за снятие наличных |

с карты:

до 100 000 рублей – 0,99%; от 100 001 до 500 000 рублей – 1,99%; от 500 001 до 1 000 000 рублей – 2,99%; от 1 000 000 рублей – 4,99%; через кассу: до 100 000 рублей – 2%; от 100 001 до 500 000 рублей – 3%; от 500 001 до 1 000 000 рублей – 4%; от 1 000 001 до 2 000 000 рублей – 5%; от 2 000 000 – 10%; на заработную плату – от 0,4 до 1%. |

с карты:

до 100 000 рублей – 0,99%; от 100 001 до 500 000 рублей – 1,99%; от 500 001 до 1 000 000 рублей – 2,99%; от 1 000 000 рублей – 4,99%; через кассу: до 100 000 рублей – 2%; от 100 001 до 500 000 рублей – 3%; от 500 001 до 1 000 000 рублей – 4%; от 1 000 001 до 2 000 000 рублей – 5%; от 2 000 000 – 10%; на заработную плату – от 0,4 до 1%. |

с карты:

до 100 000 рублей – 0,99%; от 100 001 до 500 000 рублей – 1,99%; от 500 001 до 1 000 000 рублей – 2,99%; от 1 000 000 рублей – 4,99%; через кассу: до 100 000 рублей – 2%; от 100 001 до 500 000 рублей – 3%; от 500 001 до 1 000 000 рублей – 4%; от 1 000 001 до 2 000 000 рублей – 5%; от 2 000 000 – 10%; на заработную плату – от 0,4 до 1%. |

с карты:

до 100 000 рублей – 0,99%; от 100 001 до 500 000 рублей – 1,99%; от 500 001 до 1 000 000 рублей – 2,99%; от 1 000 000 рублей – 4,99%; через кассу: до 100 000 рублей – 2%; от 100 001 до 500 000 рублей – 3%; от 500 001 до 1 000 000 рублей – 4%; от 1 000 001 до 2 000 000 рублей – 5%; от 2 000 000 – 10%; на заработную плату – от 0,4 до 1%. |

с карты:

до 100 000 рублей – 0,99%; от 100 001 до 500 000 рублей – 1,99%; от 500 001 до 1 000 000 рублей – 2,99%; от 1 000 000 рублей – 4,99%; через кассу: до 100 000 рублей – 2%; от 100 001 до 500 000 рублей – 3%; от 500 001 до 1 000 000 рублей – 4%; от 1 000 001 до 2 000 000 рублей – 5%; от 2 000 000 – 10%; на заработную плату – от 0,4 до 1%. |

| Комиссия за внесение наличных | 0,15% от суммы | 0,15% от суммы | 0,15% от суммы | 0,15% от суммы | 0,15% от суммы |

ТОП-5 предложений

Альфа-Банк

Среди преимуществ расчётного счёта для ИП в Альфа-Банке назовём процент на остаток, отсутствие абонентской платы при нулевых оборотах, скидку 25% при оплате сразу за год, удобное приложение и интернет-банкинг. Доступны 7 тарифов. Также можно создать индивидуальный с помощью онлайн-конструктора.

Рассмотрим условия на примере тарифа «1%». Он подойдёт ИП с небольшими оборотами. Банк не берёт абонентскую плату, а также комиссию с рублёвых платежей. Внесение наличных обойдётся в 1% от суммы. Такая же комиссия установлена за безналичное зачисление средств на счёт. Снятие наличных бесплатное до 2 млн руб. в месяц.

Модульбанк

Банк даёт возможность получить реквизиты нового счёта за 5 мин. Достаточно зарегистрироваться на сайте, заполнить анкету, после чего сотрудник банка направит номер счёта. С этого момента уже можно использовать реквизиты в документах компании. Об открытии р/сч Модульбанк сообщит в ФНС сам. Для открытия достаточно паспорта ИП.

Дополнительный плюс – 0% комиссия за переводы в день поступления. Внутри банка платежи проходят круглосуточно. Внутрибанковские переводы осуществляются без комиссии. На остаток по счёту начисляют процент, он зависит от тарифа.

Рассмотрим два тарифа: стартовый и оптимальный:

- абонентская плата – нет по стартовому, 490 руб. по оптимальному (0 руб., если расходы по корпоративным картам за месяц составили 100 000 руб. или более);

- процент на остаток – 0% / 3%;

- максимальные обороты по счёту в месяц – 1 000 000 руб. / 10 000 000 руб.;

- комиссия за перевод юрлицам и ИП – 90 руб. / 19 руб.;

- комиссия за перевод физлицам на счет в другом банке – 0,75% / 19 руб.;

- пополнение счета со своей карты – 0,5% / бесплатно.

Тинькофф

В Тинькофф на выбор предлагают 3 тарифа. К плюсам обслуживания отнесём круглосуточные переводы внутри банка, управление счётом с телефона, подтверждение платежей по СМС.

Простой тариф имеет следующие условия:

- бесплатное открытие и 0 руб. за смену тарифа;

- 4% годовых на остаток при наличии операций за месяц;

- первый месяц 0 руб. за обслуживание, а для новичков – первые 6 мес. с регистрации ИП;

- внутрибанковские переводы, налоговые и бюджетные платежи с 0% комиссии, внешние переводы в рублях бесплатные первые три раза, далее – 49 руб.;

- за переводы на счёт физлица и снятие наличных комиссия составит: до 400 000 руб. – 1,5% плюс 99 руб., от 400 000 руб. до 1 000 000 руб. – 5% плюс 99 руб., от 1 000 000 руб. – 15% плюс 99 руб.

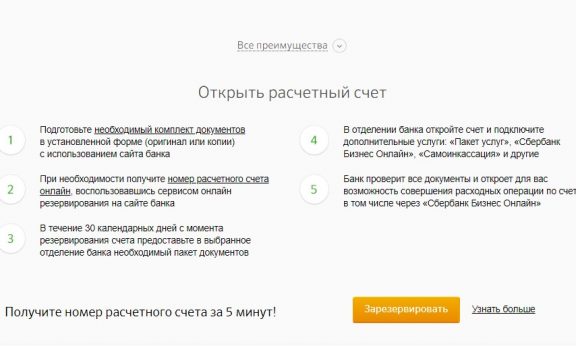

Сбербанк

Расчётный счёт в Сбербанке удобен тем, что в этом банке обслуживается множество ИП и компаний, а значит можно сэкономить на комиссии за переводы контрагентам.

Клиенты могут пользоваться современным личным кабинетом Сбербанк Бизнес онлайн.

К преимуществам отнесём подачу заявки онлайн. Заполните форму на сайте и через 5 мин. получите номер счёта. Чтобы пользоваться всеми его возможностями, принесите документы в банк в течение 30 дней.

Что нужно сообщить Сбербанку:

- тип счёта;

- информация об ИП;

- ОГРНИП;

- ИНН;

- годовая выручка (в рублях);

- вид организации;

- мобильный телефон представителя.

Всего для индивидуальных предпринимателей Сбербанк предлагает 5 тарифов. «Лёгкий старт» – это бесплатный пакет услуг, то есть абонентской платы он не предусматривает. Также есть «Удачный сезон», который стоит 490 руб. в месяц, «Хорошая выручка» за 990 руб. в месяц, «Активные расчёты» за 2490 руб. в месяц и «Большие возможности» за 8600 руб. в месяц.

Рассмотрим условия на примере тарифа «Лёгкий старт»:

- платежи юрлицам – бесплатно все внутренние и 3 внешних, далее любой платёж стоит 100 руб.;

- платежи физлицам от ИП – бесплатно до 150 тыс. руб., далее комиссия 1%;

- внесение денег через банкомат и терминал с комиссией 0,15%;

- снятие по бизнес-карте с комиссией 3%.

Банк Точка

В дополнение к расчётному счёту банк предлагает ведение бухгалтерии, расчёт налогов и отправку отчётности для ИП на УСН 6%, ЕНВД и патенте без сотрудников и эквайринга, 0% комиссии в рамках зарплатного проекта за переводы на карты банков-партнёров.

Рассмотрим условия по тарифу «Золотая середина»:

- 10 платежей – бесплатно, 60 руб. каждый последующий;

- переводы физлицам с ИП до 200 000 руб. бесплатно, от 200 000 руб. до 400 000 руб. – 3% от суммы и не менее 100 руб., от 400 000 руб. – 8% от суммы и не менее 100 руб.;

- снятие наличных: до 50 000 руб. – 1,5% от суммы и не менее 100 руб., от 50 000 руб. – 5% от суммы и не менее 100 руб.;

- входящие платежи и переводы – бесплатно.

Лучшие банки на территории РФ

В заключительном разделе данной статьи мы приведем ТОП банков, которые предлагают индивидуальным предпринимателям самые выгодные условия открытия расчетного счета и его последующего обслуживания.

«Сбербанк»

Несмотря на репутацию высокой надежности, тарифы данной кредитной организации могут показаться весьма завышенными

Следует обратить внимание, что данный банк не осуществляет процентные начисления на оставшиеся средства. Главным достоинством этой организации является отсутствие абонентской платы за подключение дополнительных услуг

Согласно базовому тарифу, стоимость открытия счета составляет 3 тысячи рублей, а его последующее обслуживание обойдется в 1 700 рублей. Стоимость одной платежки составляет тридцать два рубля. Следует обратить внимание, что при использовании банкоматов для приема или снятия наличных средств, с пользователя снимается абонентская плата.

«Райффайзенбанк»

Среди достоинств данного учреждения следует выделить отсутствие трат, связанных с открытием РС, зачислением финансовых средств и перечислением заработной платы. «Базовый тариф», доступный руководителям ИП, зарегистрированным на территории Москвы и Санкт-Петербурга, позволяет оформить расчетный счет совершенно бесплатно. Стоимость последующего обслуживания счета составляет всего 1 300 рублей. Цена одной платежки не превышает двадцати пяти рублей. При выдаче наличных средств банк взимает комиссию в размере одного процента от полной суммы.

Если ИП заключает договор на сумму, превышающую 100 000 рублей с другими предпринимателями или юридическими лицами, то он обязательно должен использовать расчетный счет для безналичных операций

Если ИП заключает договор на сумму, превышающую 100 000 рублей с другими предпринимателями или юридическими лицами, то он обязательно должен использовать расчетный счет для безналичных операций

«ВТБ 24»

Данная кредитная организация предлагает индивидуальным предпринимателям подключиться к зарплатному проекту совершенно бесплатно. Помимо этого, банк позволяет провести двадцать пять платежек без абонентской платы. При подключении тарифа «Бизнес-класса» стоимость регистрации счета составит 1 250 рублей, а его дальнейшее сопровождение 2 600 рублей. Цена одной платежки составляет шестьдесят рублей

Следует обратить внимание, что в данном тарифе отсутствует комиссия при внесении наличных средств. При снятии наличности комиссионная ставка составляет один процент от общей суммы

«Открытие»

Каждому клиенту банка «Открытие» предоставляется возможность резервирования счета на протяжении двух недель. Открытие счета в этом учреждении осуществляется бесплатно. Помимо этого, отсутствуют выплаты при переводе десяти платежек и выпуске карт. Стоимость ведения счета составляет 1 290 рублей, а проведение платежки 49 рублей

Следует обратить внимание на то, что в данной организации взимается абонентская плата при внесении и выдаче наличных средств

«Тинькофф»

Данный банк является одним из самых выгодных для ИП, поскольку предоставляет возможность совершать финансовые операции в любое время суток. Помимо этого, банк начисляет проценты на остаток средств, имеющихся на счету компании. Еще одним преимуществом этого учреждения, является возможность выезда специалиста на территорию клиента, для заключения договора.

Начинающим предпринимателям рекомендуется использовать пакет «Продвинутый», где отсутствует ставка за открытие счета и первые два месяца его обслуживания. Начинания с третьего месяца обслуживания счета, абонентская плата составит 990 рублей. Кроме вышеперечисленных преимуществ, следует отметить отсутствие абонентской платы за использование дополнительных услуг и вывод наличных. Стоимость проведения платежки составляет двадцать девять рублей.

https://youtube.com/watch?v=3Yup3SMud10

На что обратить внимание при выборе

При выборе обслуживающего банка нужно обращать внимание на несколько параметров:

- Надежность. В случае если банк не может выполнять свои обязательства перед клиентами, он объявляет о банкротстве. Если до этого в нем лежали деньги на расчетных счетах предпринимателей, им придется пройти весь круг судебных разбирательств. Поэтому, лучше отдать предпочтение организациям, внесенным в список системообразующих. Это значит, что даже если у банка возникнут проблемы, государство окажет ему поддержку.

- Клиент-ориентированность. Крупные организации более надежные, чем небольшие. У них налажена технология обслуживания, но это не всегда ну руку предпринимателю. Чтобы решать некоторые проблемы, часто нужен индивидуальный подход. Небольшие банки, чтобы накапливать клиентскую базу, работают с пользователями более тесно.

- Технологичность. Возможность управлять счетом в любое время и с различных гаджетов сильно упрощает жизнь предпринимателей. Они могут оплачивать счета, контролировать остаток и т. д. Поэтому желательно, чтобы обслуживающий банк для ИП развивался технологически.

- Компетентность сотрудников. Возникающие проблемы можно решать тремя способами: через приложение, лично и по телефону. Обращаясь к сотруднику банка, хочется получить адекватный ответ, который поможет решить проблему.

- Количество услуг. Крупные банки удобны тем, что оказывают комплексное обслуживание. Они предлагают помощь в ведении бухгалтерии, предоставляют последнее техническое и программное оснащение, обслуживают по всем возникающим вопросам.

Важно! Чтобы знать, какой банк выбрать для ИП, нужно ориентироваться на совокупность первичных и вторичных параметров. В одном может приглянуться высокая надежность, в другом – широкий список услуг

2 Тинькофф Банк, «Продвинутый»

«Тинькофф Банк» предлагает три тарифа для предпринимателей: «Простой», «Продвинутый» и «Профессиональный». Первые полгода любой тариф в банке «Тинькофф» можно использовать бесплатно. Наиболее выгодный при наличии стабильного ИП с небольшими оборотами – «Продвинутый». Он позволяет получить за 1990 рублей в месяц все удобства собственного бизнес-счета.

Комиссии по тарифу довольно низкие – за пополнение счёта придётся отдать 290 рублей либо 0,25% от суммы. Если нужно перевести деньги физическому или юридическому лицу, это будет стоить 79 рублей и 1% от суммы до 400 тысяч рублей. Если сумма поднимается до 2 миллионов рублей, то комиссия вместо 1% составит 5%. А всё свыше 2 миллионов платой облагается 15%. То же самое касается и снятия наличных. Кроме того, ИП сможет скинуть на пластик «Тинькофф» до 700 тысяч рублей без какой-либо комиссии. А карту можно бесплатно оформить в день открытия счета, что очень удобно.

Очень радует возможность получать проценты на остаток денег по расчетному счету. По тарифу «Продвинутый» это 6%, если за месяц была хоть одна операция. Эквайринг в банке обходится в 2,29% при использовании торговых терминалов. Онлайн-эквайринг не имеет абонентской платы и будет стоить 2,49% от сумм операций. Терминал при этом предоставляется бесплатно. «Тинькофф Банк» заслуженно считается лучшим по отзывам довольных клиентов – обслуживание здесь на высоте.

Что нужно для получения РКО

После того, как список банков определен, ИП отправляет заявку онлайн или в отделении. Менеджер связывается с заявителем, подбирает тариф, озвучивает пакет документов. Чем больше тарифных планов, тем легче выбрать оптимальный.

На получение реквизитов уходит 1 – 2 часа. Рассмотрение занимает 24 часа, но финансовые организации могут увеличить этот срок до 3 рабочих дней.

ИП проще открыть счет. Для этого требуется минимальный пакет документов: паспорт, ИНН, лист записи ЕГРИП. Оформление с мгновенным резервированием позволяет сразу пользоваться реквизитами. Но полный доступ к сервисам предприниматель получает после проверки данных и зачисления средств на счет.