Коэффициент краткосрочной задолженности (формула расчета по балансу)

Содержание:

- Коэффициенты ликвидности: виды, смысл, интерпретация

- Анализ ликвидности

- Интерпретация и анализ коэффициента покрытия процентов.

- Использование

- Как вычислять и интерпретировать коэффициент покрытия долга (DSCR)?

- Зачем нужно снижать кредитную нагрузку?

- Показатель оборачиваемости активов (Asset Turnover). Пример расчета для ОАО «Мегафон»

- Как рассчитать

- Как рассчитать коэффициент обслуживания долга

- Цель анализа расчетов с дебиторами

- Коэффициент быстрой ликвидности

- Как подключить спутниковое телевидение от МТС

Коэффициенты ликвидности: виды, смысл, интерпретация

Вычисление коэффициентов ликвидности осуществляется с целью получения характеристики способности юридического лица к исполнению всех имеющихся у него обязательств за счет всего, чем он владеет.

Предназначение показателей ликвидности заключается в том, чтобы сопоставить стоимости объектов имущества предприятия с размером краткосрочных задолженностей на ту же дату. Другими словами, каждый показатель ликвидности демонстрирует, какую часть имеющихся долгов со сжатым сроком погашения можно покрыть, если реализовать каждый набор активов.

Имущество, которым обладает хозяйствующий субъект, можно разделить на 3 категории в зависимости от возможной скорости его реализации. Опираясь на эту градацию, введено 3 показателя ликвидности:

- Быстро реализуемые активы (деньги, краткосрочные вложения). От их величины рассчитывается коэффициент абсолютной ликвидности.

- Достаточно быстро продаваемые активы (дебиторская задолженность с коротким сроком возврата). От суммы быстрореализуемого и достаточно быстро продаваемых активов рассчитывается показатель средней ликвидности.

- Сравнительно быстро реализуемые активы (запасы компании). От величины совокупной стоимости всех оборотных активов вычисляется значение показателя общей ликвидности.

Итак, коэффициенты ликвидности призваны демонстрировать следующие моменты:

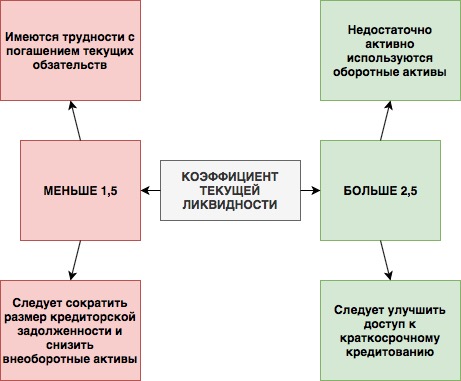

- Коэффициент текущей ликвидности показывает, сколько рублей текущих активов приходится на 1 рубль текущих обязательств.

- Коэффициент абсолютной ликвидности показывает, какая доля краткосрочных задолженностей фирмы может быть погашена за счет денежных средств и их эквивалентов в форме рыночных ценных бумаг и депозитов.

- Коэффициент общей ликвидности показывает, могут ли быть погашены текущие долги за счет продажи оборотных активов.

Подытожим, расчет коэффициентов ликвидности необходим аналитикам, желающим получить представление о возможностях компании погашать ее долги с их привязкой ко времени. Эксперт, располагающий такими данными, может выяснить, является ли исследуемое предприятие платежеспособным, какова динамика его платежеспособности в ретроспективе, и каковы прогнозы для данной организации.

Анализ ликвидности

При определении ликвидности первоначально оценивают объекты, имеющие самые высокие показатели: деньги в кассе, на счетах, депозитах. Далее следует анализ ценных бумаг тех компаний, которые хорошо реализуемы на биржах.

Меньшей ликвидностью обладают запасы сырья, материалов, стоимость незаконченного производства. Определение показателя для бухгалтерского баланса осуществляется по принципу его увеличения. Наиболее важным для анализа выступает расчет абсолютной, быстрой и текущей ликвидности.

То есть оценивается ликвидность:

- вложений;

- активов.

Для долгосрочных инвестиций подойдут низко- и среднеликвидные активы: недвижимость, негосударственные облигации, акции. Надежным считается соотношение таких активов 50/50. Для агрессивных инвесторов (или биржевых игроков) рекомендуемая доля высоколиквидных объектов насчитывает 80 %. Их легко сбыть без потери стоимости.

Что касается внутренних активов предприятия, большинство из них тяжело обращаются в деньги. Поэтому анализ направлен на отслеживание количества товара в обороте и денег на счетах — высоколиквидных объектов.

Допустимый норматив рекомендуется рассматривать для каждого предприятия отдельно. Например, если у организации заемные средства задействованы минимально, приобретение материалов для работы не требует много затрат, предел ликвидности можно уменьшить.

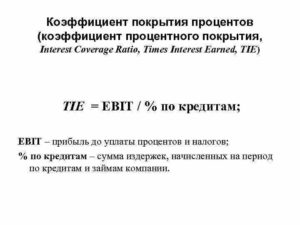

Интерпретация и анализ коэффициента покрытия процентов.

Расчет ICR – это простейшая задача, но она имеет смысл только при правильной интерпретации. Результатом расчета ICR является абсолютное значение. Чем выше ICR, тем больше финансовый рычаг для погашения процентов.

Если это соотношение меньше 1, это считается плохим результатом, поскольку это просто указывает на то, что прибыли фирмы недостаточно для обслуживания обязательств по процентам, не говоря уже об обслуживании основного долга.

В соответствии с отраслевыми нормами соотношение никогда не должно быть меньше 2,5, поскольку это значение является абсолютным индикатором опасности.

Этот коэффициент наиболее часто используется кредиторами, такими как банки, финансовые учреждения и т.д., поскольку любой кредитор преследует 2 цели – погашение процентов и обеспечение основного долга.

Рассмотрим ситуацию, при которой ICR меньше 2,5, что прямо указывает на отрицательную способность компании выплачивать проценты.

Означает ли это, что банк не должен предоставлять кредит?

Скорее всего, нет. Это связано с тем, что банк проанализирует способность бизнеса генерировать прибыль и бизнес-идею в целом, и если бизнес продемонстрирует свою эффективность, банк может ICR, увеличив срок займа или предоставив мораторий – т.е. период, в течение которого заемщик не обязан погашать проценты.

Основные области применения ICR:

- ICR используется для определения способности компании оплачивать свои процентные расходы по непогашенному долгу.

- ICR используется кредиторами и инвесторами для определения риска кредитования компании.

- ICR используется для определения стабильности компании. Снижение ICR является признаком того, что компания может оказаться неспособна обслуживать долг в будущем.

- ICR используется для определения краткосрочного финансового состояния компании.

- Анализ тенденций ICR дает четкую картину стабильности компании в отношении процентных платежей.

В качестве примера анализа ICR сравним стабильность двух компаний на основе ICR:

|

ABC |

2014 |

2015 |

2016 |

2017 |

2018 |

|---|---|---|---|---|---|

|

EBIT |

9 000 |

10 000 |

12 000 |

14 000 |

15 000 |

|

Проценты |

3 350 |

3 400 |

3 500 |

3 900 |

4 000 |

|

ICR |

2.69 |

2.94 |

3.43 |

3.59 |

3.75 |

|

ZYZ |

2014 |

2015 |

2016 |

2017 |

2018 |

|---|---|---|---|---|---|

|

EBIT |

9 000 |

10 000 |

12 000 |

14 000 |

15 000 |

|

Проценты |

3 300 |

5 000 |

7 000 |

9 000 |

10 000 |

|

ICR |

3 |

2 |

1.71 |

1.56 |

1.5 |

Сравнивая ICR компаний ABC и XYZ в течение 5 лет, мы видим, что Компания ABC постоянно увеличивала свой ICR и стала более стабильной, а компания XYZ продемонстрировала снижение ICR и может столкнуться с проблемами ликвидности в будущем.

Использование

Реалии современного рынка предполагают обязательное привлечение фирмами заемных средств, позволяющих ускорить свое расширение, но прежде чем брать долг, необходимо рассчитать коэффициент покрытия долга. Варианты использования займов включают:

- покупку нового оборудования;

- расширение ассортимента продукции;

- маркетинговые операции;

- выход на новый рынок.

Развитие предполагает увеличение доли организации на рынке, происходящее за счет уменьшения долей конкурентов. Уменьшение доли предполагает уменьшение коэффициента будущей выручки, ограничение возможностей предприятия. Пессимистичный сценарий развития событий допускает резкое ограничение деятельности/закрытие организации. Рыночная среда, отличающаяся высокой конкуренцией, делает привлечение кредитных средств и инвестиций вопросом выживания, следовательно от расчета коэффициента покрытия долга зависит дальнейшая судьба компании.

Все мероприятия, дающие возможность увеличить операционную прибыль, дорогостоящие. Их реализация и дальнейшее покрытие долга собственными финансовыми ресурсами трудновыполнима, в случае молодых организации – зачастую невозможна. Денежное вливание путем выдачи займа кредитной организацией/привлечения инвесторов выгодно всем участникам процесса:

- инвестор ожидает выплат дивидендов;

- кредитная организация получает процентные выплаты;

- прибыль фирмы, даже учитывая возникшие долговые обязательства, увеличивается больше, чем при использовании лишь собственных средств.

Однако привлечение заемных средств требует от предприятия определенной финансовой устойчивости, служащей кредитору гарантом сохранности предоставленных финансовых ресурсов. Коэффициент покрытия долга – один из таких гарантов.

Значение коэффициента покрытия займа, уступающее 1 (единице), демонстрирует неспособность заемщика погасить свои обязательства путем использования полученной прибыли. Подобная финансовая проблема служит кредитору весомым аргументом в пользу отказа от сотрудничества с данным юридическим лицом. Шансы заключения сделки прямо пропорциональны коэффициенту покрытия долга.

Значение, превышающее 1, означает наличие свободных денежных средств, которые могут пойти на реализацию мероприятий, сулящих дальнейшее увеличение капитализации фирмы. Другое их применение – формирование «подушки безопасности» на случай возникновения форс-мажорных обстоятельств. Такая организация сможет получить банковский заем и покрыть его. Заинтересовать инвесторов финансово устойчивой фирме также намного легче.

Показатель интересен не только инвесторам/банкам. Сопоставление значения коэффициента задолженности за несколько периодов предоставляет высшему руководству важную информацию, характеризующую деловую стратегию компании. Продолжительная тенденция его уменьшения является тревожным фактором, вызванным:

- потерей прибыли ввиду определенных причин (действий конкурентов, собственных просчетов, изменением макроэкономических индикаторов региона, которому принадлежит целевой рынок);

- увеличением прямых и операционных расходов, отягощенных отсутствием возможности повышения цены конечной продукции;

- привлечением новых заемных средств.

Такая ситуация требует пересмотра/корректировки действующей стратегии, пока размер проблемы не достиг критической массы, исключающей безболезненное решение. Исключением является случай, когда падение коэффициента, вызванное получением новых займов, носит плановый, а не вынужденный характер.

Продолжительное увеличение коэффициента покрытия долга также является нежелательным. Данная тенденция обусловлена недостаточным количеством привлеченных средств в финансовой структуре организации, что подразумевает упущенную прибыль, вызванную неиспользованием эффекта финансового рычага.

Обычные экономические условия предполагают, что покрытие привлеченных заемных средств меньше прибыли, полученной благодаря их использованию. Игнорирование данного механизма руководством фирмы потенциальный инвестор может счесть за проявление непрофессионализма. Высокий коэффициент долга может быть оправдан наличием обстоятельств, не позволяющих получить путем займа дополнительную выгоду (например, высокой кредитной ставкой).

Как вычислять и интерпретировать коэффициент покрытия долга (DSCR)?

Коэффициент покрытия долга (DSCR) позволяет определить общую способность заемщика к погашению долга. Рассмотрим формулу и расчет этого показателя, а также интерпретацию значения коэффициента.

Коэффициент покрытия долга или коэффициент обслуживания долга (DSCR, от англ. ‘debt service coverage ratio’) позволяет определить общую способность заемщика к погашению долга.

DSCR менее 1 указывает на то, что прибыли компании недостаточно для обслуживания долгов.

DSCR больше 1 означает, что компания способна не только обслуживать долговые обязательства, но и выплачивать дивиденды.

Определение показателя DSCR

DSCR – это отношение доступных денежных средств к денежным средствам, необходимым для обслуживания долга. Другими словами, это коэффициент достаточности денежных средств для погашения долга. Ниже мы рассмотрим формулу и расчет показателя.

Почему используют DSCR?

Коэффициент покрытия долга (DSCR) относится к показателям плеча/покрытия и оценки платежеспособности. Он рассчитывается для того, чтобы узнать о наличии денежной прибыли (т.е. денежного потока в составе прибыли), достаточной для погашения долга, включая проценты.

По сути, DSCR рассчитывается, когда компания берёт кредит у банка, финансового учреждения или любого другого поставщика долговых инструментов. Этот коэффициент предполагает наличие денежных потоков в составе прибыли, которые обеспечат погашение кредита.

Коэффициент покрытия долга очень важен с точки зрения кредитора, поскольку он указывает на кредитное качество заемщика. Только один год анализа DSCR не позволяет сделать какой-либо определенный вывод о возможности обслуживания долга. DSCR имеет значение только тогда, когда он рассчитывается на весь оставшийся срок погашения кредита.

Как рассчитать коэффициент покрытия долга?

Расчет DSCR очень прост. Чтобы рассчитать этот коэффициент, необходимы следующие статьи из финансовой отчетности:

- Чистая прибыль (т.е. прибыль после уплаты налогов – ‘net profit’ или PAT, ‘profit after tax’).

- Неденежные расходы (т.е. расходы по начислениям, например, амортизация, списание временных разниц и т. д.)

- Проценты по долгу за текущий год.

- Погашение основной суммы долга на текущий год.

- Погашение арендных обязательств за текущий год.

Иногда эти цифры легко доступны, но иногда их приходится определять использованием финансовой отчетности компании и примечаний к ней.

Формула коэффициента покрытия долга

Формула:

DSCR = (Чистая прибыль + Проценты + Аренда + Неденежные расходы) / (Обслуживание долга + Аренда).

Чистая прибыль после уплаты налогов

Показатель чистой прибыли, как правило, можно увидеть лицевой стороне отчета прибылях и убытках. Это баланс счета прибылей и убытков.

Иногда, при отсутствии отчета о прибылях и убытках, мы также можем определить чистую прибыль из баланса (отчета о финансовом положении), вычитая текущий остаток счета прибылей и убытков из остатка за предыдущий год.

Неденежные расходы

Неденежные расходы – это те расходы, которые начисляются на счет прибылей и убытков, в счет платежей, который фактически были /будут выполнены в другие годы (т.е., временные разницы). Ниже перечислены типичные неденежные расходы:

Интерпретация и анализ коэффициента покрытия долга

Коэффициент DSCR требует правильного анализа и интерпретации. Результатом расчета коэффициента покрытия долга является абсолютное значение. Чем выше эта цифра, тем у компании больше возможностей по обслуживанию долга (кредитная емкость компании).

Если коэффициент меньше 1, это плохо, поскольку это указывает на то, что прибыли недостаточно для обслуживания долговых обязательств.

Допустимая отраслевая норма для коэффициента покрытия долга составляет от 1,5 до 2. Этот диапазон значений наиболее приемлем для таких кредиторов, как банки, финансовые учреждения и т.д.

У любого финансового учреждения, занимающегося кредитованием бизнеса, есть 2 основные цели: зарабатывать проценты и следить за тем, чтобы финансовое положение должника не снижалось ниже определенного уровня.

Рассмотрим для примера ситуацию, когда DSCR меньше 1, что прямо указывает на плохое кредитное качество компании.

Означает ли это, что банк не должен предоставлять кредит? Нет, абсолютно нет.

Это связано с тем, что банк анализирует производственные мощности и бизнес-идею компании в целом, и пытается оценить, насколько сильным будет этот бизнес в перспективе.

Более подробно о методах расчета и анализе DSCR смотрите здесь.

Зачем нужно снижать кредитную нагрузку?

У банка есть своя формула подсчета кредитной нагрузки, и если это нормальный банк, то при превышении лимита будет отказ в выдаче кредита. С одной стороны обидно и ужасно, с другой же логично и правильно. Но как показывает практика люди не останавливаются на достигнутом и проходятся по всем банкам в надежде, что какой-нибудь банк таки выдаст им желаемый займ. Но как еще чаще показывает практика, ни к чему хорошему это не приводит. Как следствие, долговая яма, которая максимально ужасна и выйти из нее уже сложнее.

Так зачем снижать нагрузку? Во-первых это важно сточки зрения финансов. Во-вторых, в ситуации, когда вам действительно понадобится кредит вы его сможете получить без страха и рисков

Как снизить кредитную нагрузку

Формула подсчета кредитной нагрузки

На самом деле формула подсчета кредитной нагрузки не такая уж и сложная. Вопрос лишь в том, что кредитные карты, даже те которые вы не используете, учитываются. Поэтому бросьте привычку оформлять все бесплатные и не бесплатные кредитные, если у вас в них нет необходимости.

Для правильности подсчета кредитной нагрузки в рядом со строкой дохода, всегда учитывается строка расходов. С недавних пор, и банки в своих системах стали это учитывать. Поэтому, когда вы зарабатываете 50 000 рублей, а живете в съемной квартире за 20 000, то не стоит говорить об этом банку. Если, конечно вы хотите получить кредит.

При заполнении заявки на кредит банк будет учитывать множество деталей:

- Дети, состоите ли в браке

- Место жительства. Своя квартира, съемная

- Расходы в месяц

- Дополнительные доходы

- И т.д.

И исходя из этих деталей у вас и будут складываться основные значения ваших переменных. Итак, формула кредитной нагрузки выглядит вот так:

Общий ежемесячный платеж по кредитам/(на общий доход — расходы)*100%

Вот допустим человек зарабатывает 50 000 рублей в месяц

У них расходы в общей сложности 20 000 рублей в месяц(не важно что). Каждый месяц он выплачивает кредита на общую сумму 10 000 рублей

Получается мы 10 000/30 000 * 100%=33%. Вот 33% это и есть его кредитная нагрузка.

Вопрос лишь в том, чтобы кредитная нагрузка не была выше отметки 60-70%.

Как снизить кредитную нагрузку?

Существует несколько способов снижения кредитной нагрузки

И это важно не только, для того, чтобы взять новый кредит, а еще и уменьшить долговую нагрузку. Не всю же жизнь вам платить кредит?

Зачем нужно понижать кредитную нагрузку?

Первое что вам необходимо сделать это избавиться ненужных кредитных карт, либо уменьшить по ним лимиты

Это важно. Потому что учитывается весь лимит по карте, а не та часть денег, которую вы взяли

Точно сказать, не могу, как делается расчет по кредиткам, но если вы не используете, то закрывайте их.

Второе, что может вам помочь это досрочные погашения кредитов. Либо частично досрочные, второй вариант наиболее удобен.

Третье, как бы банально не звучало: увеличьте свой доход. Стоимость продуктов питания, цен на жилье не падает и уж точно не стоит на месте.

Подумайте как вы оптимизировать свои расходы. Нет, от детей избавляться не надо=) Просто пересмотрите свои расходы, может найдется то, от чего вы сможете избавиться=)

Показатель оборачиваемости активов (Asset Turnover). Пример расчета для ОАО «Мегафон»

Разберем показатель оборачиваемости активов. Коэффициент относится к группе финансовых показателей «Оборачиваемости (деловой активности)». Остальные три группы финансовых показателей – «Ликвидность», «Рентабельность», «Финансовая устойчивость».

Коэффициенты из ликвидности и финансовой устойчивости показывают платежеспособность предприятия, а рентабельность его эффективность. Коэффициенты оборачиваемости показывают интенсивность (скорость оборота) использования активов или обязательств.

Они определяют, как предприятие активно ведет свою деятельность.

Показатель оборачиваемости активов. Экономический смысл

Сначала определим экономический смысл коэффициента. Показатель оборачиваемости активов отражает то, как предприятие использует (как интенсивно) свои имеющиеся активы. Коэффициент определяет эффективность использования собственных средств (как собственных, так и заемных) в производстве и реализации продукции.

Читать данный коэффициент следует следующим образом. К примеру, коэффициент оборачиваемости активов равен 4 (анализируемый период год). На основе этого можно сделать вывод, что предприятие получило за год выручку (суммарно), которая в 4 раза больше стоимости активов. Говорят, активы предприятия оборачиваются 4 раза за год.

Чем больше значение данного показателя, тем более эффективно предприятие работает. Коэффициент оборачиваемости активов прямо пропорционален объему продаж (в формуле у него в числителе стоит “Выручка”).

Увеличение данного коэффициента говорит о том, что продажи тоже увеличились. Чем меньше оборачиваемость, тем большая зависимость предприятия в финансировании своего производственного процесса.

В таблице ниже представлены причины изменения показателя.

Зачастую в различной экономической литературе данный коэффициент называется по-разному. Чтобы у вас не было путаницы в его трактовке приведем наиболее часто используемые синонимы оборачиваемости активов.

Показатель оборачиваемости активов. Формула расчета

Формула расчета оборачиваемости активов выглядит следующим образом:

Чтобы рассчитать “Среднегодовую стоимость активов” необходимо сложить стоимость активов на начало года и на конец года и разделить на 2.

По формам бухгалтерского баланса показатель рассчитывается по формуле:

Коэффициент оборачиваемости активов = стр.2110/(стр.1600нг.+стр.1600кг./2)

Нг. – значение строки 1600 на начало года. Кг. – значение строки 1600 на конец года.

Не забудьте еще поделить на 2 для нахождения средней стоимости активов за год. Отчетный период может быть не год, а месяц.

Период оборота активов

Коэффициент оборачиваемости активов легко трансформировать в показатель период оборота активов. Данный показатель лучше отражает эффективность использования активов и представляет собой количество дней необходимых для превращения активов в денежную массу. Формула расчета периода оборота активов (одного оборота)

Расчет оборачиваемости активов для ОАО “Мегафон”. Баланс

Расчет оборачиваемости активов для ОАО “Мегафон”. Отчет о прибылях и убытках

Для расчета показателя необходимо взять данные бухгалтерского баланса с официального сайта компании ОАО “Мегафон”.

Показатель оборачиваемости активов 2014-1 = 68316/(449985+466559)/2 = 0,14 Показатель оборачиваемости активов 2014-2 = 139153/(466559+458365)/2 = 0,30 Показатель оборачиваемости активов 2014-3 = 213539/(458365+413815)/2 = 0,48

Не забывайте, что необходимо брать среднее значение активов за период. Поэтому мы делили на 2 в знаменателе сумму активов на начало периода и на конец. У ОАО «Мегафон» значение коэффициента оборачиваемости активов увеличивалось. Можно сделать вывод, что предприятие увеличивало свои продажи, так как именно продажи напрямую влияют на данный коэффициент.

Показатель оборачиваемости активов. Норматив

Определенного нормативного значения у коэффициента нет. Анализировать его стоит, как и все показатели оборачиваемости: в динамике. Поэтому если наблюдается понижающийся тренд – неэффективном использовании активов, и аналогично наоборот при повышающимся росте – увеличение качества управления активами.

В реальности при оценке предприятий, в высокотехнологических и капиталоемких отраслях данный коэффициент имеет небольшие значения. Это обусловлено это тем, что в таких отраслях компании имеют большие активы. И на оборот в предприятиях торговли коэффициент будет иметь большие значения, так как интенсивность оборачиваемости денежных средств у таких выше.

Как рассчитать

Расчет, основанный на балансовых показателях, можно делать двумя способами. Первый основан на суммировании – быстрого и высоколиквидного имущества. При использовании второго способа берут все оборотные активы и вычитают из общей суммы запасы. Считается, что последние не являются высоколиквидными.

Можно представить сказанное в виде формул, обозначив коэффициент срочной ликвидности – КСЛ.

КСЛ1 = (ДЗ + КЗД + КФВ) / (КСЗ + КЗК + КОП), где:

- ДЗ – запасы в форме денежных средств;

- КЗД — задолженность дебиторов краткосрочного типа;

- КФВ – финансовые вложения краткосрочного типа;

- КСЗ – краткосрочные средства в виде займов;

- КЗК – задолженность кредиторам краткосрочного типа;

- КОП – краткосрочные обязательства, прочие.

КСЛ2 = (ОС – Зп) / ОТ, где:

- ОС – оборотные средства (активы) в общей сумме;

- Зп – объем запасов;

- ОТ – текущие обязательства.

Это «свернутый» вариант суммы (КСЗ + КЗК + КОП), использующийся в предыдущей формуле.

Используя цифровые обозначения строк баланса, преобразуем формулы для использования данных в расчетах.

КСЛ1 = (с. 1230 + с. 1240 + с. 1250) / (с. 1510 +с. 1520 +с. 1550), где: с. 1250 – денежные средства, с. 1230 – краткосрочная дебиторская задолженность, с. 1240 – краткосрочные финансовые вложения, с. 1510 – заемные краткосрочные средства, с. 1520 – кредиторская задолженность краткосрочная, с.1550 — прочие обязательства краткосрочного типа.

Заметим, что по с. 1230 отражается «дебиторка» долгосрочная и краткосрочная. Организация может самостоятельно выделять такую задолженность сроком менее года, отдельной строкой в балансе. Например, с. 1231 либо отдельными строками долгосрочную и краткосрочную задолженность, соответственно, 1231 и 1232.

КСЛ2 = (с.1200 – с.1210)/ (с.1510 +с.1520 +с.1550), где знаменатель дроби соответствует КСЛ1, а числитель — это с. 1200 – итог р. 2 по оборотным активам, с. 1210 – запасы юрлица.

Как можно заметить из формул, используются одни и те же балансовые данные, в одном случае – более развернуто, а в другом – сжато. Коэффициент срочной ликвидности исчисляется по ним на определенную дату и в динамике.

Пример (данные условные). Показатели бухгалтерского баланса:

- Денежные средства в сумме – 230 т. руб.

- Краткосрочные финансовые вложения (вексель сроком до 12 мес.) – 40 т. руб.

- Задолженность дебиторская сроком до 12 мес. – 150 т. руб.

- Кредиторская задолженность до 12 мес. – 120 т. руб.

- Банковский кредит сроком до 12 мес. — 100 т. руб.

КСЛ1 = (230 т. руб. + 40 т. руб. + 150 т. руб.)/ (120 т. руб. + 100 т. руб.) = 420/220 = 1,91.

Можно исчислить коэффициент на начало и на конец года, за несколько лет подряд и использовать данные в динамическом анализе.

Пример (данные условные). Текущие обязательства, рассчитанные как показано выше:

- На начало года – 63 т. руб.

- На конец года – 73 т. руб.

Оборотные активы в сумме:

- На начало года – 410 т. руб.

- На конец года – 420 т. руб.

Объем запасов:

- На начало года – 85 т. руб.

- На конец года – 115 т. руб.

КСЛ2 на начало года = (410 т. руб. — 85 т. руб.)/ 63 т. руб. = 325/63 = 5,16. КСЛ2 на конец года = (420 т. руб. — 115 т. руб.)/ 73 т. руб. = 305/73 = 4,18.

Как рассчитать коэффициент обслуживания долга

Если отрицательные значения продолжают падать, то это указывает на высокий риск возникновения просрочек по обязательным платежам и снижению собственного оборотного капитала. Стабильный рост показателей говорит о финансовой стабильности и снижению долговой нагрузки. Изучение коэффициентов задолженности необходимо для получения достоверных сведений о предприятии.

Подобный мониторинг должен проводится регулярно. Значения коэффициентов необходимы инвесторам для рассмотрения организации в качестве объекта вложений, а также руководству компании для наглядности текущей ситуации и оценки платежеспособности предприятия.

Цель анализа расчетов с дебиторами

Важнейшей целью анализа дебиторской задолженности является формирование новой кредитной политики предприятия по отношению к покупателям или же разработка мероприятий по совершенствованию старой в целях увеличения прибыли предприятия, снижения риска неплатежей и ускорения расчетов. Эффективность разработки кредитной политики в большой степени зависит от знания и умения использовать методики анализа управления обязательствами организации.

Основная цель проведения анализа – выяснение причин возникновения и роста неоправданной задолженности, выявление размера и оценка динамики данного явления.

Внешний анализ

состояния расчетов базируется на данных, отраженных в бухгалтерском балансе

организации и пояснениях к нему. Для проведения внутреннего анализа необходимо

использовать данные аналитического учета, содержащие информацию обо всех видах

дебиторской задолженности.

При анализе состояния

дебиторской задолженности необходимо:

– определить долю

дебиторской задолженности в общей сумме оборотных активов;

– определить удельный

вес дебиторской задолженности, платежи по которой ожидаются в течение года;

– оценить динамику

дебиторской задолженности и провести качественный анализ, главной задачей

которого является выявление динамики возникновения неоправданной задолженности.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности – один из важных показателей финансовой устойчивости предприятия, входит в группу показателей ликвидности. С помощью данного показателя оценивается способность компании выполнить свои краткосрочные обязательства за счет своих самых ликвидных активов в случае проблем с реализацией продукции. Чем выше коэффициент ликвидности, тем устойчивее финансовое состояние компании

Равен отношению высоколиквидных текущих активов и текущих обязательств компании.Данный показатель используется руководителями при анализе финансово-хозяйственной деятельности предприятия, инвесторы принимают его во внимание для оценки инвестиционной привлекательности предприятия, кредиторы – для оценки финансового риска и финансовой устойчивости.Данный индикатор краткосрочной ликвидности компании также известен как: Коэффициент срочной ликвидности, Коэффициент «лакмусовой бумажки», Quick Ratio, Acid Test Ratio, Quick Assets Ratio, QR.Quick Ratio по своему смысловому назначению аналогичен коэффициенту текущей ликвидности, однако, первый показатель исчисляется по более узкому кругу оборотных текущих активов, когда из расчета исключена наименее ликвидная их часть – производственные запасы. Запасы исключаются, потому что большинству компаний в силу специфики деятельности затруднительно трансформировать запасы в наличные средства, если возникнет вынужденная необходимость

Когда краткосрочные обязательства должны быть срочно оплачены, QR переоценивает краткосрочный финансовый потенциал компании.Логика исключения запасов из расчета состоит не только в их меньшей ликвидности, но и в том, что вырученные денежные средства от реализации производственных запасов могут быть существенно ниже первичных расходов на их приобретение. Иными словами, коэффициент QR дает более осторожную оценку ликвидности фирмы. Следовательно, коэффициент быстрой ликвидности более консервативен, чем коэффициент текущей ликвидности.

Как рассчитывается QR

Коэффициент срочной ликвидности рассчитывается по формуле:QR = Денежные средства + краткосрочные инвестиции + Дебиторская задолженность / текущие краткосрочные обязательстваИли другая формула: QR = Current Assets – Inventories / Current LiabilitiesГде: Current Assets – текущие активы;Inventories – запасы;Current Liabilities – текущие обязательства.Данные для расчета берутся из баланса компании.

Рекомендуемые значения коэффициента срочной ликвидности

Нормативные значения коэффициента быстрой ликвидности – в диапазоне от 0,7 до 1. Показатель ниже рекомендованного значит, что у компании может возникнуть дефицит ликвидных средств. В зависимости от вида деятельности и отраслевой принадлежности данный норматив может меняться. Так, многие западные аналитики рекомендуют использовать показатель 1 как нижнее значение. Данные рекомендации по нормативным значениям коэффициента связаны с практикой кредиторской и дебиторской задолженности. Ведь контрагенты, находящиеся в деловых отношениях, кредитуются взаимно. Показатель «1» обозначает, что суммы предоставленного и полученного кредитов равны.

Критическое значение коэффициента QR > 1 рассчитывается из того, что любое предприятие должно стремиться к тому, чтобы сумма дебиторской задолженности не превышала величины кредита, полученного им от поставщиков. На практике возможны любые отклонения от этого правила. Большинству бизнесменов выгодно иметь долги, поэтому по возможности они предпочитают оттягивать срок платежа кредиторам, если это не влияет на финансовые результаты и взаимоотношения с поставщиками.При использовании Коэффициента быстрой ликвидности, необходимо учитывать, что эта модель игнорирует время полученных и выплаченных наличных средств. Например, если у компании на текущий период нет счетов к оплате, но долги надо погашать позже, то эта компания может показать хороший Коэффициент QR, но это не значит, что общая ликвидность будет приемлемой.

Как подключить спутниковое телевидение от МТС

Пожалуй, всем понятно, что такое спутниковое ТВ МТС. Мы рассказали о достоинствах и недостатках услуги, теперь можно переходить к описанию порядка ее подключения. Разумеется, если недостатки услуги вас не отпугнули. Под подключением мы подразумеваем покупку комплекта, его установку и настройку. Прежде всего нужно приобрести оборудование. Сделать это можно несколькими способами.

Заказать спутниковое ТВ МТС можно:

Какой вариант использовать решать только Вам. Конечно же, быстрее всего посетить ближайший салон МТС и приобрести комплект спутникового телевидения. Впрочем, такой вариант подходит не для всех, поэтому оператором предусмотрены другие способы. В обоих случаях доставка осуществляется бесплатно.

С обращением в салон связи МТС все понятно. Что касается звонка в справочную службу, то здесь тоже сложностей не возникнет. Достаточно позвонить оператору и сообщить о своем намерении приобрести спутниковое телевидение, после чего специалист объяснит Ваши дальнейшие действия. На подключении ТВ через онлайн заявку следует остановиться.

Чтобы подключить МТС спутниковое ТВ выполните следующие действия:

На этом всем. Теперь остается дождаться звонка от сотрудника компании МТС, подтвердить свой заказ и дожидаться доставки комплекта. Время доставки зависит от вашего населенного пункта. Все необходимое оборудование будет доставлено бесплатно, Вам нужно заплатить только за сам комплект.

Установка и настройка спутникового ТВ от МТС

Вот мы и дошли до самой интересной части статьи. Приобрести комплект спутникового телевидения не составляет труда, чего не скажешь о его установке и настройке. Многие провайдеры спутникового телевидения включают в стоимость оборудования установку и настройку, у МТС такой услуги не предусмотрено. Разумеется, Вы можете найти соответствующего специалиста, но ему придется отдельно заплатить. Впрочем, МТС утверждает, что помощь специалиста Вам вряд ли потребуется, так как произвести настройку можно самостоятельно без каких-либо проблем, а поможет в этом инструкция по установке и инструкция по авторизации услуги, которые идут в комплекте с оборудованием и доступны на сайте оператора. Действительно ли на практике все так просто? Как настроить спутниковое ТВ от МТС мы рассказывали в отдельной статье, поэтому сейчас рассмотрим лишь основные аспекты.

Сразу следует сказать, что для настройки оборудования не обязательно покупать специальные приборы для определения местонахождения спутника. Все можно сделать с помощью обычного смартфона. Установить и настроить спутниковое ТВ от МТС самостоятельно вполне реально, но не стоит полагать, что эта процедура займет всего несколько минут. Как было сказано, этой теме мы посвятили отдельную статью, ссылка на которую приведена выше. Также Вы сможете ознакомиться с соответствующими видео инструкциями. Если Вы не уверены в своих силах, то лучше сразу обратиться специалисту. Найти такого человека можно через сайты с объявлениями.