в чем подвох дебетовой карты тинькофф блэк?

Содержание:

- Как получать больше?

- Обслуживание – насколько бесплатно

- Как управлять картой?

- Что входит в Tinkoff Pro?

- Что это такое и как работает карта Тинькофф Блэк

- Как закрыть карту Тинькофф Блэк?

- Берите несколько карт

- Самый честный отзыв о дебетовой карте банка Тинькофф

- Как открыть счёт в другой валюте?

- Снятие наличных – без %, но с лимитом

- Как заказать и получить карту «Тинькофф Блэк» через интернет с доставкой?

- Что за карта?

- Снятие наличных

- Тарифы дебетовой карты Tinkoff Black

- Снятие наличных с карты Tinkoff Black

- Как работает карта Тинькофф Блэк?

- Преимущества дебетовой карты Тинькофф Блэк

- Тарифы и условия обслуживания карты Tinkoff Black

- Главный страх всех клиентов

- Переводы и пополнения

- Вывод

Как получать больше?

Есть два способа сделать карту более выгодной:

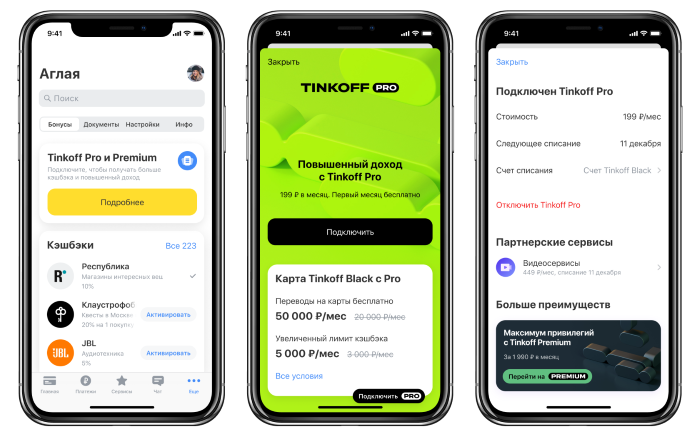

- Подключить подписки «Тинькофф Pro» или «Тинькофф Premium».

- Участвовать в маркетинговой акции «Удвоение кэшбэка на 30 дней».

Про подписки мы писали подробный материал “Смотри кино, ешь пиццу и слушай музыку за счёт банка. Как использовать подписки на экосистемы «Сбера» и «Тинькофф»”. Подключая услугу, вы будто попадаете в закрытый клуб. Вам выплачивают повышенный процент на остаток по карте, вкладу и накопительному счёту. Кешбэк за траты на путешествия, авиабилеты и бронирование отелей выше – до 10%. Лимит вознаграждения увеличивается до 6 тыс. рублей. Вместо 6 категорий на выбор вы получаете 7.

За дополнительные 449 руб./месяц можно купить подписку на видеосервисы Amediateka, IVI и Start. Подписка Pro стоит 199 руб./месяц, Premium – 1 990.

Акция с повышенным кешбэком длится до 30 апреля. При оформлении новой карты «Тинькофф Black» вы получите месяц удвоенного кешбэка. Вознаграждение в двойном размере платят до 30 мая.

Правда, больше, чем 3 000 руб. по акции не вернётся. Хотите увеличить лимит – подключайте подписку.

Обслуживание – насколько бесплатно

Согласно отзывам владельцев, тарифы у Тинькофф Блэк выгодные, но (уже по другим отзывам) довольно запутанные. Постараемся изложить их максимально доступно.

- на счетах находится не менее 50.000 рублей (включая дебетовые, инвестиционные, карт.счета и т.д.)

- кредит в Tinkoff

Три месяца бесплатного обслуживания предлагаются тем, кто оформляет Tinkoff Black по приглашению от друга (его ФИО нужно указать в заявке) – чтобы в дальнейшем не платить за обслуживание, все равно придется выполнить одно из трех условий.

Если условия не соблюдаются, стоимость обслуживания составит 99 р/месяц.

Как управлять картой?

Клиенты с картами Тинькофф Блэк получают наиболее полную информацию об условиях обслуживания, процентах в личном кабинете. Он также позволяет:

- устанавливать лимиты по операциям;

- открывать/закрывать счета, в том числе валютные;

- совершать переводы и оплату;

- анализировать расходы;

- в режиме онлайн получать консультации у работников банка.

Держатель основной карточки имеет полную информацию по всем продуктам, подключенным к счету. К дополнительному пластику прилагается личный кабинет с ограниченным функционалом.

Как отслеживать начисления

Все движения по счету видны в личном онлайн-кабинете. При установленном мобильном приложении вы можете настроить push-уведомления о поступлениях и списаниях.

Интернет-банкинг

Для входа в личный кабинет перейдите по соответствующей кнопке с любой страницы сайта tinkoff.ru. Вход возможен по логину, номеру телефона, пластика или договора. Аутентификация подтверждается одноразовым СМС-паролем.

Приложение

Для комфортного пользования онлайн-банкингом со смартфона скачайте бесплатное мобильное приложение Тинькофф. Набор функций аналогичен интернет-банку на компьютере. Интерфейс адаптирован под размеры экрана телефона.

Что входит в Tinkoff Pro?

- Более выгодные условия хранения средств на накопительных счетах: до 3,5% годовых, до 5% — по новому рублевому вкладу

- Бесплатное обслуживание (+ оповещения по операциям) дебетовых карт Tinkoff Black и кредитных карт Tinkoff Platinum

- Обслуживание специальных и кобрендинговых карт со скидкой 50%

Кобрендинговая карта «Тинькофф» и «Яндекс.Плюс».

Кобрендинговая карта «Тинькофф» и «Яндекс.Плюс».

- Увеличение лимита кэшбека. По картам Tinkoff Black — до 5 тысяч рублей, Tinkoff Platinum, ALL Games, ALL Airlines и Tinkoff Drive — 10 тысяч бонусов или миль

- Большее количество категорий повышенного кэшбека — с 6 до 7, от 3% до 15%

- Увеличенный лимит на бесплатные переводы с карты «Тинькофф» на карты других банков — до 50 000 рублей

- 600 бесплатных минут в операторе «Тинькофф Мобайл»

- Кэшбек за покупку авиабилетов в «Тинькофф Путешествиях» — до 7%, бронирование отелей — до 10%

- Кэшбек 7% на карту за покупку полисов автострахования, страховки для путешествий и других полисов «Тинькофф Страхования»

- Кэшбек за покупку билетов в кино, театр и на концерты через сервисы «Тинькофф» — до 15%

- Дополнительно: льготное подключение сразу на три версии премиальных подписок — Start, Amediateka и ivi. Стоимость — 449 рублей за три видеосервиса

Что это такое и как работает карта Тинькофф Блэк

Тинькофф Блэк – это дебетовая карта, выпускаемая Тинькофф Банком, на которой размещаются денежные средства держателя. При помощи нее можно совершать различные платёжные операции, а также накапливать финансы.

СПРАВКА. На Тинькофф Блэк деньги могут поступать разными способами: взнос наличными, получение заработной платы, пенсии, денежного перевода от другого лица и т.д.

Такое платежное средство можно использовать для проведения следующих видов операций:

- безналичный расчет в магазинах, автосервисах, заведениях общественного питания и т.д.,

- оплата покупок в интернете,

- совершение переводов,

- снятие наличных денег,

- получение зарплаты, пенсии, стипендии и т.д.

Как закрыть карту Тинькофф Блэк?

Открыть кредитную или дебетовую карту этого банка крайне просто – сделать это реально всего за несколько минут. Чтобы деактивировать карту вам придется провести несколько стандартных процедур. Существует несколько способов, как это делается. Проще всего заранее обратиться к консультанту, который находится онлайн в течение всего дня. Учитывайте, чтобы закрыть счет, доплачивать вам не придется.

Отказаться от Тинькофф блек вы сможете и через интернет. Для этого зайдите в личный кабинет. Чтобы сделать это, можно позвонить в службу поддержки или же написать на электронный адрес поддержки. Учитывайте, что звонок из любой точки России полностью бесплатный. В среднем блокировка карты от Тинькофф банка занимает не более 10 минут. Чтобы успешно провести операцию, необходимо четко соблюдать алгоритм действий. Если не знаете, когда начисляются бонусы, уточните у специалиста.

Берите несколько карт

Если трёх кешбэк-категорий на выбор вам не хватает, можно выпустить несколько карт Black для всех членов семьи. А для детей — «Tinkoff Junior»: «Первую карту в жизни». Это детская карта, привязанная ко «взрослому» счёту. К разным картам можно выбрать разные категории кешбэка. Например, себе — салоны красоты, кино, супермаркеты. Мужу — автоуслуги, аптеки, развлечения.

Обратите внимание: речь не про дополнительные, а про отдельные карты. Можно меняться картами или оплачивать определённые покупки той, у которой установлен соответствующий кешбэк

Но при этом придётся посчитать выгоду от вознаграждения и затраты на обслуживание карты

Можно меняться картами или оплачивать определённые покупки той, у которой установлен соответствующий кешбэк. Но при этом придётся посчитать выгоду от вознаграждения и затраты на обслуживание карты.

Если не хотите платить за несколько карт, но семье они тоже нужны, выпустите дополнительные. Это такая же карта Black, только дубликат: другой номер карты, привязанный к основному счёту. Дубликаты бесплатные, их можно заказать в мобильном приложении или на сайте. Курьер привезёт допкарту на следующий день или в удобное вам время.

К одной карте Black можно выпустить 5 дополнительных. По дополнительным картам ответственность всё равно несёте вы как владелец: дубликаты привязаны к основному счёту.

Допкартами хорошо расплачиваться онлайн, они будут играть роль цифровой карты. К тому же с них безопаснее снимать деньги, если вдруг банкомат «проглотит» пластик.

У допов, как и у основных, можно выбрать прикольный дизайн. Например, с персонажами сериала «Рик и Морти» или человечком с Pikabu.

Самый честный отзыв о дебетовой карте банка Тинькофф

Начнем с того, что я оформил карту в июле 2016 года. Когда я исполнился ровно год, я позвонил им в банк и начал задавать неудобные вопросы по поводу подарка за год совместной жизни. После трех актов по 2 минуты из разряда “сейчас я уточню информацию, минуту” мне сообщили, что никакого подарка мне не причитается. Хотя на мой день рождения мне от банка дарили какие-то совершенно бесполезные книжки с литреса. А на новый год они мне подогнали какую-то платную подписку, которую я так и не активировал.

Обновление от 31.01.2019:

Банк стабильно на новый год и день рождения подгоняет всякие фуфельные подарки. Мелочь, а все равно приятно. Сбербанк не подгоняет вообще ничего.

Как открыть счёт в другой валюте?

Открыть дополнительный счет в другой валюте можно следующими двумя способами:

- Через мобильное приложение – после его запуска на главном экране нужно выбрать любой из счетов, после чего нажать на значок «+». Далее нужно выполнить такие шаги:

- перейти в раздел «Открыть счет в новой валюте»,

- выберите интересующую валюту,

- нажать на ссылку «Добавить валюту»,

- ввести код подтверждения операция из SMS.

- В личном кабинете – после выбора конкретного счета нужно перейти по следующим разделам: «Действия» → «Добавить счет в новой валюте». В завершение ввести код подтверждения операции.

Как использовать Тинькофф Блэк а за границей?

Тинькофф Блэк можно пользоваться не только в России, но и в других странах. Порядок оплаты в этом случае никак не меняется.

Однако, чтобы не терять деньги на больших комиссиях, следует придерживаться таких рекомендаций:

- покупки нужно оплачивать в местной валюте,

- наличные лучше снять заранее (перед поездкой),

- находясь за границей, рекомендуется пользоваться банкоматами крупных известных банков. Они обычно не взимают комиссию.

Как сделать Блэк мультивалютной?

Владельцы Тинькофф Блэк могут сделать их мультивалютными. Для этого необходимо выполнить следующие действия:

- войти в мобильное приложение,

- нажать на значок шестеренки,

- выбрать кнопку «Сделать карты мультивалютными».

Отличия валютного карточного счета от рублевого

Основные отличия между валютным и рублевым картсчетом заключаются в стоимости обслуживания и размере комиссий. Их можно представить в виде следующего списка:

- по рублевому счету все операции производятся в рублях РФ, по валютному – в долларах/евро,

- за обслуживание валютного счета не взимается плата, владельцам же рублевой карты для получения бесплатного обслуживания нужно выполнить ряд условий,

- различия в проценте, начисляемом на остаток (по валютным счетам до 1,5%) и т.д.

В чем подвох мультивалютности?

Мультивалютность, предоставляемая клиентам Тинькофф Банка, имеет следующие два подводных камня:

- сложности при снятии денежных средств в банкоматах (далеко не везде есть устройства самообслуживания, выдающие доллары и евро),

- кэшбэк начисляется только за покупки, произведенные в рублях РФ, долларах и евро. По всем остальным валютам возврат средств не предусмотрен.

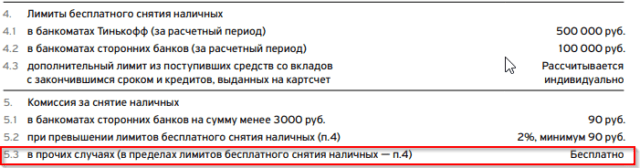

Снятие наличных – без %, но с лимитом

Обналичивание без комиссий в любых банкоматах – одна из ключевых преимуществ Тинькофф Блэк. В чем подвох с этой опцией?

- Чтобы не платить комиссию, нужно снимать не менее 3000 рублей

- Лимит для «чужих» банкоматов – 100.000 рублей

- Бесплатное обналичивание все-таки предлагается не везде – впрочем банкоматы, которые взымают комиссию предупреждают об этом надписью на экране (и стоит отметить, таких банкоматов не так много)

Из плюсов – в банкоматах Tinkoff бесплатно можно снять до 500.000 рублей в месяц, а собственные «аппараты» банка растут, как грибы после дождя. Не исключено, что скоро они станут такими же распространенными, как автоматы Сбербанка.

Полезный лайфхак

Не всем удобен минимальный лимит – впрочем, никто не мешает снять 3.000, оставить себе, например, тысячу, а остальное тут же закинуть обратно.

Как заказать и получить карту «Тинькофф Блэк» через интернет с доставкой?

Оформление дебетовой Тинькофф Блэк производится на официальном сайте банка. Порядок действий клиента, желающего приобрести такое платежное средство, можно представить в виде следующего списка:

- Просмотр условий и выбор типа карты (классическая/премиальная).

- Заполнение онлайн-заявки на сайте Тинькофф Банка.

- Ожидание одобрения заявки.

- Назначение встречи с сотрудником банка для получения пластикового платежного средства. Клиент самостоятельно выбирает удобное для себя время и место.

- Подписание необходимых документов и получение готовой карты в установленную дату.

Онлайн-заявка на карту Тинькофф Блэк на официальном сайте

При оформлении дебетовой Тинькофф Блэк первый шагом будет подача заявки на официальном сайте банка. Порядок действий будет выглядеть следующим образом:

- Переход на сайт Тинькофф Банка и выбор раздела «Дебетовые карты» (верхнее меню главной страницы).

Далее среди предложенного списка нужно выбрать интересующий вариант и нажать на кнопку «Оформить карту».

нужно прокрутить в самый низ и заполнить заявку, указав в ней:

- ФИО,

- номер телефона,

- адрес электронной почты,

- дату рождения,

- наличие/отсутствие гражданства РФ,

- валюту счета (рубли/доллары/евро).

В конце нужно согласиться с обработкой персональных данных, поставив отметку в соответствующем окошке, и нажать на кнопку «Оформить».

Как отказаться от Tinkoff Black?

Владельцы Tinkoff Black при желании могут в любой момент заблокировать ее. Сделать это можно через личный кабинет или же путем отправки соответствующего SMS-сообщения (более подробно этот вопрос освещен ниже по тексту).

СПРАВКА. После выполнения описанных выше действий, карта станет навсегда недействительной. Однако счет, к которому она привязана, будет действующий. Для его закрытия нужно вывести остаток денег и обратиться с соответствующей просьбой в службу поддержки Тинькофф Банка.

Как активировать карту «Тинькофф Блэк»?

У держателей дебетовой Тинькофф Блэк нет необходимости в проведении дополнительной ее активации. После оформления заявки сотрудник банка доставляет ее к клиенту в уже активированном состоянии. Поэтому сразу после получения ею можно пользоваться (оплачивать покупки в магазинах, совершать платежи в интернете и т.д.).

Что за карта?

Характеристика

Пластик всегда именной, срок действия 5 лет. Выпускается в 3х платежных системах в премиальном статусе:

- Visa Platinum;

- MasterCard World;

- МИР Премиум.

Карты поддерживают бесконтактную оплату PayPass/PayWave, ApplePay, AndroidPay, 3DSecure.

Валюта расчетов Визы и МастерКард – рубль, евро или доллар. МИР работает только с рублем.

Условия

Тинькофф Блэк – дебетовая карта. Для её оформления заявителю должно быть не менее 14 лет. Несовершеннолетние предоставляют письменное согласие родителя или опекуна. Других строгих требований банк не предъявляет, в том числе к гражданству.

Кредитки Блэк не оформляются. Желающие открывают овердрафт. Для этого необходимо подтвердить свою платежеспособность. Например, справки о доходах, документы на имущество, хорошая история в банке, остатки на счетах, депозиты и прочее.

Валюта карты

Мультивалютный вариант

Чтобы выгодно рассчитываться за покупки в разных странах, банк предлагает бесплатного открыть счета в 27 валютах. Добавьте нужную в личном кабинете, привяжите к международной Блэк. Основные условия работы с мультивалютной карточкой:

- при пополнении дополнительного счета в часы работы Московской биржи конвертация из основной валюты осуществляется по курсу, отличающемуся от форекс-предложений не более 0,5%, в остальное время курс менее выгодный;

- комиссию, выставленную платежной системой за оплату в любой из 30 валют, оплачивает банк, для клиента сумма списания равна сумме чека;

- кэшбэк начисляется только по счетам рубль/евро/доллар.

Платежная система

Клиенты выбирают между Визой, МастерКард и российской МИР.

Сравним основные критерии:

| МИР | Международные | |

|---|---|---|

| Страны, в которых принимаются к оплате | Россия, Армения, в дочках ВТБ в Казахстане, Беларуси | Более 200 стран мира |

| Работа на территории Крыма | Да | Нет (из-за санкций) |

| Валюта | Рубль | 30 разных |

| Подходит для зарплаты | Всем | Работникам коммерческих организаций |

| Подходит для выплат из бюджета РФ | Да | Нет |

Виза или Мастеркард, что лучше?

При ежедневных расчетах внутри страны клиенты практически не замечают разницы между двумя продуктами. МастерКард чаще проводит акции с участием торговых сетей, кинотеатров. Они ограничены по времени, скидки редко превышают 5-10%. У Визы шире международная сеть партнеров.

Наиболее выгодно совершать операции, в которых совпадают валюты:

- счета – выбираете вы;

- биллинга (расчеты с платежной системой) – выбирает банк по действующим соглашениям с платежными системами;

- самой операции – «ценник».

Согласно пункту 4.15.5 Условий комплексного обслуживания банка Тинькофф, расчетными валютами обеих систем может выступать рубль, доллар и евро.

Теоретически существует наиболее выгодный вариант биллинга в той или иной стране. На практике путешественники сталкиваются с бюрократическими трудностями из-за недостаточной компетентности сотрудников и закрытой информации.

Платежная система Мир

По закону деньги из бюджета РФ должны поступать в распоряжение граждан без участия международных инструментов. Такое решение было принято после введения экономических санкций в 2014 году, когда появилась вероятность массовой заморозки зарплат и пенсий на международных карточках.

МИР – платежная система, работа которой полностью обеспечивается силами российских компаний. Это единственный способ получать выплаты из бюджета на карточку. Всегда есть альтернатива использовать счет, не привязанный к карте.

Закон не ограничивает пользование деньгами после зачисления клиенту. Их можно перевести на любой счет, в том числе привязанный к Visa или MasterCard, оформленный самостоятельно.

Снятие наличных

Сразу, с 2010 года меня очень привлекла функция бесплатного снятия наличных с черной карты Тинькофф, тем более что изначально я ее получал как карту к вкладу, и у нее была всего одна функция — снять вклад по его окончании. Вот скриншот с сайта tcsbank.ru 2010-го года:

Разумеется, ни о какой комиссии не могло быть и речи, иначе кто бы понес в дистанционный банк без офисов и без банкоматов свои деньги, поэтому Тинькофф и сделал снятие без комиссии. Тем более, что своя сеть банкоматов сначала и не планировалась (первый банкомат Тинькофф появился в Москве только в июле 2017 года). Итого, как и в 2010 году, снятие суммы от 3000 рублей в любом банкомате любого банка остается бесплатным, но есть ограничения. С одной стороны, есть тарифные лимиты: в сторонних банкоматах тарифный лимит — 100000 рублей в месяц (расчетный период). Еще 500000 можно снять в банкоматах Tinkoff, которых становится всё больше. Посмотреть тарифные лимиты можно в разделе, который относится к счету карты (общий для всех выпущенных дебетовых карт Black, включая дополнительные):

Какая часть лимита уже потрачена, тоже видно в личном кабинете. Рекомендуется проверять данные лимиты каждый раз перед крупной операцией снятия наличных, заглядывая в личный кабинет Тинькофф или мобильное приложение. Кроме того, может появляться дополнительный лимит льготного снятия, если заканчивается вклад, в размере окончательной суммы вклада, упавшего на карту. Т.е. как и всегда, со снятием вклада в банкомате нет проблем. Но есть нюанс, см. ниже.

Кроме лимитов по счету, есть лимиты по каждой карте, но они уже не тарифные, а жесткие — расходный лимит в календарный месяц и суточный лимит на снятие наличных. Например, суточный лимит по карте на снятие наличных по умолчанию выставляется равным 100000 рублей в сутки.

Кроме лимита на снятие наличных есть общий лимит на все расходные операции по данной карте в месяц (календарный), его можно использовать в целях безопасности.

Нюансы со снятием наличных и приравненных к ним операциям

- Есть операции, «приравненные к снятию наличных«, еще их банк называет «операции в других кредитных организациях». Например, это «стягивание» денег с карты Tinkoff Black в личном кабинете другого кредитного учреждения — банки: Открытие, Хоумкредит, сервисы банков МКБ, КЕБ, карты Кукуруза, Билайн и т.п. Т.е. при таких операциях «стягивания» тратится тарифный лимит в 100000 рублей на снятие наличных в «чужих» банкоматах. Пожалуй, это единственный подвох карты Блэк. Остальные 2 нюанса на подвох уже не тянут.

- Еще один нюанс заключается в учете момента операции, важна не дата снятия наличных, а дата обработки операции. Если вы сняли наличные в последний день расчетного периода, то операция обработается уже в следующем расчетном периоде (это будет видно в выписке по карте), при этом потратится тарифный лимит не текущего, а следующего расчетного периода, т.е. нужно внимательно смотреть, КОГДА вы снимаете наличные.

- И последний нюанс связан с дополнительным лимитом льготного снятия (ДЛС) при окончании вклада. Если вы хотите и снять наличные, и отправить переводом какие-то деньги, то лучше ничего не переводить, пока не обработалась операция по снятию наличных. Дело в том, что перевод уменьшает дополнительный лимит льготного снятия, и когда дойдет дело до обработки операции снятия наличных, может оказаться, что лимит ДЛС вы уже обнулили, тогда вы легко можете превысить тарифное ограничение на снятие наличных, и банк начислит комиссию (2% с превышения, но не менее 90 рублей).

Тарифы дебетовой карты Tinkoff Black

Условия обслуживания карточек будут следующими:

- Стоимость ведения счёта – 99 рублей за один месяц. Бесплатное обслуживание возможно в одном из случаев: на карточный счёт выдан кредит «Тинькофф Банка», общая постоянная остаточная сумма на вкладах, в инвестиционных проектах и на накопительных счетах превышает 50 тысяч руб., либо дебетовая карта подключена к тарифу 6.2 (это зарплатные тариф, но по заявке в банк на него может перейти любой клиент).

- Пополнять карточку возможно бесплатно различными способами: в банкоматах банка-эмитента, переводами с карт сторонних организаций в сервисах «Тинькофф», банковскими перечислениями по реквизитам счёта, переводами в системе быстрых платежей (СБП), а также через партнёрские компании суммами до 150 тыс. (при пополнениях на суммы свыше 150 тыс. начисляется 2%-ная комиссия).

- Переводы бесплатны в сервисах «Тинькофф»: внутрибанковские, в СБП по телефонным номерам в сторонние банки, в сторонние банковские организации по реквизитам счетов, а также в любые банки по карточным номерам либо в «Сбербанк» по телефонному номеру до 20 тысяч в месяц (при выходе из этого лимита на часть превышения начисляется 1,5%-ная комиссия, минимально тридцать рублей).

- Снятия с карточного счёта наличных осуществляются бесплатно в таких случаях: из банкоматов «Тинькофф Банка» суммами до 500 тыс. в течение отчётного периода, в других устройствах при суммах операций от 3 тыс. за один раз и не более ста тысяч в месяц, в любых банкоматах из средств вкладов с истёкшим сроком и выданных на счёт кредитов (в аппаратах банка-эмитента и в сторонних устройствах при сумме одной операции от 3000 р.). Во всех остальных случаях (при нарушении установленных лимитов) взимается 2 процента, но не меньше 90 рублей.

- Без оплаты предоставляются приложение для смартфона, а также доступ к персональному кабинету интернет-банкинга.

- СМС-оповещения в течение одного месяца стоят 59 рублей.

Снятие наличных с карты Tinkoff Black

Держатели Tinkoff Black также имеют возможность в любой момент снять деньги с карты. При соблюдении ряда условий это можно сделать даже без уплаты комиссии.

Как и где можно снимать наличные с карты?

Владельцам Tinkoff Black доступны два основных способа снятия наличных денег с карты:

- Через банкоматы Тинькофф Банка – в этом случае алгоритм действий будет следующий:

- вставка карты в специальное окно устройства самообслуживания,

- введение ПИН-кода на экране,

- выбор раздела «Снятие»,

- выбор валюты и указание суммы,

- нажатие на кнопку «Снять и уйти»,

- забрать деньги.

В банкоматах, принадлежащих партнерам Тинькофф Банка.

Где снять деньги без комиссии?

Для того, чтобы обналичивать средства на Tinkoff Black без уплаты комиссии, необходимо соблюдать следующие лимиты для бесплатного снятия денег:

- В банкоматах Тинькофф – не более 500 000 рублей, 5000 долларов или евро (в расчётном периоде).

- В других банках – не более 100 000 рублей (от 3000 за операцию), 5000 евро/долларов (от 100 евро/долларов за операцию).

Тарифы и лимиты на снятие наличных в день

В банкоматах Тинькофф за одну операцию можно снять не более 1 000 000 рублей. При снятии денег по смартфону (без карты) максимальная сумма составляет 150 000 рублей.

В банкоматах других банков также устанавливаются лимиты. Обычно эта информация выводить на дисплей при совершении операции.

В случае превышения лимитов по бесплатному снятию денег с карты Тинькофф Блэк, придется заплатить комиссию в следующих размерах: 90 рублей (3 доллара/евро) или 2% (минимум 90 рублей или 3 доллара/евро) от суммы.

Как работает карта Тинькофф Блэк?

Тинькофф Блэк — дебетовая карта, с которой можно зарабатывать. Основные ее преимущества касаются именно доходности:

- По карте действует кэшбэк, который возвращается клиенту реальными деньгами (не бонусами);

- Гарантированный доход по кэшбэку — 1%. А по некоторых операциям предусмотрен повышенный процент;

- На остаток по счету начисляется до 3,5% годовых, если регулярно пользоваться картой;

- Есть возможность обналичивать карту без комиссии, а за обслуживание платить 0 рублей.

Что важно — продуктовая линейка банка развивается. В частности, с февраля 2018 года Тинькофф Блэк стала мультивалютной

Теперь к карте можно привязать счета в 30 мировых валютах.

Преимущества дебетовой карты Тинькофф Блэк

-

Кэшбэк — деньгами(!) каждый месяц: 1% на все покупки кроме нескольких MCC-кодов (пополнение электронных кошельков и т.п.), 5% на выбранные три категории из предложенных банком 6 категорий товаров (они меняются каждый месяц),

дополнительнодо 30% кэшбэка по спецпредложениям отдельных партнеров (их пара сотен). По каждой операции у кэшбэка отбрасываются копейки в пользу банка. - 3.5% годовых — начисляется на остаток в пределах 300000 руб., но необходимо совершение операций покупок по карте в месяц на 3000 руб, без этого проценты не начисляются вовсе, (причем не все операции засчитываются как покупки). Подписка Tinkoff Pro повышает проценты на остаток до 5% годовых. На сумму свыше 300 тыс. проценты тоже НЕ начисляются, для передержки крупных сумм от 1 ночи до 3 месяцев используйте копилки — накопительные счета, там 3% годовых.

- Срок действия карты — 8(!) лет (было — 5). Имеется чип и MasterCard PayPass (или VISA PayWave). Перед окончанием срока действия банком автоматически выпускается новая карта (перевыпуск по истечении срока действия).

- Снятие наличных — при сумме от 3000р в любом банкомате — без комиссии, лимит в месяц — 100000р, далее 2% комиссия. Дополнительные лимиты еще на +500 тысяч есть на снятие в собственной сети банкоматов Тинькофф, в них без комиссии можно снимать и менее 3000р. Дополнительно лимит увеличивается если у вас закончился срок вклада, всю сумму вклада можно тоже снять наличными в любых банкоматах бесплатно.

- Стягивание через с2с сторонними сервисами на карты других банков. С 21.08.2018 это бесплатно для любой суммы операции (раньше брали комиссию 90р при суммах менее 3000р. за операции «в других кредитных организациях» или «приравненные к снятию наличных»). Но при этом расходуется лимит на снятие наличных в «чужих» банкоматах — 100 тысяч.

- базовое SMS-информирование — бесплатно, информирование об операциях покупок и снятия наличных (SMS-банк) — 59 р/мес. (до 21.08.2018 было 39р/мес.).

- Интернет-банк (бесплатно) с бесплатными межбанковскими переводами, суточных лимитов фактически нет. Рейсов по рублевым межбанковским переводам больше нет, переводы отправляются очень быстро, в течение 30 минут с 01:20 до 18:45, но по-прежнему, только по рабочим дням.

- переводы по номеру карты другого банка до 20000 р/месяц бесплатно (c2c).

- переводы по СБП (по номеру телефона) — до 150000 за перевод — бесплатно, до 20 переводов в сутки, до 1.5 млн в месяц.

- до 5 дополнительных карт к вашему счету бесплатно. Дополнительную карту можно выпустить на свое имя или на 3-е лицо (например члена семьи). Получает дополнительную карту и генерирует пин-код только владелец счета, он отвечает за все операции. Если делать заявку по звонку, можно выбрать другую платежную систему, например Мир, и пользоваться ее бонусами через программу privetmir.ru.

- перевыпуск карты даже по инициативе клиента — бесплатно.

- плата за обслуживание карты Tinkoff Black — 99р/месяц или бесплатно, см. далее.

Получить 1000 рублей за карту Блэк

Тарифы и условия обслуживания карты Tinkoff Black

Для дебетовой Tinkoff Black условия обслуживания и тарифы различаются в зависимости от ее типа: классическая или премиальная.

Тарифы и условия обслуживания дебетовой Tinkoff Black классического типа подробно отражены в таблице ниже.

Условия премиум-тарифа

Условия обслуживания дебетовой Tinkoff Black премиального типа отличаются от ее классического варианта. Более наглядно они отражены в таблице:

Есть ли бесплатный тариф: условия бесплатного годового обслуживания

По обоим типам дебетовой Tinkoff Black (классическая/премиальная) предусмотрено бесплатное обслуживание. Однако для получения такой возможности необходимо выполнить следующие условия:

- Для Tinkoff Black – счет должен быть открыт в иностранной валюте. Если же это рубли, то тут должно быть соблюдено одно из следующих условий:

- постоянный остаток на картсчете от 50 000 рублей,

- на счет выдан кредит,

- оформлен тариф 6.2.

- Для Tinkoff Black Metal – бесплатное обслуживание предоставляется для счетов в иностранной валюте или же для счетов в рублях при условии соблюдения одного из следующих правил:

- суммарный остаток на картсчете от 3 000 000 рублей в расчетном периоде,

- при сумме покупок от 200 000 рублей и одновременном остатке по счету не менее 1 000 000 рублей.

ВНИМАНИЕ. Бесплатное обслуживание также предоставляется держателям карты, получающим на нее пенсию, а также лицам, чей возраст младше 18 лет.

Тарифы за дополнительную дебетовую карту

У держателей Tinkoff Black есть возможность оформить дополнительную дебетовую карту. Ей присваиваются свои реквизиты, однако привязана она к общему счету с основной.

Выпуск, обслуживание, а также доставка дополнительных карт производятся на бесплатной основе. С держателя будет взиматься только плата за SMS-информирование (59 рублей в месяц).

Как сменить тариф?

При желании клиент может изменить выбранный тариф по дебетовой Тинькофф Блэк. Для этого нужно обратиться с соответствующим распоряжением в службу поддержки банка. Сделать это можно следующими способами:

- через чат в приложении,

- по телефону.

Условия и стоимость перевыпуска

При необходимости держатель дебетовой Тинькофф Блэк может ее перевыпустить. Сделать это можно через приложение. Действовать нужно следующим образом:

- Войти в свой аккаунт и на главной странице выбрать счет.

- Затем нужно выбрать интересующую карту и пройти в следующие разделы: «Действия» – «Перевыпустить».

- Указать причину изготовления нового пластика. Это может быть: кража, потеря и др.

ВНИМАНИЕ. Сразу после выполнения указанных выше действий, карта будет заблокирована

Отменить это действие невозможно.

В Тинькофф Банке плата за перевыпуск дебетового платежного средства не взимается.

Образец договора и тарифов (pdf)

С образцом типового договора, а также тарифами, действующими по дебетовым картам Тинькофф Блэк, можно ознакомиться по указанным ссылкам.

Главный страх всех клиентов

Начнем, пожалуй, сразу с него – «у них же нет офиса».

С момента, когда дебетовые карты Тинькофф полностью «переехали» на онлайн-формат, многим клиентам стало тревожно. Хотя, по сути, наличие офиса является только психологически успокаивающим фактором.

Давайте разберемся:

как часто у вас в принципе возникает необходимость посещать офис банка?

С учетом современных реалий, в офис осмысленно заглядывать только для оформления большого вклада (сильно большого) или одномоментного снятия не менее крупной суммы денег. Вряд ли вы планируете хранить на картовом счету миллионы и миллионы же снимать.

чем личное посещение принципиально отличается от онлайн-обслуживания?

Да, есть некий реальный человек, которого вы видите… и который точно так же может «тормозить», «тупить», что-то неправильно оформлять и т.д. При обращении онлайн у вас, как минимум, остается подтверждение слов специалиста. Кроме того, вы можете решать все вопросы в удобное время, в комфортной обстановке, без необходимости тратить время на дорогу и очереди. Так что в постоянно спешащей современности онлайн-сотрудничество превращается в стандартную практику, а личное обращение в банк становится неудобным и устаревшим атавизмом.

Переводы и пополнения

Все банковские переводы бесплатны.

Это еще один очевидный плюс, если вспомнить, какое число банков взымают комиссии чуть ли не за любые платежи, кроме переводов на внутренние счета.

На другую карту без комиссии получится перевести не более 20.000 рублей в месяц. За отправку больше суммы придется отдать 1,5%.

А вот с пополнением все хитрее.

- Пополнение Тинькофф Блэк через сервисы Tinkoff происходит без комиссии.

- «Бесплатно» можно пополниться и через партнеров банка («Евросеть», «Связной» и т.д. Но сумма ограничена 150.000 р. Сверх лимита придется отдать 2% от суммы.

Через «чужие» банкоматы пополнение, увы, вообще невозможно. Остается пользоваться мобильными приложениями или ждать, пока автоматы Tinkoff станут более распространенными.

Вывод

Так или иначе, Tinkoff Pro — очень интересный продукт. Мы разобрались, что только бонусы в виде бесплатного использования кредитной карты или повышенный кэшбек могут компенсировать стоимость подписки. Или подписка на видеосервисы, которая экономит почти 900 рублей. Конечную выгоду пользователя сложно подсчитать, так как все очень индивидуально. Однако она, скорее всего, будет.

Кому можно рекомендовать Tinkoff Pro? Во-первых, активным пользователям банковских продуктов «Тинькофф» и оператора «Тинькофф Мобайл». Во-вторых, тем, у кого на руках есть серьезные суммы денег и он ищет вклад с выгодными условиям. В-третьих, заядлым киноманам, для которых нужно сразу несколько сервисов с фильмами и сериалам. Это действительно полезный продукт и сильная экосистема — однако для ее использования нужно быть клиентом банка Олега Тинькова.

Подписаться на Tinkoff Pro