Калькулятор имущественного вычета

Содержание:

- Какие налоговые вычеты можно получить

- По какому принципу рассчитывается подоходный налог

- Штрафы и пени по НДФЛ

- Оформление льготы через налоговый орган

- Расчёт имущественного налогового вычета

- Пример 1: Покупка квартиры

- Пример 2: Получение вычета индивидуальным предпринимателем на УСН

- Пример 3: Покупка квартиры в ипотеку

- Пример 4: Покупка имущества супругами в совместную собственность (с 1 января 2014 года)

- Пример 5: Покупка имущества супругами в совместную собственность (до 1 января 2014 года)

- Пример 6: Покупка имущества в долевую собственность (с 1 января 2014 года)

- Пример 7: Покупка имущества в долевую собственность (до 1 января 2014 года)

- Пример 8: Покупка квартиры с использованием материнского капитала

- Пример 9: Имущество, приобретённое до 2008 года

- Кто лишён прав на имущественный вычет?

- Регламент оформления

- Стандартный вычет, или вычет на детей

Какие налоговые вычеты можно получить

Стоит рассмотреть, какие виды имущественных налоговых вычетов существуют в 2020 году. Это позволит оптимизировать расходы и получать возвраты на все, что причитается. Практика показывает, что люди, которые регулярно обращаются в ФНС для возврата части подоходного налога, чаще могут позволить себе крупные покупки.

Для возврата налогов вы можете обратиться в отделение ФНС

Таблица 1. Виды имущественных налоговых вычетов

| Вид вычета | Особенности |

|---|---|

| Покупка недвижимости | Возможно получить 13% от суммы объекта, но максимальная налоговая база составляет 2 миллиона рублей. |

| По процентам во время оплаты ипотеки | Возможно получить 13% только от процентной части. При этом перенос на следующий отчетный период не осуществляется. |

Вычеты производятся не только за покупку квартиры. Можно оформить во время приобретения земельного участка, дачи и иного вида недвижимости. Но если покупателем считается юридическое лицо или приобретается коммерческая недвижимость, то получить деньги, оплаченные в виде НДФЛ, невозможно.

Что такое многократность права на вычет

Не все понимают, чем отличается многократное право на вычет от однократного. При этом законы составлены так, что там указывается кратность на получение денежных средств. Стоит рассмотреть подробнее этот вопрос, чтобы граждане понимали, сколько раз они могут воспользоваться своим правом.

Если сделка оформлена до 01.01.2014 года, то невозможно получить вычет повторно. Закон не имеет обратной силы, а тогда действовало правило, что воспользоваться правом на вычет можно один раз в течение жизни. Так, если жилье стоило, например, 1,5 миллиона рублей, то можно было получить 195 000 рублей. Но если объект стоит больше 2 миллионов рублей, то выплата будет не более 260 000 рублей.

После 01.01.2014 появилось многократное право на получение части выплаченного НДФЛ. Например, гражданин покупает квартиру за миллион и оформляет возврат на 130 000 рублей. Через год он приобретает земельный участок за 500 000 рублей и получает от государства еще 65 000 рублей. Таким образом, он может обратиться в ФНС еще раз для получения вычета на 0,5 миллиона рублей.

С покупки квартиры можно также вернуть часть суммы

Как оформить налоговый вычет – пошаговая инструкция

Не все знают, как правильно все делать и обращаются в специализированные организации для заполнения декларации 3-НДФЛ. Но сегодня сотрудники ФНС сделали все понятно, достаточно следовать инструкциям. Тогда можно будет сэкономить на оплате сторонних услуг

Это важно, когда размер вычета небольшой. Например, за прохождение лечения

Вы можете скачать бланк 3-НДФЛ.

Шаг 1

Зайти на сайт ФНС и скачать программное обеспечение «Декларация». Это бесплатно. После скачивания дистрибутива нужно инсталлировать программу. Для этого потребуется нажать на файл в формате .exe и указать путь, куда можно установить. По умолчанию будет C:/Program Files.

Вам понадобится программное обеспечение «Декларация»

Шаг 2

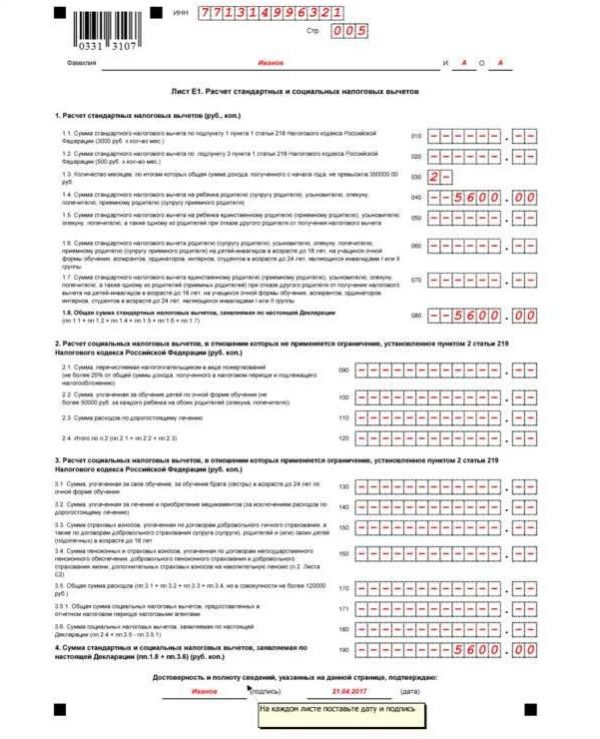

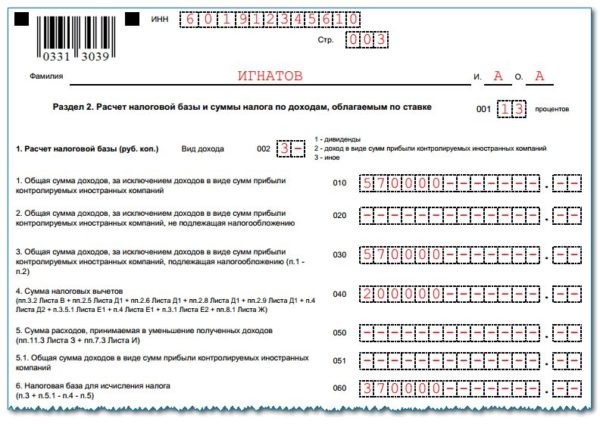

Открыть программу и заполнить информацию, согласно подстрочнику. Начать стоит с первого листа. В нем нужно указать общие затраты согласно подстрочнику. Так, в строки 2.1 – 2.3 заносятся данные вне общего лимита, а в 3.1 – 3.5 информация, которая лимитирована действующим законом.

Заполните информацию

Шаг 3

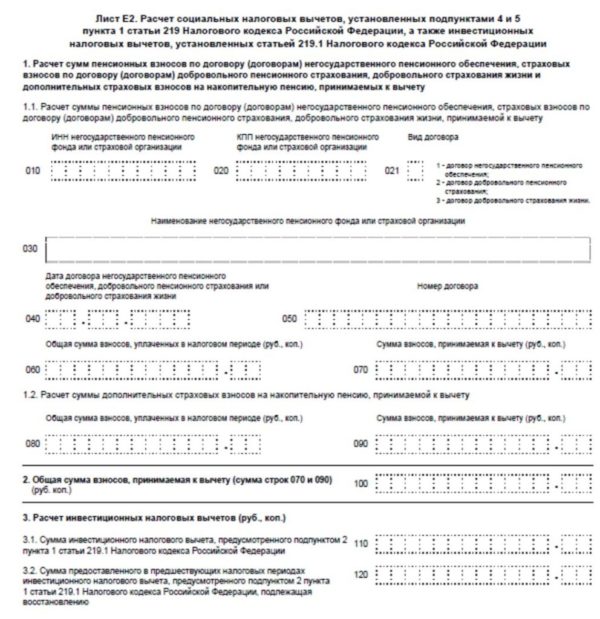

Во время заполнения пункта 34 требуется сделать расшифровку на листе E2. Там должна быть информация о страховой компании, сумме взноса и так далее. Если гражданин не совершал подобные платежи, то ничего заполнять не нужно.

Не забудьте сделать расшифровку на листе E2.

Шаг 4

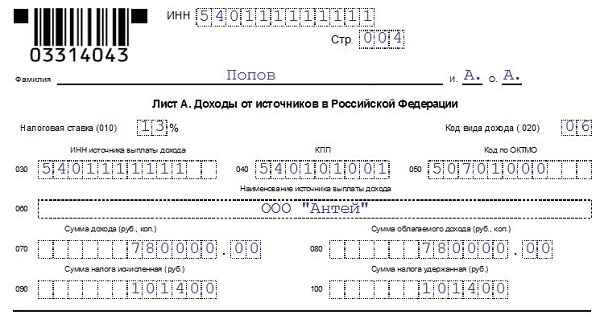

Занесение информации в лист A. Там должны быть данные из справки 2-НДФЛ.

Занесите информацию в лист A.

Шаг 5

Во втором разделе нужно продублировать данные из листов E1 и A.

Продублируйте данные из листов E1 и A.

Шаг 6

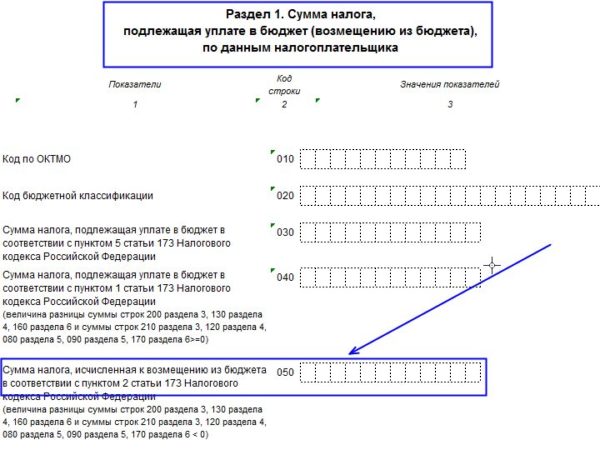

Указать сумму налогового вычета после совершения всех расчетов и заполнения данных.

Укажите сумму налогового вычета

Шаг 7

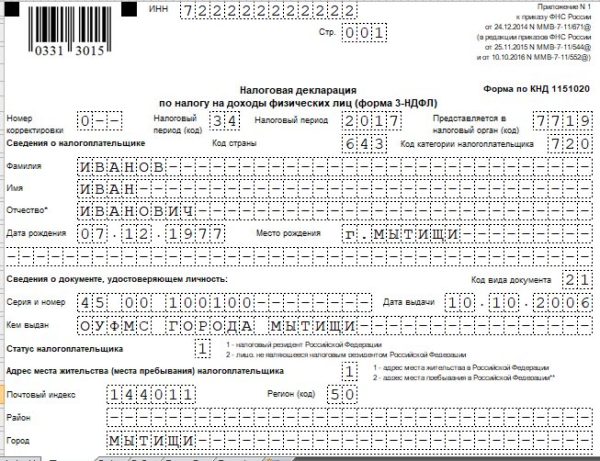

Заполнение титульного листа.

Заполните титульный лист

По какому принципу рассчитывается подоходный налог

Подоходный налог является обязательным удержанием в пользу бюджета. Базой для этого начисления служит доход физического лица, полученный в денежной и натуральной форме. Суммы исчисленного налога перечисляются работодателем не позднее срока выдачи заработной платы.

Алгоритм расчёта данного платежа предполагает несколько этапов:

- Работодатель суммирует все доходы работника, полученные за месяц (оклад, премию, доплаты).

- Из полученной суммы вычитаются стандартные вычеты, положенные определённым категориям граждан.

- В зависимости от статуса налогоплательщика определяется процентная ставка налога.

- Взнос удерживается из дохода и перечисляется в бюджет.

При формировании налогооблагаемой базы следует помнить, что не все доходы физических лиц подлежат включению в общий заработок. В частности, от налога освобождаются следующие выплаты:

- суммы государственных пенсионных начислений;

- компенсационные выплаты;

- пособия (кроме тех, что начисляются по больничному листу в связи с временной нетрудоспособностью);

- алиментные выплаты;

- материальная помощь при рождении ребёнка (в пределах 50 тыс. рублей);

- социальные выплаты, носящие единовременный характер.

Некоторые виды доходов попадают под налогообложение частично. Например, в пределах 4 тыс. рублей в год освобождается от налога материальная помощь, подарки и призы, затраты на покупку лекарственных препаратов. Полный перечень льготных доходов содержит ст.217 НК РФ.

В Налоговом Кодексе РФ используется такое понятие, как налоговый резидент. Определяется такой статус в зависимости от количества дней присутствия на территории РФ. Если физическое лицо находилось в России более 183 дней на протяжении 12 месяцев, то ему присваивается статус резидента, а, следовательно, его доходы будут облагаться по ставке 13%. При оценке дохода нерезидента учитываются только те выплаты, которые он получил на территории РФ. Если доход был получен в иностранной валюте, то полученные выплаты пересчитываются в рубли по действующему курсу.

В некоторых случаях доход может быть выплачен в натуральной форме (продуктами, товарами, услугами). Для определения налоговой базы оценка проводится исходя из рыночной стоимости товаров и услуг. Если по решению суда или других контролирующих органов из заработной платы должны быть произведены удержания, то эта часть дохода не освобождается от ПН.

Налог на доходы физических лиц может быть удержан у граждан, имеющих официальное трудоустройство

Причём не важно является сотрудник штатным или осуществляет деятельность по договору подряда. Если компания не имеет возможности выполнить функцию налогового агента по отношению к определённым видам доходов, то физическое лицо обязано самостоятельно перечислить положенную сумму в бюджет

Принцип расчёта НДФЛ предусматривает предоставление различных социальных и имущественных вычетов, которые частично либо полностью освобождают граждан от перечисления налога государству. Основывается такая льгота на том, что в течении года у работника могли возникнуть различные расходы, которые в соответствии с законодательством уменьшают налогооблагаемую базу. Такие траты могут быть связаны с покупкой недвижимости, оплатой образовательных и медицинских услуг. Реализация права на получение такой льготы производится путём декларирования расходов в налоговой инспекции.

Штрафы и пени по НДФЛ

В случае, когда налоговый агент перечислил налог с опозданием, он обязан заплатить пени по НДФЛ за каждый календарный день просрочки. Первым днем просрочки считается дата, следующая за днем, когда работодатель должен был перечислить (на не перечислил) налог на доходы. Последним днем просрочки считается дата перечисления налога.

Размер пеней зависит от действующей ставки рефинансирования Центробанка. Налоговые агенты — физические лица (в том числе предприниматели) должны платить пени за каждый день просрочки в сумме одной трехсотой ставки рефинансирования, умноженной на сумму недоимки по НДФЛ.

Для налоговых агентов-организаций установлены следующие правила. Если просрочка не превышает 30 календарных дней, сумма пеней за каждый календарный день просрочки составляет одну трехсотую ставки рефинансирования, умноженную на величину недоимки по НДФЛ. Если просрочка превышает 30 календарных дней, пени складываются из двух частей. Первая часть равна одной трехсотой ставки рефинансирования, умноженной на величину недоимки по НДФЛ, за каждый календарный день просрочки, начиная с 1-го и заканчивая 30-м (включительно). Вторая часть равна одной стопятидесятой ставки рефинансирования, умноженной на величину недоимки по НДФЛ, за каждый день просрочки, начиная с 31-го.

Добавим, что пени в размере одной трехсотой ставки рефинансирования за каждый календарный день просрочки должны платить и те физические лица, которые сами перечисляют НДФЛ со своих доходов.

Кроме того, налоговым агентам, не удержавшим налог из зарплаты сотрудников и (или) не перечислившим его вовремя в бюджет, инспекторы назначат штраф по НДФЛ. То же самое произойдет, если налог на доходы будет удержан и (или) перечислен не в полном объеме. Данный штраф предусмотрен статье НК РФ и составляет 20% от суммы налога, подлежащего удержанию и (или) перечислению.

Не исключено, что налоговому агенту, который не удержал из зарплаты работников НДФЛ, и перевел его в бюджет из собственных средств (кроме ситуации, когда недоимка выявлена при проверке), также придется заплатить штраф по статье НК РФ. То же относится и к работодателям, которые перечислили налог на доходы до того, как выдали зарплату. Хотя об этом прямо не говорится в Налоговом кодексе, но именно так считают инспекторы. Судебная практика противоречива. Есть решения, принятые в пользу ИФНС (см. «Арбитражный суд МО: перечисление налоговым агентом суммы НДФЛ из собственных средств не является уплатой налога»), но есть и решения, принятые в пользу работодателей (см. «Арбитражный суд: досрочная уплата НДФЛ за счет средств налогового агента не приводит к образованию недоимки»).

Для предпринимателей и лиц, занимающихся частной практикой, также предусмотрен штраф за неуплату или неполную уплату НДФЛ. Размер штрафа составляет 20% от неуплаченной суммы налога. Если инспекторы сочтут, что налог не был уплачен умышленно, то величина санкции составит 40% от неуплаченной суммы налога (ст. НК РФ).

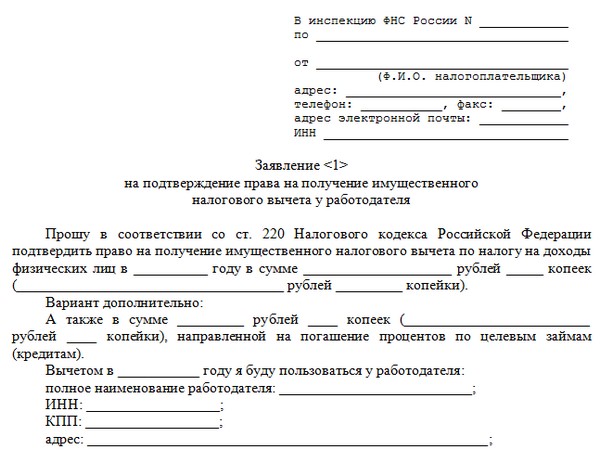

Оформление льготы через налоговый орган

Схема, как получить имущественный налоговый вычет:

- Заказать справку 2 – НДФЛ с места труда. Если человек за год трудился на нескольких предприятиях, придется сходить в каждое из них. Также справку необходимо взять с места труда по совместительству. Чем больше доходов будет указано за год, тем большую сумму НДФЛ заявитель сможет вернуть.

- Следующим шагом необходимо составить декларацию специальной формы 3 – НДФЛ. Сделать это можно самостоятельно на официальном сайте ИФНС или прибегнуть к помощи специалистов. При использовании второго варианта, за работу придется заплатить. Система подготовки декларации онлайн включает инструкцию по заполнению документа, также он автоматически осуществляет расчет вычета вместо калькулятора. Достаточно внести необходимые показатели и распечатать документ или отправить его электронно в инспекцию.

Готовим документы для получения имущественного вычета:

Заявление на предоставление вычета.

Заявление о перечислении средств на банковский счет. Этот документ рекомендуется заполнять сразу, чтобы избежать дополнительной беготни.

Оригинал декларации.

Удостоверение личности и ксерокопии первых страниц документа: основные данные и прописка.

ИНН и его ксерокопия.

Реквизиты банковского счета, куда будет осуществляться перечисление денег.

Справка о заработке от всех работодателей.

Договор, свидетельствующий о приобретении жилой недвижимости совместно с ксерокопией.

Квитанции, подтверждающие факт оплаты покупки и их ксерокопии.

Выписка из регистрационной палаты, подтверждающая факт владения недвижимости. С недавнего времени регистрационные свидетельства не выдаются. Если жильё куплено по договору долевого участия, такая бумага не обязательна.

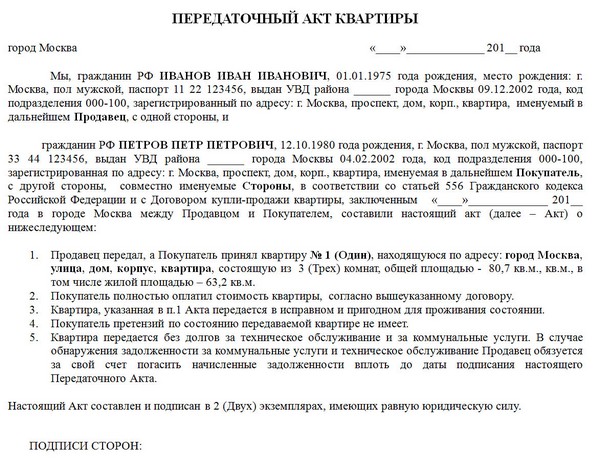

Акт приемки жилплощади совместно с копией этого документа. Если недвижимость куплена по договору купли продажи, эта бумага не предоставляется. Акт необходим при покупке жилплощади от застройщика.

Кредитный договор и его ксерокопия, если сделка оформлялась совместно с ипотечным кредитованием

Важное условие, в договоре должен присутствовать пункт цели кредитования – приобретение жилой недвижимости.

Справка с кредитной организации об уплаченных за год процентах, при использовании вычета по процентам.

Ксерокопии и оригиналы бумаг, свидетельствующих об уплате ипотеки.

Когда недвижимость приобретается супругами, дополнительно нужно принести документы для имущественного вычета:

- Заявление о распределении доли.

- Оригинал и ксерокопия свидетельство о регистрации брачных отношений.

Если недвижимость оформлена на несовершеннолетнее лицо, придется дополнительно предоставить перечень документов для получения льготы:

- Оригинал и копия свидетельства, подтверждающего факт появления на свет отпрыска.

- Если в долевом участии есть оба родителя, требуется составить заявление о распределении долей.

Какие документы нужны дополнительно, когда заявитель осуществляет самостоятельно строительство жилья:

- Квитанции на приобретение расходных материалов и их ксерокопии.

- Договор на ремонтные работы, если присутствует.

Если на льготу рассчитывает пенсионер, дополнительно он должен принести пенсионное удостоверение и справки о доходах за три прошедших периода.

Чтобы избежать отказа и лишней беготни, рекомендуется с особой внимательностью подойти к данному этапу.

Необходимые документы требуется передать инспектору налоговой службы. Обращаться рекомендуется к специалистам ИФНС по месту постоянной прописки.

Сделать это можно несколькими способами:

- Лично обратившись в орган.

- Через представителя. Тогда необходимо заранее позаботиться о нотариально заверенной доверенности.

- Почтой. Отправлять письмо рекомендуется с уведомлением и описью вложения. Все ксерокопии заверяются подписью заявителя, а также на каждом листе проставляется фраза «копия верна».

- Электронно. Допускается использование портала государственных услуг или личного кабинета на сайте ИФНС. Оба варианта подразумевают предварительную регистрацию.

При выборе способа передачи документации необходимо учитывать время поступления бумаг в инспекцию. Личное обращение имеет явное преимущество в том, что все возникающие у инспектора вопросы можно урегулировать сразу на месте.

Общее время проверки документации совершается на протяжении трех месяцев с дня подачи заявления. В течение десяти дней по завершении камеральной не выездной проверки заявителю направляется уведомление о принятом решении. Если налогоплательщик сразу писал заявление о перечислении вычета на личный банковский счёт, в течение одного месяца выплата будет осуществлена.

Расчёт имущественного налогового вычета

Какой окажется сумма возврата, когда есть право на имущественный вычет, определяется рядом обстоятельств. Например, сроком обращения, когда прошло немало лет после приобретении недвижимости. В этом случае можно рассчитывать лишь на возврат НДФЛ за предшествующее запросу трёхлетие.

Рассматривать разные ситуации, возникающие при обращении за имущественным вычетом, желательно на типичных примерах.

Пример 1: Покупка квартиры

Проведём расчёты налогового вычета при покупке квартир российским гражданином А. в:

- 2017 году — за 1 300 000 рублей;

- 2019-м – за 1 600 000.

Заполняем сведения о доходах А., чтобы выяснить, сколько ему полагается возврата по первой из квартир.

Так как предусмотренный пп. 1 п. 3 ст. 220 НК предельный размер равен двум миллионам, то посчитаем, какие денежные средства можно вернуть с покупки квартиры в 2019-м. Не было использовано 700 000, что даст А. льготу в 91 000.

Пример 2: Получение вычета индивидуальным предпринимателем на УСН

Неприятная для ИП Б., обзавёдшегося квартирой за 3 000 000 рублей, деталь состоит в том, что возвращают 13 процентов при покупке квартиры только тем, кто платит НДФЛ. Его предпринимательство на УСН не предоставляет права на имущественный налоговый вычет. Следовательно, Б. его предоставлять не должны.

Возможные варианты, позволяющие Б. стать льготником:

- ведение деятельности на ОСНО;

- параллельное трудоустройство в качестве наёмного работника;

- оформление покупки на официально работающую супругу(-а).

Пример 3: Покупка квартиры в ипотеку

Налогоплательщиком В. в 2018 году были привлечены заёмные средства – 4 500 000 рублей. Согласно п. 4 ст. 220 НК государство возвращает ему по ипотеке до трёх миллионов. Предусматривается возврат подоходного налога по расходам, которые В.:

- несёт по уплате процентов по банковскому займу;

- совершил, вложив собственные два миллиона.

В 2019-м В. возвратят 13%:

- от двух миллионов – 260 000;

- от 230 000, внесённых в качестве обслуживания займа ещё 29 900.

В последующем времени В. может рассчитывать, что ему будут перечислять оставшееся в виде 13% от трёх миллионов по обслуживанию кредитного займа (390 000 – 29 900 = 361 100).

Пример 4: Покупка имущества супругами в совместную собственность (с 1 января 2014 года)

Посмотрим, сколько составляет возврат НДФЛД при покупке квартиры супругами Г. за 4, 8 млн руб. Супруги владеют равными правами, каждый на половину жилья. Поэтому учитываем, с какой суммы может выполняться обратное перечисление. Она меньше доли. Поэтому каждому причитаются максимально возможные 260 тыс.

Пример 5: Покупка имущества супругами в совместную собственность (до 1 января 2014 года)

Супружеская пара Д. приобретя в 2011 году, пришла за вычетом восемь лет спустя. Попробуем посчитать, сколько принесёт им возврат 13 процентов. Стоило приобретение 4 млн, что в сложившейся ситуации не слишком существенно, так как супруги Д. могут рассчитывать не на 13 процентов от покупки квартиры, а на обратное перечисление подоходного налога за 2016-2018 годы.

Доходы мужа за этот период – два миллиона, что принесёт ему 260 тыс. У супруги – 1, 4 млн, что даст право на возврат 182 тыс.

Пример 6: Покупка имущества в долевую собственность (с 1 января 2014 года)

Рассмотрим, как считается сумма налогового вычета для Е. и Ж., купивших за 2,8 млн. руб (доли – поровну). Для работающих Е. и Ж. размер имущественного налогового вычета — по 182 000.

Пример 7: Покупка имущества в долевую собственность (до 1 января 2014 года)

Величина возмещения, начисляемого Е. и Ж. в такой ситуации, оказывается почти в полтора раза ниже. Ибо возврат налога при покупке квартиры предусматривался по каждому покупателю только с миллиона. Следовательно, полученный вычет за квартиру приносит Е. и Ж. по 130 000.

Пример 8: Покупка квартиры с использованием материнского капитала

Определяя, какую сумму получит И., приобретавшая за 2 200 000 рублей, принимаем к сведению, что имущественного вычета при покупке не дадут на сумму привлечённого маткапитала. Отнимаем привлечённые из средств семейного капитала 300 000, значит, вернуть НДФЛ И. полагается с 1 900 000. Что составит 247 000 рублей.

Пример 9: Имущество, приобретённое до 2008 года

Исчисление возврата налога для К., потратившему в 2006 году 1, 8 млн руб, выполнялся спустя 13 лет. Максимум, на что позволяется претендовать, рассчитывается как 13% от миллиона рублей – 130 000.

Кто лишён прав на имущественный вычет?

Подобная льгота не допустима для лиц-нерезидентов России. Разумеется, они обязаны платить налоги на доходы (если работают в компании, зарегистрированной и ведущей деятельность в нашей стране). Выплаты также недоступны гражданам Российской Федерации, купившим квартиру или иное жильё в другой стране.

Конечно, кому-то хотелось бы получить вычет за уютную квартиру в Париже, но сделать этого не выйдет ни при каких обстоятельствах

Важно, что деньги возвращают лишь за недвижимые объекты жилого сегмента. Если вы купите или построите на земельном участке баню, гараж, помещение для хранения урожая, вы потеряете возможность на вычет

Даже если вы собираетесь жить в таком строении или рассчитываете ввести налоговую в заблуждение, убеждая, что готовы проживать в бане, официально она не будет считаться недвижимостью жилого сегмента. Потому необходимо с особенной тщательностью проверять все документы при сделках. Недобросовестные продавцы могут обмануть неопытных покупателей, продав им нежилое помещение под видом пригодного для жилья.

Ещё один момент – при покупке квартиры у родственников: родителей или детей, братьев, сестёр и прочих, право получения вычета теряется. Такая же ситуация с работодателем и прочими «взаимозависимыми лицами». Исключая сделки с «неясным прошлым», государство подстраховывается от мошенничества. Предполагается, что провернуть вышеописанную схему могут нечестные граждане, желающие одновременно и сохранить средства в близком кругу, и получить имущественный вычет.

Также вы не сможете возместить свои расходы и в том случае, если заплатили за недвижимость, а её фактическим собственником будет другой человек (исключая ваших родных или приёмных детей). В этой ситуации на 13%-процентный возврат не сможет претендовать ни лицо, осуществившее финансирование покупки, но фактический хозяин.

Согласно букве закона, одним из способов использования материнского капитала может быть его перечисление в счёт расходов на строительство или приобретение жилья, а также погашения ипотеки. При этом нельзя вернуть налог с материнского (семейного) капитала, которым оплачена часть стоимости квартиры.

Регламент оформления

Оформление и получение возврата можно провести, следуя разным алгоритмам.

Через налоговую

Право на вычет наступает после завершения года, когда производилась покупка.

Что необходимо сделать?

Прежде всего, подать декларацию по форме 3-НДФЛ. Затем на работе заказать форму 2-НДФЛ. Налоговая должна получить документы о праве на квартиру или дом. Налогоплательщик предоставляет историю расходов в процессе покупки жилья. Если Вы использовали кредит — приложите документацию, которая показывает выплаты процентов по договору.

Форма 3-НДФЛ

Есть особенности оформления, если квартира находится в совместной собственности. Тогда нужно соглашение о делении имущественного вычета по единому образцу.

Надо понимать, что государство не платит вам деньги, а возвращает то, что когда-то заплатили вы. Налоговый вычет с покупки участка для жилья станет законным после завершения строительства и регистрации жилья в Росреестре.

Иногда требуется предоставление передаточного акта

Посредством работодателя

Второй способ используют если хотят получить налоговый вычет в год, когда купили жилую площадь.

Начните со сбора и предоставления оговоренных выше документов в распоряжение налоговой инспекции. Вместе с ними отправьте личное письменное заявление. В ответ должно прийти уведомление из налоговой службы. В среднем время ожидания занимает месяц.

Полученное уведомление надо предъявить работодателю. Придется еще раз написать заявление, уже в произвольной форме на имя работодателя. После проверки и подтверждения достоверности документов, бухгалтерия не будет удерживать отчисления НДФЛ с зарплаты.

Можно оформить получение налогового вычета через работодателя

Практика показывает, что весьма редко сумма выплат возвращается в течение года. Остатки переносят на следующие промежутки времени. При продлении срока выплат следует оформить новое уведомление. Специально срок предоставления не оговаривается, но стандартно, дата подачи декларации — до 30 апреля года, который следует за годом получения дохода, а значит, и появления права на вычет.

Органы налоговой инспекции проверяют достоверность предоставленной информации в течение четырех месяцев. Затем налогоплательщик получает сообщение о результатах проверки.

Налоговая инспекция проводит проверку в течение около 4-х месяцев

Зачисление проходит в течение месяца.

Стандартный вычет, или вычет на детей

Кто может получить

На этот вычет имеют право родители, мачеха, отчим, опекуны, усыновители, попечители и разведённые родители, если они платят алименты и материально обеспечивают ребёнка. Вычет может получать каждый из родителей. Единственный родитель (например, мать-одиночка или если второй родитель умер или пропал без вести) имеет право на двойной вычет, но только пока снова не вступит в брак. При этом если родители развелись, а второй родитель не платит алименты, права на двойной вычет у первого родителя нет.

Вычет работает, пока ребёнку не исполнится 18 лет

Если ребёнок продолжает учёбу на очном отделении (неважно, платно или бесплатно), то вычет продляют на весь срок обучения — максимум до 24 лет

Сколько платят

Сумма вычета зависит от количества детей в семье. Причём когда старшим детям исполняется 18 лет, очерёдность не теряется — например, если старшему ребёнку — 20, среднему — 19, а младшему — 13, вычет продолжат платить как семье с третьим ребёнком. Если у супругов помимо общего ребёнка есть по ребёнку от предыдущих браков, то общий ребёнок считается третьим.

-

На первого и второго ребёнка. Сумма вычета — 1400 ₽. Можно получить по 182 ₽ в месяц за ребёнка.

-

На третьего и последующих детей. Сумма вычета — 3 тысячи ₽ на ребёнка. Можно получить по 390 ₽ на ребёнка.

-

На ребёнка-инвалида. Сумма вычета — 12 тысяч ₽ на ребёнка для родителей и усыновителей, 6 тысяч ₽ — для опекунов и попечителей. Можно получить по 1560 ₽ или 780 ₽ в месяц за ребёнка соответственно.

Вычет предоставляется каждый месяц, пока доход налогоплательщика с начала года (без вычета 13% НДФЛ) не превышает 350 тысяч ₽. С месяца, когда доход сотрудника превысил эту сумму, вычет отменяется.

Пример. Ваша официальная зарплата до вычета налогов — 35 тысяч ₽. Суммы в 350 тысяч ₽ ваши зарплаты, если сложить их с начала года, достигнут в 10 месяце (350 000 : 35 000 ₽). Значит, вычет будет начисляться вам до 9 месяца включительно, то есть с января по сентябрь. И так же со следующего года.

Ещё пример. Ваша официальная зарплата до вычета налогов — 15 тысяч ₽. За год ваши зарплаты, если их сложить, не достигнут суммы в 350 тысяч ₽. Значит, вычеты на детей вам положены целый год.

Обычно стандартные вычеты начисляет работодатель. Для этого нужно принести в бухгалтерию заявление и подтверждающие документы. Но если ваш работодатель не делал этого, то вы можете вернуть часть налогов самостоятельно, заполнив декларацию 3-НДФЛ для налоговой. Подробности смотрите ниже, в главе «Как получить вычет».

Какие нужны документы

-

свидетельство о рождении ребёнка;

-

документ о регистрации брака между родителями;

-

справка из образовательного учреждения о том, что ребёнок обучается на дневном отделении (если ребёнок — студент);

-

справка об инвалидности ребёнка (если ребёнок инвалид);

-

для получения двойного вычета единственным родителем: копия странички паспорта с отсутствием штампа о браке; свидетельство о смерти второго родителя или выписка из решения суда о признании второго родителя безвестно отсутствующим (если они есть).