Зачем нужны облигации, если у них низкая доходность?

Содержание:

- Два главных плюса облигаций

- Какие бывают облигации

- Как работают облигации для чайников в РФ

- Какие бывают ОФЗ

- Простыми словами облигации — это…

- Как выбрать облигации для инвестирования

- Как оценить риски при покупке облигации?

- С чего начать инвестиции в ОФЗ?

- Открыть брокерский счёт

- Виды облигаций федерального займа

- Сколько можно зарабатывать на ценных бумагах

- Почему дорожают ОФЗ

Два главных плюса облигаций

1. для граждан. Номинальная стоимость большинства облигаций составляет всего 1000 рублей.

2. . Он накапливается у текущего держателя. Если инвестор захочет продать ценные бумаги на бирже, то весь накопленный купонный доход не пропадёт. Его автоматически заплатит новый инвестор.

Например, накопленный купонный доход составляет 20 рублей, облигация стоит 1010 рублей на бирже, тогда покупатель заплатит за неё 1030 рублей. В момент выплаты купона ему заплатят полный купон. В зависимости от срока владения все получили свои накопленные проценты.

Можно сказать, что в каком-то роде облигации являются аналогом банковского вклада, но с возможностью всегда его закрыть и не потерять накопленные проценты.

Более подробно про этот механизм можно прочитать в статьях:

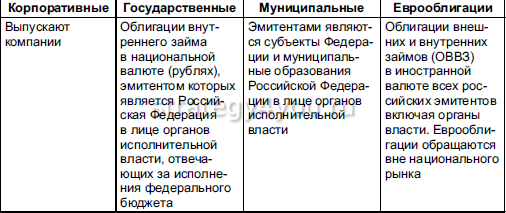

Какие бывают облигации

Существует несколько основных классификаций этих ценных бумаг:

- по эмитенту;

- по типу купона;

- по номиналу;

- по валюте;

- по длительности обращения;

- наличию оферты;

- по уровню риска.

Выпуск таких долговых обязательств вправе производить:

- Министерство финансов России. В этом случае документ обозначается аббревиатурой ОФЗ (облигация федерального займа).

- Министерство финансов одного из субъектов РФ. Бумага получает статус муниципальной.

- Частные компании. Такие активы называют корпоративными.

Среди многообразия выпусков ОФЗ выделяют ОФЗ-н. Эта разновидность не обращается на вторичном рынке и имеет ограниченную доходность, т.к. не может быть использована в качестве инструмента спекулирования, зарабатывать на росте ее цены не получится.

В зависимости от можно разделить на инструменты инвестирования, дающие:

- постоянный доход на протяжении всего срока обращения;

- выплаты переменной величины, определяемой в момент утверждения выпуска;

- прибыль, размер которой не установлен в момент первичного размещения и зависит от таких обстоятельств, как краткосрочная ставка Минфина или темпы инфляции.

Существуют и бескупонные облигации. Они не предполагают получения регулярных выплат от эмитента. Весь доход, который имеет держатель такого актива, определяется разницей в цене покупки и продажи.

Большинство облигаций имеет фиксированный номинал. Однако существуют выпуски, у которых этот параметр является переменным. В первую очередь это муниципальные активы с амортизацией. Часть тела долговой бумаги выплачивается вместе с купоном.

Большинство облигаций имеет фиксированный номинал. Однако существуют выпуски, у которых этот параметр является переменным. В первую очередь это муниципальные активы с амортизацией. Часть тела долговой бумаги выплачивается вместе с купоном.

Второй тип такого актива — это ОФЗ с индексируемым номиналом. Разработаны как инструмент защиты от инфляции.

Различают рублевые облигации и еврооблигации. Причем последние могут быть эмитированы в валюте любого государства. Чаще всего используют доллары США.

В зависимости от срока, в течение которого облигация будет находиться на рынке с момента выпуска до дня погашения, различают:

- краткосрочные, существующие не более 3 лет;

- среднесрочные, обращение которых длится до 10 лет;

- долгосрочные, длительность жизни такой бумаги может достигать 30 лет.

Оферта характерна только для корпоративных облигаций. Она может быть 2 видов. Первый из них представляет собой право эмитента выкупить актив, не дожидаясь окончания его обращения на рынке. Второй — право держателя потребовать досрочного погашения. Дата этого события устанавливается в момент утверждения выпуска. Наступление этого дня не означает, что все бумаги будут изъяты. Эта процедура не является обязательной.

Оферта характерна только для корпоративных облигаций. Она может быть 2 видов. Первый из них представляет собой право эмитента выкупить актив, не дожидаясь окончания его обращения на рынке. Второй — право держателя потребовать досрочного погашения. Дата этого события устанавливается в момент утверждения выпуска. Наступление этого дня не означает, что все бумаги будут изъяты. Эта процедура не является обязательной.

Кроме того, выбирая, какие облигации можно купить для своего портфеля, инвестор должен учитывать, что у бумаг с офертой купон устанавливается только до момента ее наступления. После этого его размер будет пересмотрен и может быть резко уменьшен. Это может нарушить планы человека, который рассчитывал держать его до момента погашения.

Уровень риска инвестирования в облигации определяется ее эмитентом. Для ОФЗ он имеет минимальное значение. Среди корпоративных активов можно выделить бумаги “голубых фишек”, крупных компаний с государственным участием. Вероятность их отказа от своих обязательств невысока.

Уровень риска инвестирования в облигации определяется ее эмитентом. Для ОФЗ он имеет минимальное значение. Среди корпоративных активов можно выделить бумаги “голубых фишек”, крупных компаний с государственным участием. Вероятность их отказа от своих обязательств невысока.

К высокорисковым активам относят так называмые “мусорные” облигации. Они выпущены организациями с недостаточным кредитным рейтингом. Держатель такого инвестиционного инструмента может столкнуться с тем, что эмитент прекратил свое существование. Однако в случае банкротства владелец такой ценной бумаги имеет приоритетные права на имущество компании по сравнению с акционером.

Как работают облигации для чайников в РФ

Облигации работают по простому принципу займа. Компания, которая нуждается в деньгах, получает их в обмен на выпущенные ценные бумаги. При этом она принимает на себя обязательства с установленной периодичностью выплачивать вознаграждение тому, чьими деньгами она пользуется (купон), и вернуть все полученные средства в полном объеме в установленный день (дата погашения).

Если человек, давший в долг такой компании, хочет вернуть свои деньги раньше, он может продать облигации другим людям на бирже. При этом он получит рыночную цену этих бумаг и НКД.

Какой открыть брокерский счет

Существует 2 разновидности брокерского счета: стандартный и ИИС. Они различаются видом налоговой льготы, на которую может претендовать инвестор. Счет первого типа позволяет освободить от НДФЛ прибыль, полученную от продажи активов, находившихся в собственности более 3 лет.

Открыть ИИС

ИИС тоже подразделяется на 2 разновидности по типу налогового вычета. Вычет первого типа позволяет вернуть 13% от суммы, внесенной на счет, но не более чем 52 тыс. руб. в год. При этом инвестор должен иметь налогооблагаемый доход и заплатить с него НДФЛ в равном или большем размере.

Вычет второго типа освобождает от налога всю прибыль, полученную от приобретенных на нем активов. Поскольку купонные выплаты по ОФЗ и части корпоративных облигаций и так не облагаются НДФЛ, покупать такой актив, используя ИИС второго типа, невыгодно.

Для того чтобы у человека возникло право на налоговый вычет, он должен владеть счетом не менее 3 лет. Ограничения по частоте операций с ценными бумагами при этом нет. Если возврат НДФЛ уже оформлялся, но ИИС первого типа был закрыт до истечения минимального срока, деньги должны быть возвращены налоговой службе с уплатой пени.

В 2019 г. многие брокеры поддерживают дистанционное открытие счета. Сделать это можно через Сбербанк-Онлайн, личные кабинеты клиентов ВТБ, Тинькофф и других финансовых организаций. После подачи заявки клиент получит возможность участвовать в торгах через 2-3 рабочих дня.

Купить пифы выгодно

Самостоятельная покупка через терминал онлайн-торговли не единственный способ инвестировать в облигации. Человек, который не хочет самостоятельно формировать искать прибыльные варианты, может передать деньги в доверительное управление или купить пай в паевом инвестиционном фонде (ПИФ).

Существует множество ПИФов, ориентированных на вложения исключительно в облигации. Примером таковых может стать фонд еврооблигаций, предлагаемый Почта Банком. Минимальная сумма вложений 5 тыс. руб.

Существует множество ПИФов, ориентированных на вложения исключительно в облигации. Примером таковых может стать фонд еврооблигаций, предлагаемый Почта Банком. Минимальная сумма вложений 5 тыс. руб.

Покупка такого актива или вложение в ETF — единственный способ, как инвестировать в облигации, номинированные в иностранной валюте, для большинства новичков. Это связано с тем, что цена одного бонда начинается от 1000 долларов. Не каждый готов вложить такую сумму в одну бумагу на начальном этапе накопления капитала.

Однако следует помнить, что клиенты подобных организаций платят комиссию управляющим фондам. Она может достигать нескольких процентов и взимается, даже если доходность вложений была отрицательной.

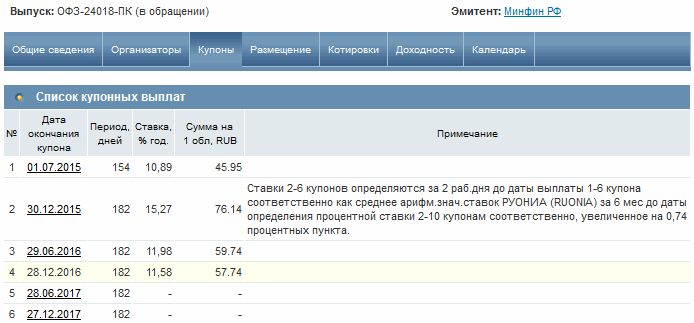

Какие бывают ОФЗ

Вид облигации зависит от её купона. Он может быть фиксированный и переменный. Ставка фиксированного купона всегда одинаковая, а ставка переменного купона меняется перед каждым периодом и зависит от ставки RUONIA — рекомендательной, но не обязательной ставки однодневных рублёвых кредитов. Её называют индикативной ставкой. Это средняя ставка, по которой крупнейшие российские банки выдают кредиты друг другу на один день. Она очень близка к ключевой ставке. Значения RUONIA можно узнать на сайте Банка России.

Виды облигаций обозначают цифрами. Например, в ОФЗ 25083 первые две цифры — это вид, облигации с переменным купоном. Мы указали обозначения вида в скобках.

ОФЗ-ПК (26, 25) — облигации с переменным купоном. Чем выше ставка RUONIA, тем выше доходность ОФЗ-ПК.

Купон по ОФЗ-ПК — это среднее значение RUONIA за определенный период + фиксированная премия. Если ставка RUONIA меняется, то размер купона меняется тоже, и так вплоть до самого погашения. Выплаты по таким купонам могут быть 2−4 раза в год.

Доход инвестора — это переменный купон. Есть отдельный вид ОФЗ, у которых доходность привязана к инфляции — ОФЗ-ИН. Но в основном инвесторы используют облигации ПК, чтобы обезопасить себя от изменения ставки в сторону повышения. Обычно при росте ставки цена облигации падает и инвестор оказывается в убытке, а в облигациях ПК по-другому: доходность в следующем купоне после повышения ставки начнёт приближаться к её новому значению плюс премия. Если ставка снизится, то купон ПК тоже уменьшится, но всё же будет чуть выше за счёт премии.

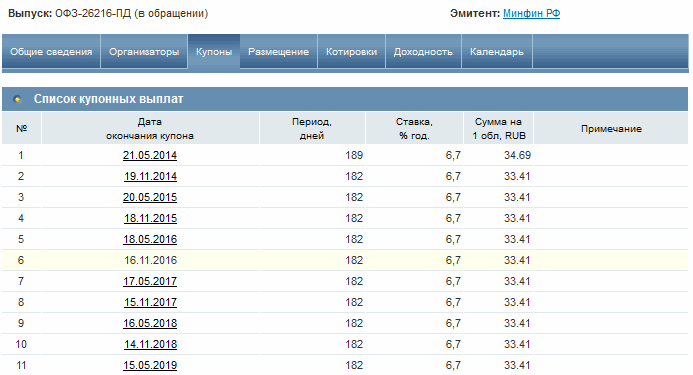

ОФЗ-ПД (29) — облигации с постоянным купонным доходом. Минфин заранее обозначает ставку купона, например 7,85 % от номинала. Если номинал облигации 1000 ₽, размер купона будет 78,5 ₽ в год.

Инвестор купил 10 ОФЗ-ПД номиналом 1000 ₽ со сроком погашения 5 лет. Купонная ставка — 7,85 % годовых. Когда он предъявит облигации к погашению, то получит 3 925 ₽ купонного дохода (7,85 % х 5) и 10 000 ₽ за номинал облигаций. Итого 13 925 ₽. Конечно, с этих денег удержат комиссию, но это уже совсем другая история.

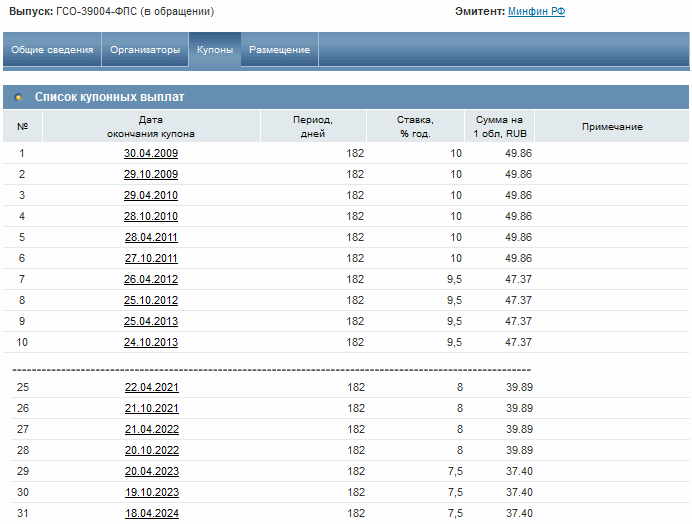

ОФЗ-ФД — облигации с фиксированным купонным доходом. Если постоянный купонный доход не меняется на протяжении всей «жизни» облигации, то фиксированный купонный доход меняться может, но на некоторый период. Например, сначала ставка будет 6 %, затем 5 %. При покупке облигаций купонный доход уже будет известен. Срок обращения таких облигаций больше 4 лет, а частота выплат по купону 4 раза в год.

Инвестор купил 10 ОФЗ-ФД номиналом 1000 ₽. Каждый год ставка купона чередуется: сначала 5 %, затем 6 %. За 5 лет инвестор получит такую прибыль: 10 000 ₽ + 500 ₽ + 600 ₽ + 500 ₽ + 600 ₽ + 500 ₽ = 12 700 ₽.

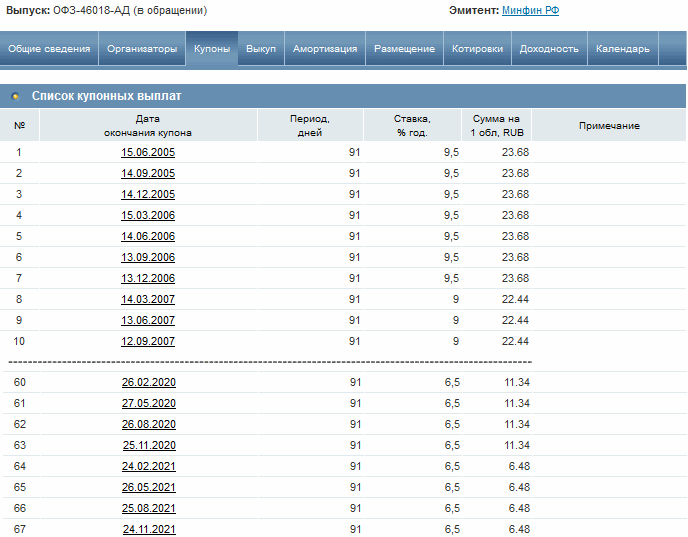

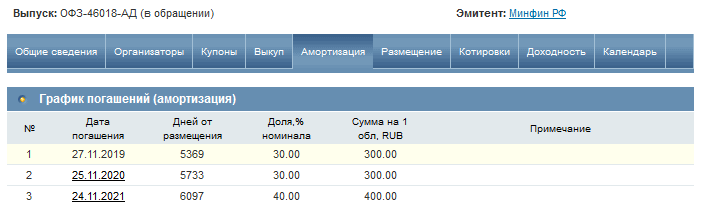

ОФЗ-АД (46, 48) — облигации с амортизацией долга. Эмитент не только платит по купонам, но и частично погашает долг. Эти облигации не слишком доходны, но если прогнозируется значительное увеличение процентных ставок, то ОФЗ-АД покупать выгодно. Владелец будет получать часть номинала и реинвестировать эти деньги в новые облигации.

Если вы хотите периодически пользоваться деньгами, но не хотите продавать активы, то такие ОФЗ тоже пригодятся, но встречаются они редко.

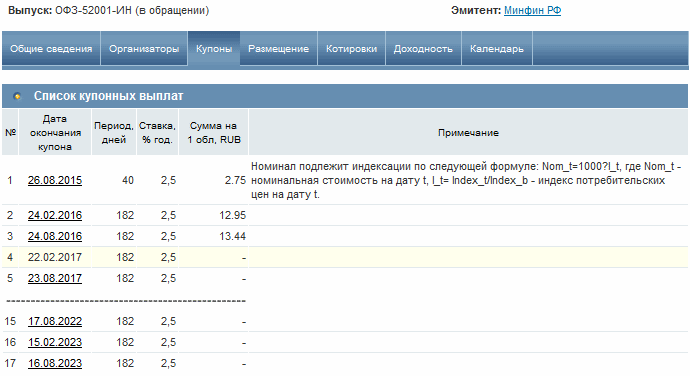

ОФЗ-ИН (51, 52) — облигации с индексируемым номиналом. Номинал индексируется на размер инфляции — если она растёт, то и номинал увеличивается. Когда закончится срок обращения, Минфин вернет сумму, проиндексированную на день возврата. Если же инфляция окажется отрицательной, Минфин всё равно вернёт не меньше 1000 ₽.

ОФЗ-н — «народные» облигации. Они выпущены специально, чтобы купить облигации мог любой желающий. Брокерский счёт при этом все равно нужен. ОФЗ-н не торгуются на бирже, их можно купить в банках, например в ВТБ, «Промсвязьбанке», «Сбербанке», «Почта Банке». Эти облигации выпускают на 3 года, потом они автоматически погашаются. Минимальная сумма покупки — 10 000 ₽.

ОФЗ-н можно досрочно погасить по номиналу. Если сделать это в течение первого года владения, то выплаченный и купонный доход будет потерян. Если после первого года владения — то доход сохранится. Подробнее узнать и купить облигации можно в приложении ВТБ Мои Инвестиции.

Пример по конкретному текущему выпуску ОФЗ-н

Купонный доход платят раз в полгода. Купонная ставка:

- первый купон — 4,10 % годовых;

- второй купон — 4,40 % годовых;

- третий купон — 4,70 % годовых;

- четвёртый купон — 5,00 % годовых;

- пятый купон — 5,30 % годовых;

- шестой купон — 5,73 % годовых.

Если вы купите облигации на 10 000 ₽, то вместе с номиналом получите назад 11 460 ₽.

Простыми словами облигации — это…

Инвестиционный инструмент в виде долговой бумаги. То есть покупая облигации, инвестор дает в долг эмитенту — государству либо коммерческой организации свои средств под проценты.

А теперь давайте подробней разберемся, что же такое облигации и какими они бывают?

Какими бывают облигации

Чаще всего облигации отличают по четырем основным характеристикам.

По типу эмитента их выпускающего:

- международные — продаются на иностранных рынках;

- Государственные:

- федеральные — выпускает государство при нехватке бюджета;

- муниципальные — выпускают местные власти;

- корпоративные — выпускают компании для оплаты своих проектов.

По срокам размещения:

- Краткосрочные – размещаются на срок от 1 года до 3 лет.

- Среднесрочные – размещаются на срок от 3 до 7 лет.

- Долгосрочные – срок размещения от 7 лет и выше.

Чем больше срок облигации, тем выше ее доходность. Дело в том, что спрогнозировать экономическую ситуацию вдолгую гораздо сложнее, поэтому дополнительные процентные пункты служат своеобразным бонусом за риски.

По типу процентных ставок

Процентная ставка фиксированная. В этом случае купоны имеют одинаковую стоимость до конца погашения облигации. В большинстве своем на биржах преобладают именно такие облигации. Они понятны инвесторам и просты в расчётах потенциальной доходности.

Плавающая процентная ставка. Доходность по такой облигации привязывается к определенным параметрам, к примеру, ставке Центробанка, значению инфляции или еще каким-либо показателям.

По получению дохода

Купонные выплаты. Инвесторы получают стабильный доход с облигаций за счет купонов с фиксированной стоимостью. Годовая доходность распределяется равномерно в стоимости купонов. Купоны могут выплачиваться как раз в год, так и каждый месяц.

Дисконтные выплаты. Такие облигации продаются изначально со скидкой к своему номиналу, а инвестор получает доход за счет курсовой разницы, которая к дате погашения приближается по стоимости к номинальной. Такие облигации по своей сути очень близки к торговле акциями, только колебания их цены минимальны и в целом тренд постоянно восходящий.

Различия в погашении облигации. В большинстве случаев эмитент полностью рассчитывается с инвесторами по окончанию срока обращения облигации. В эту дату выплачивается последний купон и полная стоимость облигации по номиналу. Однако есть амортизируемые облигации, погашение которых происходит частями, тоже в заранее оговоренные даты. Поскольку часть облигации выплачена, то и последующие купонные выплаты будут меньше, пропорционально оставшемуся телу облигации.

Как выбрать облигации для инвестирования

Сложно дать конкретные советы всем инвесторам, поскольку у каждого отношение к риску могут сильно отличаться. Например, кто-то вообще не может принять никакого риска. Поэтому инвесторы принимают иногда противоположные решения в зависимости от своих личных качеств, психологии и опыта.

1 Если вы не хотите вообще рисковать, то добавьте в портфель только краткосрочные ОФЗ.

Выбрать ОФЗ можно через терминал QUIK или же на сайте rusbonds. Прибыль небольшая, но если получать вычеты по ИИС, то можно значительно повысить доходность.

2 Если есть желание заработать больше, то рассмотрите ETF-фонды из облигаций, как готовый инвестиционный портфель. Там уже за вас отобрали самые доходные варианты от надёжных эмитентов. Плюсом этих фондов является то, что их можно покупать поштучно, при этом их цена находится в комфортной для рядовых граждан зоне 1000-3000 рублей.

3 При самостоятельном отборе эмитентов, обратите внимание на:

- Кредитный рейтинг;

- Доходность;

- Историю размещений;

- Ликвидность (возможно стакан будет пуст и купить эти ценные бумаги невозможно);

- Отчётность бизнеса (если ежегодно наращивается долг, а прибыль не растёт, то это рискованная компания);

4 Дюрация облигации (количество дней, когда инвестиции полностью себя окупают). Выбирайте те бумаги, которые имеют меньшее число дней.

Не бывает высокого дохода, без высокого риска. Если один эмитент предлагает доходность 12%, а другой 17%, то значит на это есть и соответствующие причины. Рынок чаще всего справедливо оценивает доходность облигаций в соответствии с рисками.

При покупке облигаций с высокой доходностью, помните, что если купонный доход превышает ставку рефинансирования на 5 базисных пункта, то со сверх этой прибыли будет браться налог 30%.

Как оценить риски при покупке облигации?

Стоит внимательно оценить риски и не покупать активы на «авось». Основные мероприятия, которые позволят снизить риски при покупке облигаций:

Не рекомендуется обращать внимание на высокодоходные облигации. ВДО сопряжены с одним или сразу комплексом недостатков, среди которых: низкая ликвидность, неполное раскрытие информации, политические или геополитические риски.

Провести тщательный анализ эмитента, тем самым выяснив его надежность

Если это компания, то стоит обратить внимание на финансовую отчетность, если государство — на макроэкономические показатели.

Обратить внимание на срок погашения облигации, чем он больше, тем выше риски.

Следует знать уровень прав. Если облигации субординированные, то в случае дефолта по ним приоритетными станут права владельцев классических бумаг. Учитывая риски, владельцы «субордов» получают на 1–3 % больше прибыли, чем владельцы стандартных активов.

Произвести оценку стоимости облигации, как упоминалось ранее – цена находится в постоянном движении. Если диапазон движения цены не характерен стандартному, то стоит воздержаться от покупки.

С чего начать инвестиции в ОФЗ?

Инвесторам-новичкам стоит начать с самых надежных облигаций — государственных (ОФЗ). По сути, это выдача денег взаймы Министерству финансов, и обычно это намного более устойчивая инвестиция, чем корпоративные долги. В худшем случае Минфин просто допечатает денег, но погасит свои долги. Разных ОФЗ много, и различаются они сроком полного возврата займа (дюрация) и ставкой годовых. В среднем, ставки доходности по ОФЗ от 6 до 10% годовых.

Цена облигации

Тут стоит отметить важный момент: цена облигации меняется со временем. На биржах цена облигации отображается в процентах от изначальной (номинальной) стоимости. Это и есть тот самый Х денег, который упоминался в начале статьи. Ставка годовых считается именно от этого изначального Х, и в конце срока займа эмитент вернет именно Х денег на каждую облигацию.

Со временем настроения инвесторов, состояние рынка и самого эмитента меняются, и это отражается на цене облигаций. Например, в кризисные годы многие выпускают облигации с очень высокими ставками купонов (% годовых), потому что инвесторы в панике и не хотят рисковать деньгами. Но через пару лет ситуация налаживается, желаемые премии за риск снижаются, и люди начинают скупать облигации, которые дают очень высокую доходность. Чем больше какую-то облигацию покупают, тем выше ее цена и тем ниже фактическая доходность. Причем, те инвесторы, которые купили облигацию дешево, могут получить дополнительный доход: они и купон заработают, и могут продать облигацию дороже, чем покупали.

С учетом изменения цен реальная доходность ОФЗ на сегодня колеблется от 5.4% до 8.1%, что выгоднее минимальной безрисковой доходности и зачастую выгоднее банковских депозитов.

Более рискованные облигации

Второй уровень риска — облигации “голубых фишек”, крупных корпораций уровня Сбербанка, ВТБ, РЖД, Новатэка и т.п. В России они в основном приносят в районе 7-10% годовых, чуть выше ОФЗ , доходность можно посмотреть на smart-lab.ru.

Третий уровень риска — высокодоходные облигации (ВДО). Их эмитируют компании среднего размера, в основном сегодня на рынке ВДО: производство, финансовое посредничество (лизинг, факторинг, МФО), иногда IT-компании. Доходность по ВДО порядка 11-17% годовых в рублях, но и риски довольно высокие. В среднем порядка 20% выпусков ВДО имеют проблемы: задержки выплат купонов, реструктуризацию (откладывание выплаты основного долга) или полный дефолт (банкротство эмитента). Т.е. инвестиции в ВДО — это работа для инвестора, которая требует регулярного внимания, хотя бы, на пару часов в неделю. В Телеграм по теме ВДО есть отличное сообщество @angrybonds.

Открыть брокерский счёт

Приобрести облигации можно, открыв счёт в брокерской компании. Для этого нужно сначала выбрать брокера. Полный список можно посмотреть на сайте Московской биржи.

Для заключения договора потребуется паспорт. Брокер откроет брокерский счёт и поможет установить торговую программу на компьютере, а также объяснит, как купить ту или иную бумагу.

Брокер зарабатывает на комиссиях клиента от торговых операций. Чтобы не переплачивать, необходимо попросить подобрать тариф под конкретные нужды. Сообщите, что намерены совершать минимальное количество сделок, то есть купить, а через год-два продать бумагу. Облигацию можно приобрести через личный кабинет после того как у вас на компьютере будет установлено торговое приложение, следуя инструкциям брокера. Когда вы решите забрать средства – сообщите брокеру об этом желании. Деньги перейдут с брокерского счёта на банковский, а оттуда их можно снять в кассе или через банкомат.

Комиссия за куплю/продажу облигаций составляет от 0,025% от суммы сделки. Также нужно платить 100-177 руб. в год за хранение бумаг в депозитарии. Дополнительную небольшую сумму придётся заплатить за вывод денежных средств (примерно 10-50 руб.). Размер комиссий зависит от брокера и сумм сделок.

Виды облигаций федерального займа

Для более детального понимания принципа работы государственных облигаций целесообразно представить некоторую классификацию. Например, по сроку действия гос. облигации можно подразделять на долгосрочные, со средним сроком и краткосрочные — в настоящий момент на рынке имеются ОФЗ с обращением вплоть до 2036 года (ОФЗ-46020-АД). Однако более интересна классификация по принципу выплаты купонного дохода ОФЗ, согласно которой можно выделить следующие виды:

Облигации с переменным купоном (ОФЗ-ПК). Были выпущены 14 июня 1996 года в соответствии с Генеральными условиями выпуска и обращения облигаций федерального займа. Доход выплачивается раз в полугодие (известно только значение ближайшего к выплате купона), а показатель купонной ставки привязан к некоторой изменяющейся величине — например к инфляции или к ставке RUONIA, которую можно понимать как взвешенную ставку однодневных рублевых кредитов 35 банков и посмотреть на сайте http://www.ruonia.ru/

Облигации с постоянным доходом (ОФЗ-ПД). Появляются в 1998 году и предусматривают фиксацию купонных выплат на весь период обращения. На сегодня предусматривают выплату постоянной суммы раз в полгода, т.е. каждые 182 дня в течение срока обращения

В 1999 году начался выпуск облигаций с фиксированным купоном (ОФЗ-ФК или ОФЗ-ФД). По сути это была новация, которая сначала выдавалась владельцам краткосрочных облигаций, поскольку выплаты последних в кризис 1998 года оказались просто заморожены. Несмотря на название, ставка купона по таким облигациям может меняться, но изменение известно заранее — к примеру, несколько лет выплаты установлены в размере 9%, а затем станут 7%. В данный момент такие выпуски потеснены облигациями с амортизацией долга

На сегодня заметное распространение получили облигации с амортизацией долга (ОФЗ-АД), по которым сумма основной задолженности погашается периодически и известна заранее. Первый выпуск состоялся в 2002 году. Отличие таких облигаций от предыдущих в том, что гашение по ним как правило начинается не сразу — например для ОФЗ-46018-АД, выпущенной в 2005 году, дата начала погашения — ноябрь 2019 года. Такие бумаги предназначены для пенсионных фондов, срок их обращения может доходить до 30 лет

В прошлом году начался выпуск облигаций с индексируемым номиналом (ОФЗ-ИН). По ним ставка по купону сделана постоянной, но номинал ценной бумаги, от которого считается ставка, ежемесячно индексируется на индекс потребительских цен в России; пока что выпущено только две облигации данного типа

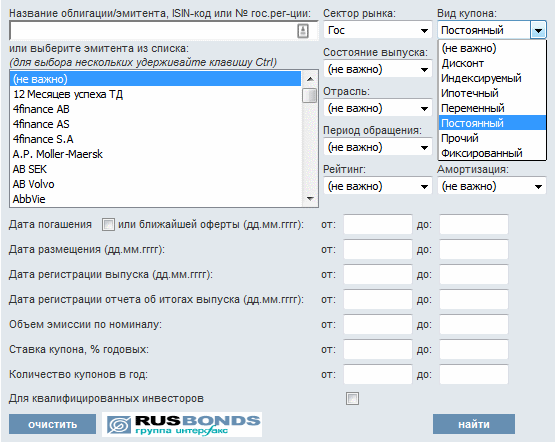

Найти каждую из типов облигаций (как и график купонных выплат, для чего потребуется бесплатная регистрация) можно на сайте , кликнув там в меню «Поиск облигаций». В результате будет примерно следующее окно:

В секторе рынка нужно выставить «Гос» и варьировать вид купона, причем существует и множество тонких настроек. Так, если не выбирать вид купона, а выставить лишь наличие амортизации, то в результатах поиска будут отражены только облигации федерального займа вида ОФЗ-АД. В этом же окне можно определить вид облигации, введя ее код с сайта Московской биржи в верхнюю строку поиска.

Сколько можно зарабатывать на ценных бумагах

Для неопытного инвестора, который мало знаком с инвестированием, есть два основных способа заработать деньги:

- Собирать проценты. Когда мы покупаем облигацию, мы одалживаем деньги эмитенту под проценты. Например, покупая бумаги Coca-Cola на 100 000 долларов под 7%, мы получим 7 000 долларов в год в виде купонного дохода.

- Спекуляция на бирже. Здесь предсказать заработок невозможно. Все зависит от успешности эмитента, его дивидендной истории, репутации, рыночной ситуации и других факторов.

Доходность и риски

Выгодно ли их покупать? Облигации — более безопасное убежище для инвестиций, чем акции. Но они также делятся по доходности, уровню риска. Средняя доходность от 6–8 до 19%. Чем старше и надежнее эмитент, тем меньший процент он дает. Предполагается, что инвесторы получают меньше взамен на гарантии.

Как считать доходность

Есть много формул расчета доходности. Но для вчерашнего держателя банковского депозита, рискнувшего купить эти бумаги, интерес представляют:

- Купонная доходность. Это проценты, которые эмитент периодически платит владельцам бумаг. Купонная доходность считается по формуле

(Годовой купон/номинал) × 100%.

- Текущая доходность. Показывает, на сколько приросла в цене облигация, купленная по номиналу. Делается это по следующей формуле:

(годовой купонный доход/чистая цена) × 100%.

Профессиональные трейдеры также вычитывают такие параметры, как модифицированная текущая доходность, простая и эффективная доходность к погашению.

Подводные камни

Основные:

- Кредитный риск. Вероятность того, что эмитент не заплатит проценты или не выкупит облигацию по номиналу.

- Инфляционный риск. Если облигация не защищена от инфляции, а местная валюта теряет позиции, выкуп по номиналу будет невыгоден инвестору. Акции лучше защищены от инфляции, потому что они тоже растут в цене, догоняя рынок.

- Риск ликвидности. Облигации не такие ликвидные, как акции голубых фишек. Это означает, что после приобретения их будет сложно продать их по лучшей цене. Это одна из причин, по которым спекулировать лучше акциями, а облигации держать до погашения.

Почему дорожают ОФЗ

Чтобы понять, сколько можно заработать на ОФЗ, нам необходимо четко понимать, от чего зависит их доходность. По одним облигациям купон устанавливается сразу, по другим постоянно меняется. Связано это, конечно, с состоянием экономики, а если более конкретно, то с такими факторами:

- Ставка рефинансирования Центрального Банка.

- Срок погашения облигаций.

- Вид облигации.

- Способ их покупки.

В зависимости от них облигации могут то дорожать, то дешеветь. Поэтому давайте рассмотрим, как выбрать ОФЗ – для этого разберемся с каждым пунктом.

Ставка рефинансирования

Это главный индикатор, который показывает, каким будет купонный доход от инвестирования в ОФЗ. Связь прямая: чем больше ставка, тем выше купон, и наоборот. За последнее время процент начал снижаться – например, в течение 2019 года он упал с 7,25% до 6,25%. Поэтому сегодня облигации несколько упали в цене. Однако даже на этом уровне доход оказывается выше, чем по большинству банковских депозитов.

Срок погашения

Обычно чем больше срок, тем больше и доходность. Например, народные облигации со сроком 3 года дают 5-6%, а ОФЗ с постоянным доходом (ПД) на 10 лет – до 7-8% годовых и даже более. Однако эта связь не так очевидна. Ведь мы не знаем, как за 10 лет изменится инфляция, т.е. какую просадку даст номинал.

Поэтому рекомендую вложить деньги в ОФЗ с коротким сроком погашения – например, на 3 года. А если вы решили вложиться в долгосрочные бумаги, лучше приобрести ОФЗ ИН. Их номинал индексируется в соответствии с темпами инфляции и еще дает доход 2,5%. Это более надежный вариант по сравнению с остальными облигациями.

Вид облигации

Перед тем, как инвестировать в ОФЗ, нужно разобраться, какие виды облигаций существуют. Как вы уже поняли, самыми популярными являются бумаги с постоянным доходом. Но опять же повторюсь: если вы инвестируете на длительный срок или в принципе опасаетесь высокой инфляции, вам стоит инвестировать в ОФЗ ИН

Также можно обратить внимание и на ПК, ведь купон по ним пересматривается ежегодно в соответствии с индексом RUONIA, который тесно связан со ставкой рефинансирования ЦБ

Способ покупки

Самый выгодный способ, как вложить в ОФЗ – купить их через ИИС. В этом случае вы получаете налоговый вычет одного из 2 типов (выбираете сами):

- Тип А: вам возвращают 13% внесенной суммы за счет ранее удержанного НФДЛ (например, с зарплаты). Максимум можно вернуть 52000 рублей в год (но не более того, что с вас реально удержали). Вот как просто можно зарабатывать на ОФЗ. Этот вычет очень выгоден, если вы получаете официальную зарплату (среднюю или выше средней) либо работаете ИП на ОСНО.

- Тип Б: вам ничего не возвращают, однако не взимают НДФЛ 13% с полученного дохода. При этом с купона налог не удерживают в любом случае, даже если вы не выберете конкретно этот вычет.