Исж и нсж: инвестиционное и накопительное страхование

Содержание:

- Что такое инвестиционное страхование жизни

- Что такое НСЖ

- Полис инвестиционного страхования жизни

- Что важно знать про ИСЖ?

- Инвестиционные инструменты

- Накопительные программы страхования жизни в РСХБ

- Общие условия договора

- Как устроен полис ИСЖ?

- «Сбербанк Жизнь» — Стоит ли вкладывать в ИСЖ и НСЖ вместо депозита?

- Важные нюансы ИСЖ

- А СТОИТ ЛИ?

- Что еще нужно знать об ИСЖ и НСЖ

- Что такое ИСЖ и НСЖ

- Договор инвестиционного страхования жизни: заключение и расторжение

Что такое инвестиционное страхование жизни

Инвестиционное страхование жизни (ИСЖ), помимо самой страховки, включает в себя и инвестиционную составляющую: часть вложенных средств идет на покупку биржевых инструментов: акций и облигаций.

Доходность по ИСЖ, как правило, выше, чем у банковских вкладов. А если инвестиции окажутся убыточными, держатель полиса все равно вернет свой взнос в полном объеме по окончанию договора.

В период действия программы при наступлении страхового случая можно получить до 300% от страховой суммы. Но, как правило, грипп, переломы и прочие заболевания не являются страховыми.

К преимуществам ИСЖ, в сравнении с банковским вкладом, можно также отнести:

- Невозможность его раздела супругами в случае развода.

- Указанный выгодоприобретатель получит деньги раньше, не придется ждать 6 месяцев. Родственники обжаловать это решение в суде не смогут.

- Можно оформить налоговый вычет (НДФЛ), если договор оформлен на 5 и более лет: налоговая льгота возможна с суммы до 120 000 руб. в год, что составит 15600 руб. (120000 х 13% = 15600)

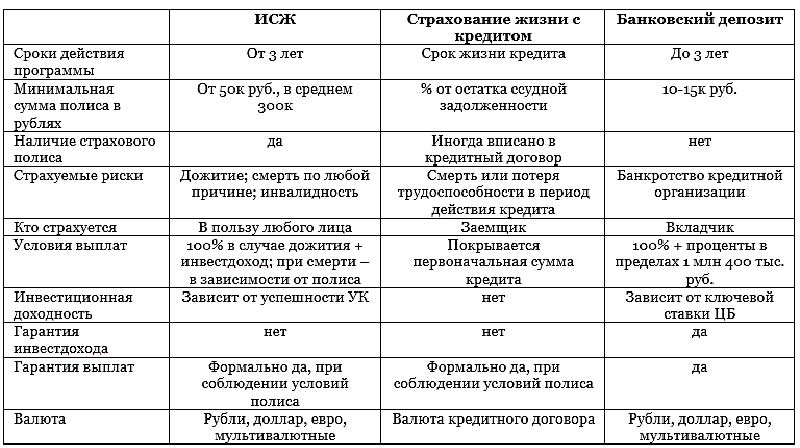

Другие отличительные черты ИСЖ представлены в таблице:

Кому подойдёт

Инвестиционное страхование жизни подойдет тем, кто имеет свободный капитал и хочет диверсифицировать свои активы. ИСЖ, помимо страхования своей жизни, помогает сохранить и, при грамотной работе управляющих, приумножить сбережения.

Минимальный порог — 50 000 рублей на страховой взнос. Как правило, банки и компании предлагают договора на сумму от 300 000 руб.

Как оформить

Вы идете в офис банка или страховой компании и заключаете договор. Вносите весь страховой взнос сразу или по частям. К примеру, по 10 000 рублей каждый месяц.

Когда деньги попадают в руки страховщикам их делят на две части:

- Гарантийную или резервную. Часть средств компания оставляет в резерве для покрытия страховых случаев, а также на свое содержание, выплаты сотрудникам и маркетинг.

- Инвестиционную. Она идет на покупку различных активов: облигации и акции российских и зарубежных компаний.

Гарантийный фонд могут также вкладывать в:

- государственные ценные бумаги;

- облигации государственного, внутреннего и федерального займа;

- депозиты крупных банков;

- казначейские обязательства.

Инвестиционная часть идет на:

- покупку сырьевых активов и драгоценных металлов – золота, серебра, платины;

- инновационные технологии;

- акции влиятельных российских и зарубежных компаний – Toyota, Coca-cola и т.д;

- фармацевтику.

В чем подвох

ИСЖ — это не вклад. Вы подписываете договор со страховой компанией. Банк лишь продает полис, за что получает приличные комиссионные.

Но доходность по нему может быть выше. Плюс ко всему — у Вас на руках страховка, которая может быть очень кстати при наступлении страхового случая.

Стоит помнить, что инвестированные средства не защищены государством. Система страхования вкладов предусматривает защиту только банковских вкладов на сумму до 1 400 000 рублей.

Что такое НСЖ

НСЖ подразумевает вложение в фирму, обеспечивающую вас взамен страховкой. Это гарантированный способ накопить довольно крупную сумму.

Сходства и отличия НСЖ от ИСЖ

Сходство заключается в одном: действие соглашения закреплено на юридической основе. А вот различий больше. По сути, накопительное страхование жизни – это формирование капитала, а ИСЖ – вложения уже имеющихся денег. НСЖ подразумевает регулярные взносы, а индивидуальное страхование жизни – вложение крупной суммы единовременно.

Стоит ли использовать НСЖ

Да, если вы хотите накопить денег и вам неважно, через какой промежуток времени это произойдет. Если вы хотите получить свои сбережения уже через 5–7 лет, лучше оформлять инвестиционное страхование жизни

Что лучше: НСЖ, депозит или ИСЖ

НСЖ – это длительный контракт на 20 и более лет с гарантированной доходностью в 3–5 %, поэтому для накопления большой суммы вам потребуется довольно много времени. Индивидуальное страхование жизни – это полис меньшей длительностью.

Плюс инвестиции, которые могут значительно увеличить ваш капитал. Так что накопить за короткий срок внушительную сумму возможно. Но здесь не стоит забывать про подводные камни, а именно определенный риск потери денег.

Что касается банковских депозитов, это стандартный продукт с доходностью около 11 % за 12 месяцев

Здесь есть гарантия, что немаловажно

Сказать определенно, что лучше, невозможно. Все зависит от ваших целей и сроков, через которые вы хотите получить деньги.

Полис инвестиционного страхования жизни

Клиенты, которых заинтересовали продукты, оформят полис на любой срок, но он должен быть не менее 3 лет. Страховку могут получить физические лица, достигшие 18 лет. Возможен налоговый вычет.

Существует верхний возрастной предел, который нужно учитывать при выборе программы. Страховые компании откажут гражданину, если он старше 75 лет.

Также страховщики предлагают родителям застраховать детей, их жизнь и здоровье, но такие программы не являются инвестиционными.

Застрахованные лица самостоятельно выбирают, как они будут делать взносы. Это могут быть равные платежи, которые вносятся в течение всего срока действия договора, или ежемесячный режим.

Допустимо делать взнос 1 раз в год, но этот вариант предполагает, что вся сумма будет сразу внесена на счет. Это ощутимо для семейного бюджета, поэтому такой режим взносов клиенты выбирают редко.

Кроме стандартных рисков в полис (по желанию клиента) компания может внести дополнительные. Например, это может быть риск смерти, наступившей по причине ДТП, или гибель из-за несчастного случая.

По таким событиям страховая сумма оговаривается отдельно. Выплаты по ним часто превышают те, которые предусмотрены по основным рискам.

Что важно знать про ИСЖ?

ИСЖ не является вкладом. Вследствие этого у ИСЖ нет страхования вкладов. После отзыва лицензии у страховой компании возможны два варианта развития событий:

- компания расторгает договор и возвращает полученные вклады;

- компания передает ваш контракт иной страховой фирме, которая станет им заниматься.

Если страховая фирма не совершила ни одного, ни другого, то вы сможете вернуть страховые вклады только общим способом взыскания долгов с банкрота.

Важно выбрать надежную страховую фирму. Доход от ИСЖ не гарантируется

Прибыль может быть как значительной – 20, 50 и 100 % в год, так и низкой – 1 % и 0 %

Доход от ИСЖ не гарантируется. Прибыль может быть как значительной – 20, 50 и 100 % в год, так и низкой – 1 % и 0 %.

Страховая защита ИСЖ была уменьшена. Чтобы сделать больше финансируемую часть инвестиционного взноса, фирма снижает долю риска. С одной стороны, это позволяет получать большую прибыль. С другой стороны, страховая защита для этих программ минимальна.

ВАЖНО! Следует тщательно прочитывать договор

Инвестиционные инструменты

Чаще всего компания вносит активы в акции, облигации, фьючерсы и опционы.

Акция — это ценная бумага акционерного общества (компания — эмитент). Те, кто купил акции, в процентном соотношении становятся совладельцами. Это позволяет получать доходы с деятельности компании, часть ее имущества, если она закрывается. Минус в том, что точный доход и его сроки неизвестны.

Облигации — это тоже вид ценных бумаг. Когда компании-эмитенту нужны средства, она выпускает долговые расписки (облигации). Покупая облигацию, люди одалживают свои средства компании в обмен на будущий доход, сроки выплаты и сумма которого прописаны заранее. Главный риск в том, что компания может обанкротиться.

Фьючерсы и опционы — это производные инструменты финансовых вложений. Иначе их называют деривативы. При покупке дериватива приобретается возможность купить активы (валюта, нефть, металлы) по фиксированной цене. Деривативы работают как страховка от изменения цены актива.

Накопительные программы страхования жизни в РСХБ

Банк разработал 5 продуктов, помогающих формировать собственный капитал.

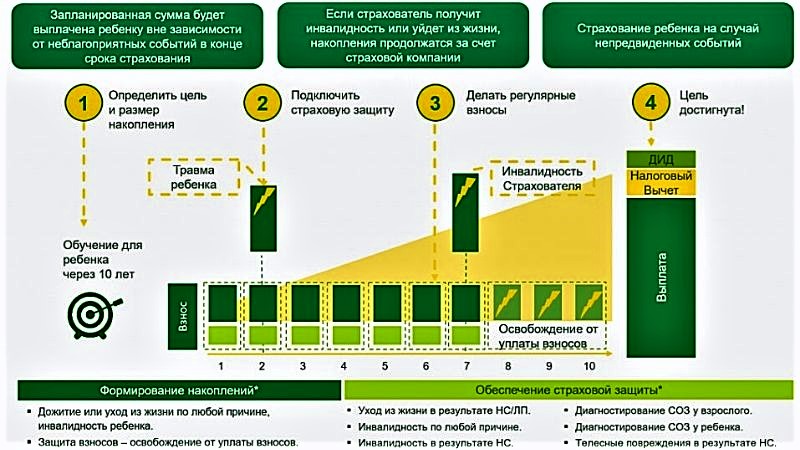

«Будущее ребенка»

В зависимости от ситуации предусмотрены различные выплаты.

В зависимости от ситуации предусмотрены различные выплаты.

Продукт имеет такие параметры:

- период действия — от 5 до 30 лет;

- возраст клиента на момент заключения договора — 18-75 лет;

- размер годового страхового взноса — от 30 тыс. руб.;

- возраст ребенка на момент заключения и закрытия договора — 0-24 года.

Чтобы воспользоваться всеми преимуществами программы, нужно:

- поставить цель и выбрать размер инвестиций;

- подключить защиту;

- регулярно делать взносы;

- забрать накопления после завершения срока действия договора.

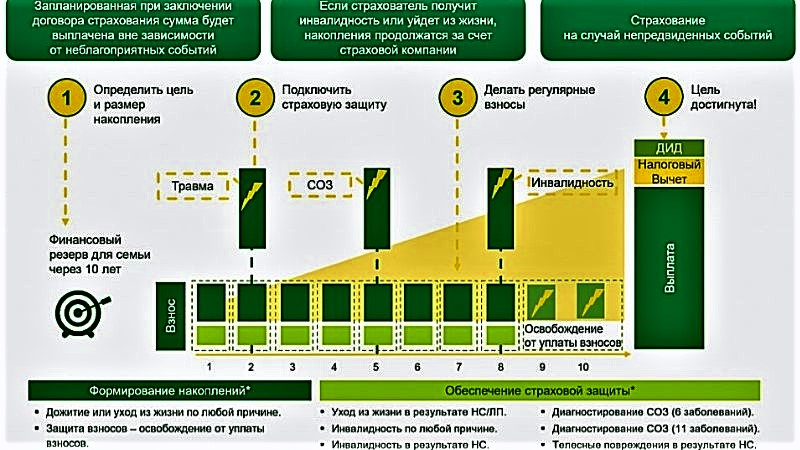

«Ваше будущее»

Взносы необходимо вносить регулярно.

Взносы необходимо вносить регулярно.

Каждый человек имеет планы, для исполнения которых требуются большие суммы

Программа «Ваше будущее» помогает достичь поставленных целей: совершить крупные покупки, сформировать финансовую подушку, подготовиться к свадьбе или другому важному событию

Продукту свойственны такие параметры:

- период действия договора — 6-30 лет;

- размер годового взноса — от 30 тыс. руб.;

- возраст клиента на дату покупки полиса — 18-75 лет.

«Безусловный доход»

По программе предусмотрена определённая к зачислению сумма.

По программе предусмотрена определённая к зачислению сумма.

Программа с разовым взносом и фиксированным доходом, размер которого превышает ставку по банковским вкладам, сочетает преимущества накопительных счетов и страхования жизни. Для оформления договора нужно внести не менее 500 тыс. руб. Участвовать в программе могут граждане от 18 до 80 лет. Страховая защита может достигать 600% от суммы взноса.

«Золотой запас»

Создание собственного капитала поможет сохранить качество жизни при уменьшении дохода, например, после выхода на пенсию или потери работы. Срок действия программы может составлять 7, 10 или 15 лет. Согласно условиям, ежегодно нужно вносить не менее 60 тыс. руб. Сроки выплат равны 10, 15 или 20 годам. Участвовать в программе могут физические лица 18-75 лет.

Тип выплат можно выбрать самостоятельно.

Тип выплат можно выбрать самостоятельно.

С продуктом «Золотой запас» работают так:

- задают период накопления денег и получения выплат;

- выбирают частоту внесения средств (разово, каждые 6 или 12 месяцев);

- подключают систему страхования от непредвиденных ситуаций;

- получают выплаты после завершения периода накопления.

«Мечты под защитой»

РСХБ помогает достичь целей и обеспечивает материальное благополучие в любых жизненных ситуациях. Для этого достаточно регулярно выплачивать взносы.

Подключить продукт возможно до определенного возраста.

Подключить продукт возможно до определенного возраста.

Предложение «Мечты под защитой» помогает накопить деньги на:

- квартиру или машину;

- образование детей;

- открытие бизнеса;

- свадьбу.

Общие условия договора

Разберем несколько важных терминов, чтобы лучше понимать условия страхования.

Выкупная сумма – денежная сумма, которую получит страхователь, если досрочно расторгнет договор. Определяется в процентах от уплаченных страховых взносов и приближается к 100 % только в конце срока действия соглашения.

Частичное изъятие – выплата страхователю части выкупной суммы без расторжения договора. Определяется в процентах от уплаченных страховых взносов.

Накопительный период – срок, на который заключается договор и в течение которого страхователь уплачивает страховые взносы. Зависит от условий конкретного страховщика.

Выгодоприобретатель – лицо, которое получит страховые выплаты в случае смерти застрахованного лица. По договору мужа я являюсь выгодоприобретателем.

Страховой случай – событие, которое произошло в период действия страхования по соответствующему риску.

Франшиза предусматривает, что в течение определенного отрезка времени возможные убытки от наступления страхового случая не возмещаются. Например, в нашем случае это смерть мужа в течение первого года действия договора.

Есть 4 основных страховых риска, по которым предусмотрены выплаты:

- Дожитие застрахованного – дожитие до даты окончания накопительного периода. В нашем случае он составляет 20 лет.

- Смерть застрахованного – смерть от любой причины в период действия страхования. Есть большой список событий, когда смерть не признают страховым случаем и не выплатят деньги.

- Дожитие застрахованного пожизненно – дожитие до 100 лет в случае продления договора на новый срок.

- Смерть застрахованного пожизненно – смерть от любой причины в течение периода пожизненного страхования.

Основные условия страхования включают следующие моменты:

- Срок страхования (накопительный период) начинается от 5 лет. В случае с моим мужем был выбор между 10, 20 или 30 годами.

- Срок и сумма уплаты страхового взноса. Например, до 25 ноября каждого года необходимо внести 120 000 руб. на счет страховщика.

- Условия частичного изъятия денег в пределах допустимых значений. Чем больше прошло времени с момента начала действия договора, тем выше будет процент изъятия.

- Условия досрочного расторжения договора и выплаты выкупной суммы. Чем больше прошло времени, тем меньше штраф за досрочное расторжение.

- Участие в инвестиционном доходе. В нашем случае процент участия в инвестиционном доходе равен 100 %, но в разных страховых компаниях могут встретиться и другие цифры.

- Расходы и удержания. Это могут быть ежегодные удержания от суммы страховых взносов, расходы по инвестированию.

Как устроен полис ИСЖ?

Поскольку инвестиционное страхование жизни является финансово-страховым продуктом, то имеет смысл рассмотреть по отдельности его финансовую и страховую составляющие.

Финансовая составляющая полиса

Взнос клиента делится компанией на две неравные части: гарантийный фонд (ГФ) и инвестиционный фонд (ИФ).

Гарантийный фонд составляет бОльшую часть и используется страховщиком для вложения в инструменты фиксированной доходности (например, вклады, облигации федерального займа). Именно за счёт ГФ компания может гарантировать клиенту 100%-ный возврат вложенных средств при любой ситуации на рынке. ГФ ещё называют страховым резервом.

Инвестиционный фонд используется для вложения средств в высокодоходные, но и высокорисковые инструменты (акции или облигации российских и зарубежных компаний, фьючерсы, опционы). В случае роста рынка он может дать хороший доход, исчисляемый десятками процентов годовых! Как любят указывать страховщики на своих официальных сайтах: доходность программы не ограничивается, что заставляет некоторых клиентов сглотнуть слюну, прикидывая какие барыши они могли бы получить.

Дело в том, что компании предлагают на выбор клиенту (далее цитата ООО СК “Сбербанк страхование жизни» в описании продукта «СмартПолис») – «проверенные стратегии инвестирования рискового фонда, которые имеют тенденции к росту в долгосрочной перспективе» (о стратегиях мы поговорим подробнее чуть ниже). И по каждой стратегии иногда указывается доходность, полученная за некоторый период в прошлом

Обычно это приятная для глаза цифра, но обратите внимание на тот факт, что доход, полученный в прошлом, не гарантирует его получения в будущем – рынок бывает непредсказуем и за ростом может последовать крутое и продолжительное падение

Соотношение ГФ и ИФ зависит от срока действия договора. Чем он длиннее, тем большая часть участвует в инвестициях, а значит есть вероятность получения более высокого дохода.

В любом случае вы (или ваши родственники) получите назад сумму, равную как минимум вашему взносу, или сумму, увеличенную на доход от инвестиций.

Страховая составляющая полиса

В основе ИСЖ лежат классические риски страхования жизни – дожитие застрахованного до окончания срока действия договора и смерть по любой причине. Это базовое или смешанное страхование («голое» – на проф. сленге страховщиков).

Если застрахованный благополучно доживает до конца обозначенного в договоре срока, он получает 100% вложенных средств плюс доход от инвестиций – так работает риск «дожитие». То же происходит, если он уходит из жизни до того, как договор закончится, только деньги получает назначенный им выгодоприобретатель (или несколько выгодоприобретателей) – это уже риск «смерть застрахованного по любой причине».

Страховая составляющая осуществляет финансовую защиту семьи (родственников) застрахованного от его внезапного ухода из жизни. Она же при подключении дополнительных опций обеспечивает защиту застрахованного от временной нетрудоспособности.

Посмотрите небольшое видео с рекламой продукта «СмартПолис» с официального сайта СК “Сбербанк страхование жизни», где в нескольких словах объясняется суть программы ИСЖ.

Пример расчета программы инвестиционного страхования жизни

Ниже вы можете ознакомиться с примером расчёта ИСЖ (страховой продукт Капитал от компании ООО «ППФ Страхование жизни»), взятым из открытого источника (https://avdenin.ru/invest/investicionnoe-strakhovanie-zhizni.html).

GDE Ошибка: Ошибка при загрузке файла — При необходимости выключите проверку ошибок (403:Forbidden)

Клиент в рамках этого расчета застраховался по основной программе (смешанное страхование) и по дополнительной, где учтены дополнительные риски (см. ниже). Гарантированные выплаты указаны на первой странице, а ожидаемые (при удачном стечении обстоятельств и полученном доходе в результате инвестиций с ожидаемой доходностью 13,7%) – вы можете увидеть на второй странице. Там же гарантийный и ожидаемый размер выкупной суммы.

Этот пример нам очень поможет при последующем разборе темы.

«Сбербанк Жизнь» — Стоит ли вкладывать в ИСЖ и НСЖ вместо депозита?

И депозиты, и ИСЖ/НСЖ обладают своими положительными и отрицательными сторонами. Однако, если взвесить все за и против, то можно сделать ряд выводов:

- При оформлении ИСЖ/НСЖ дополнительно страхуется жизнь и здоровье клиента. Если с ним что-то случиться, его родственники (или он сам) смогут получить не только внесенную сумму и инвестиционный доход, но также и дополнительную денежную компенсацию. В случае с депозитами подобного нет.

- Все программы, перечисленные выше, предусматривают возможность пополнения счета за счет страховой компании, если клиент потеряет возможность делать это самостоятельно. Банки подобного не предлагают.

- Инвестиционный доход от программ страхования может быть выше, нежели процентная ставка по депозитам. Однако в данном случае все зависит от конкретной ситуации, поскольку ДИДа может не быть вовсе.

- В комплексе с основной программой страхования часто предоставляются дополнительные услуги, как-то: бесплатные консультации врача, оплата дорогостоящего лечения, консультант по образовательным программам. Клиенты банков лишены подобного.

Соответственно, программы накопительного и инвестиционного страхования жизни выглядят привлекательней, нежели обычные банковские депозиты. Однако эти продукты рассчитаны на получение прибыли в будущем. Если же нужно вложить средства на 2-3 года, больше подойдут депозитные предложения банков.

Таким образом, «Сбербанк страхование жизни» предоставляет свои клиентам возможность оформить страховку по одной из нескольких инвестиционных и накопительных программ. Конкретный выбор зависит от пользователя и его потребностей. В любом случае продукты страховой компании позволяют защитить не только семейный бюджет, но и собственную жизнь.

Важные нюансы ИСЖ

Если вы раздумываете о выгодном вложении свободных средств и обращаетесь с этим вопросом к работникам банка, нужно выяснить, что именно они могут вам предложить. Нередко сотрудники представляют инвестиционное страхование жизни в качестве полной альтернативы банковскому депозиту, однако с более ощутимой прибылью. Если вы видите различия между двумя предложениями и готовы выбрать ИСЖ, стоит не только изучить размер потенциального дохода, но и выбрать стратегию, а также узнать о возможности ее корректировки в течение действия договора.

Не все инвестиционные стратегии, предлагаемые сотрудниками страховых компаний, прозрачны. Проблема в том, что клиент не всегда может отслеживать эффективность фонда, в который вложены его деньги. В итоге страхователю остается лишь доверять цифрам и фактам, которые регулярно предоставляет ему страховая компания.

Страховщик не раскрывает клиенту свою стратегию по причине того, что ею могут воспользоваться другие компании. Поэтому страхователю остается лишь воспользоваться одним из двух вариантов: либо найти программу инвестирования со стратегией, привязанной к цене конкретной продукции (драгоценного металла, нефти определенной марки и т.п.), либо примкнуть к фонду, результаты деятельности которого имеются в открытом доступе.

Человек, желающий приумножить свои финансы, также может просто довериться страховой компании и ее инвестиционной стратегии. В таком случае ему стоит помнить обо всех рисках, которые влечет за собой любое вложение средств.

Выбирая стратегию инвестирования, стоит обязательно помнить о коэффициенте участия. Он определяет, на какой процент в росте инвестиционной стратегии может рассчитывать клиент. У отечественных компаний коэффициенты разительно отличаются. Если этот показатель равняется 100%, то доходность страхователя находится на том же уровне, что и доходность, показанная фондом.

Страховые продукты компаний различаются еще и тем, что процент доходности, помноженный на коэффициент участия, иногда применяется ко всей сумме взноса, во всех остальных случаях – только к той части, которая была направлена на инвестирование. Это стоит учитывать на этапе заключения сделки.

Некоторые страховщики разрешают своим клиентам самостоятельно менять инвестиционную стратегию или же фиксировать приумноженные средства. Чаще всего такая возможность предоставляется страхователям не чаще раза в год. Меняя стратегию, клиент страховой компании переходит в новый фонд. Это выгодно, когда старый не приносит желаемого дохода, а у нового наблюдаются хорошие результаты.

Если страхователь переходит из одного фонда в другой, то коэффициент его участия применяется к дате смены. Случается так, что доход клиента высок, однако вместе с этим имеется большой риск его снижения. В таком случае страхователь может зафиксировать свою прибыль.

Желательно выбирать услугу инвестиционного страхования жизни от страховщика, предоставляющего функцию создания личного кабинета на своем сайте. Благодаря этой опции вы сможете брать под контроль развитие фонда и оперативно отвечать на все изменения в его деятельности. Вы также сможете менять условия договора онлайн, не посещая отделение страховой компании. Все эти полезные опции стали доступны после внесения в закон корректировок о подписании электронного договора об ИСЖ в 2016 году.

А СТОИТ ЛИ?

Приобретая полис ИСЖ и выбирая стратегию инвестирования, самое важное, что надо помнить, — ИСЖ не альтернатива депозиту, а сложный самостоятельный финансовый инструмент, имеющий как свои преимущества, так и риски. Ключевые: гарантий государства ни по инвестированным средствам, ни по доходам от них нет

Даже если страховку вам продает банк

Ключевые: гарантий государства ни по инвестированным средствам, ни по доходам от них нет. Даже если страховку вам продает банк.

А доходность может быть, а может и не быть высокой или и вовсе может обернуться убытками.

Поэтому крайне важно серьезно подойти к выбору страховой компании. Среди критериев: репутация, опыт работы на рынке, рейтинг (наиболее высокими рейтингами считаются те, которые состоят из букв «А» — А, АА, ААА), напоминают эксперты

Что еще нужно знать об ИСЖ и НСЖ

-

Налоговый вычет Налоговые вычеты на страхование вошли в обиход налоговиков в 2015 году.Претендовать на данный вид вычета могут граждане РФ, являющиеся плательщиками налога на доходы физических лиц. Налоговый кодекс (ст. 219) регламентирует, по каким видам договоров страхования можно получить вычет. В их числе договор добровольного страхования жизни на срок не менее 5 лет. То есть, полисы накопительного и инвестиционного страхования жизни становятся основой для обращения в налоговую за возвратом 13-процентной части от суммы взноса.Вычет будет рассчитываться от суммы взносов, не превышающей 120 тыс. рублей. При этом в названный лимит входят и другие расходы, получившие название социальных. Исключение составляют дорогостоящее лечение, обучение детей и пожертвования.Обращаясь за вычетом, следует подготовить пакет документов, в котором справка 2-НДФЛ и заполненная декларация дополнены полисом и документами, подтверждающими уплату взносов. Этой возможностью обязательно нужно пользоваться, ведь, учитывая длительность периода договора, сумма вычетов может быть весьма значительной

Пример. Павел оформляет полис накопительного страхования жизни, рассчитанный на 15 лет, в 2018 году. Ежегодный взнос составляет 100 000 рублей. В 2019 году Павел подает документы на налоговый вычет 13% от суммы страхового взноса. 13% × 100 000 = 13 000 – сумма налогового вычета к выплате.

Если размер ежегодного страхового взноса равняется 150 000 рублей в год, то вступает в силу лимитированный законом максимум (120 тысяч рублей) и сумма вычета будет рассчитываться так: 13% × 120 000 = 15 600 рублей налогового вычета.

-

Юридические нюансы Продолжая тему налогов, стоит отметить, что выплата накоплений по окончанию срока действия договора признается страховой и не подлежит налоговому учету. НДФЛ будет удержан только с полученной прибыли и только свыше ставки рефинансирования Центробанка (ключевой ставки).Есть и другие тонкости, которые необходимо учитывать. Взносы по договорам накопительного и инвестиционного страхования жизни не являются совместно нажитым имуществом супругов и не подлежат разделу при разводе, их нельзя арестовать и взыскать через судебные органы.

Пример. Дмитрий и Марина – супруги, владеют квартирой, машиной, загородным участком и банковским вкладом. Также Марина заключила договор инвестиционного страхования жизни, в котором выгодоприобретателем значится Дмитрий.

Случилось так, что супруги разводятся. Предстоит раздел имущества, нажитого в законном браке. Не имеет значения, на кого оформлен автомобиль, а кто по документам является владельцем вклада в банке – имущество делится поровну. При этом полис ИСЖ продолжает принадлежать исключительно Марине, как и все взносы по нему. Более того, в любой момент женщина может потребовать исключить бывшего мужа из выгодоприобретателей и выбрать другого человека, которому перейдут деньги в случае ее смерти.

Что такое ИСЖ и НСЖ

Страхование жизни в РФ постепенно превращается в продукт, помогающий осуществлять финансовое планирование и производить инвестирование средств. Хотя у большинства россиян все еще бытует мнение, что страхуют свою жизнь либо обладатели опасных профессий, либо только очень ответственные граждане, думающие о том, как облегчить жизнь близких при «наступлении страхового случая».

На самом деле, кроме роли «подушки безопасности», страхование жизни может стать средством достижения разных целей, например, обеспечить дополнительный доход. Разумеется, речь в данном случае идет об особых видах страхования, потому что привычное большинству рисковое страхование принесет доход, только если с застрахованным что-то случится. Но лучше все-таки оставаться живым и здоровым, а уплаченный страховой взнос пусть станет доходом страховщика.

Два других вида страхования жизни работают иначе. И самое главное отличие в том, что сумма страхового взноса не «теряется», а возвращается страхователю (по истечении срока действия договора) либо указанному выгодоприобретателю (при наступлении страхового случая). Иногда на сумму взноса могут быть начислены проценты по итогам инвестиций. Существенно отличаются и сроки: рисковое обычно оформляется на год, накопительное – от 5 до 35 лет, инвестиционное – от 3 до 7 лет. С рисковым все понятно, а вот каким образом работают два других полиса — разберем более детально.

НСЖ – накопительное страхование жизни Итак, человек ставит перед собой цель: через 10 лет необходимо иметь определенную сумму, которая понадобится для оплаты обучения ребенка в вузе. 10 лет – долгий срок, нельзя предугадать, как сложится жизнь, будет ли возможность взять кредит, будет ли стабильная зарплата и т.д. В данный момент есть возможность делать накопления, но хочется их обезопасить, гарантировать наличие нужной суммы к определенному моменту. И клиент обращается в страховую компанию с целью оформления полиса накопительного страхования жизни.Далее регулярно он делает взносы, размер которых зафиксирован в договоре, и через десять лет получает сумму, которую удалось скопить.Резонный вопрос: зачем? Если не подходит дедовский метод накоплений дома, можно открыть банковский вклад – это привычно и понятно. Разумеется, выбор способа накоплений остается за гражданином, но следует учитывать одно кардинальное отличие: НСЖ гарантирует, что требуемая (указанная в договоре) сумма окажется в семье! Если владелец полиса уходит из жизни, деньги выплачиваются немедленно и являются в таком случае выплатой по страховке

Данная сумма (и это крайне важно) не включается в состав наследства, а передается непосредственно выгодоприобретателю. То есть не нужно ждать полгода, оформлять массу документов и уплачивать пошлину нотариусу.Вклад работает иначе: после смерти владельца его наследники не могут рассчитывать на получение запланированной суммы

Возврату подлежат только накопленные к этому моменту средства и не сразу, значит, планы, на реализацию которых требовались деньги, останавливаются или вовсе отменяются.

ИСЖ – инвестиционное страхование жизни У человека есть определенная сумма денег, с которой он может безболезненно для себя на некоторое время расстаться, чтобы через несколько лет истребовать ее и, возможно, получить дополнительные выплаты, зависящие от успеха/неудачи инвестиций. Прибыль может присутствовать, ее может не быть, но сумма взноса выплачивается всегда.ИСЖ предполагает заключение договора на срок от 3 до 7 лет, чаще всего – 5 лет, и единовременное внесение страхового взноса, который становится инвестиционным капиталом. Компания инвестирует деньги клиента согласно своим стратегиям, которые могут оказаться удачными и принести дополнительный доход, или убыточными, в таком случае выплат сверх взноса не последует.И вновь вопрос: зачем? Если есть деньги, разве нельзя инвестировать их самостоятельно, без посредников? Можно, при условии верно выбранной тактики и сопутствующей удачи размер дополнительного дохода в разы превзойдет стартовый капитал. Но если инвестиции будут неудачными, ни о каком возмещении потраченных средств речи не идет. Выбор вида вложения и ответственность за его итог целиком ложатся на плечи гражданина. Полис инвестиционного страхования жизни является гарантией возврата взноса при любом итоге инвестирования, поскольку компания старается оптимально распределять средства по инвестиционным каналам.Получение страховых выплат обеспечивается в соответствии с законом «Об организации страхового дела», но вносимые средства не страхуются Агентством по страхованию вкладов, поэтому к выбору компании, предлагающей ИСЖ, нужно относиться крайне ответственно.

Договор инвестиционного страхования жизни: заключение и расторжение

Между страховой компанией и клиентом заключается договор, в котором указываются все положения. Документ вступает в силу, когда стороны ставят на нем подписи, а клиент делает первый взнос.

Законодательством предусмотрено, что страховая компания должна предоставить гражданину следующие документы:

- полис;

- памятку, содержащую правила страхования;

- образец договора.

Все документы передают лично клиенту в случае, если подписание бумаг происходит в офисе. В ситуациях, когда человек не может присутствовать, их отправляют по почте.

Пакет документов является подтверждением того, что гражданин принимает участие в программе ИСЖ

Перед тем как подписывать договор, клиент должен обратить внимание на следующие моменты:

- в бумагах указан срок, когда программа ИСЖ перестанет действовать;

- содержится информация, какой процент взносов будет направлен на инвестиции;

- перечислены все страховые риски.

Необходимо посмотреть, чтобы в договоре были указаны контактные данные, адрес компании и полные реквизиты, по которым можно отправить платежи. Пакет документов без подписей и печати недействителен.

После получения на руки полис хранят. Если что-то происходит, все бумаги передаются страховщику, а тот уже делает выплаты.

Клиенты должны учитывать, что взносы, совершающиеся в рамках программы, не попадают под действие программы страхования, которую инициировало государство для защиты интересов вкладчиков.

Владельцам полисов ИСЖ нужно учесть, что доходность по ним может быть намного ниже той, которую обещает страховая компания.

Отличается и процедура расторжения договора. В отличие от депозитов, которые лежат в банках, в случае ИСЖ она приведет к денежным потерям. До 80 % накопленных средств может сгореть, если их запросить досрочно или прекратить сотрудничество со страховщиком.

Инвестиционный полис больше подходит клиентам, у которых не возникает потребность в денежных средствах. Если гражданин желает просто защитить свои накопления от инфляции, лучше выбрать другой способ вложений.