Регистрация ип

Содержание:

- Как понять, что время регистрировать ИП

- Регистрация ИП по городам

- Чем отличается юридическое лицо от физического

- Регистрация индивидуального предпринимателя: пошаговая инструкция

- Кассовый аппарат для ИП

- Выбор системы налогообложения для ИП

- Заполнить коварный бланк заявления

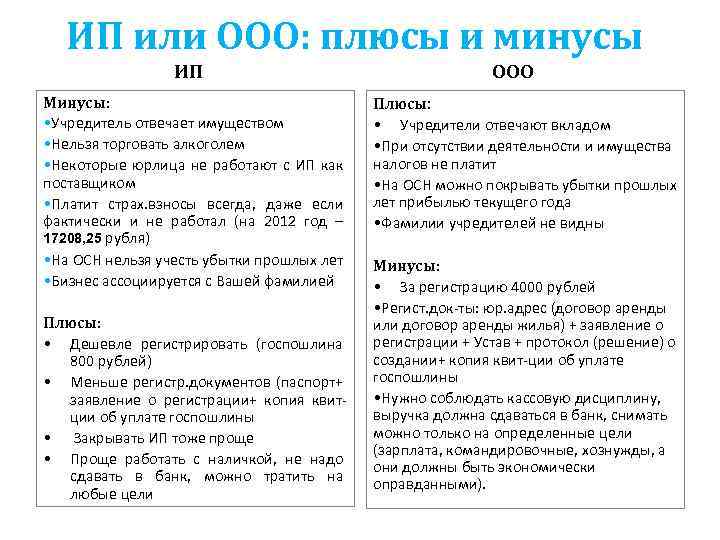

- Сравнительная таблица — плюсы и минусы ООО

- Регистрация ИП через банк пошагово

- Главные отличия ИП от организации

- Как подать документы на открытие ИП с помощью портала Госуслуг

- Имущественная ответственность по обязательствам ИП и ООО

Как понять, что время регистрировать ИП

Не вся деятельность, которая приносит прибыль, автоматически считается предпринимательской. Например, если вы сдаёте квартиру и каждый месяц получаете с этого доход, регистрироваться как ИП необязательно. Можно сдавать декларацию и платить НДФЛ 13% как физическое лицо.

В законодательстве не указано, сколько сделок нужно совершить, чтобы это считалось бизнесом. Но в Гражданском кодексе и разъяснениях ФНС названы признаки предпринимательской деятельности. Именно на них необходимо ориентироваться, когда принимаете решение, стоит ли регистрировать ИП.

Самостоятельность

Это значит, вы работаете на себя и вам нужно постоянно что-то делать, чтобы получать прибыль. У вас нет зарплаты, которая гарантированно приходит дважды в месяц, но нет и начальника, перед которым нужно отчитываться, офиса и 8-часового рабочего дня с перерывом на обед. Вы сами решаете, с кем работать, какие заказы брать и в какие дни устроить выходной. При этом необязательно выполнять работу самому: можно нанять специалистов, но также по своей воле и инициативе. За статусом ИП может скрываться целая компания с автомобилями, компьютерами и станками. Так работают даже крупные агентства, магазины и рестораны — иногда в чеках можно заметить ИП такой-то.

Риск и ответственность

Партнёр может заплатить не вовремя, клиент — уйти в любой момент. Если в бизнесе что-то идёт не так, то это проблема предпринимателя. Ему не на кого перекладывать ответственность. Он берёт на себя все риски, а за ошибки отвечает имуществом.

Доход от бизнеса

Статус предпринимателя нужен только тем, кто планирует зарабатывать на своей деятельности. Важна цель — получить прибыль, даже если дохода первое время нет. Если пару часов в выходные вы бесплатно учите детей играть в теннис — без цели заработать на этом, то это не считается предпринимательством. И другое дело, если вы создали спортивную школу, составили прайс-лист и берёте деньги за обучение. Даже если заработанного хватает только на аренду зала для тренировок, это уже не хобби, а организация бизнеса.

Регулярность

У вас есть поток клиентов, пусть даже минимальный, а не заказы от случая к случаю. Например, вы готовите торты и рассказываете об этом в Instagram. Так приходят клиенты, и новые заказы случаются стабильно раз в месяц. В таком случае есть смысл легализовать мини-кондитерскую и обслуживать клиентов официально.

Учёт

Вы записываете в таблицу расходы и планируете, что и в каком количестве нужно закупить, чтобы приготовить торты в срок. А клиентов стало так много, что приходится вести таблицу с их именами, номерами телефонов, описанием заказа, адреса доставки. Вы рассчитываете стоимость товара заранее, чтобы заработать необходимую сумму и покрыть расходы.

Партнёрство

Вы уже предприниматель, хоть и не зарегистрированный, если изучаете рынок и ищете постоянных контрагентов. Например, ингредиенты для тортов покупаете не в ближайшем магазине, а регулярно заказываете у проверенного фермера-поставщика, заполняете накладные, договариваетесь об отсроченных платежах.

Необязательно подходить по всем критериям, но если набралось несколько — считайте, пора регистрировать бизнес.

Регистрация ИП по городам

Вы можете выбрать город, в котором собираетесь открывать ИП. Там мы собрали все реквизиты и контакты тех органов, которые занимаются регистрацией бизнеса.

- Астрахань

- Балашиха

- Барнаул

- Чебоксары

- Челябинск

- Екатеринбург

- Хабаровск

- Химки

- Иркутск

- Ижевск

- Йошкар-Ола

- Калининград

- Казань

- Кемерово

- Киров

- Краснодар

- Красноярск

- Курск

- Липецк

- Махачкала

- Набережные челны

- Нижний Новгород

- Новокузнецк

- Новороссийск

- Омск

- Оренбург

- Пенза

- Пермь

- Подольск

- Ростов-на-Дону

- Рязань

- Самара

- Саратов

- Севастополь

- Сочи

- Ставрополь

- Таганрог

- Тольятти

- Томск

- Тула

- Тверь

- Тюмень

- Уфа

- Улан-Удэ

- Ульяновск

- Владикавказ

- Владивосток

- Волгоград

- Воронеж

- Якутск

- Ярославль

Чем отличается юридическое лицо от физического

Перед тем, как решить, что такое ИП, узнаем, кто является физическим и юридическим лицом. Интересно, что Гражданский кодекс РФ дает чёткое понятие юридического лица – это организация, которая имеет обособленное имущество, гражданские права и обязанности, выступает в суде от своего имени.

А про физическое лицо в ГК РФ есть целая глава, которая описывает его признаки и характеристики, но самого толкования так и не даёт. Причём вместо понятия физического лица в тексте Главы 3 Гражданского кодекса чаще всего употребляется слово «гражданин».

Отсюда можно сделать вывод, что физическое лицо – это человек, который имеет свои права и обязанности, обладает определённой право- и дееспособностью. Но нас в данном случае интересует, может ли гражданин заниматься бизнесом, не создавая юридическое лицо?

Ответ есть в статье 23 ГК РФ: «Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя».

Таким образом, говорить о том, что такое ИП, неправильно. Индивидуальный предприниматель – это не организация, а человек, который получил право заниматься самостоятельным бизнесом. О том, чем отличается ИП от ООО, и какие есть плюсы и минусы у этих организационно-правовых форм мы рассказали здесь.

Регистрация индивидуального предпринимателя: пошаговая инструкция

Определитесь, пройдете ли вы процедуру регистрации индивидуального предпринимателя самостоятельно или прибегнете к услугам профессиональных регистраторов. Во втором случае вы сэкономите время, но понесете дополнительные траты и лишь поверхностно ознакомитесь с процедурой регистрации. Первый же вариант позволит сэкономить деньги и получить ценный опыт взаимодействия со своей налоговой. Если воспользоваться возможностями нашего сервиса, то и вопрос времени будет снят — вы получите свидетельство о регистрации индивидуального предпринимателя в кратчайшие сроки.

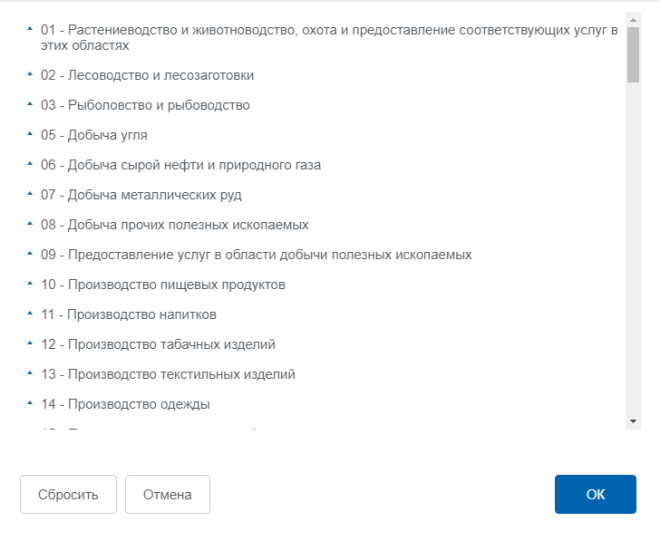

Выберите из ОКВЭД коды для вашего бизнеса. Коды унифицируют представление видов предпринимательской деятельности, их заносят в государственные реестры ИП

Будущий ИП вправе выбрать неограниченное число кодов, однако в этом нет смысла: при необходимости новый код можно добавить потом, а для регистрации ИП важно знать коды, описывающие ваш бизнес, и решить, который из них будет выполнять роль основного (выбирайте вид деятельности, который считаете главным источником вашего будущего дохода). Сориентироваться в главах Классификатора вам поможет информация на нашем сайте.

Заполните форму заявления на регистрацию индивидуального предпринимателя

К отказу в регистрации ИП часто приводят именно ошибки в заявлении, поэтому оформлять вручную его не стоит — сделайте это на компьютере или в нашем сервисе. Подписывать заявление нужно в присутствии сотрудника регистрирующего органа или — в случае подачи документов через доверенное лицо — в присутствии нотариуса.

Выберите систему налогообложения. Важно сделать выбор на данном этапе, если в ваши планы не входит оставаться на общей системе налогообложения, которая применяется по умолчанию. Налоги на ОСНО ощутимо скажутся на благосостоянии начинающего предпринимателя, поэтому, если направление вашей деятельности позволяет, лучше перейти на один из льготных режимов, подготовив соответствующее заявление.

Сделайте ксерокопию паспорта (нотариальный перевод — для иностранцев) и подготовьте документы к подаче. Скреплять документы не нужно, а подпись в заявлении необходимо поставить лишь в том случае, если подавать документы будет доверенное лицо, — подпись заверит нотариус. При этом по поводу получения документов в заявлении должно быть указано “выдать заявителю или лицу, действующему на основании доверенности”.

Подайте документы в вашу инспекцию. Сотрудник, принимающий документы, попросит поставить подпись в заявлении, если заявитель подает документы лично (о необходимости подписи важно помнить и самому заявителю, иначе он рискует получить отказ в регистрации). Факт получения документов подтверждает расписка.

В назначенный день явитесь за ответом. В случае положительного решения ИП получает свидетельство о государственной регистрации, свидетельство о постановке на налоговый учет и лист записи из единого реестра, который содержит сведения о государственной регистрации индивидуальных предпринимателей (ЕГРИП). Справиться о себе в ЕГРИП можно с помощью формы на нашем сайте. Это общедоступные данные, благодаря которым вы сможете в дальнейшем проверять и потенциальных контрагентов. Сведения о регистрации индивидуального предпринимателя (из ЕГРИП) или юридического лица (из ЕГРЮЛ) могут оказаться весьма полезными.

Если в регистрации ИП было отказано, и несостоявшийся предприниматель не усматривает в этом своей вины, он имеет право обратиться в вышестоящие инстанции, чтобы обжаловать решение. В случаях, когда суд или налоговая встают на сторону заявителя, его зарегистрируют без повторной оплаты государственной пошлины и выдадут заветное свидетельство о государственной регистрации индивидуального предпринимателя.

Кассовый аппарат для ИП

Вопрос о том, нужна ли касса для ИП, возникает, потому что совсем недавно от применения ККТ были освобождены многие представители малого бизнеса. Например, касса не применялась на режимах ЕНВД, ПСН и при оказании услуг населению на всех системах налогообложения.

Но с середины 2017 года законодательство о применении кассовых аппаратов серьёзно ужесточилось. Сейчас отсрочка по ККТ действует только для ИП без работников при оказании услуг. Однако речь идёт именно об отсрочке до 1 июля 2021 года, а не об отмене касс, поэтому рано или поздно этот вопрос всё равно придётся решать. И только индивидуальные предприниматели на ПСН по некоторым видам деятельности могут работать без выдачи кассового чека.

Что касается торговли, то кассовый аппарат для ИП обязателен, в том числе, при приёме оплаты через интернет или на расчётный счёт. Причём, в большинстве случаев это должна быть онлайн касса, с подключением к интернету.

Для передачи в ИФНС сведений о продажах в режиме реального времени надо заключить договор с оператором фискальных данных. А кассовый аппарат можно выбирать только из официального перечня ФНС. Всего на приобретение и подключение онлайн-кассы придётся потратить не менее 20 000 рублей, плюс надо оплачивать услуги оператора и подключение к интернету.

Таким образом, в большинстве случаев индивидуальному предпринимателю нужна касса для оформления оплаты от покупателей и клиентов. Исключения, освобождающие ИП от применения кассового аппарата, приводятся в законе «О ККТ» № 54-ФЗ, и их совсем немного. Если же вы работаете только с организациями и другими ИП, а оплата производится через расчётный счёт, без наличных платежей, то кассовый чек выдавать не требуется.

Выбор системы налогообложения для ИП

Какая система налогообложения лучше для ИП? Чтобы ответить на этот вопрос, надо сделать индивидуальный расчет налогов для ИП в каждом конкретном случае. При этом необходимо учесть множество критериев:

- требования каждой системы налогообложения;

- наличие и количество работников;

- региональные особенности (потенциально возможный годовой доход для ПСН; региональная ставка на УСН Доходы минус расходы; разрешенные виды деятельности);

- система налогообложения ваших будущих партнеров, покупателей, клиентов;

- ведение экспортно-импортной деятельности;

- площадь торговой точки или зала обслуживания;

- количество транспортных средств при автоперевозках и др.

Как же выбрать систему налогообложения для ИП, чтобы платить меньше налогов? Для этого надо сделать расчет налоговой нагрузки на каждом выбранном режиме. Покажем расчет налогов для ИП на примере:

Индивидуальный предприниматель в г. Калуга планирует открыть парикмахерскую. Ожидаемый доход в месяц — 600 000 рублей; количество наемных работников – 6 человек; предполагаемые расходы составят 360 000 рублей в месяц, в том числе страховых взносов за работников – 28 000 рублей.

Рассчитаем суммы налогов на разных льготных режимах:

- рубля. Но и эту сумму можно уменьшить на 50% за счет уплаченных страховых взносов, то есть патент обойдется всего в 1 042 рубля.

- УСН Доходы. На этом режиме расходы не учитываются, весь доход облагается по ставке 6%. Получаем 36 000 рублей, сумму налога можно уменьшить на уплаченные взносы, но не более, чем наполовину. Итого, 18 000 рублей.

- УСН Доходы минус расходы. Облагается разница между доходами и расходами: (600 000 – 360 000 = 240 000) * 15% = 36 000 рублей. Уменьшение налога ИП на этом варианте налогообложения не предусмотрено, т.к. страховые взносы уже учтены в расходах.

Итого, для этого предпринимателя самой выгодной окажется система налогообложения ПСН, но так бывает далеко не всегда.

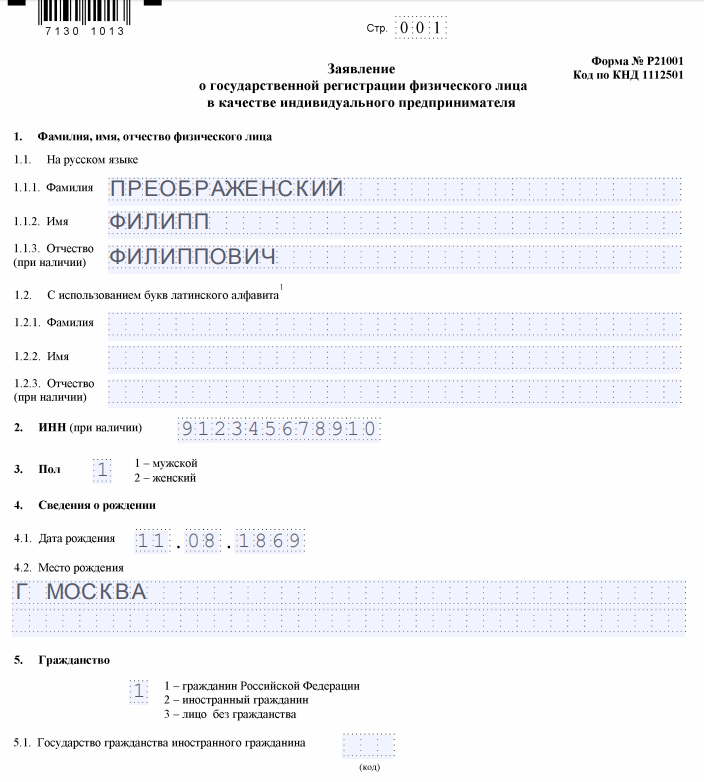

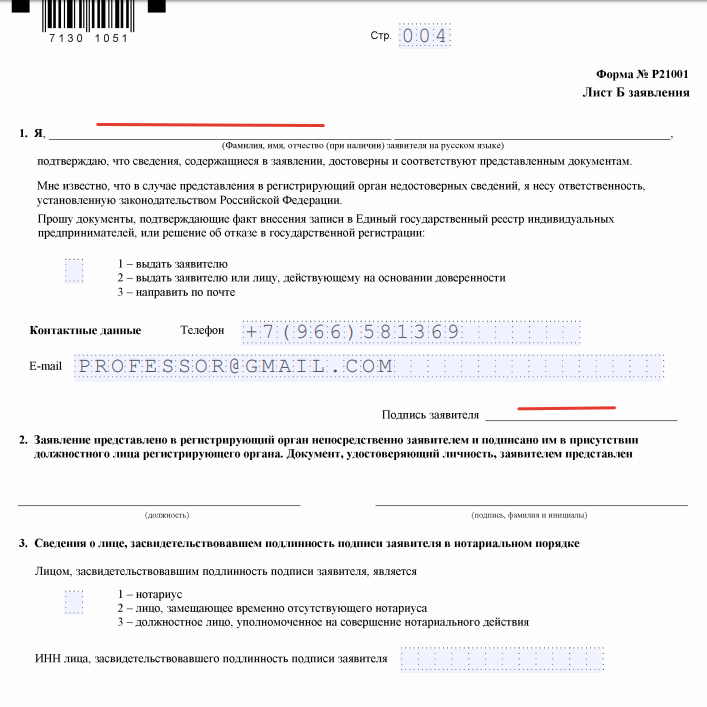

Заполнить коварный бланк заявления

Если квитанция об оплате госпошлины на руках, можно идти в налоговую.

Именно в налоговой из-за вроде бы незначительных помарок начинаются неприятности. Без подсказок сдать документы с первого раза почти невозможно.

Подпоясайтесь этой статьёй и заполните один бланк дома. Даже если с ним развернут, вы сократите время в налоговой: переписывать легче, чем заполнять с нуля.

Скачайте бланки заявлений по форме Р21001. Я распечатывала несколько штук про запас. Третья страница — для иностранных граждан, печатать её не нужно.

Номера́ стоят только вверху первой, второй и третьей страниц заявления. Третья не для нас, поэтому страницы после второй придётся нумеровать самостоятельно.

Заполняйте бланки либо на компьютере, либо чёрной пастой. Буквы — только печатные и заглавные, каждый символ — в отдельной клетке. Это обязательно, иначе в налоговой заставят переписывать до следующей Пасхи.

На первом листе все довольно просто.

«Латинские» поля не заполняйте, они только для иностранцев

«Латинские» поля не заполняйте, они только для иностранцев

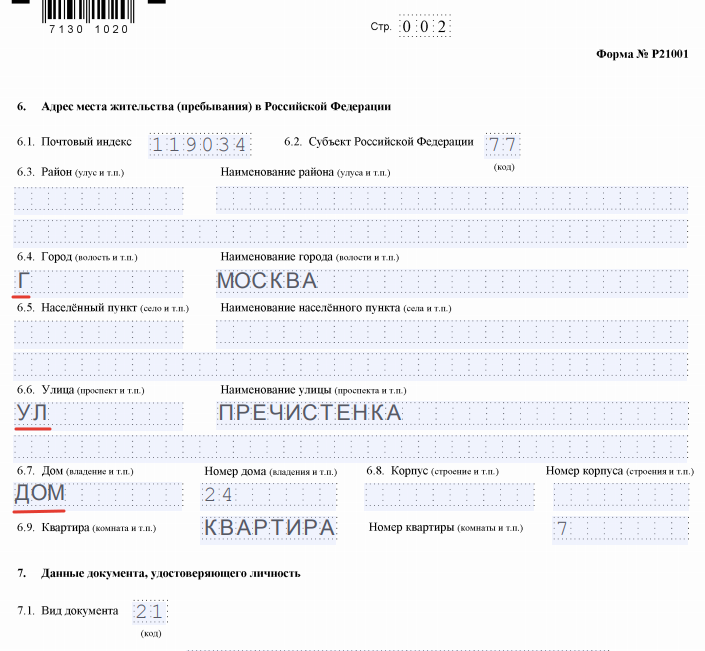

На странице №2 осторожнее с топонимами. Бланк со словами «город», «улица», «посёлок» вместо «г», «ул» и «пгт» завернут. Однако слова «дом» и «квартира» нужно вписывать полностью. Такой бюрократический парадокс.

В поле «Вид документа», поставьте «21», и не спрашивайте, почему, так уж здесь повелось

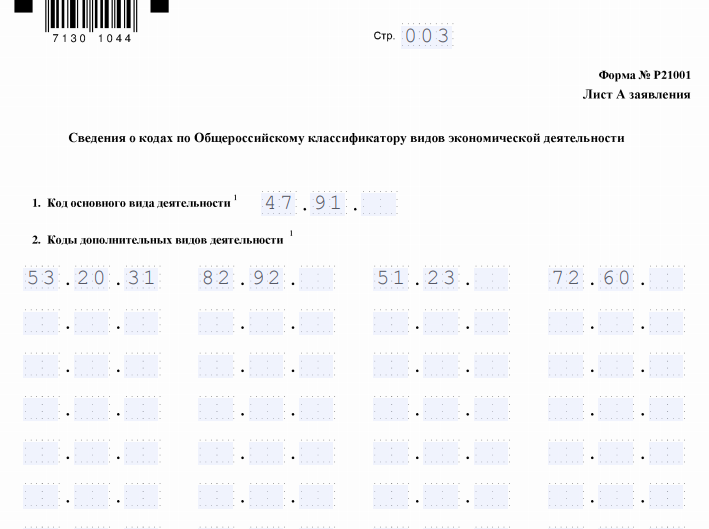

На третьем листе впишите коды экономической деятельности. Я выбирала их дома из справочника ОКВЭД, чтобы не терять время в налоговой.

По коду экономической деятельности государство понимает, чем вы зарабатываете. Например, если продёете кроликов дюжинами, подойдёт код 51.23: «Оптовая торговля живыми животными»

Основной вид деятельности может быть только один. Для торговли в онлайне подходит код 47.91 — «Торговля розничная по почте или по информационно-коммуникационной сети Интернет».

Дополнительные коды — для сопутствующей предпринимательской деятельности. Если вписать, но не работать по ним, никто и слова не скажет. Зато в обратной ситуации влепят штраф. Так что я указала коды всех видов деятельности, которыми теоретически буду заниматься:

- 53.20.31 — «Деятельность по курьерской доставке различными видами транспорта». Пригодится, если откроете собственную доставку;

- 82.92 — «Деятельность по упаковыванию товаров». Выручит, если будете упаковывать товар за деньги;

- 72.60 — «Прочая деятельность, связанная с использованием вычислительной техники и информационных технологий». Просто не будет лишним.

- Если в будущем займётесь ещё чем-то, об этом придётся уведомить налоговую.

Последний лист просто пронумеруйте, как остальные, и впишите контакты.

Имя, фамилию и подпись заранее ставить не советую: налоговики любят, когда эти поля заполняют прямо перед ними, иначе могут и развернуть

Имя, фамилию и подпись заранее ставить не советую: налоговики любят, когда эти поля заполняют прямо перед ними, иначе могут и развернуть

Итак, вы заполнили бланк и приложили к остальным документам.

Я брала с собой ещё два чистых заявления, чтобы можно было исправить ошибки прямо в налоговой.

Вот что лежало в моем прозрачном файлике:

- заполненный бланк по форме Р21001;

- пустые бланки про запас;

- копия паспорта;

- квитанция об оплате госпошлины.

Осталось заполнить ещё один документ.

Сравнительная таблица — плюсы и минусы ООО

|

Плюсы |

Минусы |

|---|---|

|

В соответствии с Гражданским кодексом учредители юридического лица не отвечают по его обязательствам. Это означает, что если не будет доказана вина собственников в доведении ООО до банкротства, то учредитель рискует только своей долей уставного капитала в обществе. |

Открыть ООО сложнее, чем ИП. Больше регистрационных сложностей (надо выбрать юридический адрес, наименование, руководителя), пошлина за рассмотрение документов в пять раз выше, чем для регистрации предпринимателя. |

|

Бизнес или долю в нём можно продать, подарить, передать в наследство. Если устав позволяет, можно выйти из состава участников, получив денежную компенсацию. |

Необходимо внести уставный капитал ООО (минимум 10 000 рублей), который становится активом компании, и учредитель уже не может распоряжаться им, как личным имуществом. |

|

Количество участников общества с ограниченной ответственностью может достигать 50 лиц (физических и юридических), что позволяет привлекать в бизнес партнеров и инвесторов. При этом, при желании, управлять компанией можно единолично. |

Сложность получения прибыли от бизнеса. Единственный легальный способ – это дивиденды. Их распределение возможно не чаще раза в квартал, а при выплате с собственника-физлица удерживается дополнительный налог – 13% НДФЛ. |

|

Если единственный учредитель планирует сам управлять своей компанией, то он вправе не заключать трудовой договор. Это имеет особое значение на старте бизнеса, если нет средств на выплату зарплаты и взносов за руководителя. |

От имени юридического лица выступает его руководитель, а учредители могут действовать только по доверенности от директора. Если кандидатура руководителя окажется неподходящей, он может негативно повлиять на развитие бизнеса. |

|

ООО прекрасно подходит для инвестирования, т.е. вложения капитала без непосредственного оперативного управления. Если нанимать хороших руководителей, можно инвестировать сразу в несколько бизнесов (массовым учредитель признается после участия в более чем 10 организациях). |

Учёт в организации сложнее, чем у индивидуального предпринимателя, поэтому без бухгалтера обойтись трудно. Кроме того, надо вести корпоративные документы, собирать участников на собрания, сообщать в ИФНС о всех значимых изменениях в деятельности компании. |

|

Юридическое лицо может заниматься всеми разрешёнными государством видами деятельности. |

Штрафы для юридических лиц достигают миллиона рублей (например, за размещение рекламы без согласования). Кроме самой организации наказывается и её руководитель. Более высокий риск выездных налоговых проверок, чем для ИП, выше интерес других проверяющих. |

|

В деловом мире статус ООО выше, чем у ИП. Некоторые тендеры с участием коммерческих структур допускают к заявкам только организации. |

Ликвидация ООО, т.е. прекращение его деятельности – это сложный и длительный процесс. О закрытии бизнеса надо заранее уведомить кредиторов, кроме того, необходимо рассчитаться с государством. Если активов общества не хватает для уплаты налогов, задолженность должны погасить собственники за свой счет. |

Хотите узнать ещё больше про плюсы и минусы ООО и ИП для своей конкретной ситуации? Получите бесплатную консультацию профессиональных регистраторов, хорошо знакомых со спецификой вашего региона.

Регистрация ИП через банк пошагово

На сайте ВТБ вся процедура регистрации индивидуального предпринимателя прописана просто и чётко.

Шаг 1. Пройдите регистрацию в сервисе, указав свой электронный адрес.

Шаг 2. Сразу после регистрации на ваш адрес приходит письмо с паролем и логином для доступа к сервису.

Шаг 3. Заполните все необходимые поля, следуя подсказам сервиса.

Шаг 4. Выберите тариф для открытия расчетного счета.

Шаг 5. Выберите способ подачи документов. Если вы хотите лично посетить налоговую инспекцию, то просто распечатывайте документы и отнесите их в ИФНС. Если ваш выбор – онлайн-подача, то оформите бесплатную ЭЦП.

Ждать решения налоговой инспекции недолго – через 3 рабочих дня на электронный адрес, указанный в заявлении, придет ответ ФНС. С этого момента вы становитесь полноправным участником коммерческих правоотношений и можете легально вести свой бизнес.

Главные отличия ИП от организации

Индивидуальный предприниматель – это физ. лицо с некими правами, присущими юридическому. Однако, по сравнению с юридическим лицом, ИП не нужно иметь уставной капитал с расчетным банковским счетом, проходить сложную регистрацию и прекращать деятельность, проходя множество инстанций. К тому же, подготавливать для налоговой службы учредительную и другую специальную бухгалтерскую документацию ему не нужно, поскольку действует упрощенная система налогообложения и отчетности. Также не нужно иметь обязательного штатного бухгалтера, даже если есть сотрудники в команде с ИП.

Регистрация работы организаций более трудная, чем ИП. Понадобится подготовить большой пакет документации в виде:

- устава ООО, протокола общего учредительного собрания или решения учредителя в единственном числе;

- государственной денежной пошлины, справку от финансового учреждения, о том, что был внесен уставной капитал (при имуществе в виде капитала, требуется принести соответствующий акт; если оно дороже 20 тысяч рублей, то необходимо заключение оценщика с заявлением формы Р11001).

При регистрации компания может выбрать любое название, которое еще не было зарегистрировано по текущей деятельности, ИП же называется по своему имени, фамилии и отчеству.

Расходная часть регистрации у ИП низкая – всего 800 рублей. По сравнению с организацией, это на 14-24 тысячи меньше. Чтобы зарегистрировать ООО нужно оплатить госпошлину, внести уставной капитал и уплатить нотариальные услуги.

Существенное отличие в том, что ИП – только одно физическое лицо. Сделать продажу, дар, передачу по наследству и прочие действия с ИП нельзя. Организацию же можно продать, передарить, оставить по наследству. Если участников много, то ООО превращается в АО с производственным кооперативом. То есть момент роста предприятия присутствует, а ИП развиваться в этом направлении не может. Интересно, что возможность карьерного роста также исключается. Если участники ООО могут постепенно выкупать доли и расти по социальному лифту, продавать свои части, то ИП является единственным собственником и «карьерный» рост у него исключен.

Важно! Несмотря на это, работать с наличностью легче, поскольку все средства, которые зарабатывает предприниматель, достаются ему. Он сам распоряжается, куда их деть

В то же время, ответственность он несет всем имуществом, а организация с ограниченной ответственностью только уставными долями.

Неоспоримое преимущество ИП заключается в размере штрафных санкций, в случае если был нарушен налоговый и административный кодекс РФ. Как правило, они ниже на несколько десятков тысяч. Кроме того, ИП может использовать патент как систему обложения налогами. Юридические лица такого сделать не могут. Однако, по сравнению с последними, ИП не допускается к определенным экономическим отраслям деятельности.

Если человек, зарегистрированный как ИП, прибегает к услугам наемников, то отчетность в ПФ РФ ему нужно сдавать в меньшем объеме, как и взносы по МРОТ. Однако, если человек прекращает работать как предприниматель, и у него нет доходов, ему все равно приходится отчитываться и вносить взносы в ПФ РФ.

ИП отличия с организацией

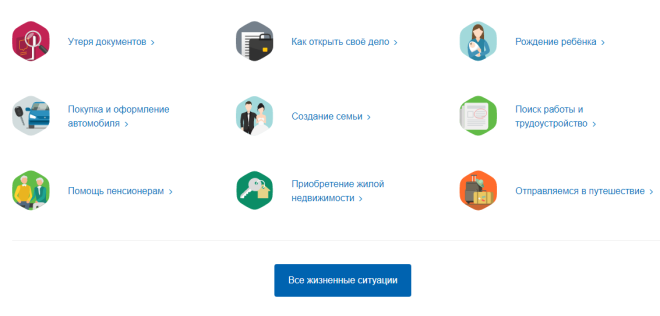

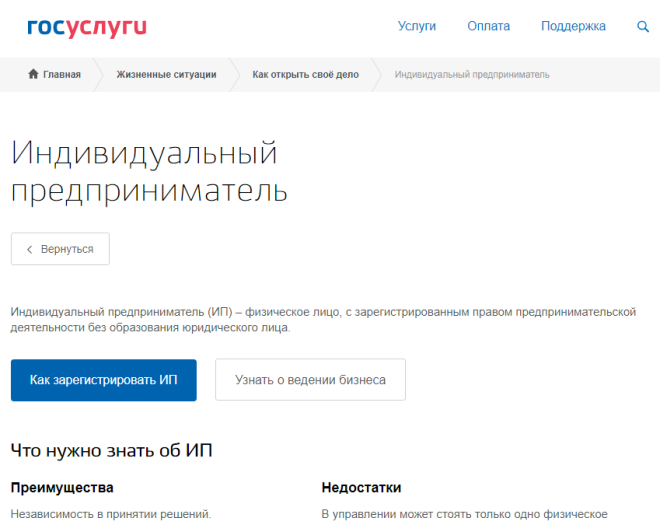

Как подать документы на открытие ИП с помощью портала Госуслуг

Портал Госуслуг предлагает три разных варианта для регистрации индивидуального предпринимателя:

- возможность скачать бланк формы Р21001 для самостоятельного заполнения и подачи документов в ИФНС или МФЦ;

- онлайн-подача заявления на регистрацию ИП с последующим посещением ИФНС в указанное время;

- полноценная процедура регистрации предпринимателя без посещения ИФНС.

Как скачать бланк формы Р21001

На главной странице портала Госуслуг выберите вкладку «Жизненные ситуации».

На этой странице есть информация о ведении бизнеса индивидуальным предпринимателем, полезные ссылки, законодательная база, с которой стоит ознакомиться.

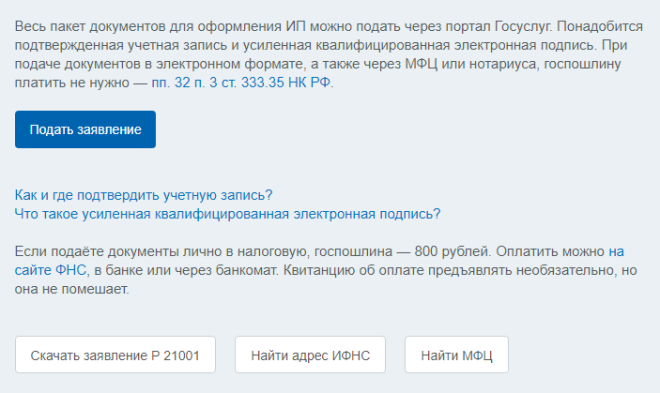

Далее переходите по кнопке «Как зарегистрировать ИП». Через Госуслуги подать заявление Р21001 без посещения налоговой можно только при наличии электронной подписи. Если усиленной ЭЦП у вас нет, то здесь вы можете скачать бланк формы для заполнения.

Мы не рекомендуем заполнять заявление на регистрацию ИП самостоятельно. Дело в том, что приказ ФНС России от 31.08.2020 N ЕД-7-14/617@ установил жёсткие требования к оформлению Р21001. Среди них – определённый вид и размер шрифта, правильное сокращение адресных объектов, вписывание кодов ОКВЭД строго по горизонтали и др.

В нашем бесплатном сервисе подготовки документов вы можете быстро и без ошибок заполнить заявление Р21001, а также получить подробную инструкцию по процедуре подачи документов в ИФНС.

Подача заявления на регистрацию ИП в электронном виде

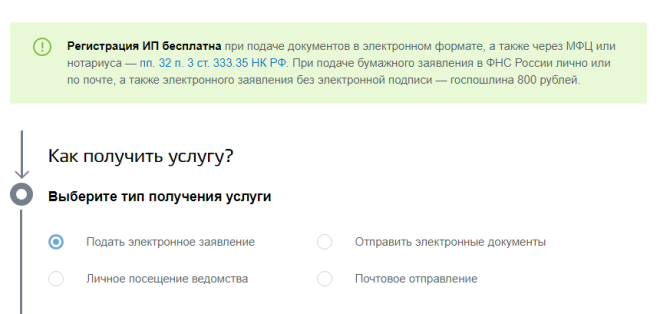

Портал Госуслуг предоставляет ещё одну возможность подачи формы Р21001 без электронной подписи. Вы можете заполнить и направить заявление на открытие ИП онлайн, но для завершения процедуры регистрации надо лично явиться в инспекцию в указанный день. То есть этот вариант не заменяет подачу пакета документов, заверенных ЭЦП, после которой приходить в ИФНС не требуется.

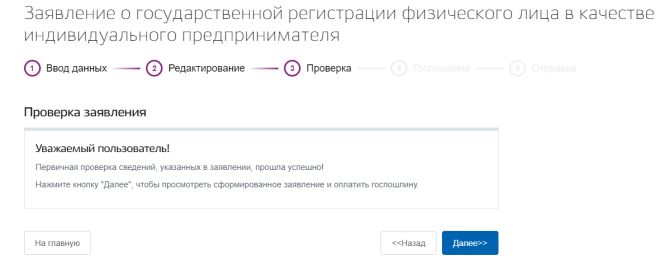

Чтобы направить форму Р21001 через интернет, пройдите по кнопке «Подать заявление». Далее выберите первый вариант «Подать электронное заявление» и нажмите на кнопку «Получить услугу».

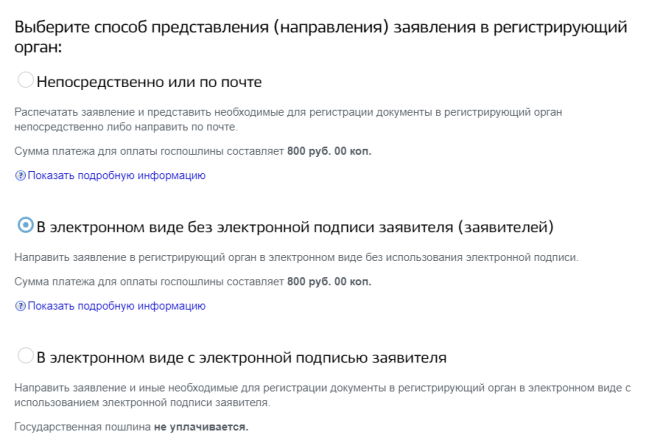

Вы окажетесь на странице сервиса, который предлагает заполнить заявления по форме Р21001, Р24001 и Р26001. Нажмите на кнопку «Заполнить новое заявление». На странице подготовки заявления выберите способ подачи «В электронном виде без электронной подписи заявителя».

Укажите данные, которые будет запрашивать сервис:

- гражданство;

- адрес места жительства (пребывания) в Российской Федерации;

- ИНН, при наличии;

- пол;

- полное имя заявителя;

- паспортные данные (дату и место рождения, серию и номер паспорта, дату и орган выдачи);

Теперь надо сообщить, каким бизнесом будет заниматься предприниматель. Коды ОКВЭД можно подобрать и выписать заранее или же выбрать их из справочника.

Сначала указывается основной код ОКВЭД, по которому предполагается получение максимального дохода, а потом дополнительные. Количество кодов не ограничено, но обычно достаточно 10-15 видов деятельности. Затем впишите контактные данные и способ получения документов о регистрации.

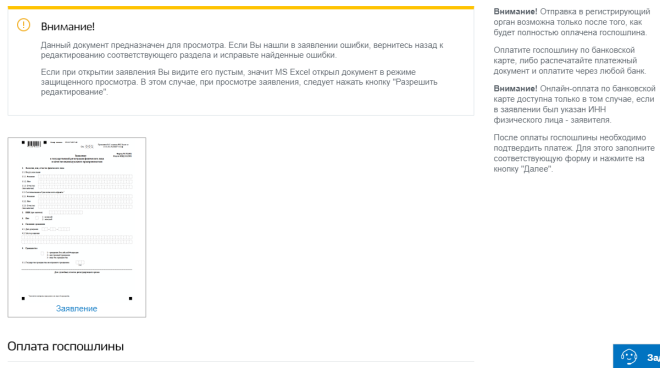

После проверки указанных сведений сервис предложит просмотреть сформированное заявление и оплатить госпошлину.

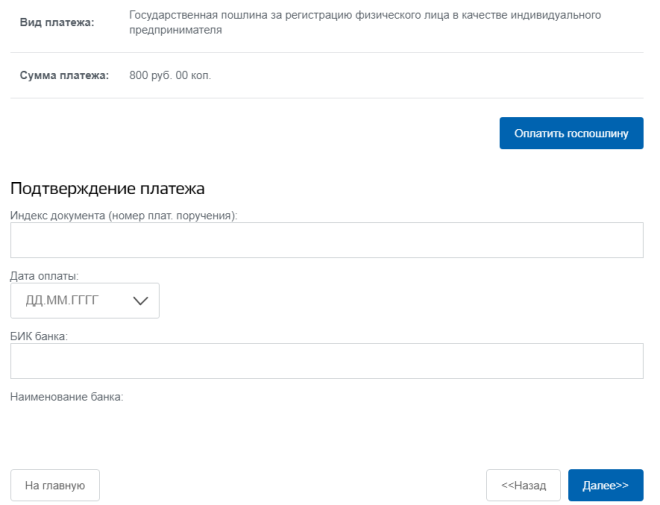

Скачайте заявление в формате Excel и проверьте корректность внесения ваших данных. Теперь надо оплатить госпошлину в размере 800 рублей.

Если вы указали в форме Р21001 свой ИНН, то можете оплатить пошлину онлайн на портале Госуслуг. Надо учесть, что система государственных и муниципальных платежей временами бывает недоступна. Тогда оплатить пошлину надо по бумажной квитанции с реквизитами регистрирующего органа вашего субъекта РФ.

После оплаты пошлины вернитесь на страницу и подтвердите платёж, указав номер платёжного документа, дату оплаты и БИК банка. Чуть позже на ваш электронный адрес придёт письмо от ИФНС, где будет указано время посещения и адрес инспекции. При себе надо иметь оригинал паспорт и копию всех его страниц, а также документ об оплате пошлины.

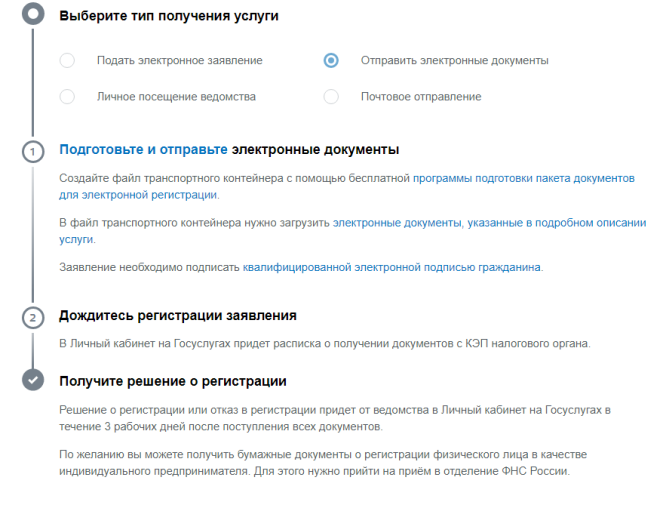

Регистрация ИП с использованием ЭЦП

Если у вас есть квалифицированная электронная подпись, то выберите вариант «Отправить электронные документы». В этом случае регистрация ИП происходит полностью онлайн, без посещения налоговой инспекции. Кроме того, при таком способе подачи документов государственная пошлина не взимается, такая норма стала действовать с 2019 года.

Минус этого варианта в том, что заявителю надо обладать определённой технической грамотностью. Надо создать файл транспортного контейнера, загрузить в него электронные документы и подписать их квалифицированной ЭЦП.

Имущественная ответственность по обязательствам ИП и ООО

Об этом все, наверное, знают еще со школьной скамьи: ИП несет ответственность всем своим имуществом, а учредитель или участник юридического лица (в данном случае ООО) не отвечает по обязательствам своей фирмы.

Да, действительно не отвечает. Но не отвечает ровно до того момента, пока ООО, что называется, в добром здравии и в состоянии погашать свои задолженности. Если не вдаваться в подробности, то можно подумать, что вести деятельность в форме юридического лица абсолютно безопасно в плане имущественной ответственности. Вроде того – открыл фирму, поработал как мог, а если прогоришь, то с ООО взятки гладки, имущества нет, одни долги.

Это далеко не так. Надо понимать, что при создании ООО возникают два вида ответственности:

- Ответственность ООО как юридического лица;

- Ответственность учредителей и участников ООО как физических лиц по обязательствам своей фирмы.

Когда говорят об ограниченной ответственности юридического лица, то речь идет именно о первом виде ответственности. Действительно, фирма отвечает по своим обязательствам только в пределах своего имущества, но что происходит дальше, если требования кредиторов не исполняются? А то, что кредиторы могут инициировать процедуру банкротства, в процессе которой к субсидиарной, то есть дополнительной, ответственности по обязательствам юрлица могут быть привлечены и учредители (участники), и бенефециарный владелец. И уже размер субсидиарной ответственности будет равен совокупному размеру требований кредиторов, то есть ничем не ограничен.

Субсидиарная ответственность – это не миф. По ней привлечено уже множество учредителей, и тенденция эта растет в геометрической прогрессии, особенно после принятия в 2013 году закона № 134-ФЗ, названного «вторым антиотмывочным». Воспользуется ли таким своим правом кредитор (в роли которого может выступать и ФНС) в вашем случае – еще вопрос, но такая возможность у него есть. Таким образом, понятие ограниченной ответственности учредителей и участников юридического лица становится все более условным.

Что касается ИП, то здесь ситуация такая – имущество физического лица, являющегося предпринимателем, не разделяется на личное и на то, которое он использует в предпринимательской деятельности. Требования кредиторов распространяются на всё имущество ИП, в том числе и то, что было приобретено до начала предпринимательской деятельности. По счастью, живем мы в цивилизованной стране, в случае чего, в долговую яму вас не кинут, и даже кое-что оставят – единственное жилье, например. Полный список имущества, на которое не может быть обращено взыскание по долгам ИП, приведен в п.1 ст. 446 ГПК РФ.

Еще одна особенность ответственности ИП — прекращение предпринимательской деятельности не освобождает его от обязанностей перед кредиторами по бизнесу. На долги перед государством по налогам и страховым взносам, к тому же, не распространяется обычный срок исковой давности в три года.

Если долгов у ИП несколько сотен тысяч рублей, то имеет смысл инициировать процедуру банкротства, после которой все обязательства физического лица прекращаются, за исключением требований о возмещении вреда, причиненного жизни и здоровью, и алиментов.

Правда, как это ни парадоксально, чтобы стать банкротом, надо иметь в распоряжении немалую сумму (только стоимость услуг конкурсного управляющего составит более 200 тыс. рублей). Должнику также придется пойти на продажу своего имущества и погашения той части долгов, на которую этой суммы хватит.

В завершении разговора об имущественной ответственности по обязательствам ИП и ООО надо сказать, что привлечение к субсидиарной ответственности участников юрлица – это затяжной и дорогой процесс, и тут уже стоит вопрос сумм кредиторской задолженности (стоит ли овчинка выделки). Но ведь и к ИП нельзя просто прийти и потребовать погашения задолженности, это происходит только на основании судебного решения. А учитывая «эффективность» работы службы судебных приставов, еще не ясно, что кредитору удастся получить по такому судебному решению.