Как получить инвестиционный вычет по ндфл

Содержание:

- Пошаговая инструкция, как получить вычет по ИИС

- Расчет налоговой базы

- Варианты предоставления и примеры

- Вычет за обладание ценными бумагами более трех лет

- Вычет на доход от продажи ЦБ

- Нюансы, которые следует учесть налогоплательщикам, реализующим право на применение ИНВ

- Пошаговая инструкция по получению и оформлению инвестиционного вычета

- Заключение

Пошаговая инструкция, как получить вычет по ИИС

Чтобы получить налоговый вычет при инвестировании, следует дождаться окончания календарного года.

Обращаться в инспекцию можно лично. Но советую использовать современные технологии и сэкономить свое время – использовать льготу через личный кабинет налогоплательщика.

Регистрация в личном кабинете на сайте налоговой

Если вы зарегистрированы на портале «Госуслуги», то войти в личный кабинет ФНС можно с помощью этой учетной записи (если она подтверждена).

Получить неквалифицированную электронную подпись

Для любого обращения в налоговую требуется подпись. Для ее получения перейдите в профиль (нажмите на свое полное имя в правом верхнем углу личного кабинета) и выберите вкладку «Получить ЭП».

Имеется рекомендованный вариант, при котором подпись хранится в системе ФНС – этого достаточно для взаимодействия с инспекторами.

Такая электронная подпись бесплатна и считается неквалифицированной. Подписывать ею получится только документы в личном кабинете ФНС. Но этого вполне достаточно для получения вычета, в том числе инвестиционного.

Подготовка необходимых документов

Перед формированием декларации подготовьте пакет необходимых бумаг:

- Справка 2-НДФЛ: в ней отражаются доходы и суммы налога за год, по итогам которого вы планируете получить возврат. Документ выдается при обращении в бухгалтерию по месту работы.

- Сканированная копия договора об открытии брокерского счета, подтверждающего наличие ИИС.

- Документы, доказывающие зачисление средств на инвестиционный счет: платежное поручение с отметкой банка-исполнителя, квитанция к приходному кассовому ордеру, поручение на перечисление и отчет брокера.

Заполнение декларации 3-НДФЛ

Для добавления новой декларации выбрать «Жизненные ситуации» – «Подать декларацию 3-НДФЛ»:

- Данные о налогоплательщике появляются автоматически;

- Указать год, за который подается декларация;

- Отметить галочкой инвестиционные вычеты;

- Заполнить данные о доходах по справке 2-НДФЛ вручную. Но: если работодатель уже отчитался в инспекцию, сведения можно автоматически загрузить, нажав кнопку «Заполнить из справки»;

- Заявить сумму налогового вычета, но не более 400 тысяч рублей;

- Загрузить сканированные приложения;

- Ввести пароль ЭП, нажать «Подтвердить и отправить».

Декларация отправлена в инспекцию.

Отправляем заявление и ждем ответа

В сформированной декларации отразится сумма налога к возврату. Но без заявления деньги государство не вернет.

Одновременно с отправкой декларации можно направить заявление о возврате НДФЛ с указанием банковских реквизитов.

Срок проверки декларации – 3 месяца. По окончании инспектор обратится к заявлению на возврат и примет решение в течение 1 месяца. В общей сложности в течение 4 месяцев вы получите возврат налога при условии, что все верно оформлено.

Расчет налоговой базы

Порядок расчета налоговой базы по операциям, учитываемым на ИИС, аналогичен порядку расчета налоговой базы по операциям, учитываемым на обычных брокерских счетах. Основная особенность в том, что расчет налоговой базы осуществляется обособленно от других брокерских счетов.

Напомним, что налоговая база по операциям с ценными бумагами и по операциям с ПФИ определяется в соответствии со статьей 214.1 НК РФ. Особенности определения налоговой базы по операциям, отражаемым на ИИС, установлены в ст. 214.9 НК РФ. Финансовый результат (налоговая база) определяется как сумма финансовых результатов по совокупностям операций. НК РФ выделяет, в частности, такие совокупности операций:

1) с ценными бумагами, обращающимися на ОРЦБ;

2) с ценными бумагами, не обращающимися на ОРЦБ;

3) с ПФИ, обращающимися на организованном рынке;

4) с ПФИ, не обращающимися на организованном рынке.

Финансовый результат по операциям, учитываемым на ИИС, определяется путем суммирования:

– финансовых результатов, определенных по соответствующим операциям по окончании каждого налогового периода действия договора на ведение ИИС,

КСК ГРУПППодтвержденный профиль Вебинар: Стратегия продвижения интернет-проекта Как продавать в онлайн и какие каналы интернет-маркетинга использовать?Узнать большеРеклама на Клерке

– финансового результата, определенного на дату прекращения действия указанного договора.

Порядок зачета убытков между совокупностями операций:

|

Налоговая база, которую можно уменьшить на убыток |

Вид убытка |

|

По операциям с ПФИ, обращающимися на организованном рынке, если их базисными активами являются ценные бумаги, фондовые индексы или иные финансовые инструменты (фондовые ПФИ) |

По операциям с ценными бумагами, обращающимися на ОРЦБ |

|

По операциям с ценными бумагами, обращающимися на ОРЦБ |

По операциям с ПФИ, обращающимися на организованном рынке, если их базисными активами являются ценные бумаги, фондовые индексы или иные финансовые инструменты (после уменьшения налоговой базы по операциям со всеми ПФИ, обращающимися на организованном рынке) |

|

По операциям со всеми ПФИ, обращающимися на организованном рынке |

По операциям с ПФИ, обращающимися на организованном рынке, если их базисными активами не являются ценные бумаги, фондовые индексы или иные финансовые инструменты (Нефондовые ПФИ) |

Результат сальдирования финансовых результатов от операций с инструментами, обращающимися на ОРЦБ, можно представить в таком виде:

|

№ |

Результат от операций с ц/б |

Результат от операций с ПФИ |

Результат сальдирования |

|

|

Фондовые |

Нефондовые |

|||

|

(1) |

(2) |

(3) |

||

|

1 |

доход |

доход |

доход |

Справка по форме 2-НДФЛ, включающая: |

| Σ = (1) + (2) + (3) | ||||

|

2 |

доход |

убыток |

доход |

|

|

(2) > (3) |

2-НДФЛ: Σ = (1) – (если Σ>0) | |||

| либо: | ||||

| Справка об убытках: Σ = (1) – (если Σ<0) | ||||

|

(2) < (3) |

2-НДФЛ: Σ = (1) + | |||

|

3 |

доход |

доход |

убыток |

|

|

(2) > (3) |

2-НДФЛ: Σ = (1) + | |||

|

(2) < (3) |

2-НДФЛ: (1) | |||

| и | ||||

| Справка об убытках: Σ = | ||||

|

4 |

доход |

убыток |

убыток |

Справка об убытках: (3) |

| 2-НДФЛ: Σ = (1) – (2) (если Σ>0) | ||||

| либо: | ||||

| Справка об убытках: (3) + (если (2) > (1)) | ||||

|

5 |

убыток |

доход |

доход |

|

|

(2) > (1) |

2-НДФЛ: (3) + | |||

|

(2) < (1) |

2-НДФЛ: (3) | |||

| Справка об убытках: (1) Σ = | ||||

|

6 |

убыток |

убыток |

доход |

|

|

(2) > (3) |

Справка об убытках: (1), | |||

|

(2) < (3) |

2-НДФЛ: | |||

| и | ||||

| Справка об убытках: (1) | ||||

|

7 |

убыток |

доход |

убыток |

|

|

(2) < (3) |

Справка об убытках: (1), | |||

|

(2) > (3) |

2-НДФЛ: Σ = – (1) (если Σ>0) | |||

| либо: | ||||

| Справка об убытках: (1) Σ = – (1) (если Σ<0) | ||||

|

8 |

убыток |

убыток |

убыток |

Справка об убытках: (1), |

Суммы убытков, полученных физическим лицом по операциям с не обращающимися на ОРЦБ инструментами, не уменьшают налоговую базу текущего налогового периода. Реклама

Суммы убытка, которые на дату окончания срока действия договора на ИИС остались не учтенными, при определении налоговой базы не учитываются, т.е. такие убытки нельзя зачесть никогда.

Исчисление, удержание и уплата в бюджет суммы налога в отношении доходов по операциям, учитываемым на ИИС, осуществляются налоговым агентом в следующих случаях:

1) на дату выплаты налогоплательщику дохода (в том числе в натуральной форме) не на ИИС налогоплательщика – исходя из суммы произведенной выплаты (например, при зачислении на брокерский счет купона, частичного погашения или дивидендов по бумагам, учитываемым на ИИС);

2) на дату прекращения договора на ведение ИИС, за исключением случая перевода всех активов, учитываемых на ИИС, на другой ИИС, открытый тому же физическому лицу.

Налоговый агент обязан уплатить в бюджет исчисленную сумму налога в срок не позднее одного месяца с даты выплаты дохода или даты прекращения договора.

При прекращении договора на ведение ИИС налоговый агент определяет налоговую базу отдельно за каждый налоговый период, в котором действовал договор на открытие и ведение ИИС.

Варианты предоставления и примеры

Право на налоговые вычеты граждане получают в случае наличия у них прибыли от инвестиционной деятельности. Причем использовать эту льготу можно в разных форматах. Больше всего вариантов у лиц, имеющих работу. Тогда вычеты они могут получать не только исходя из прибыли, но и из собственной заработной платы.

Вычет со взносов

Налоговый вычет представляет собой сумму средств, с которой можно вернуть 13%. Чаще всего граждане предпочитают оформлять вычеты с сделанных ими взносов на собственный ИИС. Причем действовать тут можно двумя способами:

- получать вычет каждый год;

- оформить вычет сразу за 3 года.

Применение такого метода предполагает необходимость выполнения инвестором ряда требований:

при исчислении льготы берутся во внимание взносы, сделанные на ИИС за календарный год, в год можно получить вычет на сумму до 400 000 руб., не больше (экономия 52 000 руб. в год);

фактически получение вычета возможно только по истечению 3 лет (на деле получать вычеты можно сразу за каждый год, но если счет вдруг будет закрыт раньше, то все полученные средства по преференции придется вернуть в бюджет);

владелец ИИС не должен иметь никаких других договоров (исключением являются те, по которым активы были переведены на этот ИИС).. Сумма вычета не меняется, если инвестор получает его ежегодно или по истечению 3 лет

Второй вариант подойдет тем, кто не хочет обращаться за вычетом каждый год

Сумма вычета не меняется, если инвестор получает его ежегодно или по истечению 3 лет. Второй вариант подойдет тем, кто не хочет обращаться за вычетом каждый год.

При получении такого вычета нужно помнить, что право на него имеют только официально работающие граждане. То есть, размер преференции может оказаться ниже, если человек получает маленькую зарплату. В этом случае такой формат вычета почти всегда не выгоден.

Вычет с прибыли

Для россиян предусмотрен и другой способ исчисления суммы вычета – исходя из суммы полученной прибыли. Этот формат доступен не только официально работающим гражданам, но и лицам, не имеющим дохода (то есть, не уплачивающим НДФЛ с зарплаты). Получить его можно лишь по истечению 3 лет действия ИИС, раньше – нельзя. Это одна из причин, почему этот способ не так популярен среди работающих граждан. Еще один фактор – незнание размера будущей прибыли. Ведь инвестиционная деятельность и вовсе может оказаться убыточной.

Суть такого действия заключается в том, что налоговый вычет составляет 13% от дохода. Обычно получают его следующим способом:

- гражданин открывает счет;

- по прошествии 3 лет он получает определенную сумму прибыли;

- инвестор предоставляет брокеру справку о том, что вычет он не получал, после чего вся прибыль выплачивается ему в полном размере без удержания 13%.

Как выбрать, какой формат выгоднее?

Начинающим инвесторам довольно сложно сориентироваться, какой формат инвестиционного вычета для них будет более выгодным. Сложность заключается в том, что оценить хотя бы примерный размер вычета заранее невозможно. Поэтому рекомендуется отложить его получение на 3 года – когда можно будет оформить и тот, и другой вычет. Выбрать, имея на руках все бумаги, будет намного проще – достаточно произвести расчеты.

- (300 000 + 400 000*2)*13% = 143 000 руб.

- 560 000*13% = 72 800 руб.

В этом случае получение вычета по взносам очевидно будет более выгодным (почти вдвое). Однако оформить его Мальцев может лишь при условии наличия у него официального места работы.

Если же инвестор закроет свой счет раньше 3 лет, то получить вычет он не сможет. Если он уже успел оформить его по взносам, то уплаченные деньги придется вернуть.

Эти два варианта имеют различия и по бумагам предоставления. Получая вычет по взносам, справка о доходах с места работы становится обязательной. Если же преференция исчисляется из размера прибыли, то она не нужна. Сам процесс оформления во втором случае является более простым, так как по истечению 3 лет инвестору достаточно получить в ФНС справку о том, что он не воспользовался вычетом, и предоставить ее брокеру. В противном случае за получением вычета придется обращаться в налоговую и подтверждать все финансовые операции, связанные с инвестированием, документально.

Вычет за обладание ценными бумагами более трех лет

Итак, расскажем об условиях инвестиционного вычета по НДФЛ при долгосрочном владении ценными бумагами. Для получения такого вычета не надо открывать дополнительные специальные счета, достаточно иметь обычный брокерский счет и проводить манипуляции с ценными бумагами на нем.

Какие ценные бумаги могут участвовать в данном виде вычета:

бумаги, допущенные к торгам российского организатора торговли;

инвестиционные паи ПИФов, управление которыми осуществляют российские компании.

Также есть следующие ограничения для получения вычета:

- бумаги должны быть куплены после 1 января 2014 года;

- они должны принадлежать владельцу более трех лет;

- не должны учитываться на индивидуальном инвестиционном счете.

Что представляет собой вычет

При получении дохода физлицо в общем случае должно уплатить налог. Так и в случае с доходами от продажи ценных бумаг. Гражданин купил ценные бумаги, продал их по более выгодной цене и получил прибыль в виде разницы стоимости, с которой необходимо уплатить налог. Вычет представляет собой уменьшение налоговой базы (прибыли), с которой уплачивается налог.

Рассматриваемый вычет равен финансовому результату (доход – расход = прибыль) от операций с ними. Другими словами, если вы продали бумаги, удовлетворяющие указанным выше условиям, получили положительный финансовый результат, то ваша налоговая база уменьшается до нуля и налог платить не требуется.

ПРИМЕР: Фомин А. В. продал в 2020 году 100 акций Сбербанка по 270 рублей, которые купил в 2016 году по 100 рублей. Он получил положительный финансовый результат: 270 × 100 – 100 × 100 = 27 000 – 10 000 = 17 000. При этом, выполнив все условия, необходимые для вычета, Фомин А. В. имеет на него право. Вычет предоставляется в размере финансового результата: 17 000 (финансовый результат) – 17 000 (вычет) = 0 — налоговая база. Соответственно, налог к уплате — 0 рублей.

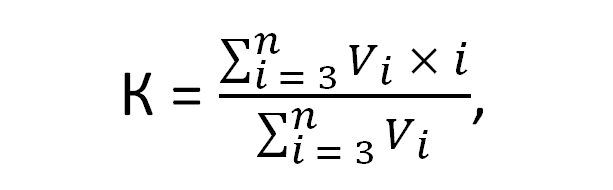

Есть максимальный порог вычета, то есть если финансовый результат превышает порог, то с превышения надо будет уплатить налог. Порог равен произведению 3 000 000 на количество полных лет владения бумагами. Если в налоговом периоде были проданы бумаги с различными сроками владения, то коэффициент, на который умножается 3 000 000 исчисляется по формуле:

где:

— финансовый результат от реализации всех ценных бумаг со сроком владения i;

N — сроков владения ценными бумагами (исчисляются в полных годах), если доход получен от продажи бумаг с разным сроком владения

Однако вычет сам себя не предоставит. Что нужно сделать, чтобы его получить, рассмотрим ниже.

Порядок получения вычета

При торговле на фондовом рынке НДФЛ за физлицо уплачивает налоговый агент — брокер либо доверительный управляющий, который занимается торговлей по поручению гражданина. Именно налоговый агент исчисляет НДФЛ. Есть два способа получения вычета:

- У налогового агента, которым является брокер или лицо, управляющее операциями с ценными бумагами, в течение налогового периода — в этом случае он исчислит налог с учетом вычета.

- Своими силами в филиале налоговой инспекции по завершении календарного года — в этом случае налоговая вернет гражданину излишне уплаченный налог.

Получать такой вычет можно каждый год.

ПРИМЕР: Допустим, Фомин А. В. Из предыдущего примера не обращался к налоговому агенту за вычетом. В этом случае прибыль от сделки будет перечислена ему без учета вычета, то есть налоговый агент исчислит НДФЛ и переведет Фомину сумму без него. 17 000 × 13% = 2 210 – НДФЛ. 17 000 = 2 210 (НДФЛ налоговый агент перечислит в бюджет) + 14 790 (Фомин получит на свой счет). НДФЛ в размере 2 210 рублей является переплаченным налогом.

Если бы Фомин А. В. обратился к брокеру с заявлением о предоставлении вычета, он получил бы на руки 17 000 рублей.

Фомин А. В. может обратиться в налоговую по окончании налогового периода, и ему вернут 2 210 рублей.

Список необходимых документов

Для получения вычета как самому, так и через брокера необходимо подготовить документы и отдать их тому, кто будет предоставлять вычет — налоговому агенту или налоговой.

Налоговому агенту достаточно предоставить заявление в свободной форме или определенной налоговым агентом. Всеми остальными данными налоговый агент обладает.

В налоговой потребуют следующие бумаги:

- 3-НДФЛ за прошедший календарный год;

- справка о доходах, которую получают у налогового агента;

- документы, подтверждающие право на вычет (например, отчет брокера, где видно, что срок владения бумагами превышает 3 года);

- расчет суммы вычета.

ОБРАТИТЕ ВНИМАНИЕ! К налоговому агенту можно обратиться в течение календарного года. Допустимый срок обращения в налоговую — 3 года с года возникновения права на вычет

Про налогообложение валюты мы писали здесь.

Вычет на доход от продажи ЦБ

Прибыль от продажи ценных бумаг (положительный финансовый результат) освобождается от НДФЛ при соблюдении следующих условий:

- Акции (паи, облигации), обращающиеся на ОРЦБ, были куплены после 01.01.2014, находились в собственности гражданина не менее 3 лет и не учитывались на ИИС.

Примечание: ИНВ в том числе может применяться и в отношении ЦБ иностранных эмитентов, если они были допущены к торгам на российском ОРЦБ или иностранных фондовых биржах (письмо Минфина РФ от 21.02.2017 № 03-04-05/9885).

- Предельный размер вычета рассчитывается как произведение количества лет владения инвестором ЦБ и суммы в размере 3 000 000 руб., при условии, что в одном периоде погашались бумаги с одним и те же сроком нахождения в собственности.

Пример: в налоговом периоде погашается пакет акций, которыми гражданин владел на протяжении 3 лет. Тогда из налогооблагаемой базы можно вывести сумму в размере 9 000 000 руб.

Если инвестор в одном периоде погашает ЦБ с разными сроками нахождения в собственности, средний срок для расчета предельного размера вычета рассчитывается по формуле, приведенной в подп. 2 п. 2 ст. 219.1 НК РФ.

Формула сложна для восприятия, поэтому разберем расчет на конкретном примере.

Пример: гражданин продал пакеты акций «Роснефть» с положительным финансовым результатом 4 000 000 руб. и «Лукойл» с прибылью 5 000 000 руб., которые находились у него в собственности 3 и 4 года соответственно.

Средний срок владения ЦБ составит:

4 000 000 руб. * 3 года + 5 000 000 руб. * 4 года / 4 000 000 руб. + 5 000 000 руб. = 3,56 лет

Следовательно, предельная сумма вычета за налоговый период будет равна:

3,56 * 3 000 000 руб. = 10 680 000 руб.

В данном случае сумма предельного вычета полностью покрывает налогооблагаемую базу – 9 000 000 руб. Таком образом, платить НДФЛ с прибыли от реализации ЦБ инвестору не придется.

- Срок нахождения ЦБ в собственности физического лица исчисляется по методу ФИФО, т. е. в первую очередь выбывают бумаги, приобретенные по времени первыми.

Пример: инвестор приобрел 12 акций «Сбербанк» 13.01.2014 года, а затем докупил еще 14 акций этой же компании 19.08.2016 года. 19.10.2018 гражданин решил продать 20 акций. Под вычет попадет только положительный финансовый результат от продажи первого пакета акций, приобретенного раньше. Второй пакет ЦБ находился в собственности менее 3 лет, поэтому вычесть из налогооблагаемой базы прибыль от реализации 8 акций нельзя.

Вычетом разрешается пользоваться многократно – в любой год, когда был получен положительный финансовый результат от продажи ценных бумаг.

Уменьшать на сумму вычета можно всю налогооблагаемую базу по НДФЛ, взимаемого по ставке 13%. При этом переносить неиспользованный остаток вычета на новый налоговый период запрещено.

Порядок получения вычета

Получить вычет можно двумя способами:

- в заявительном порядке у налогового агента — брокера (если брокеров несколько – подать заявление на получение вычета нужно каждому из них), при этом налоговый агент обязан самостоятельно определить размер вычета и представить налогоплательщику соответствующий расчет;

- путем самостоятельного представления декларации 3-НДФЛ в инспекцию по месту жительства (электронным способом через портал ФНС (Госуслуги) или по почте).

При самостоятельном обращении в налоговый орган к декларации необходимо приложить документы, подтверждающие право на вычет:

- копии отчетов брокера (ов), договоров, выписок из реестров;

- сведения из справок о доходах, полученных от всех профессиональных участников рынка ценных бумаг;

- заявление на возврат НДФЛ, если в представленной декларации исчислена сумма налога, подлежащая возврату из бюджета.

В ситуации, когда вычет был представлен несколькими налоговыми агентами, и его общий размер превысил предельно допустимую величину, налогоплательщик обязан представить в ФНС декларацию и доплатить соответствующую сумму налога.

Нюансы, которые следует учесть налогоплательщикам, реализующим право на применение ИНВ

Налогоплательщики, которые решат применять ИНВ (при условии, что субъектами РФ приняты соответствующие законы), должны учитывать следующие нюансы, предусмотренные как ст. 286.1 НК РФ, так и другими статьями НК РФ:

1. Объекты основных средств в части их первоначальной стоимости, сформированной за счет расходов, понесенных в случаях приобретения, создания, сооружения, достройки, дооборудования, реконструкции, модернизации, технического перевооружения, в отношении которых налогоплательщик использовал право на применение ИНВ, не подлежат амортизации (пп. 9 п. 2 ст. 256, НК РФ).

2. Налогоплательщик, использовавший право на применение ИНВ в отношении объекта основных средств, не вправе применять к нему амортизационную премию ( НК РФ).

3. Решение об использовании права на применение ИНВ применяется налогоплательщиком ко всем или к отдельным объектам основных средств, указанным в абз. 1 НК РФ (речь идет об объектах ОС, относящихся к 3-й – 10-й амортизационным группам (за исключением относящихся к 8-й – 10-й амортизационным группам зданий, сооружений, передаточных устройств)), с учетом п. 6 данной статьи (то есть исходя из положений, установленных законом субъекта РФ) и отражается в учетной политике для целей налогообложения. При этом решение об использовании права на ИНВ принимается налогоплательщиком, имеющим обособленные подразделения, отдельно по каждому субъекту РФ, на территории которого расположены такие обособленные подразделения, и применяется ко всем или к отдельным обособленным подразделениям, расположенным на территории соответствующего субъекта РФ ( НК РФ).

4. Использование (отказ от использования) права на применение ИНВ допускается с начала очередного налогового периода. Изменить ранее принятое решение об использовании (отказе от использования) ИНВ налогоплательщик вправе только по истечении трех последовательных налоговых периодов применения такого решения (если иной срок не определен решением субъекта РФ) ( НК РФ). То есть, если ИНВ применяется с 01.01.2020, налогоплательщик вправе отказаться от его применения только с 01.01.2023.

5. Решение налогоплательщика об использовании права на ИНВ действует применительно к объектам ОС, относящимся к организациям или обособленным подразделениям организаций, расположенным на территориях субъектов РФ, которые предоставили право на применение в отношении таких объектов ИНВ, в период действия соответствующего закона ( НК РФ).

6. При реализации или ином выбытии объекта ОС (за исключением ликвидации), в отношении которого налогоплательщик использовал право на применение ИНВ, до истечения срока его полезного использования сумма налога на прибыль, не уплаченная в связи с применением такого вычета в отношении этого объекта, подлежит восстановлению и уплате в бюджет с уплатой соответствующих сумм пеней, начисляемых со дня, следующего за установленным днем уплаты налога ( НК РФ). При этом налогоплательщик вправе уменьшить доходы от реализации такого объекта на его первоначальную стоимость (при условии восстановления суммы налога на прибыль) ( НК РФ).

7. При проведении камеральной налоговой проверки декларации по налогу на прибыль, в которой заявлен ИНВ, налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения, касающиеся применения ИНВ, и (или) истребовать в установленном порядке у налогоплательщика первичные и иные документы, подтверждающие правомерность использования такого налогового вычета ( НК РФ).

8. Сделка между взаимозависимыми лицами, местом регистрации, либо местом жительства либо местом налогового резидентства всех сторон и выгодоприобретателей по которой является РФ, признается контролируемой, если хотя бы одна из сторон сделки применяет в течение налогового периода ИНВ по налогу на прибыль ( НК РФ).

И последнее. Положения норм, регулирующие порядок применения ИНВ, действуют по 31.12.2027 включительно.

Пошаговая инструкция по получению и оформлению инвестиционного вычета

Для начала разберемся, что собой представляет этот вычет. Он оформляется на сумму положительного финансового результата, который человек получил от реализации ценных бумаг (ЦБ). вводит особые требования к таким бумагам. Они должны:

- обращаться на организованном рынке ценных бумаг (ОРЦБ), в т.ч. это касается и ЦБ иностранных эмитентов;

- находиться в собственности получателя более 3 лет;

- не учитываться на ИИС.

Важно! Из всех типов ЦБ на ОРЦБ, под пересчет НФДЛ подпадают те, которые упомянуты в пп.1 и пп.2 п.3 ст.214.1 НК:

— ЦБ, допущенные к торгам на российских площадках;

— паи открытых ПИФов под управлением российских компаний.

Налоговый вычет по инвестициям можно получить 2 способами:

- Налоговый агент (брокер) при выплате дохода (выводе средств) и по итогам года сам рассчитывает сумму НДФЛ для перечисления в бюджет. При этом он обязан выдать инвестору все расчеты. Для оформления вычета нужно просто подать заявление.

- ФНС возвращает ранее уплаченный налог по декларации. Порядок получения:

- Собрать документы (какие — см. ниже).

- Получить у всех налоговых агентов (в т.ч. брокеров) справки 2-НДФЛ за отчетный год, чтобы увидеть сколько НДФЛ удержано.

- Заполнить 3-НДФЛ.

- Предоставить все в ФНС по месту жительства.

- Дождаться результатов камеральной проверки.

- Написать заявление на перечисление денег.

Важно! действует применительно к операциям, осуществленным после 01.01.2014. То есть, первые декларации возможно подать только за 2017 г., не ранее (чтобы выполнялось требование по 3-летнему сроку владения).

Документы для инвестиционного вычета

Налоговой необходимо подтвердить следующие факты:

- реализованные ЦБ находились у вас более 3 лет;

- от их реализации получился положительный финансовый результат.

Доказательством служат отчеты или справки брокера (или УК), выписка по счету. В документах обязательно должны быть указаны даты и отражены не только доходы, но и расходы. К ним, согласно п.10 ст. 214.1 НК, относятся затраты по приобретению ЦБ, их хранению и реализации, в т.ч.:

- маржи и премии;

- оплата услуг посредников и брокеров;

- комиссии биржи;

- налог с наследства, дара;

- расходы на ведение реестра и пр.

Важно!

По поводу документов, требующихся в каждом конкретном случае, Минфин советует обращаться в вашу налоговую (см. письмо от 30.06.2016 № 03-04-05/38358).

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Заключение

«Зачем платить больше?» – принцип, которым надо руководствоваться не только во взаимоотношениях с поставщиками услуг и товаров, но и с госорганами. Если закон позволяет возвращать излишне удержанные с вас суммы фискальных платежей, следует этим правом пользоваться.

Будьте внимательны, выбирая, получать ли инвестиционный вычет в сумме зачислений на ИИС или в сумме дохода по операциям. Первый вариант предпочтительнее, если делать инвестиции с низким риском и аналогичной доходностью, второй – если успешно вкладываться в высокодоходные активы.

Советую проверять, верно ли делает исчисления брокер, поскольку налоги взимаются из вашего кармана. Бдительность в финансовых вопросах никогда не помешает.