Оформить налоговый вычет через госуслуги в 2021

Содержание:

- Пошаговая инструкция, как отследить статус (приняли/доработка) декларации 3-НДФЛ через Госуслуги

- Какой налоговый вычет можно оформить через Госуслуги

- Стандартные вычеты на детей налогоплательщика

- Пошаговая инструкция, как подать 3 НДФЛ через сайт Госуслуги

- Часто задаваемые вопросы

- Оформляем налоговый вычет через госуслуги

- Оформление налогового вычета через «Госуслуги»

- Какие сведения можно получить через ЛК налогоплательщика

- Детальная инструкция по регистрации на этом сайте

Пошаговая инструкция, как отследить статус (приняли/доработка) декларации 3-НДФЛ через Госуслуги

Для того чтобы использовать все возможности портала необходимо иметь подтвержденную учетную запись Проверить статус декларации 3-НДФЛ могут только зарегистрированные в системе пользователи. Для этого заполняется простая форма, где указываются личные и паспортные данные, а также номер мобильного телефона или СНИЛС. Если у пользователя уже имеется учетная запись, он может приступать к выполнению основных действий.

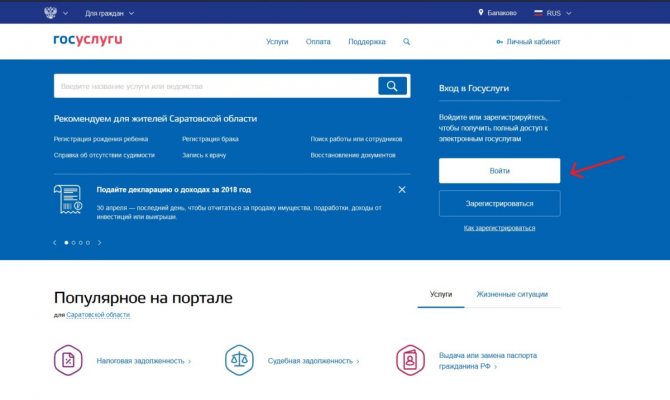

Шаг 1. Для получения доступа ко всем возможностям сайта необходимо авторизоваться в системе. Для этого для начала потребуется нажать на клавишу «Личный кабинет».

Затем в открывшейся форме указать данные от своей учетной записи, а именно номер мобильного телефона или СНИЛС, а также личный пароль.

Шаг 2. В разделе «Услуги» необходимо выбрать пункт «Налоги и финансы».

Далее будет представлен список всех возможных услуг, из которых нужно выбрать «Предоставление налоговых деклараций».

Далее пользователь должен выбрать пункт «Прием налоговых деклараций физических лиц 3-НДФЛ».

Шаг 3. После этого откроется список возможных действий, связанных с 3-НДФЛ.

На этой странице можно сформировать онлайн декларацию, отправить ее в налоговую службу наиболее удобным способом, или записаться на личный прием. Для того, чтобы отследить декларацию, необходимо выбирать первый пункт из всех предложенных. Также на этой странице можно ознакомиться с подробной информацией о получении услуги, ознакомиться с правилами получения и изучить ответы на самые распространенные вопросы.

Важно учитывать, что отследить декларацию в электронном формате смогут лишь те пользователи, которые уже сформировали документ и отправили его в налоговую службу. После нажатия на кнопку «Получить услугу» у них автоматически откроется страница с отслеживанием

Какой налоговый вычет можно оформить через Госуслуги

Право на получение вычета имеют только официально трудоустроенные граждане, из заработной платы которых идут регулярные налоговые отчисления в размере 13%.

Получить денежные средства можно двумя способами:

- через налоговую службу — будет возвращена вся сумма вычета;

- через работодателя — в течение определенного периода из заработной платы не будет вычитаться подоходный налог.

Существует несколько способов получения выплаты:

- Собрать пакет документов и прийти на прием в ФНС по месту жительства, написать заявление и ждать решения. При положительном исходе денежные средства будут перечислены на расчетный счет.

- Отправить в налоговую заказное письмо со всеми необходимыми бумагами.

- Заполнить заявление на сайте Госуслуги, в кабинете плательщика, и загрузить сканы документов.

Третий вариант однозначно удобнее, так как заполнение бланков происходит дистанционно, и если будет допущена ошибка, то система подскажет, что ее нужно исправить. Не надо тратить время на походы в налоговую, заявку можно отправить из любой точки мира. Все это совершенно законно, так как с 2015 года личный кабинет на сайте признан официальным. Он служит помощником для тех, кто хочет быстро оформить льготы, возврат налогов, поставить на учет автомобиль или получить паспорт.

Всего государством утверждено 4 вида вычетов. Для их оформления, помимо стандартных документов (паспорта, ИНН, справки о доходах 2 НДФЛ и заявления) потребуются специальные для каждого отдельного случая:

- Имущественный вычет полагается тем, кто приобрел или построил жилье. Заявитель должен предоставить бумаги, подтверждающие его покупку или строительство, а также банковские документы, если использовались кредитные средства.

- Стандартный вычет – это льгота для тех, кто пострадал в зоне заражения, во время военных действий и т.д. На него имеют право все те категории граждан, которым присвоен номер один в списке, приведенном в статье 218 Налогового кодекса.

- Социальный – для тех, кто платит за лечение и обучение. От студентов потребуются справки с места учебы и оплаченные квитанции. При возврате средств за медицинское обслуживание необходимо иметь на руках заключение врача, рецепты на покупку дорогостоящих лекарств, направления для проведения процедур и доказательства оплаты.

- Инвестиционный или профессиональный вычет предназначен тем, кто заключает финансовые сделки, например, с ценными бумагами, создает изобретения, проводит научные исследования.

Список документов может изменяться в зависимости от конкретной ситуации.

Стандартные вычеты на детей налогоплательщика

Такие вычеты предоставляют:

- родителю + супруге (супругу) родителя;

- приемному родителю + супруге (супругу) приемного родителя;

- усыновителю;

- опекуну;

- попечителю.

«Удвоение» вычета на детей прекращается с месяца, следующего за месяцем вступления единственного родителя в брак, и применяется только в отношении единственного родителя. Кроме того, удвоение вычета у одного налогоплательщика возможно в случае отказа от вычета одного из родителей (приемного родителя) в пользу другого.

Вправе отказаться от вычета на детей в пользу другого родителя могут только родители или приемные родители.

Условия отказа одного родителя от вычета в пользу другого:

- ребенок находится на обеспечении родителя;

- у родителя есть доход, облагаемый по ставке 13%;

- доход облагаемый, исчисленный нарастающим итогом, не превысил 350 000 руб.

Такой отказ сопровождается документами:

- заявление одному налоговому агенту об отказе от вычета и заявление другому налоговому агенту об удвоении вычета;

- справка по форме 2-НДФЛ (представляется налоговому агенту, который предоставляет вычет в двойном размере ежемесячно, до месяца, в котором доход превысил 350 000 руб.).

Предоставление налоговых вычетов на детей: практические ситуации

- Между мужем и женой зарегистрирован брак – для предоставления вычета учитываются родные и неродные дети. Однако отказаться от вычета в пользу супруга (супруги) могут только родные или приемные родители.

- Родители находятся в разводе – для предоставления вычета отцу и матери справка о совместном проживании с детьми не нужна. Подтверждается только факт участия родителей в содержании детей (уплата алиментов — соглашение, исполнительный лист и т п.).

- Родитель лишен родительских прав. Есть две позиции:

Позиция Минфина России:

- такие «родители» вправе претендовать на стандартный вычет (Письмо Минфина России от 09.02.2010 № 03-04-05/8-36),

- если родительских прав лишен один из родителей, то второму удвоенный вычет не предоставляется (Письмо Минфина России от 24.10.2012 № 03-04-05/8-1215).

Вторая позиция — Конституционного суда РФ: такие лица теряют все права, вытекающие из семейных и иных правоотношений, в том числе права на льготы, установленные для родителей. А вычеты по НДФЛ это, с позиции КС РФ, своего рода льгота.

С какого момента предоставляется вычет на ребенка и как долго

Вычет предоставляется начиная:

- с месяца рождения ребенка;

- с месяца усыновления;

- с месяца установления опеки (попечительства);

- с месяца вступления в силу договора о передаче ребенка на воспитание в семью.

Вычет предоставляется:

1. До конца года, в котором:

- ребенку исполнилось 18 лет или 24 года (если продолжает учиться);

- истек срок договора (или расторгнут договор) о передаче ребенка на воспитание в семью;

- наступила смерть ребенка.

2. До месяца, в котором обучение прекратилось, если обучение ребенка завершилось до 24 лет.

3. До месяца, в котором доход облагаемый превысил 350 000 руб.

Стандартные вычеты опекунам и попечителям

- Такие лица не могут делегировать свои права на вычет другому лицу (мужу, жене).

- Единственный опекун (попечитель) имеет право на вычет в двойном размере.

- При вступлении в брак единственного опекуна (попечителя), двойной вычет продолжает предоставляться.

- Супруг (супруга) опекунов (попечителей) не имеют права на стандартный вычет по отношению к подопечным детям.

- Факт лишения или наличия родительских прав у родных родителей детей не влияет на размер вычета единственного опекуна (попечителя).

- Стандартный вычет предоставляется опекунам (попечителям) максимально до достижения подопечными возраста 18 лет.

- Не требуется предоставления дополнительных документов на вычет в двойном размере (в Акте или договоре указан вид опеки — единоличная или совместная).

Вычеты на детей: какие документы подтверждают право налогоплательщика:

- Заявление работника.

- Копия свидетельства о рождении ребенка.

- Документы, подтверждающие право на вычет (в зависимости от ситуации):

- справка из образовательного учреждения;

- копия справки медико — социальной экспертизы;

- копия свидетельства о браке;

- копия свидетельства об усыновлении;

- копия решения (постановления) об установлении над ребенком опеки или попечительства;

- копия договора о передаче ребенка на воспитание в семью — для приемных родителей;

- копия справки, выданной ЗАГСом о рождении ребенка по форме № 25, в которой сказано, что запись об отце ребенка внесена в свидетельство о рождении по заявлению матери;

- копия о смерти второго родителя или копия решения суда о признании второго родителя безвестно отсутствующим;

- копия паспорта, в котором на странице «семейное положение» нет штампа ЗАГСа о регистрации брака.

Пошаговая инструкция, как подать 3 НДФЛ через сайт Госуслуги

Если под рукой есть весь пакет документов, время подачи декларации онлайн займет немного времени Чтобы сдать декларацию онлайн через Госуслуги, необходимо собрать такой же список документов, как и при личном посещении ведомства. Собранный пакет документов сканируется. Перечень документов будет зависеть от цели представления декларации. Например, если пользователь хочет получить вычет за ребенка, ему необходимо отсканировать свидетельство о рождении ребенка (детей). При наличии инвалидности у ребенка – соответствующую справку.

Чтобы подать декларацию через портал Госуслуги необходимо придерживаться следующей инструкции.

Вход осуществляется по логину (мобильный номер, электронная почта, СНИЛС) и паролю.

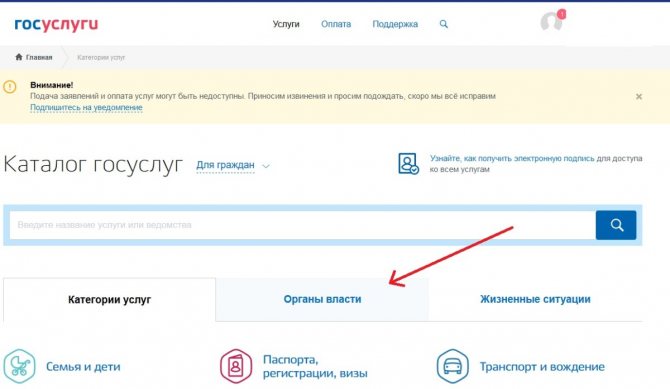

Шаг 2. Выбрать раздел «услуги»

и подраздел «органы власти».

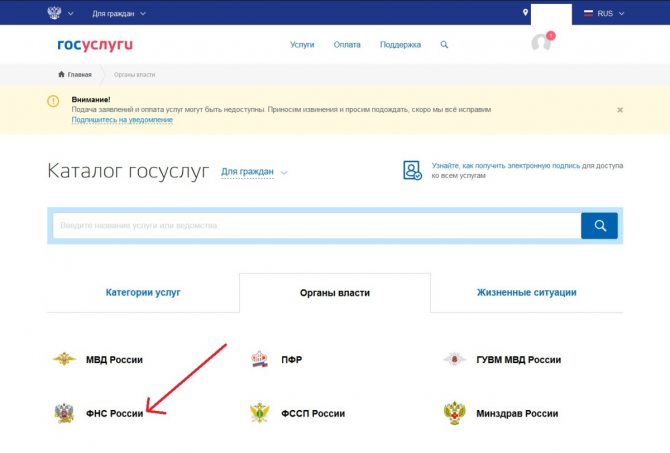

В этом подразделе выбрать строку «ФНС России».

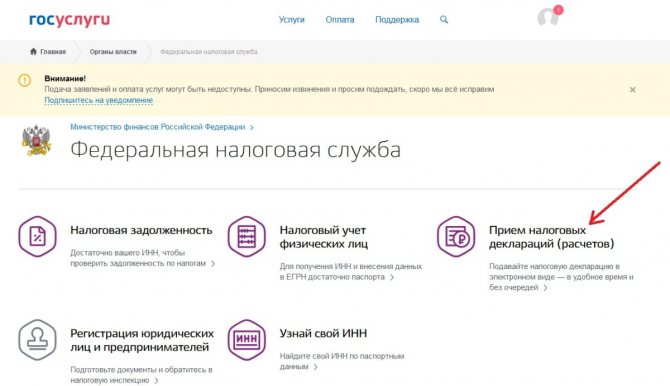

Шаг 3. Выбрать раздел «прием налоговых деклараций (расчетов)».

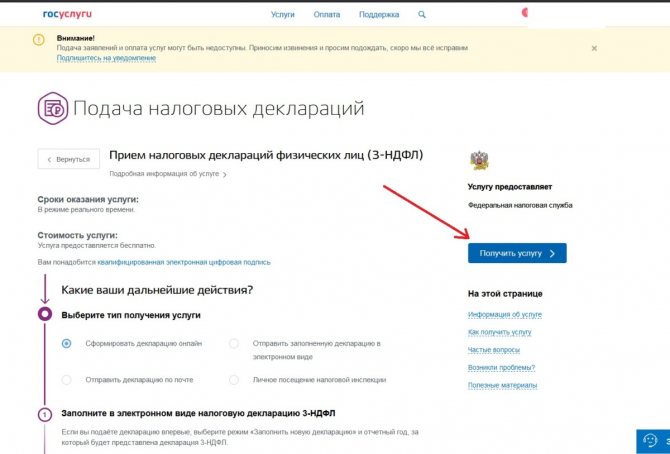

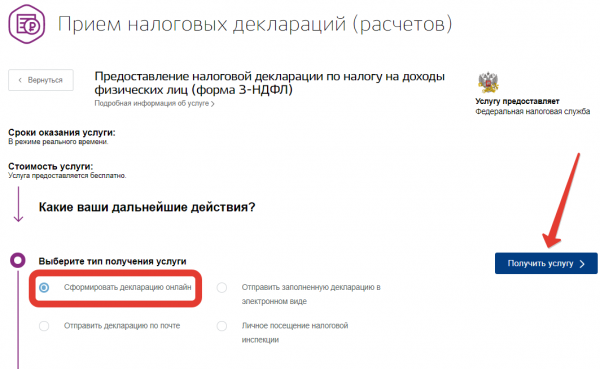

В графе электронные услуги выбрать «прием налоговых деклараций физических лиц (3-НДФЛ).

Выбрать тип получения .

Нажать на кнопку «получить услугу» на правой стороне веб-страницы.

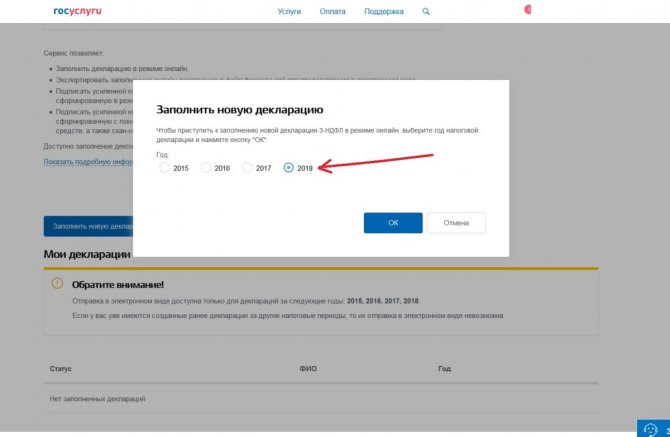

Шаг 4. Нажать на кнопку «заполнить новую декларацию».

Шаг 5. Выбрать год заполнения декларации

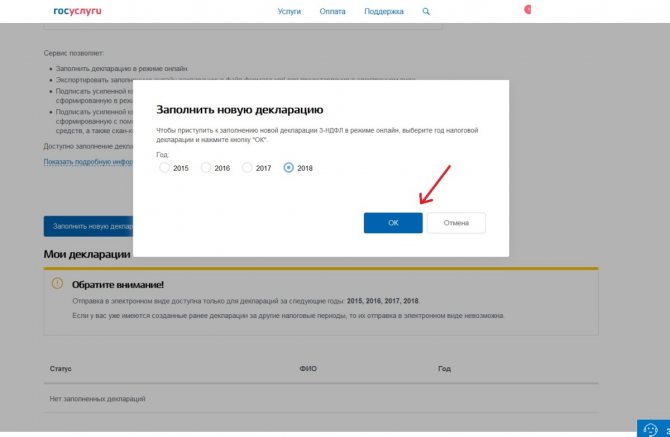

и нажать на кнопку «ок».

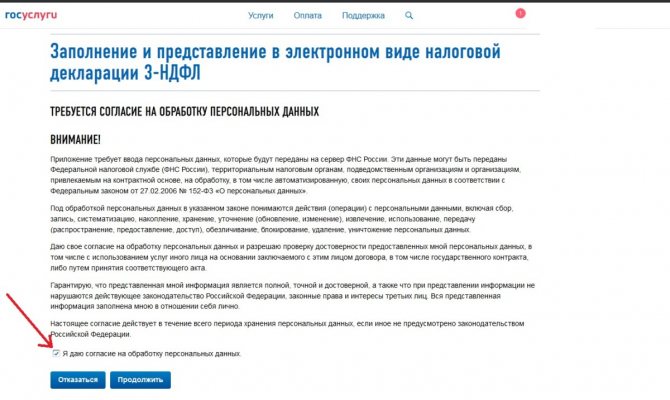

Шаг 6. Внимательно ознакомиться с положениями обработки данных и дать свое согласие, поставив галочку в строке «я даю свое согласие на обработку данных».

Затем нажать на кнопку «продолжить».

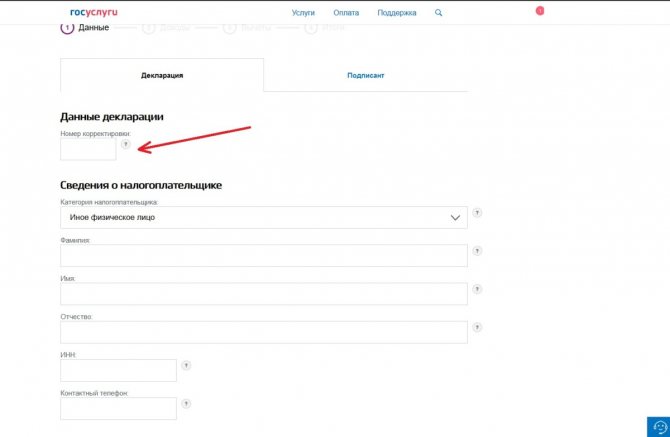

Шаг 7. Приступить к непосредственному заполнению декларации. Для начала заполнить код корректировки. Если декларация первичная, то «0». Если первая корректировка, то «1», вторая – «2» и т.д.

Шаг 8. Проверить правильность заполнения личных данных, которые перенеслись автоматически из личного кабинете на портале Гос class=»aligncenter» width=»1200″ height=»883″

К таким данным относятся:

- ФИО;

- дата рождения;

- гражданство;

- паспортные реквизиты и т.д.

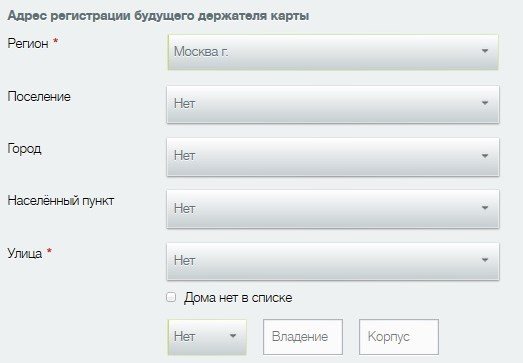

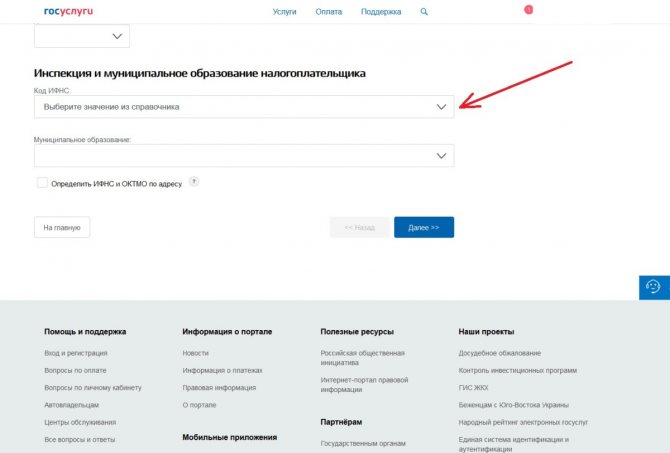

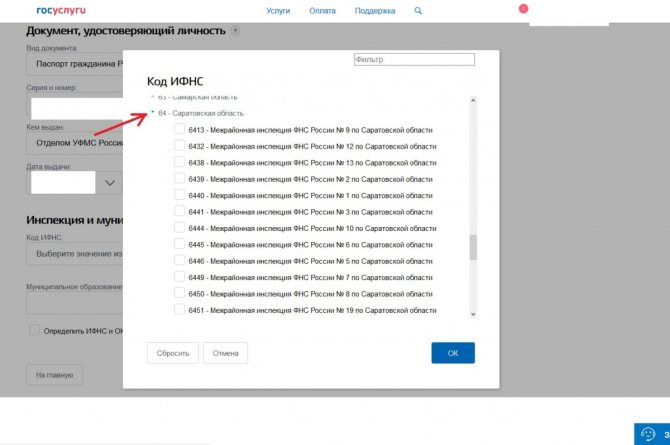

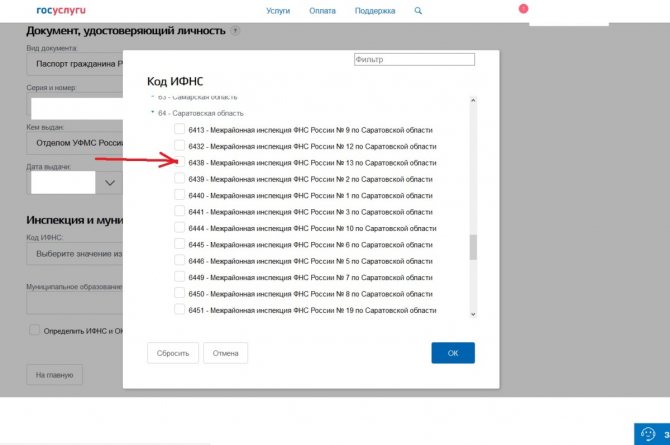

Шаг 9. Выбрать инспекцию и муниципальное образование налогоплательщика. Для этого в строке «код ИФНС» нажать на стрелочку вниз.

Далее выбрать регион и рядом с ним нажать на стрелочку вниз.

Выбрать нужное отделение инспекции, нажав галочку в соответствующем поле.

Затем нажать на кнопку «ок».

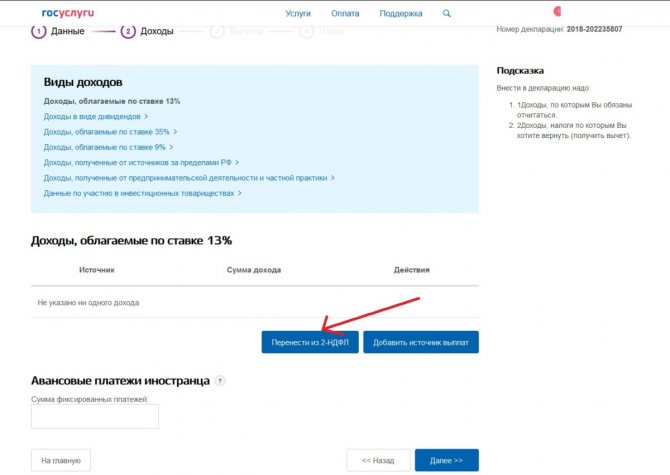

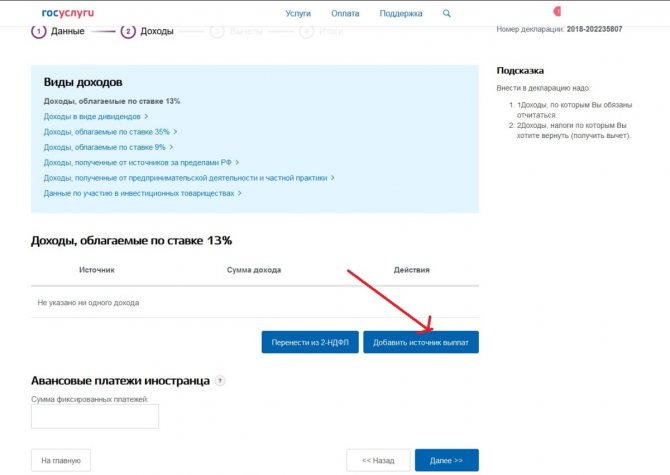

Шаг 10. Заполнить данные о доходах. Это можно сделать вручную или перенести автоматически. Для автоматического заполнения необходимо нажать на кнопку «перенести из 2-НДФЛ».

Чтобы заполнить вручную, необходимо нажать на кнопку «добавить источник выплат».

Если справки о доходах не найдены, система выдаст ошибку о невозможности автоматического переноса сведений.

После заполнения этого раздела, необходимо нажать на кнопку «далее».

Шаг 11. Выбрать вид вычета (при наличии оснований на него): стандартный, социальный, имущественный или инвестиционный. Поставить галочку в строке «предоставить налоговые вычеты».

Шаг 12. Заполнить необходимые данные и нажать на кнопку «далее».

Шаг 13. Нажать на кнопку «Сформировать файл для отправки».

Если у пользователя уже есть заполненная в специальной программе декларация, то для ее отправки необходимо выбрать тип получения .

Нажать на кнопку «получить class=»aligncenter» width=»1200″ height=»917″ В всплывающем окне о необходимости подписания декларации квалифицированной электронной подписью нажать на кнопку «продолжить».

Загрузить декларацию, дать свое согласие на передачу информации в электронной форме и нажать на кнопку «перейти к подписанию формы».

Часто задаваемые вопросы

– Сколько раз в жизни можно делать налоговый вычет за лечение?

– В Налоговом кодексе РФ нет ограничений по количеству предоставленных вычетов за лечение и покупку лекарств. Этим социальные вычеты отличаются от имущественных, которые разрешается оформлять только на один объект. Возврат НДФЛ после оплаты лечения можно делать ежегодно, но каждый раз – не более чем в размере 13% от 120 тысяч рублей. Вычет на дорогостоящее лечение в размере всей суммы затрат также можно делать каждый год. При этом неиспользованный в текущем году социальный вычет не переносится на следующий год, а «сгорает».

Пример

Гражданка М. в 2020 году по медицинским показаниям (врожденная патология) сделала брекеты двоим детям, потратив на это 201 000 рублей. Заработная плата М., облагаемая НДФЛ, в 2020-м составила 420 000 рублей. Максимальная сумма вычета – 120 000 рублей. Таким образом, оформив в 2021 году вычет за 2020-й, М. получит возврат в максимальном размере – 15 600 рублей. Более правильным с ее стороны было бы сделать стоматологические операции детям в разные годы – например, одному в декабре 2020-го, второму – в январе 2021-го. Тогда она смогла бы вернуть 31 200 рублей.

– Какие виды лечения считаются дорогостоящими?

– Полный перечень дорогостоящих видов лечения, вычет за которые полагается в полном объёме потраченных средств, вы можете найти в постановлении правительства РФ №201 от 19.03.2001. Краткий список можно привести в таком виде:

- хирургическое вмешательство при врожденных аномалиях развития

- болезни кровообращения, органов дыхания и пищеварения, глаз, нервной системы;

- эндопротезирование и операции на суставах;

- вживление протезов, кардиостимуляторов;

- трансплантация органов и тканей;

- реконструктивные и пластические операции;

- терапия хромосомных и наследственных заболеваний;

- нехирургическое лечение опухолей щитовидной железы;

- лечение заболеваний органов кровообращения, дыхания, пищеварения, поджелудочной;

- лечение злокачественных опухолей, остеомиелита, сахарного диабета, ожогов;

- оплата гемодиализа, других подобных процедур.

– Каков срок давности по оформлению налогового вычета за лечение?

– Вы можете оформить возврат НДФЛ за три предыдущих года. То есть оформляя вычет в 2021-м, вы можете вернуть налог за лечение, проведенное в 2018-м, 2019-м и 2020-м. Не забудьте, что вычет оформляется на тот год, в котором проводилось лечение. То есть если вы, скажем, официально трудились и платили НДФЛ в 2020-м и 2019-м году, а в 2018-м не работали и налог не отчисляли, но сделали операцию, вам ничего не вернут.

– Можно ли в один год оформить налоговый вычет за лечение и на себя, и на родителей?

– Максимальная сумма социального налогового вычета – 120 000 рублей. В нее могут входить одновременно компенсация расходов на образование и на лечение свое, а также ближайших родственников. Если сумма расходов не превышает предельную, то можно оформить возврат НДФЛ по нескольким основаниям.

Пример

Гражданин Н. в 2021 году прошел платную диагностику внутренних органов в государственной клинике, потратив на это 32 000 рублей. Его мать прошла курс реабилитации после операции на сердце в той же клинике на сумму 48 000 рублей. Доход Н. за 2021 год составил 585 000 рублей. Таким образом, гражданин может рассчитывать на налоговый вычет за себя и за мать в размере 32 000 + 48 000 = 80 000 рублей. Возврат налога составит 80 000 * 13% = 10 400 рублей.

– Если уплаченный мной в прошлом году НДФЛ меньше, чем 13% от стоимости лечения отца (он работающий пенсионер), можно ли оформить вычет и на него, чтобы вернуть недостающую часть.

– Да, если вашего дохода не хватает для получения полного вычета, можно оформить вычет на отца или мать – в том случае, если они в отчетном году являлись плательщиками НДФЛ.

– Уже три года получаю имущественный налоговый вычет за купленную квартиру (остатки переходят на следующий год). В прошлом году делал дорогостоящую операцию, не подумал о социальном вычете, потом люди надоумили. Но весь мой НДФЛ за прошлый год уже вычерпан имущественным вычетом (деньги уже пришли). Это значит, что право на вычет за лечение я потерял?

– Нет, имеется способ восстановить социальный вычет. Для этого нужно в любое время по вашему желанию подать скорректированную декларацию 3-НДФЛ, в которой отразить вычет на лечение, уменьшив на эту сумму имущественный вычет (декларация подается заново, в ней указываются новые суммы, опять прикладываются все необходимые документы). Поскольку деньги уже выплачены, на руки вы дополнительно ничего не получите. Однако сумма остатка имущественного вычета, перешедшая на следующий год, вырастет на размер вычета за лечение. То есть имущественный вычет у вас просто сдвинется вперед.

Оформляем налоговый вычет через госуслуги

Каждый гражданин РФ, получающий доходы, облагается налогом по ставке 13%. Определенная категория граждан имеет право на налоговый вычет, который предусматривает возможность возврата ранее уплаченного налога на доходы, например, в связи с покупкой квартиры, расходами на лечение, обучение и т.д. Для получения налогового вычета необходимо собрать пакет документов и подать заявление, по итогам которого происходит перераспределение средств. Сделать это можно обратившись в налоговую инспекцию или дистанционно через портал госуслуг. Налоговый вычет через госуслуги предусматривает значительную экономию времени, поэтому мы подробно рассмотрим этот вариант.

Благодаря наличию учетной записи на портале «Госуслуги» Вы сможете произвести все манипуляции по заполнению и сдаче документов на получение налогового вычета без посещения федеральной налоговой службы. Также Вам потребуется электронная цифровая подпись. Достаточно иметь неквалифицированную ЭП, которая выдается бесплатно сроком на один год. Как получить электронную подпись для сайта госуслуги мы рассказывали в отдельной статье. Итак, предлагаем Вашему вниманию пошаговое руководство по оформлению налогового вычета через портал «Госуслуги».

Важно

Получение налогового вычета возможно только в том случае, если заявитель трудоустроен официально и с его зарплаты удерживается подоходный налог.

Что нужно, для оформления налогового вычета через госуслуги

Чтобы получить налоговый вычет через госуслуги потребуются:

- Подтвержденная учетная запись на портале госуслуг;

- Электронная цифровая подпись (достаточно бесплатной неквалифицированной ЭП);

- Справки по форме 2-НДФЛ и 3-НДФЛ;

- Заявление на налоговый вычет (форма есть на сайте госуслуги);

- Документы, продающиеся в качестве приложения в цифровом формате (список документов зависит от типа вычета и есть на сайте госуслуг).

Многие могут посчитать онлайн оформление налогового вычета слишком сложным и предпочесть лично обратиться в отделение налоговой инспекции. Разумеется, каждый сам вправе выбирать, что для него удобнее, однако на самом деле не все так сложно, как кажется. Справку по форме 3-НДФЛ Вы сможете получить через госуслуги, получение электронной цифровой подписи тоже не отнимает много времени. В принципе, если у вас есть все необходимые для получения налогового вычета документы, то вся процедура не займет много времени. Кстати, оформить налоговый вычет можно не только через госуслуги, но и на официальном сайте Федеральной налоговой службы. Можно зарегистрироваться на сайте ФНС или через госуслуги войти в личный кабинет налогоплательщика. Ниже мы рассмотрим порядок оформления налогового вычета через портал госуслуг.

Как получить налоговый вычет через госуслуги

Чтобы получить налоговый вычет через госуслуги выполните следующие действия:

- Зайдите на сайт gosuslugi.ru и авторизуйтесь;

- Перейдите в раздел «Каталог услуг»;

- Выберите категорию «Налоги и финансы»;

- Выберите пункт «Прием налоговых деклараций»;

- Выберите услугу «Предоставление формы 3-НДФЛ»;

- Ознакомьтесь с условиями предоставления услуги и нажмите на кнопку «Получить услугу»;

- Заполните декларацию, подтвердите заявку электронной подписью и отправьте в налоговую на рассмотрение.

Если Вы так и не поняли, как получить налоговый вычет через госуслуги, обратитесь за консультацией в службу поддержки по бесплатному номеру 8 800 100 70 10. Также Вы можете лично обратиться в налоговую. В таком случае рекомендуем для экономии времени записаться в налоговую через госуслуги. Кстати, на официальном сайте Федеральной налоговой службы тоже есть возможность получить налоговый вычет без посещения отделения ФНС.

Оформление налогового вычета через «Госуслуги»

Первое, на что необходимо обратить внимание: для подачи обращения через портал «Госуслуг» аккаунт пользователя должен числиться как подтвержденный ЕСИА (что соответствует 3 уровню). Для этого также можно использовать усиленную квалифицированную подпись, но предварительно на ПК необходимо установить дистрибутив КриптоПРО и специальный плагин CryptoPRO Plugin Browser для используемого браузера (интернет-обозревателя)

При наличии электронной подписи авторизация на портале «Госуслуг» выполняется автоматически, подтверждения личности не требуется. Алгоритм подачи заявления на получения вычета может несколько различаться в зависимости от его вида. К примеру, при оформлении компенсации за лечение порядок будет следующий:

- Зарегистрироваться на сайте nalog.ru. Логин и пароль получить можно через ФНС или же использовать подтвержденный аккаунт 3-го уровня с портала «Госуслуг». Самый быстрый вариант — это прийти в региональное представительство налоговой, запросить у инспектора тот самый логин и пароль. При себе нужно иметь паспорт и ИНН. Услуга бесплатная. По полученным данным можно будет совершить вход в личный кабинет на сайте ФНС.

- В личном кабинете перейти на вкладку «Налог на доходы ФЛ», далее — «НДФЛ».

- Заполнить паспортные данные (категорию налогоплательщика указать как «Иное физическое лицо»), Кстати, если сразу ввести ИНН, то большую часть анкеты на страницы заполнять не потребуется, так как все необходимые данные будут подгружены автоматически. После проверки введенных данных нажать «Далее».

- На следующей странице необходимо заполнить данные о работодателе. Всю информацию для этого можно взять из справки 2-НДФЛ, которую нужно заблаговременно получить в бухгалтерии той организации, где работает налогоплательщик. Помимо наименования компании также нужны ИНН, КПП, ОКТМО. После этого в нижней части страницы будет отображена статистика по заработной плате за подотчетный период с указанием общей суммы уплаченных налогов. После проверки данных снова нажать «Далее».

- На следующей странице необходимо указать вид налогового вычета, которую планирует получить налогоплательщик. В данном случае нужно отметить «Социальные» (так как вычет оформляется за лечение).

- В строке «Расходы на лечение» указать общую потраченную сумму. После — нажать «Сформировать файл для отправки».

- С помощью кнопки «Добавить документ» загрузить сканы справок и договоров, которые подтверждают прохождение лечения. Среди документов обязательно должны быть договора и чеки из регистратуры, справка для налоговой на получение вычета (выдают в бухгалтерии клиники), лицензия на осуществление медицинской деятельности.

- После загрузки всех подтверждающих сканов документов нажать «Заверить электронной подписью», затем — «Отправить». Квалифицированную электронную подпись можно получить в аккредитованных удостоверяющих центрах. Неквалифицированную, для взаимодействия только с ФНС через их официальный портал, можно оформить из личного кабинета.

- Дожидаться решения налоговой. Уведомление будет отправлено на контактные данные заявителя, а также сведение о завершении проверки будет отправлено в личный кабинет на сайте nalog.ru.

Проверка данных занимает до 1 месяца.

С недавних пор на портале действует удобная форма с подсказками для формирования деклараций

После подтверждения декларации и суммы вычета в личном кабинете, в разделе «Мои налоги» появиться сводка о переплате. То есть, это те деньги, которые государство и вернет налогоплательщику. Останется лишь выбрать «Распорядиться» и указать реквизиты (банковский счет) для зачисления средств.

Запись на прием

Если по каким-либо причинам гражданин не может подать декларацию через сайт ФНС (например, нет электронной подписи), то вычеты можно получить после личной подачи заявления в налоговую. Для записи на индивидуальный прием в ФНС налогоплательщику необходимо авторизоваться на портале Госуслуг, далее:

- открыть пункт «Прием налоговых деклараций»;

- в разделе выбора варианта обращения отметить пункт «Личное посещение»;

- далее перейти на страницу «Записаться на прием в ФНС».

Пример декларации по форме 3-НДФЛ. Она, кстати, ежегодно незначительно меняется.

Какие сведения можно получить через ЛК налогоплательщика

ЛК — удобный инструмент для взаимодействия физлица и налоговой инспекции. Зарегистрироваться в нем можно, обратившись в любую налоговую инспекцию с документом, удостоверяющим личность, и получив логин и пароль.

Вот так выглядит главная страница личного кабинета:

Перечислим также функции личного кабинета:

Подходя к главной теме статьи, отметим, что в ЛК можно также получать сведения о ходе камеральной налоговой проверки декларации 3-НДФЛ. Ход камеральной проверки в личном кабинете обозначается термином «статус». Статус камеральной налоговой проверки декларации может быть разным. Какие значения он может принимать, рассмотрим ниже.

А для начала ответим на вопрос, что означает камеральная проверка? В ходе камеральной проверки рассматривается соблюдение законодательства о налогах и сборах на основе представленной налогоплательщиком декларации и иных документов, а также документов, имеющихся в распоряжении налогового органа. Таким образом, любая декларация проходит камеральную проверку.

Этапы, которые необходимо пройти для возврата излишне уплаченного НДФЛ путем подачи 3-НДФЛ в налоговый орган:

- представление декларации 3-НДФЛ и прочих необходимых документов в налговый орган. С отчетности за 2020 год введен новый бланк формы 3-НДФЛ, в состав которого уже входит заявление на возврат излишне уплаченного налога. Ранее такое заявление надо было подавать отдельно. В личном кабинете налогоплательщика вы будете заполнять не сам бланк декларации, а лишь вносить свои данные в ячейки, поэтому трудностей с актуальным бланком при подаче через ЛК быть не должно. К необходимым дополнительным документам относятся, например, договор, чеки и лицензия из медицинского учреждения, если заявляется социальный вычет.

- камеральная проверка декларации 3-НДФЛ в течение 3 месяцев

- подтверждение парва на возврат или запрос пояснений при выявленных несоответствиях

- при положительном решении — возврат НДФЛ

Для тех, у кого нет возможности воспользоваться личным кабинетом, приведем ссылку на актуальный бланк декларации 3-НДФЛ

3-НДФЛ за 2020 год

посмотреть

скачать

Как заполнить 3-НДФЛ, читайте в статье

Подпишитесь на рассылку

Еще о порядке проведения камеральной проверки 3-НДФЛ мы писали здесь

Детальная инструкция по регистрации на этом сайте

Возможность сдать 3 ндфл онлайн через госуслуги появилась не так давно, но уже хорошо зарекомендовала себя, как один из самых удобных способов сделать это.

Как подать декларацию 3 ндфл через госуслуги? Для того, чтобы подать налоговую декларацию, не посещая лично ФНС, при помощи сайта госуслуг необходимо в первую очередь быть зарегистрированным на нём.

Для этого необходимо зайти в любой удобный браузер, набрать в адресной строке , после чего откроется главная страница государственного портала.

Дополнительная информация! Для регистрации на руках должны быть такие удостоверения личности как — паспорт, СНИЛС, номер мобильного телефона и электронный почтовый ящик.

На сайте встретит приятный интерфейс и чуть правее от центра будет видна кнопка «зарегистрироваться», на которую следует нажать.

Далее потребуется заполнить всего 4 поля, а именно ввести свою фамилию, имя, номер своего мобильного телефона и адрес электронной почты

Проверить правильность введенных данных, после чего можно кликать по кнопке зарегистрироваться. Далее на телефон должно поступить текстовое сообщение с кодом, который будет необходимо ввести в предложенную форму.

Так же подтвердить свой номер телефона можно, воспользовавшись полученными в электронном письме инструкциями

После того, как введен нужный код предстанет форма для ввода пароля. Должен быть придуман сложный пароль, далее вести его в первую форму и ввести повторно во вторую форму, для его подтверждения.

Пароль должен быть недоступен для других лиц

На этом шаге регистрация завершена, теперь гражданин является обладателем упрощенной учетной записи.

При упрощенной записи можно пользоваться лишь ограниченным спектром государственных услуг

Для расширения количества предоставляемых услуг, необходимо в появившемся после регистрации окне, ввести все необходимые данные или зайти на страницу с личными данными, где встретит предложение заполнить их и повысить уровень своей учетной записи, после чего необходимо проверить корректность написания всех данных и нажать на кнопку сохранить.

На этом этапе необходимо подождать, пока все данные автоматически будут проверены

Узнать состояние проверки введенных данных можно отслеживать в личном кабинете, как правило, этот процесс не занимает много времени, и будет получено смс или электронное письмо, о том, что уровень учетной записи теперь стандартный с более расширенным спектром услуг.

Чтобы получить полностью неограниченную с точки зрения предоставляемых нам услуг учетную запись, потребуется либо лично посетить центры обслуживания для подтверждения личности, ближайшее отделение Почты России, МФЦ и т. д.

Обратите внимание! С недавних пор, появилась возможность избежать личного посещения авторизированных центров, но только если гражданин является клиентом Сбербанка, Тинькофф-банка или Почта-Банка. Для Сбербанка

Для Сбербанка

Пользователям Сбербанка

Для Тинькофф-банка

Клиентам банка Тинькофф

Для Почта-Банка

Для тех, кто пользуется Почта-Банком

После всех проделанных процедур, будет возможность заполнить и сдать необходимую налоговую декларацию. Для этого можно вбить в поиске браузера госуслуги 3 ндфл или на самом сайте госуслуг, будучи уже авторизированным пользователем в окне поиска достаточно вбить НДФЛ и выбрать пункт «Прием налоговых деклараций (расчетов)».

Так выглядит пункт «Прием налоговых деклараций (расчетов)»

Другой способ найти этот пункт — на главной странице портала нажать на кнопку услуги, на открывшейся странице отыскать раздел «Налоги и финансы».

Можно найти через раздел «Налоги и финансы»

Далее нажать на кнопку еще и предстанет необходимый пункт:

Можно найти через раздел «Налоги и финансы»

Нужно будет выбрать электронную услугу «Предоставление налоговой декларации по налогу на доходы физических лиц»(форма 3-НДФЛ).

Можно найти через раздел «Налоги и финансы»

На представшей странице потребуется выбрать тип получаемой услуги, нас интересует формирование декларации онлайн

Далее потребуется кликнуть по кнопке получить услугу и заполнить декларацию онлайн

Обязательный процесс взаимодействия с налоговой стал проще, привычный бланк заменят поля сайта, в которые нужно вбивать необходимую информацию.

После отправки декларации в режиме реального времени в личном кабинете можно увидеть статус декларации, дошла ли она до налоговой службы, как правило это занимает небольшое количество времени. Если же необходимо прикрепить какие-либо документы вдобавок к декларации сделать это так же возможно на сайте госуслуг во время процесса заполнения.