Эмитент

Содержание:

- Обязанности у банка, эмитирующего карты

- Сведения предоставляемые эмитентами

- Специфика выпуска ценных бумаг

- Кто может быть эмитентом

- Что такое эмитент

- Эмитент карты сбербанка — Финансы

- Обязанности банка-эмитента

- Пример дополнительной эмиссии акций

- Основные сведения

- Что такое акции стоимости?

- Стоимостные инвесторы

- Эмитент облигаций

- Компания-эмитент

- В заключение

Обязанности у банка, эмитирующего карты

Эмитент выполняет множество функций, которые у него появляются в следствие соблюдения действующего законодательства и предписаний Центробанка.

Мы выделим несколько из них, которые актуальны для наших читателей:

- Непосредственно выпуск карточки. Пластик может быть именной или не именной. Банк должен открыть счет, определить реквизиты, привязать карту к вашему счету, наделить её всеми необходимыми характеристиками, чтобы она могла быть использована как платежное средство.

- Идентификация карты. Для того, чтобы вы могли расплачиваться карточкой в магазинах, магазин проводит вашу авторизацию. Это делается через платежный терминал, который посылает эмиссионному банку запрос о том, провести транзакцию или нет. Банк может ее одобрить или отклонить, например, если у вас на счету недостаточно денег.

- Списание денег со счета. Это гораздо быстрее и удобнее, чем оплата при помощи наличных.

- Предоставление гаранта безопасности по сделкам, совершаемым при помощи карточки. В том случае, если карта была утеряна, и ею воспользовались мошенники, вы можете доказать свою невиновность, и не оплачивать возникшие долги.

- Ведение отчетности. Вы можете в любой момент запросить выписку по своему счету, чтобы отследить состояние денежного счета, посмотреть свой бюджет, определить основные статьи расходов и т.д.

- Консультирование клиентов. При любой сложной ситуации вы можете получить консультацию сотрудника банка без непосредственного посещения офиса. Сделать это можно через онлайн-сервисы или по телефону горячей линии.

Рассмотрим, например, оплату по карточке в магазине. Вам не нужно брать с собой наличные, все действия можно выполнить по пластику. А если у вас современный смартфон, то даже и карта не нужна, можно оплачивать покупки при помощи сервисов бесконтактных платежей.

Используется упрощенная идентификация – ваше ФИО на карте, подпись на обратной стороне. Для подтверждения операций вводится пин-код, либо одноразовый пароль, который приходит вам на телефон в виде смс при онлайн-шопинге.

Банк также выполняет и другие опции – следит за вашими операциями, блокирует счет, если они кажутся подозрительными, не дает мошенникам воспользоваться вашими деньгами, если неправильно вводится пин-код. Осуществляет списания в автоматическом режиме, если настроен автоплатеж, работает с судебными постановлениями и т.д.

Как видите, эмиссионный банк действительно выполняет очень много функций, у него есть права и обязанности, которые контролируются регулятором нашей страны. Они не всегда очевидны, и чтобы с ними разобраться, надо прочесть свой договор с банком.

Сведения предоставляемые эмитентами

Российское законодательство регламентирует объем данных, которые должны предоставить все эмитенты ценных бумаг.

- финансовая отчетность;

- бухгалтерская отчетность;

- информация о движении капитала;

- открытая информация об акционерах;

- о руководителях;

- количество планируемого выпуска ц/б;

- ежегодный объем выручки и решение по выплате дивидендов.

Эта информация должна быть открытой. Она может храниться на сайте биржи, на официальном сайте компании и на сайтах-агрегаторах, которые предоставляют открытый доступ к данным о конкретной фирме. Предполагается, что компания должна быть максимально публичной, после того как заявляет о намерении выпустить в оборот акции и облигации.

Отчет о движении денежных средств вкупе с финансовыми и бухгалтерскими бумагами позволяют отследить текущее состояние дел в фирме. На что тратятся деньги, какая выручка, прибыль и от каких видов деятельности. Чем будет заниматься компания в течение ближайших лет.

Аналитики могут использовать эту открытую информацию для того, чтобы делать собственные прогнозы. На основе выводов, которые делаются исходя из показателей финансовой отчетности, делается прогноз о целесообразности вложений. В СМИ также есть информация о самых крупных эмитентах.

Специфика выпуска ценных бумаг

Государственными и негосударственными предприятиями, которые организуют выпуск ценных документов, выполняется основная миссия — привлечение средств инвесторов для осуществления каких-либо нужд: это может быть инвестиционный проект, или увеличение объемов производства. В других случаях, акции и облигации выпускаются для накопления уставного фонда организации.

Выпускать ценные бумаги могут предприятия с определенной организационной формой — АО (акционерное общество), ООО (общество с ограниченной ответственностью) и т. д. Сфера деятельности их может быть различной. Также на это уполномочены государственные органы. Фондовые рынки в нашей стране также используют акции, облигационные займы и иные ценные бумаги зарубежного производства.

Кто может быть эмитентом

Физические лица или индивидуальные предприниматели ценные бумаги выпускать не могут. Эмитентами подобных активов могут выступать:

| Эмитент | Описание |

| Государство и Министерство финансов | Являются наиболее надёжными эмитентами. Если произойдёт дефолт облигаций федерального займа (ОФЗ), подорвётся доверие к государственной экономике в целом, так как владеют государственными облигациями в основном зарубежные инвесторы. Государство рассчитывается по ОФЗ в любом случае, может эмитировать новый тираж для покрытия старых долгов.

Чаще всего выпускает облигации Министерство финансов. Средства привлекаются на различные цели: покрываются социальные обязательства, запускается крупный проект, сдерживается инфляция. |

| Муниципальные органы власти | Надёжны в такой же степени, как Министерство финансов. Государство не допускает дефолт муниципальных облигаций, так как дорожит престижем и безопасностью. Однако, технический дефолт, когда номинал облигации выплачивается позже срока, допускается. Поэтому такие эмитенты считаются более рисковыми.

Деньги привлекаются муниципалитетами, чтобы выплачивать зарплату бюджетникам, развивать внутреннюю инфраструктуру региона, вложиться в крупный проект. Долги возвращаются из средств налогоплательщиков или субсидий Минфина |

| Корпорации | Средства заимствуются, чтобы покрыть кассовый разрыв, увеличить уставный капитал, обновить оборудование и т. д. Самыми надёжными эмитентами являются крупные компании такие, как Сбербанк, Газпром и пр. Облигации неизвестных компаний, недавно включённых в листинг Московской биржи, являются наиболее рисковыми |

Если рассматривать акции, самыми надёжными эмитентами являются компании, которые находятся в первом котировальном списке Московской биржи и входят в её индекс. Компании с меньшей надёжностью находятся во втором и третьем эшелоне. Самыми ненадёжными считаются компании, которые не вышли на IPO и предлагают свои активы напрямую (к примеру, молодые стартапы).

Эмиссия ценных бумаг может осуществляться только юридическими лицами, имеющими разрешение на это, и могут быть:

- Частными предприятиями;

- Предприятиями, находящимися в государственной собственности;

- Государственными или местными органами самоуправления.

Эмитентами облигаций могут быть все вышеперечисленные юридические лица, а выпускать акции и опционы имеют право только акционерные общества. Эмитенты могут различаться:

- Формой собственности.

- Направлением деятельности.

- Территориальным расположением.

Что такое эмитент

Эмитент — банк, который проводит эмиссию чего-либо из приведенного списка. Например, банк-эмитент — это банк, имеет право выпускать дебетовые и кредитные карты, либо ценные бумаги.

- Что такое страна-эмитент? Государство имеет право выпускать национальную валюту, а также ценные бумаги. Россия — это страна-эмитент рублевых купюр.

- Что такое страна эмитента? Это страна, где зарегистрировано юридическое лицо, которое осуществляет эмиссию каких-либо ценностей.

Эмитент обязан не только выпускать материальные ценности, но и контролировать их обращение. Компания, которая выпускает ценные бумаги, обязана контролировать их продажу и обеспечивать права покупателей. Банк, который выпускает пластиковые карты, обязан создавать и обслуживать счета, обеспечивать их безопасность.

Эмитент карты сбербанка — Финансы

Кредитные карточки становятся популярнее реальных денег. Ими обладает более 85% населения. Так гласит статистика.

Очень удобно быстро и просто получить займ от банка, чтобы исполнить свою мечту, или совершить крупную покупку. Получить кредитку можно в любом отделении Сбербанка.

Некоторые клиенты уверены в том, что они безраздельно владеют пластиковой карточкой, но это не совсем так. Фактически обладателем пластика является эмитент банка Сбербанк.

Его можно назвать эмиссионным банком. Клиенты часто задаются вопросом, что такое эмитент? А это банковское учреждение, которое занимается выпуском и обслуживанием банковских карт. Держатель банковской карточки, который её оформил и успешно пользуется – это, собственно, клиент Сбербанка.

Определение термина

Банк-эмитент — это финансовое учреждение, выпускающее в обращение денежные купюры, ценные активы и бумаги, выполняющие платёжную или расчётную функцию. нковская карта, эмитированная самим банком, классифицируется как его собственность на протяжении всего периода её актуальности.

Физическое лицо — владелец, с юридической точки зрения всего лишь её пользователь.

Кроме того, такой банк имеет право на открытие аккредитива от лица плательщика и принимает на себя доверительные обязательства выполнить все платёжные операции получателя, либо перенаправить права реализации данных полномочий стороннему финансовому центру. Такие компании ещё называют эмиссионными.

Заведения наделены всеми необходимыми правами и лицензиями на осуществление своей деятельности по указанным направлениям. Эмиссию облигаций могут проводить только коммерческие структуры.

Для осуществления платёжной и расчётной функции используются документы строгой отчётности — карты, чеки. Выпускать такие бумаги могут национальные, государственные и коммерческие институты.

Все эти активы после их использования или истечения срока годности должны быть возвращены банку

Обратите внимание! Факт собственности пластиковых карт указан на их тыльной стороне

Обязанности банка-эмитента

Помимо прав, в процессе взаимодействия с физическими лицами, банки-эмитенты несут и определенные обязанности. Основная обязанность организации заключается в обеспечении безопасности карточных счетов и неприкосновенности средств, принадлежащих клиентам. Ради сохранности собственных средств клиенты и обращаются в кредитные организации.

Помимо этого, банк обязуется открыть клиенту счет, выдать карту, и обеспечить круглосуточный доступ к собственным средствам без ограничений. Прочие обязанности эмитента:

- Бесплатный перевыпуск банковской карты после завершения срока действия.

- Выплата возмещения в случае потери средств клиентом по вине организации.

- Предоставление клиенту в очном и дистанционном режимах информации по счету и карте.

- Проведение моментальных операций при применении держателем банковской карты.

- Выдача наличных средств через собственные кассы.

- Обеспечение бесперебойной работы карты за границей домашнего региона и за рубежом — если это позволяет платежная система.

- Ведение курса конвертации при использовании банковской карты за границей.

Это лишь часть самых элементарных обязанностей, которые несет каждый банк-эмитент перед своими действующими клиентами. Этот список значительно шире, и с ним любой желающий может ознакомиться в теле договора на банковское обслуживание.

Федеральное законодательство регулирует и обязанности банков-эмитентов. За их деятельностью наблюдает главный регулятор — ЦБ РФ. При выявлении фактов нарушений ведения деятельности или фальсификаций, организация исключается из федерального реестра.

Анатолий Дарчиев – высшее экономическое образование по специальности “Финансы и кредит” и высшее юридическое образование по направлению “Уголовное право и криминология” в Российском Государственном Социальном Университете (РГСУ). Более 7 лет проработал в Сбербанке России и Кредит Европа Банке. Является финансовым советником крупных финансовых и консалтинговых организаций. Занимается повышением финансовой грамотности посетителей сервиса Бробанк. Аналитик и эксперт по банковской деятельности. darchiev@brobank.ru

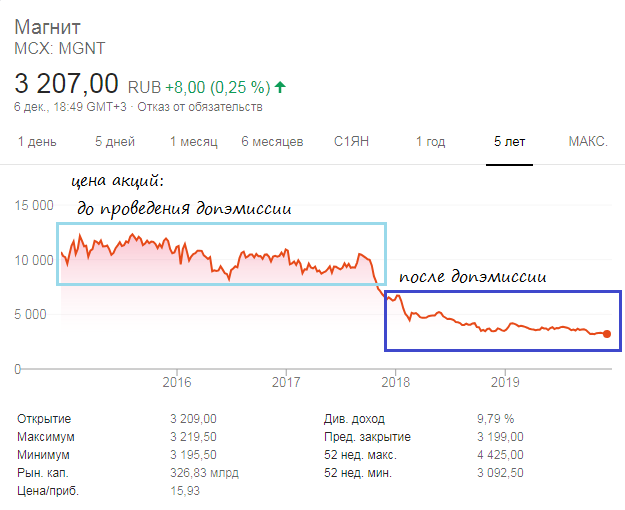

Пример дополнительной эмиссии акций

Хорошо известная во

всех городах России сеть продуктовых

магазинов «Магнит» провела допэмиссию

акций в конце 2017 года. В это время компания

сильно нуждалась в деньгах для выплаты

долговых обязательств, организации

собственного производства и дальнейшего

развития сети магазинов.

Руководство компании выбрало достаточно удачное время для допэмиссии. Ведь на момент её проведения акции компании были сильно переоценены (о чём говорили значения мультипликаторов P/B, P/E, P/CF, P/S). Снижение цен было в любом случае неизбежным, ведь по итогам текущего года компания впервые не планировало выплату дивидендов. Кроме этого показатели роста компании и её прибыль начали заметно снижаться, а долговая нагрузка – возрастать.

Дополнительно

выпущенные акции удалось разместить

по достаточно выгодной цене получив

таким образом необходимое количество

«бесплатных» денег. Курс акций конечно

снизился, но как уже говорилось выше —

это и так было неизбежно, а в данном

случае удалось извлечь из этого

существенный профит. Правда следует

отметить тот факт, что профит этот был

получен во многом за счёт средств рядовых

акционеров, доли участия которых в

результате всего этого были значительно

уменьшены.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Акции , Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Основные сведения

Эмитентами могут быть государство, муниципалитеты, предприятия, банки и инвестиционные фонды. Как только эти учреждения не могут удовлетворить свои потребности в капитале путем прямого заимствования или из внутреннего финансирования, они выбирают выпуск ценных бумаг. Таким образом, понятие «эмитент» тесно связано с ценными бумагами.

Эмитенты несут ответственность за отчетность о финансовых условиях и существенных изменениях, связанных с деятельностью эмитента и предоставления прав инвесторам, закрепленных выпущенными ценными бумагами.

Наиболее распространенными типами выпускаемых ценных бумаг являются обыкновенные и привилегированные акции и долговые ценные бумаги – облигации и векселя. Акции выпускаются для привлечения акционерного капитала, денежные займы привлекаются путем выпуска долговых ценных бумаг.

Что такое акции стоимости?

Акции стоимости – это публично торгуемые акции, имеющие текущую курсовую стоимость ниже той цены которую они реально стоят исходя из объективных фундаментальных показателей (прибыли, долгосрочного потенциала роста и т.п.).

Акции стоимости, как правило, имеют некоторые общие характеристики. Обыкновенно их эмитентами являются зрелыми предприятия, имеющие устойчивые (но не впечатляющие) темпы роста и относительно стабильные доходы. По большинству стоимостных акций выплачиваются дивиденды, хотя это не является непреложным правилом.

Некоторые акции четко и однозначно вписываются в ту или иную категорию. Например, бумаги 130-летнего производителя специй McCormick (NYSE:MKC) явно относятся к категории акций стоимости, в то время как быстро развивающаяся Tesla (NASDAQ:TSLA) является очевидным примером акции роста. С другой стороны, некоторые акции можно легко отнести к любой из означенных категорий. Например, бумаги таких технологических гигантов Apple (NASDAQ:AAPL) и Microsoft (NASDAQ:MSFT).

Однако то, что акции классифицируются кем-то как стоимостные, не обязательно означает, что они имеют хорошую ценность прямо сейчас. Вот тут-то вам и должен прийти на помощь фндаментальный анализ. Давайте взглянем на три отличные акции – Berkshire Hathaway (NYSE:BRK.А)(NYSE:BRK.B), Procter & Gamble (NYSE:PG) и Johnson & Johnson (NYSE:JNJ). Чуть ниже мы рассмотрим некоторые показатели, которые помогут вам найти лучшие акции для инвестиций.

А ЧТО, ЕСЛИ… Если бы вы могли купить 100-долларовые купюры за 80 долларов, разве вы не делали бы это как можно чаще?

Стоимостные инвесторы

Стоимостными инвесторами принято называть тех из них, чья основная инвестиционная цель состоит в том, чтобы определить хорошие компании, торгующиеся со скидкой относительно их реальной внутренней стоимости. Иными словами – они инвестируют в акции стоимости

Долгосрочные инвесторы, как правило, делятся на три основные категории:

Доказательством этому являются сухие и беспристрастные цифры статистики: С того момента, как Баффетт взял под свой контроль Berkshire в 1964 году и до конца 2019 года, индекс S&P 500 показал общую доходность в 19 784%. Общая доходность Berkshire за тот же период составила ошеломляющие 2 744 062%. И это не опечатка.

Имя Бенджамина Грэма известно несколько в меньшей степени, однако он фактически был наставником Баффета. Бенджамина Грэма часто называют отцом современного стоимостного инвестирования. Его книги “Интеллектуальный инвестор” (“The Intelligent Investor”) и “Анализ ценных бумаг” (“Securities Analysis”) – обязательное чтение для серьезных инвесторов в ценные бумаги.

Эмитент облигаций

Очень часто люди, которые имеют деньги и желают на этих деньгах немного заработать (а в некоторых случаях и вовсе озадачены поиском надежного места для их хранения), несут свои кровные на банковские депозиты. Безусловно, в реалиях постсоветских стран этот вариант наиболее прост и привлекателен. Однако деньги можно вложить с большей выгодой – об этом знают все.

Облигация как она есть

Если нашу статью читает новичок, который еще не смог разобраться в существующих путях инвестирования – для него мы сделаем небольшую ремарку и приведем определение облигаций. Облигация представляет собой ценную бумагу, гарантирующую право инвестора на полный возврат своих средств по истечении установленного в договоре периода, а также выплату полагающегося вознаграждения за этот срок. В свою очередь, эмитент должен полностью выплатить эти деньги.

Кто такой эмитент облигаций?

Эмитент – сторона, выпускающая ценные бумаги. Сегодня эмитентом облигаций может быть не только банк – любая, даже коммерческая организация и некоторые госорганы управления. Эмитент, выпуская ценные бумаги, преследует цели привлечения дополнительного капитала от инвесторов. Вкладчик, ясное дело, старается заработать. В некоторых случаях эмитентом облигаций могут выступать также и местные власти. Дабы не быть голословными, приводим конкретные примеры – деньги привлекаются с целью дополнительных инвестиций в те или иные проекты (облигационный жилищный заем как пример).

Давайте выделим основные тезисы касательно эмитентов, выпускающих ценные бумаги. Эмитентами облигаций может выступить:

- Корпорации;

- Муниципальные органы власти;

- Государственные организации.

Облигация имеет свои сроки – эмитент не может выпустить бессрочную ценную бумагу. Мы уже писали выше все процедуру – предоставляя инвестору облигацию, эмитент берет на себя обязательства по погашению задолженности в установленный период с обязательной выплатой процентов. Итак, облигация сегодня – это долговая ценная бумага. Государственные облигации отличаются высокой надежностью, хоть и не могут похвастать высокой доходностью.

Виды эмитентов и понятие кредитного качества

Как определить, надежна ли облигация и стоит ли в нее вкладывать средства? Существует такое понятие, как кредитное качество. Именно кредитное качество определяет надежность эмитента (читай, способность его своевременно погасить долговую ценную бумагу и выплатить вознаграждение вкладчику). Сегодня работает огромное количество рейтинговых агентств, специализирующихся за изучении финансового состояния эмитента, способность его к погашению долговых обязательств. Разумеется, муниципальные и государственные эмитенты долгие годы занимают верхние строчки в ТОПе этих агентств по надежности. Мы уже говорили – если вы желаете получить больше, чем скромное вознаграждение этих эмитентов, вкладывать нужно в более рисковые корпоративные облигации.

Сегодня на биржах выпускаются облигации с номиналом в 1 тысячу рублей. Стоимость номинальная рыночной стоимости, как говорится, рознь. Рыночная стоимость ценной бумаги, выпущенной эмитентом, может быть ниже или выше номинала. Опытные инвесторы называют рыночную стоимость «чистой ценой». Если надумали вложить свои деньги в облигации – не забывайте про налоги, которые таки придется уплатить государству (пусть даже эмитент – государственное учреждение или частная корпорация). Также мы рекомендуем поинтересоваться у представителя эмитента, который занимается реализацией ценных бумаг об оферте. Оферта – право инвестора погасить ценную бумагу раньше срока.

Компания-эмитент

Компания-эмитент вынуждена скрывать часть информации, иначе она не сможет обеспечить улучшение условий реализации ценных бумаг, в частности при выборе оптимального времени для продажи.

Компания-эмитент может выслать акционерные сертификаты по почте, и после получения они могут храниться либо дома, либо в специальном сейфе в банке.

Почему компания-эмитент должна представлять в Комиссию по ценным бумагам и биржам предварительные проспекты эмиссии. Что происходит, когда комиссия принимает эти проспекты.

Данный облигационный займ компания-эмитент страхует в частной страховой компании на случай возникновения каких-либо затруднений в выполнении обязательств по этому займу.

Качественная оценка вероятности того, что компания-эмитент неспособна выполнить обязательства по выпущенным ею облигациям. Независимой оценке подвергается каждый выпуск облигаций — как долгосрочных, так и краткосрочных.

В случае соблюдения клиентом всех вышеперечисленных правил хранения дорожных чеков, компания-эмитент производит возмещение по украденным / потерянным дорожным чекам. Исключение составляет лишь случай, когда дорожные чеки были конфискованы у клиента решением правительства, суда, полиции, таможни. В этом случае возмещение не производится.

Консолидация ( или обратное дробление) — зто операция, посредством которой компания-эмитент уменьшает количество своих ранее выпущенных в обращение акций, обменивая часть номинала новой акции на каждую ранее выпущенную акцию.

Акции, которые не могут быть погашены ранее срока погашения, даже если компания-эмитент может позволить себе это сделать.

КОНСОЛИДАЦИЯ АКЦИЙ — эмиссионная операция, заключающаяся в том, что компания-эмитент обменивает несколько ранее выпущенных акций на одну новую, соблюдая стоимостной паритет их обмена.

Консолидация ( или обратное дробление) ( reverse stocksplit) ( 6) — операция, посредством которой компания-эмитент уменьшает количество своих ранее выпущенных в обращение акций, обменивая часть номинала новой акции за каждую ранее выпущенную акцию.

ОТРАСЛЕВОЙ РИСК — опасность неполучения доходов инвестором в связи с изменением состояния дел в отрасли, в которой функционирует компания-эмитент. Состояние отрасли зависит от направления структурных сдвигов в экономике, состояния спроса на ее продукцию под влиянием изменений в потреблении населения. При инвестировании необходимо учитывать тенденции развития отрасли, а для иностранного инвестора — специфику развития отрасли в данной стране.

Общегосударственный, или общеэкономический, риск связан с политическим и экономическим положением в стране, где осуществляет свою деятельность компания-эмитент. Этот вид риска определяется предпринимательским климатом, созданным в государстве, регионе.

Стоимость, указанная на ценной бумаге эмитентом, в отличие от рыночной стоимости ценной бумаги. Компания-эмитент обязана погасить облигации по номиналу в установленный срок.

В связи с тем, что эти облигации предоставляют такое бесплатное право, ставка купона по ним обычно бывает ниже, чем по обычным облигациям. Следовательно, компания-эмитент имеет возможность приобрести более дешевую форму заимствования и может надеяться на то, что ей никогда не придется погашать заем, который может быть конвертирован в акции, если цена акции достаточно выросла.

Держатели облигаций не имеют права голоса и не могут участвовать в управлении компанией-эмитентом, но в то же время обладают правами, которых не имеют акционеры. В частности, компания-эмитент обязана выплачивать проценты по облигациям, а в отношении акций, даже привилегированных, таких обязательств не существует. Проценты по облигациям должны выплачиваться до рассмотрения вопроса о выплате дивидендов по акциям. При ликвидации корпорации держатели облигаций имеют преимущественные права по сравнению с акционерами.

В заключение

Таким образом, эмитенты ценной бумаги — это только те юридические объекты, которые выпускают деньги, ценные бумаги. Они также несут некую ответственность, установленную законодательством, за размещение и своевременное предоставление отчетности. Иначе говоря, эмитент берет на себя ответственность за полный период эмиссии — с момента подготовки ценных бумаг перед выпуском, до передачи результатов размещения.

Эмиссия выступает одним из средств экономического развития предприятия, его инвестиционной привлекательности. Выпуская ценные бумаги, организация распределяет их получателям некие права, а также ставит перед собой задачи по надзору за их соблюдением. Процесс эмиссии будет оправдан только при наличии спроса. Формирование же востребованности ценных бумаг организации обусловлено его правовым статусом, а также уровнем доверия у населения.