Что такое дефляция в экономике простым языком

Содержание:

- Определение и сущность дефляции

- Последствия дефляции

- Почему дефляция опасна для экономики?

- Последствия дефляции

- Основные причины и опасности

- Урок Японии – чему он научит россиян

- Общие закономерности

- Уровень дефляции

- Каковы признаки дефляции?

- Разные экономические термины

- Дефляция: простыми словами о непростом явлении

- Издержки инфляции

- Причины инфляции

- Экономические последствия дефляции

Определение и сущность дефляции

Дефляция – противоположность инфляции, редкая, но весомая тенденция к понижению средних показателей цен на товары и услуги. В отличие от инфляции, влияние которой сначала ощущает население, дефляция в первую очередь влияет на банки и предприятия, а после сказывается на гражданах. Объединяет дефляцию и инфляцию то, что оба процесса являются признаками проблем в экономике.

Финансовая политика государства при дефляции предполагает:

- снижение уровня инфляции ниже нуля;

- изъятие из обращения денежных масс;

- повышенный контроль в валютной и торговой сфере;

- выпуск и продажа государственных бумаг;

- повышение налогов;

- предотвращение увеличения заработной платы;

- снижение расходов госбюджета.

Кроме этого, дефляция предусматривает повышение реальной стоимости денег и их покупательную способность. Такая ситуация опасна для экономики, так как обуславливает рост безработицы и высокий риск краха бизнеса.

В связи с искусственным уменьшением денежных средств в обороте растёт коэффициент дефляции, и это считается началом периода общего спада в экономике. Основной причиной дефляции является дефицит наличных денег, снижение заработной платы трудящихся и рецессионные процессы в промышленности, то есть сокращение производства.

Признаками дефляционного процесса являются:

- падение потребительского спроса;

- уменьшение заработной платы работающих;

- стремительно увеличивающаяся безработица;

- снижение цен на продукцию, выпускаемую национальными предприятиями.

Индекс потребительских цен позволяет учитывать, как вырос или упал реальный доход населения. Он влияет на курсы фондового рынка и рынка ценных бумаг, на процентные ставки по кредитам и используется при расчёте индексации пенсий, пособий и заработной платы бюджетников.

Последствия дефляции

Снижение цен, если оно основано на повышении эффективности производства, положительно сказывается на благосостоянии компаний и уровне жизни населения. Напротив, снижение цен при дефляции в основном связано с отсутствием спроса.

Это приводит к тому, что компании перестают вкладывать деньги в развитие производства, потому что инвестиции больше не обещают прибыли, а потребители максимально сокращают свои расходы, потому что товары становятся все дешевле. Затем дефляция приводит к серьезному экономическому кризису и высокому уровню безработицы, как например, во время Великой депрессии 1930-х годов.

Прямое воздействие дефляции

Товары и услуги неуклонно дешевеют. В результате ожидания компаний по прибыли падают, они меньше инвестируют в бизнес и стремятся сократить расходы за счет снижения производства товаров, увольнения персонала и снижения заработной платы. Безработица растет, доходы падают, спрос на потребительские товары сокращается. Соответственно, снижаются налоговые поступления государства. Общий объем производства в экономике постоянно снижается. При отсутствии контрмер возникает экономический кризис.

Товары и услуги неуклонно дешевеют. В результате ожидания компаний по прибыли падают, они меньше инвестируют в бизнес и стремятся сократить расходы за счет снижения производства товаров, увольнения персонала и снижения заработной платы. Безработица растет, доходы падают, спрос на потребительские товары сокращается. Соответственно, снижаются налоговые поступления государства. Общий объем производства в экономике постоянно снижается. При отсутствии контрмер возникает экономический кризис.

В то время как цены, прибыль и заработная плата при дефляции снижаются, номинальная стоимость кредитов и других долговых обязательств остается неизменной. Это ставит должников в невыгодное положение, поскольку товары, купленные за счет кредитов, теряют стоимость в денежных единицах, но покупатели по-прежнему должны погашать первоначально установленную денежную стоимость.

В результате все чаще происходят банкротства компаний, задолжавших по долгам, с негативными последствиями для их работников и кредиторов.

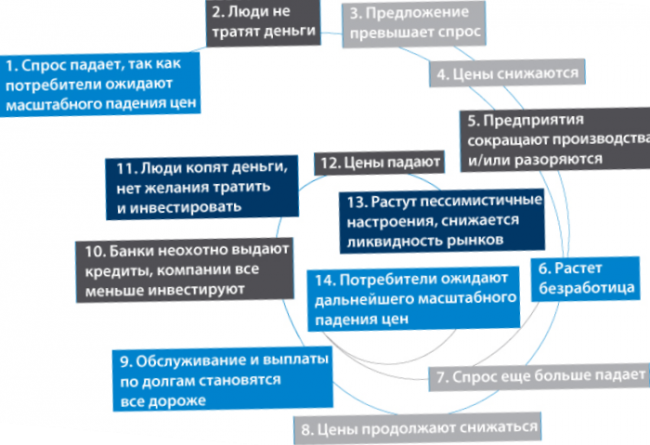

Дальнейшим следствием может стать дефляция долга. То есть финансовый кризис и дефляция, которая усиливается все больше и больше из-за мер жесткой экономии со стороны экономических субъектов, приводит к углублению экономического кризиса. Этот цикл называется дефляционная спираль.

С другой стороны, владельцы денежных активов выигрывают от дефляции, поскольку их капитал имеет более высокую стоимость, чем до начала периода дефляции.

Почему дефляция опасна для экономики?

С одной стороны, повышение покупательной способности – благо для населения. Вчера ты мог купить на 100 рублей условный килограмм колбасы, сегодня – уже 1,2 килограмма. А если взглянуть со стороны производителя?

Вчера ты за килограмм получал 100 полновесных рублей, а сегодня – только 80. Да, снизились цены на сырье, можно попробовать снизить зарплату (это тоже не всегда легко сделать), но сжатие денежной массы неизбежно приведет к замедлению развития предприятия, потому что бесконечно снижать цену невозможно, а зарплату тем более. Значит, часть предприятий закроется. Но и выжившим компаниям придется сокращать производство и персонал, уменьшение зарплат приведет к сокращению налоговых отчислений и экономической стагнации целых отраслей.

Последствия дефляции

Многие думают, что дефляция способна спасти экономику, но на самом деле это не так. рассмотрим, почему. Де фляцию возможно сравнить с ужасной зимой: урон может являться значительным, а последствия могут ощущаться в течение следующих сезонов. К сожалению, определенные страны никогда не могут полностью оправиться от ущерба, который нанесен дефляцией. Гонконг, к примеру, так и не оправился от дефляционного эффекта, который охватил в 2002 году азиатские экономики.

фляцию возможно сравнить с ужасной зимой: урон может являться значительным, а последствия могут ощущаться в течение следующих сезонов. К сожалению, определенные страны никогда не могут полностью оправиться от ущерба, который нанесен дефляцией. Гонконг, к примеру, так и не оправился от дефляционного эффекта, который охватил в 2002 году азиатские экономики.

Дефляция может оказать одно из таких воздействий на экономику:

1. Уменьшение доходов бизнеса

Предприятия должны в значительной степени уменьшить цены на собственную продукцию, чтобы быть конкурентоспособными. Очевидно, что ввиду уменьшения цен их доходы начинают уменьшаться. Доходы бизнеса зачастую уменьшаются и восстанавливаются, однако дефляционные цикли обычно повторяются много раз.

К сожалению это означает, что предприятия должны все больше уменьшать цены в периоды длительных дефляций. Даже когда предприятия будут работать с большой производительностью, их прибыль все равно в конечном итоге будет уменьшаться, так как уменьшение затрат на сырье будет компенсироваться уменьшением выручки.

2. Увольнение и уменьшение заработной платы

Когда прибыль начинает уменьшаться, компаниям нужно находить методы уменьшения своих расходов, чтобы оставаться прибыльными. Они могут уменьшать собственные расходы при помощи уменьшения заработной платы и уменьшения рабочих мест. Понятно, что это цикл дефляции усугубляет, так как все больше потенциальных потребителей меньше тратят.

3. Изменение потребительских расходов

Вз аимоотношение меж потребительскими расходами и дефляцией сложны и часто сложно предсказуемы. Когда экономика переживает период дефляции, покупатели зачастую покупают товары по низким ценам. Вначале потребительские товары могут в значительной степени увеличиться. Но, как лишь компании начинают уменьшать затраты на заработную плату, потребители сокращают также собственные расходы. Конечно, когда они уменьшают собственные расходы, цикл дефляции усиливается.

аимоотношение меж потребительскими расходами и дефляцией сложны и часто сложно предсказуемы. Когда экономика переживает период дефляции, покупатели зачастую покупают товары по низким ценам. Вначале потребительские товары могут в значительной степени увеличиться. Но, как лишь компании начинают уменьшать затраты на заработную плату, потребители сокращают также собственные расходы. Конечно, когда они уменьшают собственные расходы, цикл дефляции усиливается.

4. Уменьшение инвестиций

Когда экономика переживет серию дефляций, инвесторы должны рассматривать наличные деньги в качестве одного из самых лучших активов для инвестиций. Инвесторы будут наблюдать, как их капитал увеличивается только из-за роста стоимости валюты. В то же время инвесторы по депозитным ставкам будут получать гораздо меньше, так как центральные банки для борьбы с дефляцией, уменьшают процентные ставки.

В то же время большинство других инвестиций могут давать негативную доходность или быть крайне волатильными, так как инвесторы будут испытывать страх, а компании покажут убытки. Так как инвесторы будут выходить из акций, фондовые рынки будут неизбежно падать.

5. Уменьшение кредитования

Когда появляется дефляция, кредиторы могут сворачивать собственные кредитные программы по многим причинам. Прежде всего, данные активы теряют, как недвижимость, собственную стоимость, и клиенты не могут поддерживать собственный долг аналогичным имущественным залогом. В итоге, заемщик не может оплатить собственные долговые обязательства, а кредиторы не могут возвратить собственные инвестиции при помощи конфискации имущества.

Помимо этого, кредиторы осознают, что финансовое положение заемщиков, возможно изменится. Так как работодатели начинают уменьшать собственную рабочую силу. Центральные банки будут уменьшать процентные ставки, чтобы стимулировать потребителей больше тратить, занимать, но большинство из них все равно не будут иметь права получать кредиты.

Основные причины и опасности

Экономика требует соблюдения простого правила: спрос должен рождать предложение. Только в этом случае будет производиться ровно столько товаров, сколько нужно потребителям. Если этот баланс нарушается, то возникает «сбой» в работе экономического механизма. Дефляция свидетельствует о том, что предложение превышает спрос. К этому приводят следующие факторы.

Главные факторы дефляции

- Повышение спроса на наличные и безналичные деньги. Это выражается в том, что люди начинают меньше тратить и больше откладывать, храня сбережения дома, либо в банках. Деньги уходят из оборота, а значит – возрастает их ценность.

- Увеличение объемов производства. Если предприятия производят все больше, а доходы населения не изменяются, то это в итоге провоцирует дефляцию.

- Государственные меры по регулированию объема денежной массы. В целях борьбы с инфляцией государство снижает объем денежной массы в обороте. Иногда «перегибы» в антиинфляционных мерах приводят к противоположному результату — дефляции.

- Называя причины дефляции, следует упомянуть сокращение объема кредитов, выдаваемых населению. Как следствие – уменьшение количества денег обращении и возникновение дефляции.

Из-за чего дефляция так опасна для экономики

- Вероятность ухода экономики в «дефляционную спираль». Падение цен ведет к тому, что люди не покупают дорогостоящие товары, выжидая, когда цены на них понизятся еще больше. Это приводит к сокращению экономического роста, а в итоге – к еще большей дефляции, и так повторяется многократно.

- Дефляционная спираль может возникнуть как в сфере товарного обращения, так и в области денежного оборота. В последнем случае население начинает массово закрывать депозиты в банках из-за боязни того, что банк обанкротится, либо из-за нехватки денег. Это влечет за собой падение рыночной ликвидности, уменьшение капиталов банков и усиление пессимистических настроений в обществе. Люди стараются больше откладывать, чем тратить, и возникают новые витки дефляции.

- Ряд экономических показателей можно снижать только до определенного уровня. Владельцы предприятий не могут понизить заработную плату работников в несколько раз только для того, чтобы избежать убытков. Поэтому при падении цен на продукцию прибыль становится отрицательной и развитие предприятия прекращается.

- Дефляция негативно сказывается на сфере кредитования – пропадает смысл брать кредит, который придется отдавать денежными средствами, стоимость которых больше, чем стоимость денег, полученных в долг.

Способы борьбы с дефляцией

Благодаря опыту борьбы с дефляцией в ряде стран, сегодня используется несколько проверенных способов влияния на дефляцию.

Распространенный метод – это применение мягкой монетарной политики. Центральный банк снижает процентные ставки, чтобы с помощью кредитных средств оживить деятельность предприятий. Потребители тоже берут больше займов, за счет чего возрастает спрос, цены на товары стабилизируются. Также государство может ослабить налоговое давление и повысить объемы продаж государственных ценных бумаг.

Урок Японии – чему он научит россиян

Пока Страна восходящего солнца остается единственной, пережившей 15-летний период дефляции. Логично было бы изучить ее опыт, чтобы понять последствия и научиться принимать меры.

Но как показывает анализ, этот пример ничему научить не сможет. И причин у этого две – иная стартовая ситуация, и низкая эффективность принимаемых мер.

Проблемы в экономике

Но потом произошел коллапс, причиной которого стал слишком высокий жизненный уровень.

Огромная стоимость труда привела к тому, что товары с маркировкой «made in Japan» потеряли конкурентоспособность, пришлось выводить фабрики в другие страны, и японское чудо остановилось.

Количество автомобилей на 1000 жителей превысило 600 штук, что для маленького островного государства более чем достаточно. В огромной России этот показатель едва перевалил за 300.

Произошло насыщение внутреннего рынка, рост остановился. К этому добавился и высокий жизненный уровень. У обычного японца есть все, что ему нужно. Граждане перестали покупать, они стали копить.

Принимаемые меры

Чтобы завоевать чужие рынки, Центробанк Японии стал проводить валютные интервенции с целью обесценить цену. Это помогало не надолго, исправить ситуацию за счет нового рывка в мировую торговлю не получилось. Высокие зарплаты и пенсии тоже не дают эффекта, так как люди не хотят тратить, мало кому нужен пятый телевизор или вторая машина.

В стране практически нет социального неравенства, здесь минимальная разница между доходами самых богатых и бедных. Исходя из этого, японский опыт для России неприемлем.

Общие закономерности

Инфляция, какую форму бы она не имела, является результатом нарушения равновесия на различных рынках. Она связана с факторами, которые нарушают денежное обращение.

Вброс денег Центральным банком является важнейшей причиной запуска инфляционной волны и наполнения рынка деньгами с понижающейся покупательной способностью. Он осуществляет эмиссию денег в рыночной экономике.

Необходимо выпускать их ровно столько, чтобы обеспечить нормальный товарный обмен. При повышенном выпуске денег они обесцениваются. Когда у государства расходы превышают доходы, образуется бюджетный дефицит, и возникает такая ситуация.

Эмиссия денег является причиной инфляции, которая приводит к обесцениванию денежных средств экономических агентов. В результате валовый внутренний доход (ВВД) перераспределяется между правительством и частным сектором. Величина ВВД, которая в результате эмиссии денег изымается у частного сектора правительством, называется сеньоражем.

Из-за воздействия инфляции на денежное имущество частного сектора, оно теряет свою покупательную способность. Это сопоставимо с уплатой налогов частным сектором.

С повышением инфляции и уровня цен покупательская способность денег падает. А чем она меньше, тем люди меньше держат на руках наличных денег, поскольку приходится платить инфляционный налог. Инфляционный налог так называется потому, что инфляция приводит к сокращению покупательной способности частного сектора.

Инфляционный налог — доход, который получает правительство в результате эмиссии денежной массы.

Такому налогу подвергаются базовые деньги, а его ставкой является уровень инфляции. Он позволяет осуществлять правительством дополнительные сделки на рынке товаров и услуг.

Уровень дефляции

Уровень инфляции и дефляции измеряют с помощью индексов потребительских цен. Относительные, процентные показатели рассчитываются на основе данных за месяц, квартал, год.

Коэффициенты называют дефляторами. Они позволяют зафиксировать реальную цену товара, очистить ее от инфляционной составляющей. Коэффициент применяется для расчета цены и себестоимости продукта, произведенного несколько лет назад. В качестве источника информации используют статистические сводки Минэкономразвития.

К основным индексам, используемым при разработке планов и прогнозов, относят:

- индекс потребительских цен (показатель отражает изменение стоимости продовольственных, непродовольственных товаров, услуг ЖКХ и бензин)

- индекс цен производителей, который позволяет получить информацию об изменении цен в разрезе по отраслям с учетом экспортных расценок (рассчитывается для розничной и оптовой торговли, сельского хозяйства, энергетики, строительства)

- индексы изменения зарплат и доходов граждан

Каковы признаки дефляции?

Дефляция, простыми словами — “сдувание” экономики. Существует несколько ее признаков, на которые следует обратить внимание:

- Падение потребительского спроса;

- Уменьшение средних зарплат, сокращения;

- Снижение стоимости продукции, выпускаемой предприятиями;

- Увеличение безработицы.

Чем больше уровень дефляции, тем значительней он ухудшает состояние производственной отрасли экономики, а также ставит под угрозу состояние банковского сектора.

Это происходит потому, что потребители получают возможность покупать больше единиц продукции за ту же самую сумму.

Феномен усугубляется психологией покупателей. Видя снижение цен на товары, они ждут, пока цена не достигнет нижнего пика, откладывая самые дорогостоящие покупки напоследок.

Такое поведение не позволяет экономике стабилизироваться — снижение цен не повышает спрос, а наоборот, снижает его.

Это влечет за собой замедление роста производства и снижение оборота национальной валюты.

В сбалансированной экономике необходимо гармоничное соотношение между спросом и предложением.

Если баланс пропадает и спрос необоснованно снижается, предприятия терпят убытки и закрываются, что влечет за собой сокращения рабочих мест.

Это, в свою очередь, означает уменьшение количества платежеспособных потребителей, люди начинают экономить деньги и еще сильнее снижают уровень спроса.

Разные экономические термины

Инфляция и дефляция – это экономические качели, что кидают экономику из одной стороны в другую. Если инфляция традиционно воспринимается как негативное явление для рядового гражданина и экономики страны в целом, то означает ли это, что дефляция как процесс обратный инфляции, является благом?

«Дефляция» на латыни означает «сдуваться». По законам экономики предложение должно рождаться в результате спроса. При дефляции в стране складывается ситуация, когда конкретное предложение товара или услуги в разы превышает спрос на данный товар или услугу на рынке. В результате этого происходит изменение ценников в магазинах в меньшую сторону.

На первый взгляд кажется, что дефляция – это плюс для рядового гражданина. Ведь цены в магазинах постоянно снижаются, и на одну и ту же сумму денег завтра можно будет купить товаров больше, чем вчера. Но не все так просто как кажется на первый взгляд. Подводные камни кроются в тех причинах, которые непосредственно провоцируют появление дефляции.

Условно можно выделит два вида: «хорошая» и «плохая» дефляция.

- Первая появляется на фоне роста эффективности производства и сокращения себестоимости продукции. В таком случае растет конкуренция, и производители сбивают цены для привлечения большего количества клиентов, при этом сохраняют рабочие места и увеличивают заработную плату сотрудникам.

- «Плохая» дефляция рождается благодаря следующим факторам:

- росту производительности труда в сочетании со снижением или сохранением доходов населения на прежнем уровне. Например, если предприятие наращивает выпуск, увеличивает прибыль и предложение своего товара на рынке, сокращает себестоимость, а заработная плата работников при этом не растет.

- снижению объемов кредитования. Если банки выдают меньше заемных средств, то это может спровоцировать дефляцию, поскольку уменьшается количество наличных денежных средств в обращении.

- росту спроса на деньги.

Причины возникновения

Если население откладывает больше чем тратит (копит наличность), то ценность денег увеличивается, а спрос на них повышается, что и провоцирует появление дефляции. Возникает такая ситуация, при которой покупатель, видя падение цен, не тратит свои денежные средства, ожидая еще большего снижения стоимости товара.

Предприятия, в свою очередь, видя падение спроса, сбивают цены и сокращают объем производства. Логика проста: если меньше покупают – значит нужно меньше производить. А снижение объемов производства приводит к снижению товарооборота, налоговых отчислений, заработной платы и, как вариант, росту безработицы.

Эффективным методом борьбы с «Д» является умеренный рост наличных денег в обращении путем снижения процентных ставок по кредитам Центральным банком. Предприятия и физические лица берут больше кредитов, за счет чего растет спрос на товары и услуги, а цены в магазинах стабилизируются.

Государство ради спасения экономики от «Д» может повысить объемы продаж государственных ценных бумаг или прибегнуть к снижению налогов. Тут со спасательными мероприятиями главное «не переборщить» и проводить их до момента достижения инфляцией уровня в 3%, поскольку признаком стабильной экономики считается именно этот уровень.

Как обстоят дела у нас

Для страны опасна долгоиграющая дефляция: продолжительностью более полугода. В России ежегодно, начиная с 1991г., фиксируется инфляция, т.е. рост цен (в среднем около 9%). К движению цен наверх население привыкло. Многие помнят инфляции последнего десятилетия XX века (1991—1993 гг., 1998 г.), а также 2008 года.

«Д» в России в настоящее время, если и наблюдается, то в отдельно взятой отрасли и в течение короткого периода времени. Первый и единственный до настоящего времени длительный (на протяжении 2-ух месяцев) спад цен был зафиксирован в августе-сентябре 1997 года. Недавнее снижение цен в России, в основном на сезонные овощи и фрукты, в конце лета 2017 г. составило всего 0,5%, и это максимальный показатель для российской экономики с 2003 года! Благодарить за такое падение цен (дефляцию) нужно холодное лето 2017г. Тогда из-за опасения, что урожай не уродится, в июне цены выросли.

Даже учитывая августовское падение цен, по прогнозам на конец 2017 года в России ожидается инфляция на уровне 2,4-2,5%. При таком раскладе, можно смело говорить, что в ближайшее время дефляция рублю не грозит.

Дефляция: простыми словами о непростом явлении

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Дефляция – снижение общего уровня цен на товары и услуги, повышение стоимости национальной валюты и её покупательной способности. Иными словами, это прямая противоположность инфляции, когда последняя приобретает отрицательные значения. С латыни deflatio переводится как «сдуваться», в то время как Inflatio – «надуваться». Ограничиться этим определением было бы просто, однако, в реальной экономике все происходит гораздо сложнее. На первый взгляд, это благо для потребителя, что плохого в снижении цен? На самом деле дефляция губительна для роста экономики и здоровья финансовой системы. Если инфляция приводит к девальвации полученных доходов, то следствием дефляции становится снижение номинальной суммы зарабатываемых денег. Платежеспособность населения падает, а производство при этом сохраняется на прежнем уровне. К счастью, это довольно редкое явление и далеко не все страны с ним сталкиваются. В истории наиболее известны два классических примера дефляции:

- Великая депрессия в конце 20-х – 30-е годы XX столетия, когда спрос катастрофически упал, несмотря на снижение цен;

- Япония первой половины 90-х годов, где ставки почти десятилетие держались ниже 0%.

Дефляция обычно характерна для развитых экономик с высоким уровнем конкуренции. Перечислю её наиболее характерные признаки:

- Снижение спроса на производимые товары со стороны населения и бизнеса, вследствие чего производители вынуждены снижать цены и сокращать персонал;

- Из-за усиливающейся конкуренции за потребителя, компании включаются в изматывающую гонку за снижение себестоимости продукции, пока не становятся убыточными и не останавливаются;

- Так называемая дефляционная спираль, когда снижение спроса приводит к сокращению производства и уменьшению прибыли компаний;

- Снижение эффективности денежной политики правительства и Центрального банка, ведь с дефляционной спиралью сложно бороться монетарными методами.

Экономисты называют несколько явлений, которые при определенных обстоятельствах могут привести к дефляции. Первая причина, как ни странно, представляет собой полезное для общества благо, и важное достижение человеческой цивилизации. Речь о повышении производительности труда и следующим за ним высвобождением избыточной рабочей силы, или безработицей

Аналогичное явление, в виде роботизации, мы наблюдаем в современных развитых экономиках, против чего, в частности, активно выступает Трамп. Но появление новых прорывных технологий вовсе не обязательно приводит к дефляции, для этого должны случиться еще ряд диспропорций в реальной экономике и финансах.

Второй причиной следует назвать сокращение предложения денежной массы. Это может быть вызвано политикой бюджетной экономии со стороны правительства и центрального банка. Население следует этому примеру и тоже переходит к накопительной модели поведения, откладывая сбережения на черный день. Так случилось в Японии начала 90-х годов, где сберегательная психология совпала с особенностями восточного менталитета. Выйти из дефляционной спирали страна не может до сих пор, несмотря на триллионы «влитых» в экономику иен, в целях монетарного стимулирования.

Ни инфляция, ни дефляция, сами по себе, не являются катастрофой для здоровой финансовой системы. Например, признаком стабильно работающей экономики является норма инфляции на уровне 2-3%. Проблема в контроле этих процессов и способности правительства вовремя и адекватно среагировать на перекосы. Примером относительно успешного применения монетарных мер против дефляции, я бы назвал меры экстренного реагирования финансовых властей США в условиях кризиса 2008 года. Страна увеличила внутренний долг на несколько триллионов $, но кризисный пожар был залит денежными вливаниями быстро, и уже через год экономика вернулась к росту.

Европейским же властям не удается справиться с дефляционными процессами до сих пор, в том числе из-за того, что программа денежного стимулирования была растянута во времени и реализовывалась меньшими порциями. Таким образом, экономическая история выработала два главных средства борьбы с дефляцией: увеличение денежной массы и снижение ставки центрального банка до 0%. И та и другая мера сами по себе грозят перерасти в гиперинфляцию, но их осмысленное применение доказало свою эффективность.

Издержки инфляции

Издержки «стоптанных башмаков» — это издержки инфляции, возникающие в результате совершения сделки, а именно по получению наличных денег. Они относятся к трансакционным.

Из-за того, что инфляция приводит к налогу на наличные деньги, люди, стремясь избежать его, начинают хранить меньше наличных денег на руках, для получения дохода покупают ценные бумаги или вкладывают денежные средства под процент на депозит банков.

Когда цены возрастают, то для снятия денег со счета человек чаще приходит в банк, несет дополнительные издержки на проезд, тратит время, «стаптывает башмаки», стоя в очереди или идя туда пешком. Отсюда и пошло название издержки «стоптанных башмаков».

Для продажи ценных бумаг и получения наличных денег, экономический субъект также несет дополнительные траты, находит брокера, платит ему комиссионные. В обоих случаях человек испытывает дополнительные потери, называемые трансакционными издержками — издержками по получению наличных денежных средств.

Издержки «меню» — издержки, с которыми сталкиваются продающие фирмы. При изменении цен им приходится нести полиграфические затраты: чаще менять ценники и прейскуранты на товары и услуги, делать новые редакции каталогов продукции. Они же несут почтовые издержки, связанные с рекламой новых цен и их распространением. При этом возникают еще издержки принятия решений по установлению самих новых цен. Чем выше темп инфляции, тем выше эти издержки.

Издержки на микроэкономическом уровне — издержки, возникающие в результате изменения относительных цен и снижения эффективности, которая является следствием ухудшения в распределении ресурсов. Фирмы испытывают двойную проблему: «издержки меню» (изменение цен) приводят к дополнительным денежным потерям, а при частых изменениях цен есть риск потери постоянных клиентов.

Поэтому фирмы стараются реже менять цены на товары. Но в условиях инфляции из-за того, что цены на некоторые товары в течение времени не повышались, их относительные цены падают как в сравнении с товарами, на которые цены быстро меняются, так и в сравнении с общим уровнем цен.

Из-за экономических решений, которые строятся на базе относительных цен, действительное различие в эффективности производства разных видов товаров не отражается. Можно лишь наблюдать разницу в том, как быстро разные фирмы меняют цены на товары.

В результате перераспределение ресурсов становится неэффективным. Они направляются в те отрасли, где различные фирмы быстро увеличивают цены на свои товары и услуги. При этом наиболее эффективные отрасли производства упускаются. В результате экономическая эффективность снижается.

Издержки, связанные с искажениями в налогообложении. Из-за инфляции доходы, полученные от сбережений, несут дополнительное налоговое бремя. Соответственно, у людей снижается стимул к сбережениям, из-за чего возможности экономического роста также понижаются. Инфляция влияет на два вида доходов по сбережениям: на доходы от продажи ценных бумаг (акции, облигации) и на номинальную ставку процента.

Причины инфляции

Исторически сложилось так, что первопричиной данного явления стала чрезмерная эмиссия денег. Простыми словами – государство выпускало новые денежные знаки для того, чтобы покрыть дефицит бюджета. Отсюда появляется вторая причина – это повышение военных расходов. Она тесно взаимосвязана с первой причиной, то есть государство вынуждено выпускать новые денежные знаки для содержания армии, даже в мирное время. Вообще, данный термин впервые появился в Северной Америке в период Гражданской войны 1861—1865 г. Но в современных условиях рыночной экономики есть ряд других причин этого явления.

Откуда берется инфляция:

- Монополизация рынка, то есть на рынке доминирует предприятие, производящее определенный ассортимент товаров, которое подавляет остальные предприятия и влияет на ценообразование.

- Низкий уровень развития национальной экономики государства.

- Чрезмерная кредитная экспансия, то есть банки проводят большое количество кредитных операций с целью получения собственной прибыли.

- Повышение стоимости импортированных и экспортируемых товаров.

- Активный приток иностранной валюты, обмениваемой на национальную.

- Девальвация национальной валюты – то есть снижение ее стоимости по сравнению с твердой мировой валютой.

- Чрезмерное налогообложение, схема довольно простая правительство поднимает ставку по налогу для предпринимателей, а его стоимость, как известно, заложена в рыночной стоимости товара или услуги.

Кроме внутренних причин инфляции, в стране есть и несколько внешних факторов. Например, рост цен на мировом рынке на импортируемые товары. Другая актуальная причина – это рост мировой иностранной валюты. И последнее – снижение спроса на мировом рынке на экспортный товар.

Виды инфляции по темпу роста

Есть несколько видов инфляции по темпу роста цен. Для начала стоит отметить, что на самом деле умеренная инфляция (ее определение будет представлено ниже) – это естественный процесс, который наблюдается в каждой развивающейся стране и не несет никакой угрозы экономике государства.

Итак, виды инфляции:

- Умеренная или ползучая инфляция – это рост цен не более чем на 10% в год. Как говорилось ранее – это естественный процесс, не предполагающий серьезной угрозы для экономики, кроме того, данный процесс, наоборот, способствует развитию и усовершенствованию производства, а это приводит к ускорению оборота денежной массы, снижению процентных ставок по кредиту, и увеличению объема производства.

- Галопирующая инфляция – это темп роста от 10 до 50%, а экономисты полагают, что она может достигать и 100% и даже 200%, она уже несет большую опасность для экономики государства. Опасность данного вида инфляции в том, что существуют риски при заключении договоров в национальной валюте, в связи с чем контрагент либо повышает стоимость, либо указывает ее в твердой иностранной валюты. Для народа это тоже сопровождается неприятными последствиями, на рынке выживают только крупные стабильные компании, вследствие чего увеличивается уровень безработицы. Народ отказывается от национальной валюты и переводит свои сбережения в иностранную или вкладывает средства в покупку какого-либо имущества, от недвижимости до бытовой техники, а, значит, депозитные счета в банке резко опустошаются.

- Гиперинфляция – это стремительный рост цен от 50% до нескольких тысяч или даже десятков тысяч процентов. Это большой риск не только для экономики страны, но и для каждого человека, потому что в этот период цены на товары растут в несколько раз, заработная плата остается на прежнем уровне, потребители не могут покупать товары и услуги в том объеме как ранее, поэтому мелкие предприятия и даже средние предприятия прекращают свое существование, растет безработица, дефицит бюджета сопровождается резким снижением поступающего в него налога. Кроме того, страдает банковская сфера, потому что денег на депозитных счетах становится все меньше, кредиты не востребованы, а, точнее, ситуация может привести к тому, что людям будет проблематично платить по счетам вовсе.

Экономические последствия дефляции

Для экономики страны последствия от дефляции катастрофические. Практически по всем фронтам в стране наблюдаются проблемы с деньгами:

- Падение доходов у бизнеса;

- Падение зарплат;

- Увеличение безработицы;

- Падение темпов производства, а значит падает ВВП всей страны;

- Снижение кредитования;

- Отток капитала из страны;

- Падение продаж;

- Увеличение невыплат по кредитам, поскольку деньги становятся «дороже», а зарабатывать их сложнее;

Выход из этой ситуации должен производится путем решения монетарной политики ЦБ и правительства. Должен быть составлен план, который планомерно и без резких потрясений позволит выйти из дефляционной спирали. Необходимы вливания денег в экономику, повышение цен на уровне 0-5% в год, чтобы стабилизировать ситуацию.

Это всё длительные процессы. США выходили из великой депрессии 20 лет. Япония из своего «застоя» 10 лет, при этом все это время экономика не росла, а просто вернулась лишь к докризисным значениям.