Обзор карты 100 дней без процентов от альфа банка

Содержание:

- Преимущества и недостатки

- Плюсы и минусы

- Кредитная карта Альфа-Банка: условия и тарифы

- Похожие кредитные карты с онлайн заявкой в Москве от других банков

- Общие условия использования кредитных карт

- Немного о самом банке

- Как оформить кредитку

- Общие условия по кредитным картам

- Как оформить кредитную карту в Альфа-Банке онлайн

- 100 дней без процентов

- Требования к получателю

Преимущества и недостатки

Рассмотренные тарифы и условия пользования кредиткой “100 дней без %” кажутся очень привлекательными. Давайте по традиции выпишем все плюсы и минусы, посмотрим на карту с разных сторон под лупой.

Преимущества:

- Длительный период льготного кредитования (100 дней). 3 месяца покупок за счет чужих денег! Вы не заплатите за это ни копейки. Главное – не забывать, что погасить надо полную сумму потраченных средств до истечения грейс-периода. В противном случае будут начислены проценты.

- Возможность снимать наличные в пределах 50 тыс. руб. каждый месяц и не платить за это комиссию.

- Быстрое оформление. Обычно оно занимает несколько дней. Онлайн-заявка – за пару минут. Потом останется только дойти до ближайшего отделения Альфа-Банка.

- Не надо являться в отделение банка в случае проблем с картой. По звонку и кодовому слову сотрудник разрешит возникшие вопросы.

Недостатки:

- Дорогое годовое обслуживание и высокая процентная ставка. Но это плата за преимущества, перечисленные выше, поэтому все логично.

- Нет всей необходимой информации на сайте. Например, о штрафах за пропущенный платеж. Это большой минус для меня. Я ожидала увидеть банковские документы, где мелким шрифтом будет подробно все расписано. Но увидела только стандартные рекламные описания с привлекательными цифрами.

- Нет бонусной программы с возвратом денег с каждой покупки (кэшбэк), как, например, по кредиткам Тинькофф Банка.

- По отзывам клиентов много нареканий по вопросу автоматического включения страховки в договор на открытие счета. В результате, каждый месяц списывается определенная сумма со счета. От нее можно отказаться. Страховка является добровольной, но об этом клиента не информируют.

Плюсы и минусы

Положительными качествами кредитных продуктов Альфа-Банка считаются:

- увеличенная сумма займа (до 1 млн руб.);

- продолжительный беспроцентный период (до 100 дней при выборе некоторых предложений);

- возможность бесплатного обналичивания до 50 тыс. руб. в месяц в любом терминале;

- быстрое рассмотрение заявки;

- подача заявления онлайн, доставка платежного средства на дом;

- удобное бесплатное приложение для управления счетами;

- поддержка систем бесконтактных платежей;

- бесплатное пополнение с других счетов;

- возможность дистанционного совершения операций;

- конвертация валюты по выгодным курсам.

К недостаткам предлагаемых Альфа-Банком карточных займов относятся:

- навязывание платных услуг, например личного страхования (перед подписанием договора нужно проверить его на наличие скрытых условий, прописываемых мелким шрифтом);

- высокие комиссии за обналичивание (по стандартным картам списывается не менее 500 руб., поэтому снимать маленькие суммы невыгодно);

- увеличенная процентная ставка для новых клиентов (минимальный параметр устанавливается только в отношении пользователей заемных проектов).

Кредитная карта Альфа-Банка: условия и тарифы

Тарифы

Карта банка Альфа «100 дней без процентов» выпускается в трех следующих видах:

- классическая (лимит 300000 рублей);

- «золотая», по которой можно получить до 500000 рублей;

- «платиновая», лимит по которой составляет 1000000 рублей.

Вы можете выбрать платежную систему карты – Visa или MasterCard. По всем кредиткам можно производить бесконтактную оплату.

Выпускается данная карта бесплатно, независимо от вида. Кредитная карта Альфа-Банка, условия которой предполагают одинаковую начальную ставку для всех видов (от 23% годовых), может быть предложена клиенту с индивидуальными привилегиями. Для каждого заемщика ставка персональна – в зависимости от количества предоставленных документов, подтверждающих его платежеспособность.

Стоимость обслуживания карты зависит от ее вида. Для классических кредиток установлена сумма 1190 рублей за год, а за Gold вам придется отдать 2990 рублей. Дороже всего клиенту обойдется карта Platinum Альфа-Банка – 5490 рублей в год.

Доступный лимит рассчитан индивидуально для каждого и может достигать 1000 000 рублей. Величина максимальной суммы зависит от нескольких факторов:

- кредитная история заемщика;

- документы, которые представил клиент при оформлении кредитки;

- количество совершаемых операций (если вы уже пользуетесь кредиткой);

- поступления на карту;

- добросовестность в погашении задолженности.

Вы можете пользоваться любой удобной суммой, не превышающей данный лимит.

Беспроцентный период

Как использовать кредитную карту, чтобы она не стала для вас тяжким финансовым бременем? Для этого необходимо быть ответственным человеком и понимать, что договоренность с банком налагает на вас обязательства, которые необходимо выполнять. Если вы обладаете высоким уровнем дисциплины, то сумеете тратить заемные средства с выгодой. При погашении кредита до истечения грейс-периода, вы сможете не оплачивать проценты.

Но в чем же выгода для финансовых организаций, предоставляющих клиенту возможность пользоваться заемными деньгами и не платить за это процентов? Банки рассчитывают на безответственность клиентов, которые не умеют и хотят контролировать свои траты, что зачастую приводит к тому, что погасить долг вовремя невозможно. Тогда незадачливому заемщику начисляют проценты, а иногда даже штрафы и пени за просрочку.

Принцип работы грейс-периода прост:

- отсчет периода в 100 дней начинается, как только вы совершили первую покупку и оплатили ее кредиткой. Вернуть полностью долг банку вам необходимо до конца этого срока, только тогда вы избежите начисления процентов;

- на протяжении этих 100 дней можно совершать покупки и другие операции по карте, главное – возвратить всю потраченную сумму до конца периода;

- когда вы погашаете всю сумму задолженности полностью, 100 дней беспроцентного использования карты снова становятся доступны;

- если за весь льготный период вы погасили не весь долг, а лишь его часть, на остаток начислятся проценты, которые придется заплатить.

Минимальный платеж

Банк обычно требует клиента внести минимальный платеж, чтобы удостовериться в его платежеспособности. Размер минимального платежа по кредиткам стандартен — 5% от суммы задолженности, минимально – 300 рублей. В течение всего периода использования заемных средств вы должны каждый месяц возвращать банку хотя бы 5% от той суммы, что вы израсходовали.

Получить информацию о размере задолженности и дате оплаты можно:

- в банковском терминале;

- в отделении;

- в приложении для мобильного телефона;

- в ЛК на сайте банка;

- позвонив в службу поддержки;

- получить смс (если вы подключали данную услугу).

Минимальный платеж клиент обязательно должен вносить каждый месяц. Иначе банк отключит вам грейс-период и начислит проценты за все дни использования кредитки.

Снятие наличных

За один месяц заемщик может обналичить до 50000 рублей. Льготный период распространяется и на эту операцию. В случае превышения вами лимита комиссия составит от 3,9% до 5,9%.

Похожие кредитные карты с онлайн заявкой в Москве от других банков

| Картаа-яя-а | Ставкаменьшебольше | Кредитныйлимитбольшеменьше | ЛьготныйЛьготн.периоддольшекороче | Стоимостьобслуж.иваниядешевледороже | Прочиеусловия | Оформить | |

|---|---|---|---|---|---|---|---|

|

РоссельхозбанкWorld MasterCard Black EditionVisa Signature |

от 9,9 % | до11 075€ | до55дней | 1-й год110 евросо 2-го120 евро |

Программа лояльности «Урожай» Бесконтактная оплата MasterCard PayPassVisa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

ГазпромбанкWorld MasterCardVisa GoldMasterCard World Unembossed / Visa Gold Unembossed |

от 11,9 % | до600 000₽ | до180дней | 2388₽ / год | Бесконтактная оплата MasterCard PayPassVisa payWave | Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

ОТП БанкWorld MasterCard |

от 13,9 % | до300 000₽ | до120дней | 960₽ / год |

Cashback 1% Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

ФК ОткрытиеWorld MasterCard Black Edition |

от 13,9 % | до500 000₽ | до55дней | 2990₽ / год |

Программа лояльности «Лукойл» Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

ФК ОткрытиеWorld MasterCardVisa Gold |

от 13,9 % | до500 000₽ | до55дней | Бесплатно |

Программа лояльности «МАКС», Дисконтная программа Бесконтактная оплата MasterCard PayPassVisa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

ФК ОткрытиеVisa GoldVisa Gold Rewards |

от 13,9 % | до500 000₽ | до120дней | 1200₽ / год | Бесконтактная оплата Visa payWave | Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

000000000000IVANOV Тинькофф БанкМИР |

от 15 % | до700 000₽ | до55дней | 990₽ / год |

Cashback до 30% Бесконтактная оплата Бесконтакт |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

СевергазбанкPlatinum MasterCard |

от 17,9 % | до1 000 000₽ | до62дней | 5000₽ / год |

Cashback до 30% Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Московский Кредитный БанкWorld MasterCardVisa Rewards |

от 18 % | до11 500$ | до123дней | 7$ / год |

Cashback до 25% Программа «МКБ Бонус» Бесконтактная оплата MasterCard PayPassVisa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Росгосстрах БанкPlatinum MasterCard |

19,9 % | до500 000₽ | до62дней | 4188₽ / год |

Cashback до 7% Бесконтактная оплата MasterCard PayPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Банк Русский СтандартAmerican Express Gold Card |

от 21,9 % | до8 500€ | до55дней | 42€ / год |

Бонусная программа Membership Rewards, Туристический портал RSB Travel, Программа «Клуб скидок» Бесконтактная оплата AmEx ExpressPay |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Банк Русский СтандартAmerican Express Gold Card |

от 21,9 % | до600 000₽ | до55дней | 2990₽ / год |

Бонусная программа Membership Rewards, Туристический портал RSB Travel, Программа «Клуб скидок» Бесконтактная оплата AmEx ExpressPay |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

РоссельхозбанкVisa ClassicVisa Classic Instant Issue |

от 22,9 % | до1 000 000₽ | до55дней | 1-й год1650 руб.со 2-го1800 руб. |

Программа лояльности «Урожай» Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Почта БанкVisa Rewards |

от 22,9 % | до1 500 000₽ | до120дней | 1-й годБесплатносо 2-го1200 руб. |

Программа лояльности «Мультибонус» Бесконтактная оплата Visa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

СургутнефтегазбанкМИР |

от 23 % | до500 000₽ | до51дней | 1-й год1089 руб.со 2-го1188 руб. |

Программа лояльности Льготный период распространяется на снятие наличных Бесконтактная оплата Бесконтакт |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Банк «Санкт-Петербург»UnionPay Classic |

от 24 % | до750 000₽ | до51дней | 750₽ / год |

Программа лояльности «Ярко», Дисконтная программа Льготный период распространяется на снятие наличных Бесконтактная оплата QuickPass |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Банк «Санкт-Петербург»Platinum MasterCardVisa Platinum |

от 24 % | до750 000₽ | до51дней | 12 000₽ / год |

Программа лояльности «Ярко», Дисконтная программа Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPassVisa payWave |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Российский Национальный Коммерческий БанкМИР |

24 % | до1 000 000₽ | до55дней | Бесплатно |

Программа лояльности «Ваш Бонус» Льготный период распространяется на снятие наличных Бесконтактная оплата Бесконтакт |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

Банк Русский СтандартAmerican Express Premium Card |

от 24,2 % | до45 000$ | до55дней | 330$ / год |

Программа лояльности British Airways, Программа Executive Club, Программа «Клуб скидок» Бесконтактная оплата AmEx ExpressPay |

Отправить заявкуПодробнее | |

| Все о карте | |||||||

|

СКБ-БанкGold MasterCard |

от 24,9 % | до700 000₽ | до56дней | 1788₽ / год |

Программа лояльности SKB CLUB Льготный период распространяется на снятие наличных Бесконтактная оплата MasterCard PayPass |

Оформить в банкеПодробнее | |

| Все о карте |

Общие условия использования кредитных карт

Каждое предложение имеет свои нюансы. Однако есть и общие условия предоставления карточных займов.

Стоимость обслуживания

Устанавливаемые Альфа-Банком расценки практически не отличаются от таковых в других кредитных учреждениях. Самой маленькой считается стоимость годового обслуживания счета по программе «Перекресток» (490 руб.).

За ведение привязываемых к счету дополнительных платежных средств банк взимает от 790 руб. Карт без годового обслуживания учреждение не выдает. В этом оно уступает многим другим организациям, бесплатно ведущим кредитные счета.

Как рассчитать минимальный платеж

При расчете размера обязательного взноса учитывают:

- использованный клиентом лимит (в платеж включают 3-5% от этого значения);

- общую сумму списанных комиссий;

- начисленные на потраченный лимит проценты.

Самостоятельно рассчитывать платеж клиенту необязательно. Банк самостоятельно выполняет вычисления, отправляет СМС-уведомление с подлежащей уплате суммой.

Пополнение карты

Кредитный счет нежелательно использовать для хранения собственных средств. Лучшим вариантом считается внесение сумм, необходимых для погашения долга.

Выполнить операцию можно через:

- фирменные или сторонние банкоматы;

- мобильное приложение;

- банковские кассы;

- «Личный кабинет» на сайте alfabank.ru;

- электронные кошельки и системы денежных переводов;

- «Почту России».

В некоторых случаях деньги поступают на счет через несколько дней. Поэтому зачислять средства нужно за неделю до предполагаемой даты платежа. При использовании сторонних сервисов взимается комиссия.

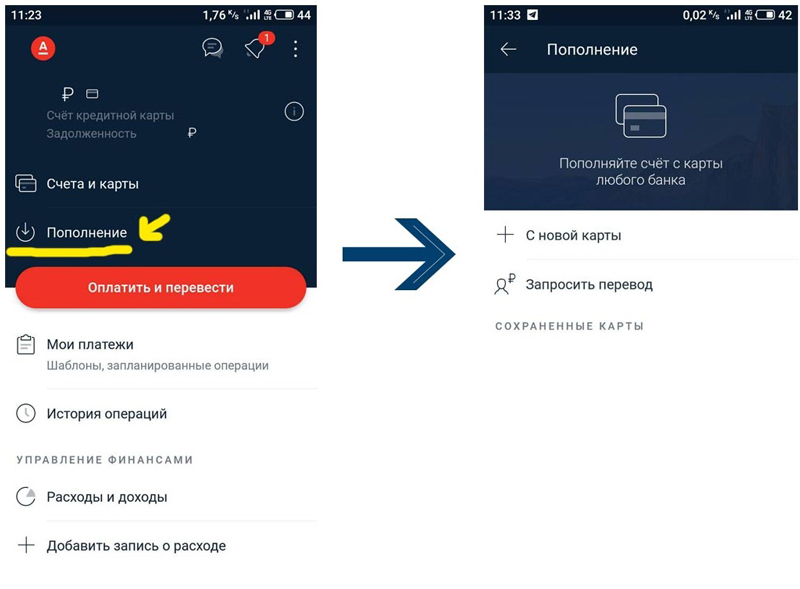

Пополнение карты через мобильное приложение.

Пополнение карты через мобильное приложение.

Снятие наличных

Общая сумма снимаемых денег не должна превышать 300 тыс. руб. Клиент может обойти это ограничение, подключившись к премиальному тарифу.

Действие лимита в этом случае прекращается через 3 месяца регулярного пользования картой. Нужно помнить, что при обналичивании некоторых платежных средств процентная ставка увеличивается до 39,9%.

К снятию наличных приравниваются операции квази-кэш:

- покупка лотерейных билетов;

- перевод денег на электронные кошельки;

- оплата ставок в игорных заведениях.

Штрафы за просрочку

В случае несвоевременного внесения платежа ставка по кредиту увеличивается до 36,5%. Льготный период в случае образования просрочки прерывается.

Если клиент не вносит всю сумму после получения уведомления о просрочке, банк направляет иск в суд.

Немного о самом банке

Прежде чем оформить кредитную карту, нужно четко понимать, в какой банк вы обратились. Поскольку в нашем случае за пластиком мы идем в Альфа Банк, вам стоит знать, что это один из крупнейших российских банков и самый крупный частный банк, который входит в состав ССВ. Основан он был еще в далеком 1990 году в размах консорциума «Альфа-Групп».

Сегодня Альфа Банк гордо носит звание универсального банка, работающего как с юридическими, так и с физическими лицами, и имеющего очень сильные позиции во всех сегментах банковского рынка. Несомненным достоинством компании можно считать то, что она обслуживает физических лиц не только в своих отделениях, но и при помощи интернет-банкинга, которое носит название «Альфа-Клик».

На сегодняшний день Альфа Банк имеет порядка 400 офисов, а также дочерние предприятия на территории Украины, Белоруссии, Казахстана и Нидерландов. Представительства банка можно найти в Великобритании, в Соединенных Штатах Америки и даже на Кипре. Своим клиентам компания предлагает широкий ассортимент кредитных и депозитных карт, всевозможные потребительские кредиты, ипотеки, автокредиты, депозиты, а также кредиты и депозиты для малого и среднего бизнеса. Если изучить отзывы клиентов Альфа Банка, то становится понятно, что мы имеем дело с серьезным гигантом, флагманом банковской индустрии.

Как оформить кредитку

Банк старается не давать займы сомнительным клиентам. Поэтому заемщик должен подтвердить свою платежеспособность.

Требования к заемщику

Получить кредит может гражданин РФ, соответствующий таким критериям:

- достигший совершеннолетия (максимальный возраст заемщика равен 65 годам);

- зарабатывающий не менее 10 тыс. руб. (после вычета налогов);

- официально трудоустроенный, работающий не менее 3 месяцев подряд;

- имеющий не только мобильный, но и стационарный контактный номер;

- отработавший не менее 12 месяцев за последние 5 лет.

Необходимые документы

Помимо заполненного заявления клиент должен предоставить:

- паспорт гражданина РФ;

- справку 2-НДФЛ;

- СНИЛС;

- водительское удостоверение;

- загранпаспорт с отметками о поездках, совершенных в течение последнего года;

- заверенную копию трудовой книжки;

- выписки по банковским счетам;

- свидетельство о праве собственности на недвижимость или транспорт.

Для получения карты необходимо предоставить документы.

Для получения карты необходимо предоставить документы.

Заполнение анкеты

Самым простым способом считается отправка заявки онлайн.

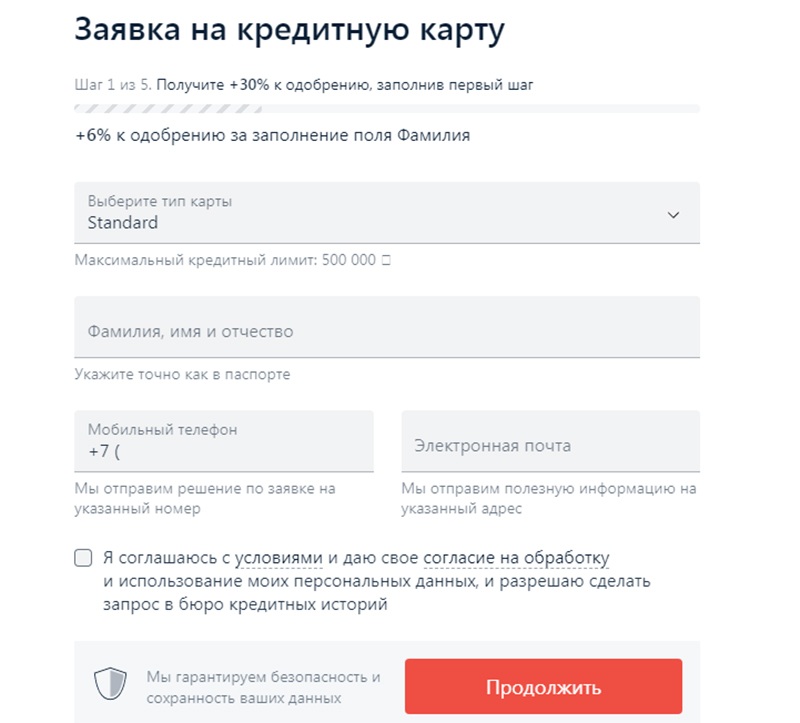

- Выбирают название нужной карты. Нажимают кнопку «Оформить».

- В новом окне вводят Ф. И. О. заемщика, номер телефона, электронный почтовый адрес, регион проживания. Если выбранная территория не обслуживается банком, на экране появляется соответствующее уведомление.

- Указывают серию и номер паспорта. Вводят сведения о месте трудоустройства: название компании, ИНН, должность заемщика, телефон бухгалтерии или отдела кадров.

- Указывают сведения об образовании и размере заработной платы.

- Выбирают нужную сумму. Вводят данные о дополнительных документах, предоставляемых в банк.

- Придумывают кодовое слово. Указывают данные контактного лица, способного подтвердить личность клиента. Этот человек не становится поручителем и созаемщиком. Он просто отвечает на вопросы сотрудника банка.

При отсутствии доступа к интернету для получения кредита обращаются в банковское отделение с готовым пакетом документов, заполняют бумажное заявление.

Заполняйте онлайн-заявку на кредитную карточку на сайте.

Заполняйте онлайн-заявку на кредитную карточку на сайте.

Длительность одобрения

Заявки рассматриваются в течение 15-30 минут. О предварительном решении банк уведомляет клиента с помощью звонка или СМС. При необходимости предоставить дополнительные документы или исправить указанные в заявке данные срок рассмотрения увеличивается до 3-5 дней.

Где получить карту

Этот момент уточняют при заполнении анкеты. Служба доставки на дом работает в большинстве крупных городов России. Курьер доставляет карту вместе с пакетом документов, включающим кредитный договор, конверт с ПИН-кодом. В некоторых регионах доставка не действует, информацию уточняют по номеру 8 (800) 100-20-17.

Можно заказать моментальную карту, однако ее нельзя подключать к премиальным тарифам. Именное платежное средство изготавливается 3-7 дней. Доставка в отдаленные регионы может занимать до 7 дней.

Активация пластика

Процедуру выполняют несколькими способами:

- С помощью звонка на горячую линию 8 (800) 200-30-30. Откроется голосовое меню, после чего нужно нажать клавишу 4. При соединении с оператором — назвать номер карты, контрольное слово. Сотрудник задает уточняющие вопросы, после чего активирует платежный инструмент.

- Путем обращения в банковское отделение. Нужно предоставить менеджеру паспорт, озвучить просьбу. Работник выполняет все действия самостоятельно.

- Через банкомат. Требуется вставить карту в слот, ввести ПИН-код, выбрать в меню вариант «Проверить баланс». После появления информации на экране — заказать печать чека. Завершить сеанс и забрать карту.

- Посредством онлайн-банкинга. Надо совершить какую-либо операцию.

- С помощью мобильного приложения. Нужно скачать программу на телефон, зарегистрироваться в системе. Карта активируется после входа в учетную запись и совершения любой операции.

Общие условия по кредитным картам

Кредитные карты, выпускаемые Альфа Банком, могут смело использоваться вами как в пределах России, так и за рубежом. От того, в какие страны вы чаще всего ездите, будет зависеть и выбор международной платежной системы для вашего пластика. К примеру, если вы являетесь частым гостем Соединенных Штатов Америки, то ваша кредитка должна быть выпущена в системе Visa. Если же вы путешествуете в европейском направлении, то вам необходима карта MasterCard. И в одной, и в другой платежной системе имеются карты трех форматов: классического, золотого и платинового, что напрямую влияет на размер лимита, стоимость обслуживания и величину процентной ставки. Кроме того, выбор определенного типа карты влияет и на ее функционал. В зависимости от того, каким пластиком вы пользуетесь, его возможности могут быть ограничены банальной выдачей вам заемных средств, а могут – предоставить в ваше распоряжение различные дополнительные привилегии и поощрения от партнеров Альфа Банка.

От выбора кредитной карты будут зависеть и условия ее использования. Так, по любому пластику в Альфа Банке может быть достигнут льготный период использования кредитных средств до 100 дней. Вне этого периода по стандартной кредитке вам будет начислено от 11,99% годовых за использование банковских средств, на привилегированных картах проценты могут быть немного ниже.

Условия в зависимости от типа

Условия разнятся в зависимости от тарифа. На примере кредитки 100 дней без процентов:

- Classic/Standart – до 500 000 руб. под годовой процент от 11,99%. За год обслуживания придется заплатить от 590 руб.;

- Gold – лимит растет до 700 000 руб. процент тот же. Увеличивается стоимость обслуживания – от 2990 руб./год.;

- Platinum – лимит до 1 000 000 руб. с тем же годовым процентом. Обслуживание увеличивается до 5490 руб. в год.

По всем типам тарифов бесплатно можно снимать до 50 000 руб./мес. Сверх этого комиссия составляет 5,9%, 4,9% и 3,9%.

Приятные дополнения

Вне зависимости от того, какую вы решитесь оформить кредитку, все они будут иметь одни и те же параметры:

- вы сможете оформить онлайн дополнительную виртуальную карту в системе интернет-банкинга Альфа-Клик;

- Альфа Банк не устанавливает суточные лимиты на снятие наличных с кредитной карты;

- условия погашения задолженности по кредитке предусматривают .

Как оформить кредитную карту в Альфа-Банке онлайн

сли вам понравилась одна из программ, перечисленных выше, то вы можете с легкостью заказать ее на официальном сайте Альфа-банка. Для этого нужно выполнить несложную инструкцию:

- Заходите на портал alfabank.ru с любого устройства,

- Нажимаете на значок меню в левом верхнем углу,

- Нажимаете раздел «Кредитные карты»,

- Смотрите, какие есть доступные варианты для вашего региона,

- Нажимаете на название той карты, которая вам подходит по своим условиям,

- Открывается полное описание, внимательно читаете тарифы, требования. Если вам все подходит – нажмите кнопку «Получить карту»,

- Заполняете все обязательные поля в анкете, проверяете, все ли правильно вы указали, и отправляете заявку на рассмотрение.

Вы узнаете решение в тот же день, обычно это занимает не более 5-15 минут. Далее кредитку доставят в удобное вам отделение, и оповестят об этом по смс. Также можно заказать доставку курьером на дом.

Требования к заемщикам:

- Возраст от 18 лет,

- Наличие дохода от 5000 рублей после вычета налогов,

- Наличие минимум 1 контактного телефона,

- Наличие стационарного рабочего телефона,

- Постоянная регистрация в регионе присутствия банка.

100 дней без процентов

Карта “100 дней без %” – 100 Дней на покупки и снятие наличных. Наша лучшая кредитная карта.

- Возобновляемый беспроцентный период. Ваши 100 дней без процентов начнутся заново на следующий день после того, как вы вернёте на карту потраченные деньги. И так снова и снова.

- Закрываем невыгодные кредитки. Закрывайте кредитки других банков бесплатным и моментальным переводом и экономьте на платежах в беспроцентный период. Для перевода не нужно никуда ходить — всё можно сделать в приложении или интернет-банке.

- 100 Дней на покупки и снятие наличных. Снимайте наличные и оплачивайте ЖКХ, интернет, мобильную связь, штрафы и другие услуги. И всё это – без процентов.

- Бесплатная доставка. Оставьте заявку на карту сегодня, и мы бесплатно доставим её уже завтра.

Требования к получателю

Подать заявку на кредитную карту может каждый гражданин Российской Федерации, достигший 21 года. Чтобы получить положительный ответ от банка, необходимо выполнить ряд требований:

- официальный ежемесячный доход превышает сумму в 9000 рублей;

- стаж на последнем рабочем месте свыше 3 месяцев;

- иметь постоянную регистрацию в городе, в котором оформляется кредитка;

- контактный телефон – стационарный, который либо подведен к фактическому месту проживания, либо к рабочему месту; мобильный.

В случае если у вас нет стационарного телефона, вы всегда можете указать в заявке номер своих родственников или друзей, заранее предупредив их о том, что им могут перезвонить из банка относительно вашего запроса; - не быть держателем любой другой кредитки Альфа Банка.

Те, кто желают оформить кредитную карту без справок, могут сделать это в любом банковском отделении буквально за 30-40 минут. Однако, для получения такого продукта вам придется иметь идеальную кредитную историю. Кроме того, не рассчитывайте на то, что моментальный пластик даст вам доступ к большим лимитам и предложит самые выгодные условия по использованию и обслуживанию. Будьте готовы к тому, что такая карта будет иметь минимальный льготный период, огромные проценты за использование заемных средств и просто гигантские штрафы за просрочку по платежам.