Налоговый кодекс российской федерации (часть вторая) от 05.08.2000 n 117-фз ст 250 (ред. от 20.04.2021)

Содержание:

- Что такое внереализационные доходы и расходы простым языком – Юридический справочник бизнеса

- Какие направления затрат включают в себя внереализационные расходы

- Судебные разбирательства

- Момент отражения внереализационных расходов в налоговом учете

- Как отражается в учете изменение справедливой стоимости ВР?

- Налог на прибыль Расчет

- Имущество, полученное безвозмездно

- Для чего нужны термины внереализационных доходов и расходов

- Налог на прибыль Расчет

- Перечень внереализационных доходов

- Признание расходов

- Налог на прибыль Объект налогообложения

- Внереализационные операции

- Заключение

Что такое внереализационные доходы и расходы простым языком – Юридический справочник бизнеса

Внереализационные доходы и расходы представляют собой составляющую часть доходов и расходов юридического лица, которая не имеет отношения к его основной деятельности, связанной с продажей товаров (продукции, основных средств, прочего имущества), выполнением работ и предоставлением услуг. Рассмотрим подробней, что к ним непосредственно относится.

Внереализационные доходы включают в себя:

- задолженность (кредиторскую, депонентскую), по которой истек срок исковой давности;

- поступления, направленные на погашение дебиторской задолженности при условии, что таковая была списана в минувшие годы в убыток ввиду безнадежности к получению;

- штрафы (пени, неустойки, прочие виды санкций), признанные (присужденные) должником за невыполнение либо нарушение условий договоров;

- суммы в качестве возмещения убытков организации, которые были причинены ей в связи с нарушением условий договоров;

- страховые возмещения (покрытия из иных источников убытков), связанные со стихийными бедствиями, пожарами, авариями, прочими чрезвычайными событиями;

- прибыль за прошлые годы, которая была признана в отчетном году;

- зачисления на баланс оказавшегося в излишке имущества в соответствии с результатами проведенной инвентаризации;

- курсовые и суммовые разницы (при расчетах по заключенным договорам в рублевой либо долларовой валюте с учетом официального курса);

- суммы, возникающие при дооценке активов.

Внереализационные расходы подразумевают отнесение к ним:

- сумм уцененных производственных запасов, товаров и готовой продукции;

- убытков, связанных со списанием дебиторской задолженности (при условии истечения срока исковой давности);

- оставшихся долгов, признанных невозможными для взыскания;

- штрафов (пени, неустойки, прочих видов санкций), которые были признаны организацией при нарушении договорных условий;

- возмещения убытков, причиненных организацией;

- убытков, связанных с операциями минувших лет, но признанных в отчетном году;

- потерь, понесенных в связи со стихийными бедствиями, включая убытки от чрезвычайных событий (пожаров, аварий, прочее);

- курсовых разниц (отрицательные);

- убытков, связанных со списанием прежде присужденных задолженностей по хищениям (при возвращении судебным органом исполнительных документов ввиду несостоятельности ответчика);

- убытков, связанных с хищениями материальных, прочих ценностей (при не установлении судом виновных).

Внереализационные доходы и расходы учитывают на 91-м счете «Прочие доходы и расходы».

В частности, суммы внереализационных доходов отражают на субсчете 91-1 «Прочие доходы», внереализационные расходы – на субсчете 91-2.

Какие направления затрат включают в себя внереализационные расходы

Все расходы организации, которые могут быть отнесены к внереализационным, учитываются при определении величины налога на прибыль отдельно. Каждое из этих направлений затрат представлено в статье 265 НК РФ. Рассмотрим их далее в списке.

- Содержание материальных имущественных объектов, переданных в лизинг.

- Уплачиваемые по различным займам и кредитам проценты.

- Отрицательная разница между курсами валют.

- Денежные отчисления в резерв по долгам, вызывающим сомнение.

- Расходы, понесенные в ходе судебных тяжб.

-

Траты, ушедшие на оплату услуг кредитной организации. Иногда данный пункт ошибочно относят к косвенным расходам, но это не верный подход, так как они являются именно внереализационными.

Если компания судилась с кем-либо, защищая свою честь, то затраты, учитывающиеся в качестве судебных издержек, будут отнесены к категории внереализационных, так как они были необходимы компании, но при этом не касались процесса производства или торговли

- Убытки, понесенные за прошедшие годичные периоды работы, которые были обнаружены непосредственно в текущем отчетном периоде.

- Величины долгов, считающихся безнадежными, которые не покрываются за счет созданного для погашения сомнительных долгов запаса.

- Недостачи в запасах также можно отнести в данный список, но только в том случае, если лицо, виновное в том, что они образовались, установить не получилось, и, как следствие, не получилось взыскать с него компенсацию.

- Потери, понесенные в рамках возникновения обстоятельств форс-мажорного характера, а также ситуациями чрезвычайного типа.

- Денежные потери, которые образовались в момент заключения договора об уступке права требования.

Выдержка из НК РФ Статьи 265. Внереализационные расходы

Критерии признания внереализационных расходов

Главными критериями признания внереализационных расходов являются:

- данные, имеющие документальное подтверждение;

- непрямая экономическая обоснованность.

Главными критериями расходов внереализационного типа можно считать непрямую экономическую обоснованность, а также наличие подтверждающих их документов

Судебные разбирательства

Когда дело доходит до суда, в большинстве случаев разбирательства касаются моментов, когда налоговая служба выдвигает претензии экономической обоснованности затрат, отнесенных к внереализационным расходам. Благо в таких случаях судьи часто принимают позицию Высшего арбитражного суда и Конституционного суда.

Согласно постановлению Высшего арбитражного суда, хозяйствующие субъекты самолично и на свое усмотрение выбирают способы достижения результата в своей предпринимательской деятельности. Тогда как в обязанности Налоговой службы входит лишь осуществления контроля за тем, как налогоплательщики соблюдают законодательство касаемо налогов и сборов.

Таким образом, можно сделать вывод, что при возникновении тех или иных спорных моментов, которые неминуемо придется решать в суде, боятся не стоит. В большинстве случаев при определении расходов и доходов к внереализационным суд выбирает сторону налогоплательщика.

Момент отражения внереализационных расходов в налоговом учете

Внереализационные расходы отражают в налоговом учете так:

|

Вид внереализационного расхода |

Момент отражения расхода в налоговом учете |

|

Расходы по содержанию имущества, переданного в аренду |

Расходы отражают в зависимости от их вида:

|

|

Проценты по долговым обязательствам (договорам займа, долговым ценным бумагам и т. д.), срок действия которых приходится более чем на один отчетный период |

Последний день каждого месяца отчетного периода или дата погашения долга. |

|

Отрицательная курсовая разница от переоценки валюты и валютной задолженности |

Дата совершения операции в иностранной валюте (например, ее перечисления поставщику, погашения задолженности в иностранной валюте), а также последнее число текущего месяца. |

|

Отрицательные разницы, возникающие при продаже или покупке иностранной валюты по курсу, который отклоняется от официального курса, установленного Банком России |

Дата перехода права собственности на иностранную валюту. |

|

Штрафы и пени, начисленные за нарушение фирмой условий хозяйственных договоров |

Дата признания штрафа (пеней) либо дата их присуждения судом. |

|

Суммы отчислений в резервы |

Дата начисления. |

|

Другие внереализационные расходы |

Дата начисления. |

Внереализационные поступления (доходы)

Понятие о внереализационных доходах дает Налоговый Кодекс РФ. Согласно тексту Кодекса, они представляют собой поступления в бюджет организации, не имеющие отношения к выручке от реализации товаров, работ, услуг, а также к продаже имущества и основных средств фирмы.

Эти доходы являются полноправной частью прибыли юридического лица. Ст. 250 приводит 2 возможности определить отношение доходов к внереализационным: «от противного» и перечислением пунктов перечня.

Какие доходы не являются реализационными?

Когда в дефиниции указано, что к определяемому понятию относятся все показатели, кроме перечисленных, то нужные факторы можно вычислить методом исключения. Можно сказать, что не являются реализационными все типы доходов, не поименованные в ст. 249 НК РФ. В свою очередь, в ст. 250 НК РФ значится, что внереализационными признаются все доходы организации, кроме:

- сумм, вырученных вследствие реализации;

- не облагаемых налогом финансовых поступлений (они особо оговорены в ст. 251 НК РФ).

Могут ли другие расходы оказаться внереализационными?

Перечисление в ст. 265 НК является открытым, то есть в нем предусмотрен подпункт «и другие». Существуют такие затраты, относительно которых не всегда можно однозначно выяснить их принадлежность, они в равной степени могут принадлежать как к реализационным, так и к их противоположности. В таких случаях закон предоставляет выбор самому налогоплательщику, только этот выбор нужно обосновать в соответствующих внутренних документах.

ОБРАТИТЕ ВНИМАНИЕ! Иные затраты, признаваемые внереализационными расходами, должны соответствовать требованиям НК, то есть быть оправданными экономически, подтвержденными с помощью документации и иметь отношение к получению доходов.

Примеры расходов, которые правомерно счесть внереализационными:

- плата за банковские услуги;

- предоставляемые скидки;

- траты на содержание профсоюзной организации;

- судебные издержки, если в суде рассматривается дело, касающееся производственной деятельности фирмы;

- проценты по ссуде, взятой с целью выплатить дивиденды или для покупки основных средств.

ВНИМАНИЕ! Проценты – это самостоятельный вид расходов, для которых есть свои учетные правила, предусмотренные НК. Поэтому в зависимости от цели займа проценты по нему могут быть отнесены к внереализационным расходам, так и к другим видам трат.

Как отражается в учете изменение справедливой стоимости ВР?

В бухгалтерском учете сумма изменения справедливой стоимости объектов в сторону увеличения включается в состав ВД.

В налоговом учете порядок отражения увеличения справедливой стоимости объекта зависит от способа учета такого объекта.

Так, объект ВР учитывается как:

- объект основных средств (далее — ОС), то увеличение справедливой стоимости ВР рассматривается как дооценка. Поэтому финрезультат до налогообложения следует уменьшить на сумму дооценки в пределах предварительно отнесенной на расходы суммы уценки. То есть если справедливая стоимость объекта не уценивалась, база обложения налогом на прибыль увеличивается на всю сумму дооценки;

- как отдельная категория (в этом случае не применяются правила, установленные для ОС), тогда увеличение справедливой стоимости отражается в составе доходов, то есть в корректировке финрезультата не участвует.

Налог на прибыль Расчет

При расчете налога на прибыль, необходимо точно знать, какие доходы и расходы можно признать в данном периоде, а какие нет. Существует два метода для определения дат, на которые признаются расходы и доходы для целей налогообложения. (ст. 271-273 НК РФ)

Метод начисления.

При данном методе налогового учета доходы (расходы) признаются в отчетном (налоговом) периоде, в котором они имели место (к которому они относятся). Дата признания доходов и расходов не зависит от даты фактического поступления средств (фактической оплаты расходов).

Порядок признания доходов:

- доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав;

- в том случае когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг);

- дата поступления денежных средств на расчетный счет (в кассу) организации.

Порядок признания расходов:

Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок. В том случае, когда сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Датой осуществления материальных расходов признается:

- дата передачи в производство сырья и материалов;

- дата подписания акта приемки-передачи услуг (работ) производственного характера и т.д.

Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) — для расходов в виде сумм налогов;

- дата расчетов в соответствии с условиями договоров или дата предъявления налогоплательщику документов.

Кассовый метод.

При применении данного метода ведения налогового учета доходы и расходы признаются по дате фактического поступления средств — фактической оплаты расходов.

Порядок определения доходов и расходов

- датой получения дохода является день поступления денежных средств на счет в банк или в кассу организации, поступления иного имущества (работ, услуг) и имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и т.д) признается прекращение встречного обязательства приобретателем указанных товаров (работ, услуг) и имущественных прав, непосредственно связаное с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод налогового учета для доходов и расходов организациии.

Организации имеют право на определение даты получения дохода (расхода) кассовым методом, если в среднем за предыдущие 4 квартала сумма выручки от реализации без учета НДС не превысила 1 млн. рублей за каждый квартал.

Налог на прибыль Порядок расчета

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер налога = Ставка налога * Налоговая база

В соответствии со ст. 315 НК РФ, расчет налоговой базы должен содержать:

- период, за который определяется налоговая база;

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- прибыль (убыток) от внереализационных операций;

- итоговую налоговую базу за отчетный (налоговый) период;

- для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу.

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

20%

2% — в федеральный бюджет

18% — в бюджет субъекта РФ. Законодательные органы субъектов РФ могут понижать налог на прибыль для отдельных категорий налогоплательщиков, но не более чем до 13,5%.

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль.

Имущество, полученное безвозмездно

Согласно норме, содержащейся в п. 8 ст. 250 НК РФ, не только безвозмездно полученное имущество (работы, услуги, имущественные права), право требования на имущество третьих лиц должны учитываться как внереализационные доходы. Также учитывается и безвозмездное право пользования любым имуществом. В частности, Президиум ВАС РФ в п. 2 информационного письма от 22.12.2005 № 98 указывает на то, что право безвозмездного пользования нежилым помещением также включается во внереализационные доходы. Того же мнения придерживаются как нижестоящие суды (постановления ФАС Волго-Вятского округа от 11.09.2012 № А29-10589/2011), так и чиновники (письма Минфина России от 12.05.2012 № 03-03-06/1/243, УФНС России по г. Москве от 28.05.2009 № 16-15/053909).

Для того чтобы налоги на прибыль доходы, полученные в целях увеличения размера чистых активов, не увеличивали, необходимо оформить решение участника, в котором будет указано, что целью прощения долга является увеличение чистых активов. При наличии такого документа у налоговой инспекции не будет оснований для предъявления претензий на несоответствие дохода подп. 3.4 п. 1 ст. 251 НК РФ. Однако применить такую льготу правомерно только в отношении суммы основного долга. Если компания прощает проценты по кредитному соглашению, то их размер необходимо включать в сумму внереализационных доходов (п. 18 ст. 250 НК РФ).

В финансовом ведомстве указывают, что при зачете процентов отсутствует факт передачи средств, поэтому такие операции нельзя отнести к безвозмездному получению имущества (письма Минфина России от 25.06.2014 № 03-03-06/1/30267, ФНС России от 02.05.2012 № ЕД-3-3/1581@). Приведенное правило распространяется на прощенные сверхлимитные, не включенные в расходы проценты, то есть проценты, превышающие предельно допустимую величину, установленную ст. 269 НК РФ. При этом проценты, включенные в состав расходов ранее, должны быть учтены в доходах на момент прощения долга, на что указывается также и в постановлении ФАС Северо-Кавказского округа от 21.11.2013 № А32-21786/2011. Судьи сочли неправомерным повторное уменьшение налогооблагаемой базы посредством применения положения подп. 3.4 п. 1 ст. 251 НК РФ к включенным ранее в расходы процентам.

Основываясь на положениях подп. 3.4 п. 1 ст. 251 НК РФ, не является доходом передача акционером (участником) имущества (имущественных прав) для увеличения чистых активов дочернего предприятия. Указанная норма применяется независимо от размера доли участника (письма Минфина России от 20.04.2011 № 03-03-06/1/257, ФНС России от 22.11.2012 № ЕД-4-3/19653). То же правило распространяется на ситуации, когда дочернее предприятие передает полученное имущество третьим лицам (письмо Минфина России от 18.04.2011 № 03-03-06/1/243). Представленные положения не распространяются на некоммерческие организации, хозяйственные партнерства, производственные кооперативы и унитарные предприятия. Они не могут применять положения подп. 3.4 п. 1 ст. 251 НК РФ (письма Минфина России от 04.07.2013 № 03-03-07/25624).

Применение подп. 3.4 п. 1 ст. 251 НК РФ ограничено в отношении обратной передачи имущества или прав на него для дочерних компаний. В ситуациях, когда дочерняя компания прощает задолженность акционеру общества по договору займа или цессии, передает вексель материнской компании, действует иной порядок налогообложения.

Для чего нужны термины внереализационных доходов и расходов

Сразу хотелось бы отметить, что доходы и расходы от реализации облагаются таким же налогом, как и внереализационные. В связи с этим возникает вопрос, зачем же создавать себе головную боль и подобные классификации. Дело в том, что если вашей компании удастся признать как можно больше доходов и расходов реализационными, то выплачиваемые налоги можно сократить. При чем сократить законно.

Так, при расчете налогов на прибыль, Налоговый кодекс дает возможность учитывать некоторые расходы не полностью, а только в пределах соответствующих нормативов, определяемых в процентном соотношении от выручки. Поскольку выручка является реализационным доходом, то чем больше она, тем, соответственно, больше расходы, на которые и можно снизить налогооблагаемый доход.

Важно понимать, что во избежание санкций от налоговой инспекции, связанных с притворными сделками, не нужно искусственно увеличивать выручку. К слову, делается это покупкой и моментальной продажей ненужного товара с нулевой прибылью

Лучше пойти законным путем и внимательно проанализировать состав доходов, которые бухгалтерия отнесла к внереализационным. На основе этого анализа и Налогового Кодекса определитесь, какие из них можно отнести к реализационным. Данный способ является более безопасным, а при определенных обстоятельствах и более действенным.

Налог на прибыль Расчет

При расчете налога на прибыль, необходимо точно знать, какие доходы и расходы можно признать в данном периоде, а какие нет. Существует два метода для определения дат, на которые признаются расходы и доходы для целей налогообложения. (ст. 271-273 НК РФ)

Метод начисления.

При данном методе налогового учета доходы (расходы) признаются в отчетном (налоговом) периоде, в котором они имели место (к которому они относятся). Дата признания доходов и расходов не зависит от даты фактического поступления средств (фактической оплаты расходов).

Порядок признания доходов:

- доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав;

- в том случае когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг);

- дата поступления денежных средств на расчетный счет (в кассу) организации.

Порядок признания расходов:

Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок. В том случае, когда сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Датой осуществления материальных расходов признается:

- дата передачи в производство сырья и материалов;

- дата подписания акта приемки-передачи услуг (работ) производственного характера и т.д.

Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) — для расходов в виде сумм налогов;

- дата расчетов в соответствии с условиями договоров или дата предъявления налогоплательщику документов.

Кассовый метод.

При применении данного метода ведения налогового учета доходы и расходы признаются по дате фактического поступления средств — фактической оплаты расходов.

Порядок определения доходов и расходов

- датой получения дохода является день поступления денежных средств на счет в банк или в кассу организации, поступления иного имущества (работ, услуг) и имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и т.д) признается прекращение встречного обязательства приобретателем указанных товаров (работ, услуг) и имущественных прав, непосредственно связаное с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод налогового учета для доходов и расходов организациии.

Организации имеют право на определение даты получения дохода (расхода) кассовым методом, если в среднем за предыдущие 4 квартала сумма выручки от реализации без учета НДС не превысила 1 млн. рублей за каждый квартал.

Налог на прибыль Порядок расчета

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер налога = Ставка налога * Налоговая база

В соответствии со ст. 315 НК РФ, расчет налоговой базы должен содержать:

- период, за который определяется налоговая база;

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- прибыль (убыток) от внереализационных операций;

- итоговую налоговую базу за отчетный (налоговый) период;

- для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу.

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

20%

2% — в федеральный бюджет

18% — в бюджет субъекта РФ. Законодательные органы субъектов РФ могут понижать налог на прибыль для отдельных категорий налогоплательщиков, но не более чем до 13,5%.

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль.

Перечень внереализационных доходов

Другой подход к определению этой формы прибыли – перечисление возможных типов доходов, которые ст. 250 НК относит к внереализационным:

- прибыль, полученная от долевого участия в других объединениях (если на дивиденды покупаются дополнительные акции, то это поступление исключается из внереализационных);

- выплаченные ]пени, штрафы, неустойки по договорам (или даже еще не выплаченные, а только присужденные или признанные должником);

- полученные компенсации за ущерб или убыток;

- выплаты по страховке;

- прибыль от сдачи материальных активов или недвижимости в аренду или субаренду (кроме тех ситуаций, когда эта деятельность является основной для фирмы – тогда это уже доход от оказания услуг);

- активы, получаемые бесплатно, например, при дарении;

- прошлая прибыль, проведенная отчетным годом;

- стоимость излишков имущества, зачисляемых на баланс по итогам очередной инвентаризации;

- выплаты задолженностей по кредитам и депонентам, срок давности которых уже вышел («неожиданно возвращенный долг»);

- прибыль от разницы в курсе валют;

- результат дооценивания активов;

- некоторые другие.

Признание расходов

Данная группа расходов относится к постоянным затратам предприятия, которые не зависят от объема его деятельности.

Прямая связь таких расходов с получением дохода в любом периоде установить невозможно, что и обуславливает порядок их признания.

ВР признаются расходами того отчетного времени, в котором они осуществлены, независимо от оплаты.

Кроме того, все налогоплательщики при налоговом учете по налогу на прибыль должны применять корректировки.

Для более точного определения финансового результата рекомендуем в приказе об учетной политике организации дать перечень других операционных расходов и других затрат.

Налог на прибыль Объект налогообложения

Доходы Классификация доходов

Доходы — это суммы полученные от основного вида деятельности (доходы от реализации), а также от прочих видов деятельности (внереализационные доходы). Такие как: доходы от сдачи имущества в аренду, проценты по банковским вкладам и т.д. При исчислении налога на прибыль все доходы учитываются без НДС и акцизов.

Доходы от реализации товаров (работ, услуг).

Доходом от реализации является выручка от реализации товаров (работ, услуг) собственного производства и приобретенных ранее, выручка от реализации имущественных прав.

Выручка от реализации определяется с учетом всех поступлений, за реализованные товары (работы, услуги) и имущественные права, выраженных как в денежной, так и натуральной формах.

Внереализационные доходы.

Внереализационными доходами являются доходы, не указанные в ст. 249 НК РФ, например такие как:

- от долевого участия в других организациях;

- в виде положительной (отрицательной) курсовой разницы;

- от сдачи имущества в аренду;

- в виде процентов, по договорам кредита, займа, банковского вклада;

- и т.д.

Доходы исчисляются на основании документов налогового учета, первичных и других документов, подтверждающих полученные налогоплательщиком доходы.

Часть доходов освобождена от налогообложения. Перечень доходов, не учитываемых при налогообложении предусмотрен ст. 251 НК РФ. :

- в виде имущества, имущественных прав, полученных в форме залога или задатка;

- доход в виде взносов в уставный капитал юридического лица;

- в виде имущества или средств, полученных по договорам кредита или займа;

- в виде капитальных вложений в форме неотделимых улучшений арендованного (полученного в безвозмездное пользование) имущества, произведенных арендатором;

- других доходов, предусмотренных ст. 251 НК РФ.

Расходы.

Расходы — это документально подтвержденные и экономически обоснованные понесённые затраты организации. Их можно разделить на расходы, связанные с производством и реализацией продукции (стоимость сырья и материалов, зарплата работников, амортизация основных средств и т.д.), и на внереализационные расходы (судебные и арбитражные сборы, отрицательная курсовая разница и др.). Также, существует закрытый перечень расходов, не учитываемых при исчислении налога на прибыль. Например: взносы в уставный капитал, дивиденды, погашение займов и т.д.

— Прямые (ст. 318 НК РФ)

- Материальные расходы (пп.1 и 4 п.1 ст. 254 НК РФ);

- Суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг (ст. 256-259 НК РФ);

- Расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг (ст. 255 НК РФ).

— Косвенные (ст. 318 НК РФ) —

все иные суммы расходов, за исключением внереализационных расходов, осуществляемых налогоплательщиком в течение отчетного (налогового) периода.

Внереализационные расходы (ст. 265 НК РФ):

- расходы на содержание переданного по договору аренды (лизинга) имущества;

- проценты по долговым обязательствам;

- расходы на выпуск собственных ценных бумаг;

- расходы в виде отрицательной курсовой разницы, от переоценки имущества в виде валютных ценностей;

- затраты в виде суммовой разницы, возникающей у налогоплательщика;

- расходы в виде отрицательной (положительной) разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты;

- расходы на ликвидацию выводимых из эксплуатации основных средств и т.д.

Прямые расходы

ежемесячно распределяются на остатки незавершенного производства и стоимость изготовленной продукции (работ, услуг). Таким образом, прямые расходы учитываются в уменьшение базы по налогу на прибыль по мере реализации продукции (выполнения работ, оказания услуг), в стоимости которых они учтены в соответствии со статьей 319 НК РФ.

Налогоплательщик самостоятельно определяет в учетной политике организации перечень прямых расходов для целей налогообложения, связанных с производством товаров (работ, услуг).

Сумма косвенных расходов

на производство и реализацию товаров (работ, услуг), осуществленных в отчетном (налоговом) периоде, относится к расходам текущего отчетного (налогового) периода в полном объеме.

Расходы, оговоренные в ст. 270 НК РФ, не уменьшают полученные юридическим лицом доходы. Данный перечень закрытый и расширительному толкованию не подлежит. Все расходы, перечисленные в данном перечне, не могут уменьшать доходы организации.

Внереализационные операции

Разделяют обычную деятельность на операционную и прочую (инвестиционную и финансовую).

Основная деятельность предприятия, а также другие виды деятельности, не являющиеся финансовой деятельностью называют операционной.

Во время своей основной деятельности предприятие производит определенную продукцию или предоставляет услуги.

При этом используют материальные ценности и труд, а их стоимость переносится на полученный продукт, поэтому он также имеет свою стоимость.

Основной деятельности относятся операции, связанные с производством или сбытом продукции (товаров, услуг), которые являются главной целью создание предприятия и пополняют главную часть его дохода.

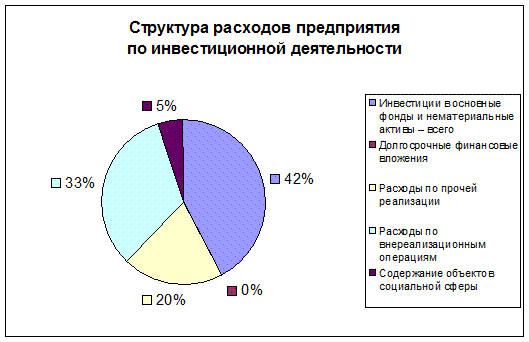

В инвестиционной деятельности в целом по стране значительную часть расходов составляют расходы на инвестиции в основные фонды (42%).

Расходы по внереализационным операциям составляют 33%, расходы по прочей реализации – 20%, а расходы на содержание объектов социальной сферы – 5%.

Как видно из графика, при инвестиционной деятельности расходы по внереализационным операциям составляют значительную часть.

В прочие внереализационные доходы включают:

- реализацию иностранной валюты,

- оперативную аренду активов,

- аренду прочих оборотных активов,

- получения доходов или получения потерь от курсовой разницы,

- определение субсидий и гарантий,

- формирование резервов сомнительных долгов,

- осуществление исследований и разработку,

- оценка запасов,

- уплата санкций по хозяйственным договорам и тому подобное.

Финансовую деятельность понимают, как такую, которая связана с изменением размеров и состав собственного и заемного капитала, хозяйствующего субъекту.

Заключение

Внереализационными называются расходы, которые нельзя напрямую приписать к процессу реализации или производства продукта, создаваемого организацией. Учет данных расходов в обязательном порядке производится как для выплаты налогового сбора на прибыль, так и в бухгалтерии. Однако, необходимо понимать, что в итоге эти выплаты будут отражаться в документации по-разному, а потому, лучше всего принять на работу грамотного бухгалтера, который сможет четко разделить одни и те же траты на две категории, и уплатить по ним положенные государственной казне денежные средства, не забыв отобразить все операции в официальной документации.