Отчетность ооо на усн

Содержание:

- Налоговая база на УСН Доходы минус Расходы

- Отчетность органам статистики

- Что и когда сдавать и платить в Фонд соцстрахования на УСН

- Отчеты ООО на УСН

- Статистическая отчетность ООО на УСН

- Шаг 3. Получение идентификатора абонента

- Упрощенный план счетов на УСН «доходы» и «доходы минус расходы»

- Налоговая и административная ответственность при УСН

- Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

- Отчетность по кассовым операциям

- Новые условия работы на УСН

- Две формы упрощенки

- Шаг 1. Оформление электронной подписи

Налоговая база на УСН Доходы минус Расходы

Конечно, при первом знакомстве с УСН Доходы минус Расходы может создаться впечатление, что более выгодной системы налогообложения в РФ просто не существует (при условии минимально возможной ставки 5%). Тем не менее, анализировать возможность применения в вашем конкретном случае этого варианта УСН надо не только арифметически.

Если с налоговой ставкой этого режима все достаточно ясно, то с другим элементом налогообложения, т.е. налоговой базой, возникает очень много вопросов. В отличие от УСН Доходы, где налоговая база складывается только из полученных доходов, налоговой базой на УСН Доходы минус Расходы являются доходы, уменьшенные на величину расходов, и для ее расчета

По своей сути, расчет единого налога на УСН Доходы минус расходы гораздо ближе к расчету налога на прибыль, чем к варианту УСН Доходы. Не случайно глава 26.2 НК РФ, посвященная применению упрощенной системы, несколько раз отсылает к положениям, регулирующим начисление налога на прибыль.

Основной риск для налогоплательщика здесь заключается в непризнании налоговой инспекцией расходов, заявленных им в декларации по УСН. Если налоговики не согласятся с формированием налоговой базы, то кроме недоимки, т.е. доначисления налога, будет рассчитана пеня и наложен штраф по ст. 122 НК (20% от неуплаченной суммы налога).

✐ Пример ▼

В декларации по УСН ООО «Дельфин» заявило полученные доходы в сумме 2 876 634 руб. и произведенные расходы на сумму 2 246 504 руб. Налоговая база, по мнению налогоплательщика, составила 630 130 руб., а сумма налога по ставке 15% равна 94 520 руб.

Учет произведенных расходов производился по данным КУДиР, а к декларации, по требованию налогового органа, были приложены копии документов, подтверждающих факт хозяйственных операций и оплаты расходов. В расходах указаны (в рублях):

- закупка сырья и материалов – 743 000

- закупка товаров, предназначенных для перепродажи – 953 000

- зарплата и страховые взносы на обязательное страхование – 231 504

- аренда офиса – 96 000

- аренда производственного помещения – 127 000

- бухгалтерские услуги сторонней организации – 53 000

- услуги связи – 17 000

- холодильник для офиса – 26 000.

По результатам камеральной проверки декларации, налоговая инспекция приняла к уменьшению налоговой базы следующие расходы:

- закупка сырья и материалов – 600 000, т.к. материалы на сумму 143 000 руб. не были приняты от поставщика

- закупка товаров, предназначенных для перепродажи – 753 000, т.к. не все закупленные товары были реализованы покупателю

- зарплата и страховые взносы на обязательное страхование – 231 504

- аренда офиса – 96 000

- аренда производственного помещения – 127 000

- услуги связи – 17 000.

Затраты на приобретение холодильника для офиса в сумме 26 000 руб. не были приняты, как не имеющие отношения к предпринимательской деятельности организации. Также экономически необоснованными были признаны затраты на стороннее бухгалтерское обслуживание в сумме 53 000 руб., т.к. в штате имелся бухгалтер, обладающий достаточной квалификацией, в обязанности которого входило полное бухгалтерское обслуживание организации. Итого, расходы были признаны в сумме 1 824 504 руб., налоговая база составила 1 052 130 руб., а сумма налога к уплате – 157 819 руб.

Начислена недоимка по налогу в сумме 63 299 руб. и штраф по ст. НК РФ (неполная уплата сумм налога в результате занижения налоговой базы), в размере 20% от неуплаченной суммы налога, т.е. 12 660 руб.

Примечание: к этой сумме необходимо еще добавить пени по несвоевременной оплате недоначисленных сумм авансовых платежей, что потребует указания доходов и расходов поквартально.

Отчетность органам статистики

Организации, использующие УСН, впрочем как и все остальные, обязаны отчитываться о своей деятельности органам статистики.

Организации, использующие УСН, впрочем как и все остальные, обязаны отчитываться о своей деятельности органам статистики.

В данном случае «упрощенцы» относятся к микро- или малым предприятиям. Данные организации имеют небольшой объем выручки, малую численность работников (не выше 100) и долю участия юридических лиц в уставном капитале до 25%.

Если вы получили уведомление о необходимости отчетности перед территориальным органом статистики, вы должны в указанные сроки представить им все необходимые статистические сведения.

Годовая статистическая отчетность будет включать отчет о финансовых результатах с приложениями и бухгалтерский баланс. Сдаются все эти документы до 31 марта года, следующего за отчетным.

Также в территориальные органы статистики предприниматели, использующие УСН, сдают форму №1-ИП. Ежеквартально малые предприятия сдают отчеты №ПМ о сведениях деятельности малых предприятий.

Что и когда сдавать и платить в Фонд соцстрахования на УСН

В ФСС работодателям по-прежнему нужно сдавать ежеквартальный отчет по взносам на травматизм (форма 4-ФСС), представляя его в месяце, наступающем по завершении каждого из кварталов, не позднее:

- 20 числа, если отчет сдается на бумаге (это доступно страхователям со среднесписочной численностью работников не более 25 человек);

- 25 числа, если его подают электронно.

И оплачиваются они по-прежнему в ФСС с той же периодичностью (ежемесячно) и в тот же срок (не позднее 15 числа месяца, идущего вслед за отчетным).

Подробнее об этих взносах – в этом материале.

Сохранилась и необходимость ежегодного подтверждения вида деятельности, осуществляемого страхователем. Документы для этого, составленные по данным прошедшего года, нужно сдать в ФСС не позднее 15 апреля следующего за ним года.

Отчеты ООО на УСН

Когда на предприятии на балансе числятся работники, форма отчетности будет немного иной, чем без служащих. Есть такие формы отчетов, которые подают лишь единожды в году, а есть те, что подают раз в 3 месяца.

В начале нового отчетного года, подаются документы за 4ую четверть старого года, далее готовят документацию за 1ую четверть нового года (январь, февраля, март), затем за 2ую четверть (апрель, май, июнь) и за 3ью четверть (июль, август, сентябрь).

Какие документы подают ООО на УСН:

- Подтверждение главного рода деятельности в ФСС — однократно в году фирмы оформляют подтверждение своей сферы деятельности и исходя из этих итогов ФСС утверждает новые тарифы на год.

- Данные о средней численности служащих — единоразово в год ООО обязано предоставить данные о средней численности трудящихся. Если сумма служащих меньше ста человек, то ООО имеет право подавать некоторые отчеты на бумаге, если же более 100, то на электронном носителе.

- Расчет по страховым платежам — ООО должно уведомить органы государственного управления об уплаченных страховых платежах и их суммах. В 2017 году произошли некоторые поправки в этом пункте, теперь платежи на пенсионную, медицинскую и социальную страховку передаются в ФНС, а травматические случаи и профессиональные заболевания остаются в ФСС.

- Ведомость 4-ФСС — фирме необходимо предоставить данные о платежах за травматические случаи и профессиональные заболевания. Когда количество служащих в фирме менее 25, отчет можно сдать на бумаге, если же более то только в электронном варианте.

- Декларация по транспортной пошлине — когда на балансе предприятия числятся транспортные средства, то организация должна оплачивать транспортный налог и ежегодно подавать декларацию

- Декларация по земельной пошлине — аналогично, как и с транспортом, когда на балансе числится недвижимость, фирма оплачивает земельную пошлину и подает декларацию.

- Ведомость СЗВ-М — ООО должны подавать данный отчет в ПФ ежемесячно

- Ведомость по 2-НДФЛ — фирма подает данную ведомость раз в год. Если штат трудящихся в фирме менее 25, отчет можно сдать в письменном виде, если же более то только в электронном варианте.

- Ведомость 6-НДФЛ — юр. лицо подает отчет, чтобы поставить в известность государство о доходах своих рабочих, если число работающих в фирме менее 25, отчет можно сдать в письменном виде.

- Бухотчет — бухгалтерскую ведомость предприятие должно подавать ежегодно в Росстат и Федеральную Налоговую службу.

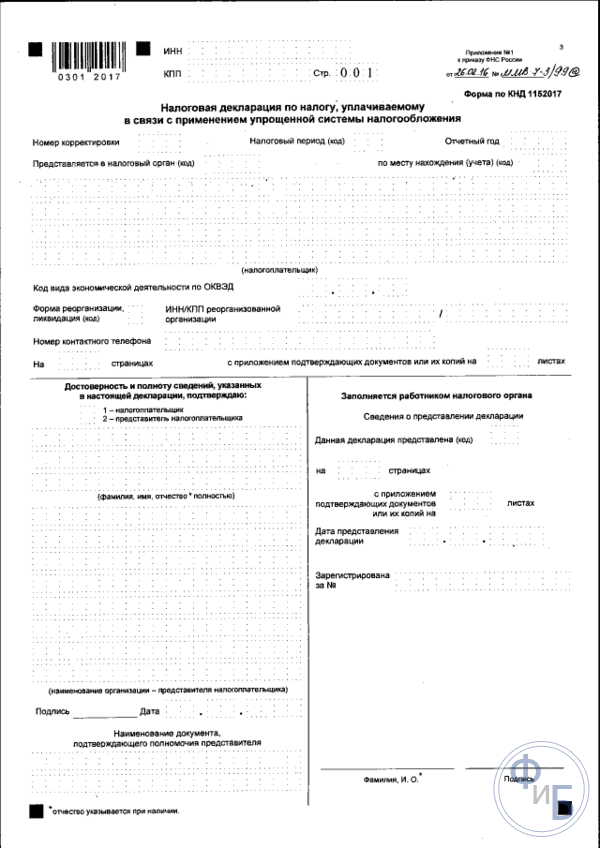

- Декларация по УСН — данную декларацию ООО сдает единоразово, однако отчисления по налогу взносятся каждый квартал.

Статистическая отчетность ООО на УСН

Предприятиям, работающим на УСН нужно подавать ведомости по статистике. Суммарное число отчетов зависит от рода деятельности предприятия. Ниже приведены, некоторые из них.

- Отчет П-1 + приложение No3, и отчет П-3 — предоставляют организации, если численность работников более 15 человек

- Отчет П-4 — предоставляют компании со статусом юридического лица

- Отчет No1 автотранс — предоставляют организации, занимающиеся пассажироперевозками, организаторы перевозок

- Отчеты П-5 и П-2 — предоставляют организации, если сумма служащих менее 15 человек

- Ведомость No14-Мет — предоставляют юр. лица, имеющие лицензию и занимающиеся переработкой металла

- Ведомость No ПМ-пром — предоставляют фирмы, занимающиеся добычей полезных ископаемых

Шаг 3. Получение идентификатора абонента

Декларация должна быть помечена уникальным идентификатором абонента – он присваивается ФНС при регистрации электронной подписи. Без него отправить декларацию не выйдет.

Чтобы зарегистрировать сертификат КЭП, сначала требуется выгрузить файл с ним из программы криптографической защиты, например, Крипто-Про (Crypto-Pro). Для этого нужно:

найти программу в меню «Пуск» и выбрать раздел «Сертификаты пользователя»(User Certificates):

в разделе «Личное» (Personal) – «Сертификаты» (Certificates) и кликнуть на нужный сертификат:

- о вкладке «Состав» (Details) нажать «Копировать файл» (Copy to file). Носитель с КЭП должен быть подключён к ПК;

- запустится Мастер экспорта сертификатов. В нём надо проверить, что выбрана опция «Не экспортировать закрытый ключ» – она отмечена по умолчанию:

указать место расположения файла сертификата и его имя.

Далее, чтобы подать отчёт по УСН через интернет, пора вернуться в сервис самостоятельной регистрации налогоплательщика. Здесь нужно нажать «Зарегистрировать сертификат», выбрать созданный файл и передать его на регистрацию:

После этого остаётся дождаться, когда в верхнем поле появится идентификатор абонента.

Упрощенный план счетов на УСН «доходы» и «доходы минус расходы»

Принимая во внимание тот факт, что компаниям на УСН разрешено применять упрощенную методику бухучета, план счетов также разрешено применять в сокращенном виде. Это означает снижение количества синтетических счетов в работе при УСН по принципу рациональности:

- запасы учитываются на сч. 10 (в том числе те, которые в обычном бухучете отражаются на сч. 07, 11);

- производственные затраты не распределяются по сч. 20, 23, 25, 26, 28, 29, 44, а суммируются на сч. 20;

- готовая продукция и товары отражаются на сч. 41;

- денежные средства в банках отражаются на сч. 51;

- дебиторка и кредиторка собирается на сч. 76;

- капитал фирмы отражается на сч. 80;

- продажи, прочие доходы и расходы и конечный финрезультат собирается на сч. 99.

Можно сделать вывод, что счета плана счетов при УСН по доходам либо по схеме «доходы минус расходы» компании используют избирательно.

Важно! Необходимо утвердить сокращенный план счетов при УСН, который применяется компанией, в учетной политике.

Различия между упрощенным и классическим бухучетом, влияющие на правила заполнения бухгалтерского баланса при упрощенке, собраны в таблице:

|

Условия |

Упрощенный способ |

Классический способ |

|

План счетов |

||

|

Строки баланса |

|

|

|

Комплектность бухгалтерских форм баланса |

|

|

Налоговая и административная ответственность при УСН

Налоговая ответственность (ст. 120 НК РФ):

- Штраф в размере 10 000 рублей — за грубое нарушение организацией правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния совершены в течение одного налогового периода;

- Штраф в размере 30 000 рублей — за те же деяния, если они совершены в течение более одного налогового периода.

Те же деяния, если они повлекли занижение налоговой базы, влекут взыскание штрафа в размере 20% от суммы неуплаченного налога, но не менее 40 000 рублей.

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения понимается (ст. 120 НК РФ):

- отсутствие первичных документов, или отсутствие счетов-фактур, или регистров бухгалтерского учета или налогового учета,

- систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений налогоплательщика.

Кроме того, должностным лицам может грозить штраф в размере от 2000 до 3000 рублей (ст. 15.11 КоАП РФ):

- за грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности;

- за грубое нарушение порядка и сроков хранения учетных документов.

Под грубым нарушением в данном случае понимается:

- искажение сумм начисленных налогов и сборов не менее чем на 10%;

- искажение любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10%.

Для главного бухгалтера предприятия на УСН программа профпереподготовки «Бухгалтерский и налоговый учёт, финансовая отчётность и планирование при УСН». Подготовка на соответствие профстандарту «Бухгалтер» (код А,В).

Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

|

Налог/ обязательный взнос |

Сроки уплаты налога (авансовых платежей) | Сроки сдачи отчетности | Система налогообложения (Кому сдавать) |

|

Страховые взносы в ФСС

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ, а так же от несчастных случаев на производстве 0,2% (Форма 4 ФСС) |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В ФСС Ежеквартально

В срок до 20 числа месяца, следующего за отчетным периодом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все компании на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам, даже если начислений по заработной плате нет. Если количество сотрудников составляет 25 и более человек, отчетность сдается только в электронном виде. |

|

Налог на добавленную стоимость

(Декларация по НДС) |

Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом |

В ИФНС Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. Декларация сдается только в электронном виде (даже нулевая форма). |

|

Налог на прибыль

(Декларация по налогу на прибыль) |

Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) |

В ИФНС Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. |

|

СЗВ-М в ПФР

Форма СЗВ-М в ПФР |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В Пенсионный фонд ежемесячно

до 15-го числа месяца, следующего за отчетным. Форма предоставляется в случае начислений страховых взносов и исчисления стажа |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам.

|

|

Расчет по страховым взносам

|

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения (страховые взносы с заработной платы в ПФР, ФФОМС, ФСС) |

В ИФНС Ежеквартально

Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все ООО на ОСНО и УСН, вне зависимости от наличия сотрудников и ИП с сотрудниками |

|

Расчет 6 НДФЛ (Форма 6 НДФЛ-квартальная) |

Ежемесячно

оплата ндфл в день перечисления дохода |

В ИФНС Ежеквартально

Отчетность предоставляется в случае, если есть начисления дохода и соответственно ндфл с дохода |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Налог на доходы физических лиц (НДФЛ)

(Реестр по форме 2- ндфл и годовая форма 6 НДФЛ) |

Удержание и перечисление НДФЛ в бюджет производится налоговым агентом в момент выплаты дохода физическому лицу | Налоговый агент представляет в налоговую инспекцию сведения о выплаченных доходах и удержанных налогах ежегодно не позднее 2 марта года, следующего за истекшим налоговым периодом. | Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Декларация по УСН

(Упрощенная система налогообложения) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежегодно

|

ООО и ИП на УСН |

|

Декларация по ЕНВД

(Единый налог на вмененный налог) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежеквартально Не позднее 20 числа месяца, следующего за отчетным. |

ООО и ИП на ЕНВД |

|

Сведения о среднесписочной численности (Форма Среднесписочная численность за год) |

Ежегодно

ООО и ИП не позднее 20 января года, следующего за истекшим налоговым периодом |

ООО на УСН и ОСНО, вне зависимости от наличия сотрудников; И П в случае наличия сотрудников | |

|

СЗВ-Стаж (Отчет о пенсионном стаже своих работников) |

Ежегодно

ООО и ИП не позднее 02 марта года, следующего за истекшим налоговым периодом |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

Также читайте на сайте:

Изменение системы налогообложения

Несвоевременная сдача отчетности

Все статьи

Все услуги компании БУХпрофи

Наши цены

Отчетность по кассовым операциям

Организации, осуществляющие операции, связанные с приемом, выдачей и хранением наличных денежных средств (кассовые операции), обязаны соблюдать правила кассовой дисциплины (оформление кассовых документов, соблюдение лимита по кассе и т.д.).

Необходимость ведения кассовой дисциплины не зависит от выбранной системы налогообложения или наличия кассового аппарата. ООО может не иметь ККМ, а просто выписывать БСО (бланки строгой отчетности), но при этом все равно обязано соблюдать правила кассовый дисциплины.

С июня 2014 года действует упрощенный порядок ведения кассовой дисциплины, согласно которому небольшие организации (количество работников не более 100 человек и выручка не более 400 млн. рублей в год) больше не обязаны устанавливать лимит остатка наличных денег по кассе.

Более подробно про кассовую дисциплину.

Новые условия работы на УСН

Все льготные системы налогообложения устанавливают определённые условия и ограничения для применения. Причём, критерии для УСН всегда были достаточно щадящими.

По сути, это всего два основных лимита – по доходам и работникам. При этом максимально допустимая численность персонала для упрощёнки всегда составляла 100 человек. А вот лимиты по УСН в части возможного дохода меняются из года в год.

Сначала ограничение по годовому доходу составляло 60 млн рублей, которые умножались на ежегодный коэффициент-дефлятор. На период с 2017 по 2020 годы действие коэффициента приостановлено, поэтому ставки и лимиты для УСН зафиксированы на следующем уровне:

- на варианте «Доходы» ставка составляла от 1% до 6%;

- на варианте «Доходы минус расходы» ставка составляла от 5% до 15%;

- допустимый доход за год – не более 150 млн рублей.

Конкретные цифры на 2021 год утверждены законом от 31.07.2020 N 266-ФЗ:

- до 200 млн рублей годового дохода;

- до 130 человек допустимой численности персонала.

Но если раньше увеличение лимита по доходам не предполагало изменения налоговых ставок, то с 2021 года на УСН будут применять разные тарифы.

Таблица: новые ставки и лимиты на УСН в 2021 году

| Лимиты | УСН Доходы | УСН Доходы минус расходы |

|---|---|---|

| Доход не превышает 150 млн рублей, а численность работников – 100 человек | от 1% до 6% в зависимости от региона | от 5% до 15% в зависимости от региона |

| Доход в пределах от 150 до 200 млн рублей, численность работников – от 101 до 130 человек | 8% | 20% |

Как видим, для тех, кто соблюдает обычные лимиты – 150 млн рублей и 100 работников – на УСН с 2021 года ничего не меняется. Но те, кто попадает в промежуток между действующими и новыми лимитами, будут платить налоги по более высоким ставкам, начиная с квартала, в котором допущено превышение.

✐ Пример ▼

Организация работает на УСН Доходы. В первом квартале получен доход в размере 108 млн рублей. Поскольку обычный лимит в 150 млн рублей не превышен, то авансовый платёж за первый квартал рассчитывается по ставке 6%.

Во втором квартале ООО заработало ещё 62 млн рублей, то есть общий доход с начала года составил 170 млн рублей. Этот доход не превышает новый лимит в 200 млн рублей, поэтому организация сохранила право на УСН. Но остальные налоговые платежи до конца года будут рассчитываться уже по ставке в 8%.

Две формы упрощенки

Выше уже упоминалось, ведение бухгалтерского учета при УСН различается по тому, что рассматривается в качестве базу для налогоисчисления.

Упрощенная система налогообложения — 6%. Налогооблагаемой базой являются все денежные средства, заработанные предпринимателем или юрлицом, проще говоря, выручка. Ставка налога, как вы уже поняли — 6%. Необходимо помнить, что местные законы регионов РФ могут уменьшить ставку до 1%.

Еще налог возможно уменьшить на размер страховых взносов.

- Физическое лицо — ИП, не имеющее дополнительных сотрудников в штате может снизить налог на полную сумму;

- ООО и физлица с сотрудниками — лишь на половину.

Обязательство разрешается уменьшать в том же отчетном периоде, когда были уплачены взносы.

На упрощенке “Доходы минус расходы”, налоговое обязательство высчитывается с суммы разницы, образованной между поступлениями и расходами предприятия. Размер ставки при таком варианте — 15%, но законом может быть установлена от 5 до 15%.

Важное правило! Налог при применении упрощенной формы бухгалтерского учета “доходы минус расходы” является обязательным к выплате даже в случае получения убытка предприятием. Даже такой расклад вынуждает фирму уплатить 1% с суммы заработанных поступлений

Выбирая объект для налогоисчисления обратите внимание на ставку налога, установленную для вашего региона. Например, Москва установила 10% для организаций, действующих в области спорта, животноводства, социальных услуг

При упрощенном порядке ведения бухучета “Доходы минус расходы” возможно уменьшить налогооблагаемую базу за счет списания установленных законом издержек. Полный перечень которых можно изучить в статье 346.16 Налогового кодекса России.

Очень важно на каждый расход иметь пакет правильно оформленных документов, подтверждающих оплату и получение товара или сервиса. При неспособности налогоплательщика подтвердить учтенные расходы, ему придется уплатить доначисленную сумму обязательства и штраф

Упрощенные способы ведения бухгалтерского учета можно совместить с некоторыми другими типами налогообложения. Выучить легко: патент и ЕНВД — да; ЕСХН и ОСНО — нет. Учитывать издержки и поступления необходимо в той системе, к какой они относятся.

Шаг 1. Оформление электронной подписи

Перед тем как подать декларацию в цифровом виде, предпринимателю нужно её подписать квалифицированной электронной подписью (КЭП) для работы с ФНС. Если подписи нет, придётся обратиться в любой аккредитованный удостоверяющий центр. Изготовление КЭП обычно занимает день.

Вместе с подписью поставляется специальный USB-носитель, программа криптозащиты и лицензия на неё. Все эти компоненты необходимы, чтобы сдать декларацию по УСН, а также делать запросы через личный кабинет ИП на сайте ФНС. Цена всего комплекта начинается от 2 тыс. рублей. Тут уместно дать ответ на распространённый вопрос: можно ли подать отчёт через интернет бесплатно? Да, но только при том условии, что у ИП уже есть электронная подпись.