Стоп-лосс и тейк-профит

Содержание:

Стоп-лимит (Stop limit)

Это условная заявка, которая помогает трейдеру решить 1 из 2 задач:

- продать актив ниже текущего значения цены;

- купить актив выше текущего значения цены.

Основная цель использование такого ордера – ограничить размер убытка, если котировки выбранного торгового инструмента двинутся в сторону противоположную ожиданиям. На сленге трейдеров такая операция называется выставлением стоп-лосса.

Для лучшего понимания рассмотрим пример с российского фондового рынка.

Трейдер 10 апреля 2019 года купил акции ПАО Сбербанк. Цена приобретения актива 242,78 рубля. Трейдер предполагал, что котировки ценной бумаги продолжат двигаться в рамках растущего тренда. Для подстраховки от негативного развития событий участник торгов ввёл условную заявку стоп-лимит. С указанием срока ордера – до отмены. Стоп-ценой был выбран уровень 242,5 рубля.

С начала следующей торговой сессии котировки обыкновенных акций Сбербанка продолжили движение вверх. Однако затем развернулись и начали понижательное движение. Когда цены актива опустились до 242,5 рубля, стоп-заявка сработала. Это ограничило убыток по сделке 28 копейками.

Как видим, решение трейдера было правильным. В дальнейшем котировки актива продолжили снижение. Трейдер своевременно закрыл убыточную позицию.

По такому же принципу ограничиваются убытки по шортам или коротким позициям. Только в этом случае в условиях активации заявки выбираем не продажу, а покупку актива.

Другой повод для использования заявок типа стоп-лимит – реализация пробойной стратегии торговли. Смысл такого подхода в том, что трейдер находит сильный уровень (поддержки или сопротивления), который ограничивает движение котировок. Идея проста: если цена преодолеет такой рубеж, то устремится дальше в том же направлении.

Однако, не всё так просто. После пробоя котировки зачастую совершают крайне резкие движения. Трейдер банально рискует не успеть за таким движением. Стоп-лимиты решают эту проблему. Такие ордера позволяют заранее выставить заявку на покупку или продажу актива и не пропустить движение цены.

Учимся выставлять

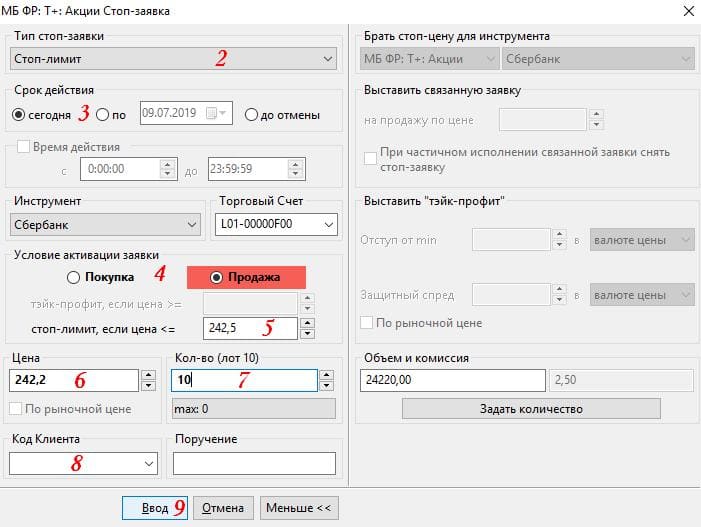

Для выставления заявки стоп-лимит воспользуйтесь приведённым ниже алгоритмом.

1. Нажмите клавишу F6 на клавиатуре.

2. Выберите тип заявки стоп-лимит.

3. Задайте срок действия ордера.

4. В условиях активации заявки выберите Покупка или Продажа.

5. Определяем уровень цены, при которой произойдёт активация ордера. Для лонгов этот показатель выставляется ниже уровня покупки. И наоборот. Для шортов этот показатель указывается выше уровня продажи. В нашем примере трейдер купил акции Сбербанка по 242,78 рубля, а цену для активации стоп-лимита выставил 242,5 рубля.

6. Задаём цену, по которой выставляется сама заявка. При продаже этот параметр выставляется ниже цены активации. И наоборот. При покупке соответственно выше. Это нужно, чтобы избежать так называемого проскальзывания цены, когда котировки совершают резкие движения и часть заявок остаются неисполненными. В нашем примере это 242,2 рубля.

7. Задаём количество лотов.

8. Выбираем свой Код клиента.

9. Нажимаем клавишу ввод и подтверждаем заявку в появившемся окне.

Что такое стоп-лосс и тейк-профит

Говоря простыми словами, стоп-лосс и тейк-профит — это настраиваемые ограничения сделки по прибыли и убытку. Оба эти настройки автоматически закрывают сделку, но делают это при разных условиях:

- Stop Loss можно назвать ограничителем убытков. Собственно говоря, с английского «Stop Loss» дословно и переводиться как «ограничение убытка». Этот ограничитель срабатывает в ситуации, когда цена идет против открытой сделки и по ней нарастает убыток. Величину максимально допустимого убытка трейдер выбирает сам, определяя размер стопа в пунктах. И, если случается так, что достигается определённый уровень убытка — сделка закрывается, предотвращая дальнейшее получение убытков;

- Take Profit — полная противоположность стоп-лосса. Задача тейк-профита заключается в том, чтобы закрыть сделку при достижении целевого уровня цены и зафиксировать прибыль по ней. Мы ведь не всегда находимся за торговым терминалом. Бывает так, что цена достигла нужного значения именно тогда, когда мы этого не видели. А потом, как назло, пошла обратно. Вот, чтобы не столкнуться с такой ситуацией и придуман Стоп-лосс.

Есть тактики торговли, в которых фиксированный стоп-лосс и тейк-профит не используется. Например, мартингейл, усреднение, локирование. Но все они сопряжены с повышенным риском потери депозита, так что лучше все же использовать ТР и SL. Особенно новичкам.

Пример использования ордера Stop Loss

Разберем на конкретном примере, как работает стоп-лосс. Возьмем следующую ситуацию: по валютной паре USDCAD был рост. Затем рост замедлился и трейдер предположил, что далее последует нисходящее движение. И, трейдер открыл короткую позицию (сделку на продажу). Но, по-факту цена снова пошла вверх. Далее возможно 2 варианта:

- если стоп-лосс не применяется, то потребуется вручную закрыть сделку и зафиксировать убыток. И тут уже против нас будет работать и скорость и психологию. Во-первых, всегда трудно фиксировать убыток. Наша физиология такова, что большинство людей понадеяться на лучшее и будут ждать, что быть может цена снова развернётся в нужную сторону. Шанс на это есть, но обычно убыток только растёт. В конечном итоге, мы рискует потерять весь свой депозит. Вообще весь.

- если же используется стоп-лосс, значит мы заранее ограничили максимальный убыток по сделке. Ну, получим свои 1%-3%-5%-10% и отработаем их несколькими следующими сделками. Не беда.

Очень удобно, что стоп-лосс можно устанавливать не только при открытии сделки, но и в любой момент, когда сделка уже открыта. Единственное ограничение — стоп лосс можно ставить не ближе чем несколько пунктов от фактической цены на данный момент. Сколько именно пунктов — это у каждого брокера может быть по-разному. Обычно, от 10 до 100. Отмечу, что именно отсутствие стоп-лоссов часто становится причиной потери депозита новичками. Люди не ставят стоп-лосс и до последнего ждут, что цена вот-вот развернется. Когда убыток вырастает до значимой величины они уже физически не могут заставить себя закрыть его вручную.

Пример использования тейк-профита

Теперь разберем похожую ситуацию, но уже для Take Profit. Предположим мы удачно выбрали точку для входа в рынок и открыли короткую позицию (сделка на продажу). Какие возможны варианты:

если мы не используем тейк-профит, то есть риск пропустить удачный момент для закрытия сделки. Нужно седеть перед экраном и «бдить». Вполне возможна ситуация, когда цена бы сильно упала на какой-то момент, как-раз тогда, когда мы, например, спали. А когда проснулись цена уже откатилась и теперь вместо прибыли мы оказались в убытке.

если установлен тейк-профит, то когда график добирается до целевой цены, сделка тут же закрывается, а прибыль по ней фиксируется

Не важно, были ли мы за терминалом или нет. Наше устройство, с которого мы торгуем вообще могло быть выключено

Но, раз тейк-профит был установлен, то сделка закрылась именно в тот момент, когда цена достигла запланированного значения. И, мы в прибыли!

Понятие ордеров стоп-лосс и тейк-профит

Стоп-лосс и тейк-профит относятся к категории защитных ордеров, которые выставляются с целью автоматического закрытия сделок. За счет стоп-лосса ограничиваются потенциальные убытки во время торговли, а тейк-профит служит для фиксации прибыли при достижении определенного уровня.

Суть использования таких ордеров заключается в том, чтобы контролировать проведение торговых операций в то время, когда трейдер отсутствует. Не всегда вы можете находиться за своим компьютером и наблюдать за движением графика, тем более, если оно занимает часы. В этом случае выгодно применять стоп-приказы, а также они полезны во время долгосрочной торговли. Когда трейдера нет рядом и он не может следить за ситуацией, рынок может внезапно пойти на разворот, таким образом, открытый ордер в кратчайшие сроки из прибыльного превращается в убыточный. Если у вас был выставлен стоп-лосс, он предотвращает финансовые потери, сводя их к минимуму в сложившейся ситуации. Но бывает и обратное явление, когда сильное движение выводит вашу сделку в хороший показатель прибыль, однако в ваше отсутствие вы не сможете ее зафиксировать, а потом произойдет откат и вы все потеряете. Если выставить заблаговременно тейк-профит, произойдет автоматическая фиксация прибыли на конкретном уровне и вы гарантированно ее получите без риска убытков.

Несмотря на то, что ордер тейк работает в сторону получения прибыли, куда более важным и необходимым считается имен стоп-лосс. Это объясняется такими его особенностями:

- стоп-лосс может служить выгодной заменой тейк-профиту, когда трейдер подтягивает защитный ордер вслед за ценовым графиком, чтобы уберечь свою прибыль. Несмотря на то, что торговая операция будет завершаться через стоп, все равно на счету уже будет зафиксированная прибыль;

- если вы просто потеряете прибыль, это не так критично, чем понести убытки, которые могут привести к марджин-коллу и вообще обнулению депозита.

Особенности использования стоп-лосса

Валютная торговля должна осуществляться по системе, в частности включающей в себя тактику выставления защитных ордеров. Вы можете пользоваться и универсальными техниками, которые подходят практически под любую трейдинговую стратегию.

Ниже рассмотрим такие варианты использования стоп-лосса:

- на локальных экстремумах;

- на уровне сопротивления;

- на линии Parabolic SAR.

Стоп-лосс на локальных экстремумах

Локальные экстремумы удобны тем, что помогают выявить точки разворота мини-тренда или завершения коррекции. Они применяются многими трейдерами для проведения технического анализа: если цена пробивает предыдущий экстремум, значит, высокая вероятность продолжения тренда. Таким образом, при пробитии точки максимума или минимума в направлении тренда будет открываться множество новых сделок, которые будут толкать цену дальше.

В данном случае стоп-лосс выставляется на несколько пунктов ниже минимального значения или на несколько пунктов выше максимального значения, чтобы не было касания с ложным импульсом. Может случиться такое, что произойдет откат цены к предыдущему экстремуму без дальнейшего пробоя, а потом отскок и продолжение движения в прежнем направлении. Правильно выставленный приказ стопа не будет задет и трейдер комфортно зафиксирует прибыль по сделке.

Стоп-лосс на уровне сопротивления

Выставление стоп-лосса на ключевом уровне сопротивления напоминает тактику выставления по экстремумам. Уровень – это сильный торговый ориентир, поскольку на нем концентрируется большое количество отложенных ордеров. Этот вариант рассматривается как консервативный и рекомендуется к использованию начинающим трейдерам, особенно актуален при краткосрочной торговле.

Стоп-лосс на линии Parabolic SAR

Стоп-лосс можно выставлять, ссылаясь на индикатор Parabolic SAR, а также ориентироваться на значение скользящих средних. В данном случае защитный приказ выставляется на маркер индикатора, который соответствует свече, при которой открывалась сделка. По мере роста потенциального дохода по операции можно передвигать приказ вслед за Parabolic.

Если вы применяете скользящую среднюю, тогда стоп-лосс приходится на точку, соответствующую последней свече. Иногда работать с мувингом удобнее, чем с Параболиком, поскольку его движение более плавное.

Битва мнений

В самом начале статьи я упомянул о том, что существую как сторонники, таки и противники ордеров тейк профит. Я не вижу смысла доказывать кому-то из них, что их позиции неверна, а просто предлагаю выделить такие важные моменты.

Сторонники TakeProfit

- При работе с узким каналом за достижением ценой верхнего или нижнего уровня сразу же происходит ее моментальное отскакивание. Именно поэтому закрыть позицию вручную по выгодной цене – задача не из легких. Если же заранее установить значение take profit, можно будет зафиксировать прибыль по самой лучшей цене.

- Трейдеры, которые не владеют своей жадностью, просто обязаны пользоваться тейк профитом. В противном же случае они просто зациклятся на получении все больших и больших прибылей, постепенно дойдя до момента, когда цена попросту развернется и начнет двигаться в обратном направлении. Как следствие, трейдер либо выйдет из игры с минимальным выигрышем, либо вытащит счет в ноль.

- Те, кто торгуют на новостях, должны выполнять установку тейк профитов как чистку зубов перед сном. Поскольку движение цен на новостях невероятно резкие, лучше перестраховать себя установкой ордера и не переживать о новостной волатильности.

Противники TakeProfit

- Установка ордера не дает вам 100% уверенности в том, что цена развернется именно в том месте, которое вы указали. Именно поэтому она может пройти еще очень много пунктов, но уже не с вами.

- Не могу сказать, что я категорически против трейдеров, которые пользуются тейком. Нет, ни в коем случае. Просто сам я предпочитаю закрываться руками. Это связано с тем, что в большинстве случае рынок сам показывает, в каком месте нужно войти, а в каком – выйти.

Выставляем Take Profit правильно

Данный отложенный ордер выставляют, ориентируясь на те же показатели, что и при выставлении Stop Loss, только, если последний нужно разместить на несколько пунктов ниже (выше) уровня, то Take Profit следует устанавливать за несколько пунктов до уровня. Это гарантирует прибыль даже в том случае, если актив отскочит от уровня и пойдет обратно.

Установление Take Profit на важном уровне

В зависимости от направления тренда, Take Profit может устанавливаться на уровне поддержки или сопротивления. Можно также ориентироваться на локальные экстремумы, как и в случае с отложенным ордером Stop Loss.

Установление Take Profit на уровне, предполагающем фиксированный размер прибыли

Некоторые трейдеры предпочитают выставлять фиксированное значение Take Profit, например, в 100 пунктов. Другой вариант – установить отложенный ордер на уровне, который будет превышать размер потенциальных убытков в 2 и более раз. То есть расстояние от открытой сделки до ордера Take Profit должно в 2 (и более) раз превышать расстояние до ордера Stop Loss. При этом все же имеет смысл ориентироваться и на ближайшие уровни, чтобы быть уверенным, что цена пойдет в нужном направлении и рядом не окажется важный уровень, от которого она может отскочить. В таком случае в сделку лучше не входить.

Какие ошибки совершают трейдеры при выставлении отложенных ордеров

Вот несколько типичных ошибок начинающих трейдеров

Прежде всего, важно запомнить, для чего предназначен каждый из них, чтобы не путаться. Нужно понимать, что, по сути, это «разнонаправленные» отложенные ордера с разными функциями

Основными ошибками можно назвать следующие:

Игнорирование Stop Loss, что можно объяснить психологическими моментами. Например, новичку неприятно входить в сделку, заранее «предполагая» убытки, либо он уверен, что сможет лично вести сделку и вовремя выйдет из нее. Такое пренебрежение страховкой в виде Stop Loss может привести к «сливу» всего депозита.

Выставление слишком маленького Stop Loss. Этот момент часто является следствием нежелания трейдера заранее «предполагать» убытки. Ему сложно указывать «слишком большой» размер потенциального убытка, поэтому он устанавливает недостаточный по размеру Stop Loss. В результате малейший скачок цены закрывает отложенный ордер, а трейдер разочаровывается в этом полезном инструменте.

Выставление слишком большого Take profit. Эта проблема аналогична предыдущей, но с противоположным знаком. Если ордер расположен слишком далеко, цена может не дойти до него и отскочить

Поэтому так важно ориентироваться на локальные экстремумы и важные уровни

Руководствоваться эмоциями, а не холодным расчетом. Эта проблема характерна для новичков. Вместо того, чтобы здраво оценить свои возможности, исходя из ситуации на рынке, он устанавливают отложенные ордера, руководствуясь исключительно эмоциями. В результате потери неизбежны и многие разочаровываются в себе как в трейдере.

А что делать, тем трейдерам, которые сомневаются в своих силах? Ведь выставить take-profit и stop-loss бывает сложно? Для этого нужна выдержка и психологическая устойчивость, чтобы следовать ТС и не сдвигать эти ордера. Одним из выходом, полагаем, может стать инвестирование, или другими словами доверительное управление. Долгое время РАММ счета были основным способом для пассивного инвестирования. Сравнительно недавно появился новый формат инвестирования – RAMM-счета. Это новый способ инвестирования имеет все плюсы PAMM, плюс, у него есть свои преимущества. Чтобы не быть голословным вы можете сами попробовать эти инвестиции, скажем, у брокера AMarkets. Минимальный депозит для начала инвестирования тут от $100, т.е, риски минимальные, как вы понимаете.

Если же вы сами торгуете, помните, что рынок функционирует в соответствии с определенными законами, не следовать которым опасно с финансовой точки зрения.

Stop Loss и Take Profit – полезные торговые инструменты, позволяющие контролировать потери и стабильно получать прибыль на рынке. Грамотное использование этих отложенных ордеров значительно облегчает задачу трейдера

Правильное расположение ордеров – половина успеха, ведь на рынке не потерять не менее важно, чем заработать

| Читайте полезные разделы сайта для успешной торговли: | |||||

узнайте больше про торговлю на Форекс и торговлю бинарными опционами на наших сайтах!

Take-Profit Order Example

Suppose that a trader spots an ascending triangle chart pattern and opens a new long position. If the stock has a breakout, the trader expects that it will rise to 15 percent from its current levels. If the stock doesn’t breakout, the trader wants to quickly exit the position and move on to the next opportunity. The trader might create a take-profit order that is 15 percent higher than the market price in order to automatically sell when the stock reaches that level. At the same time, they may place a stop-loss order that’s five percent below the current market price.

The combination of the take-profit and stop-loss order creates a 5:15 risk-to-reward ratio, which is favorable assuming that the odds of reaching each outcome are equal, or if the odds are skewed toward the breakout scenario.

By placing the take-profit order, the trader doesn’t have to worry about diligently tracking the stock throughout the day or second-guessing themselves with regards to how high the stock may go after the breakout. There is a well-defined risk-to-reward ratio and the trader knows what to expect before the trade even occurs.

Что такое Стоп Лосс

Стоп Лосс или Stop Loss трейдеры нередко называют стоп лимитом. Он используется для фиксации сделки при достижении определенного уровня стоимости актива. Трейдерам нравится его использовать для того чтобы сократить свои убытки. Данный вид инструмента применяется пользователями для обеспечения безопасности торгов на любом из существующих финансовых рынков. Как только уровень сделки дошел до установленной отметки Стоп Лосса, она завершается. В итоге благодаря данному инструменту фиксируется убыток.

На рынке Форекс трейдеры не пренебрегают использованием стоп лосса. Во время каждой сделки имеется риск потерять свои денежные средства. Стоп Лосс помогает сократить такие потери. Он может быть открыт, как в самом начале проводимой сделки или же после открытия позиции.

Стоп Лосс — в переводе с английского Stop Loss — ограничивать убыток. Это инструмент, используемый трейдерами для определения уровня цен активов, когда позиция может быть закрыта. Завершение сделки при достижении стоп лосса осуществляется брокером.

Для чего нужен Стоп Лосс

Многие новички, которые осваивают Форекс для начинающих, ошибочно полагают, что Стоп Лосс является исключительно надежной защитой от потерь. Данный инструмент предназначен главным образом для того чтобы убытки не был большими. Стоп Лосс ограничивает количество финансовых потерь во время сделки. Основными целями использования Stop Loss являются:

- сокращение количества убытков

- сохранение нормального психологического здоровья трейдера.

При открытии позиций Sell или Buy пользователи порой не могу предугадать, какие потери они могут понести. С Стоп Лоссом они будут знать, какими могут быть их максимальные убытки.

Если заранее будет установлена точка выхода с рынка, то эмоциональное состояние трейдера практически не пострадает. И даже, несмотря на то, что инструмент используется для фиксации убытка, нагрузка на его психику будет минимальной. А ведь именно во многом благодаря нормальному психическому состоянию трейдеры в дальнейшем могут и дальше принимать взвешенные и эффективные решения для торговли.

Как установить Stop Loss

Современный валютный рынок предлагает устанавливать Стоп Лосс в качестве страховки от появления слишком больших убытков

И так, как это своего рода страховка, то очень важно правильно воспользоваться. Необходимо обладать знаниями, где его лучше всего установить

Стоп лосс следует располагать следующим образом, если принимать во внимание технический анализ рынка:

- для сделок на продажу стоп лосс устанавливается выше уровня максимальных котировок выбранного инструмента

- для сделок на покупку стоп лосс располагается ниже уровня котировок торгового актива

Разворот тренда обычно производится на максимуме и минимуме. Основной задачей стоп лосса является то, что он должен сработать именно в тот момент, когда рынок уже продемонстрировал, в каком направлении будет двигаться дальше стоимость актива. И это направление отличается от того, которое было предсказано участником рынка. Также еще одним надежным расположением Стоп Лосса станут точки значимых уровней, линий и графиков технического анализа. Если работа производится на платформе MT 4 или MT 5, то есть возможность установить индикатор арт и стоп лосс. После установки всех индикаторов, если сам рынок демонстрирует необходимость в закрытии сделки, то это нужно сделать.

Как посчитать Stop Loss

Для расчета Стоп Лосса сегодня трейдерами используется два способа:

В каждой сделке соблюдается правило соотношения риска к прибыли 1:3. Это означает, что на каждый один пункт стоп лосса должны приходиться три пункта прибыли. В некоторых случаях пользователи поступают следующим образом: берут точку прогнозируемой прибыли и делят этот отрезок на три части. Далее они переходят к установке стоп лосса. Обычно он располагается на противоположном конце от открытия позиции уровня

Если профит составляет сто пунктов, то стоп лосс устанавливается на тридцати пунктах противоположного уровня от открытия сделки.

Стоп Лосс устанавливается по наиболее значимым уровням поведения рынка

При этом очень важно принимать во внимание спред, который форекс брокеры устанавливают при торговле некоторыми валютными парами.

Как выставить тейк профит в quik?

В биржевом терминале Stop-заявки используются с такой же целью – зафиксировать текущий профит при достижении рынком определенного уровня, называемого Stop-ценой. Выполняется этот процесс открытием обратного ордера: открывается SELL, если цена выше рынка, и BUY – если ниже..

Ордер TP в quik выбирается в поле «Тип Stop-заявки»: левая часть такая же, как и для привычного StopLimit: Take Profit в форме SELL будет открыт, если текущая цена будет ≥ (выше или равна) Stop-цене, а если текущая цена уже ≤ (ниже или равна) – откроется обычный BUY. В правой части окна параметров заполняются опции «Отступ от мах»/«Защитный спред» и условие для единицы измерения − «в валюте цены» или «в процентах».

Дополнительно в КВИКе предлагаются чисто биржевые лимитные заявки:

- «StopLimit»: стандартная фиксация убытков при развороте рынка против открытой позиции;

- «Stop-цена по другому активу»: критическая цена контролируется по ведущему инструменту (как правило − фьючерс, индекс и т.п.), а в реально исполняемой сделке, по которой будет фиксироваться результат на балансе счета, работает другой актив.

- «StopLimit со связанным приказом»: комбинированный ордер из двух равноценных по одному и тому же инструменту – 1-я «Stop Limit», 2-я – обычная Limit-заявка. При исполнении 1-ой заявки 2-я аннулируется; как правило, именно такая схема используется для закрытия крупных позиций.

- «StopLoss по факту активного ордера»: включается в случае активизации отложенного приказа с указанным номером; это с одинаковой вероятностью может быть и StopLoss, и TakeProfit.

- «StopLimit как условно-активный приказ»: выставляется отложенник с условием в свободной форме, например, «не покупать, пока цена снижается, и открыть продажу, когда цена упадет до некоторого уровня от достигнутого max».

Подробнее о биржевых заявках можно прочитать в инструкции к терминалу QUIK или отдельном материале по биржевым заявкам.

Тейк профит (take profit)

Те, кто знает английский уже могли дословно перевести это как “взять прибыль”. То есть, take profit (далее TP) – это отложенный ордер (заявка) на фиксацию прибыли. По достижению определенного значения цены этот ордер срабатывает и вы закрываете свою позицию и берете прибыль. Размер TP вы устанавливаете сами и можете сдвигать его в любую сторону на всём протяжении нахождения в позиции. TP является лимитным ордером (то есть исполняется строго по той цене, которую вы установили).

Как же правильно ставить TP? Во-первых стоит уяснить, что на рынке есть два типа входа в позицию:

1) Длинная, лонг, long, buy (заявка на покупку)

2) Короткая, шорт, short, sell (заявка на продажу)

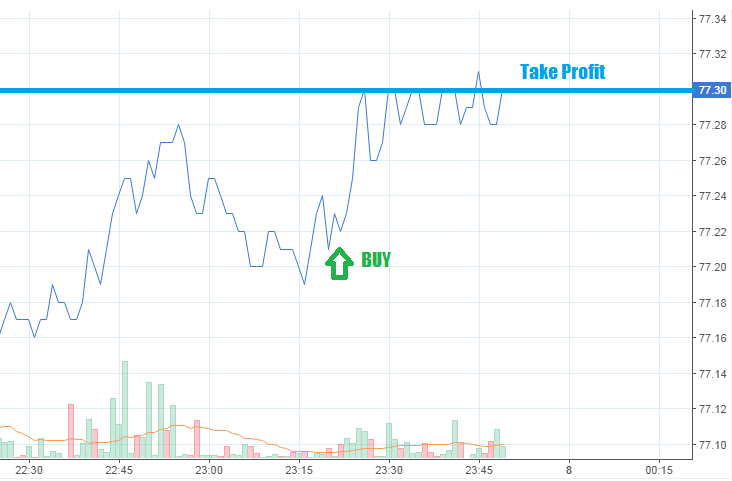

Таким образом, если мы покупаем, то TP выставляется выше цены покупки.

Если же мы открываем короткую позицию, то бишь продаем актив, то цена фиксации прибыли будет находиться ниже цены продажи. Смотрим картинку ниже. В данном случае продаём по 77.25, а прибыль фиксируем на 77.19

Куда ставить Стоп Лосс и Тейк Профит?

Ответа нет. Просто нет. Правила установки Стоп Лосса и Тейк Профита зависят от вашей торговой системы. Давайте для примера рассмотрим несколько вариантов.

Если я торгую по тренду, то, скорее всего, выставлю Стоп за предыдущую ценовую впадину. Потому что, если цена пробьёт уровень впадины, тренд сломается, нужно будет остановить торги. Исходя из стремления рынка продолжать ранее начатую тенденцию, а не отказываться от неё, я буду оставаться в плюсе.

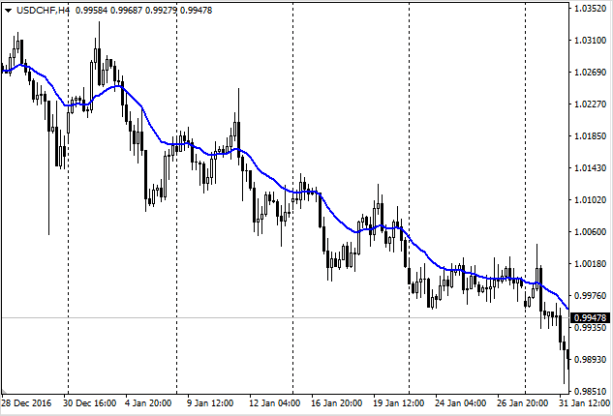

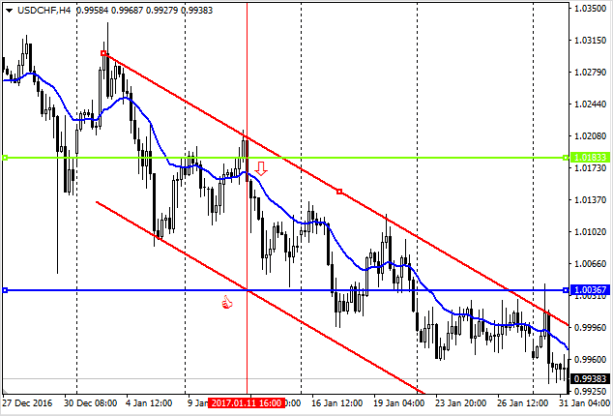

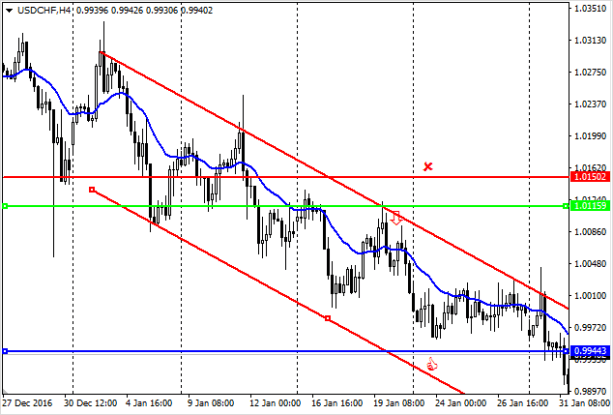

Рассмотрим в качестве примера график курса доллара против швейцарского франка. Налицо явный нисходящий или медвежий тренд.

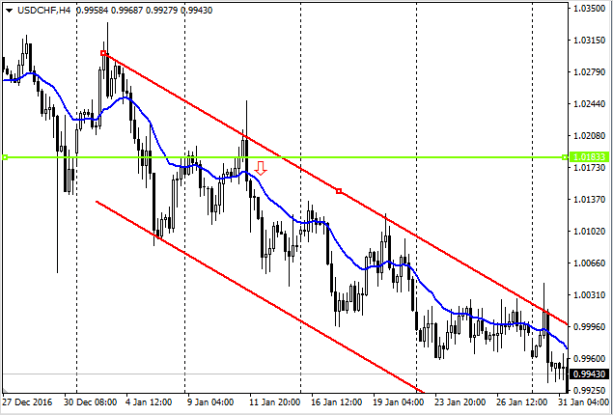

Допустим, что торговля велась бы в начале формирования тенденции. Черчу ценовой канал по телам свечей (о других вариантах поговорим впоследствии). Открываю сделку, когда цена, бросив тень, начинает движение вниз.

Провожу перпендикуляр по свече, от которой открывался, на его пересечении с нижней границей канала устанавливаю Тейк Профит.

Стоп Лосс ставлю за вершину, то есть за тень, брошенную свечой.

Наблюдаю за результатом. Цена движется в нужном направлении, но до Тейк Профита не доходит и откатывает назад. Затем снова пытается опуститься и совсем чуть-чуть не дотягивает. Очередной откат сменяется резким движением вниз, в результате которого пробивается уровень ТР, сделка закрывается с плюсом.

Несмотря на то, что цена, не достигнув линии профита, шла несколько раз в обратном направлении, до уровня Стоп Лосса она не дошла – не нарушила правила формирования тренда и не вынесла меня с убытком.

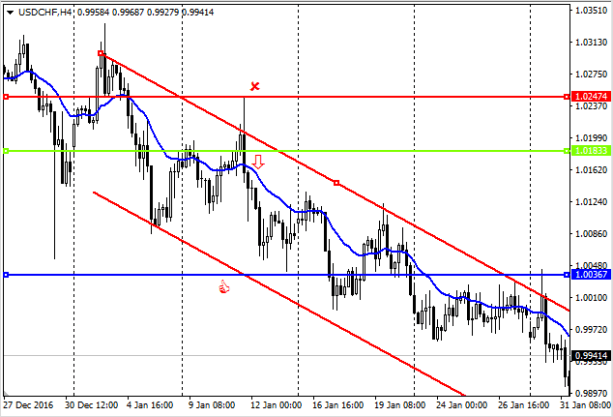

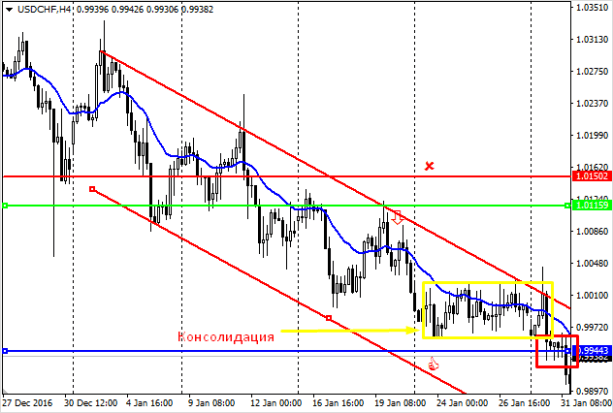

Теперь, когда цена вновь откатывает к верхней границе канала, я могу открыть новую сделку. Открываюсь, определяю уровень Тейк Профита.

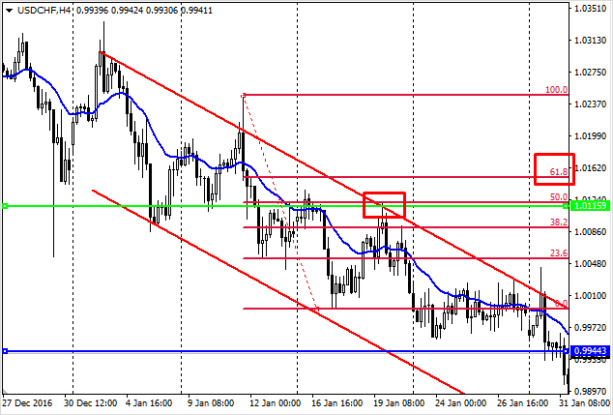

Нарисовав сетку Фибоначчи, я отмечаю отскок рынка от сильного уровня в 50,0, поэтому Стоп Лосс сделаю небольшим – на следующий уровень в 61,8.

Формализованный на графике торговый план выглядит теперь так.

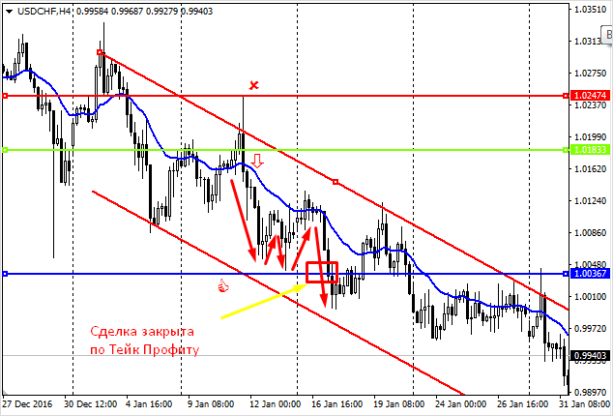

Он успешно отрабатывается, правда, без консолидации не обошлось.

Что я хотел показать на примере двух указанных сделок? Абсолютных критериев выставления Стоп Лосса нет, всё зависит от вашего торгового плана. Если открывать сделки исключительно от трендовых уровней (две наклонные линии красного цвета) – один уровень для Стопа, если пользоваться линиями Фибоначчи – другой уровень, если подключить трендовые индикаторы, горизонтальные уровни, волновой принцип Эллиотта и другие инструменты – появится масса новых критериев (чаще всего на рынок надо смотреть именно через “разные призмы”, делать проверку одного сигнала другими, перерассчитывать риски).

Впоследствии, когда мы детально разберём технический анализ во всех его проявлениях, проблема перестанет казаться сложной, вы со всем освоитесь.

Когда я учился трейдингу, мой первый преподаватель говорил: «Размер прибыли должен минимум в два раза превышать потенциальный убыток, тогда мы будем торговать либо в плюс, либо в ноль». Другой трейдер позднее убедил в обратном: «Есть сделки с потенциальной доходностью в 2, 3, 10 раз больше риска, но это в идеале, столь выгодных сделок не так уж и много. Если Тейк Профит превышает Стоп Лосс на 20 % — уже хорошо, можно открывать торговую позицию».

Завершая разговор о выставлении SL и TP, коснусь скальпинга – стратегий краткосрочной торговли, при которых трейдер ловит малейшие движения цены

Скальпинг привлекает внимание огромного количества людей, его всюду нахваливают, но так ли всё обстоит на самом деле?. Действительно, самые состоятельные трейдеры – именно скальперы

Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах

Действительно, самые состоятельные трейдеры – именно скальперы. Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах.

Мне довелось как-то ознакомиться со стратегиями скальпинга от Марата Газизова (трейдер-преподаватель в компании Альпари) – обязательно разберём их, ибо вещь очень стоящая, там Стопы значительно более демократичные, чем обычно.