Открыть расчетный счет в втб для ип и ооо: тарифы на рко и отзывы

Содержание:

- Список документов

- Как открыть расчетный счет для юридического лица в ВТБ?

- Тарифы по личным картам

- Виды тарифных пакетов

- Тарифы ВТБ на расчетно-кассовое обслуживание

- Пакеты услуг для РКО

- Владельцам пакета «Привилегия»

- Как открыть счет ВТБ

- Виды тарифов РКО в ВТБ и условия по ним

- Корпоративные карты

- Преимущества

- Тарифы РКО в ВТБ для юридических лиц и ИП

- Бонусы от банка и партнеров

- Преимущества ВТБ 24

- Стоимость расчетного счета

- Тарифы банка ВТБ 24 для физических лиц по картам

- Преимущества расчётно-кассового обслуживания в ВТБ

- ВТБ тарифы для физических лиц: все тарифы

- Дополнительные опции к пакетам минут и трафика

- Как открыть расчётный счёт в ВТБ?

- Лучшие предложения по РKO в банках на сегодня

- Документы для открытия расчетного счета в банке «ВТБ»

Список документов

Список документов для открытия счета юридического лица разнится в зависимости от масштаба бизнеса, его особенностей, а также офиса, в котором обслуживался клиент до ребрендинга банка.

Стандартный перечень справок для открытия счета юридическому лицу-резиденту

- заявление;

- договор;

- анкета;

- FATCA-вопросник;

- справка, свидетельствующая о государственной регистрации (для ООО и других форм собственности, которые были зарегистрированы после 01.07.2002);

- справка о внесении записи в ЕГРЮЛ (для юридических лиц, которые прошли регистрацию до 01.07.2002);

- свидетельство из налоговой службы;

- устав;

- учредительный договор;

- выдержка из ЕГРЮЛ;

- карточка с образцами подписей и печати;

- заявка, определяющая сочетание подписей;

- справка об избрании руководства;

- судебное решение о назначении конкурсного управляющего (при необходимости);

- контракт;

- договор с руководителем;

- документы о наделении лиц правом подписи;

- письмо из Росстата,

- лицензии (при необходимости);

- доверенности;

- паспорта ответственных лиц;

- копия документа, подтверждающего руководство исполнительным органом.

При необходимости дополнительно предоставляются:

- справка, удостоверяющая право представителя клиента иностранного лица или гражданина без гражданства на нахождение в России;

- договор по приему платежей от физ. лиц;

- договор о привлечении платежного агента или субагента;

- письмо о характере средств для размещения на счете.

Компаниям крупного бизнеса необходимо предоставить более подробные данные о себе, включающие:

- информационные сведения;

- вопросник;

- информацию о финансовом положении;

- сведения о деловой репутации;

- данные о бенефициарах;

- форму самосертификации для обозначения налоговых резидентов иностранных государств.

Банк может попросить представить данные документы и компании малого и среднего бизнеса.

Как открыть расчетный счет для юридического лица в ВТБ?

Открыть счет можно двумя способами:

- в личном кабинете;

- в офисе.

Банк предлагает упрощенную процедуру открытия счета онлайн. Для этого нужно заполнить соответствующую заявку. В ней потребуется указать:

- контактный телефон;

- ФИО заявителя;

- ИНН организации;

- адрес почты;

- населенный пункт.

Сотрудник банка свяжется с потенциальным клиентом в течение 10 минут и окажет консультационную поддержку. Банк забронирует номер счета и договорится о личной встрече. Документы можно представить позже.

Возможность оформить онлайн-заявку предоставляется компаниям малого и среднего бизнеса. Банк предлагает подписать Договор комплексного обслуживания. Он позволит получать следующие услуги:

- открытие валютных и рублевых счетов и их обслуживание;

- дистанционный банковский сервис.

Вход в систему ДБО осуществляется по логину и паролю.

Тарифы по личным картам

Универсальная дебетовая карта, которую банк предлагает всем своим клиентам — Мультикарта ВТБ.

Условия её обслуживания:

- Выпуск — бесплатно (при оформлении через сайт, если заявка подана в отделении — 249 р., эти средства могут вернуться на счет при выполнении условий банка).

- Обслуживание — 249 р./месяц (при совершении покупок от 5000 р. в отчётном месяце — бесплатно).

- Перевыпуск — бесплатно.

- Снятие наличных в банкоматах ВТБ — без комиссии.

- Снятие в банкоматах других банков — 1%, но не менее 300 р. (при выполнении специальных условий комиссия возвращается на счёт).

- SMS-информирование — 59 р./месяц (есть бесплатный пакет уведомлений).

- Push-уведомления — бесплатно.

- Интернет- и мобильный банк — бесплатно.

- Программы лояльности:

- Кэшбэк — до 4% процентов (в зависимости от выбранной опции, опции можно менять каждый месяц).

- Проценты на остаток — до 10% (без опций — до 9%).

Карты можно добавлять в системы Apple/Google/Samsung Pay.

Среди доступных опций есть возможность начисления повышенных процентов по накопительному счёту или снижения ставки по займам.

Виды тарифных пакетов

Расходы на обслуживание юридических лиц в банке ВТБ можно оптимизировать с помощью тарифных пакетов.

Открытие счета одновременно с подключением тарифного пакета для ИП и малых предприятий будет стоить всего 1 500 рублей.

При выборе наиболее выгодного для себя тарифа стоит учитывать количество платежей в месяц и объем наличных денег, которые ежемесячно вносятся на счет.

В банке для субъектов малого бизнеса действует три тарифных предложения:

- «Бизнес-старт» для малых предприятий. Ежемесячная комиссия составляет 1 200 рублей, в стоимость входят 5 бесплатных платежей, и бесплатное внесение наличных на счет в сумме не более 50 000 рублей.

- «Бизнес-развитие» для организаций с небольшим количеством расчетных операций. За месяц обслуживания клиент платит фиксированную сумму в 2 200 рублей, при этом в рамках тарифного пакета можно осуществить 25 бесплатных платежей и внести наличными сумму до 250 000 рублей.

- «Бизнес-онлайн». Стоит 3 300 рублей в месяц, в стоимость тарифа входят 100 бесплатных платежей в пользу других контрагентов.

В рамках всех вышеуказанных тарифных пакетов платежи в пользу бюджета и налоговой службы, а также интернет-банкинг и подключение к зарплатному проекту осуществляется без взимания комиссии.

Для предприятий в регионах, стоимость тарифа будет на 200–300 рублей меньше.

Крупным предприятиям с большим количеством расчетов выгоднее использовать стандартные тарифы на РКО, но для них также действует несколько пакетных тарифных планов:

- «Активный».

- «Старт».

- «Банк-клиент».

- «Интернет-клиент».

- «Расчетный».

- ВЭД.

- «Приветственный».

- «Посольский».

Тарифные планы «Активный», «Старт», «Банк-клиент», «Интернет-клиент», «Расчетный», доступны только тем предприятиям, которые стали клиентами ВТБ до марта 2016 года.

Тарифы ВТБ на расчетно-кассовое обслуживание

Обслуживание по определенному тарифу включает определенный набор опций. Все расчетные счета для бизнеса открываются в ВТБ бесплатно, по большинству из них предлагается до 12 месяцев обслуживания за ноль рублей, а за переводы и платежки платить ничего не нужно.

Если вы молодой предприниматель, то вам подойдет тариф «На старте». Этот тарифный план не взимает помесячную оплату за банковское обслуживание и самый необходимый набор услуг:

- Пять платежек без комиссии, все что выше – по 100 рублей за каждый платеж.

- Пока сумма не достигнет 150 тысяч переводы физическим лицам – 1%.

- Повышение до 2% при переводах от 150 до 300 тысяч рублей.

- Обналичивание денег на сумму до 600 тыс. рублей – под 2%, все, что выше – 4% от суммы.

Базовый тарифный план доступен на один год. По истечении этого срока нужно выбрать другой, и перейти на него.

Дополнительно предусмотрен еще ряд тарифов, в зависимости от размера вашего бизнеса — «Самое важное», «Все включено», «Большие обороты». Ознакомиться подробнее с каждым из них можно на сайте банка https://www.vtb.ru/tarify/

Пакеты услуг для РКО

В банке ВТБ РКО имеют комплексное обслуживание. Выбор программы зависит от объёма проводимых банковских операций.

Старт

Этот тип РКО подходит для малого бизнеса: начинающих предпринимателей или небольших компаний, которым хватает небольшого числа услуг. Пакет «Старт» — это 5 ежемесячных бесплатных переводов, неограниченное количество переводов внутри банка, доступ к интернет банку и смс-информирование.

Стоимость обслуживания за месяц составляет 1100 рублей. За внешний банковский перевод сверх лимита взимается комиссия 100 рублей за каждую операцию.

Открытие счета в банке ВТБ по пакету «Развитие» подходит для активно развивающихся ИП или ООО. Клиенты получают 20 бесплатных переводов в месяц в сторонние банки и безлимитное количество – в пределах ВТБ, доступ к дистанционному банковскому обслуживанию. Сверх лимита за каждый перевод комиссия 39 рублей.

Стоимость «Развития» составляет 1990 рублей ежемесячно. Если открыть счет в банке ВТБ и единовременно оплатить обслуживание сроком от 3 до 12 месяцев, клиентам предоставляется скидка до 20%.

Расчетный счет для бизнеса по пакету «Премиум» подходит для ИП и ООО, которые ежемесячно совершают большое количество операций. Он даёт доступ к большому количеству банковских услуг и предлагает вип обслуживание.

Условия предлагают следующие возможности:

- Открытие и ведение счёта в иностранной валюте.

- 50 бесплатных переводов в месяц.

- При единовременной оплате 3-12 месяцев обслуживания, скидка до 50%.

- Выпуск и обслуживание корпоративной карты.

- Ежемесячный платёж – 2890 рублей в месяц.

Дополнительные услуги

Открытый счет в банке ВТБ позволяет подключить дополнительные опции:

- Эквайринг. Первый терминал устанавливается бесплатно. За каждый дополнительный – 1000 рублей. За расчеты взимается комиссия 1,8% вне зависимости от оборотов ИП или ООО.

- Наличные. Эта опция позволяет ежемесячно пополнять счёт юридического с корпоративной карты или через кассу в отделении банка без комиссии на сумму до 500000 рублей.

Владельцам пакета «Привилегия»

Инвестор привилегия

| Комиссия брокера за сделки с ценными бумагами и валютой: | 0,03776% от суммы. |

| Комиссия биржи за сделки с ценными бумагами: | 0,01 % от суммы. |

| Комиссия биржи за сделки с валютой по 1 у.е.: | если сделка на сумму до 999 у.е. – 0,0015 %, но не менее 1 ₽. |

| Комиссия биржи за сделки с валютой по 1 000 у.е.: | от 1 до 50 лотов — 50 ₽ за сделку, если больше — 0,0015 %. |

| Комиссия за расчеты по операциям с ценными бумагами по итогам сделок: |

150 ₽ в месяц, если была хотя бы одна сделка с ценными бумагами. Сделки с валютой и на срочном рынке не учитываются. Если сделок не было — бесплатно. |

Профессиональный привилегия

| Комиссия брокера за сделки с ценными бумагами и валютой: |

до 1 млн ₽ — 0,04248%; от 1 до 5 млн ₽ — 0,02714%; от 5 до 10 млн ₽ — 0,0236%; от 10 до 50 млн ₽ — 0,02006%; от 50 до 100 млн ₽ — 0,01825%; больше 100 млн ₽ — 0,01440%. |

| Комиссия биржи за сделки с ценными бумагами: | 0,01 % от суммы. |

| Комиссия биржи за сделки с валютой по 1 у.е.: | если сделка на сумму до 999 у.е. – 0,0015 %, но не менее 1 ₽. |

| Комиссия биржи за сделки с валютой по 1 000 у.е.: | от 1 до 50 лотов — 50 ₽ за сделку, если больше — 0,0015 %. |

| Комиссия за расчеты по операциям с ценными бумагами по итогам сделок: |

150 ₽ в месяц, если была хотя бы одна сделка с ценными бумагами. Сделки с валютой и на срочном рынке не учитываются. Если сделок не было — бесплатно. |

Как открыть счет ВТБ

Банк может открыть расчетный счет предпринимателю или юридическому лицу только после проверки всех его документов. Но на официальном сайте клиент может зарезервировать счет удаленно. То есть, он может принимать входящие платежи. Полный доступ к аккаунту откроется только после подписания договора на обслуживание.

Чтобы стать клиентом банка ВТБ нужно подготовить бумаги и передать их специалисту кредитной организации. От индивидуальных предпринимателей потребуется:

- паспорт учредителя;

- ИНН;

- ЕГРИП;

- опросник;

- лицензия, если она есть;

- заявление;

- документ, подтверждающий финансовое положение;

- письмо от контрагента о деловой репутации.

Для юридических лиц потребуется тот же перечень бумаг. Но к общему портфелю документов нужно приложить устав предприятия карточку с образцами личных подписей и оттиска печатей всех учредителей, а также постановление совета директоров о назначении руководителя.

Все собранные бумаги нужно будет предоставить в отделение банка и составить заявку на открытие финансового аккаунта. Срок рассмотрения каждого заявления составляет три рабочих дня. После чего кредитной организация принимает решение об открытии счета. В некоторых случаях в обслуживании может быть отказано без объяснения причин.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Обратите внимание, что для проверки клиента могут потребоваться дополнительные документы, о чем сотруднику банка уведомят потенциального клиента

Виды тарифов РКО в ВТБ и условия по ним

Название пакета услуг РКО

Стоимость пакета

Обслуживание карты

Платежи клиентам ВТБ

Платежи клиентам других банков

Внесение наличных

Снятие наличных

Переводы физ. лицам

«На старте»

0 ₽/12 мес.

Бесплатно

Без ограничений

5 шт./мес

; последующие 100 ₽/за платёж

0,5% от суммы

2% от суммы

от 1% от суммы

«Самое важное»

0 ₽/первые 3 мес. (1200 ₽ в мес.)

Бесплатно

Без ограничений

30 шт./мес

; последующие 50 ₽/за платёж

50 тыс. ₽

1% от суммы

150 тыс. ₽ далее от 1% от суммы

«Всё включено»

0 ₽/первые 3 мес. (1900 ₽ в мес.)

Бесплатно

Без ограничений

60 шт./мес. ; последующие 50 ₽/за платёж

250 тыс. ₽

1% от суммы

150 тыс. ₽ далее от 1% от суммы

«Большие обороты»

5950 ₽/при оплате за 12 мес. (7000 ₽ в мес.)

Бесплатно

Без ограничений

150 шт./мес. ; последующие 32 ₽/за платёж

750 тыс. ₽

300 тыс. ₽/мес. более от 1% от суммы

150 тыс. ₽ далее от 1% от суммы

«Тариф без пакета

нет

2280 ₽/год

6 ₽/перевод

32 ₽/за платёж

0,3% от суммы

1% от суммы

150 тыс. ₽ далее от 1% от суммы

Возможности любого варианта РКО в ВТБ:

- предоставление банковских гарантий;

- перечисление и снятие финансов со счета;

- конверсионные операции;

- предоставление выписок по остатку и финансовым операциям;

- отмена или исправление платежных поручений;

- контроль за валютными средствами;

- операции с векселями;

- расчеты с контрагентами с помощью системы эл. денежного обращения;

- запросы в другие финансовые организации;

- аккредитивное обеспечение;

- обслуживание, открытие и закрытие счета.

Корпоративные карты

Банк ВТБ предлагает своим корпоративным клиентам карты класса Business, Gold и Platinum.

Стандартные условия их обслуживания:

|

Карта / тариф |

Универсальная VISA Business/ MasterCard Business |

Именная VISA Business/ MasterCard Business |

VISA Gold/ MasterCard Gold |

VISA Platinum / MasterCard Platinum |

|---|---|---|---|---|

|

Выпуск / перевыпуск |

Бесплатно |

|||

|

Обслуживание |

2 280 р./год* |

40 $/год |

80 $/год |

250 $/год |

|

Выдача наличных в собственных банкоматах |

1,5% |

|||

|

Выдача наличных в устройствах других банков |

1,5% (минимум 300 р.) |

1,5%, но не менее 3 $ |

||

|

Внесение наличных (в собственных банкоматах) |

0,15% |

Недоступно |

||

|

SMS-уведомления |

59 р./месяц |

Бесплатно |

*Оплата взимается помесячно (сумма делится на 12 частей).

Во всех пакетах РКО включен бесплатный выпуск и обслуживание 1 карты ВТБ VISA Business /MasterCard Business.

Преимущества

ВТБ – крупный российский банк, поэтому обслуживаться там для предприятия солидно и выгодно в силу ряда причин.

- Кроме РКО, банк предлагает широкий спектр услуг для юридических лиц, в том числе кредиты, лизинг, факторинг, страхование, банковское сопровождение контрактов. Например, кредит клиенту банка получить проще, чем стороннему лицу.

- У ВТБ современный и удобный сервис интернет-банкинга, а также широкая сеть филиалов.

- Банк имеет право сопровождать государственные контракты, а специальные счета в рамках госзаказов открывает и обслуживает бесплатно.

ВТБ – второй банк по величине собственного капитала, конкурировать с ним в плане надежности, может разве что Сбербанк.

Тарифы РКО в ВТБ для юридических лиц и ИП

Тарифы РКО для юридических лиц в ВТБ различаются в зависимости от следующих факторов:

- масштаб бизнеса клиента (малый, средний или крупный);

- сфера его деятельности (торговля, внешне-экономическая деятельность, государственные и муниципальные закупки и т.д.);

- подключение пакетного предложения.

Банк градирует средний бизнес по следующим категориям клиентов:

- предприятия торговли и сферы обслуживания;

- компании, участвующие в капитальном ремонте МКД;

- организации, активно ведущие ВЭД;

- участники государственных и муниципальных заказов.

Тарифы для юридических лиц на расчетно-кассовое обслуживание определяются в индивидуальном порядке, исходя из направления деятельности клиента. В зависимости от этого отличаются условия РКО.

В рамках обслуживания крупного бизнеса действуют отраслевые решения. Благодаря тому, что банк входит в Группу ВТБ, его клиенты могут получить комплекс услуг в одном месте. В Группу, помимо банка, входят следующие компании:

- Лизинг;

- Капитал;

- Факторинг;

- Пенсионный фонд;

- Страхование;

- Регистратор.

Стандартное обслуживание

Тарифы на обслуживание различаются, исходя из масштаба бизнеса, региона и филиала, в котором открывается счет. Также они зависят от того, выбрал клиент стандартную программу или пакетное решение.

- Для некрупного бизнеса открытие счета обойдется от 2 000 до 3 000 рублей.

- Для корпоративного бизнеса и фин.учреждений открыть счет в Москве будет стоить 3 тыс. руб.

Пакетное обслуживание

Открытие пакета может быть выгодно при условии регулярного обслуживания в банке. Это позволит сэкономить на проведении расчетно-кассовых операций.

Банк предлагает различные пакетные решения для разного вида бизнеса. Для малого предпринимательства действуют следующие пакетные предложения:

| Пакетное решение | Направления деятельности клиента | Ежемесячная плата | «платежки» в рублях в месяц без взимания платы | Пополнение счета наличными средствами без комиссии |

| «Бизнес-Старт»/ «Старт» | Некрупный или новый бизнес |

1200 рублей |

5 платежей | до 50 000 руб. |

| «Бизнес-Касса»/ «Развитие» | Торговля и обслуживание | 2200 рублей | 25 платежей | до 250 000 руб. |

| «Бизнес-Онлайн»/ «Премиум» | предприятия с большим количеством крупных «платежек» |

3200 рублей |

100 платежей | 0,25% от суммы (не менее 150 руб.) |

По всем пакетам мобильный и интернет-банк предоставляются бесплатно. Налоговые и бюджетные платежи перечисляются без взимания комиссии.

Пакетное предложение для среднего бизнеса:

| Пакетное решение | Ежемесячная плата | Бесплатные платежи в месяц (в рублях) | Бесплатное внесение наличных в месяц |

| Бизнес-старт | 1200 рублей | 5 платежей в месяц бесплатно | до 50 000 руб. |

| Бизнес-развитие | 2200 рублей | 25 платежей бесплатно | до 250 000 руб. |

| Стабильный бизнес | 3200 рублей | 100 платежей | от 0,25 %, мин. 150 руб. |

Услуги Интернет-банка, открытия и ведения счета предоставляются бесплатно.

Бонусы от банка и партнеров

Наряду с РКО, ВТБ предлагает клиентам дополнительные услуги для развития бизнеса:

- мобильный и интернет-банк – у ВТБ два варианта интернет-банкинга, но для малого бизнеса подходит ВТБ «Бизнес Онлайн». Для подтверждения операций потребуется электронный ключ, который предоставляется бесплатно. Интернет-банк совместим с бухгалтерскими программами. Аналогично работает мобильная версия банка;

- кредитование – для малого бизнеса предусмотрены разные формы кредитования: овердрафт, под залог приобретенного имущества или оборотных средств. Клиенты могут оформить рефинансирование кредита с отсрочкой выплат;

- депозиты – для получения дополнительных средств банк предлагает срочные вклады бизнесу с возможностью пополнения и досрочного снятия. Ставки по депозитам определяются суммой остатка и длительностью размещения;

- бизнес-коннект – клиентам банка доступен каталог с поставщиками. Продажи и покупки совершаются в одном месте в режиме онлайн без комиссий. Также на платформе маркетплейс банк продает непрофильные активы с выгодой до 20%;

- помощь в регистрации – при оформлении РКО ВТБ банк предлагает загрузить документы для регистрации ООО или ИП из онлайн-сервиса. Пошлина при регистрации через интернет не взимается, а заявитель получает льготный банковский сервис и экономит время.

Преимущества ВТБ 24

В рамках РКО ВТБ предлагает следующие преимущества:

- регистрация без взимания комиссии (актуально для малых предприятий);

- проведение «платежек» в продленном режиме;

- предоставление интернет и мобильного банкинга без комиссии;

- отправка бесплатных СМС-уведомлений по совершенным операциям по счету;

- предложение готовых пакетных решений, позволяющих сэкономить на обслуживании;

- простота открытия счета;

- высокий уровень надежности предоставляемых услуг;

- зачисление средств по схеме «день в день»;

- работа в режиме продленного дня;

- предоставление современных высоконадежных технологий и сервисов.

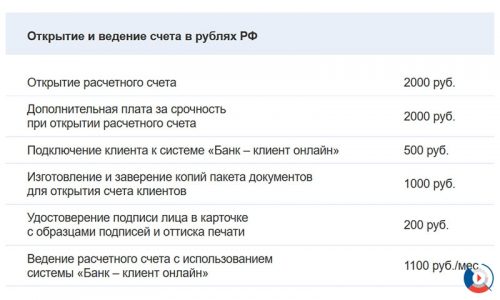

Стоимость расчетного счета

Расчетный счет предназначен для хранения денежных средств в виртуальном формате. Именно на него поступают платежи, списываются деньги, проводится оплата услуг.

За обслуживание рублевого расчетного счета ВТБ берет плату, она не зависит от выбранного пакета, все тарифы здесь одинаковы:

За обслуживание рублевого расчетного счета ВТБ берет плату, она не зависит от выбранного пакета, все тарифы здесь одинаковы:

| Предоставляемые услуги для юр лица и ИП | Стоимость услуги в рублях |

|---|---|

| Плата за открытие р/с или специального счета в банке | 3000 |

| Подключение к системе ДБО и ее использование для контроля расчетного счета | 2300 |

| Управление расчетным счетом без использования системы банкинга | 5000 |

| Плата за внутрибанковский перевод | 6 |

| Плата за межбанковские перечисления онлайн | 32 |

| Прием наличных и инкассация | От 0.25%, мин. 150 |

| Сбор за выдачу наличных средств в рамках з/п | 0.5% |

| Сбор за выдачу денег наличкой на другие расходы | 1% |

| Пополнение р/с путем использования аппарата самообслуживания | 0.15% от суммы операции |

| Предоставление опции «СМС-информирование» | Без дополнительной оплаты |

Отзывы клиентов банка ВТБ показывают, что данные тарифы не самые дешевые среди РКО других российских банков. Но здесь клиенты платят за качественное и быстрое обслуживание, минимум задержек, а также за гарантию безопасности. ВТБ – надежный банк с большим портфелем и стабильным ростом.

Тарифы банка ВТБ 24 для физических лиц по картам

Стандартна карта – это ключ к средствам, которыми можно распорядиться по своему желанию и личному усмотрению. Пользователь продукта самостоятельно решает, сколько и когда ему потратить. Любая кредитная карта – это своеобразный электронный кошелек, средствами с которого можно оплатить покупки и услуги, решая разные неотложные вопросы. Вот примеры самые распространенные тарифы ВТБ 24 для физических лиц по дебетовым и кредитным картам:

| Пакет | Лимит в день тыс руб | Лимит в месяц тыс руб |

| Дебетовые | ||

| Базовый | 100 | 600 |

| Классический | 100 | 1000 |

| Золотой | 250 | 1000 |

| Платиновый | 350 | 2000 |

| Привилегия | 400 | 2000 |

| Кредитные | ||

| Карманная | 100 | 1000 |

| Классическая | 100 | 1000 |

| Золотая | 250 | 2000 |

| Платиновая | 350 | 3000 |

Показатели лимита зависят от общей категории используемого пакета. Что касается лимита для снятия средств, то для банкоматов и касс ВТБ они полностью равны.

Преимущества расчётно-кассового обслуживания в ВТБ

Какой бы тарифный план ни выбрал клиент, ему гарантировано бесплатное использование интернет-банкинга и мобильного банка.

Ниже перечислены основные преимущества расчётно-кассового обслуживания в ВТБ для юридических лиц и частных предпринимателей:

- бесплатная регистрация вашего бизнеса;

- возможность осуществления платежей и в послеоперационное время;

- бесплатная рассылка СМС-уведомлений;

- широкий спектр дополнительных услуг и опций для ведения бизнеса;

- многофункциональный мобильный и интернет-банк;

- бесплатное отправление платежей в бюджет и ФНС;

- подключение к уникальному зарплатному проекту без оплаты какой-либо комиссии;

- мгновенное осуществление переводов в онлайн-режиме;

- интеграция р/с с 1С;

- выдача персональной карты, привязанной к расчётному счёту;

- организация электронного документооборота;

- высокий уровень надёжности и качества банковских услуг.

ВТБ тарифы для физических лиц: все тарифы

Сразу стоит отметить, что без начисления комиссии допускается получить средства в размере выше 100 тысяч рублей. Это правило действует в случае, если деньги присутствовали на персональных счетах более 40 дней.

Комиссия за списание денег в отделении не выше 100 тысяч неизменна, она равна 1000 рублей. Пользователям организации всегда открыта возможность снимать наличные в обычных терминалах в сумме не более 100 тысяч рублей.

Одновременно с этим организация установила дополнительного плана вознаграждение относительно тарифа за перевод в банке, выполненный в валюте. Если указать на полноценную оплату понесенных трат в иных банках, комиссия будет равна примерно 20 единицам валюты в виде дополнения к главному тарифу за ту или иную операцию. В данном правиле есть свои особые исключения, оно не распространяется на категории активов:

- Банком выдаваемые кредиты в виде наличных.

- Начисленная оплата труда, входящая в состав зарплатного проекта финансовой организации.

- Деньги, ранее зачисленные наличными.

- Бонус, который банк выплатил обладателям депозита и деньги, находящиеся у постоянного клиента более 40 суток.

Более подробный перечень основных категорий и виды тарифов перечислены в Сборнике обозначенных тарифов организации ВТБ.

Дополнительные опции к пакетам минут и трафика

- Безлимитные мессенджеры Viber, WhatsApp и ТамТам — бесплатно в пакетах от 15 Гб. или 500 минут, либо 50 ₽ в месяц на меньших пакетах.

- Безлимитный просмотр YouTube и Twitch — бесплатно в пакете 30 Гб. + 1000 минут или 200 ₽ в месяц.

- Социальные сети ВКонтакте, Facebook, Одноклассники и Instagram — бесплатно в пакете объемом 15 Гб. + 500 минут и более, либо 50 ₽ в месяц.

- Безлимит для Яндекс Карт, Яндекс Навигатора и Яндекс Транспорта — бесплатно в пакете 30 Гб. + 1000 минут или 50 ₽/мес.

- Безлимитная музыка в сервисе Zvooq — бесплатно в пакете 30 Гб. + 1000 минут или 50 ₽ в месяц.

«ВТБ-Мобайл» взлетит?

Да!Нет!

Как открыть расчётный счёт в ВТБ?

Подать заявку на открытие р/с можно в любом из территориальных отделений, по телефону 8-800-707-24-24 или дистанционно путём заполнения онлайн-заявки на веб-сайте. При необходимости подобрать нужный тариф РКО от ВТБ для ИП или организации поможет представитель банка.

Рассмотрение запроса осуществляется в кратчайшие сроки. Специалист обязательно свяжется с заявителем, чтобы сообщить, какой перечень документов потребуется для открытия р/с, и назначить удобную дату для посещения офиса.

Счёт будет открыт после предоставления менеджеру необходимого комплекта бумаг и подписания договора о банковском обслуживании.

Лучшие предложения по РKO в банках на сегодня

| Банк | Лучшие условия | Официальная страница банка |

Райффайзенбанк  |

1,5% комиссия за снятие наличных | подробнее |

| Совкомбанк | Услуга Овердрафта — до 1 млн. ₽ | подробнее |

| ДелоБанк | 1,5 — 3,5% процента на остаток | подробнее |

Тинькофф Банк  |

0,5 — 2% процента на остаток | подробнее |

ЛОКО-Банк  |

До 4,45% процента на остаток | подробнее |

VestaBank  |

Вывод на счёт физлица без комиссии | подробнее |

Открытие  |

Комиссия за снятие наличных 1,5% | подробнее |

АльфаБанк |

Снятие наличных с карты Альфа-Бизнес без комиссии до 1,5 млн ₽ в мес. | подробнее |

Дополнительные преимущества РКО для малого бизнеса в ВТБ

Перечень преимуществ:

- бесплатное зачисление денег из разных источников;

- ускоренное совершение платежей в пределах Москвы и ее области;

- перечисление средств в бюджет, включая налоги, без дополнительной платы;

- возможность управления денежными средствами с помощью онлайн-системы «Клиент-Банк», а также «Банк-Клиент»;

- использование зачисленных средств в день их поступления;

- совершение платежей в регионы с помощью системы электронных расчетов.

Расчётно-кассовое обслуживание в ВТБ для юрлиц и ИП даёт допуск в онлайн-систему для управления финансами «Банк-Клиент».

Специальные предложения:

- скидки на применение сейфовых ячеек для сбережения ценностей или документов;

- при использовании пакета, выдается промокод на 2 тыс. руб. для продвижения услуг и товаров в Google AdWords;

- особенные условия при совершении государственных закупок;

- при использовании системы «Банк-Клиент», возможна выдача промокода на 7 тыс. руб. для создания рекламной акции в Яндекс.Директ.

ИП и юрлица, получающие РКО в ВТБ получают сертификат в размере 7 тыс. руб. на рекламу в Яндекс.Директ.

Документы для открытия расчетного счета в банке «ВТБ»

Индивидуальным предпринимателям

- удостоверение личности индивидуального предпринимателя;

- СНИЛС, ИНН;

- свидетельство о регистрации;

- образец подписи;

- выписка из ЕГРИП;

- образец оттиска печати.

Если ИП действует более трех месяцев, необходимо предоставить документы финансовой отчетности, в том числе справку по форме КНД 1120101.

Юридическим лицам

- учредительные документы и Устав;

- ОГРН;

- удостоверение личности и ИНН лица, открывающего счет;

- удостоверение личности и ИНН лица, имеющего право подписи;

- образец оттиска печати;

- лицензию, если деятельность компании предусматривает ее наличие;

- приказ о назначении руководителя;

- анкету руководителя;

- заявление на открытие счета (от руководителя).

Все документы предоставляются в оригинале.