Калькулятор фиксированного платежа ип (страхового взноса) в пфр

Содержание:

- Как избежать проблем со взносами ИП на обязательное пенсионное страхование?

- В какой срок их нужно оплатить

- Как считают доход для дополнительного взноса

- Куда следует уплачивать взносы на ОПС, ОМС и ОСС

- Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования

- Страховые взносы ИП в 2021 году: когда, сколько и как платить

- Расчет страховых пенсионных взносов ИП за себя

- Страховые взносы ИП в 2020 году: размер, сроки уплаты, КБК, отчётность

Как избежать проблем со взносами ИП на обязательное пенсионное страхование?

Чем успешнее деятельность, тем меньше у предпринимателя времени на то, чтобы самостоятельно заниматься бухгалтерской и налоговой отчетностью. Что самое парадоксальное, то же самое можно сказать и при кризисе в делах — сложно следить за отчетами, когда приходится решать множество других задач. В обоих случаях на помощь могут прийти специалисты по бухгалтерскому и налоговому учету. Мы приглашаем обращаться в компанию “ПРОГРАММЫ 93”.

Почему нас выбирают?

- Командная работа. Вы сотрудничаете не с одним специалистом, а с целой командой, получая многоуровневый контроль качества работ.

- Разноплановые специалисты. В нашей компании работают не только профессиональные бухгалтера, но и юристы.

- Отслеживание изменений в законодательстве. У нас есть доступ к актуальной информации обо всех нововведениях.

- Большой опыт работ. Более 9-ти лет работы c системой налогообложения позволяет заранее предугадывать возможные ошибки и проблемы.

- Возможность сэкономить. Мы изыскиваем возможности для сокращения налоговых выплат.

Позвоните по номеру, указанному на сайте или заполните форму обратной связи, чтобы мы могли сориентировать вас по стоимости ведения налогового и бухгалтерского учета и рассказать как начать сотрудничество!

В какой срок их нужно оплатить

ИП выплачивает за себя в 2019 г фиксированные взносы ОПС и ОМС при помощи новых КБК. Нужно успеть до 31 декабря текущего года. Если на этот день выпадает выходной, то срок продлевается до следующего рабочего дня. Внести можно сразу годовую сумму. Разрешается платить поквартально. 1% с повышенного дохода можно внести на полгода позже — до 1 июля года, идущего за прибыльным. Не запрещено оплачивать эту сумму, начиная с квартала, когда обнаружилось превышение прибыли.

Планируя вычитать страховые взносы, лучше платить их постепенно. ИП на ЕНВД отчитываются поквартально. Если налог окажется меньше суммы, указанной в страховой платежке, то остаток взносов в следующий отчетный период не переходит.

Пример демонстрирует идеальный случай страхового вычета. ИП без наемных работников заплатил в июле обязательные взносы за себя в размере 10 000 руб. Необходимо внести налог с дохода в сумме 20 тыс. руб. После вычета взносов он платит 10 тысяч налога.

НК о тарифах для сотрудников

Как считают доход для дополнительного взноса

База, с которой рассчитывают дополнительный взнос для ИП, зависит от выбранного режима налогообложения.

- На ОСНО – это доход, уменьшенный на профессиональные вычеты.

- На УСН Доходы базой будут все полученные доходы, расходы на этом режиме не учитываются.

- На УСН Доходы минус расходы вплоть до последнего времени тоже учитывали все доходы, хотя при расчете налога доход уменьшался на произведенные затраты. И только недавно, в письме от 01.09.2020 № БС-4-11/14090, ФНС подтвердила, что такой же порядок – с учетом расходов – действует при определении базы для взносов.

- На ЕСХН, если следовать статье 430 НК РФ, дополнительный взнос рассчитывают со всех полученных доходов, то есть расходы при расчете базы учитывать нельзя. Это выглядит очень странно, учитывая, что на ОСНО и УСН Доходы минус расходы порядок расчета отличается в пользу ИП. Возможно, что ФНС все-таки придет к единообразному подходу для режимов, на которых учитываются затраты.

Отдельно стоит сказать про ПСН. В 2021 году регионы получили больше прав на регулирование этого режима на своей территории. В частности, размер потенциально возможного дохода, с которого считают дополнительный взнос, теперь может устанавливаться без ограничений. Этим правом уже воспользовались некоторые субъекты РФ.

Так, в Ставрополье для тех, кто оказывает образовательные услуги, потенциальный доход вырос в 12 раз – со 100 000 до 1 220 000 рублей. Это означает, что репетиторы, которые раньше вообще не платили дополнительный взнос, теперь станут платить его в размере (1 220 000 – 300 000) *1%) 9 200 рублей.

Таким образом, при выборе патента на какой-то вид деятельности надо заранее уточнить его стоимость. Ведь по сравнению с прошлым годом налог может вырасти в разы.

Частично рост налогов на ПСН компенсируется тем, что с 2021 года можно уменьшать стоимость патента на перечисленные страховые взносы. Порядок уменьшения такой же, как на УСН Доходы:

- ИП без работников могут учесть всю уплаченную сумму взносов;

- ИП-работодатели вправе уменьшить стоимость патента не более, чем на 50%.

Куда следует уплачивать взносы на ОПС, ОМС и ОСС

Законодательные новшества в страховых взносах, вступившие в силу с 2017 года, привели к замене инстанции, осуществляющей функции администратора этих платежей. Такой инстанцией для большей части взносов стала налоговая служба, начавшая контролировать платежи, предназначенные:

- для ФСС в части больничных и материнства;

- ПФР и ФОМС, в т. ч. оплачиваемые ИП за себя.

Все положения, отражающие особенности применения таких платежей, как страховые взносы, с 2021 года стала регулировать особая глава НК РФ.

Попав в НК РФ, страховые взносы начали подчиняться всем его правилам, т. е. оказались приравненными к бюджетным платежам, уплачиваемым в особом порядке, который касается не только правил оформления платежных документов, но и реквизитов для перечисления.

Обратите внимание! С 01.01.2021 изменились реквизиты Казначейства для уплаты налоговых платежей. Но с 01.01 по 30.04.2021 действует переходный период и платежи проходят как на новые реквизы, так и на старые

С 01.05.2021 года нужно указывать только новые реквизиты. Иначе — платеж попадет в невыясненные. Подробности см. здесь.

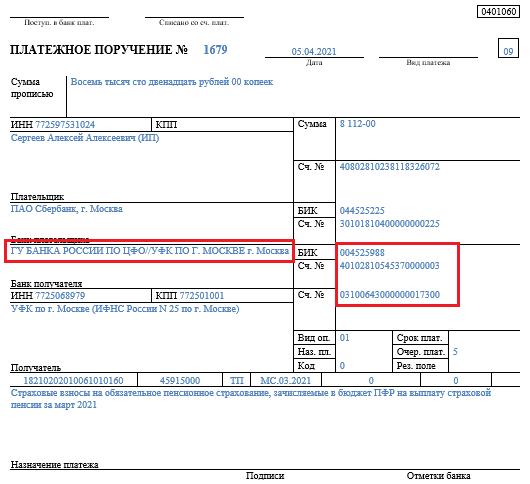

С учетом вышесказанного, т.к. страховые взносы перечисляются в ФНС, получателем с 01.05.2021 года также остается ФНС. То есть платежное поручение на уплату страхвзносов будет выглядеть следующим образом

Красным выделены новые реквизиты ФНС по г. Москва, на которые должен поступить платеж после 01.05.2021.

О том, каким образом оказались разграниченными функции налоговых органов и фондов в части взносов, попавших под контроль ИФНС, читайте в материале «Внимание — памятка для плательщиков взносов от ФНС». Куда платят страховые взносы в 2021 году? Взносы, регулируемые НК РФ, следует уплачивать в бюджет по месту нахождения налогоплательщика, а если у него есть обособленные структурные единицы, исчисляющие и выплачивающие зарплату, то и по месту нахождения таких структурных единиц

ИП уплачивают взносы за себя и за сотрудников по месту жительства

Куда платят страховые взносы в 2021 году? Взносы, регулируемые НК РФ, следует уплачивать в бюджет по месту нахождения налогоплательщика, а если у него есть обособленные структурные единицы, исчисляющие и выплачивающие зарплату, то и по месту нахождения таких структурных единиц. ИП уплачивают взносы за себя и за сотрудников по месту жительства.

Платежные документы, как и раньше, оформляются раздельно в отношении оплаты, предназначенной для каждого из фондов, но в соответствии с требованиями, действительными для налоговых платежей.

В то же время есть взносы, которых не коснулись изменения-2017. Это так называемые «несчастные» взносы, связанные со страхованием по профессиональному травматизму. Они по-прежнему подчиняются нормам закона «Об обязательном социальном страховании» от 24.07.1998 № 125-ФЗ, и их куратором остался ФСС. Куда платящим страховые взносы в 2021 году перечислять такие платежи? Ответ очевиден: как и раньше — в соцстрах по месту регистрации страхователя, которым может оказаться и его обособленное подразделение.

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования

|

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2017 года) |

182 1 02 02101 08 1011 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (пени по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2017 года) |

182 1 02 02101 08 2011 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (суммы денежных взысканий (штрафов) по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2017 года) |

182 1 02 02101 08 3011 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

182 1 02 02101 08 1013 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (пени по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

182 1 02 02101 08 2013 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (проценты по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

182 1 02 02101 08 2213 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (суммы денежных взысканий (штрафов) по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

182 1 02 02101 08 3013 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2017 года) |

182 1 02 02103 08 1011 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (пени по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2017 года) |

182 1 02 02103 08 2011 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (суммы денежных взысканий (штрафов) по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, истекшие до 1 января 2017 года) |

182 1 02 02103 08 3011 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (страховые взносы на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

182 1 02 02103 08 1013 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (пени по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

182 1 02 02103 08 2013 160 |

|

Страховые взносы на обязательное медицинское страхование работающего населения в фиксированном размере, зачисляемые в бюджет Федерального фонда обязательного медицинского страхования (суммы денежных взысканий (штрафов) по страховым взносам на обязательное медицинское страхование работающего населения за расчетные периоды, начиная с 1 января 2017 года) |

182 1 02 02103 08 3013 160 |

Страховые взносы ИП в 2021 году: когда, сколько и как платить

ИП, который не ведет деятельность, может уменьшить или не платить взносы, если:

- служил в армии по призыву;

- был в декретном отпуске до 1,5 лет;

- ухаживал за инвалидом (период ухода устанавливается решением ПФР);

- уехал с супругом военнослужащим или с супругом, работающим в определенной организации (консульства, ООН, ЮНЕСКО и т.д.) и там нет возможности работать.

Чтобы подтвердить льготу, требуется собрать подтверждающие документы, такие как: справка о получении пособия по уходу за ребенком, военный билет, письменное подтверждение инвалида об уходе за ним, выписка из акта освидетельствования инвалида, справка из воинской части, справка из службы занятости и им подобные.

Льгота для уменьшения страховых взносов ИП действует только в случае, если за льготный период деятельность не ведется и сдается «нулевая» декларация.

Взносы для ИП без работников платятся в налоговую инспекцию:

- фиксированные — не позже 31 декабря соответствующего года (а если он выпадает на официальный нерабочий, то не позже первого рабочего)

- 1% — не позже 1 июля следующего года (аналогичное правило с нерабочим днём)

ИП вправе заплатить взносы в течение года частями, или разово всю сумму.

Пример:

Взносы за 2021 год уплачиваются:

- фиксированные — до 31 декабря 2021 года включительно

- 1% — не позже 1 июля 2021.

Актуальные КБК можно посмотреть на сайте налоговой инспекции. Платежное поручение на уплату налогов можно заполнить через сайт ФНС

Если человек в середине года зарегистрировался как ИП или, наоборот, снялся с регистрации, либо присутствовали льготные периоды — взносы рассчитываются только за время деятельности как ИП. За каждый полный месяц — в размере 1/12 тарифа. В неполных месяцах — пропорционально отработанному количеству календарных дней.

Пример: Дата регистрации ИП — 23 октября 2020. Доходы — 400 000 р.

Фиксированный платеж на пенсионное страхование:

- 32 448/12 = 2 704

- (2 704 х 2 мес. + 2 704 х 9 дн. / 31 дн.) = 6 193,03

Фиксированный платеж на медстрахование:

(8 426 / 12 мес х 2 мес + 8 426 х 9 дн. / 366 дн.) = 1 611,53

1% с превышения

(400 000 — 300 000) x 1% = 1 000

Итого за 2020: 6 193,03 + 1 611,53 + 1 000 = 8 804,56

Предприниматель может застраховаться добровольно в фонде социального страхования. Тогда у него появится право на больничные выплаты и материнские пособия. Если кто-то в 2021 году планирует уйти в декрет, то для получения пособий следовало зарегистрироваться в фонде и уплатить до 31 декабря 2020 годовой взнос 4 221, 24 р.

Размеры больничных и декретных пособий будут считаться по минимальной ставке исходя из МРОТ на день наступления страхового случая.

По данным Минфина, размер подлежащих уплате индивидуальными предпринимателями страховых взносов на обязательное пенсионное страхование определяется, исходя из величины их дохода за год. Если доход ИП за год менее 300 тыс. рублей, такой плательщик уплачивает страховые взносы на обязательное пенсионное страхование только в фиксированном размере. Если доход превышает 300 тыс. рублей, размер страховых взносов на обязательное пенсионное страхование определяется как сумма упомянутого фиксированного платежа и 1% с суммы, которая превышает этот доход, но до установленной предельной величины.

Страховые взносы на обязательное медицинское страхование уплачиваются упомянутыми плательщиками только в фиксированном размере, добавили в Минфине.

Расчет страховых пенсионных взносов ИП за себя

Обязанность выплат взносов ИП в Пенсионный фонд за себя не снимается с предпринимателя на протяжении всего времени, пока он официально имеет статус ИП. Исключением являются только льготные периоды, прописанные в Налоговом кодексе (статья 430 НК РФ). О них мы расскажем ниже.

В 2021 году необходимо выплачивать за себя только медицинские и пенсионные взносы. Перечисление взносов за социальное страхование для получения больничного и декретных выплат является добровольным.

Страховые взносы от МРОТ не зависят, а выплачиваются по фиксированной ставке: обязательное пенсионное страхование: 29 354 рублей в год + дополнительный взнос. Дополнительный взнос — это 1% от суммы доходов, превышающих лимит в 300 000 рублей в год.

Соответственно, взносы будут рассчитываться по следующей схеме:

Рассмотрим два примера.

Пример №1. Доход предпринимателя за год составил 250 000 рублей. В таком случае ему нужно будет выплатить 29 354 рублей за пенсионное страхование. Дополнительный взнос взиматься не будет, т.к. не превышен лимит.

Пример №2. Доход предпринимателя за год составил 850 000 рублей. Заплатить ему нужно будет с учетом дополнительного взноса. То есть 29 354 + ((850 000 — 300 000) * 1%) = 34 854 руб за пенсионное страхование.

Льготы по страховым пенсионным взносам за себя

Если деятельность не ведется, по причинам, описанным в статье 430 НК РФ, то предприниматель освобождается от выплат страховых взносов.

Льготными периодами признаются перерывы в деятельности по следующим причинам:

- уход за пожилыми людьми старше 80 лет;

- уход за ребенком до 1,5 лет;

- уход за ребенком-инвалидом;

- уход за инвалидом 1-й группы;

- проживание за границей с супругом, направленным в дипломатическое представительство и консульство РФ (не более 5 лет);

- прохождение военной службы по призыву (контрактная служба здесь не учитывается);

- проживание с супругом-военнослужащим по контракту, при условии, что нет возможности трудоустройства (не более 5 лет).

При этом речь идет именно о прекращении деятельности. Например, даже если вы документально подтвердите, что ведете уход за инвалидом, но при этом будете продолжать вести предпринимательскую деятельность, то пенсионные страховые взносы по-прежнему придется выплачивать.

Страховые взносы ИП в 2020 году: размер, сроки уплаты, КБК, отчётность

Главным нормативным документом, регулирующим страховые взносы, служит Налоговый Кодекс, а точнее, его 34-я статья.

В РФ установлено 2 вида взносов:

- фиксированные (предприниматель платит за себя);

- с ФОТ работников (оплачивает работодатель).

Познакомимся с ними поближе.

За себя

Так называют страховые взносы на обязательное пенсионное страхование (ОПС) и на обязательное медицинское страхование (ОМС), которые предприниматель оплачивает ежегодно сам за себя.

Платежи на ОПС и ОМС носят обязательный характер. А вот отчисления в Фонд соцстраха для ИП без работников – дело сугубо добровольное. При желании предприниматель может заключить договор с Фондом соцстраха и проводить отчисления по установленным для него тарифам. В этом случае становятся доступными все «плюшки» от ФСС: оплачиваемый больничный лист, пособие при рождении ребёнка и т. п.

Размер обязательных платежей на ОПС и ОМС – фиксированный, устанавливается законодательно на каждый новый календарный год и не меняется на всём его протяжении.

Считать самим сумму для уплаты за год при доходе, не превышающем лимит в 300 тыс. руб., не придётся. Налоговое ведомство доводит эти сведения до налогоплательщиков путём рассылки информационных писем. Кроме того, найти нужные цифры можно на сайте ФНС, в СМИ и на специализированных интернет-порталах.

Я тоже для сведения привожу эти данные за текущий 2020 г. и 2 предыдущих года:

| Год | Величина взноса (руб.) при годовом доходе, не превышающем 300 тыс. руб. | |

| ОПС | ОМС | |

| 2018 | 26 545 | 5 840 |

| 2019 | 29 354 | 6 884 |

| 2020 | 32 448 | 8 426 |

| 2020 для пострадавших отраслей из-за пандемии | 20 318 |

Если проанализировать динамику по годам, то станет очевидным их ежегодный рост. Поэтому, если открыли ИП, но деятельности нет, и в дальнейшем вы не планируете заниматься предпринимательством, подайте заявление на закрытие, чтобы сэкономить на страховых отчислениях. Уверена, сорок с лишним тысяч рублей ни для кого не лишние!

При доходе свыше 300 тыс. руб. придётся самостоятельно рассчитать и оплатить дополнительно к фиксированным платежам взнос в размере 1% с суммы превышения.

По общему правилу делать это можно:

- ежемесячно;

- ежеквартально;

- единовременно.

Выгоднее платить ежемесячно или ежеквартально, т.к. фактически уплаченные страховые суммы уменьшают налог. Подробнее читайте ниже.

В платёжном документе (неважно каким он будет: поручение, квитанция или списание с карты) обязательно нужно указывать код бюджетной классификации (КБК):

| Наименование | КБК |

| Платёж | 182 1 02 02140 06 1110 160 |

| Пени | 182 1 02 02140 06 2110 160 |

| Штраф | 182 1 02 02140 06 3010 160 |

А теперь конкретно по срокам! Заплатить фиксированные платежи необходимо не позднее 31 декабря отчётного года, т. е. за 2020 г. последним днём, когда деньги могут поступить на счета налоговой без просрочки будет 31.12.2020 г. По доп.взносу разрешается рассчитываться до 01 июля года, следующего за отчётным. Например, страховые взносы ИП 2020 г. – до 01.07.2021 г.

За работников

Предприниматели-работодатели уплачивают страховые взносы, исчисляемые в % от начисленной зарплаты своих сотрудников (ФОТ).

Их перечень гораздо шире, и все они носят обязательный характер.

| Вид | Ставка в % (основная категория плательщика) | Примечание |

| ОПС | 22 | Ставка 10% после превышения налогооблагаемой базы предельного размера. Предусмотрены пониженные тарифы |

| ОМС | 5,1 | Предусмотрены пониженные тарифы |

| На временную нетрудоспособность и в связи с материнством | 2,9 | Предусмотрены пониженные тарифы |

| На травматизм | от 0,2 до 8,5 (зависит от вида деятельности) | При наличии определённых оснований могут применяться понижающие/повышающие коэффициенты |

Отчитались и уплатили по-старому? Сдайте уточнёнки!

Оплачиваются взносы ежемесячно, до 15 числа месяца, следующего за месяцем начисления.

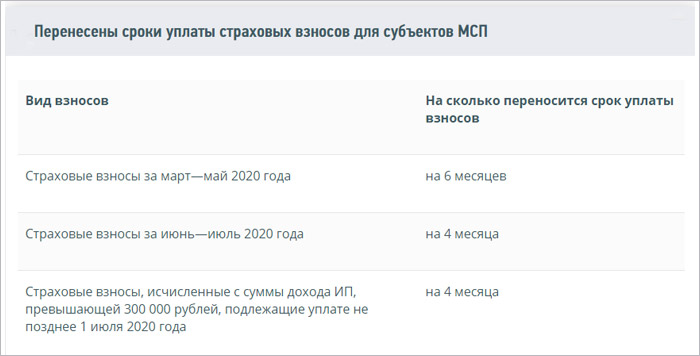

Важно! В рамках всё той же поддержки перенесены сроки уплаты страховых взносов:

Коды бюджетной классификации здесь другие:

| Наименование платежа | КБК |

| Взносы на ОПС за периоды, начиная с 2017 г. | 182 1 02 02010 06 1010 160 |

| Пени на ОПС за периоды, начиная с 2017 г. | 182 1 02 02010 06 2110 160 |

| Штрафы на ОПС за периоды, начиная с 2017 г. | 182 1 02 02010 06 3010 160 |

| Взносы на ОМС за периоды, начиная с 2017 г. | 182 1 02 02101 08 1011 160 |

| Пени на ОМС за периоды, начиная с 2017 г. | 182 1 02 02101 08 2011 160 |

| Штрафы на ОМС за периоды, начиная с 2017 г. | 182 1 02 02101 08 3011 160 |

Представляется ежеквартальный отчёт «Расчёт по страховым взносам». Сроки его подачи – до 30 числа месяца, следующего за отчётным кварталом. Способ подачи зависит от количества сотрудников.

При штате до 10 чел. расчёт можно сдавать:

- электронно;

- на бумажном носителе.

Свыше 10 чел. – только в электронном виде.