Как платить налог на выигрыш

Содержание:

- Изменения на спецрежимах

- Размер госпошлины на развод

- Страховые взносы ИП в 2020 году: размер, сроки уплаты, КБК, отчётность

- Сколько платит ИП за работников

- Как перейти на ОСНО

- Обоснования для уплаты налогов третьими лицами

- Сколько налогов платит ИП

- Платёж через портал госуслуг

- Правила оплаты госпошлины

- Страховые взносы ИП за себя. Правила исчисления и уплаты

- Выводы и рекомендации

Изменения на спецрежимах

Следующие важные изменения для ИП в 2020 году связаны с льготными или специальными системами налогообложения. Кратко рассмотрим главные нововведения по налогам.

ЕНВД

2020 год – это последний год действия единого налога на вменённый доход. Но некоторые плательщики вменёнки утратят на него право уже с 1 января. Запрет распространяется на розничную продажу лекарств, изделий из натурального меха и обуви. Впрочем, остатки обувных товаров можно продавать до 1 марта 2020 года, потому что только с этой даты начинается их обязательная маркировка.

Как обычно, вырос коэффициент-дефлятор на 2020 год. Значение К1 утверждено приказом Минэкономразвития № 684 от 21.10.2019 N 684 и составляет 2,009. Однако коэффициент ещё может быть снижен до 2,005, но это не повлияет существенно на сумму исчисленного налога.

Предприниматели, которые имели право на вычет за ККТ, последний раз смогут заявить его в декларации за 4 квартал 2019 года. Утратят эту возможность и ИП на ПСН.

ПСН

После отмены ЕНВД патентная система останется единственной, где при расчёте налога не учитывается реальный доход. Поэтому ПСН по-прежнему будет привлекательна для мелких торговцев и тех, кто занят в бытовых услугах населению. Однако торговать лекарствами, меховыми изделиями и обувью с 2020 года запретили и на патенте. А значит, продавцы таких товаров должны были успеть перейти на УСН, подав уведомление до конца 2019 года.

К сожалению, законодатели решили предоставить регионам больше прав по ограничению ПСН. Так, субъекты РФ вправе устанавливать лимиты по количеству единиц автотранспорта, объектов торговли и общепита (или их площади), а также площади арендуемых помещений и земельных участков.

А ещё по муниципальным образованиям России для некоторых видов патентной деятельности можно будет устанавливать потенциальный доход на единицу физического показателя. То есть на одного работника, транспортное средство, посадочное место для пассажирских перевозок, квадратный метр площади объектов торговли и общепита. Таким образом, стоимость патента на один и тот же вид деятельности станет более дифференцированной.

УСН

Основные изменения для упрощённой системы налогообложения пока находятся в стадии законопроектов, но возможно, вскоре будут приняты.

Предполагается увеличение лимитов по работникам и годовому доходу: до 130 человек и 200 млн рублей соответственно. Однако те, кто превысит обычные лимиты (100 человек и 150 млн рублей), станут платить налог по другим ставкам:

- 8% на УСН Доходы;

- 20% на УСН Доходы минус расходы.

Давно обещанный отказ от сдачи годовых деклараций и ведения КУДиР станет возможным с 1 июля 2020 года (если законопроект примут в нынешней редакции). Но для этого надо выполнять два условия:

- выбрать объект налогообложения «Доходы»;

- проводить выручку от реализации товаров и услуг через онлайн-кассу.

Хорошая новость для производителей винограда, вина, шампанского, виноматериалов, виноградного сусла, произведенных из винограда собственного производства. Они смогут с 2020 года применять УСН. Причём это не проект, а уже принятое изменение статьи 346.12 НК РФ.

НПД

С 1 января 2020 года в России значительно увеличится территория действия нового режима – налога на профессиональный доход. К четырём пилотным регионам (Москва и область, Татарстан, Калужская область) добавятся ещё девятнадцать. А к июлю 2020 года Минфин планирует разрешить применение НПД на всей территории РФ.

Платить налог на профдоход могут не только самозанятые лица, но и индивидуальные предприниматели. Правда, с учётом ограничений этого спецрежима, а их немало. Основные из них – годовой лимит доходов в 2,4 млн рублей и запрет на наём работников. Кроме того, платить НПД могут только те, кто оказывает услуги, выполняет работы и реализует товары собственного изготовления. Торговля и производство в рамках налога на профдоход запрещены. О том, чем можно торговать на НПД читайте здесь.

К плюсам нового режима можно отнести отсутствие ККТ и добровольное перечисление страховых пенсионных взносов (напомним, что в 2020 году это минимум 32 448 рублей)

Однако такой возможностью надо пользоваться с осторожностью. Во-первых, в этом случае ИП не будет нарабатывать стаж для начисления страховой пенсии

Во-вторых, перечисленные страховые взносы уменьшают исчисленный налог на всех режимах, кроме ПСН.

Если вы рассматриваете для себя возможность перейти на уплату НПД, рекомендуем обратиться на бесплатную консультацию. А ещё не забудьте сразу после регистрации в приложении «Мой налог» подать уведомление о снятии с учёта плательщика спецрежима, если вы его применяете.

Размер госпошлины на развод

Рост цен на государственные услуги затронул расценки расценки по бракоразводным процессам. Поэтому для многих актуален вопрос, сколько стоит госпошлина на развод. Расторжение брака можно оформить как через ЗАГС, так и в суде. В обоих случаях нужно будут уплатить деньги.

На сумму госпошлины при разводе оказывают влияние такие факторы:

- Согласны ли оба супруга на развод.

- Наличие общих несовершеннолетних детей.

- В какой инстанции будет оформляться развод — в ЗАГСе или в суде.

- Подача заявления о разводе одной стороной, так как второй супруг пропал без вести, находится в тюремном заключении на срок более 3 лет или лишился дееспособности.

- Если расторжение брака происходит через суд, то будут ли затронуты имущественные и неимущественные вопросы.

ПОЛЕЗНАЯ ИНФОРМАЦИЯ: Как вернуть деньги за путевки рассказали в ростуризме

Кроме того, если у супругов есть дети, вместе с иском на развод может быть подано дополнительное заявление о взыскании алиментов. За это государство взимает дополнительную плату.

Развод через ЗАГС

Расторжение брака через ЗАГС — наиболее простой и наименее затратный с финансовой стороны способ. Но развестись таким образом супруги могут только при соблюдении условий:

- отсутствие общих детей до 18 лет;

- взаимное согласие супругов на развод;

- отсутствие материальных претензий друг к другу.

Важным моментом является то, что уплачивать государственный сбор придется каждому из супругов. Поэтому многие интересуются, какая госпошлина при разводе через ЗАГС.

Ее размер определяется статьей 333 Налогового кодекса РФ. В 2020 году она составляет 1300 рублей — по 650 рублей с каждой стороны.

За подачу заявления на развод через ЗАГС платить не нужно. Так что дополнительных издержек не требуется.

Развод через суд

Когда разводиться приходится через суд, на сумму понесенных затрат влияет гораздо большее количество факторов. Госпошлина на развод через суд требуется за подачу искового заявления о расторжении брака. Ее размер составляет 600 рублей. Но после того, как суд вынесет решение о разводе, следует оплатить еще по 650 рублей каждому из супругов за оформление развода в ЗАГСе. После этого будет выдано свидетельство о расторжении брака.

При расторжении брака по заявлению одной стороны государственная пошлина будет составлять 350 рублей. Такой вариант возможен если супруг заявителя:

- признан недееспособным;

- признан без вести пропавшим в судебном порядке;

- лишен свободы на срок более 3 лет.

Во обоих способах бракоразводного процесса, отдельный государственный сбор за выдачу свидетельства о расторжении брака не требуется. Он уже включен в размер госпошлины.

Раздел имущества

Законодательством РФ развод с разделом имущества предусматривается только через суд. В соответствии с Налоговым кодексом, госпошлина при разделе имущества будет зависеть от его стоимости.

Для осуществления такой процедуры необходимо:

- Написать соответствующее заявление в суд.

- Оплатить две государственные пошлины — 650 рублей для каждой стороны.

Минимальный размер оплаты за размер имущества составляет 600 рублей. При этом должно соблюдаться условие, что супруг или супруга претендуют на имущество общей стоимостью 20000 рублей.

Если стоимость имущества превышает данную сумму, то расчет происходит таким образом:

- При общей стоимости имущества от 100000 до 200000 рублей — пошлина составляет 3200 рублей плюс 2 процента от стоимости имущества превышающей 100000 рублей.

- Если стоимость имущества от 20000 до 100000 рублей — от 800 до 3200 рублей.

- Если оспаривается имущество стоимостью от 200000 до 1 миллиона рублей — государственная пошлина составляет 5200 рублей плюс 1 процент от суммы сверх 200000 рублей.

- Если стоимость более 1 миллиона — государство возьмет пошлину 13200 плюс 0,5 процентов от суммы превышения, но при этом размер взноса не должен составлять более 60000 рублей.

Страховые взносы ИП в 2020 году: размер, сроки уплаты, КБК, отчётность

Главным нормативным документом, регулирующим страховые взносы, служит Налоговый Кодекс, а точнее, его 34-я статья.

В РФ установлено 2 вида взносов:

- фиксированные (предприниматель платит за себя);

- с ФОТ работников (оплачивает работодатель).

Познакомимся с ними поближе.

За себя

Так называют страховые взносы на обязательное пенсионное страхование (ОПС) и на обязательное медицинское страхование (ОМС), которые предприниматель оплачивает ежегодно сам за себя.

Платежи на ОПС и ОМС носят обязательный характер. А вот отчисления в Фонд соцстраха для ИП без работников – дело сугубо добровольное. При желании предприниматель может заключить договор с Фондом соцстраха и проводить отчисления по установленным для него тарифам. В этом случае становятся доступными все «плюшки» от ФСС: оплачиваемый больничный лист, пособие при рождении ребёнка и т. п.

Размер обязательных платежей на ОПС и ОМС – фиксированный, устанавливается законодательно на каждый новый календарный год и не меняется на всём его протяжении.

Считать самим сумму для уплаты за год при доходе, не превышающем лимит в 300 тыс. руб., не придётся. Налоговое ведомство доводит эти сведения до налогоплательщиков путём рассылки информационных писем. Кроме того, найти нужные цифры можно на сайте ФНС, в СМИ и на специализированных интернет-порталах.

Я тоже для сведения привожу эти данные за текущий 2020 г. и 2 предыдущих года:

| Год | Величина взноса (руб.) при годовом доходе, не превышающем 300 тыс. руб. | |

| ОПС | ОМС | |

| 2018 | 26 545 | 5 840 |

| 2019 | 29 354 | 6 884 |

| 2020 | 32 448 | 8 426 |

| 2020 для пострадавших отраслей из-за пандемии | 20 318 |

Если проанализировать динамику по годам, то станет очевидным их ежегодный рост. Поэтому, если открыли ИП, но деятельности нет, и в дальнейшем вы не планируете заниматься предпринимательством, подайте заявление на закрытие, чтобы сэкономить на страховых отчислениях. Уверена, сорок с лишним тысяч рублей ни для кого не лишние!

При доходе свыше 300 тыс. руб. придётся самостоятельно рассчитать и оплатить дополнительно к фиксированным платежам взнос в размере 1% с суммы превышения.

По общему правилу делать это можно:

- ежемесячно;

- ежеквартально;

- единовременно.

Выгоднее платить ежемесячно или ежеквартально, т.к. фактически уплаченные страховые суммы уменьшают налог. Подробнее читайте ниже.

В платёжном документе (неважно каким он будет: поручение, квитанция или списание с карты) обязательно нужно указывать код бюджетной классификации (КБК):

| Наименование | КБК |

| Платёж | 182 1 02 02140 06 1110 160 |

| Пени | 182 1 02 02140 06 2110 160 |

| Штраф | 182 1 02 02140 06 3010 160 |

А теперь конкретно по срокам! Заплатить фиксированные платежи необходимо не позднее 31 декабря отчётного года, т. е. за 2020 г. последним днём, когда деньги могут поступить на счета налоговой без просрочки будет 31.12.2020 г. По доп.взносу разрешается рассчитываться до 01 июля года, следующего за отчётным. Например, страховые взносы ИП 2020 г. – до 01.07.2021 г.

За работников

Предприниматели-работодатели уплачивают страховые взносы, исчисляемые в % от начисленной зарплаты своих сотрудников (ФОТ).

Их перечень гораздо шире, и все они носят обязательный характер.

| Вид | Ставка в % (основная категория плательщика) | Примечание |

| ОПС | 22 | Ставка 10% после превышения налогооблагаемой базы предельного размера. Предусмотрены пониженные тарифы |

| ОМС | 5,1 | Предусмотрены пониженные тарифы |

| На временную нетрудоспособность и в связи с материнством | 2,9 | Предусмотрены пониженные тарифы |

| На травматизм | от 0,2 до 8,5 (зависит от вида деятельности) | При наличии определённых оснований могут применяться понижающие/повышающие коэффициенты |

Отчитались и уплатили по-старому? Сдайте уточнёнки!

Оплачиваются взносы ежемесячно, до 15 числа месяца, следующего за месяцем начисления.

Важно! В рамках всё той же поддержки перенесены сроки уплаты страховых взносов:

Коды бюджетной классификации здесь другие:

| Наименование платежа | КБК |

| Взносы на ОПС за периоды, начиная с 2017 г. | 182 1 02 02010 06 1010 160 |

| Пени на ОПС за периоды, начиная с 2017 г. | 182 1 02 02010 06 2110 160 |

| Штрафы на ОПС за периоды, начиная с 2017 г. | 182 1 02 02010 06 3010 160 |

| Взносы на ОМС за периоды, начиная с 2017 г. | 182 1 02 02101 08 1011 160 |

| Пени на ОМС за периоды, начиная с 2017 г. | 182 1 02 02101 08 2011 160 |

| Штрафы на ОМС за периоды, начиная с 2017 г. | 182 1 02 02101 08 3011 160 |

Представляется ежеквартальный отчёт «Расчёт по страховым взносам». Сроки его подачи – до 30 числа месяца, следующего за отчётным кварталом. Способ подачи зависит от количества сотрудников.

При штате до 10 чел. расчёт можно сдавать:

- электронно;

- на бумажном носителе.

Свыше 10 чел. – только в электронном виде.

Сколько платит ИП за работников

Если у ИП есть сотрудники, он должен платить за них налог на доходы физических лиц в размере 13 % от заработной платы и страховые взносы, определенные в главе 34 НК РФ.

Ознакомьтесь с размерами фиксированных страховых взносов за сотрудников в 2020 году:

| Вид взноса | Ставка |

|---|---|

| Обязательное пенсионное страхование | 22 % |

| Обязательное социальное страхование | 2,9 % |

| Обязательное медицинское страхование | 5,1 % |

Ставки, указанные в таблице, относятся ко всем предпринимателям с сотрудниками и не зависят от специфики бизнеса и условий труда. Но одна графа в налоговой нагрузке для предпринимателя все же может варьироваться — это взносы на травматизм.

ФСС (Фонд социального страхования) определяет взносы на травматизм отдельно для каждого работодателя. Тариф меняется в зависимости от вида деятельности, а его предприниматель обязан подтверждать один раз в год. Хотите «забыть» об этом? Тогда вам может быть назначена максимальная ставка, соответствующая видам деятельности, которые были указаны при регистрации.

В 2020 году ставки на травматизм пропорциональны классу профессионального риска. Чем выше вероятность получить травму на рабочем месте, тем выше тариф. Организациям с вредным производством тоже придется платить больше, что вполне логично. Сегодня минимальная ставка составляет 0,2 %, а максимальная — 8,5 %.

Пример: у ИП устроен один сотрудник — Иванова Анна. Ее заработная плата по трудовому договору составляет 30 000 ₽. Профессиональный риск по травматизму — минимальный. Попробуем разобраться, что нужно платить предпринимателю — ну, конечно, помимо зарплаты:

- НДФЛ: 30 000 * 0,13 = 3 900 ₽.

- Взносы на обязательное пенсионное страхование: 30 000 * 0,22 = 6 600 ₽.

- Взносы на обязательное медицинское страхование: 30 000 * 0,051 = 1 530 ₽.

- Взносы на обязательное социальное страхование: 30 000 * 0,029 = 870 ₽.

- Взносы на страхование от несчастных случаев: 30 000 * 0,002 = 60 ₽.

- Заработная плата работнику «на руки»: 30 000 — 3 900 = 26 100 ₽.

Таким образом, ИП за одного сотрудника заплатит в фонды 9 060 ₽ страховых взносов. Также предприниматель должен удержать из зарплаты подоходный налог в размере 3 900 ₽ и перечислить его в бюджет. А что получит на руки работник? Всего лишь 26 100 ₽.

Вот такая простая арифметика, из которой становится понятно, насколько это тяжело — иметь работников и платить им высокую зарплату. Поэтому многие бизнесмены ищут обходные пути — дают часть заработка «в конверте» или вообще не устраивают людей официально по ТК.

Сегодня подобные варианты обречены на провал — обман обязательно обнаружат, а последствия будут крайне неприятными: или даже .

Сегодня некоторые ИП считают, что выгоднее работать с самозанятыми. Казалось бы, не нужно платить страховые взносы и НДФЛ, сплошная выгода. Однако подобный вариант законен, только если предприниматель заказывает у самозанятого конкретные услуги или покупает какие-либо товары. Причем по каждой сделке нужно получить от самозанятого чек.

Если хотите работать с самозанятым, не оформляя трудовых отношений, будьте готовы отвечать перед законом по ст. 419 ТК РФ.

Статья в тему: Как стать самозанятым и начать работать в новом статусе

Как перейти на ОСНО

Сообщать о переходе на ОСНО не надо, потому что этот режим действует в Российской Федерации как основной без ограничения по видам деятельности, и применяется он по умолчанию. Если вы не заявили в положенном порядке о переходе на специальный налоговый режим, то будете работать на общей системе налогообложения.

Кроме того, вы окажетесь на ОСНО, если перестанете удовлетворять требованиям специальных льготных налоговых режимов. Например, если предприниматель, работающий на патенте, превысил допустимую численность работников, то все доходы, полученные от патентной деятельности, будут облагаться, исходя из требований ОСНО.

На общую систему налогообложения не распространяются никакие ограничения по видам деятельности, полученным доходам, количеству работников, стоимости имущества и т.д. Практически все крупные предприятия работают на ОСНО, и как плательщики НДС, предпочитают также работать с теми, кто платит этот налог.

Обоснования для уплаты налогов третьими лицами

В Налоговом кодексе РФ нет требований по заключению договора с третьими лицами, которые вносят за налогоплательщиков платежи в бюджет. Для учета поступающих страховых и налоговых платежей не важны их гражданско-правовые основания (Письмо Федеральной налоговой службы от 26 сентября 2017 г. № ЗН-3-22/6394@).

При этом юридическим лицам нужно отражать в бухгалтерской отчетности движение средств на расчетных счетах. Без подтверждающих документов здесь не обойтись. Федеральная налоговая служба (далее — ФНС) рекомендует руководствоваться нормами гражданского законодательства (Письмо ФНС от 15 сентября 2017 г. № БС-4-21/18529@).

ИП и другие организации могут выступать иными лицами при уплате налогов, не будучи контрагентами. В этих случаях для определения сроков и порядка уплаты налогов заключают договор займа или поручения.

Такой способ внесения налоговых платежей не противоречит нормам гражданского законодательства. Региональное Управление Федерального казначейства не может отказать третьему лицу в исполнении обязательства, если оно было возложено на него должником (п. 1 ст. 313 ГК РФ).

По договору займа иное лицо передает деньги налогоплательщику, который обязуется вернуть их в том же объеме заимодавцу (п. 1 ст. 807 Гражданского кодекса РФ). В тексте документа уточняют:

- срок выдачи займа;

- способ предоставления займа — перечисление средств третьему лицу;

- наличие процентов по займу.

На практике при уплате налогов, страховых взносов и сборов третьим лицом заключают договор беспроцентного займа. При этом сумма экономии на процентах считается доходом, и с нее нужно заплатить налог.

В договоре поручения, где ИП или организация — доверитель, а третье лицо — поверенный, важно предусмотреть:

- сроки уплаты налогов, страховых взносов и сборов;

- ответственность третьего лица за их несвоевременное внесение в бюджет;

- способ возврата денег третьему лицу, если у ИП или организации их не было или было недостаточно на момент платежа. Доверитель обязан возместить поверенному издержки и обеспечить средствами для исполнения поручения (п. 2. ст. 975 ГК РФ).

У договора поручения нет унифицированной формы, но его положения должны соответствовать нормам главы 49 ГК РФ.

По Гражданскому кодексу РФ доверитель обязан уплатить поверенному вознаграждение, если договором поручения не предусмотрено иное (п. 1 ст. 972 ГК РФ). Но при уплате налогов третьим лицом в текст договора можно включить пункт о его безвозмездном характере и компенсации доверителем затрат поверенного на исполнение обязательств.

Налоговые органы внимательно относятся к исполнению безвозмездных договоров поручения и иногда признают их договорами дарения. Дарение между юрлицами и индивидуальными предпринимателями недопустимо.

Признание уплаты налогов по договору поручения между юридическими лицами или ИП дарением влечет за собой недействительность сделки. В этом случае действуют нормы ст. 166 — 168 Гражданского кодекса РФ. Признание сделки недействительной обязывает каждую сторону договора вернуть другой все полученное по этой сделке.

В отношениях с контрагентом можно ограничиться письмом-просьбой о внесении платежей в бюджет. В нем указывают назначение платежа и идентификаторы налогоплательщика. Письмо можно написать и физическому лицу.

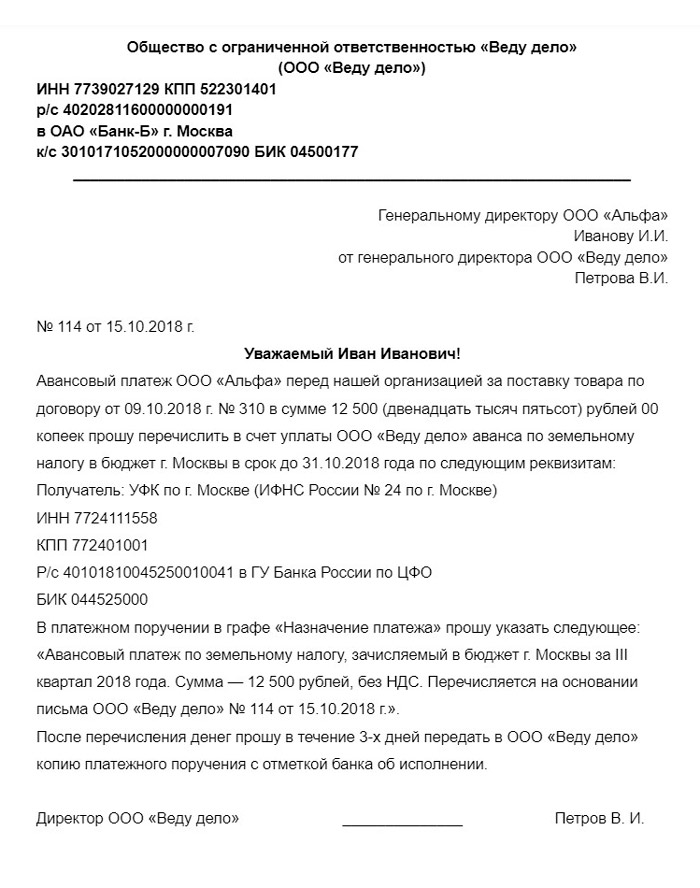

Образец письма-просьбы к контрагенту об уплате налогов

Если в заключенном с контрагентом договоре прописан другой порядок оплаты товаров или услуг, стороны могут подписать дополнительное соглашение. В нем указывают, какую сумму в счет уплаты каких налогов контрагент вносит в бюджет, а не на расчетный счет или кассу ИП, организации. Подписанное обеими сторонами договора соглашение не требует составления письма-просьбы.

Сколько налогов платит ИП

Как платить налоги ИП? Относительно юридических лиц, у индивидуального предпринимателя гораздо легче нагрузка перед налоговой службой. Перечень налогов будет зависеть от вида применяемой налоговой системы, но существуют и выплаты, обязательные для всех.

Налоги ИП

Обязательные выплаты предприниматель платит за своих работников (если они есть, конечно) и за себя. Итак, сколько налогов платит ИП за своих работников:

- Выплаты на пенсионное страхование 22 %, но размер может и отличаться;

- Выплаты по социальному страхованию 2,9 %;

- Выплаты по медицинскому страхованию от 5,1 %.

Обратите внимание! Буквально в последние годы изменилось налоговое законодательство, и теперь взносы уплачиваются в ИФНС, а не в разные инстанции и фонды. Существуют льготы, связанные с обязательными выплатами

Например, если предприниматель получил тюремный срок или служит обязательную военную службу. За добросовестную выплату налогов предпринимателю полагается налоговый вычет

Существуют льготы, связанные с обязательными выплатами. Например, если предприниматель получил тюремный срок или служит обязательную военную службу. За добросовестную выплату налогов предпринимателю полагается налоговый вычет.

Если предприниматель занимается деятельностью, связанной с использованием земельных и природных ресурсов, он обязан также уплачивать обязательные сборы. Также, обязательными к уплате являются такие налоги как НДФЛ, НДС, налог на прибыль, налог на имущество.

Платёж через портал госуслуг

Перечислить свои налоги можно через портал госуслуг, причём не имеет значения, зарегистрирован на нём предприниматель или нет. Однако если речь об отчислениях, которые он рассчитывает сам, сначала надо сформировать квитанцию по приведённой выше инструкции.

Преимущество сайта государственных услуг заключается в дополнительных способах оплаты. Это электронные кошельки Webmoney и ЭЛПЛАТ, а также платёж со счёта мобильного телефона. Кроме того, здесь есть возможность перечислить средства с банковской карты без комиссии.

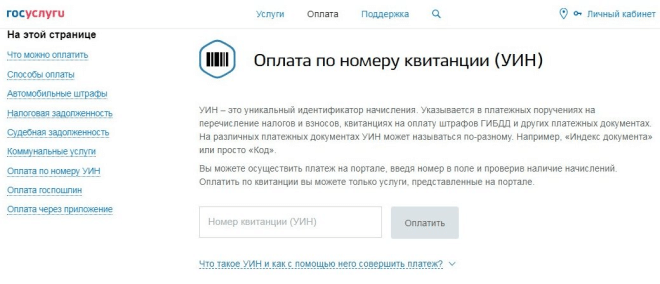

Заплатить налоги через портал госуслуг можно двумя способами:

- после формирования квитанции выбрать в качестве метода оплаты сайт кредитной организации и кликнуть на иконку «Госуслуги»;

- скопировать на сайте ФНС УИН сформированной квитанции и найти её на портале gosuslugi.ru. Для этого нужно перейти на нём на вкладку «Оплата», выбрать раздел «Оплата по квитанции» и ввести УИН в поисковом поле.

Минус оплаты без авторизации на портале госуслуг в том, что данные не сохраняются. Чтобы информация о платеже попала в историю операций, нужно войти в свою учётную запись (если она есть).

Правила оплаты госпошлины

Реквизиты ЗАГСа можно получить так:

- обратиться в отделение ЗАГСа или зайти на сайт необходимого учреждения;

- воспользоваться сайтом ФНС РФ;

- воспользоваться порталом госуслуг.

При желании получить квитанцию и реквизиты через ЗАГС необходимо обратиться в районное или городское отделение данного учреждения. Сотрудники ЗАГСа выдадут заявителям бланки по форме № 7, предназначенные для заявления, и квитанцию на оплату пошлины.В квитанции указываются следующие сведения:

- наименование получателя платежа;

- реквизиты получателя и плательщика;

- сумма к уплате.

Внимание! Необходимо указать реквизиты того человека, кто и занимается оплатой госпошлины.

Наиболее простой и быстрый способ – обратиться в ЗАГС и получить платежное поручение.Есть следующие способы оплаты госпошлины:

- через госуслуги;

- в отделении банка;

- через мобильное приложение банка;

- через банкомат, терминал самообслуживания.

Оплата госпошлины через портал госуслуг – наиболее удобный и быстрый способ. Потребуется выполнить следующие действия:

- авторизоваться на портале, заполнить совместное заявление на заключение брака;

- заполнить поля формы по оплате госрегистрации брака, используя банковскую карту, телефон или электронный кошелек (необходимо принимать в учет возможную комиссию);

- распечатать чек.

Для оплаты пошлины через отделение банка необходимо:

- указать ОКАТО, личные данные заявителя, адрес регистрации в соответствии с паспортом и сумму пошлины;

- указать в качестве основания – государственный сбор за регистрацию брака;

- оплатить услугу – наличными или по карте.

Перевод средств займет несколько банковских дней. По этой причине придется оплатить госпошлину заранее.

Что касается терминалов обслуживания, то услугу в этом случае удастся оплатить только наличными. Подобные автоматы сдачи не выдают. После того как платеж прошел, потребуется сохранить в чек – в дальнейшем его нужно приложить к заявлению о регистрации брака.

Где взять квитанцию на оплату?

Согласно ст. 333.40 Налогового кодекса РФ, средства, внесенные по квитанции за заключение брака, не возвращаются. Поэтому следует внимательно отнестись к поиску документа на оплату.

Обратиться за платежным поручением (квитанцией) рекомендуется в орган ЗАГС, в котором планируется церемония бракосочетания. Сотрудники выдают документы на оплату госпошлины одному из будущих супругов бесплатно при подаче заявления. При наличии технической возможности допускается для оплаты на сайте.

Где узнать реквизиты?

У каждого органа ЗАГС свои реквизиты на оплату. Поэтому узнавать их следует только в отделении или на официальном сайте.

В начале 2000-х некоторые банки («Сбербанк», «Бинбанк») сотрудничали с муниципальными организациями, предоставляя клиентам возможность заполнить бланки для оплаты в отделении, вписав ФИО и данные паспорта плательщика. Но в 2020 году в банковских организациях («Сбербанк», «ВТБ», «Россельхозбанк») получить реквизиты на оплату нельзя.

При вступлении в брак платят оба или один супруг

В статье 333.26 НК РФ говорится о том, что пошлина за регистрацию брака составляет 350 рублей, при этом ничего не сказано о том, что вносить ее должны оба супруга. Например, эта же статья НК РФ устанавливает обратное правило при расторжении брака о том, что пошлину должны заплатить оба супруга – тогда она взимается в двойном размере.

Следовательно, платеж за регистрацию брака установлен только для одного лица. Молодожены могут сами выбрать, кому из них оплачивать госуслугу бракосочетания. Если ЗАГС запрашивает 2 квитанции, рекомендуется незамедлительно написать жалобу, адресованную руководителю центрального ЗАГСа города, в котором планируется регистрация, а также направить ее в прокуратуру для проведения дополнительной проверки на законность действий.

Страховые взносы ИП за себя. Правила исчисления и уплаты

- Индивидуальные предприниматели уплачивают страховые взносы в Пенсионный фонд РФ и Федеральный фонд обязательного медицинского страхования РФ. ИП не исчисляют и не уплачивают страховые взносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (п. 6 ст. 430 НК РФ), но могут делать это добровольно (пп. 2 п. 1 ст. 419, п. 6 ст. 430 НК РФ, ч. 3 ст. 2 Федерального закона от 29.12.2006 № 255-ФЗ).

- ИП уплачивают страховые взносы в виде фиксированных платежей, которые состоят из двух частей:

- постоянная часть — обязаны уплачивать все ИП (за некоторым исключением);

- дополнительная (или переменная) часть — ее платят предприниматели, доход которых превысил 300 000 руб. за календарный год.

Предпринимателя освободят от уплаты страховых взносов за себя, если он представил в налоговую по месту учета заявление об освобождении от уплаты страховых взносов и подтверждающие документы (п. 7 ст. 430 НК РФ, Федеральный закон от 28.12.2013 № 400-ФЗ). Освобождение распространяется на период:

- военной службы;

- ухода за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживания с супругом-военнослужащим, проходящим военную службу по контракту, в местности, где отсутствует возможность трудоустройства, но не более пяти лет в общей сложности;

- проживания за границей с супругом, работающим в организациях, перечень которых утвержден Правительством РФ, но не более пяти лет в общей сложности;

- приостановления статуса адвоката при условии представления в налоговый орган по месту учета заявления об освобождении от уплаты страховых взносов.

Обязанность уплачивать страховые взносы действует с момента приобретения статуса ИП, т.е. с момента госрегистрации (п. 1 ст. 23 ГК РФ), и до момента прекращения деятельности и исключения из ЕГРИП.

Сроки уплаты страховых взносов ИП за себя:

|

Срок уплаты |

Общий порядок |

За 2020 год |

За 2021 год |

|---|---|---|---|

|

Страховые взносы на обязательное пенсионное страхование (ОПС) |

|||

|

Фиксированный платеж взносов на ОПС за год с доходов, не превышающих 300 000 руб. |

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно) |

Не позднее 31.12.2020 |

Не позднее 31.12.2021 |

|

Дополнительные взносы на ОПС с доходов, превышающих 300 000 руб. |

Не позднее 1 июля года, следующего за истекшим расчетным периодом |

Не позднее 01.07.2021 |

Не позднее 01.07.2022 |

|

Страховые взносы на обязательное медицинское страхование (ОМС): |

|||

|

Взносы на ОМС за год с доходов, не превышающих 300 000 руб. |

Не позднее 31 декабря текущего календарного года (в течение года можно уплачивать частями или единовременно) |

Не позднее 31.12.2020 |

Не позднее 31.12.2021 |

|

Взносы на ОМС с доходов, превышающих 300 000 руб. |

Не уплачиваются |

— |

— |

Обратите внимание:

- срок уплаты дополнительного взноса за 2019 г. — не позднее 01.07.2020;

- для ИП, включенных в реестр субъектов МСП по состоянию на 01.03.2020 и занимающихся видом деятельности из наиболее пострадавших отраслей экономики из-за пандемии коронавируса, — не позднее 02.11.2020.

ИП из пострадавших отраслей вправе уплачивать дополнительные взносы не единовременно, а в рассрочку: ежемесячно в размере 1/12 не позднее последнего числа месяца начиная с декабря 2020 г.

Если последний день срока уплаты взносов выпадает на выходной и (или) нерабочий праздничный день, окончание срока переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ). Полагаем, что это общее правило будет действовать и на дополнительные платежи в ПФР, уплачиваемые в рассрочку. Но будем ждать разъяснений.

Предприниматель решает сам, в каком порядке будет уплачивать страховые взносы в виде фиксированных платежей в течение года. Он не обязан составлять график платежей и неукоснительно ему следовать. Главное — за текущий год заплатить до конца года. Иначе на сумму недоимки начислят пени по ст. 75 НК РФ.

ИП нельзя применять пониженные тарифы страховых взносов

Размер фиксированных платежей ИП за себя за 2020 год (п. 1 ст. 430 НК РФ)

|

Фиксированный платеж |

ИП из непострадавших отраслей (руб.) |

ИП из пострадавших отраслей (руб.) |

|---|---|---|

|

ОПС |

32 448 |

20 318 |

|

ОМС |

8 426 |

8 426 |

|

Всего: |

40 874 |

28 744 |

Выводы и рекомендации

- К самозанятым гражданам относят ту категорию лиц, что в процессе осуществления профессиональной деятельности не прибегает к услугам посредников и не состоит в трудовых отношениях с кем-либо.

- С прошлого года официально зарегистрированные самозанятые обязаны выплачивать налог на профессиональный доход от 4 до 6%.

- Порядок уплаты взносов в Пенсионный фонд носит добровольный характер. Самозанятые самостоятельно определяют для себя необходимость формирования стажа в отличие от индивидуальных предпринимателей и наемных работников.

- Минимальная сумма взносов формируется соответствующими нормативно-правовыми актами и на 2021 год составляет около 32 000 рублей.

- Начиная с марта 2020 года самозанятые получили возможность делать взносы в ПФР в произвольной форме через приложение ФНС «Мой налог». Можно внести всю годовую сумму как единовременно, так и с помощью ежемесячных нефиксированных платежей.