Осно — общая система налогообложения

Содержание:

- Специальные режимы налогообложения: ключевые моменты

- Налоги и обязательные платежи ИП 2021

- Переход на ОСНО

- Оплата налога и представление отчётности

- Отсрочки и льготы

- Какие налоги платит ООО в Беларуси

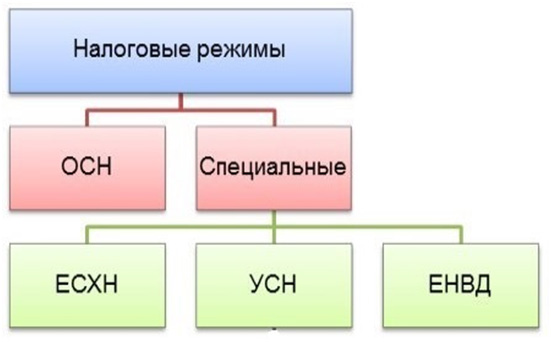

- Общая характеристика специальных налоговых режимов

- Выбор системы налогообложения в зависимости от количества участников ООО и получаемого дохода

- Разновидности систем налогообложения ООО в РФ

- Рассчитаем сумму налога за год, если кафе в убытке

- Дополнительные налоговые платежи для ООО

- Общая система налогообложения

Специальные режимы налогообложения: ключевые моменты

УСН

Упрощенная система налогообложения — облегченный способ ведения бизнеса и рассчитана на упрощение ведение бухгалтерского и налогового учета. Переход на УСН производится добровольно при регистрации и подачи заявления в налоговую инспекцию в течение 30 дней с момента начала оформления предприятия.

На этом режиме не уплачиваются:

- на прибыль;

- на имущество организаций;

- на добавленную стоимость, если не используется ввод импорт на территорию Российской Федерации.

Одним из плюсов применения УСН является возможность выбора объекта налогообложения — 6% от доходов или 15% от разницы доходы-расходы, а вот перечень расходов для возможности уменьшения налоговой базы при УСН “доходы минус расходы” — ограничен. При выборе налоговой системы необходимо учитывать сферы деятельности, которые допускают использование УСН.

Компании, применяющие упрощенную систему, ведут стандартный контрольно-кассовый учет и предоставляют статистическую отчетность.

Единственным и существом минусом УСН можно считать то, что покупатели или заказчики, как правило, отказываются работать с «упрощенцами» по причине отсутствия возможности получения вычета по НДС.

ЕНВД

Единый налог на вменённый доход — налог на предполагаемый, а не фактически полученный. ЕНВД является спецрежимом, поэтому его можно совмещать с ОСНО, УСН, ПСН. Он, так же как и все специальные режимы заменяет налог на прибыль, на имущество и НДС. Сферы деятельности для использования данного режима, как правило, для каждого субъекта Российской Федерации корректируются. Поэтому вопрос о переходе или совмещения с другими режимами решается на основе местного законодательных актов.

Но имеется основной перечень, утвержденный НК РФ:

- торговля в розницу;

- общественное питание;

- бытовые, ветеринарные услуги;

- услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- услуги стоянок;

- услуги по перевозке пассажиров и грузов автотранспортом;

- распространение и (или) размещение рекламы;

- услуги по передаче во временное пользование торговых мест, земельных участков;

- услуги по временному размещению и проживанию.

Бухгалтерский, налоговый и статистический учёты, ведение кассовых операций ведутся согласно законодательству, а учет показателей по каждому виду деятельности (при наличии нескольких) ведется строго раздельно.

Налогоплательщики ЕНВД имеют право уменьшить сумму начисленного налога за счет пособий и взносов, выплаченных в пользу сотрудника, но не менее 50% от суммы начисленного налога.

ЕСХН

Единый сельскохозяйственный налог — специальный режим, созданный для предпринимателей, занимающихся именно производством сельхозпродукции. Первичная и последующая переработка продукции сельского, лесного хозяйства, растениеводства и животноводства не подходит под требования законодательства для использования.

Главным условием его применения является доходность по сельскохозяйственной продукции более 70%.

в п.2-4.1, 5 ст. 346.5 НК РФ.

Так же, как и все специальные режимы ЕСХН заменяет три налога, используемых на ОСНО.

Патентная налоговая система

ПСН создана для применения только индивидуальными предпринимателями и численностью сотрудников до 15 человек. Перечень видов деятельности указан в Налоговом кодексе, причем субъекты РФ вправе добавлять виды путем принятия через региональные законы. Действие патента распространяется только на территории региона, в котором он получен.

При получении патента на вид деятельности, предприниматель освобождается от использования ККТ (если не выдвигают таковые требования контрагенты), ведения бухгалтерской отчетности, уплаты налогов, что заметно облегчает ведение бизнеса. ИП ведет книгу учета доходов, на каждый патент отдельно. По страховым взносам за работников предприниматели также получили приятную льготу — 20% в ПФР, избегая взносов в ФСС И ФОМС.

Срок действия патента составляет от 1 до 12 месяцев в течение календарного года. Стоимость — 6% от потенциально возможного к получению дохода, устанавливаемого налоговой инспекцией.

Налоги и обязательные платежи ИП 2021

Какие налоги платит ИП? Это зависит от того, какую систему налогообложения вы выбрали. Налоги отличаются ставкой, базой, периодом, порядком расчета и сроками уплаты. Если вас интересует, как уменьшить налоги ИП, то надо ознакомиться со всеми системами налогообложения, действующими в РФ.

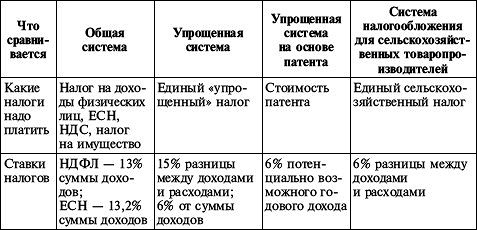

Предприниматели могут выбрать одну из пяти систем налогообложения для ИП:

- ОСНО или общая система налогообложения – сложная, с высокой налоговой нагрузкой, но позволяющая вести любой вид деятельности и не имеющая никаких ограничений. Работать на ОСНО может любой желающий, но если говорить об уменьшении налогов ИП, то таких возможностей общая система налогообложения для ИП не дает. Ставка на получаемые доходы будет на этом режиме такой же, как и НДФЛ с зарплаты – 13%, а кроме того, надо платить НДС – самый сложный для расчета и уплаты налог. Ставка НДС, в зависимости от категории товара или услуг, составляет от 0% до 20%. Но от уплаты этого налога можно получить освобождение, если доход за три месяца не превысил 2 млн рублей.

- УСН или упрощенная система налогообложения – ее выбирает большинство начинающих предпринимателей. У этого режима есть два варианта: УСН Доходы и УСН Доходы минус расходы, которые сильно отличаются между собой. Если вы выберете объект «Доходы», то налог ИП на УСН в 2021 году составит всего 6% от полученного дохода. Это хороший вариант, если расходы, связанные с бизнесом, у вас небольшие, потому что учитывать затраты на этом режиме нельзя. Если же расходы составляют 65-70% доходов, то выгоднее выбирать УСН Доходы минус расходы. Налоги ИП в этом случае будут рассчитываются по ставке от 5% до 15% на разницу между доходами и расходами. Разрешенные виды деятельности на УСН почти совпадают с видами деятельности, доступными любому ИП на ОСНО.

- ЕСХН или сельхозналог – выгодный режим, на котором надо платить всего лишь 6% от разницы доходов и расходов. Кроме того, с 2019 на этом режиме надо перечислять НДС, от уплаты которого можно освободиться, если доходы не превышают 80 млн рублей в год. Применять ЕСХН вправе только ИП, производящие собственную сельхозпродукцию или занимающиеся рыбоводством, а также те, кто оказывает им определенные услуги.

- ПСН или патентная система налогообложения. Это единственный налоговый режим, предназначенный только для ИП. Особенность ПСН в том, что налогом облагается не реальный, а рассчитанный государством доход. Виды деятельности ограничены услугами и розницей, но разрешено также мелкое производство: валяной обуви, очков, визиток, ковров, сельхозинвентаря, молочной продукции, хлеба, колбас и др.

- НПД или налог на профессиональный доход — новый режим, который начинался в качестве эксперимента, но с 2021 года действует во всех регионах РФ. Применять его могут только ИП без работников, которые занимаются оказанием услуг, выполнением работ и продажей товаров собственного изготовления.

Все специальные системы налогообложения (УСН, ЕСХН, ПСН, НПД) требуют от предпринимателя соблюдения множества условий: ограничение численности работников, лимит получаемых доходов, определенные виды деятельности и др. Выбор системы налогообложения с учетом всех критериев уже превращается в непростую задачу, а ведь у ИП есть обязанность платить, кроме налогов, еще и страховые взносы за себя.

Взносы ИП за себя – это отчисления в фонды на пенсионное и медицинское обеспечение. Каждый год государство рассчитывает фиксированную сумму, которую ИП должен платить, независимо от того, работал ли он и был ли получен доход (исключение — НПД, где взносы платят добровольно).

В 2021 году фиксированная сумма взносов предпринимателя за себя составляет 40 874 рубля. Если же ваши доходы за год превысили 300 000 рублей, то взносы в ПФР рассчитывают дополнительно, из расчета 1% от дохода сверх лимита.

Собираетесь открыть ИП? Не забудьте про расчетный счёт — он упростит ведение бизнеса, уплату налогов и страховых взносов. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Ознакомиться с предложениями вы можете у нас на сайте.

Переход на ОСНО

Переход с УСН на ОСНО

Переход компании с упрощенной системы на общую может быть осуществлен в двух случаях:

Переход компании с упрощенной системы на общую может быть осуществлен в двух случаях:

- Путем самостоятельного отказа от применения УСНО — производится с начала последующего календарного года;

- Из-за нарушения условий, на которых применяется упрощенка (превышение дохода, численности, остаточной стоимость ОС, открытие филиалов, появление в доли в уставном капитале от юрлица более 25%) — с начала того квартала, когда оно произошло.

В случае перехода фирма обязана проинформировать налоговую службу. При добровольном переходе используется заявление согласно форме N 26.2-3, которое нужно подать не позднее 15 января.

При нарушении условий использования УСНО организация используется заявление согласно форме N 26.2-2. Его нужно отправить в налоговую не позднее 15 дней после завершения того периода, в котором возникло такое нарушение.

Переход с ЕНВД на ОСНО

Организация может перейти с вмененки на ОСНО в добровольном порядке, или же в связи с окончанием осуществления той деятельности, в связи с которой использовался ЕНВД.

К таким случаям относятся:

- Отмена для данного вида деятельности применения ЕНВД;

- Из-за нарушения условий использования ЕНВД (к примеру, превышение площади торгового помещения);

- Начало деятельности в виде простого товарищества или доверительного управления имуществом.

Также фирма обязана отказаться от ЕНВД, если превышен показатель по численности работников или участии других компаний в уставном капитале.

Заявление в налоговую службу о снятии с учета как плательщика ЕНВД должно быть подано срок 5 дней с момента окончания деятельности. Фирмы заполняют форму ЕНВД-3, а предприниматели — форму ЕНВД-4.

Переход с ЕСХН на ОСНО

Переход с сельхозналога на общий режим можно произвести в добровольном порядке, или из-за несоответствия критериям его применения. При отказе фирмы от ЕСХН ей нужно в период до 15 января сообщить об этом свою ИФНС. Для этого организация заполняет бланк по форме № 26.1-3.

Вынужденный переход должен быть произведен в случаях, если для производства продукции стало использоваться приобретенное сырье, или же доля доходов компании от продажи товаров собственного изготовления меньше 70%. Однако необходимо помнить, что последний критерий рассчитывается только по окончании года.

И даже если итоги промежуточной отчетности показывают о том, что фирма потеряет право использования ЕСХН, она все равно до конца периода признается его плательщиком. После утраты возможности использовать сельхозналог, компания может вернуться на него только по истечении года.

Переход с Патента на ОСНО

Переход с ПСН на общую систему налогообложения производится при несоблюдении условий его применения:

- Если с начала года с деятельности, по которой применяется патент, был получен доход более 60 млн. руб.;

- Численность задействованных сотрудников превысила 15 человек;

- Налог не был уплачен в установленные сроки.

Если ИП потерял право на применение патента, он должен в течение 10 дней с этого момента сообщить об этом в ИФНС. Кроме этого, за утраченный период он обязан исчислить и уплатить все налоги, предусмотренные общим режимом налогообложения.

Добровольный переход с патента на ОСНО производится в срок пяти дней с момента уведомления налоговой службы о прекращении деятельности на патенте.

Оплата налога и представление отчётности

^

Отчетный период

Квартал

Полугодие

9 месяцев

Налоговый период

Год

Порядок действий

1

Платим налог авансомНе позднее 25 календарных дней со дня окончания отчетного периода. Уплаченные авансовые платежи засчитываются в счет налога по итогам налогового (отчетного) периода (года) ()

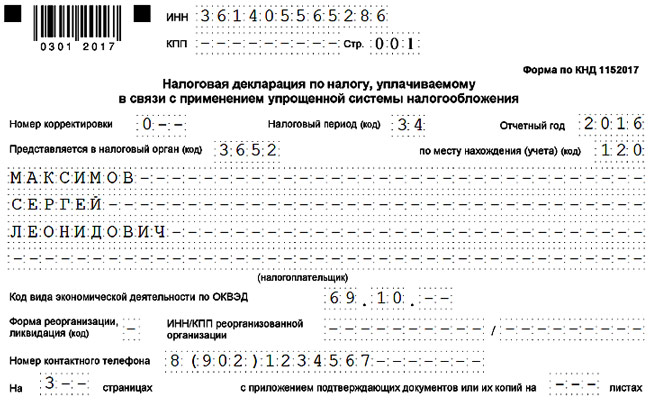

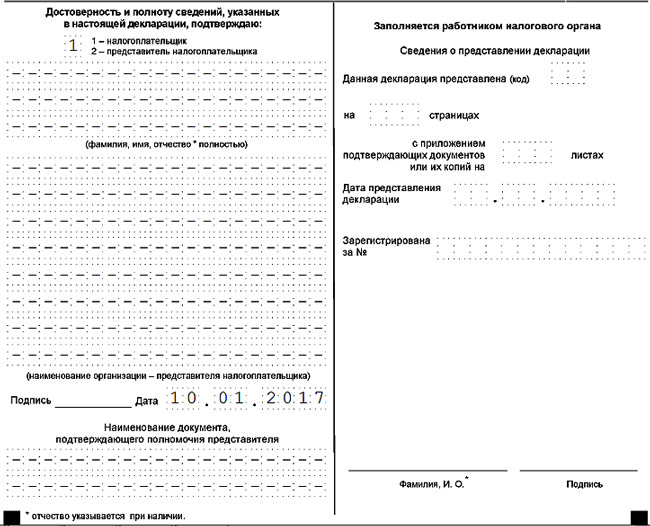

2Заполняем и подаем декларацию по УСН

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели- не позднее 30 апреля года, следующего за истекшим налоговым периодом

3

Платим налог по итогам года

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Через банк-клиент

- Сформировать платёжное поручение

- Квитанция для безналичной оплаты

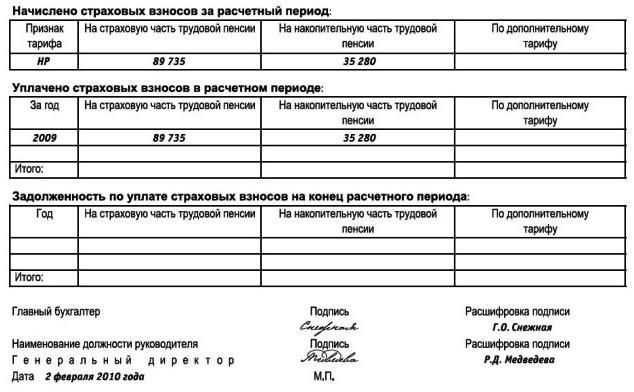

Подача декларации

Порядок и сроки представления налоговой декларации

- Организации — не позднее 31 марта года, следующего за истекшим налоговым периодом

- Индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом

- Налогоплательщик — не позднее 25-го числа месяца, следующего за месяцем, в котором прекращена предпринимательская деятельность по УСН

- Налогоплательщик — не позднее 25-го числа месяца, следующего за кварталом, в котором утрачено право применять УСН

За налоговый период до 2021 года налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме.

Начиная с налогового периода за 2021 год налоговая декларация представляется по форме, утвержденной Приказом ФНС России от 25.12.2020 № ЕД-7-3/958@ «Об утверждении формы, порядка заполнения и формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме и о признании утратившим силу приказа ФНС России от 26.02.2016 № ММВ-7-3/99@» (Зарегистрирован 20.01.2021 № 62152).

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (61 кб)

Загрузить

Форма налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияpdf (401 кб)

Загрузить

Формат представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной формеdoc (266 кб)

Загрузить

Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияdoc (253 кб)

Загрузить

Cхема по налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложенияxsd (58 кб)

Загрузить

Обращаем внимание, что налоговые декларации за налоговый период 2020 года налоговыми органами принимаются по формам и форматам, утвержденным приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, а также с приказом ФНС России от 25.12.2020 № ЕД-7-3/958@, в случае их представления с 20.03.2021 (письмо ФНС России от 02.02.2021 № СД-4-3/1135@).

Контрольные соотношения для целей самостоятельной проверки декларации, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@, на предмет корректности ее заполнения направлены письмом ФНС России от 30.05.2016 № СД-4-3/9567@.

Налоговые декларации, действовавшие в предыдущих периодах, и периоды применения, размещены на странице «Представление налоговой и бухгалтерской отчетности» в разделе «Представление на бумажном носителе» в подразделе «Шаблоны форм налоговых деклараций»

Отсрочки и льготы

В связи с коронавирусом Постановление Правительства РФ от 2.04.2020 зафиксировало 22 наиболее пострадавшие отрасли (перевозки, туризм, бытовые услуги населению, культурная сфера и сфера развлечений и др.) Для этих сфер запланирована отсрочка уплаты налогов.

Как получить отсрочку? Необходимо прежде всего соответствовать трем критериям:

- бизнес относится к малому или среднему;

- субъект бизнеса входит в число пострадавших от коронавируса отраслей;

- субъект предпринимательства внесен в соответствующий реестр.

В случае предоставления отсрочки по платежам на срок больше полугода необходимо внести залог либо банковскую гарантию.

Какие дадут льготы? В соответствии с данным Указом от налоговых и страховых платежей за период с апреля по июнь (включительно) 2020 года (исключая НДС) планируется освобождение предприятий малого бизнеса тех сфер экономики, которые нанесли материальный ущерб в связи с коронавирусом.

Таким образом, в данный период ситуация по налогам в малом бизнесе нестандартная. Частично отменена, а с 2021 года будет полностью устранена «вменёнка», свои коррективы внёс и коронавирус.

Спасибо, что вы с нами!

Какие налоги платит ООО в Беларуси

Юридические лица в РБ могут использовать общий порядок исчисления налогов или упрощенную систему налогообложения.

Общая система налогообложения для ООО

Этот налоговый режим присваивается вашей фирме автоматически после открытия ООО. Если вы хотите перейти на «упрощенку», подайте заявление о переходе в МНС по месту расположения фирмы в течение 20 дней после регистрации.

Обязательные налоги:

- Налог на добавленную стоимость (НДС) – по ставке 20% от оборота по реализации работ, товаров/услуг;

- Ежемесячный налог на прибыль – по ставке 18% от налогооблагаемой прибыли;

- Ежемесячные или ежеквартальные страховые взносы – по ставке 34% от фонда заработной платы;

- Ежемесячные или ежеквартальные взносы по страховке от несчастных случаев на производстве – по ставке 0,6% от фонда заработной платы.

Дополнительные налоги:

- Налог на недвижимость;

- Земельный налог;

- Акцизы;

- Экологический налог;

- Налог на добычу природных ресурсов;

- Налог на услуги;

- Оффшорный сбор;

- Гербовый сбор;

- Сбор на развитие территории (местный сбор).

Какие налоги вы будете платить дополнительно, уточняйте у вашего налогового инспектора.

Общая характеристика специальных налоговых режимов

Кроме общей системы налогообложения в России действуют специальные налоговые режимы. Их также называют льготными, т.к. они снижают налоговую нагрузку организации. Налоговые льготы выражаются в освобождении от таких налогов, как:

- налог на прибыль (обычная ставка 20%);

- НДС (за исключением того, который платят при ввозе товаров на территорию России);

- налог на имущество (кроме офисных и торговых центров, если этот порядок установлен региональным законом).

Вместо этих налогов ООО будет плательщиком одного налога, соответствующего выбранной системе налогообложения. К специальным налоговым режимам для ООО относятся:

- Упрощенная система налогообложения в вариантах «Доходы» и «Доходы минус расходы». Налоговая ставка на УСН Доходы равна 6%, а на УСН Доходы минус расходы – от 15% до 5%. На УСН установлен лимит годовых доходов (в 2016 году это 79,74 млн. рублей) и ограничение по численности работников – не более 100 человек. Упрощенку можно применять в разных видах деятельности: производство, торговля, услуги, строительство, перевозки и др. Особенностью УСН надо назвать возможность выбора объекта налогообложения между «Доходы» и «Доходы минус расходы» и очень отличающиеся методики учета этих вариантов. По сути, это совершенно разные налоговые режимы, хотя и объединенные одним названием – упрощенная система.

- Режим ЕНВД (единый налог на вмененный доход). Этот режим кардинально отличается от других режимов тем, что для налогообложения учитывают не реально получаемый доход, а вмененный, т.е. рассчитанный по специальной формуле. Часто налоговая нагрузка на ЕНВД является очень низкой, поэтому Правительство не раз планировало его отменить. В настоящий момент, учитывая кризисную ситуацию в экономике, власти снова продлили действие этого режима, на этот раз – до 2021 года. Ограничений по доходу на ЕНВД нет, но работать на нем можно только при оказании услуг и в розничной торговле. Численность работников, так же, как и на УСН, не должна превышать 100 человек. Региональные власти могут запретить на своей территории применение этого льготного режима, в частности, таким правом воспользовалась Москва.

- ЕСХН или единый сельскохозяйственный налог. Режим предназначен только для сельскохозяйственных производителей и рыболовецких предприятий, при условии, что не менее 70% получаемого дохода будет составлять доход от продажи собственной продукции. Плательщики сельхозналога платят всего лишь 6% от разницы между доходами и расходами. Лимит получаемых доходов на ЕСХН не предусмотрен, а количество работников (не более 300 человек) ограничивается только для ИП и рыбохозяйственных организаций.

Кроме того, допускается совмещение налоговых режимов для разных направлений деятельности ООО, что еще больше снижает совокупную налоговую нагрузку организации.

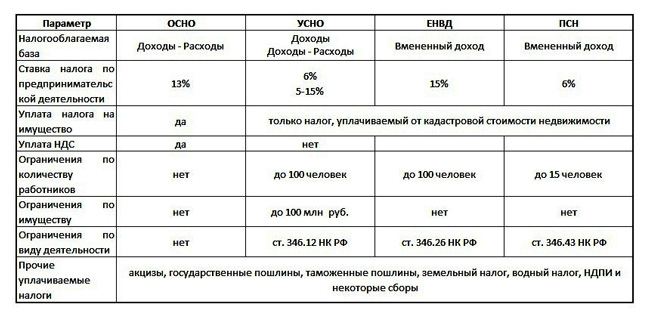

Выбор системы налогообложения в зависимости от количества участников ООО и получаемого дохода

Возможность выбора той или иной системы уплаты налогов также зависит от количества сотрудников организации и получаемой прибыли. Для различных налоговых режимов предусмотрены разные ограничения. Для наглядности, приведем данные в сравнительных таблицах, первая из которых иллюстрирует ограничения по участию в организации определенного количества человек.

| ОСНО | УСН | ЕСХН | ЕНВД |

| Нет ограничений | До 100 человек | Сельхозпроизводители без ограничений, рыболовецкие хозяйства до 300 человек | До 100 человек |

Вторая таблица иллюстрирует ограничения по максимальной прибыли организации.

| ОСНО | УСН | ЕСХН | ЕНВД |

| Нет ограничений | Если доход фирмы за три квартала превышает 45 миллионов рублей, переход на УСН не возможен;

если организация уже работает на УСН, то при достижении прибыли в 60 миллионов рублей в год, умноженной на коэффициент-дефлятор (например, в 2017 году он равен 1,425), необходимо перейти на ОСНО. |

Нет ограничений | Нет ограничений |

Разновидности систем налогообложения ООО в РФ

Существует 4 системы налогообложения для фирмы, которая зарегистрирована в качестве ООО:

- Общая.

- Упрощенная.

- Сельскохозяйственная.

- Вмененная.

Какой бы не был выбран в данном случае налоговый режим, выплата по нему не является единственной. Кроме этого существуют другие виды взносов, некоторые из которых являются обязательными для всех.

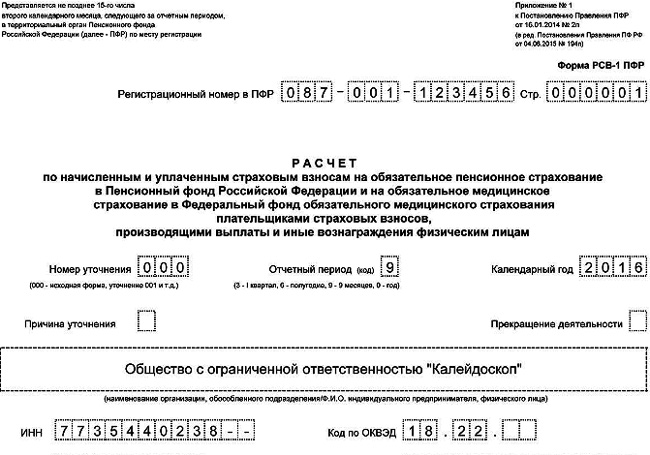

Таким образом, расчет взносов во все внебюджетные фонды происходит с учетом определенной процентной ставки от заработной платы сотрудника:

- для Пенсионного фонда она составляет 22%;

- для ФСС – 2,9%;

- на обязательное медицинское страхование уходит 5,1%.

В целом, все выплаты можно представить в виде сводной сравнительной таблицы:

Чтобы вам было проще разобраться в вопросе выплаты налогов, рассмотрим по отдельности каждую систему.

№1. ОСНО (общая система налогообложения).

С помощью данной системы платить налоговые отчисления достаточно хлопотно. Такой способ налогообложения характерен для больших корпораций и компаний, например, торговых центров, где осуществляется огромный оборот денежных средств (доходы и расходы).

Если предприятие предпочло использовать ОСНО, то оно берет на себя обязательство платить налоги на имущество, прибыль, добавленную стоимость, единый социальный налог.

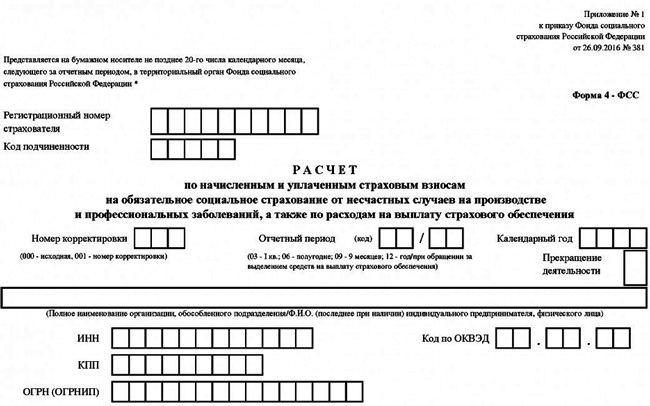

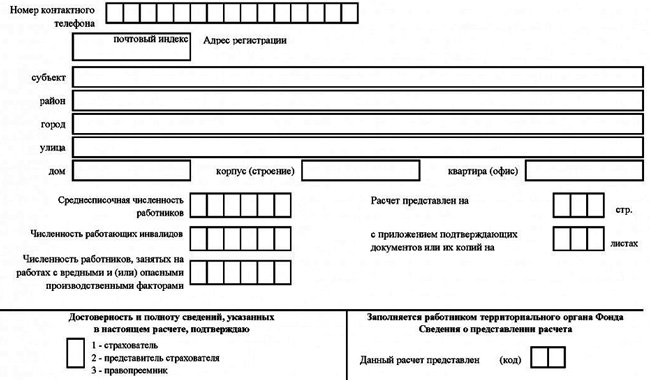

Также закон требует ежеквартально предъявлять в различные учреждения следующую финансовую отчетность:

- Документы в ФСС (фонд социального страхования).

- Документы в ПФР (пенсионный фонд России).

- Заполненную декларацию НДС.

Плюсы ОСНО:

- можно использовать в любом виде бизнеса;

- нет ограничений на размер прибыли;

- нет ограничений в количестве сотрудников;

- предоставляется возможность арендовать неограниченное количество помещений;

- если предприятие работает в убыток, налог на прибыль можно не платить.

Минусы ОСНО:

- большой размер взносов в государственную казну;

- строгое соблюдение правил к хранению всех отчетов и документации.

Как выглядит налоговая документация для ОСНО?

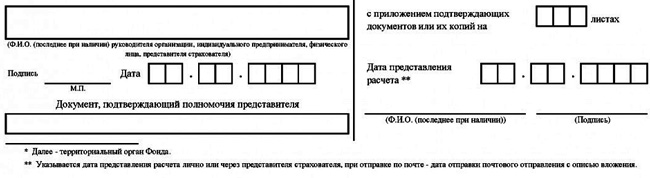

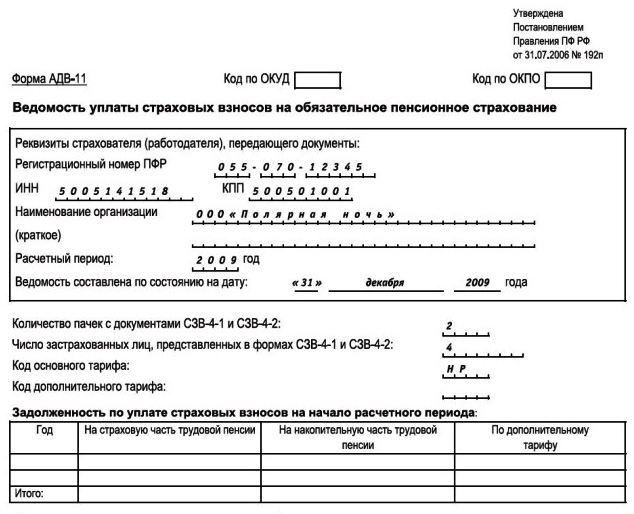

Так выглядит бланк расчета страховых взносов для ООО, выбравших ОСНО:

№2. УСН (упрощенная система налогообложения).

Чтобы платить соответствующие взносы за осуществления предпринимательской деятельности, начинающие бизнесмены предпочитают использовать вариант УСН. Он отлично подходит для фирм, которые не могут предугадать свою будущую прибыль.

Для перехода на «упрощенку» достаточно написать заявления во время регистрации своего предприятия. Скачать его образец можно тут: https://www.regberry.ru/sites/default/files/content/files/uvedomlenie-o-perekhode-na-usn-2017-forma-26-2-1.PDF

Еще одной причиной, почему этим способом пользуется малый бизнес для того, чтобы платить налоги, являются заявленные требования по количеству персонала (до 100 человек) и размеру дохода (до 20 млн. рублей).

Используя данную систему налогообложения, ООО имеет право не платить налоговый вычет на доход, имущество, ЕСН и НДС. Закон предусматривает только оплату единого налога, осуществление страховых взносов и НДФЛ.

Таким образом, ООО должно вовремя подавать следующую документацию в налоговый орган:

- Заполненный бланк НДФЛ.

- Данные о количестве сотрудников в организации.

- Декларацию УСН.

Финансовую отчетность.

Отчет ФСС.

Форму расчета по страховым взносам.

Бухгалтерский баланс.

Плюсы УСН:

- небольшой размер взносов;

- требования к ведению отчетности упрощены;

- минимальное количество предоставляемых документов в налоговые органы.

Минусы УСН:

- ограничения по видам деятельности;

- запрещается открывать филиалы предприятия;

- ограничение в размере доходов.

№3. ЕСХН (единый сельскохозяйственный налог).

Из названия можно догадаться, что данный вариант оплаты налогов предназначен для компаний, которые работают в сфере сельского хозяйства (животноводство, растениеводство и т.д.)

Чтобы использовать эту систему, ООО необходимо соблюдать определенные условия:

- доход предприятия должен составлять больше 70% общего дохода;

- численность сотрудников не превышает 300 людей.

№4. ЕНВД (единый налог на вмененный доход).

Этот вариант применим, как к ООО, так и к ИП, при котором отчисления государству высчитываются не из прибыли, а из вмененного дохода. Тем самым ООО может не платить налог на прибыль, имущество и НДС.

Организации, которые имеют право перейти на такую систему, занимаются следующей трудовой деятельностью:

- Ветеринарная.

- СТО.

- Грузоперевозки.

- Розничная продажа.

- Услуги по наружной рекламе и т.д.

Плюсы ЕНВД:

- фиксированный налог;

- уменьшение НДФЛ;

- простота в ведении отчетности.

Минусы ЕНВД:

- не все виды деятельности доступны;

- платить налоги приходится даже в период отсутствия прибыли;

Рассчитаем сумму налога за год, если кафе в убытке

УСН «Доходы»

Упрощенная система «Доходы»

Формула. Доходы за мес. × 12 мес. × 6%

Расчет. 700 000 ₽ × 12 мес. × 6%

Сумма налога. 504 000 ₽

УСН «Доходы — расходы»

Упрощенная система «Доходы-расходы»

Платим большую из двух сумм:

1. Формула. (Доходы за мес. — расходы за мес.) × 12 мес. × 15%

Расчет. (700 000 ₽ — 750 000 ₽) × 12 мес. × 15%

Сумма налога. 0 ₽

2. Минимальный налог (1% от дохода за год). 700 000 ₽ × 12 мес × 1% = 84 000 ₽

ОСНО

Общая система налогообложения

Формула. (Доходы за мес. — расходы за мес.) × 12 мес. × 20%.

Расчет. (700 000 ₽ — 750 000 ₽) × 12 мес. × 20%

Сумма налога. 0 ₽

Сумма налога на ЕНВД не изменится, потому что не зависит от успеха или провала ребят, на УСН «Доходы — расходы» им придется заплатить минимальный налог — 1% с дохода, а на ОСНО он будет нулевым. УСН «Доходы» обойдется дороже всего — даже после того, как мы уменьшим налог на сумму страховых взносов: 504 000 ₽ — 60 000 ₽ = 444 000 ₽.

| Налоговый режим | Сумма налога |

| ОСНО | 0 ₽ |

| ЕНВД | 16 991 ₽ |

| УСН «Доходы — расходы» | 84 000 ₽ |

| УСН «Доходы» | 444 000 ₽ |

| Сумма налога |

|---|

| ОСНО: 0 ₽ |

| ЕНВД: 16 991 ₽ |

| УСН «Доходы — расходы»: 84 000 ₽ |

| УСН «Доходы»: 444 000 ₽ |

А если ребята точно так же сработают в Калининграде с помещением 50 м², самым невыгодным для них останется УСН «Доходы». А ОСНО и УСН «Доходы — расходы» обойдется дешевле, чем ЕНВД. Как мы посчитали выше, в этом случае на ЕНВД им придется заплатить 101 820 ₽ налога.

Дополнительные налоговые платежи для ООО

В качестве дополнительных вычетов ООО обязуется оплачивать:

- земельный (статья 389 НК — https://www.consultant.ru/document/cons_doc_LAW_28165/0e8bee3e6576f35d75ce0b3 fd1a91241ce187b54),

- водный (статья 333.8 НК — https://www.consultant.ru/document/cons_doc_LAW_28165/2ac199ab6909ee9ab07c6b ee8b2279500ce29baa),

- транспортный налог (статья 357 НК — https://www.consultant.ru/document/cons_doc_LAW_28165/b407a1541ff1af46d75cc967 560e045bb89767e4).

Разумеется, это возможно в том случае, если организация попадает под действие определенной статьи НК РФ.

Каждый из этих дополнительных платежей имеет свои нюансы и особенности:

- Если на организации числится в аренде земельный участок, то она обязана раз в год платить налог за пользование этой территорией. Процентная ставка может составлять 0,3% или 1,5%. Размер взноса зависит от назначения земельного участка.

- С транспортным налоговым взносом все гораздо сложнее. Его оплата производится в том случае, когда ООО владеет каким-либо транспортом (лодка, трактор, автомобиль и т.д.) Назначением транспортного налога занимаются региональные власти. Они самостоятельно устанавливают процентную ставку и порядок внесения денежных средств.

- Процентная ставка, по которой оплачивается транспортный налог, рассчитывается, исходя из технических данных транспортного средства, а именно – мощности. Так, за 1 л.с. предстоит платить 2,5 рубля.

Налоги для ООО на разных системах налогообложения.

Что выбрать — ОСН, УСН доходы минус расходы или УСН доходы?

Общая система налогообложения

- ЕНВД

- УСН

- УСН патент

- ОСНО

Общая (традиционная) система налогообложения (сокращ. ОСН или ОСНО) — вид налогообложения, при котором организациями в полном объеме ведется бухгалтерский учет и уплачиваются все общие налоги НДС, налог на прибыль организаций, налог на имущество организаций). Бухгалтерский учет при ОСН ведется с использованием Плана счетов.

Основные налоги, уплачиваемые организациями при ОСН

Налог на прибыль организаций (20%).

Платится с разницы между доходом и расходом. Суммы берутся без НДС. Перечень расходов почти не ограничен. Главное, чтобы расходы были обоснованы экономически и документально подтверждены.

НДС (ставки 18%, 10%, 0%).

Упрощенно НДС считается следующим образом: общая сумма дохода (включающая НДС) делится на 118 и умножается на 18 — это НДС к начислению; НДС к зачету, в принципе, считался бы со всех расходов аналогичным образом, однако, для принятия НДС к зачету необходимо наличие счетов-фактур (а их в принципе невозможно получить от контрагентов на УСН и ЕНВД, да и с обычными организациями иногда бывают трудности из-за неверного оформления); «к начислению» минус «к зачету» равно «к уплате в бюджет».

Налог на имущество организаций (ставка устанавливается местным законодательством, но не более 2.2%).

Платится с остаточной стоимости основных средств.

Страховые взносы в Пенсионный фонд Российской Федерации (ПФР), Фонд обязательного медицинского страхования (ФОМС), Фонд социального страхования (ФСС).

Иные федеральные, региональные и местные налоги в случае наличия объекта налогообложения налог на добычу полезных ископаемых, акцизы, земельный налог, и пр.)

Основные налоги, уплачиваемые индивидуальными предпринимателями на ОСН

НДФЛ (13%).

Уплачивается предпринимателем с доходов от своей предпринимательской деятельности и с доходов, из которых не был удержан НДФЛ налоговым агентом (например, доход от продажи квартиры или машины). Налоговой базой является доход, уменьшенный на профессиональные, стандартные, социальные и имущественные налоговые вычеты. Ставка 13% применяется только для тех физических лиц, которые являются налоговыми резидентами. Если предприниматель нерезидент, то размер ставки составит 30%, и при этом предприниматель не сможет применять профессиональный вычет, поскольку профессиональные вычеты могут применяться только по доходам, облагаемым по ставке 13% ( Налогового кодекса).

НДС (ставки 18%, 10%, 0%).

Упрощенно НДС считается следующим образом: общая сумма дохода (включающая НДС) делится на 118 и умножается на 18 — это НДС к начислению; НДС к зачету, в принципе, считался бы со всех расходов аналогичным образом, однако, для принятия НДС к зачету необходимо наличие счетов-фактур (а их в принципе невозможно получить от контрагентов на УСН и ЕНВД, да и с обычными организациями иногда бывают трудности из-за неверного оформления); «к начислению» минус «к зачету» равно «к уплате в бюджет». Механизм расчета НДС у ИП такой же, как и у организаций

Страховые взносы в Пенсионный фонд Российской Федерации (ПФР), Фонд обязательного медицинского страхования (ФОМС), Фонд социального страхования (ФСС) за себя и за своих работников.

Учет

Обязательное ведение бухгалтерского (в организациях) и налогового учета (они могут различаться), ежеквартально сдается в налоговую, статистику и фонд социального страхования довольно большой комплект отчетности. Декларация по НДС сдается ежеквартально. Такой учет следует поручить наемному главному бухгалтеру или бухгалтерской организации.

Плюсы

Компания на ОСН является плательщиком НДС. Все средние и крупные компании также применяют ОСН, и им необходимо, чтобы их затраты содержали НДС. Если вы на ОСН, вы сможете работать с ними без проблем.

Поскольку вы являетесь плательщиком НДС, ваши контрагенты, оплатив вам товары (работы, услуги) с НДС, вправе принять уплаченный НДС к вычету. В случае, если ваша организация будет работать преимущественно с контрагентами, находящимися на общей системе налогообложения (то есть плательщиками НДС), возможность принятия НДС к вычету является достаточно значительным плюсом, поскольку в ином случае (если бы Вы не являлись плательщиками НДС) Ваши контрагенты несли бы финансовые потери из-за невозможности принять к вычету НДС по операциям с Вами.

В случае если организация получает убыток, она не платит налог на прибыль, и есть возможность этот убыток учесть в будущем (уменьшить сумму налога на сумму убытка).